- Как заполнить декларацию

- Титульный лист

- Раздел 1

- Раздел 2 и 3

- Как рассчитать НДС на импорт услуг

- Право на налоговый вычет по НДС

- Авансовые платежи

- Приобретение товаров у иностранного поставщика

- Шапка документа

- Табличная часть документа

- Переоценка валютных остатков

- Проводки по документу

- Декларация по налогу на прибыль

- Налоговые льготы: законно и не всем доступно

- Документ «Заявление о ввозе товаров»

- Чего нельзя делать при уменьшении НДС к уплате

- Спецрежимы избавят от НДС. Но не всегда законно

- Перечисление оплаты иностранному поставщику

- Проводки по документу

- Декларация по налогу на прибыль

- Перечень товаров по ставке НДС 10% с 1 апреля 2019 года

- Отражение в учете услуг по доставке товаров

- Шапка документа

- Табличная часть документа

- Освобождение от НДС

- Уплата НДС на таможне

- Действие налога в 2017 году

- Нормативы отчисления НДС в бюджет

- Организация учета НДС в Таможенном союзе

Как заполнить декларацию

При импорте товаров не из стран ЕАЭС заполняйте декларационный отчет в общеустановленном порядке. К примеру, декларация по НДС при импорте товаров из Китая (равно как и из других стран, кроме ЕАЭС) заполняется по форме КНД 1151001. Учтите, что сама операция по ввозу в декларации не отражается.

ВАЖНО!

Бланк декларации по налогу на добавленную стоимость (форма КНД 1151001) и порядок его заполнения утверждены. Начиная с отчетности за 3 квартал 2021 года, применяется обновленный бланк квартального отчета ()

Но налоговики планируют изменить и его — новую отчетную форму введут с отчетности за 1 квартал 2022 года. В Приказе № ММВ-7-3/558@ разъясняется, в какой строке декларации по НДС отражается заявление о ввозе товаров и уплате косвенных налогов, — в разделе 8: в строке 020 отражается номер заявления, а в строке 030 — его дата.

Для отчетности по импортному налогу на добавленную стоимость с товаров ЕАЭС используют бланк специальной декларации — КНД 1151088, утвержденной . Структура бланка:

|

Титульный лист |

Заполняется в любом случае. |

|---|---|

|

Раздел № 1 |

Подлежит заполнению, если в отчетном периоде:

|

|

Раздел № 2 |

Оформляют, если импортируются подакцизные товары, за исключением спирта этилового из всех видов сырья. |

|

Раздел № 3 |

Формируют налогоплательщики, которые импортируют спирт этиловый из всех видов сырья, в том числе денатурированный этиловый спирт, спирт-сырец, дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый. |

Инструкция, как заполнить декларацию по НДС на импорт из стран ЕАЭС.

Титульный лист

Титульник отчета заполняется по стандартным правилам. В шапке страницы указываем ИНН и КПП подотчетной организации. Индивидуальные предприниматели вписывают только ИНН (КПП не заполняют).

Номер корректировки в первичном отчете — 0. Если подаете исправляющий отчет, то укажите порядковый номер корректировки.

Налоговый период заполните в соответствии с приложением № 1 к порядку, утвержденному Приказом ФНС России № СА-7-3/765@ от 27.09.2017. Например, при заполнении декларации за январь укажите 01, февраль — 02 и так далее. Если организация находится в стадии реорганизации, то впишите 71 — код января, 72 — февраля, 73 — марта и так до кода 82 — декабрь.

Отчетный год укажите в стандартном режиме. Например, для отчетности за 2021 год отразите в поле «2021», а при подаче отчетов 2022 года — «2022».

Код ИФНС, в который предоставляется декларация, уточняйте в регистрационных документах, выданных при постановке налогоплательщика на учет.

Код по месту нахождения проставьте в соответствии с приложением № 2 к порядку заполнения.

Наименование налогоплательщика отразите полностью. ИП указывают Ф.И.О. Отчество вписывают при наличии.

Раздел 1

В первом разделе декларационного расчета отражаем суммы налога на добавленную стоимость, исчисленные с импортированных товаров в Россию. Заполняем строки:

|

Номер строки |

Что указывать |

|---|---|

|

010 |

ОКТМО — вписываем код по общероссийскому классификатору. |

|

020 |

КБК — 182 1 04 01000 01 1000 110. |

|

030 |

Сумма налогов к уплате. Рассчитывается путем суммирования значений нижних строк раздела № 1 (031-035). |

|

031 |

Сумма налога, не указанного в строках 032-035. Заполняйте после строк 032-035. |

|

032 |

НДС с продуктов переработки. |

|

033 |

Налог с товаров, являющихся результатом выполнения работ. |

|

034 |

Побор с товаров, полученных по договору товарного кредита, по товарообменному контракту. |

|

035 |

НДС с лизингового платежа. |

|

040 |

Стоимость товаров, освобожденных от обложения. |

Раздел 2 и 3

Второй раздел заполняют импортеры подакцизной продукции, кроме спирта этилового и его производных. В декларации оформляют сразу несколько разделов № 2, если КБК и ОКТМО, по которым зачисляются сборы, разнятся. В первой части раздела отражают ОКТМО, КБК и сумму акциза, подлежащего уплате в бюджет. Во второй части раздела распределяют сумму налога по каждому виду подакцизного товара, ввезенного на территорию РФ.

Третий раздел подлежит заполнению, если в Россию импортируют этиловый спирт и его производные. Правила заполнения аналогичны разделу № 2. В первом блоке отражаем ОКТМО, КБК и сумму акциза. Если ОКТМО или КБК несколько, формируем отдельный раздел № 3 на каждый код. Во втором блоке раздела детализируем суммы акциза по каждому виду импортированного спирта.

Как рассчитать НДС на импорт услуг

При закупках услуг у иностранного поставщика исчисление производится в особом порядке. Например, иногда покупатель выполняет роль налогового агента. Обязанности возникают, если реализация иностранных услуг производится на территории России. Российский покупатель перечисляет оплату поставщику сразу за минусом НДС. А сам налог перечисляет в государственный бюджет.

Сумма налога с оплаты поставщику перечисляют в ИФНС одновременно с оплатой услуг импортеру. Учтите особенности заполнения платежного поручения. КБК для зачисления в поле 104 укажите 182 1 03 01000 01 1000 110. Статус плательщика (поле 101) — впишите 02.

Не забудьте отчитаться перед ИФНС, то есть отразить НДС по импорту в квартальном отчете по налогу на добавленную стоимость. Подайте обычную декларацию по итогам квартала, в котором удержан агентский налог. Срок сдачи — 25 число месяца, следующего за отчетным кварталом.

Право на налоговый вычет по НДС

По общеустановленному правилу, налогоплательщики, уплатившие на таможенном посту НДС, имеют возможность заявить в декларации вычет на сумму уплаченного налога. Предоставление вычета гарантируется при наличии следующих критериев:

- ввозимые товары будут использоваться на российской территории в сделках, облагаемых НДС;

- импортируемые изделия будут в дальнейшем перепроданы;

- налоговый вычет может быть заявлен российской компанией только в том квартале, когда товар поставлен на учет;

- поступление импортного товара подтверждено инвойсом, контрактом либо таможенной декларацией;

- уплата НДС удостоверяется первичными документами, полученными на таможне.

Если в роли импортера вступает хозяйствующий субъект, освобожденный от НДС или функционирующий на спецрежиме, то налоговый вычет не применяется. Уплаченный на таможне НДС будет учтен в номинальной цене товара при его оприходовании и последующей реализации.

Информация о поступивших импортных товарах/услугах подлежит занесению в книгу покупок с указанием суммы НДС. Предпосылкой для регистрации факта покупки является произведенная оплата налога и заверенное налоговым органом заявление об импорте.

Авансовые платежи

Работу с авансами обычно начинают в конце квартала. Схема оптимизации работает, если компания получает аванс за товары или услуги в одном квартале, а реализует их в следующем. Заключается она в следующем: организация получает аванс от покупателя и переводит средства своему поставщику за другой товар, тот получает аванс и переводит средства уже своему поставщику и так далее. Налог платит участник цепочки, не успевший сделать аванс своему поставщику.

Имейте в виду, что налоговая отлично знает эту схему и не приветствует ее. При регулярном использовании авансов для отсрочки уплаты НДС вы можете получить внеплановую налоговую проверку.

С полученных авансов тоже надо платить НДС. И продавец может заключить договор на поставку в конце квартала, а аванс по договоренности с покупателем перенести на начало следующего квартала. Тогда продавец будет платить налог на три месяца позднее.

Перенести уплату НДС больше чем на квартал можно с помощью заемных средств. Тогда продавец берет у покупателя займ в сумме аванса. А после отгрузки они делают взаимозачет долгов по займу и за реализованные товары. Выдача займа НДС не облагается, так что налог начисляется только при реализации. Хотя эта схема не нарушает закон, налоговая относится к ней с недовольством, так что для регулярного применения она не подходит.

Важно учитывать интересы покупателя при работе с авансами. Когда покупатель перечисляет аванс, но использует для вычета НДС с этой суммы

Так что ему не выгодно переносить срок уплаты или работать с займом.

Приобретение товаров у иностранного поставщика

Приобретение товаров отражается документом Поступление (акт, накладная) вид операции Товары (накладная) в разделе Покупки – Поступление (акты, накладные) – кнопка Поступление.

Рассмотрим особенности заполнения документа Поступление (акт, накладная) по примеру.

Шапка документа

- Накладная № от — номер и дата первичного документа от контрагента, например, № и дата инвойса;

- Номер — порядковый номер документа в 1С, присваивается автоматически при сохранении документа;

- от — дата, на которую товары принимаются к учету (дата перехода права собственности);

- Контрагент — иностранный поставщик товаров из ЕАЭС;

- Склад — Товары в пути.

По условиям примера право собственности на товары переходит в момент их отгрузки со склада поставщика. Поэтому, в нашем примере товары принимаются к учету на дату отгрузки их со склада поставщика в Казахстане. В этот момент Организация уже должна отразить в учете обязательство перед поставщиком по оплате за товары и факт владения товарами (п. 26 ПБУ 5/01, п. 3 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ, п. 10 ст. 272 НК РФ).

Физически товары на склад еще не поступили, поэтому рекомендуется использовать виртуальный склад, например, Товары в пути.

Ссылка Грузоотправитель и Грузополучатель заполняется на основании транспортного документа.

- Грузополучатель – получатель груза. Автоматически заполняется покупатель — наша Организация из поля Организация. По флажку Другой можно выбрать иного грузополучателя. Например, при транзитной торговле;

- Грузоотправитель –отправитель груза. По умолчанию подставляется продавец товаров из поля Контрагент. Если грузоотправитель не совпадает с продавцом, то следует переключить флажок на позицию Другой и выбрать отправителя из справочника Контрагенты;

- Вид транспорта – аналитика выбирается из выпадающего списка. В нашем примере код 30 «Автодорожный транспорт».

В форме Цены в документе устанавливается курс из справочника Валюты на дату документа Поступление (акт, накладная).

Табличная часть документа

В табличной части заполняется информация о приобретаемых товарах (номенклатура, количество, цена, сумма и т.д.):

Номенклатура – приобретаемые товары, выбираются из справочника Номенклатура.

По импортным товарам, ввозимым из стран ЕАЭС, в карточке номенклатуры обязательно надо заполнить поля:

- Страна происхождения;

- ТН ВЭД, согласно Решению Совета Евразийской экономической комиссии от 16.07.2012 N 54.

Единица измерения номенклатуры должна соответствовать той, что установлена законодательством для данного кода ТН ВЭД.

Это важно для заполнения отчета Статистическая форма учета перемещения товаров (утв. Постановлением Правительства РФ от 19.06.2020 N 891)

Файл выгрузки проверяется в том числе и на корректность единицы измерения номенклатуры по коду ТН ВЭД.

Далее, в табличной части документа Поступление (акт, накладная) указывается:

- Цена и Сумма – на основании первичных документов от поставщика;

- % НДС– Без НДС;

- Страна происхождения – страна происхождения товаров;

- Счет-фактура № от – не заполняется, т.к. иностранный поставщик не выставляет счет-фактуру.

Документ формирует проводки:

- Дт 60.21 Кт 60.22 — зачет аванса поставщику по курсу на дату предоплаты;

- Дт 41.01 Кт 60.21 — принятие к учету товаров, где:

- оплаченная часть оценивается по курсу на дату предоплаты из документа Списание с расчетного счета;

- неоплаченная часть — по курсу на дату принятия товаров к учету из данного документа Поступление (акт, накладная) — форма Цены в документе.

Переоценка валютных остатков

Переоценка валютных ценностей на конец месяца осуществляется автоматически при закрытии месяца в разделе Операции — Закрытие месяца.

Ссылка Переоценка валютных средств появляется автоматически в форме Закрытие месяца при наличии сальдо по счетам к переоценке.

Проводки по документу

Документ формирует проводки:

Дт 52 Кт 91.01 — положительная курсовая разница, возникшая в результате переоценки валютных остатков на валютном счете.

Декларация по налогу на прибыль

В декларации по налогу на прибыль положительная курсовая разница отражается в составе внереализационных доходов: PDF

Лист 02 Приложение N 1 стр. 100 «Внереализационные доходы».

Отрицательная курсовая разница отражается в составе внереализационных расходов: PDF

Лист 02 Приложение N 2 стр. 200 «Внереализационные расходы».

Налоговые льготы: законно и не всем доступно

В отдельных случаях выручку не облагают НДС. Это, к примеру, актуально для фирм, перешедших на УСН или ЕНВД. Также можно не платить НДС с некоторых доходов, полученных при общем режиме налогообложения. В частности, перечисленных в статье 149 НК РФ. Так что имеет смысл посмотреть, нет ли оснований для льготы.

Фирма сдает помещения в аренду. В том числе иностранным гражданам и организациям, аккредитованным в РФ

Тут важно, к резидентам какой страны отнесен арендатор. Возможно, это одно из ста с лишним государств из перечня, одобренного совместным приказом МИД России и Минфина России от 08.05.07 № 6498, 40н

Тогда можно не платить НДС с операций по передаче в аренду недвижимости (п. 1 ст. 149 НК РФ). Обычно от налога освобождена аренда «служебных (офисных) и жилых помещений». Есть и исключения (они указаны в перечне). Так при сотрудничестве с резидентами Испании льгота введена только по жилью.

В статье 149 перечислено более 70 причин для льгот. В большинстве они узкие. Но есть актуальные для многих компаний. В частности, для перевозящих пассажиров на общественном транспорте, продающих жилье, оказывающих образовательные и медицинские услуги. Если деятельность лицензируют, то организация (предприниматель) имеет право не платить НДС только при наличии лицензии (п. 6 ст. 149 НК РФ). Есть и иные ограничения.

Для рекламы будут бесплатно раздавать магниты с логотипом фирмы. Их купят у поставщика, освобожденного от НДС. У него два вида магнитов: за 90 и за 110 рублей.

От НДС освобождена бесплатная раздача тех рекламных товаров, расходы на каждый из которых не превысили 100 рублей (подп. 25 п. 3 ст. 149 НК РФ). Значит, для минимизации налогов лучше раздавать дешевые магниты. Если же раздавать дорогие, то надо заплатить НДС со всей стоимости каждого магнита. Это 22 руб. за один магнит (110 руб. Х 20%).

Иная ситуация, когда магниты приобретены у плательщика НДС. Тут все равно, какие раздавать. Ведь, начислив НДС, можно вычесть «входной» налог. Общая налоговая нагрузка не возрастет.

Как видим, оптимизация НДС индивидуальна в каждой ситуации. Но есть общее: льготы должны базироваться на фактической деятельности.

Компания решила не платить НДС, ссылаясь на льготу для общественных организаций инвалидов (подп. 2 п. 3 ст. 149 НК РФ). К ним отнесена и фирма. Ее основная задача – помощь инвалидам. Так сказано в уставе.

На практике помощь минимальна – заявили налоговики. Одно из доказательств – ведомости на зарплату. Из них видно, что зарплата занятых уставной деятельностью, – 1% от фонда оплаты труда.

Остальная начислена обычным сотрудникам (не инвалидам). Они заняты в строительстве, монтаже и других работах, не связанных с поддержкой инвалидов. Прибыль между инвалидами не распределяют. Обещание помочь прикрывает незаконную минимизацию НДС. Так решил АС Поволжского округа. И одобрил доначисление налога на добавленную стоимость (постановление от 21.06.16 № Ф06-9682/2016).

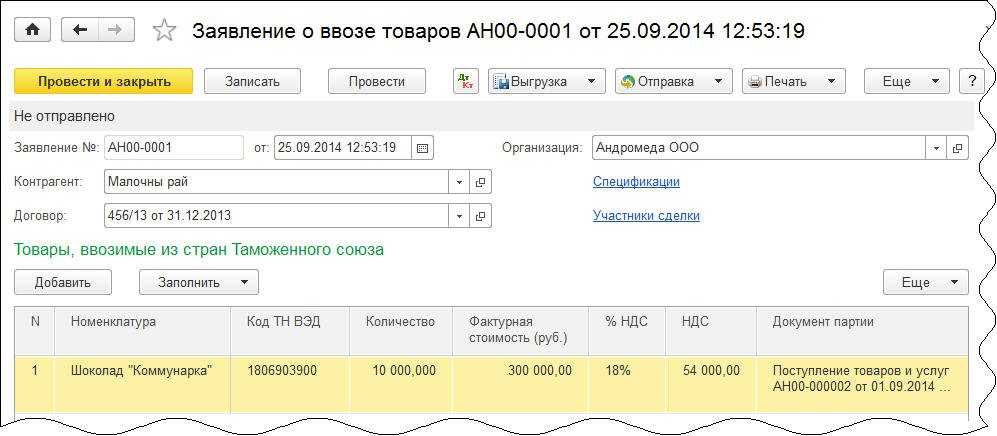

Документ «Заявление о ввозе товаров»

Для отражения в учете ввоза товаров из государств Таможенного союза предназначен документ Заявление о ввозе товаров, доступ к которому осуществляется по одноименной гиперссылке из раздела Покупки (рис. 3).

Рис. 3. Заявление о ввозе товаров

Документ может быть составлен на неограниченное количество поставок от одного контрагента за отчетный период (месяц). Табличная часть документа заполняется автоматически по данным документов Поступление товаров и услуг. Дополнительно в документе указывается:

· код по товарной номенклатуре внешнеэкономической деятельности (ТН ВЭД);

· вес товара;

· код вида транспорта;

· реквизиты товаросопроводительных документов;

· реквизиты спецификаций и участников сделки (при покупке товаров через комиссионера).

После проведения документа формируется проводка:

Дебет 19.10 Кредит 68.42

— на сумму НДС, подлежащего уплате в бюджет.

Новые счета 19.10 и 68.42 добавлены в типовой план счетов «1С:Бухгалтерии 8» (ред. 3.0) специально в рамках решения задачи по автоматизации учета НДС, исчисляемого при ввозе товаров из государств Таможенного союза.

Счет 19.10 — «НДС, уплачиваемый при импорте из Таможенного союза» — используется для учета НДС при ввозе товаров из государств Таможенного союза.

Счет 68.42 — «НДС при импорте товаров из Таможенного союза» — предназначен для обобщения информации о расчетах с бюджетом по налогу на добавленную стоимость при импорте товаров из Таможенного союза.

В регистр накопления НДС предъявленный вводится запись с видом движения Приход и событием Предъявлен НДС Поставщиком на сумму начисленного НДС.

После того, как документ Заявление о ввозе товаров сохранен, по кнопке Печать можно вывести печатную форму документов Заявление о ввозе товаров и уплате косвенных налогов и Статистическая форма учета и перемещения товаров, а по кнопке Выгрузка —сформировать файлы выгрузки этих форм отчетности. С помощью кнопки Отправка можно отправить заявление напрямую в ФНС по телекоммуникационным каналам связи, используя сервис 1С-Отчетность.

Чего нельзя делать при уменьшении НДС к уплате

Не рекомендуется для уменьшения налога использовать фирмы-однодневки или занижать общую сумму выручки. Если при проверке налоговая служба докажет, что была занижена общая сумма выручки, или что использованная фирма была однодневкой, то будет иметь право снять все ваши расходы. И на выявленную сумму расхода начислить НДС, соответственно автоматически начисляется пеня и штраф за несвоевременную уплату налога.

Рассматривая тот или иной из перечисленных выше способов уменьшения НДС, необходимо учитывать действующее налоговое законодательство и соблюдать регламент составления нормативных актов в пользу налогоплательщика. Корректно составленная бухгалтерская и юридическая документация бухгалтером обезопасит налогоплательщика от претензий налоговой службы.

Спецрежимы избавят от НДС. Но не всегда законно

От НДС избавит и упрощенная система налогообложения. Но она же может привести и к потере тех клиентов, которым нужны вычеты по налогу на добавленную стоимость. Так что переход на УСН не всегда оправдан. Он чаще выгоден, когда большинство клиентов – физлица. Тут может быть оправдан и переход на ЕНВД. Он также позволяет не платить НДС (с доходов, облагаемых «вмененным» налогом). Это легальные способы снижения НДС.

Вместе с тем, легальная минимизация легко может перейти в спорную. У спецрежимов много ограничений (см. таблицу 2). Чтобы обойти их, фирму зачастую делят на несколько компаний. И избавляются от налога на добавленную стоимость – до ближайшей проверки.

Предприниматель контролирует более 10 юрлиц-«упрощенцев». У них общие контрагенты, один адрес, единый товарный знак. Ведется централизованный набор персонала. Это видно из объявлений о вакансиях (там не сказано, в какую именно фирму ищут специалиста). Многие сотрудники работают в нескольких компаниях. Также у организаций одни и те же контактные телефоны и общий сайт.

Все это показывает: у предприятий нет самостоятельности. Разделение бизнеса фиктивно. Оно нужно только для незаконного ухода от НДС и минимизации налогов с помощью спецрежимов. Если же объединить выручку, то она превысит лимит для УСН. Поэтому налоговики посчитали компании налоги по общей системе, а также пени и штрафы. Итоговые доначисления – более 100 млн рублей (постановление АС Московского округа от 27.03.19 № А41-48348/2017).

Таблица 2. Основные ограничения для спецрежимов

№ п/п

Суть ограничения

1 Максимальный валовый доход при УСН – 150 млн руб. в год (п. 4 ст. 346.13 НК РФ)

2 Средняя численность работников у большинства «упрощенцев» или «вмененщиков» – до 100 человек (вкл.)

3 У «упрощенцев» остаточная стоимость основных средств – не более 150 млн руб.

4 Ограничена доля юрлиц в уставном капитале «упрощенца» или «вмененщика». Она не должна превышать 25%. Исключение – некоторые организации инвалидов и потребкооперации.

5 ЕНВД применим, если введен местной властью и лишь по деятельности, перечисленной в пункте 2 статьи 346.26 НК РФ. Это розничная торговля и общепит, перевозки, бытовые услуги и проч.

6 Для УСН также есть ограничения по виду деятельности. Например, банки и ломбарды не могут применять УСН, а также иностранные компании, нотариусы, адвокаты и т.д. Запрещена «упрощенка» и для компаний, имеющих филиалы.

7 Для отдельных видов «вмененной» деятельности ограничены масштабы бизнеса. К примеру, для розничной торговли (максимальная площадь торгового зала – 150 кв. м.).

Перечисление оплаты иностранному поставщику

В нашем примере в момент принятия на учет товаров образовалась кредиторская задолженность перед иностранным поставщиком по Кт 60.21, рассчитанная по курсу на дату принятия товаров на учет.

Погашение задолженности поставщику оформляется документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса – Банковские выписки — кнопка Списание. Данный документ можно создать на основании документа Поступление (акт, накладная) по кнопке Создать на основании, выбрав Списание с расчетного счета.

Документ Списание с расчетного счета заполняется по такому же алгоритму, как и при перечислении аванса иностранному поставщику.

Проводки по документу

Документ формирует проводки:

Дт 91.02 Кт 52 — отрицательная курсовая разница, возникшая в результате переоценки валютных остатков на валютном счете;

Декларация по налогу на прибыль

В декларации по налогу на прибыль отрицательная курсовая разница отражается в составе внереализационных расходов: PDF

Лист 02 Приложение N 2 стр. 200 «Внереализационные расходы».

Положительная курсовая разница отражается в составе внереализационных доходов: PDF

Лист 02 Приложение N 1 стр. 100 «Внереализационные доходы».

Перечень товаров по ставке НДС 10% с 1 апреля 2019 года

Перечень товаров, которые облагаются НДС по ставке 10% изменился с 1 апреля 2019 года. Журнал «Упрощенка» подготовил полный перечень товаров с учетом изменений. Скачайте, чтобы платить НДС без ошибок.

Список товаров, облагаемых НДС по ставке 10 процентов в 2019 годуОфициальный перечень Правительства РФ с 1 апреля

Документом утвержден:

- перечень кодов видов продовольственных товаров в соответствии с Общероссийским классификатором продукции по видам экономической деятельности, облагаемых налогом на добавленную стоимость по налоговой ставке 10 процентов при реализации;

- перечень кодов видов продовольственных товаров в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза, облагаемых налогом на добавленную стоимость по налоговой ставке 10 процентов при ввозе на территорию Российской Федерации;

- перечень кодов видов товаров для детей в соответствии с Общероссийским классификатором продукции по видам экономической деятельности, облагаемых налогом на добавленную стоимость по налоговой ставке 10 процентов при реализации;

- перечень кодов видов товаров для детей в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза, облагаемых налогом на добавленную стоимость по налоговой ставке 10 процентов при ввозе на территорию Российской Федерации.

НДС 10 процентов — налог косвенного типа, которым облагаются товары и услуги в России. К данной категории относится большинство пищевых и прочих товаров народного потребления, имеющих наибольшую социальную значимость. Ставка в 10% позволяет существенно снизить налоговую нагрузку как на производителей продукции, так и на конечного потребителя. Добавленная стоимость оплачивается несколько раз на разных этапах производства и реализации, поле каждой перепродажи сырья или готового продукта.

Налог на добавленную стоимость действует исключительно внутри страны и распространяется на компании совершающие сделки при продаже, закупке товаров, сырья или услуг, конечным пунктом использования которых будет Российская Федерация. Экспортирующие компании освобождены от уплаты и работают по нулевой ставке, что признано поддержать экспорт.

Максимальная ставка в 20% также охватывает широкий спектр товаров, однако касается она продукции, не имеющей стратегическое значение для государства или же чрезмерно важной с социальной точки зрения

Отражение в учете услуг по доставке товаров

В нашем примере согласно учетной политики Организации ТЗР учитываются в составе издержек обращения на отдельном счете затрат 44.01, поэтому приобретение услуг отражается документом Поступление (акт, накладная) вид операции Услуги (акт) в разделе Покупки – Поступление (акты, накладные) – кнопка Поступление.

Рассмотрим особенности заполнения документа Поступление (акт, накладная) по примеру.

Шапка документа

- Акт № от — номер и дата первичного документа от перевозчика;

- Номер — порядковый номер документа в 1С, присваивается автоматически при сохранении документа;

- от — дата фактического оказания услуг по доставке товаров.

Табличная часть документа

В табличной части заполняется информация о приобретаемой услуге, ее стоимость:

- Номенклатура — информация об услуге, в верхней части кратко общее название услуги из справочника Номенклатура и в нижней расшифровка по конкретной перевозке;

- % НДС – 0%;

- Счета учета– 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность»;

- Статья затрат – Транспортные расходы при приобретении (распределяемые).

Документ формирует проводку:

Дт 44.01 Кт 60.01 – учет затрат на услуги по доставке.

Освобождение от НДС

Товары, при ввозе которых НДС на таможне платить не нужно, перечислены в статье 150 НК.

Также освобожден от НДС ввоз расходных материалов для научных исследований, аналоги которых не производятся в России (п. 17 ст. 150 НК). Перечень таких материалов утвержден постановлением Правительства от 24.10.2014 № 1096. А Правила применения освобождения от НДС при их ввозе утверждены постановлением Правительства от 15.05.2015 № 469.

Не нужно платить НДС и при ввозе: – медицинских товаров по перечню из постановления Правительства от 30.09.2015 № 1042; – сырья и комплектующих для изготовления этих медицинских товаров.

Временная льгота предусмотрена для ввоза племенных животных. Так, с 1 октября 2016 года по 31 декабря 2020 года освобожден от НДС ввоз в Россию: – племенного крупного рогатого скота; – племенных свиней; – племенных овец; – племенных коз; – племенных лошадей; – эмбрионов, полученных от этих животных; – спермы, полученной от племенных быков, племенных свиней, племенных баранов, племенных козлов, племенных жеребцов; – племенной птицы (племенного яйца).

Чтобы не платить НДС, представьте на таможню разрешение на ввоз племенной продукции (ст. 11 Закона от 03.08.1995 № 123-ФЗ). Об этом сказано в подпункте 19 статьи 150 НК, пункте 2 статьи 3 Закона от 23.06.2016 № 187-ФЗ.

Уплата НДС на таможне

Платить НДС при ввозе товаров должны все импортеры независимо от системы налогообложения (п. 1 ст. 143 и подп. 4 п. 1 ст. 146, п. 3 ст. 346.1, абз. 2 п. 1 ст. 346.11, абз. 3 п. 4 ст. 346.26, подп. 2 п. 11 ст. 346.43 НК). Заплатить НДС должен декларант или иные лица (например, перевозчик) (ст. 143 НК, ст. 50 ТК ЕАЭС). Если декларирование производится таможенным представителем (брокером), то он является ответственным за уплату НДС (ст. 404 ТК ЕАЭС).

Обычно НДС при ввозе уплачивается таможенным органам (п. 1 ст. 174 НК, ст. 61 ТК ЕАЭС). Если товар ввозится из страны, с которой Россия заключила международный договор об отмене таможенного контроля и таможенного оформления (например, со странами ЕАЭС), НДС уплачивается налоговым органам (п. 13 приложения 18 к договору о Евразийском экономическом союзе).

Об особенностях начисления НДС при импорте товаров из государств ЕАЭС см. Как платить НДС при импорте из стран – участниц ЕАЭС.

Конкретный срок уплаты НДС зависит от таможенной процедуры, под которую были помещены импортируемые товары (ст. 57 ТК ЕАЭС). Так, например, в отношении товаров, помещенных под таможенную процедуру выпуска для свободного обращения срок уплаты НДС – до выпуска товаров, при условии, что импортер не применяет никакие льготы по уплате этого налога (п. 9 ст. 136 ТК ЕАЭС). Пока НДС не будет заплачен, таможня не выпустит товар.

Кроме того, от таможенной процедуры, под которую помещаются товары, зависит и порядок уплаты НДС при ввозе. При одних процедурах НДС нужно платить полностью или частично, при других – платить не нужно вообще (п. 1 ст. 151 НК).

Действие налога в 2017 году

НДС — федеральный налог, который вот уже более трёх лет не имел изменений в схеме и ставках уплаты в бюджет. Статус говорит сам за себя. Желающие ознакомиться с его назначением и формулой образования должны изучить главу 21 Налогового кодекса РФ.

Сборы от рассматриваемого налога составляют весомую часть государственного бюджета

По этой причине налоговые органы уделяют вопросам его контроля особое внимание. НДС облагается реализация товаров, услуг и проведённых работ на территории Российской Федерации

Денежная нагрузка отчислений в бюджет ложится на конечного потребителя. НДС закладывается в итоговую стоимость товара и подлежит возмещению государству. Компания, реализующая товар, по сути, является агентом по взысканию налога. Однако предприниматель, получив определённую сумму в виде валового дохода, не хочет расставаться с его частью. И заинтересован в уменьшении суммы налога.

Вопрос о том, как уменьшить НДС к уплате, волнует бизнесменов разных стран

Нормативы отчисления НДС в бюджет

В 2017 ставка НДС на большую часть товаров в России остаётся на уровне 18%. На определённые категории товаров НДС составляет 10%. Это ряд медицинских препаратов, продукты питания первой необходимости, товары для детей, реализация литературы — научной и образовательной.

НДС действует повсеместно на всей территории Российской Федерации. Экспортируемая продукция налогом не облагается. Нулевая ставка предусмотрена также к реализации высокотехнологичных товаров космической сферы, транспортировке энергоносителей и др. Полный перечень условий применения НДС в 0% приводится в 164 статье НК РФ. А статья 165 предусматривает, что в каждом конкретном случае применение нулевой ставки требует документального обоснования. Законность нулевой ставки необходимо периодически подтверждать.

Судя по заявлениям нашего правительства, ставки по НДС в ближайшее время не упадут

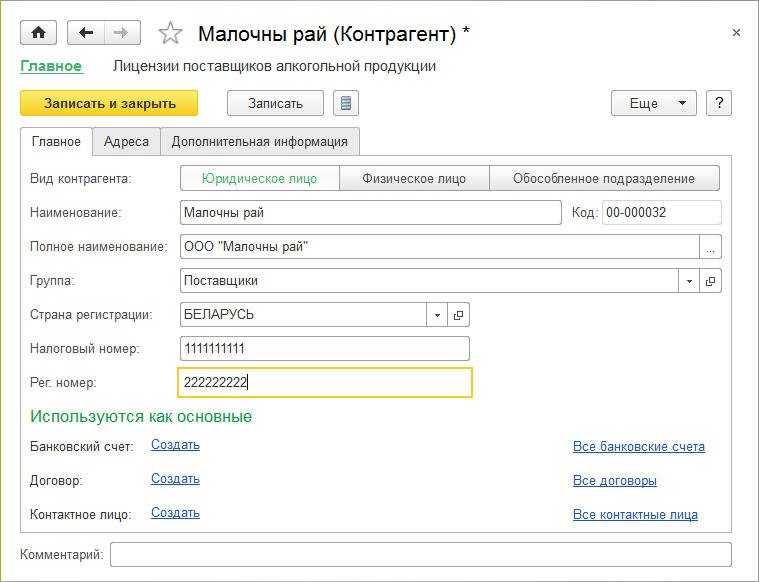

Организация учета НДС в Таможенном союзе

В справочнике Контрагенты теперь есть возможность указать страну регистрации. Если в поле Страна регистрации указано, что контрагент зарегистрирован за рубежом, то появляется возможность вместо ИНН и КПП вводить налоговый и регистрационный номер в стране регистрации (рис. 1).

Рис. 1. Карточка контрагента

Сведения о стране регистрации, налоговом и регистрационном номере в стране регистрации используются для заполнения документов Заявление о ввозе товаров и Статистическая форма учета и перемещения товаров.

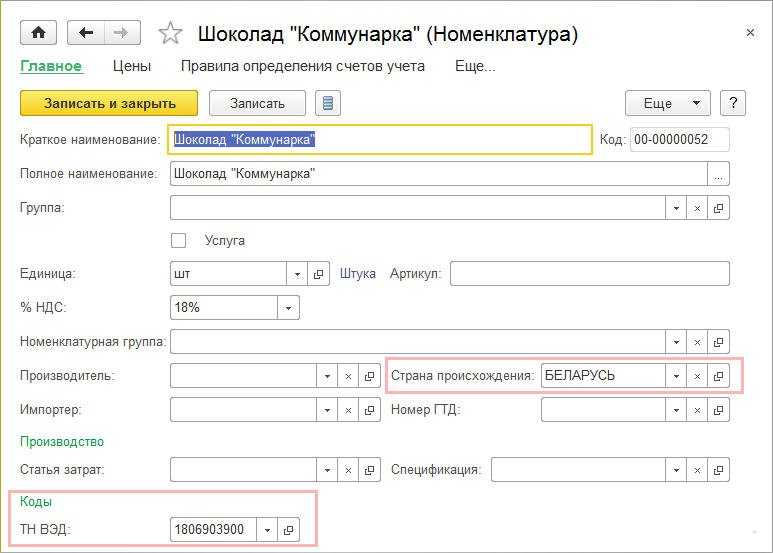

Обратите внимание! Для использования возможностей по учету товаров, страной происхождения которых являются иностранные государства, в том числе государства-члены Таможенного союза, необходимо установить флаг Импортные товары (раздел Главное – Функциональность – Запасы). После установки функциональной возможности учета импортных товаров в элементе справочника Номенклатура помимо полей Импортер, Страна происхождения и Номер ГТД станет доступным поле кода товарной номенклатуры внешнеэкономической деятельности — ТН ВЭД (рис

2), который необходим при заполнении документов Заявление о ввозе товаров и Статистическая форма учета и перемещения товаров

После установки функциональной возможности учета импортных товаров в элементе справочника Номенклатура помимо полей Импортер, Страна происхождения и Номер ГТД станет доступным поле кода товарной номенклатуры внешнеэкономической деятельности — ТН ВЭД (рис. 2), который необходим при заполнении документов Заявление о ввозе товаров и Статистическая форма учета и перемещения товаров.