- Когда стоит менять коды

- Ответственность, определенная за ведение деятельности не по ОКВЭД

- Порядок смены основного кода деятельности

- Основание для подачи заявления в ФНС

- Заявление

- Документы

- Как добавить ОКВЭД в личном кабинете ФНС

- Пятая стадия: сдаем подготовленный пакет документации в налоговые органы

- Как правильно заполнить заявление

- Что такое код ОКВЭД

- Когда и зачем нужно менять коды ОКВЭД

- Что будет, если работать по старым кодам ОКВЭД

- Как выбрать код

- Зачем коды ОКВЭД нужны для ООО

- Заполнение формы Р14001 при смене кодов ОКВЭД

- Какие листы формы Р14001 заполнять при смене ОКВЭД?

- Обдуманный выбор

- Как сообщить о новом коде ОКВЭД или исключить прежний код

- Шаг 5. Подайте документы о смене кодов ОКВЭД общества в ИФНС

- Как выбирать ОКВЭД

- Особенности внесения информации при заполнении формы р24001

- Нет кодов ОКВЭД – плати НДФЛ

- Как подать заявление на добавление ОКВЭДов

Когда стоит менять коды

Согласно пункту 5 статьи 5 Закона № 129-ФЗ, менять коды ОКВЭД нужно, если предприниматель ведет деятельность, не зарегистрированную в реестре. То есть эта процедура не обязательна при заключении разовых сделок. При этом четкие различия между систематической предпринимательской деятельностью и разовыми сделками в законодательстве нет.

В то же время, прибыль, полученная от сделок, не соответствующих указанным кодам ОКВЭД, с точки зрения ФНС читается непредпринимательской. Поэтому при выплате средств контрагент предпринимателя (компания или другой ИП) должен удержать из этой суммы НДФЛ, даже если вы находитесь на спецрежиме. Если прибыль поступает от физического лица, то уже предпринимателю нужно указать деньги в отчетности и отчислить с них НДФЛ. Поэтому даже при разовых сделках лучше регистрировать новые коды ОКВЭД в ЕГРИП. Это делается заранее и позволяет избежать лишнего внимания со стороны Налоговой службы.

Ответственность, определенная за ведение деятельности не по ОКВЭД

Ответственность предпринимателя в случае ведения бизнеса по видам деятельности, которые не

прописаны в ЕГРИП или ЕГРЮЛ, не определена на уровне законодательства.

Осуществляя деятельность по не перечисленным или не внесенному позже коду ОКВЭД, вы можете

столкнуться с проблемой в виде привлечения к административной ответственности. Вам могут

вынести предупреждение или наложить штраф в размере до 5 000 руб. на основании ст.

14.25 КоАП РФ за «…непредставление, или несвоевременное представление, или представление

недостоверных сведений о юридическом лице или об индивидуальном предпринимателе».

Внести коррективы в соответствующие документы необходимо в течение 3 дней после начала

деятельности по новому коду (ст. 5 закона № 129-ФЗ от 08.08.01 года).

Порядок смены основного кода деятельности

С ноября 2020 года (согласно приказу ФНС № ЕД–7–14/617@ от 31.08.2020) все изменения в ЕГРЮЛ вносятся через единую форму заявления – Р13014. В случае с основным кодом деятельности применяется она же. На подачу заявления дается 7 дней (с момента принятия решения). Это не так много, если учесть, что перед заполнением формы еще нужно кое-что успеть.

Так, алгоритм смены основного ОКВЭД следующий:

- выбор кода (здесь желательно обратиться за консультацией, чтобы потом не переплачивать страховые взносы и не столкнуться с необходимостью перехода на самый «дорогой» режим налогообложения);

- принятие решения (де-юре);

- оформление заявления Р13014;

- подача заявления в регистрирующий орган;

- получение от ФНС подтверждения факта внесения изменений в единый реестр юрлиц и регистрационных документов.

Если в учредительном документе указано, что юрлицо может осуществлять виды деятельности, разрешенные (не запрещенные) в Российской Федерации, менять устав при смене основного кода экономической деятельности ей не нужно. При отсутствии такой фразы, придется вносить изменения еще и в устав. Это должно быть отражено в протоколе ОСУ или решении участника, если он единственный.

Основание для подачи заявления в ФНС

Юридическим основанием для изменения условий работы, которые должны быть отражены в ЕГРЮЛ, является протокол ОСУ либо решение учредителя

В первом случае важно правильно сформулировать повестку. При необходимости включить в нее, наряду с вопросами по ОКВЭД, правки в учредительный документ и способ их внесения.

Важно. Дата протокола или решения учредителя и дата подачи заявления Р13014 не должны отличаться более чем на 7 дней

В противном случае на юридическое лицо могут быть наложены штрафы за несвоевременное оповещение госорганов.

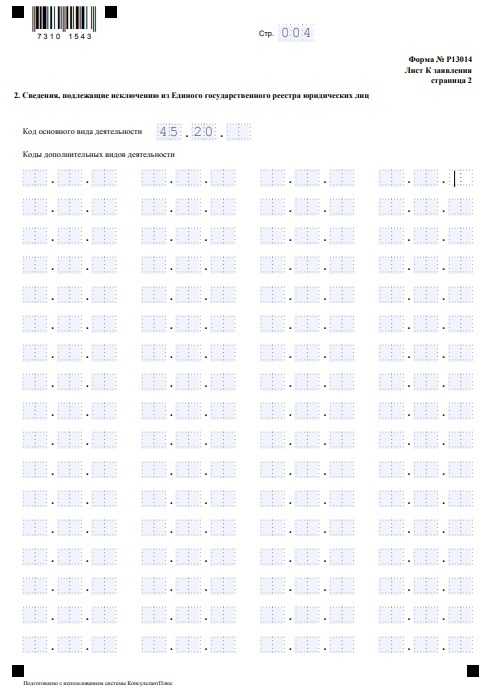

Заявление

Форма Р13014 содержит 59 страниц, но заполнять их все не нужно. Только то, что касается смены основного ОКВЭД, а именно:

- титульный лист (2 страницы, здесь нужно отметить, будет ли меняться устав, и как вносятся правки, если они требуются);

- лист К – 2 страницы, на первой указывается новый код, на второй – старый (исключаемый);

- лист Н – сведения о заявителе.

Последним выступает руководитель компании. Если документ подается не в электронном виде (у директора нет ЭЦП), то он требует нотариального заверения. В этом случае подписывать заявку нужно в присутствии нотариуса. Он же может и подать ее в ФНС (при изменениях в устав не придется платить госпошлину).

Кроме как через нотариуса и в электронном варианте, подать заявление можно лично (руководителем) в МФЦ или регистрирующий орган. Еще один способ – отправить ценным письмом почтой либо с курьером.

Документы

К Р13014 нужно приложить:

- основание внесения изменений;

- квитанцию об оплате пошлины в размере 800 рублей (при изменении устава, если подача осуществляется не через МФЦ, электронную форму или нотариуса);

- новая версия устава (лист изменений к нему), если он корректируется.

При личной передаче Р13014 от руководителя организации сотруднику налоговой или МФЦ нужно иметь при себе еще и паспорт.

Как добавить ОКВЭД в личном кабинете ФНС

Личный кабинет налогоплательщика, позволяет экономить время на поездки в налоговую и многие вопросы решать дистанционно. Вход в Личный кабинет можно осуществить:

- По логину и паролю — который вы ранее получили в налоговой (как физическое лицо).

- Через квалифицированную ЭЦП (электронная цифровая подпись).

- Через Госуслуги.

Но чтобы отправить документы на внесение изменений в ЕРГИП — вам в любом случае понадобится ЭЦП — она должна быть получена в аккредитованном удостоверяющем центре (тут вы можете посмотреть, где в вашем городе есть такой центр).

Вход в личный кабинет налогоплательщика по ЭЦП

После входа в личный кабинет, перейдите во вкладку — “Обратиться в налоговый орган” и там выберете “Внести изменения в сведения об ИП:

Внесение изменений об ИП через ЛК налогоплательщика

Далее заполняете форму, подписываете ее с помощью электронной подписи и направляете в налоговую в электронном виде.

Не все браузеры поддерживают вход в в личный кабинет, вы можете обнаружить вот такую картину:

Ошибка соединения с ЛК налогоплательщика через Google Chrome

Я захожу через Internet Explorer. По данной ссылке можно сразу пройти на страницу —

Вход в личный кабинет налогоплательщика через Internet Explorer

Нажав на кнопку- вносим изменения, выйдет окошко Авторизации. Выбираем способ входа — Квалифицированный сертификат

Выбор способа входа в ЛК — с помощью сертификата

Нажимаем кнопку — войти, выбираем сертификат электронной подписи и попадаем на страницу сервиса, позволяющего заполнить заявление

Личный кабинет налогоплательщика для ИП

Нажимаем кнопку — заполнить заявление, подтверждаем согласие на обработку данных и выбираем заявление по форме Р24001

Выбор нужной формы заявления

Способ предоставления заявления выбираем — в электронном виде с электронной подписью заявителя

Выбор способа представления заявления в регистрирующий орган

Нажимаем кнопку — далее и переходим непосредственно к заполнению заявления.

С помощью подсказок заполняем все поля и поочередно проходим все 5 шагов к отправки документов.

На первом шаге поставьте галочку, что заявление подается в связи с внесением изменений в кодах ОКВЭД.

Указание причины подачи заявления

Сами коды ОКВЭД выбираем на 2 шаге — редактирование. Здесь необходимо внести сведения только в нужные колонки, если вы не меняете основной код деятельности, данную строчку оставляете пустой. В примере приведенном ниже, я только добавляю коды ОКВЭД, не меняя при этом основной вид деятельности и не удаляя уже внесенные коды.

Указание ОКВЭД подлежащих внесению в ЕГРИП

Далее опять заполняем необходимые поля — номера телефона, способ выдачи свидетельства о вводе изменений. Нажимаем кнопку далее, проверяем сформированное заявление.

Обратите внимание, что при открытии документа, если он открывается в режиме защищенного просмотра, необходимо нажать кнопку — Разрешить редактирование. Иначе заявление будет пустым

В самом экселевском заявлении исправлять ошибки не следует. Если нашли ошибку — вернитесь в нужный шаг и исправьте ее там.

На последнем шаге, перед отправкой заявления, необходимо приложить к заявлению отсканированные документы:

- Паспорт.

- ЕГРИП.

Учтите, что прикрепить данные документы, можно только в определенном формате:

- Формат изображения: BW.

- Разрешение: 300*300dpi.

- Глубина цвета: 1 бит (чёрно-белый цвет).

- Формат готового файла: многостраничный TIF.

Ограничения по размеру и формату прилагаемых документов

Преобразовать файлы в нужный формат, можно с помощью программ, например — xnview. Подгружаете туда документы — переходите во вкладку Инструменты — многостраничный файл — создать. И они преобразовываются в нужный формат.

Пятая стадия: сдаем подготовленный пакет документации в налоговые органы

Сдавать документы нужно в тот налоговый орган, где на учете стоит ООО. На практике в больших субъектах РФ такой отдел налоговой будет другим, отличным от места регистрации фирмы. Внести изменения в 2021 году можно и через многофункциональный центр, последний на основании норм действующего законодательства отправляет документацию в налоговую.

Заявителю требуется сформировать следующий пакет документов:

- Решение участников ООО;

- Бланк установленной формы, которое должно быть в обязательном порядке заверено нотариально;

- Устав ООО с последними изменениями;

- Платежное поручение об оплате государственной пошлины в размере восьмисот рублей.

Сформировать платежный документ в 2021 году можно на официально портале налоговой службы

Важно знать, что код классификации доходов бюджетов (КБК) будут отличными друг от друга, в зависимости от места подачи (многофункциональный центр или налоговую службу).. Если не требуется вносить правки в учредительный документ, то заявитель должен сдать лишь заполненный бланк Р13014

Иногда сотрудники налоговой службы могут попросить принести решение учредителей, чтобы при выявлении нарушения трехдневного срока привлечь директора компании к административной ответственности в пять тысяч рублей. Хотя действующее в 2021 году законодательство и не требует такого документа для представления.

Если не требуется вносить правки в учредительный документ, то заявитель должен сдать лишь заполненный бланк Р13014. Иногда сотрудники налоговой службы могут попросить принести решение учредителей, чтобы при выявлении нарушения трехдневного срока привлечь директора компании к административной ответственности в пять тысяч рублей. Хотя действующее в 2021 году законодательство и не требует такого документа для представления.

Как правильно заполнить заявление

Заполнение заявления Р24001 – важный момент, на который стоит обратить внимание при подготовке к внесению изменений. При заполнении следует обратить внимание на следующие моменты:

- В бланке имеется 8 листов, но не нужно заполнять все. Нужные страницы зависят от ситуации.

- На главной странице указываются основные данные ИП, то есть его Ф.И.О., ИНН, ОГРНИП и так далее.

- Новые коды располагаются на странице 1 листа Д.

- Исключение старых ненужных кодов прописывается на странице 2 листа Д.

- Заявление заполняется черной или синей ручкой, можно заполнить его на компьютере, даже при помощи специальных сервисов и программ. Главное, чтобы оно соответствовало форме Р24001.

- Используются только заглавные буквы.

- Заявление не нужно подписывать собственноручно, это следует сделать уже в ФНС, при сотруднике, который заверит подпись.

- Документ не нужно прошивать.

В целом, требования к заполнению заявления полностью соответствуют тем, что предъявляются к заявлению на регистрацию ИП.

Образец формы № Р24001:

Скачать форму № Р24001 (образец/бланк)

заполнения

Прочтите: Регистрация ИП в ФСС в качестве работодателя

Что такое код ОКВЭД

ОКВЭД – это аббревиатура от названия Общероссийского классификатора видов экономической деятельности, документа, в котором классифицированы и закодированы виды деятельности, осуществляемые организациями и предпринимателями. Сейчас действует Классификатор ОК 029-2014 (КДЕС Ред. 2), утвержденный приказом Росстандарта от 31 января 2014 г. № 14-ст. Кратко его именуют ОКВЭД2. Код по ОКВЭД — это код вида деятельности из классификатора, который соответствует виду осуществляемого бизнеса.

Познакомимся с действующим ОКВЭД2.

В нем 21 раздел. Каждому из них присвоена латинская буква от A до U. Внутри каждого раздела содержатся кодовые обозначения по видам деятельности, имеющие структуру, включающую от 2 до 6 цифр:

- XX класс

- XX.X подкласс

- XX.XX группа

- XX.XX.X подгруппа

- XX.XX.XX вид

Например, в Разделе R «Деятельность в области культуры, спорта, организации досуга и развлечений» можно увидеть такую структуру кодов:

- 90 Деятельность творческая, деятельность в области искусства и организации развлечений

- 90.01 Деятельность в области исполнительских искусств

- 90.02 Деятельность вспомогательная, связанная с исполнительскими искусствами

- 90.04 Деятельность учреждений культуры и искусства

- 90.04.1 Деятельность концертных залов, театров, оперных зданий, мюзик-холлов, включая услуги билетных касс

- 90.04.2 Деятельность многоцелевых центров и подобных заведений с преобладанием культурного обслуживания

- 90.04.3 Деятельность учреждений клубного типа: клубов, дворцов и домов культуры, домов народного творчества

Когда и зачем нужно менять коды ОКВЭД

Изменять (добавлять, исключать) коды ОКВЭД приходится в различных жизненных ситуациях. Так, при:

- Несоответствии фактической деятельности ИП кодам, приведенным в выписке ЕГРИП (так, в связи с отменой в 2021 г. ЕНВД и перехода на иной налоговый режим). Такое несоответствие кодов обычно выявляется после запроса выписки из ЕГРИП (на сервисе Федеральной налоговой службы egrul.nalog.ru/index.html).

- Открытии нового бизнеса (по деятельности ИП, которой нет в выписке ЕГРИП по ИП).

Как самостоятельно оформить ИП

Хорошим стимулом для изменения кодов ОКВЭД считается и получение ИП «бонусов» от государства. Так, это может быть:

- Налоговые льготы. По некоторым видам деятельности ИП на региональном уровне могут вводиться пониженные ставки на УСН и на патентной системе налогообложения (даже 0%). Также, власти субъекта РФ вправе устанавливать невысокий возможный доход ИП для расчета налога на ПСН. Однако, льготные коды ОКВЭД обязательно должны быть указаны в выписке ЕГРИП по ИП.

- Получение кредитов на льготных условиях и государственных субсидий.

- Доверие к ИП со стороны банка. Так, банк обязательно проверяет, соответствуют ли коды ОКВЭД (и ИП, и его контрагента) назначению банковских платежей. Если платежи, например, поступают за строй-работы, а основной деятельностью ИП является розничная торговля, это повышает риск попасть в ЧС банка. В итоге банк вправе заблокировать расчетный счет ИП.

- Доверие налоговиков и контрагентов. Ведь компания ИП может быть признана фирмой-однодневкой и в случае если фактическая деятельность ИП не совпадает с кодом ОКВЭД, указанном в ЕГРИП. Кроме того, добросовестный контрагент никогда не подпишет контракт с ИП, у которого нет подходящего для его бизнес-деятельности кода ОКВЭД.

- Экономия денег на взносах в Фонд соцстрахования. По закону, для ИП тарифы взносов на страхование работников от профессиональных болезней и несчастных случаев на работе устанавливается по основному коду ОКВЭД. Причем он может быть равен 0,2-8,5%.

Что будет, если работать по старым кодам ОКВЭД

Налоговики проверяют, чтобы предприниматели занимались теми видами деятельности, которые указали при регистрации ИП. Несоответствие кодов ОКВЭД реальной деятельности может всплыть при проверке данных онлайн-кассы или документов контрагентов. Несоответствие в документах контрагентов — повод прийти с проверкой к ИП и более тщательно проверить уже его бизнес.

Если коды ОКВЭД в учредительных документах не совпадают с реальными, предприниматель рискует получить штраф или отказ в возврате НДС. Налоговая может направить к нему выездную налоговую проверку и доставить разного рода неприятности.

Штраф от налоговой. Если предприниматель не сообщит о смене ОКВЭД в течение трёх дней, налоговая может выписать ему штраф в размере 5 тыс. рублей за несвоевременную подачу сведений. А ещё имеет право оштрафовать на 10 тыс. рублей за недостоверные сведения в учредительных документах.

На практике налоговики чаще выписывают предупреждение, а не штраф, если предприниматель впервые не сообщил о смене ОКВЭД. А того, кто уже не в первый раз попался на работе по неверным кодам, обычно штрафуют за недостоверные сведения на 10 тыс. руб.

Выездная налоговая проверка. Налоговая рассчитывает среднюю налоговую нагрузку для компаний в разных отраслях. Для этого она использует коды ОКВЭД, которые указывают ИП. Например, если вы указали основным видом деятельности торговлю электроникой, то должны платить в бюджет столько-то. Если налоговая увидит, что вы платите гораздо меньше, то приедет с проверкой. И вам придётся доказывать, что вы просто забыли поменять основной ОКВЭД: вы уже давно продаёте одежду и исправно платите налоги.

Отказ в возврате НДС. Налоговая имеет право отказать возмещении НДС из-за того, что в документах ИП нет того кода ОКВЭД, по которому он выполнил работы или оказал услуги.

Недоверие новых клиентов. Контрагенты могут отказаться работать с ИП, чьи коды ОКВЭД не совпадают с реальной деятельностью. Вот пример. Предприниматель Олег готовился поставить заказчику крупную партию строительных материалов. Но заказчик отказался подписать договор: в сборном заказе были металлические конструкции, а у Олега не было кода ОКВЭД, по которому он может торговать металлом.

Начав заниматься новым видом деятельности, обновите коды ОКВЭД. Для этого в течение трёх дней после смены деятельности подберите новые коды, выберите основной вид деятельности, подайте документы в налоговую и получите лист записи из ЕГРИП. Вот пошаговая инструкция.

Как выбрать код

Итак, Федеральный закон от 8 августа 2001 г. № 129-ФЗ о госрегистрации юрлиц и ИП (далее – Закон № 129-ФЗ) требует, чтобы коды видов деятельности из ОКВЭД2 были зафиксированы в ЕГРЮЛ (ЕГРИП). Поэтому при подаче заявления на регистрацию код обязательно в нем указывается.

При этом нужно придерживаться такого правила: в заявлении о госрегистрации юрлица, в заявлениях о внесении изменений в ЕГРЮЛ, о регистрации в реестре изменений в учредительных документах в графе коды по ОКВЭД указывается не менее 4 цифровых знаков кода (см. письмо ФНС от 19 декабря 2021 г. № ГД-19-14/337).

В рамках этого кода, который обозначает группу, имеются, как правило, относящиеся к ней подгруппы. Их при составлении заявления можно не указывать.

А вот из-за обобщенного ОКВЭД (менее 4 знаков), как вы помните, в прошлом году многие пострадавшие из-за коронавируса компании и ИП не смогли воспользоваться правительственными преференциями.

Зачем коды ОКВЭД нужны для ООО

В первую очередь код ОКВЭД используется для целей статистики и стандартизации в рамках всего государства. С другой стороны, каждая организация обязательно должна указать свой вид деятельности, ведь от этого выбора будут зависеть:

- доступный режим налогообложения, а также допустимая для него форма собственности;

- налоговые сборы (например, в рамках спецрежима можно рассчитывать налоги только по учтённым в налоговой службе видам деятельности. Если организация не предупредила о новом виде услуг ФНС, то налоги будут считаться на общих основаниях);

- необходимость получения специальных лицензий или других видов разрешений;

- доступные налоговые льготы или льготы по страховым взносам (а любое ООО обязательно имеет сотрудников);

- необходимость уведомления ФСС и других ведомств о начале своей деятельности, а также сдачи дополнительной отчётности и статистических данных.

Если организация уведомила налоговую службу о начале новой деятельности несвоевременно (на это отводится не более 3-х рабочих дней), то руководителю может быть выписан штраф (5000 р. — согласно статье 14.25 КоАП), но это не самое страшное в этой ситуации. В качестве последствий могут возникнуть следующие моменты:

- отказ в возмещении НДС;

- необходимость сдачи отчётности по ЕНВД;

- дополнительный штраф за то, что не была сдана нулевая отчётность;

- лишение права применения пониженных тарифов за страховые взносы и взносы на травматизм, а также расчёт по максимально возможному тарифу.

Заполнение формы Р14001 при смене кодов ОКВЭД

Проконсультируйтесь с нашими юристами, обратившись в юридическую компанию «Старт». Мы поможем вам правильно заполнить форму Р14001.

Какие листы формы Р14001 заполнять при смене ОКВЭД?

Все страницы заявления по форме Р14001 распечатывать не нужно. Заполнить необходимо только титульную страницу, а также Листы Н и Листы Р.

- В тех случаях, когда добавляются новые коды, то заполнить нужно только первую страницу Листа Н.

- Если исключаются действующие коды ОКВЭД, то вторую страницу Листа Н.

- При изменении основного вида деятельности необходимо вписать новый код на первой странице Листа Н, а старый – на второй странице этого листа. Отметим, что в можно прописать дополнительный код на первой странице Листа Н.

Не забывайте, что код основного вида деятельности только один.

Обдуманный выбор

Итак, ваш бизнес расширился, и появилась необходимость добавить в вашу регистрацию ИП новый код ОКВЭД. Для этого сперва вы должны выбрать актуальные и необходимые вам коды (смотри классификатор ОКВЭД-2 или ОК 029-2014 (КДЕС ред.2). Все предыдущие редакции ОКВЭД уже не действуют.

Если на этапе выбора кодов у вас возникли трудности, то всегда можно обратиться за помощью к профессиональным регистраторам.

Выбрав нужные вам коды, необходимо определиться, какой из кодов будет основным. Выбирает это не случайно, а обдуманно, так как именно эта деятельность должна приносить вам основной доход.

Основной код сообщается не только налоговой, но и в ФСС, если вы является не только предпринимателем, но работодателем. Именно от кода зависит тариф, по которому вы будете платить страховые на случай травмы или профзаболевания ваших работников. Основной код сообщается ежегодно по итогам прошедшего года. Последний день для такого сообщения — 15 апреля. Если работников у вас нет, то и обязанности что-то ежегодно сообщать в ФСС у вас тоже нет.

Как сообщить о новом коде ОКВЭД или исключить прежний код

По форме Р24001 ИП необходимо сообщать сведения о вносимых изменениях в количество кодов

ОКВЭД.

ЮЛ уведомляют об изменении кодов ОКВЭД, опираясь на данные, указанные в Уставе. Добавлять

изменения в Устав не стоит, если в перечисленных видах деятельности есть фраза, указывающая

на «…иные виды деятельности, не запрещенные законом» (или что-то подобное). По форме Р13014

информируют о корректировке кодов ОКВЭД без внесения изменений в уставные документы.

Форму Р13014 необходимо заполнять, если новые коды невозможно отнести к уже имеющимся в

Уставе видам деятельности и нет формулировки о том что ЮЛ имеет право заниматься иными, не

запрещёнными видами деятельности. В данном случае необходимо уплатить государственную

пошлину в размере 800 руб.

Подготовим документы для регистрации за 15 минут

Если не подходит онлайн-подача, сформируйте все документы для регистрации при помощи нашего сервиса и

выберите нужные коды ОКВЭД из списка. Программа сама подставит коды в нужные

документы.

Шаг 5. Подайте документы о смене кодов ОКВЭД общества в ИФНС

Подавать документы о новых видах деятельности ООО, на основании которых будут внесены изменения в ЕГРЮЛ, надо в ту налоговую инспекцию, которая осуществляла регистрацию общества. В крупных городах регистрирующая ИФНС отличается от той, где организация стоит на учёте. Например, в Москве это только 46-ая налоговая инспекция. Подать документы можно и в МФЦ, который на основании ст. 9 (3) закона № 129-ФЗ самостоятельно передаёт документы в регистрирующий орган.

В пакет документов для смены кодов ОКВЭД для ООО при изменении устава входят:

- Решение участника или протокол общего собрания;

- Заверенное нотариусом заявление по форме Р13014;

- Новая редакция устава или приложение к уставу в двух экземплярах;

- Документ об уплате госпошлины (при внесении изменений в устав) на сумму 800 рублей.

Если изменения в устав не вносились, то для регистрации смены кодов ОКВЭД подается только заявление по форме Р13014. Что касается решения или протокола, то хотя по закону № 129-ФЗ (ст. 17(2)) подавать его не требуется, но налоговые органы его все равно запрашивают с целью убедиться, что соблюден срок для подачи документов.

Как выбирать ОКВЭД

Здесь необходимо руководствоваться принципом «от общего к частному». Прежде всего, следует

выбрать раздел и подраздел (несколько, если это необходимо). После следует подобрать класс и

подкласс (они представлены в виде цифровых значений). Затем следует выбрать группы и

подгруппы. Определение вида деятельности — заключительный этап. Таким образом, получился

код, который нельзя разделить на составные части.

Совсем необязательно указывать код, включающий в себя 6 цифр, можно указать и 4-значный код.

В том случае если на ведение предпринимательской деятельности нужно разрешение или

необходимо оформлять специальные разрешения на его осуществление, регистрируется код из 6

цифр.

Особенности внесения информации при заполнении формы р24001

Заполнять заявление нужно в точном соответствии с Приказом от 25 января 2012 года №ММВ-7-6/25@. Иначе налоговая инспекция откажет в совершении регистрационного действия.

Заполнить форму р24001 онлайн

Титульный лист состоит из двух разделов.

В первый из них нужно внести данные (ОГРИП, ФИО, ИНН) об ИП, который обращается в налоговую инспекцию. Информация должна быть указана в соответствии со сведениями, содержащимися в ЕГРИП.

Второй раздел предназначен для указания причины подачи документа. Если заявление подается для изменения сведений об ИП, здесь нужно поставить цифру «1». В случае обращении в налоговую инспекцию с целью исправления ошибки в ЕГРИП ставится цифра «2» и заполняется поле «Государственный регистрационный номер записи, при внесении которой были допущены ошибки».

Важно!

Исправлять при помощи формы р24001 можно только ошибки, совершенный по вине самого предпринимателя, то есть если они были совершены из-за того, что ИП ранее в заявлении (о регистрации или внесении изменений) неверно указал какие-нибудь данные о себе.

Лист «А» и «Г» заполняются только при изменении личной информации (фамилии, имени, сведений о рождении) и сведений о документе удостоверяющим личность индивидуального предпринимателя иностранного гражданина или лица без гражданства.

Подобная информация в отношении граждан РФ вносится в ЕГРИП на основании сведений, поступающих в налоговую службу по межведомственным каналам из органов МВД России, и не требует подачи заявления по форме р24001.

Лист «Б» заполняют в случаях изменения гражданства гражданином России, иностранным гражданином или получения гражданства какой-либо страны лицом без гражданства:

В первом разделе необходимо указать одну из трех цифр «1», «2» или «3».

Второй раздел заполняется в случае выбора в первом разделе цифры «2». Здесь указывается цифровой код страны нового гражданства заявителя. Такой код указывается по Общероссийскому классификатору стран мира ОК-025-2001 (утвержден Постановлением Госстандарта России от 14 декабря 2001 N 529-ст).

Лист «Д» также заполняется только индивидуальными предпринимателями иностранцами или лицами без гражданства в случае, если изменились данные документов, подтверждающих законность их пребывания на территории России. К таким документам относятся вид на жительство или разрешение на временное пребывание.

Лист «Е» заполняется при решении ИП изменить виды своей деятельности. Он состоит из двух страниц для добавления и исключения кодов ОКВЭД соответственно.

Лист «Ж» состоит из двух разделов. Первый из них содержит информацию:

О подтверждении достоверности данных, указанных в заявлении. Здесь заявитель собственноручно вписывает свои данные (фамилию, имя, отчество) и ставит личную подпись.

Важно!

Если ИП планирует передать документы в налоговую инспекцию самостоятельно, подписывать форму р24001 нужно в момент его подачи в присутствии сотрудника налоговой службы.

Если же он собирается передать их через представителя или направить по почте, то подпись в документе ставится только в присутствии нотариуса, который заверяет документ.

О выборе способа получения документов, подтверждающих внесение изменений в ЕГРИП. Для этого в поле из одного знакоместа надо вписать цифру «1», если заявитель выбирает личное получение бумаг, «2» – если собирается получить документы сам, иди доверить их получение своему представителю, «3» – если ему больше подходит направление документации по почте.

Второй раздел предназначен для заполнения сотрудником налоговой инспекции и используется для случаев личной подачи документа заявителем непосредственно в налоговую инспекцию.

Третий раздел используется для проставления удостоверительной надписи нотариуса или лица его замещающего. Применяется для случаев, когда необходимо нотариальное удостоверение формы р24001.

Если вам необходимо внести изменение в ЕГРИП, то наш сервис «Заполнить заявление о внесении изменений в ЕГРИП» позволит вам упростить процедуру заполнения формы р24001. Сервис автоматически заполнит нужные бланки – вам лишь нужно внести свои данные в анкеты. Наши юристы проверят правильность заполнения бланков и ответят на все ваши вопросы. Все это позволит вам внести изменения в ЕГРИП, не затрачивая при этом лишнее время и деньги.

Заполнить форму р24001 онлайн

Полезный материал? Поделись ссылкой!

Нет кодов ОКВЭД – плати НДФЛ

Следующая ситуация касается предпринимателей, желающих перейти на патентную систему налогообложения. Отсутствие в ЕГРИП кода вида деятельности, в отношении которого они хотят получить патент, может помешать получить этой самый патент.

Дело в том, что, по мнению чиновников, предприниматель вправе перевести свою деятельность на ПСН только по тому виду деятельности, который у него указан в ЕГРИП (письмо Минфина России от 16.05.2013 № 03-11-12/17092). При отсутствии соответствующего кода в ЕГРИП, его туда нужно внести, если ИП все же намерен переводить свою деятельность на ПСН.

Другая ситуация также актуальна для граждан, зарегистрированных в качестве ИП, но касается только тех из них, кто применяет упрощенную систему налогообложения. Довольно часто возникают вопросы относительно того, какой налог им следует уплачивать с тех или иных доходов: «предпринимательский» (налог при УСН по ставке, например, 6% при объекте «доходы») или «личный» налог (НДФЛ по ставке 13%)?

Другая ситуация также актуальна для граждан, зарегистрированных в качестве ИП, но касается только тех из них, кто применяет упрощенную систему налогообложения. Довольно часто возникают вопросы относительно того, какой налог им следует уплачивать с тех или иных доходов: «предпринимательский» (налог при УСН по ставке, например, 6% при объекте «доходы») или «личный» налог (НДФЛ по ставке 13%)?

Такой вопрос возникает по поводу так называемых «специфических» доходов, то есть доходов от операций, которые не связаны прямо с тем видом деятельности, который ИП ведет. Например, бизнесмен ведет деятельность в сфере торговли. И тут он решает продать свою недвижимость или дает кому-то деньги под проценты. И в том, и другом случае возникает доход (доход от продажи своей недвижимости, доход от полученных процентов, соответственно). Возникает вопрос: какой налог нужно уплатить с таких сумм?

В большинстве случаев будет иметь значение, какие коды были заявлены ИП при регистрации. Так, если в ЕГРИП для этого предпринимателя упомянута деятельность по предоставлению займов, то полученные им проценты должны учитываться в составе доходов при упрощенке. Если в реестре для этого предпринимателя не указана деятельность по предоставлению займов, то доходы в виде процентов под УСН уже не подпадают. Соответственно, с таких доходов потребуется уплатить НДФЛ. И конкретно в этом случае платить налог обязан тот, кто выплачивает доход (налоговый агент). Такой вывод следует из писем Минфина России от 18.04.2018 № 03-11-11/25994, от 22.11.2017 № 03-04-06/77155, от 13.08. 2013 № 03-11-11/32808. В них сказано, что доходы от видов деятельности, указанных предпринимателем в ЕГРИП, признаются доходами, полученными от осуществления предпринимательской деятельности.

С доходами от продажи недвижимости дело обстоит несколько иначе

Наличие в ЕГРИП соответствующего кода хотя и может приниматься во внимание, но на окончательное решение влияет факт участия продаваемой недвижимости в предпринимательских целях. Например, если это здание магазина, в котором ИП торговал, или нежилое здание, помещения в котором ранее сдавались предпринимателем в аренду, то доход от его продажи считается доходом от предпринимательской деятельности

А значит, облагаться налогом он должен в рамках соответствующего режима – в данном случае в рамках УСН. Такой вывод подтверждается и судебной практикой (см., например, определение Верховного суда РФ от 16.06.2017 № 304-КГ17-7241).

Как подать заявление на добавление ОКВЭДов

Заявление должно быть передано в ФНС по месту деятельности ИП. Сделать это можно одним из следующих способов:

- Лично, через отделение ФНС. В таком случае не придется заверять его. Также можно использовать услуги представителя, для чего потребуется наличие доверенности, оформленной нотариально.

- Через МФЦ. Документы также можно будет отдать самостоятельно или через представителя по доверенности.

- Через Почту России. Для этого сначала придется заверить его нотариально. Обратиться можно к любому нотариусу, независимо от места жительства.

- Онлайн, через кабинет налогоплательщика или портал государственных услуг. В таком случае необходимо наличие электронной цифровой подписи.

Выбрать можно любой способ, в зависимости от того, какой представляется более удобным.