- Что делать с контрагентами ИП, которого мобилизовали?

- В каких случаях допустимо перенести страховку

- Расчёт дополнительных страховых взносов для ИП на различных системах налогообложения

- ИП на общей системе налогообложения (ОСНО)

- ИП на едином сельскохозяйственном налоге (ЕСХН)

- ИП на патентной системе (ПСН)

- ИП на упрощённой системе налогообложения (УСН)

- Что делать, если наступит страховой случай

- Что выбрать?

- Страховая отказала в ОСАГО: пошаговые действия

- Что будет с курсом доллара

- Что делать, чтобы закрыть ИП?

- Проблемы ОСАГО в 2022 году: очереди и черные списки

- Комментарии редакции

- Может ли пострадавший пассажир или пешеход получить возмещение вреда сразу от двух страховых?

- Законно ли применение двух полисов

- Способы решения проблемы

- Досрочное расторжение и получение нового документа

- Как переоформить ОСАГО на другое авто

- Сроки и расходы

- Как застраховать бизнес

- Призовут ли ИП?

- Можно ли получить одновременно?

- Порядок осуществления страхового возмещения

- Переоформление на нового владельца машины

- Как закрыть ИП, если мобилизовали?

Что делать с контрагентами ИП, которого мобилизовали?

Нормативной базы, которая могла бы регулировать вопрос взаимоотношений мобилизованного предпринимателя и контрагентов, нет. Юристы советуют применять положения закона о непредвиденных обязательствах и форс-мажоре.

Форс-мажор или обстоятельства непреодолимой силы являются законным основанием для освобождения от ответственности за неисполнение или ненадлежащее исполнение договорного обязательства (п. 3 ст. 401 ГК РФ).

Форс-мажором мобилизация не признаётся. Её можно признать таковой в судебном порядке.

Признаки форс-мажора:

- чрезвычайность обстоятельств;

- непредотвратимость при данных условиях.

В каких случаях допустимо перенести страховку

Все законодательные акты, касающиеся обязательного страхования, дают разъяснение процедуры досрочного расторжения ОСАГО, а вот о переоформлении в них не говорится ни слова. Это даёт страховщику право поступать по своему усмотрению, поэтому отказ в перезаключении страхового договора на другое лицо также возможен.

Однако же, страховые компании понимают, что в этом вопросе лучше пойти навстречу страхователю минимум по двум следующим причинам:

- новый владелец авто – это потенциальный клиент, который с меньшей вероятностью захочет покупать ОСАГО там, где ему отказали в переоформлении договора. Следовательно, компания теряет нового собственника ТС, как клиента;

- если страховщик даёт отказ, старый собственник скорее всего захочет забрать остаток страховой премии за неиспользованный период, что вполне законно и совершенно невыгодно для страховщика, а отказать ещё и в этом не удастся.

Предлагаем ознакомиться: Какие документы нужны для выплаты ОСАГО

Поэтому крупные и рейтинговые страховые компании почти всегда охотно соглашаются переоформить действующий договор, так как понимают, что это наиболее если не выгодный, то оптимальный вариант развития событий. Отказ может последовать от мелких фирм, ссылающихся на индивидуальные особенности ведения страхового бизнеса, которые не позволяют поступить иначе.

Тем не менее иногда отказ вполне обоснован. Например:

- страховая история нового собственника оставляет желать лучшего – значения коэффициентов слишком высокие, поэтому страховая компания не соглашается на переоформление;

- предыдущий собственник стал виновником аварии в течение текущего страхового периода. В этом случае страховщик почти всегда отказывает в переоформлении.

Есть одно исключение, когда переоформить полис ОСАГО все же возможно.

Дорогие читатели! В наших статьях мы рассматриваем типовые способы решения юридических вопросов, но каждый случай носит индивидуальный характер. Если вы хотите узнать как решить именно Вашу проблему — обращайтесь через форму онлайн-консультанта справа или звоните нам по телефонам Москва, Московская область Санкт-Петербург, Ленинградская областьОстальные регионыОнлайн-консультант{amp}gt;{amp}gt;Это быстро и бесплатно!

Если у автовладельца после продажи ТС не останется во владении застрахованного авто, перенести страховой полис ОСАГО на приобретенную машину не получится.

Расчёт дополнительных страховых взносов для ИП на различных системах налогообложения

Как уже упоминалось, дополнительные взносы ИП в 2022 году за себя рассчитываются от доходов свыше 300 000 ₽.

Суммы можно учесть в налоге НДФЛ на всех системах налогообложения, кроме самозанятости (НПД). Предприниматель на этом режиме не обязан платить взносы за себя. Но если он перечисляет их добровольно, то учесть их в налоге нельзя.

Порядок учёта взносов для уменьшения налоговой нагрузки зависит от применяемой системы налогообложения.

ИП на общей системе налогообложения (ОСНО)

При расчёте дополнительного взноса 1% ИП на общей системе берут доходы за вычетом 300 000 ₽, уменьшенные на профессиональные вычеты по НДФЛ.

Право на получение таких вычетов регламентировано статьёй 221 НК (письмо ФНС от 03.11.2021 № БС-4-11/15518). В статье также указаны категории предпринимателей, которые могут воспользоваться льготой.

При этом следует учитывать, что в соответствии со статьёй 227 НК РФ доход для расчёта взносов должен быть равен налогооблагаемому доходу, указанному в декларации по НДФЛ.

ИП на едином сельскохозяйственном налоге (ЕСХН)

Плательщики ЕСХН берут доходы, облагаемые сельхозналогом (п. 1 ст. 346.5 НК). Величину доходов смотрят в графе 4 книги доходов и расходов или строке 010 раздела 2 декларации по ЕСХН. Расходы не учитываются (пп. 2 п. 2 письма ФНС от 07.03.2017 № БС-4-11/4091, письмо ФНС от 21.02.2018 № ГД-4-11/3541).

ИП на патентной системе (ПСН)

На ПСН в расчёт берётся потенциально возможный годовой доход, прописанный в патенте.

Расходы не учитываются. Если патент оформлен на срок меньше года или ИП не отработал весь срок годового патента, потенциальный годовой доход делится на 12 месяцев и умножается на число месяцев на ПСН. Так получается доход для пенсионных взносов. Правомерность такого подхода подтверждает ФНС (пп. 5 п. 2 письма от 07.03.2017 № БС-4-11/4091).

Например, ИП оформил годовой патент, а деятельность прекратил через пять месяцев работы. В этом случае потенциальный годовой доход делится на 12 и умножается на 5.

Реальные доходы ИП на сумму страховых взносов не влияют (письмо Минфина от 28.01.2019 № 03-15-05/4703).

ИП на упрощённой системе налогообложения (УСН)

На УСН смотрят доходы, которые облагаются единым налогом (). Величина дохода берётся из декларации по УСН:

- при объекте «доходы» — из строки 113 раздела 2.1.1 декларации;

- при объекте «доходы минус расходы» — из строки 213 раздела 2.2.

Не учитываются доходы, которые получены в рамках гражданско-правовых договоров, где предмет договора — переход права собственности на имущество, при условии, что такой доход получен не от предпринимательской деятельности. Например, доход от продажи недвижимости (письмо Минфина от 15.04.2019 № 03-15-05/26495).

Пример расчёта для ИП без сотрудников на упрощённой системе налогообложения:

Доходы за год — 2 129 540 ₽.

Перечисленная сумма страховых взносов для ИП в 2022 году — 43 211 ₽.

Перечисленный дополнительный взнос — 18 295 ₽.

Налог с дохода 2 129 540 ₽ по ставке 6% составит 127 772 ₽, но в этом случае он уменьшается на всю сумму перечисленных страховых взносов. То есть предприниматель должен уплатить налог: 127 772 — 43 211 — 12 295 = 72 266 ₽.

Что делать, если наступит страховой случай

Вот как нужно действовать, чтобы получить страховую выплату после форс-мажора:

- Позвоните в страховую компанию — номер вы найдете в полисе. Расскажите, что и когда произошло.

- Сфотографируйте или снимите на видео место события и все повреждения.

- Дождитесь сотрудника от страховой или пригласите независимого эксперта, чтобы засвидетельствовать факт страхового случая.

- Составьте акт. Пропишите в нем подробности события: что, где и когда случилось, кто участвовал в экспертизе, есть ли ущерб. Передайте документ представителю страховой компании.

- Дождитесь страховой выплаты. Как правило, на рассмотрение уходит до 10 рабочих дней, еще 5 дней — на перечисление денег.

Что выбрать?

На данный вопрос нельзя дать однозначный ответ, так как в каждом конкретном случае он может быть разный. Можно выделить несколько основных факторов, на которые следует ориентироваться при выборе возмещения по ОСАГО или КАСКО. Сюда относится:

Сумма понесенного ущерба – повреждения автомобиля, полученные в результате ДТП, могут быть как незначительными, так и весьма серьезными, что потребует существенных денежных вложений.Как известно, страховые выплаты по ОСАГО носят фиксированный характер, в то время как по полису КАСКО можно получить значительную денежную компенсацию.

Таким образом, если ущерб существенный, то лучше получить выплату по КАСКО, если же стоимость восстановления автомобиля не превышает 400 000 рублей, то следует воспользоваться ОСАГО.

Условия приобретения КАСКО – необходимо учитывать условия заключения договора добровольного страхования. В частности, речь идет о порядке начисления возмещения.

Справка. Как известно, страховая сумма по КАСКО может быть агрегатная (уменьшается при наступлении ДТП) или неагрегатная (не уменьшается при наступлении ДТП). Кроме того, при ее расчете может учитываться или не учитываться износ автомобиля.

Все эти нюансы оказывают прямое влияние на размер страхового возмещения

Соответственно, при выборе компенсации, автовладельцу обязательно следует обратить на них внимание.

Срочность ремонта автомобиля – при получении выплат в рамках автогражданки, процесс рассмотрения всех документов занимает около месяца. В случае с КАСКО, данная процедура может занять от нескольких дней до 2 недель.

Желание оформлять полис КАСКО в дальнейшем – следует знать, при получении страховой выплаты в рамках текущего договора, стоимость полиса на следующий год значительно подорожает.

Наличие вины страхователя – если в аварии виноваты обе стороны, либо виновный не был установлен, то по ОСАГО выплачивается только 50%, при этом в рамках страховки КАСКО возмещается полная сумма ущерба, независимо от наличия или отсутствия вины водителя.

Таким образом, получить одновременно выплаты и по КАСКО, и ОСАГО не получится. Автовладелец должен сделать выбор в пользу одно из данных видов страхования. При этом проанализировав весь набор факторов, о которых упоминалось выше, страхователь имеет возможность выбрать наиболее выгодный для себя вариант.

Полезные сервисы

Калькулятор КАСКО

Калькулятор ОСАГО

Страховая отказала в ОСАГО: пошаговые действия

Если вам отказали в продаже полиса ОСАГО по законным причинам, то для начала можно обратиться в офис компании к вышестоящему руководству. Если это не помогло действия таковы:

- Написать заявление-оферту на покупку полиса. Это можно сделать прямо в офисе компании, либо письмом.

- Страховая должна прислать ответ на ваш запрос. На это компании дается 30 дней. В большинстве случаев на данном этапе компания соглашается на страхование (так как это официальное письмо), тогда клиента приглашают в офис для оформления страховки.

- Если страховая прислала письменный отказ (что случается редко), то клиент может обратиться в суд. В качестве доказательства можно предоставить видеозапись разговора с сотрудником компании, где он отказывается вас страховать.

Что будет с курсом доллара

Официальный курс рубля по отношению к доллару и евро начал слабеть после объявления частичной мобилизации.

Затем курс снова вернулся к отметке 60 рублей. Сейчас рыночные механизмы определения курсов доллара и евро на российском валютном рынке уже не работают, говорят эксперты. Так что, вероятнее всего, отметка 60-63 рубля так и сохранится.

Александр Политайко, co-founder TTM Group:

— На данный момент курсы валют достаточно жестко регламентированы ЦБ РФ, поэтому строить какие-то прогнозы по поводу их значений сложно. Вероятно, тенденция на рост доллара, которую мы видим сегодня, сохранится и в обозримом будущем.

Эксперты ожидают, что официальный курс доллара и евро к рублю будет около 60-63 рублей. Главным фактором роста доллара будет возвращение бюджетного правила. Курс на черном рынке, понятно, точно спрогнозировать сложно.

Хотите обсудить эту статью? Подпишитесь на наш Telegram

Что делать, чтобы закрыть ИП?

Для начала следует подготовить пакет документов:

- Заявление по форме № 26001 о государственной регистрации прекращения физическим лицом деятельности в качестве ИП;

- Квитанцию об уплате госпошлины в размере 160 рублей. Её можно сформировать на сайте налоговой. Если документы подаются в электронном виде, то госпошлину платить не нужно.

- Документ, подтвержадающий предоставление сведений индивидуального персонифицированного учёта в территориальный орган ПФР. Документ можно не подавать, потому что его передадут по системе межведомственного взаимодействия. Но лучше подать самостоятельно, чтобы не было ошибок.

Документы подаются лично в налоговую или МФЦ, через представителя, действующего по доверенности, по почте.

В электронной форме документы подаются через Госуслуги или сервис ФНС, через нотариуса. В этом случае документы подписываются ЭЦП.

Если у ИП были сотрудники, то он должен сняться с учёта в ФСС.

Закрывая ИП, следует уплатить страховые взносы, налоги и подать декларацию.

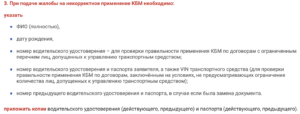

Проблемы ОСАГО в 2022 году: очереди и черные списки

В конце прошлого года автовладельцы столкнулись с такой проблемой как отказы в страховании авто. Автомобилисты жалуются на частые отказы страховщиков продавать автогражданку по разным причинам.

Чаще всего компании ссылаются на высокий КМБ (коэффициент за безаварийную езду), маленький стаж вождения, молодой возраст автомобилиста и т.д. Также с проблемами столкнулись таксисты, которым отказывают в оформлении ОСАГО.

Оформить электронный полис ОСАГО у водителей, которым отказали в офисе, также не получается. После ввода личных данных на сайте страховщика, продолжить оформление не получается. На экране появляется сообщение, что страховая не ответила на запрос.

Комментарии редакции

Данная тема весьма спорная и противоречивая, так как с одной стороны имеет место ограничения со стороны ст. 413 ГК РФ, а с другой – обязанность возместить ущерб по ОСАГО потерпевшей стороне с учетом соблюдения ею ФЗ об ОСАГО.

Поддержания страховщиков судами обусловлено мошенничеством со стороны страхователей из-за неправомерных действий самих клиентов, которые инсценируют ДТП с целью получения выплаты от страховой компании. Тогда деньги далеко не всегда расходуются на ремонт авто и компенсация может быть расценена как неосновательное обогащение.

При осуществлении возмещения натуральным способом решается проблема нецелевого использования денежных средств и работает механизм страхования гражданской ответственности причинителя вреда.

Больше интересных и полезных статей о страховании авто и не только на нашем информационно-аналитическом ресурсе – Calmins.com!

NEO-волонтер Татьяна П.

Calmins.com

Может ли пострадавший пассажир или пешеход получить возмещение вреда сразу от двух страховых?

Если в ДТП пострадало третье лицо — пассажир или пешеход, — ответственность перед ним несет каждый из владельцев транспортных средств (пункт 3 статьи 1079 ГК РФ). В этом случае имеет место не один страховой случай, а страховой случай для каждого договора ОСАГО. Соответственно, ущерб будут компенсировать или водители в добровольном порядке, или их страховые компании. А если участники аварии застрахованы в одной страховой компании, она должна сделать выплаты за каждого страховщика.

Такую правовую позицию изложил Верховный Суд в Обзоре судебной практики от 10 октября 2012 года. При причинении вреда третьему лицу компенсировать ущерб должны оба владельца источников повышенной опасности (автомобиль как раз к ним относится), даже если один из них не виноват.

В пункте 47 постановления Пленума ВС от 26 декабря 2017 г. № 58 также разъяснено, что страховое возмещение при причинении вреда третьему лицу должно производиться обоими страховщиками по каждому договору страхования в пределах страховой суммы.

Судебная практика подтверждает, что выплаты можно получить от двух страховых компаний или от одной страховой дважды:

- Определение ВС РФ от 23 апреля 2019 г. N 48-КГ19-2

В ДТП столкнулись две машины, пострадала пассажирка. Оба водителя были застрахованы в одной страховой компании, которая признала ДТП страховым случаем и выплатила пострадавшей деньги, но только по полису ОСАГО виновного водителя. Пострадавшая обратилась в суд.

Районный и областной суды ей отказали, указывая, что страховая компания свои обязательства перед ней выполнила и дважды платить не обязана. Верховный Суд не согласился с этими решениями и направил дело на пересмотр. Суд отметил, что оба участника ДТП были застрахованы, значит, страховая компания должна выплатить возмещения по обоим полисам.

К аналогичному выводу Верховный Суд пришел в определении N 9-КГ18-9.

Пассажирка пострадала в ДТП. Страховая виновника выплатила ей компенсацию, страховая второго водителя отказала. Тогда пострадавшая обратилась в суд. Суд апелляционной инстанции признал, что обе страховые должны выплатить компенсацию, но счел, что это должно быть солидарной выплатой — половину суммы платит одна страховая, половину — другая. Суд снизил размер взыскания со страховой второго водителя: вычел ту суммы, которую пострадавшей уже выплатили.

Верховный Суд не согласился с этим решением. Так как фактически наступило два страховых случая, выплаты тоже должно быть две — в полном объеме с каждой страховой компании. Дело направили на пересмотр.

Законно ли применение двух полисов

Некоторые водители задаются вопросом – может ли оформить осаго не владелец транспортного средства. Да, закон допускает оформление полиса арендатором или просто человеком, имеющим доверенность на управление автомобилем, причем доверенность на оформление автогражданской ответственности не требуется.

Юристы отмечают, что наличие двух действующих полисов невозможно, поэтому последний по времени заключения договор признается недействительным. В законодательстве отмечено, что даже после продажи ТС полис ОСАГО действителен до конца срока, а все права и обязанности по нему переходят к новому владельцу автомобиля. Если новый владелец не уведомил страховую компанию о переходе прав собственности, а заключил новый договор, в случае ДТП ему будет отказано в возмещении ущерба.

Способы решения проблемы

Чтобы перенести страховку на новое авто, предусмотрено два пути: расторжение договора с СК и заключение нового или переоформление полиса на другое ТС.

Досрочное расторжение и получение нового документа

Если есть опасения, что неиспользованные деньги по страховке пропадут, волноваться не стоит – страховая компания выплатит компенсацию за это время. Хозяин транспортного средства должен своевременно обратиться в страховую компанию, подготовив комплект документов. Они должны подтверждать переход права собственности на купленную машину. Организация возвратит денежные средства за период, когда человек хозяином авто не являлся. Порядок расторжения договора с СК:

- Составление заявления. Его можно написать от руки или заполнить готовый бланк. Причиной досрочного прекращения договорных отношений указывают продажу ТС.

- Расчет страховщиком остатка денежной суммы по полису.

- Выплата средств в течение 14 дней с момента сдачи заявления.

Чтобы заключить другой договор на новый автомобиль в этой же организации, понадобятся бумаги:

- договор купли-продажи ТС;

- копия паспорта автомобиля;

- полис ОСАГО;

- документы, подтверждающие оплату полиса.

Нотариально заверять бумаги не нужно.

Как переоформить ОСАГО на другое авто

Чтобы перевести полис машины на новую, собственник должен соблюсти условия:

- во владении два транспортных средства – одно из них продано, а полис на второе оформлен в той же страховой организации;

- приобретение новой машины после реализации старой.

Закон разрешает перенести страховку с одного ТС на другое, если гражданином соблюдено одно из двух условий, представленных выше.

Пакет документов для прохождения процедуры переноса ОСАГО на новую машину:

- Договор купли-продажи ТС.

- ПТС, где обозначен купленный автомобиль.

- Паспорт гражданина РФ.

- СТС или ПТС на другую машину.

- Водительские удостоверения людей, которые управляют ТС владельца.

- Полисы ОСАГО на новое и прежнее авто.

- Диагностическая карта другой машины (если ей больше 3-х лет).

Процедура переоформления полиса автогражданки простая:

- Явиться в офис страховой организации и составить заявление.

- Приложить обозначенные выше бумаги.

Страховая компания совершит необходимые действия по переносу ОСАГО на новую машину.

Сроки и расходы

Полис переоформляют в день обращения страхователя.

Если нужно, менеджер компании пересчитает сумму страхового взноса для продления страховки. Гражданин может сразу его погасить или вносить деньги постепенно.

https://youtube.com/watch?v=SmEy_J_mfAk

Как застраховать бизнес

Получить страховку для малого бизнеса можно за три шага.

- Определите риски. Подумайте, какие форс-мажоры могут случиться в вашей сфере. Например, если ваш магазин зависит от своевременных поставок свежих продуктов, вам может пригодиться страхование грузов и предпринимательских рисков.

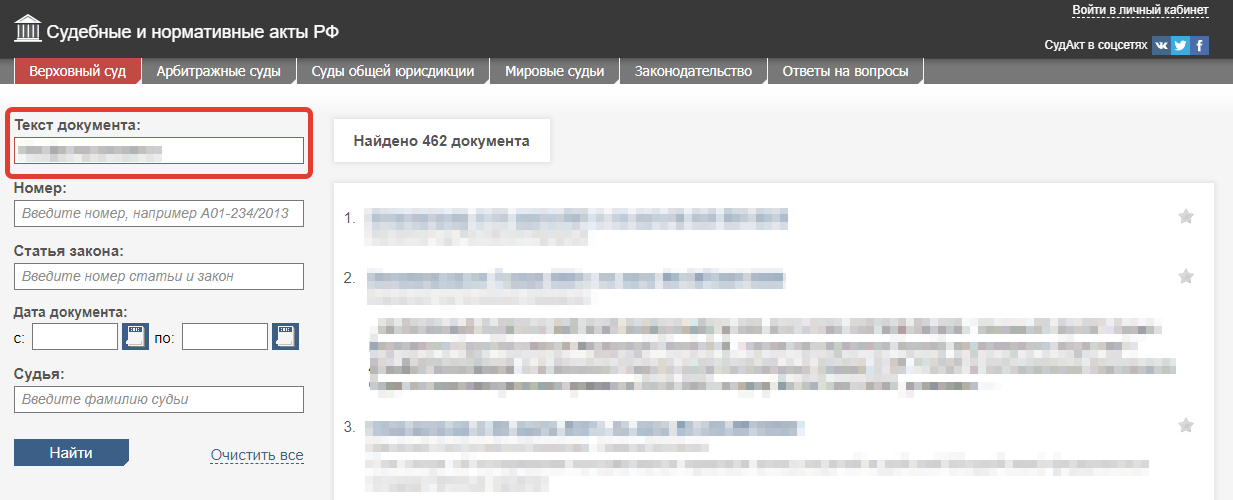

- Выберите страховую. Посмотрите, подходят ли вам доступные предложения. Затем проверьте, есть ли у компании лицензия, — это можно сделать на сайте ЦБ РФ.

Желательно также почитать в интернете отзывы о компании и проверить на сайте судебных и нормативных актов РФ, как часто она судится с клиентами. Если страховая выступает ответчиком каждый месяц, это повод отказаться от ее услуг.

Чтобы узнать, когда и в каких судебных делах участвовала страховая компания, нужно ввести ее название в поле «Текст документа» и нажать на кнопку «Найти»

3. Оформите страховой полис. Это можно сделать онлайн, но иногда страховые компании перед заключением договора отправляют сотрудников на оценку объекта.

Обязательно прочтите договор страхования и посмотрите, что именно подразумевается под страховым случаем. Если по бумагам имущество застраховано от кражи, а его хитростью заберут мошенники, то это будет расцениваться как хищение и деньги вы не получите.

Призовут ли ИП?

Из п. 7 ст. 10 Федерального закона от 27.05.1998 № 76-ФЗ «О статусе военнослужащих» следует, что военнослужащие не вправе заниматься предпринимательской деятельностью ни лично, ни через доверенных лиц.

Многие трактуют это так: раз я ИП и закон мне запрещает военную службу, то и призвать меня не могут.

Власти этот вопрос решили однозначно — индивидуальные предприниматели тоже подлежат частичной мобилизации. Статус ИП — не бронь, не отсрочка и не льгота.

Юрист Нелли Гурьянова поясняет:

Получается, что сегодняшнюю ситуацию нельзя подвести под норму закона о том, что военнослужащим запрещено вести бизнес.

Однако бухгалтеры обращают внимание на п. 2 Указа президента РФ от 21.09.2022 N 647 «Об объявлении частичной мобилизации в Российской Федерации»:

Если принимать это во внимание, то получается, что призванный по мобилизации не вправе дальше оставаться индивидуальным предпринимателем.

Однако стоит уточнить, что закон хоть и устанавливает для военнослужащих запрет на ведение предпринимательской деятельности, но обязанность закрывать ИП не накладывает. Более того, уголовной и административной ответственности за нарушение озвученной выше нормы закона нет.

Но в пп. «д.1» п. 1 ст. 51 Федерального закона от 28.03.1998 № 53-ФЗ «О воинской обязанности и военной службе» сказано, что за ведение предпринимательской деятельности во время прохождения военной службы могут уволить из вооружённых сил в связи с утратой доверия. Но есть основания сомневаться, что норму станут применять.

Итак, из всего вышесказанного можем сделать несколько выводов:

- Предпринимателей тоже мобилизуют.

- ИП и военная служба несовместимы.

- Ответственности за сохранение статуса предпринимателя нет.

- Разъяснений от ведомств относительного судьбы ИП на время прохождения службы нет, поэтому каждый предприниматель вправе сам решать, закрываться ему или нет.

Можно ли получить одновременно?

Как уже было отмечено ранее, невозможно получить одновременно выплаты и по ОСАГО, и КАСКО в рамках одного страхового случая. Так, при возникновении аварии, ущерб покрывает страховая компания, у которой ранее потерпевший приобретал полис ОСАГО. Одновременно с этим, страховщик, сделавший выплату, предъявляет регресс виновнику ДТП. При этом представителем виновной стороны выступает страховая компания, у которой купил полис водитель совершивший аварию.

Иными словами, данный процесс носит названия суброгация. Несложно предположить, что страховые компании имеют тесное взаимодействие друг с другом, и, соответственно, факт выдачи одновременно двух выплат в рамках одного страхового случая, быстро всплывет.

Следует понимать, что данная ситуация может иметь весьма серьезные последствия для страхователя. Если при предъявлении регресса станет известно, что застрахованное лицо уже получило страховую компенсацию по КАСКО, то страховщик в данном случае имеет полное право подать на автовладельца иск в суд по подозрению факта «мошенничество».

Следует знать, что мошеннические действия являются уголовно наказуемым делом, за которое можно понести одно из следующих видов наказаний (ст. 159.5 УК РФ):

- выплата штрафа в размере до 120 000 рублей;

- выплата штрафа в размере заработной платы;

- выплата штрафа в размере дохода осужденного, полученного за период до 1 года;

- обязательные работы (до 360 часов);

- исправительные работы (до 1 года);

- лишение свободы (до 2 лет);

- принудительные работы (до 2 лет);

- арест (до 4 месяцев).

Таким образом, во избежание серьезных последствий, не рекомендуется использовать страховой случай для получения дополнительной денежной выгоды.

Порядок осуществления страхового возмещения

В соответствии с п.1 ст. 12 Федерального закона от 25.04.2002 N 40-ФЗ (ред. от 01.04.2022) “Об обязательном страховании гражданской ответственности владельцев транспортных средств” потерпевший вправе предъявить страховщику требование о возмещении вреда, причиненного его жизни, здоровью или имуществу при использовании транспортного средства.

Согласно п. 15.1 настоящего ФЗ страховое возмещение вреда, причиненного легковому автомобилю, находящемуся в собственности гражданина и зарегистрированному в Российской Федерации, осуществляется путем организации и (или) оплаты восстановительного ремонта поврежденного транспортного средства потерпевшего (возмещение причиненного вреда в натуре).

Переоформление на нового владельца машины

Страхование квартиры от затопления соседей

Как застраховать квартиру?

Нужно ли ОСАГО если есть КАСКО?

Когда права на застрахованное имущество передаются другому лицу, согласно ст. 950 Гражданского Кодекса РФ может быть составлен договор на передачу и обязательств по договору страхования. То есть составляется соглашение между продавцом и покупателем, а вопрос компенсации решается с помощью письменного договора о компенсации.

Причем договор о компенсации желательно заверить нотариально, а после этого уже обращаться в страховую компанию. На основе вышеуказанных документов страховщик произведет оформление передачи страховых обязательств. На этом же этапе Вы можете уточнить у страховщика сумму компенсации по неиспользованному сроку полиса ОСАГО.

При расчете стоимости ОСАГО всегда учитывается КБМ водителя. При переоформлении это тоже играет роль, ведь страховая компания произведет перерасчет. Если у нового владельца автомобиля будет более высокий КБМ (более аварийное вождение), то ему может потребоваться отдать дополнительную сумму непосредственно страховой компании.

Как закрыть ИП, если мобилизовали?

Призванный по частичной мобилизации ИП, вероятно, не успеет самостоятельно закрыть ИП, поскольку процедура занимает порядка 5 дней. Военкомат не даст столько времени на сборы.

Предпринимателю следует выписать доверенность на предоставление его интересов другому лицу (в частности, на подписание документов, исполнение обязательств, сдачу отчётности). Доверенность надо удостоверить у нотариуса. Для мобилизованных процедура бесплатная.

Доверенное лицо займётся вопросами закрытия ИП, в том числе увольнением сотрудников.

Если ИП исполнял обязанности главного бухгалтера, то надо передать эти полномочия соответствующим приказом.

Стоит учитывать, что доверенность прекращает своё действие со смертью доверителя.

![Может ли 1 человек застраховать 2 автомобиля? [решено]](http://gosuslugiguide.ru/wp-content/uploads/4/e/5/4e5ddd40a9257b797e00935165aa2743.jpeg)