- Особенности режима труда

- Оплата проезда и проживания исполнителя по ГПД: будет ли НДФЛ?

- Налоги по договору ГПХ

- Особенности отражения дохода в 6-НДФЛ

- Пошаговая инструкция

- Оформление по договору ГПХ в 2021 году

- Договор ГПХ с физлицом на оказание услуг

- Договор гражданско-правового характера (ГПХ) 2021

- Выплата аванса по гпх начисление страховых взносов

- Страховые взносы по ГПД в 2022 — 2022 годах

- Договоры ГПХ: налоги и страховые взносы в 2022 году

- Пошаговая инструкция

- Фиксированные авансовые платежи

- Отражение в регистрах страховых взносов вознаграждения по договору ГПХ

- Расчет по страховым взносам

- * * *

- Какие налоги и страховые взносы платят по ГПХ

Особенности режима труда

Исполнитель по договору ГПХ не обязан соблюдать правила трудового распорядка, если это не указано в условиях двустороннего соглашения. Он не штатный работник и не должен ежедневно присутствовать на рабочем месте с 8 до 17 часов. Его нельзя привлечь к сверхурочным работам или работе в выходные дни.

Всё что от него требуется — качественно выполнять свои обязанности по договору ГПХ. Как и в какие сроки он это будет делать, зависит от исполнителя. Тем не менее, если в договоре есть пункт о соблюдении определённого режима работы и трудовой дисциплины на рабочем месте, он это должен соблюдать.

Оплата проезда и проживания исполнителя по ГПД: будет ли НДФЛ?

На протяжении уже долгого времени специалисты Минфина России придерживаются следующей позиции по этому вопросу. В рассматриваемой ситуации у физического лица возникает натуральный доход. При определении налоговой базы по НДФЛ учитываются все доходы физического лица, в том числе и полученные в натуральной форме (п. 1 ст. 210 НК РФ). При этом к таким доходам относится, в частности, оплата (полностью или частично) за него организациями товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения в интересах налогоплательщика (подп. 2 п. 2 ст. 211 НК РФ).

Такой подход финансисты озвучили в письмах от 02.02.2018 № 03-04-06/6138, от 21.07.2017 № 03-03-06/1/46709, от 16.06.2016 № 03-04-05/35131, от 23.01.2015 № 03-04-05/1733, от 01.12.2014 № 03-04-06/61276, от 29.01.2014 № 03-04-06/3282, от 05.11.2013 № 03-03-06/4/47090.

Обратите внимание: в письме от 21.07.2017 № 03-03-06/1/46709 специалисты Минфина России указали, что налоговая база по НДФЛ возникнет и в том случае, если компания возмещает исполнителю указанные расходы. А вот налоговые органы при решении данного вопроса исходят из более детального анализа положений подп

2 п. 2 ст. 211 НК РФ. В нем прямо сказано, что к доходам физического лица относится оплата за него организацией различных услуг, только если она произведена в интересах самого гражданина

А вот налоговые органы при решении данного вопроса исходят из более детального анализа положений подп. 2 п. 2 ст. 211 НК РФ. В нем прямо сказано, что к доходам физического лица относится оплата за него организацией различных услуг, только если она произведена в интересах самого гражданина.

В письмах от 03.09.2012 № ОА-4-13/14633, от 25.03.2011 № КЕ-3-3/926 специалисты ФНС России указали, что если организация заключила с физическим лицом гражданско-правовой договор на выполнение работ или оказание услуг, то объектом налогообложения по НДФЛ является соответствующее вознаграждение. При этом сумма компенсации затрат исполнителя по такому договору не признается объектом налогообложения. Ведь оплата либо компенсация физическому лицу расходов на проезд и проживание в месте выполнения работ (оказания услуг) производится организацией в своих интересах, а не в интересах исполнителя договора. Следовательно, дохода в натуральной форме в этом случае нет.

Большинство судов также считают, что в рассматриваемой ситуации у физического лица не возникает доход в натуральной форме. Так, в постановлении ФАС Московского округа от 26.03.2013 по делу № А40-37553/12-20-186 был рассмотрен следующий спор. Компания оплачивала расходы на проезд, проживание и оформление виз физическим лицам, с которыми были заключены договоры гражданско-правового характера на осуществление синхронных переводов при проведении различных мероприятий. С этих сумм НДФЛ не удерживался. Налоговый орган привлек организацию к ответственности.

Арбитры отменили решение налоговиков. Аргумент — спорные расходы являются затратами организации, произведены ей в собственных интересах и не могут считаться доходом исполнителей указанных договоров. Следовательно, доход в натуральной форме в данной ситуации не возникает.

Так же в пользу организаций приняты решения в постановлениях ФАС Дальневосточного округа от 16.12.2008 по делу № А73-486/2008-85 (Определением ВАС РФ от 26.03.2009 № ВАС-3334/09 отказано в передаче данного дела в Президиум ВАС РФ), Волго-Вятского округа от 14.05.2007 по делу № А43-7991/2006-30-215, Московского округа от 01.03.2007, 09.03.2007 по делу № А40-44145/06-151-233. При этом арбитры указывают, что положения п. 3 ст. 217 НК РФ распространяются на компенсационные выплаты, связанные с возмещение расходов при выполнении физическими лицами обязанностей не только в рамках трудовых отношений, но и при исполнении ими гражданско-правовых договоров.

Нам удалось найти только одно судебное решение в пользу налоговых органов — постановление ФАС Северо-Кавказского округа от 25.03.2011 по делу № А63-3539/2010. В нем арбитры признали правомерным доначисления НДФЛ по командировоч-ным расходам, оплаченным компанией подрядчику. Но в этом деле у компании отсутствовали первичные документы, подтверждающие, что исполнитель договора действительно был в командировке. Кроме того, в договоре не были прописаны суммы вознаграждения и компенсации расходов в связи с выполнением работ.

Налоги по договору ГПХ

С выплат, предусмотренных договором ГПХ, уплачивается один налог – НДФЛ. Это связано с тем, что трудящийся по данному договору получает доход, а любой доход подлежит налогообложению. Производя выплаты физлицу по договору ГПХ компания выступает в роли налогового агента по НДФЛ.

- 13%, когда исполнитель по договору является резидентом РФ. При этом из выплачиваемого вознаграждения вычитаются профессиональные вычеты, которые предоставляются физлицу по заявлению.

- 30%, когда исполнитель по договору является нерезидентом РФ. С аванса НДФЛ удерживается на следующий день после уплаты предоплаты. По итогам года в ИФНС подается справка 2-НДФЛ, где отмечаются выплаты и удержанный с них налог.

Особенности отражения дохода в 6-НДФЛ

Организации и ИП заключают договорные отношения с физлицами, ИП или не резидентами. Когда компании формируют отчет, то для каждого случая будут выделяться определенные особенности заполнения. Например:

- Предприниматели самостоятельно вычисляют сумму налога и отражают ее в отчетности. Если ГПХ оформляется с ИП, то 6-НДФЛ заполняться не будет, а организация не должна исчислять НДФЛ. Заказчик не отражает в справке выплаты по договору ГПХ с ИП. Это связано с тем, что ИП самостоятельно выплачивает в бюджет платежи по НДФЛ, а соответственно и отчитывается по ним самостоятельно.

- В том случае, если договор заключается с физлицом, которое не является резидентом, то ставка НДФЛ составит 30%.

Пошаговая инструкция

Пошаговая инструкция оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Договор ГПХ с физлицом на оказание услуг | |||||||

| 24 апреля | — | — | — | Регистрация физлица в программе | Справочник Физические лица | ||

| Перечисление аванса по договору ГПХ | |||||||

| 24 апреля | 76.10 | 51 | 43 682 | 43 682 | Перечисление аванса подрядчику | Списание с расчетного счета — Перечисление сотруднику по договору подряда | |

| Уплата НДФЛ в бюджет с аванса | |||||||

| 24 апреля | 68.01 | 51 | 6 318 | Уплата НДФЛ в бюджет | Списание с расчетного счета — Уплата налога | ||

| Отражение в регистрах НДФЛ аванса по договору ГПХ | |||||||

| 24 апреля | — | — | — | 50 000 | Отражение дохода | Операция учета НДФЛ | |

| — | — | — | 1 400 | Предоставление вычета | |||

| — | — | — | 6 318 | Исчисление НДФЛ | |||

| — | — | — | 6 318 | Удержание НДФЛ | |||

| — | — | — | 6 318 | Перечисление НДФЛ | |||

| Отражение в учете услуг по договору ГПХ | |||||||

| 17 июня | 26 | 76.10 | 100 000 | 100 000 | 100 000 | Учет затрат на работы | Операция, введенная вручную -Операция |

| 76.10 | 68.01 | 12 454 | 12 454 | Удержание НДФЛ | |||

| 26 | 69.03.1 | 5 100 | 5 100 | Начисление взносов в ФФОМС | |||

| 26 | 69.02.7 | 22 000 | 22 000 | Начисление взносов в ПФР | |||

| Перечисление вознаграждения по договору ГПХ | |||||||

| 17 июня | 76.10 | 51 | 43 864 | 43 864 | Перечисление оплаты подрядчику | Списание с расчетного счета — Перечисление сотруднику по договору подряда | |

| Уплата НДФЛ в бюджет | |||||||

| 17 июня | 68.01 | 51 | 6 136 | Уплата НДФЛ в бюджет | Списание с расчетного счета — Уплата налога | ||

| Отражение в регистрах НДФЛ вознаграждения по договору ГПХ | |||||||

| 17 июня | — | — | — | 50 000 | Отражение дохода | Операция учета НДФЛ | |

| — | — | — | 2 800 | Предоставление вычета | |||

| — | — | — | 6 136 | Исчисление НДФЛ | |||

| — | — | — | 6 136 | Удержание НДФЛ | |||

| — | — | — | 6 136 | Перечисление НДФЛ | |||

| Отражение в регистрах страховых взносов вознаграждения по договору ГПХ | |||||||

| 17 июня | — | — | — | 22 000 | Исчисление страховых взносов | Операция учета взносов | |

| — | — | — | 5 100 | ||||

| — | — | — | 100 000 | Отражение дохода |

Оформление по договору ГПХ в 2021 году

- идентификационные данные заказчика и исполнителя (реквизиты организации, Ф.И.О. и паспортные данные физлица);

- дата и место составления;

- предмет договора (суть работы или услуг, за выполнение которых исполнитель получит оплату);

- сумма оплаты по договору (точная сумма, дата выплаты, прикрепленный график платежей при частичной оплате);

- обязанности сторон (использование материалов и инструментов, кто за что платит в процессе выполнения, возможность промежуточных проверок выполнения и т.д.);

- наличие/отсутствие нотариального заверения договора;

- личные моменты (неразглашение информации, соблюдение конфиденциальности и прочее);

- обстоятельства непреодолимой силы, при которых договор становится недействительным;

- срок выполнения работ или оказания услуг;

- порядок приема результата (приложение образца акта приема-передачи);

- дополнительные условия (оговариваются индивидуально);

- подписи сторон с расшифровкой.

Договор подряда Когда сторона подрядчика обязуется исполнить работу, порученную заказчиком. Итог оформляется актом приема-передачи работ и оплачивается работа после выполнения в оговоренном объеме Договор ГПХ на оказание услуг Эта группа договоров объединяет разные виды соглашений – договор поручения или возмездного оказания услуг, договор хранения и иное. Основная суть заключается в оказании определенной услуги за заранее оговоренную плату

21 Дек 2021 marketur 1626

Поделитесь записью

Договор ГПХ с физлицом на оказание услуг

Договор гражданско-правового характера (ГПХ) с физлицом — договор, на который распространяются нормы не трудового, а гражданского кодекса. Причем физическое лицо может быть:

- сотрудником организации-заказчика;

- индивидуальным предпринимателем;

- сторонним лицом, не являющимся предпринимателем.

Для каждого из договоров учет вознаграждения за произведенные работы (оказанные услуги) будет иметь особенности. Мы рассмотрим пример договора с физическим лицом, который не является предпринимателем и не состоит в штате организации-заказчика.

В 1С регистрация договора ГПХ с физлицом не требуется, однако, необходимо зарегистрировать самого работника в справочнике Физические лица. Сделать это можно через раздел Справочники — Зарплата и кадры — Физические лица кнопка Создать.

![]()

На вкладке Главная укажите:

- Дата рождения;

- ИНН — идентификационный номер налогоплательщика (при наличии);

- Пол — будет указан автоматически;

- СНИЛС — номер пенсионного страхового свидетельства;

- Место рождения;

- в разделе Гражданство: переключатель Гражданство страны — РОССИЯ — стоит по умолчанию;

раздел Документ, удостоверяющий личность — заполнить по предъявленному работником документу.

На вкладке Адреса, телефоны укажите контактную информацию по физическому лицу.

В обязательном порядке следует получить разрешение работника на хранение и обработку его персональных данных (пп. 1 п. 1 ст. 6 Федерального закона от 27.07.2006 N 152-ФЗ). Для этого по кнопке Согласие на обработку ПДн нужно создать, распечатать и подать ему на подпись Согласие на обработку персональных данных. PDF

Договор гражданско-правового характера (ГПХ) 2021

Это значит, что исполнителю, а теперь он получит статус работника, необходимо будет выплатить командировочные, отпускные, оплатить больничные, восстановить на работе лиц, уволенных по ГПД и т.п. Кроме этого, в налоговую инспекцию и ФСС необходимо будет выплатить соответствующие, ранее невыплаченные взносы и налоги за работника, который раньше выступал исполнителем. Факт подмены трудовых договоров на ГПД может выявиться в суде не только с инициативы проверяющих органов, но и с самостоятельной подачи иска «недовольного» исполнителя. Заказчик подвергается риску, если договор ГПХ будет признан недействительным. Такое может произойти, если у исполнителя не будет лицензии на выполнение конкретного вида деятельности, которую необходимо осуществить согласно договору ГПХ. Например, у него не будет лицензии (разрешения) на строительство.

Выплата аванса по гпх начисление страховых взносов

Унифицированной формы такого акта нет, поэтому вы можете разработать ее сами, предусмотрев обязательные реквизиты. Акт составляют в двух экземплярах, по одному для каждой из сторон. На основании этого документа вы сможете учесть выплаченное вознаграждение при расчете «упрощенного» налога.

217 НК РФ). На случаи, когда возмещаются расходы исполнителям по договорам или возмездного оказания услуг, такие нормы Кодекса не распространяются. При этом специалисты финансового ведомства напоминают, что подрядчику можно уменьшить налогооблагаемые доходы на сумму профессионального налогового вычета.

Страховые взносы по ГПД в 2022 — 2022 годах

В случае с авторскими вознаграждениями, а также договорами на отчуждение прав на результаты интеллектуальной деятельности, суммы расходов, на которые может быть уменьшена облагаемая база, должны быть подтверждены документально и иметь прямую связь с получением такого дохода (п. 8 ст. 421 НК РФ). Объем неподтвержденных документами расходов лимитирован (п. 9 ст. 412 НК РФ). Лимиты установлены в процентах к начисляемому вознаграждению:

5. Если договор ГПХ заключен с физическим лицом в статусе индивидуального предпринимателя, тогда страховые взносы он обязан начислять и платить самостоятельно. Это связано с тем, что в свете ст. 419 НК РФ частные предприниматели выделены в отдельный класс плательщиков.

Договоры ГПХ: налоги и страховые взносы в 2022 году

- Если исполнителем выступает ЮЛ или ИП.

- Если вторая сторона сделки является иностранным физлицом или без гражданства РФ, осуществляющая выполнение работ или оказание услуг вне границ нашего государства. Это регламентируется подпунктом 15 пункта 1 статьи 422 НК РФ.

- Не подлежат удержанию взносы на временную нетрудоспособность и материнство.

- База для начисления страховых платежей уменьшается на сумму, выплаченную в качестве компенсации расходов исполнителя.

Гонорар ФЛ за выполнение работ и услуг облагается подоходным налогом не полностью. Как и в договорах трудового характера, исполнитель имеет право на стандартные налоговые, социальные и профессиональные вычеты. Это прописано в пункте 3 статьи 210 НК РФ. В первую очередь налоговая база уменьшается на сумму совершенных ФЛ трат при исполнении заказа. На все расходы нужно предоставить чеки и товарные накладные.

Пошаговая инструкция

Пошаговая инструкция оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Договор ГПХ с физлицом на оказание услуг | |||||||

| 24 апреля | — | — | — | Регистрация физлица в программе | Справочник Физические лица | ||

| Перечисление аванса по договору ГПХ | |||||||

| 24 апреля | 76.10 | 51 | 43 682 | 43 682 | Перечисление аванса подрядчику | Списание с расчетного счета — Перечисление сотруднику по договору подряда | |

| Уплата НДФЛ в бюджет с аванса | |||||||

| 24 апреля | 68.01 | 51 | 6 318 | Уплата НДФЛ в бюджет | Списание с расчетного счета — Уплата налога | ||

| Отражение в регистрах НДФЛ аванса по договору ГПХ | |||||||

| 24 апреля | — | — | — | 50 000 | Отражение дохода | Операция учета НДФЛ | |

| — | — | — | 1 400 | Предоставление вычета | |||

| — | — | — | 6 318 | Исчисление НДФЛ | |||

| — | — | — | 6 318 | Удержание НДФЛ | |||

| — | — | — | 6 318 | Перечисление НДФЛ | |||

| Отражение в учете услуг по договору ГПХ | |||||||

| 17 июня | 26 | 76.10 | 100 000 | 100 000 | 100 000 | Учет затрат на работы | Операция, введенная вручную -Операция |

| 76.10 | 68.01 | 12 454 | 12 454 | Удержание НДФЛ | |||

| 26 | 69.03.1 | 5 100 | 5 100 | Начисление взносов в ФФОМС | |||

| 26 | 69.02.7 | 22 000 | 22 000 | Начисление взносов в ПФР | |||

| Перечисление вознаграждения по договору ГПХ | |||||||

| 17 июня | 76.10 | 51 | 43 864 | 43 864 | Перечисление оплаты подрядчику | Списание с расчетного счета — Перечисление сотруднику по договору подряда | |

| Уплата НДФЛ в бюджет | |||||||

| 17 июня | 68.01 | 51 | 6 136 | Уплата НДФЛ в бюджет | Списание с расчетного счета — Уплата налога | ||

| Отражение в регистрах НДФЛ вознаграждения по договору ГПХ | |||||||

| 17 июня | — | — | — | 50 000 | Отражение дохода | Операция учета НДФЛ | |

| — | — | — | 2 800 | Предоставление вычета | |||

| — | — | — | 6 136 | Исчисление НДФЛ | |||

| — | — | — | 6 136 | Удержание НДФЛ | |||

| — | — | — | 6 136 | Перечисление НДФЛ | |||

| Отражение в регистрах страховых взносов вознаграждения по договору ГПХ | |||||||

| 17 июня | — | — | — | 22 000 | Исчисление страховых взносов | Операция учета взносов | |

| — | — | — | 5 100 | ||||

| — | — | — | 100 000 | Отражение дохода |

Фиксированные авансовые платежи

Если в штате работодателя числятся иностранные работники, ведущие деятельность на основании патента, он обязан исчислять и уплачивать НДФЛ по ним в соответствии со статьёй 227.1 НК РФ. В период действия патента иностранный работник уплачивает фиксированные авансы в размере 1200 рублей в месяц с учётом коэффициента-дефлятора и региональных коэффициентов. Он должен делать это самостоятельно.

Работодатель должен уменьшить сумму исчисленного НДФЛ на размер уплаченного иностранным рабочим суммы патента, и отразить это в форме 6-НДФЛ. Для этого работодатель отправляет в свою инспекцию ФНС заявление на подтверждение права на уменьшение сумм НДФЛ по форме, указанной приложении 1 к Письму ФНС России от 19.02.2015 №БС-4-11/2622. ИФНС в течение 10 дней высылает уведомление о подтверждении такого права (Приказ ФНС России от 17.03.2015 №ММВ-7-11/109@).

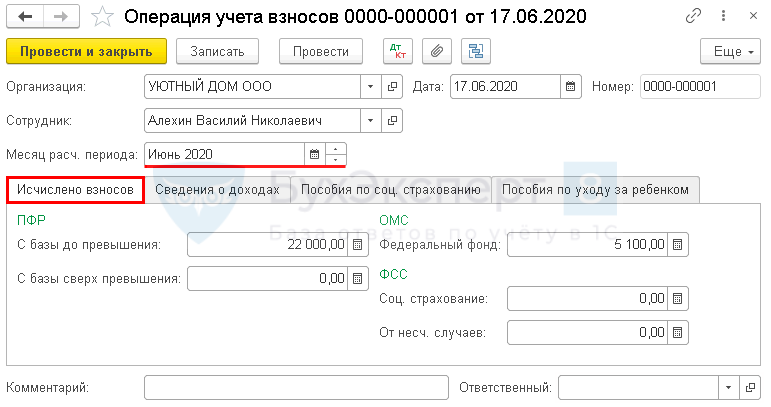

Отражение в регистрах страховых взносов вознаграждения по договору ГПХ

Для отражения вознаграждения в расчете по страховым взносам следует заполнить документ Операция учета взносов. Документ создается из раздела Зарплата и кадры — Страховые взносы — Операции учета взносов, кнопка Создать.

Обратите внимание на заполнение полей:

Месяц расч. периода — месяц начисления вознаграждения и страховых взносов.

Вкладка Исчислено взносов:

Раздел ПФР: С базы до превышения — сумма начисленных взносов на ОПС;

Раздел ОМС:

- Федеральный фонд— сумма начисленных взносов на обязательное медстрахование.

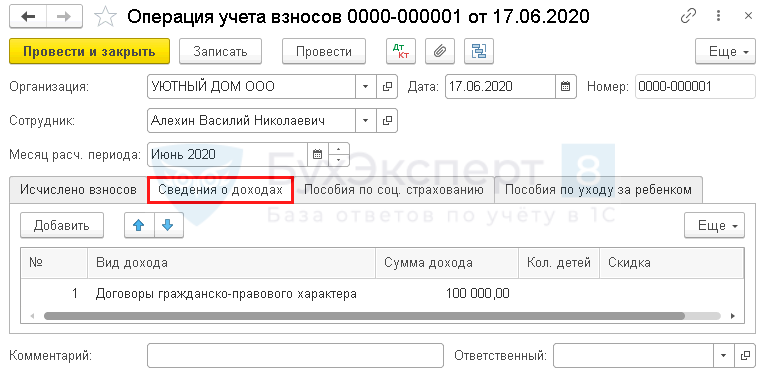

Вкладка Сведения о доходах:

- Вид дохода — Договоры гражданско-правового характера;

- Сумма дохода — сумма вознаграждения по договору.

Расчет по страховым взносам

В Расчете по страховым взносам:

Сумма 100 000, начисленное вознаграждение по договору ГПХ отражается в составе общих выплат в:

- Подразделе 1.1 Приложения 1 к Разделу 1 «Расчет суммы взносов на обязательное пенсионное страхование»: стр. 030 «Сумма выплат и иных вознаграждений, исчисленных в пользу физических лиц»;

- стр. 050 «База для исчисления страховых взносов».

Подразделе 1.2 Приложения 1 к Разделу 1 «Расчет суммы взносов на обязательное медицинское страхование»:

- стр. 030 «Сумма выплат и иных вознаграждений, начисленных в пользу физических лиц»;

стр. 050 «База для исчисления страховых взносов».

Сумма 27 100, исчисленных страховых взносов отражается в общей сумме страховых взносов в:

Подразделе 1.1 Приложения 1 к Разделу 1 «Расчет суммы взносов на обязательное пенсионное страхование»:

- стр. 060 «Исчислено страховых взносов»;

- стр. 061 «в том числе с базы, не превышающей предельную величину базы для исчисления страховых взносов на ОПС».

Подразделе 1.2 Приложения 1 к Разделу 1 «Расчет суммы взносов на обязательное медицинское страхование»:

стр. 060 «Исчислено страховых взносов».

Разделе 3 «Персонифицированные сведения о застрахованных лицах»: PDF

- Подразделе 3.2.1 «Сведения о сумме выплат и иных вознаграждений, начисленных в пользу физического лица»: стр. 120 «Месяц» — 3

- стр. 130 «Код категории застрахованного лица» — НР

- стр. 140 «Сумма выплат и иных вознаграждений» — 100 000;

- стр. 150 «База для исчисления страховых взносов на ОПС в пределах предельной величины всего» — 100 000;

- стр. 160 «в том числе по гражданско-правовым договорам» — 100 000;

- стр. 170 «Сумма исчисленных страховых взносов с базы исчисления страховых взносов, не превышающей предельную величину» — 22 000.

* * *

В заключение обратим внимание на основные моменты, связанные с ГПД:

- если учреждение заключило данный договор с физическим лицом, оно является налоговым агентом и обязано удержать НДФЛ с суммы вознаграждения;

- если физическое лицо признается налоговым резидентом, при расчете НДФЛ с его вознаграждения необходимо учитывать налоговые вычеты (стандартные налоговые вычеты, профессиональный налоговый вычет по расходам);

- НДФЛ с суммы аванса по ГПД учреждение должно удерживать в момент его фактического перечисления (выплаты) независимо от исполнения обязательства по этому договору;

- суммы возмещения расходов на проезд к месту оказания услуг, а также расходов на проживание и питание в месте оказания услуг подлежат обложению НДФЛ в установленном порядке;

- в случае если расходы на проезд и проживание в целях оказания услуг по ГПД были понесены самим налогоплательщиком, он имеет право на получение профессионального вычета по НДФЛ в сумме таких расходов, подтвержденных документально;

- вознаграждение, предусмотренное ГПД, предмет которого — выполнение работ (оказание услуг), подлежит обложению страховыми взносами на обязательное пенсионное и медицинское страхование;

- страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством не начисляются на любые вознаграждения, выплачиваемые физическим лицам по договорам гражданско-правового характера;

- взносы на страхование от несчастных случаев на производстве и профессиональных заболеваний начисляются на вознаграждения только в том случае, если это прямо установлено в ГПД;

- если учреждение возмещает физическому лицу расходы на проезд, проживание и питание в месте оказания услуг, эти суммы не облагаются страховыми взносами на обязательное пенсионное и медицинское страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, от несчастных случаев на производстве и профессиональных заболеваний.

В.Д. Тарасов

Эксперт журнала

«Оплата труда в государственном

(муниципальном) учреждении:

бухгалтерский учет и налогообложение»

Какие налоги и страховые взносы платят по ГПХ

По договору ГПХ можно нанимать физлиц без какого-либо статуса, самозанятых и ИП. Налоги и страховые взносы нужно платить только за людей, которые не зарегистрированы как ИП или самозанятые.

- Удержать из вознаграждения и перечислить в бюджет НДФЛ.

- Начислить и заплатить за свой счет страховые взносы на обязательное пенсионное и медицинское страхование.

НДФЛ. Если исполнитель — налоговый резидент РФ, то ставка НДФЛ — 13% с каждой выплаты, а если выплаченные с начала года исполнителю доходы превысили 5 000 000 ₽ — 15% от суммы превышения.

Если исполнитель — налоговый нерезидент, ставка всегда 30%.

Размер НДФЛ считают так, чтобы за вычетом налога сумма вознаграждения исполнителю к выплате на руки была такой, о которой стороны договорились изначально.

Если заказчик и исполнитель договорились об авансе, с него тоже нужно удержать НДФЛ.

Перевести НДФЛ в налоговую нужно в тот же день, когда выплатили деньги исполнителю, или на следующий рабочий. Например, если работу оплатили в пятницу вечером, уплатить НДФЛ нужно не позже понедельника.

Если ранее не было сотрудников в штате и исполнителей по ГПХ, можно оплатить налоги через сайт налоговой службы. Для этого нужно заполнить платежное поручение и перевести деньги по реквизитам своей налоговой инспекции.

Страховые взносы. Заказчик должен начислять два вида взносов: на обязательное пенсионное страхование — ОПС — и на обязательное медицинское страхование — ОМС.

Стандартные тарифы по взносам на пенсионное страхование:

- 22%, если начисленные исполнителю доходы с начала 2021 года не превышают 1 465 000 ₽;

- 10% — с части доходов, превышающей 1 465 000 ₽ с начала года.

Это сделано для того, чтобы снизить расходы для заказчиков: чем выше зарплата исполнителя, тем меньше взносов нужно платить, и наоборот.

Для расчета ОМС всегда один тариф: 5,1% от вознаграждения.

За художника по росписи елочных игрушек заказчик должен начислить:

- Взносы на ОПС = 45 977,20 ₽ × 22% = 10 114,98 ₽.

- Взносы на ОМС = 45 977,20 ₽ × 5,1% = 2344,83 ₽.

Общая сумма расходов заказчика: 40 000 + 5977,20 + 10 114,98 + 2344,83 = 58 437,01 ₽.

Для малого и среднего бизнеса из реестра субъектов малого и среднего предпринимательства предусмотрены пониженные тарифы страховых взносов. Если выплаты исполнителю в месяц превышают сумму МРОТ — 12 792 ₽ в 2021 году, то взносы на ОПС составят 10% от вознаграждения, на ОМС — 5%.

Перечислить взносы нужно до 15-го числа месяца, следующего за месяцем подписания акта выполненных работ или оказанных услуг. Например, если подписали акт 3 сентября, перевести взносы нужно до 15 октября включительно.

Страховые взносы переводят сразу за всех сотрудников и исполнителей. Отдельную платежку на каждого человека заполнять не нужно.