- Форма расчетного листка и его содержание

- Прямое нарушение требований законодательства

- Судебные споры вокруг сроков

- Выплаты раньше или позже срока

- Начисление и способы выплаты зарплаты

- Уведомление работников

- Можно ли выплачивать зарплату раньше установленного срока?

- НДФЛ и взносы с заработной платы при досрочной выплате

- Ответственность для работодателя при выдаче денег досрочно

- Сроки и порядок – сколько раз в месяц?

- Пошаговая инструкция

- Законна ли выдача заработной платы раньше срока?

- Расчет ЗП с примером

- Чем регулируется дата выплаты зарплаты?

- Порядок выплат ЗП

- Практические решения

- Нормы и порядок определения сроков

- Где нужно указать ?

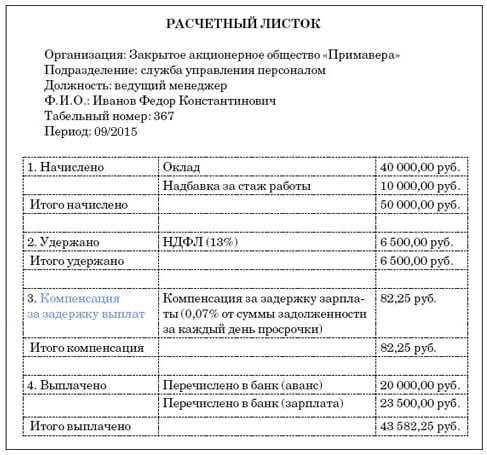

Форма расчетного листка и его содержание

Документация по учету труда включает в себя различные бланки документов, принятые Государственным комитетом по статистике РФ. При этом форма расчетного листка не опеределена и поэтому работодателям приходится самостоятельно разрабатывать и утверждать ее для своих организаций.

Статья 136 ТК закрепляет положение о том, что расчетный листок должен включать сведения:

- о структурных частях заработной платы, которая подлежит уплате рабочим и служащим за определенный отрезок времени;

- о размере, процентах и основаниях проведенных вычетов;

- об общей денежной сумме, подготовленной к выплате.

Другими словами, расчетный листок должен оформить порядок, место и сроки выплаты заработной платы.

Согласно изменениям в ТК РФ, внесенным Федеральным законом от 23.04. 2012 № 35 ФЗ, на администрацию возлагается обязанность внесения в расчетный листок и других сумм, полагающихся работнику. Так, новым законом к ним отнесены:

- выплаты, включающие денежную компенсацию за нарушение работодателем;

- сроков уплаты зарплаты;

- оплата отпуска;

- учета выходного пособия при увольнении;

- некоторые другие выплаты, которые должны быть размещены в отдельных строках документа.

Разработанная работодателем форма рабочего листка должна быть одобрена представительным органом работника и уже после этого может быть внедрена в качестве официального бланка (формы).

Прямое нарушение требований законодательства

Многие работодатели пытаются пойти на хитрость, выплачивая работникам заработную плату лишь раз в месяц и требуя от работников, чтобы они написали заявление о подобной выплате. Но такое ухищрение работодателям совершенно ничем не поможет: по закону, даже если имеются заявления работников, с просьбой выплачивать зарплату раз в месяц, работодатель обязан совершать выдачу заработной платы все же два раза в месяц.

Также нарушением законодательства считается выплата аванса и заработной платы, поскольку, как правило, за аванс работодатели берут некую условно фиксированную сумму – определенный процент от установленного оклада без учета налоговых выплат. При этом по закону работник должен получить ЗП согласно отработанному времени (или изготовленным изделиям, если на предприятии установлена сдельная схема оплаты труда), аванс же он получает без учета показателей рабочего табеля.

Однако в случаях, когда установленный срок приходится на праздничный или выходной день, зарплата должна быть выдана работнику накануне – в день, предшествующий выходному. Например, если по документам предприятия выплаты совершаются седьмого и двадцать второго числа каждого месяца, а седьмое января является праздничным днем, выдача ЗП должна быть произведена шестого января.

Судебные споры вокруг сроков

Теперь мы готовы вникнуть в суть судебных споров вокруг сроков выплаты зарплаты. А главное — выработать по ним собственную позицию.

В чем же оппоненты могут усмотреть проблему?

Некоторые трудовые инспекции полагают, что выплачивать зарплату необходимо исключительно 15 и 30 (31) числа каждого месяца. При этом 15 числа выплате подлежит зарплата с 1 по 15 число включительно, а 30 (31) – за период с 16 по 30 (31) число включительно. В ряде случаев инспекторов поддерживает прокуратура.

Прокуратура осуществляет надзор за соблюдением и исполнением законов (п. 1 ст. 1 Федерального закона от 17 января 1992 г. № 2202-1 «О прокуратуре Российской Федерации»).

Вообще-то выполнить это требование невозможно. Ведь при выплате 15 числа за период с 1 по 15 число нельзя достоверно установить продолжительность работы 15 числа, поскольку рабочий день не окончен.

Тем не менее, судебное разбирательство на эту тему – реальность, позиция судей — неоднозначна. Обзор прецедентов, представленный в таблице, не является исчерпывающим.

| Обзор судебной практики | |||

| Судебное решение | Истец | Позиция работодателя | Позиция суда |

| Неблагоприятные решения | |||

| Определение Приморского краевого суда от 12 ноября 2012 г. по делу № 33-10080/2012 | Прокурор | Зарплата выплачивается за фактически проработанное время: аванс — 29 и 30 числа каждого месяца; остальная часть зарплаты – 14 и 15 числа месяца, следующего за проработанным | Первая выплата (аванс), также как и оставшаяся часть зарплаты, должны быть выплачены до истечения проработанного месяца. Осуществление расчета в середине следующего рабочего месяца свидетельствует о задержке выплаты зарплаты и нарушении трудовых прав работников |

| Определение Приморского краевого суда от 24 июля 2013 г. по делу № 33-5948 | Прокурор | Сроки выплаты зарплаты: 21 числа — за первую половину месяца; 5 числа — за вторую половину месяца | За первую половину месяца работы полагается выплата зарплаты не позднее 15 — 16 числа текущего рабочего месяца, в зависимости от количества календарных дней в месяце (30 или 31), а за месяц работы — не позднее последнего дня работы в месяце |

| Апелляционное определение Верховного суда Чувашской республики от 29 августа 2012 г. по делу № 33-2825-12 | Работник | Зарплата выплачивалась во второй половине месяца за отработанное время в первой половине месяца и в следующем месяце за отработанный месяц | Условия выплаты не соответствуют статье 136 Трудового кодекса и являются ничтожными. Выплату зарплаты за месяц работы следует производить не позднее последнего дня работы в месяце. С работодателя взыскана компенсация морального вреда работнику |

| Апелляционное определение Красноярского краевого суда от 22 апреля 2013 г. по делу № 33-3751/13 | Работник | Зарплата выплачивается в сроки: 1 часть — до 28/29 (в феврале) и до 30/31 (в остальные месяцы) числа текущего месяца; 2 часть — до 15 (16) числа месяца, следующего за отчетным | За первую половину месяца полагалась выплата зарплаты не позднее 15/16 числа текущего месяца в зависимости от количества календарных дней в месяце (30 или 31), а за месяц работы — не позднее последнего дня работы в месяце. Перенесение выплаты зарплаты на следующий месяц за отработанным месяцем противоречит статье 136 Трудового кодекса. С работодателя взыскана компенсация морального вреда работнику в размере 500 руб. |

| Решения в пользу работодателей | |||

| Постановление Алтайского краевого суда от 2 декабря 2013 г. по делу № 4а-701/2013 | Прокурор | Выплата зарплаты производится в месяце, следующим за отработанным: 15 числа – аванс, 25 числа – окончательный расчет | Задолженности по зарплате за декабрь 2012 года по состоянию на 25 декабря 2012 года на предприятии не имелось |

Что можно противопоставить подобным требованиям контроллеров? Перечислим контраргументы:

- Трудовой кодекс не регулирует конкретные сроки выплаты зарплаты (письмо Роструда от 8 сентября 2006 г. № 1557-6);

- трудовое законодательство не дает оснований отождествлять месяц с календарным месяцем, поэтому два следующих друг за другом полмесяца не обязательно должны относиться к одному календарному месяцу;

- не доказано, что оплате подлежит отработанное время, непременно примыкающее к дате выплаты;

- Постановление № 566 не отвечает действующему законодательству.

Выплаты раньше или позже срока

Согласно действующему законодательству, работодатель не вправе выплачивать вознаграждения за труд раньше установленного срока. В противном случае на нанимателя наложат административное взыскание. Однако чиновники определили ряд ситуаций, когда день перечисления может быть раньше утвержденного. К таковым относят:

- Увольнение работника. Выплатите зарплату и все полагающиеся компенсации в последний рабочий день увольняющегося специалиста. Особенности расчета — в статье «Какие выплаты положены при увольнении в 2021 году».

- День выплат выпал на нерабочий день. Например, дата выпала на выходной или праздник. В таком случае работодатель должен завершить перечисление в последний рабочий день перед наступлением утвержденного срока.

- Отпускные. Выплачивайте отпускные деньги не позднее чем за три дня до начала отдыха работника. Например, если отпуск начинается 27.07.2018, то перечислить отпускные придется до 24 июля, независимо от срока, какого числа зарплата.

В остальных случаях выплачивать заработок в пользу работников раньше утвержденных дат крайне не рекомендуется. Несмотря на то, что Верховные Суды положительно относятся к данной ситуации, представители трудовой инспекции вправе выписать штраф, если время выплат нарушают условие «15 дней». Штраф за перечисление раньше срока: на руководители и индивидуального предпринимателя — 1000–5000 рублей. На юридическое лицо — до 30 000 рублей.

Задерживать выплаты также не рекомендуется. За такие нарушения предусмотрены крупные штрафы по ст. 5.27 КоАП. Помимо административного наказания, наниматель должен начислить и выплатить специальную компенсацию. Подробнее: «Компенсация за задержку заработной платы: особенности расчета».

Начисление и способы выплаты зарплаты

Напоминаем, что зарплата выдается только лично сотруднику в ранее обозначенные сроки.

Не следует забывать прикладывать к выплатам отчетный документ — расчетный лист, который также выдается лично работнику ответственным сотрудником. В расчетном листе должны быть прописаны все составляющие заработной платы, включая оклад, отпускные, премии или штрафы и т. д.

На территории РФ зарплата должна обязательно выдаваться в рублях.

Но в некоторых случаях она может быть выдана в виде натурального продукта. Это позволяется делать только с разрешения сотрудника. Возможно, для этого потребуется составить отдельный договор.

В число натуральных форм, с помощью которых можно рассчитаться с работником, не могут входить:

- спиртные напитки;

- оружие;

- боеприпасы;

- иные токсические или химические вещества.

Несмотря на данное допущение натурпродуктом может быть выплачено не более 20% от общей величины зарплаты.

Важно помнить, что у компании не должно оставаться долговых обязательств перед сотрудником в день выдачи положенных ему средств. Долговые расписки, боны, купоны и иные формы подобной документации использовать как способ расчета запрещено

Выплата зарплаты на данный момент проводится не только через банки, но и «по старинке» через кассу. Для получения своих заработанных средств сотруднику потребуется обратиться в кассу компании, где ему озвучат сумму денег, пересчитают в его присутствии.

При работнике кассы можно, при необходимости, пересчитать полученные деньги, после чего потребуется расписаться в ведомости о получении. Работодателю же соответствующую сумму потребуется снять с расчетного счета компании.

(Картинка кликабельна, нажмите для увеличения)

Что касается перевода зарплат на банковские карты, наиболее распространена система заключения специальных договоров с кредитными организациями для обслуживания сотрудников организации с выдачей им карт этого банка. Для этого в банк направляется справка о сроках выплаты заработной платы в данном предприятии.

Образец справки о сроках выплаты зарплаты найдете здесь.

Если же сотрудник пожелает получать средства на карту другого банка, ему потребуется написать специальное заявление. При этом комиссию при осуществлении перевода в иной банк потребуется платить работодателю, поскольку выдать средств меньше, чем зафиксировано в трудовом договоре, он не имеет права.

Как оформить заявлением перечисление зарплаты на банковскую карту читайте в нашей статье.

Уведомление работников

Еûø ÃÂðñþÃÂýøú ýõ ÿþôÿøÃÂðû ôþÿþûýøÃÂõûÃÂýþõ ÃÂþóûðÃÂõýøõ ú ÃÂÃÂÃÂôþòþüàúþýÃÂÃÂðúÃÂÃÂ, ÃÂþ ÃÂÃÂúþòþôøÃÂõûàÿÃÂõôÿÃÂøÃÂÃÂøàÿÃÂø÷ýðÃÂàúþÃÂÃÂõúÃÂøÃÂþòúàÃÂÃÂþúð ÿõÃÂõÃÂøÃÂûõýøàÃÂàø÷üõýõýøõü ÃÂÃÂÃÂôþòÃÂàÃÂÃÂûþòøù. àÃÂÃÂþü ÃÂûÃÂÃÂðõ ôøÃÂõúÃÂþàúþüÿðýøø ÿøÃÂÃÂüõýýþ ÃÂòõôþüûÃÂõàúðöôþóþ ÃÂþÃÂÃÂÃÂôýøúð þ ñÃÂôÃÂÃÂõü ø÷üõýõýøø òÃÂõüõýø ÿõÃÂõÃÂøÃÂûõýøà÷ðÃÂÿûðÃÂÃÂ.

ÃÂÃÂûø öõ ÃÂÃÂÃÂôÃÂÃÂøùÃÂàýõ ÃÂþóûðÃÂõý àýþòÃÂüø ÃÂÃÂõñþòðýøÃÂüø ýðÃÂðûÃÂÃÂÃÂòð, ÃÂþ ÃÂÃÂúþòþôøÃÂõûàòÿÃÂðòõ ÃÂòþûøÃÂàõóþ. àÃÂûÃÂÃÂðõ ÃÂòþûÃÂýõýøàýðýøüðÃÂõûàòÃÂÿûðÃÂøòðõàÃÂðñþÃÂõüàÿþÃÂþñøõ ò ÃÂð÷üõÃÂõ 50% þàÃÂÃÂõôýõüõÃÂÃÂÃÂýþù ÷ðÃÂÿûðÃÂà(ÃÂÃÂ. 74, ø 178 âààä).

Можно ли выплачивать зарплату раньше установленного срока?

136 статья ТК РФ устанавливает обязанность руководителей выплачивать заработную плату трудящимся не реже двух раз в месяц. При этом за текущий период доход должен быть получен работником до 15 числа следующего месяца. Подробнее об устновлении сроков выплаты зарплаты читайте в этой статье.

Информация о выплате заработанными сотрудниками денежных средств ранее срока, утвержденным трудовым договором, отражена в Письме Минтруда РФ №14-1/В-582 от 26 июля 2021 года.

В трудовой документации не содержится запрет на перечисление сотрудникам денежных средств раньше установленной даты. Задерживать выплаты запрещено.

Важно соблюдать нормы, отраженные в 136 статье Трудового Кодекса. В ней указано, что между выплатами (авансом и основной частью зарплаты) не может быть более 15 дней

Четкая дата начисления зарплаты при этом определяется сторонами трудовых отношений.

Также следует учитывать тот факт, что заработная плата должна быть выдана сотруднику не позднее, чем через 15 дней с момента окончания периода, за который она начисляется.

Чаще всего досрочная выплата зарплаты производится в декабре. Бухгалтерия «закрывает» год, рассчитываясь с сотрудниками и клиентами.

Также заработную плату могут перечислить раньше, если установленный срок ее выплаты попадает на выходной. Если банк по выходных не осуществляет операции по начислению зарплат, денежные средства должны поступить на счет сотрудников раньше.

НДФЛ и взносы с заработной платы при досрочной выплате

Необходимость перечисления на счет соответствующих органов НДФЛ и взносов установлена на законодательном уровне. Данные действия должен совершать каждый работодатель ежемесячно.

В Налоговом Кодексе РФ указано, что, сумма НДФЛ, рассчитанная с зарплаты трудящегося, должны быть перечислена в государственные структуры не позднее, чем на следующий день, после получения сотрудником денежных средств. Данное правило регламентировано 226 статьей НК РФ.

При этом важно обратить внимание на один фактор – днем получения зарплаты в данном случае считается последний день расчетного месяца, то есть периода, за который она начисляется. Рассчитанная сумма НДФЛ удерживается из основной части зарплаты. Именно по этой причине аванс, в отличие от таковой, работники получают в полном размере

Именно по этой причине аванс, в отличие от таковой, работники получают в полном размере

Рассчитанная сумма НДФЛ удерживается из основной части зарплаты. Именно по этой причине аванс, в отличие от таковой, работники получают в полном размере.

Необходимость своевременной уплаты налога установлена соответствующим кодексом. Правила, отраженные в 226 и 223 статьях нормативного акта, распространяются даже на ситуации, при которых последний или первый день месяца выпадают на выходные или праздники.

Специалисты контролирующих органов придерживаются мнения, что заработная плата работника не может считаться полученной, пока не кончился расчетный период.

Перечислять налог на доходы физических лиц не имеет смысла раньше установленного на законодательном уровне срока.

Несмотря на данный факт, удержать сумму НДФЛ необходимо сразу – в день фактического перечисления заработной платы на счет работника. Перевод денежной суммы в государственный орган может быть осуществлен позже, но не позднее первого дня месяца, следующего за расчетным.

Ответственность для работодателя при выдаче денег досрочно

Допускается выплата заработной платы работнику раньше установленных сроков, но при этом должно соблюдаться важное правило — между датой выплаты аванса и основной части дохода не должно быть более 15 дней. В таком случае у контролирующих органов не возникнет вопросов к работодателю

Если последний нарушил правила трудового и налогового законодательства, он может привлекаться к ответственности.

Преждевременная выплата зарплаты без соблюдения обязательных правил грозит руководству компании следующим:

- предупреждение, привлечение к административной ответственности должностных лиц или штраф в размере 1 до 5 т.р.;

- штраф для ИП – от 1 до 5 т.р.;

- штраф для компании – от 30 до 50 т.р.

Сроки и порядок – сколько раз в месяц?

Сроки предоставления оплаты труда работникам фиксируются согласно Трудовому кодексу. С 3 октября 2016 года начали действовать поправки в ст. 136 ТК РФ.

По этим правкам, компании обязаны выдавать заработанные средства работникам до 15 числа следующего расчетного периода включительно.

Однако, особенность выплаты средств не менее 2-х раз в месяц сохранилось. Следовательно, средства должны переводиться на счет служащего или выдаваться ему через кассу организации с разрывом, не превышающим 15 дней.

По этой причине работодателям следует быть крайне внимательными и выплачивать деньги правильно. Если перечислять зарплату штату строго 15 числа, то аванс будет приходиться на 30 число оплачиваемого месяца.

В месяцах, включающих 31 день, проблем с выдачей денег не будет. Но если 30 будет последним днем месяца, либо на дворе февраль, и такой даты нет, по закону работодатель должен будет вычитать с аванса НДФЛ.

По правилам налог не удерживается с аванса, выплаченного в месяц, за который он начислен. Поэтому, если удержание НДФЛ будет проводиться и с аванса, и с основной выплаты зарплаты, у компании повышается риск проблем с налоговой службой.

Дни, не позднее которых руководство организации обязуется выплачивать работникам заработную плату, указываются в специальном распорядительном документе — приказе о сроках выплаты денежных средств.

В соответствии с ТК РФ, перерыв между этими датами не должен составлять более половины от календарного месяца.

Каждая организация должна иметь в наличии документ, регламентирующий установление сроков выдачи зарплаты. С ним следует ознакомить всех работников компании.

При задержке выплат сотрудники имеют право обратиться в прокуратуру или трудовую инспекцию, а также при задержке более, чем на 2 недели, не выходить на рабочее место до получения средств, если предварительно они уведомили свое руководство посредством письменного заявления.

Пример приказа.

___название компании___

Приказ No____

г._______________ «__» ___________ 20___г.

О сроках выплаты заработной платы в 20___году

В соответствии со ст. 136 ТК РФ

ПРИКАЗЫВАЮ:

Установить следующие сроки выдачи заработной платы:

25-е число текущего месяца — срок выдачи заработной платы за первую половину месяца (аванс);

10-е число месяца, следующего за расчетным — срок выдачи заработной платы за вторую половину месяца.

Руководитель организации: ____________________________ ФИО

Какие нюансы нужно учитывать при увольнении? По статье 140 ТК РФ средства сотруднику при прекращении действия трудового соглашения должны выплачиваться следующим образом:

когда рабочий день является днем увольнения, заработок должен быть выплачен в этот же день.

Когда уход с работы выпадает на его нерабочий день, заработанные средства перечисляются на следующий день после увольнения.

Пошаговая инструкция

Пошаговая инструкция оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С |

| Дт | Кт | |||||

| Выплата зарплаты по зарплатному проекту | ||||||

| 08 июня | — | — | 44 650 | Формирование ведомости на выплату | Ведомость в банк — По зарплатному проекту | |

| 70 | 51 | 44 650 | 44 650 | Выплата зарплаты | Списание с расчетного счета — Перечисление заработной платы по ведомостям | |

| Выплата зарплаты на личные карточки сотрудников | ||||||

| 08 июня | — | — | 10 839 | Формирование ведомости на выплату | Ведомость в банк — На счета сотрудников | |

| 70 | 51 | 10 839 | 10 839 | Выплата зарплаты | Списание с расчетного счета — Перечисление заработной платы работнику | |

| Уплата НДФЛ в бюджет | ||||||

| 08 июня | 68.01 | 51 | 13 761 | Уплата НДФЛ в бюджет | Списание с расчетного счета — Уплата налога |

Законна ли выдача заработной платы раньше срока?

Законна лишь в том случае, когда зарплатная дата приходится на выходной. В иных случаях, несмотря на то что нарушения прав работников не происходит, выплачивать деньги раньше, чем утверждено ЛНА работодателя, не рекомендуется. Это чревато возникновением претензий трудинспекции и наложением штрафа.

Как мы уже выяснили, ТК РФ требует, чтобы даты выдачи зарплаты были четко зафиксированы в ЛНА работодателя. Выплачивая зарплату раньше утвержденного срока, строго говоря, придется вносить соответствующие изменения в ЛНА. Однако вряд ли кто-то будет задумываться над глобальной переделкой документов, если руководитель изредка хочет пойти навстречу сотрудникам и выдать, например, зарплату перед праздниками (в то время как срок выплаты зарплаты приходится на послепраздничный день). Кроме того, это может повлечь увеличение полумесячных сроков между выплатами, что тоже не допускается.

Поэтому, хотя руководитель и разрешил более раннюю выдачу зарплаты в интересах самих работников, формально такая ситуация считается нарушением (ч. 1 ст. 142 ТК РФ) и может повлечь штрафы (ч. 1 ст. 5.27 КоАП РФ). Однако риск привлечения к ответственности здесь всё же невелик.

Расчет ЗП с примером

Размер заработной платы, получаемой работником на руки, может рассчитываться несколькими формулами в зависимости от способов ее назначения. Перед выдачей вознаграждения, работодатель отнимает 13% подоходного налога.

Самой простой формулой является:

(Оклад⁄(Кол-во отработанных дней))/(100%)×13%=Чистая зарплата

Такие ситуации на практике почти не встречаются, так как помимо оклада работнику полагаются дополнительные выплаты в виде – премий, социальных выплат или пособий и т.д., а также работник может иметь право на получение налогового вычета.

В данном случае формула расчета будет выглядеть следующим образом:

(Оклад+Премия+Иные выплаты-Налоговый вычет (при наличии))/(100%)×13%=Налог

Например, Иванов И.Н. имеет оклад по трудовому договору 58 000 рублей, при этом за текущий месяц ему выплатили премию в размере 9 540 рублей за удачно завершенный проект. У него имеется на иждивении двое несовершеннолетних детей, которые дают налоговый вычет в размере 1400 на каждого ребенка (с третьего вычет фиксированный – 3000 рублей).

Исходя из этого, Иванов должен заплатить:

(58 000+9 540-(1400×2))/(100%)×13%=8 416,2 рубля подоходного налога

На руки он получит:

58 000+9 540-8 416,2=59 123,8 рубля

Нередки ситуации, когда работник отработал не все дни в месяце. Тогда сумма зарплаты рассчитывается иным образом:

Оклад/(Кол-во рабочих дней)×Кол-во отработанных дней=ЗП (без вычета НДФЛ)

Например, Кравцова А.Б. получает оклад в размере 48 700 рублей. В месяце 22 рабочих дня, но по личным обстоятельствам Кравцова брала отгулы сроком на 4 дня без сохранения ЗП.

Исходя из этого, Кравцова получит:

(48 700 рублей)/(22 рабочих дня)×(22 дня-4 дня отгулов)=39 845,45 рублей

Данная сумма получилась без вычета НДФЛ, поэтому после всех вычетов она получит «чистую» зарплату в размере:

39 845,45-(39 845,45/(100%)×13%)=34 665,54 рубля

Если бы у нее были несовершеннолетние дети, то она могла бы получить налоговый вычет на каждого ребенка.

Чем регулируется дата выплаты зарплаты?

Согласно трудовому законодательству персонал любой организации должен получать за свой труд заработок. При этом работодатель обязан перечислять зарплату своевременно и в полном объеме.

Основной закон, который регламентирует выплату зарплаты работникам предприятия — это Трудовой кодекс. Так, в ст. 136 ТК РФ законодатель закрепил порядок, место и сроки выплаты персоналу заработной платы.

Конкретные сроки выдачи зарплаты согласно ст. 136 ТК РФ и смыслу письма Минтруда № 14-1/ООГ-8532 от 23.09.2016 г., устанавливается в любом из следующих документов:

Трудовой договор — документ представляет собой соглашение, по которому между сторонами устанавливаются трудовые отношения. Все пункты, обязательные для такого рода контракта перечислены в ст. 57 ТК РФ. В соответствии с указанной статьей, работодатель обязан прописать в трудовом договоре условия об оплате труда. В документе обычно прописывается фиксированный оклад (или тарифная ставка) и процентная часть зарплаты. Что касается сроков, то формулировка может быть следующей «зарплаты выплачивается сотруднику не реже, чем каждые полмесяца, то есть 20 числа текущего месяца — за первую часть и вторую часть — 5 числа, месяца следующего за отработанным». Кроме того, может быть прописано условие, что если дата выпадает на выходной, нерабочий день, то зарплатные выплаты производятся накануне.

ПВТР. Помимо прочего, дата выплаты заработка аналогичным образом устанавливается правилами внутреннего трудового распорядка. Обычно место и сроки выплаты указываются в соответствующем разделе «Оплата труда». К слову, этот локальный акт, согласно ст. 189 ТК РФ и ст. 190 ТК РФ, утверждается каждым российским работодателем. В нем прописывается комплекс правил и условий, необходимых для организации рабочего процесса, повышения эффективности труда и координации действий персонала

Важно, чтобы каждый работник был ознакомлен под подпись с содержанием документа. В трудовом договоре можно сделать ссылку на соответствующий пункт ПВТР.

Вам также будет интересно:

— Что такое районный коэффициент и как он начисляется?

— Как применять МРОТ при расчете страховых взносов в 2022 году?

Коллективный договор — третий документ, согласно ст. 40 ТК РФ, регулирующий социально-трудовые отношения в организации. В нем работодатель также вправе конкретизировать сроки выплаты заработка персоналу

Важно, что для этого потребуется, в том числе, согласие всех участников договора, то есть всего персонала предприятия. Заверяется акт личной подписью работников и печатью организации

Как правило, в бюджетных организациях конкретные сроки выплаты заработка устанавливаются отдельным Положением об оплате труда. Этот же документ не запрещается вводить и в коммерческих предприятиях.

Таким образом, руководство каждой организации самостоятельно решает, в каком документе следует прописать сроки выплаты заработка. Следует отметить, что Роструд в своем письме № ПГ/1004-6-1 от 06.03.2012 г., рекомендует это сделать именно в ПВТР. Ведомство обоснует свое мнение тем, что коллективный договор может отсутствовать, а трудовой договор носит индивидуальный характер.

Важно! Необходимости дублировать одни и те же сведения о сроках выплаты заработка в различных документах, нет. Иными словами, не нужно прописывать конкретные сроки зарплаты одновременно в ПВТР, коллективном договоре и трудовом договоре.

Порядок выплат ЗП

Порядок выплаты вознаграждения за труд регламентируется в соответствии с установленными правилами трудового законодательства. Работодатель должен неукоснительно соблюдать сроки перечисления выплат, размер, в соответствии с трудовым договором и Постановлением о МРОТ, и документальное оформление.

В соответствии со ст. 136 ТК РФ, работодатель должен письменно уведомлять работника о начисленной зарплате и указывать:

- составные части зарплаты, т.е. в каких соотношениях работнику предоставляется денежное и материальное довольствие, а также основания для таких манипуляций;

- период, за который производится начисление денежных средств;

- размер иных выплат, которые работнику полагаются в соответствии с законодательством или локальными нормативными актами за соответствующий период, а также основания назначения таких выплат;

- полный отчет о произведенных удержаниях, в частности, при отчислении средств в различные фонды, а также при отправке установленной суммы на алименты или погашение задолженности, определенные исполнительными документами;

- общий размер зарплаты до производимых отчислений, чтобы работник мог проверить действительный размер удержаний.

Форма расчетного листка, который получает работник при выплате зарплаты, регламентируется положениями ст. 372 ТК РФ. Данная статья устанавливает обязательства работодателя внести форму листа в локальные акты предприятия и руководствоваться ими для вынесения решения о назначении той или иной зарплаты. Ст. 131 ТК РФ устанавливает, что выплаты должны производиться в российских рублях, за исключением случаев невозможности такого вознаграждения.

Выплата зарплаты в смешанном виде – деньгами и материальными ценностями – должна производиться в соответствии с трудовым договором. В случае, если таких упоминаний и пунктов в договоре не указано, работник имеет право отказаться от получения зарплаты таким образом и настаивать на перечислении необходимых денежных сумм.

Практические решения

Конкретных сроков выплаты Трудовой кодекс не устанавливает. Их определят работодатель. На практике это две календарные даты месяца, разделенные интервалом 14 дней (если не считать дни выплат). Например: 2 и 17, 5 и 20, 15 и 30 (в феврале – 28 или 29). В локальном нормативном акте достаточно закрепить, что полмесяца – это и есть период между этими датами. Оспаривать такое решение никто не станет. При любых подсчетах промежуток между ними не превысит 16 дней, как и рекомендует Международная организация труда.

Хорошо, даты мы установили, а за какой период производится выплата в каждую из них? Никаких указаний на этот счет закон не содержит. А потому допустимо, что при датах «5 и 20»: 20 числа оплачиваются дни работы с 1 по 15 число текущего календарного месяца, 5 числа – с 16 числа по последний день предшествующего календарного месяца.

Так что с точки зрения трудового законодательства оплата за отработанные дни в первой половине месяца – вовсе не аванс! А вот в целях исчисления НДФЛ – действительно аванс, поскольку доход в виде оплаты труда считается полученным на последнее число месяца независимо от его выплаты (п. 2 ст. 222 НК РФ).

Увы, описанный подход не обеспечит соблюдение сроков для вновь принятых работников в первом месяце их трудовой деятельности.

Предположим, работник приступил к работе 1 числа. По общеустановленной схеме первый раз зарплату он получит 20 числа. Ведь 5 числа, за прошлый месяц, ему не причитается ничего. В результате условие о выплате каждые полмесяца будет нарушено. Чтобы не попасть под административный штраф, в первый месяц ему придется установить особый график. Скажем, 5 числа оплатить работу с 1 по 4 число, 20 числа – с 5 по 15 число. Зато 5 числа следующего месяца он получит зарплату уже на общих основаниях. Этот специальный порядок тоже должен быть утвержден работодателем.

Этот нюанс нашел отражение в письме Минздравсоцразвития России от 25 февраля 2009 г. № 22-2-709. В нем рассмотрен вариант: 10 числа — начисляется зарплата под расчет за прошедший месяц, а 25 числа — зарплата за первую половину текущего месяца (аванс). Чиновники указали, что работник, поступивший на работу 1 числа, получит зарплату за первую половину месяца только в конце месяца (25 числа). Нарушение трудового законодательства налицо.

Выход подскажет пример.

Как пользоваться таблицей? Пусть работник приступил к работе 17 числа. Эта дата относится к строке «В». Оплата в текущем месяце на дату «20 число» определяется по графе «2», в данном случае — согласно ячейке «В-2». То есть оплате подлежит работа за 17, 18 и 19 число.

Такой порядок хотя и увеличивает нагрузку на бухгалтера, но обеспечивает соблюдение трудового законодательства.

Устанавливать вместо дня период выплаты неправомерно. Скажем, не 15 число, а дни с 15 по 18 число включительно. За это можно поплатиться штрафом. А для хранения в кассе денег на выплату зарплаты и без того отводится пяти рабочих дней (п. 4.6 Положения о порядке ведения кассовых операций, утв. Банком России 12 октября 2011 г. № 373-П).

А как вам такая формулировка: «заработная плата выплачивается работникам не позднее последнего дня месяца и 15 числа месяца, следующего за расчетным»? По причине «неконкретности» одной из дат она повлекла судебное разбирательство (решение Ленинградского областного суда от 27 ноября 2012 г. № 7-685/2012).

Нормы и порядок определения сроков

ТК РФ и ФЗ № 272 от 3 июля 2016 г. о внесении корректировок в законы РФ по повышению ответственности нанимателей за нарушения трудового кодекса, касающихся начисления заработной платы в 2019 году, регламентирует порядок и периоды выплаты зарплаты.

Где нужно указать ?

Управляющий фирмой указывает сроки перечисления аванса и периоды выплаты остальной части ЗП в таких документах:

- Трудовой контракт. Наниматель прописывает здесь периоды начисления ЗП. Также он может прописать периоды выдачи описать в ином акте, а в контракте оставить ссылку на документ;

- Правила распорядка. Руководитель компании должен указать периоды начисления зарплаты в правилах распорядка, а в иных документах оставить ссылку на такое положение. Дело в том, что правила распорядка выполняют все работники, а трудовой контракт – только конкретный сотрудник. Коллективного соглашения может не быть в компании;

- Коллективное соглашение. В этом документе руководитель предприятия указывает пункт, в который занесены периоды начисления ЗП. В подобной ситуации в трудовом контракте директор фирмы делает ссылку на конкретное положение коллективного соглашения.

Выплачивая сотруднику его зарплату, в расчетном листке бухгалтер указывает такие сведения:

- основная часть ЗП, которая начислена за конкретный месяц;

- размеры и основания удержаний, если они были;

- денежная компенсация, оплата отпуска, выходное пособие и др.