- Суждения экспертов

- Что нужно предоставить в налоговую, если были допущены ошибки при указании КПП или ОКТМО

- Ошибка в коде ОКТМО при уплате налогов и взносов

- Налоговые платежи попали на неправильный ОКТМО, налоговая требует уплаты налога и не учитывает уплаченные средства

- Новый порядок работы налоговиков с невыясненными платежами

- Что делать если в платежном поручении неверно указан октмо

- Для чего нужен

- Где найти

- Что делать, если указан неправильно

- Что такое код ОКТМО

- Ошибка в ОКТМО в платежном поручении в ИФНС

- Требования ФНС: какие ошибки разрешается исправить

- Какие ошибки можно не исправлять

- Где применяют код ОКТМО 2018

- Уникальный идентификатор платежа

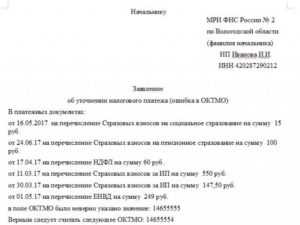

- Особенности заявления, общие моменты

- Как передать заявление

- Нарушение срока оплаты налога или страховых взносов по вине банка

- Сколько знаков — значение

- Принципы применения

- В какой строке платежки пишется?

- Чей код нужно указывать в поле 105 – плательщика или получателя?

- Какой ставить по налогам?

- Какие ошибки можно исправлять

- Ошибка ОКТМО в платежном поручении

- Чем опасна ошибка в КБК

Суждения экспертов

Здравствуйте!Подскажите пожалуйста почему не проходит код ОКТМО 61610415 через программу сбербанка.Квитанция распечатана с сайта ФНС.Как быть в этом случае.Помогите пожалуйста.

Если квитанция с сайта ФНС, то мне кажется проблема на стороне банка. Т.к. такой код ОКТМО существует. Он закреплен за определенным муниципальным образованием, являющимся получателем бюджета. Платеж должен проходить. Чтобы более полно ответить на вопрос, нужна конечно вся совокупность реквизитов: бик, кор. счет, расчетный счет, кбк и т.д. Может на каком то из этапов проведения платежа данный код не предусмотрен, но налоговой мне кажется в этом случае виднее и банк должен принимать.

Здравсвуйте! Если я в предыдущих квитанциях за 2014год указывала ОКТМО 03655000, а в образце квитанции (который попался мне только сейчас) указан ОКТМО 03655101001. И что мне теперь делать. мои платежи не дойдут до получателя? Разъясните, пожалуйста.

Елена, должны дойти.

Как раз 8-ми значные коды ОКТМО закреплены за муниципальными образованиями (например 03655000 Туапсинский муниципальный район). 11-ти значные за населенными пунктами (например 03655101001 за городом Туапсе). Обычно получателем бюджета является муниципальное образование, поэтому в основном все указывают 8 знаков. Честно не знаю в каком случае бюджетники указывают 11 знаков. Но платежи доходят и так и так.

Используется в целях идентификации налоговых платежей (взносов в фонды) и обозначает территорию получателя средств. Заполнение реквизита производится по Правилам, введенным в действие Приказом Минфина РФ № 107н от 12.11.13 г. Разберемся в порядке отражения данных в специальном поле 105 платежного документа.

Что нужно предоставить в налоговую, если были допущены ошибки при указании КПП или ОКТМО

Минкомсвязь разрабатывает очередной законопроект о едином ID-документе гражданина РФ. И хотя инициативу еще не представили, ее уже поддержали 60% россиян. Но готовы ли чиновники, их инфраструктура и сами граждане к таким переменам? Подробности и мнения экспертов ИТ-отрасли – далее.

Отсутствие документов по изъятию работодателем спецодежды у работника в день увольнения, списание задолженности в бухгалтерском учете работодателя не являются безусловными доказательствами перехода права собственности на спецодежду к бывшему работнику и возникновению у него дохода в размере, указанном налоговым органом; соответственно, инспекцией не доказана обязанность общества предоставлять сообщения о невозможности удержания НДФЛ, равно как и сведени

Ошибка в коде ОКТМО при уплате налогов и взносов

Цитата (Анжела Анатольевна):Добрый день,попали в затруднительную ситуацию,выяснилось что платили налоги с ошибочным ОКТМО,в налоговой попали на штрафы,ПФ и ФСС молчит,отчет в ПФ за 1 кв. принят,подходит время для очередного платежа в фонды,подскажите,как лучше сделать платить ,как платили или все же исправить ОКТМО на верный и дальнейшие наши действия.Здравствуйте. А о каких штрафах идет речь? По какому именно основанию? Вот разъяснения:Редакция действует с 31 мар 2014Какие последствия может повлечь за собой неправильное указание КБК или ОКТМО в платежном поручении на перечисление налоговОлег Хороший, государственный советник налоговой службы РФ III рангаНеправильное указание КБК или ОКТМО может привести к тому, что перечисленная сумма налога хотя и попадет в бюджетную систему, но будет зачислена:либо в бюджет другого уровня (например, вместо федерального в региональный);либо в бюджет одного уровня, но в другом муниципальном образовании;либо в бюджет одного из внебюджетных фондов;либо на невыясненные поступления.КБК и ОКТМО входят в группу реквизитов, позволяющих определить принадлежность платежа. Если в этих данных допущена ошибка, ее можно исправить. Для этого в налоговую инспекцию нужно подать заявление об уточнении реквизитов платежного поручения. На основании заявления и акта совместной сверки уплаченных налогов (если такая сверка проводилась) инспекция примет решение об уточнении платежа на день фактической уплаты налога. В результате обязанность организации по уплате налога будет признана исполненной, а пени, начисленные организации, должны быть списаны. Уточнить платеж можно и в том случае, если сумма налога была перечислена в бюджет другого уровня или во внебюджетный фонд. Это следует из положений пункта 7 статьи 45 и пункта 1 статьи 78 Налогового кодекса РФ. Аналогичные разъяснения содержатся в письмах Минфина России от 29 марта 2012 г. № 03-02-08/31 и от 15 апреля 2010 г. № 03-02-08/23.Устойчивая арбитражная практика подтверждает, что обязанность по уплате налога считается исполненной независимо от правильности указания КБК (ОКТМО) в платежном поручении. Опираясь на положения пункта 3 статьи 45 Налогового кодекса РФ, суды признают неправомерным взыскание штрафов, недоимок и начисление пеней, если сумма налога с ошибочным КБК (ОКТМО) поступила в бюджетную систему (была зачислена на соответствующий счет казначейства). Даже если организация не обращалась в инспекцию с заявлением об уточнении платежа. Такой вывод содержится, в частности, в постановлении Президиума ВАС РФ от 23 июля 2013 г. № 784/13, определениях ВАС РФ от 10 июня 2010 г. № ВАС-4111/10, от 24 ноября 2008 г. № 15056/08, постановлениях ФАС Дальневосточного округа от 15 февраля 2010 г. № Ф03-8247/2009, от 15 сентября 2009 г. № Ф03-4703/2009, от 30 марта 2009 г. № Ф03-1121/2009, Западно-Сибирского округа от 16 сентября 2009 г. № Ф04-5714/2009(20002-А45-34), от 12 марта 2009 г. № Ф04-1367/2009(1886-А45-29), Северо-Западного округа от 4 июля 2011 г. № А05-5601/2010, от 14 марта 2011 г. № А05-4762/2010. А в постановлении от 31 января 2013 г. № А64-5684/2012 ФАС Центрального округа прямо указал, что только два вида ошибок, допущенных при составлении платежных поручений на перечисление налогов, приводят к возникновению недоимки и, как следствие, являются основанием для начисления пеней. Во-первых, это неправильное указание номера счета Казначейства России, а во-вторых – неправильное указание наименования банка получателя платежа.источник Система Главбух

Налоговые платежи попали на неправильный ОКТМО, налоговая требует уплаты налога и не учитывает уплаченные средства

Добрый день. Я ИП, два года назад переехал в Москву из Воронежа в середине года, в процессе перевода моего ИП в Москву столкнулся с тем, что информация о проведенных в первой половине года платежах поступила в ИФНС в Москве неправильно и теперь отражается на неправильном ОКТМО. В конце мая мне пришло требование об уплате налога.

В отделе по урегулированию задолженностей сказали, что надо написать заявление о зачете средств с одного ОКТМО на другой. Заявление я написал. Затем в конце июня я получил письмо о приостановлении операций по счетам.

В налоговой сказали, что моё заявление о зачёте средств было одобрено 17 июня и в ближайшее время средства будут учтены. Однако в конце июля я запросил сверку с налоговой и обнаружил, что зачёт не произведен. 30 июля я снова обратился в налоговую, мне сказали, что 17 июня моё заявление действительно было одобрено, но в дальнейшем отсторнировано.

Сказали, что всё сделают и в течении недели всё проведётся. Сегодня в личном кабинете налогоплательщика для ИП ситуация не поменялась. Долг на одном ОКТМО, переплата на другом.

Новый порядок работы налоговиков с невыясненными платежами

Если платежное поручение на уплату налогов заполнить с ошибками, ФНС может отнести поступившую сумму к невыясненным платежам. То же самое может случиться и при уплате страховых взносов.

Если ФНС не может идентифицировать платеж, возможны два варианта развития событий:

- ФНС сообщит компании о зависшем платеже.

- ФНС не станет уведомлять о зависшем платеже. Чаще всего налогоплательщики узнают об ошибках в платежном поручении, когда получают требование об уплате недоимки по налогу и пеней.

Самой распространенной ошибкой, ведущей к уточнению платежа, можно считать неверный КБК. Иногда контролирующие органы уточняют платежи самостоятельно и уже по факту уведомляют налогоплательщика.

С 01.12.2017 в силу вступил Приказ ФНС РФ от 25.07.2017 № ММВ-7-22/579@, который подробно описывает порядок уточнения платежей. Согласно этому приказу, ФНС информирует плательщика о необходимости уточнения реквизитов расчетного документа. Для уведомления разработана специальная форма. Налоговый орган укажет причину, по которой платеж не прошел. В приказе приведен перечень возможных ошибок. Всего их 16.

Коды ошибок о неуплате налога и их расшифровка:

- 01 — КБК не указан или указан с ошибкой

- 03 — ОКТМО не указан или указан с ошибкой

- 05 — ИНН налогоплательщика отсутствует или указан с ошибкой

- 06 — указанный ИНН принадлежит другой компании

- 07 — КПП налогоплательщика отсутствует или указан с ошибкой

- 08 — ИНН получателя отсутствует или указан с ошибкой

- 09 — КПП получателя отсутствует или указан с ошибкой

- 10 — налогоплательщик не состоит на учете в ИФНС

- 11 — перечислен налог за третьих лиц

- 12 — в поле 106 платежного поручения основание платежа отсутствует или указано неверно

- 13 — присутствуют ошибки в наименовании получателя и в номере расчетного счета

- 14 — в ФНС не открыта карточка расчета с бюджетом

- 15 — в поле 101 платежного поручения указан неверный статус плательщика или поле пустое

- 16 — в поле 107 платежного поручения налоговый период не указан или указан с ошибкой

Зная коды ошибок, налогоплательщик сможет оперативно найти допущенную ошибку и написать . Письмо составляется в произвольной форме.

Информация о назначении платежа по своей сути является справочной. Не обязательно писать письмо об уточнении платежа, если в поле «назначение платежа» допущена ошибка. ФНС идентифицирует платеж по указанному КБК и другим параметрам.

Что делать если в платежном поручении неверно указан октмо

Код ОКТМО – это специальное цифровое обозначение, которое присвоено каждому муниципальному образованию на территории России.

Код ОКТМО в платежном поручении 2020 года проставляют в соответствии с приказом Минфина № 107н от 2020 года, который определяет основные правила заполнения платежных распоряжений. Согласно его предписаниям, все поля и строки платежки должны быть заполнены соответствующим образом.

Если какой-либо обязательный реквизит в документе не проставлен, такое распоряжение банк к исполнению не примет. Поэтому код территории в виде ОКТМО в платежке указывать следует всегда.

Для чего нужен

Цифровое обозначение территории, на которой налогоплательщик ведет свою деятельность и получает доход, было введено для:

быстрой идентификации поступившего платежа;

отнесения его в бюджет соответствующего муниципального образования, субъекта РФ.

Где найти

Чтобы понять, какой код ОКТМО указывать в платежном поручении, надо знать, что все значения рассматриваемых кодов перечислены в Общероссийском классификаторе территорий муниципальных образований – сокращенно ОКТМО, который утвержден 14 июня 2020 года приказом Росстандарта № 159-ст. Этот справочник был принят взамен ОКАТО – классификатора административно-территориального деления. Таким образом, сам по себе отпадает вопрос – что указывать – код ОКАТО или ОКТМО в платежном поручении.

Учтите, что уже с начала 2020 года в налоговых декларациях и в платежках в поле 105 проставляют значение в соответствии с классификатором ОКТМО. Оно представляет собой код муниципального образования, на территории которого ведет свою деятельность организация либо происходит уплата.

https://www.youtube.com/watch?v=UQIois38UOc

Если налог перечисляют на основании декларации, то код ОКТМО в платежном поручении указывают в соответствии с такой декларацией.

Рассматриваемый код состоит из 8 или 11 цифр. В соответствии с Классификатором последние 3 цифры – с 9-й по 11-ю – обозначают конкретный мелкий населенный пункт.

Есть особенность, чьё ОКТМО указывается в платежном поручении в отношении платежей на таможне. Необходимо брать код территории, которая аккумулирует соответствующий платёж.

Что делать, если указан неправильно

Если код ОКТМО в платежном поручении указан неверно, это не повлияет на поступление налога в бюджет. Когда обнаружена ошибка в этом реквизите, в соответствии с п. 7 ст. 45 НК РФ организации следует обратиться в ИФНС с заявлением об уточнении реквизитов. Такое прошение пишут в свободной форме. При этом в документе обязательно следует указать:

дату платежа, перечисленную сумму, назначение платежа;

реквизит, который указан неправильно;

правильное значение данного реквизита.

Вместе с заявлением необходимо представить:

Копию ошибочно заполненной платежки.

Выписку о перечислении суммы.

Налоговая инспекция в случае ошибки в ОКТМО в платежном поручении может предложить организации сделать сверку расчетов. Решение ИФНС должна принять не позднее 10 рабочих дней с момента получения заявления от организации с учётом оформления акта сверки по расчетам. О своем решении налоговая обязана уведомить плательщика.

В случае ошибочного проставления кода ОКТМО в платежке при уплате страховых взносов в 2020 году уточнения платежа не требуется, поскольку его значение Казначейство не принимает во внимание при распределении страховых взносов между бюджетами. Эта оплата не попадает в невыясненные, а будет учтена в специальной карточке расчетов с бюджетом, в которой указан код ОКТМО по месту деятельности организации

Что такое код ОКТМО

ОКТМО – это указание на ту территорию, на которой определенный налогоплательщик осуществляет свою деятельность, а также получает от доход. Данный код был введен для того, чтобы поступивший платеж возможно было довольно быстро идентифицировать, а также отнести его в бюджет конкретного муниципального образования.

При заполнении платежки могут возникать сложности с определением кода ОКТМО. Значения данных кодов указаны в Общероссийском классификаторе территорий муниципальных образований (ОКТМО), утвержденный приказом Росстандарта №159-ст от 14.06.2020.

Данный классификатор пришел на смену Классификатора административно территориального деления (ОКАТО), то есть если ранее в платежке указывали ОКАТО, то сейчас следует указывать код ОКТМО. В платежном поручении ОКТМО указывается в поле 105.

Ошибка в ОКТМО в платежном поручении в ИФНС

Если в платежке ОКТМО указан неверно, то на поступление денежных средств в бюджет это никак не повлияет. Если организация обнаружит в своей платежке ошибку, то ей потребуется обратиться в налоговый орган и подать заявление об уточнении реквизитов (ст. 45 НК РФ). Составить такое заявление можно в свободной форме, так как специальных бланков для него не предусмотрено.

Помимо заявления предоставить следует копию платежного поручения, в котором была допущена ошибка, а также выписку из банка, подтверждающую перечисление указанной суммы.

Если ошибку в ОКТМО в платежке обнаружит налоговая, то она может предложить провести сверку расчетов. Решение о сверке налоговая принимает в срок до 10 рабочих дней с момента получения соответствующего заявления от работодателя. О принятом решении налоговая обязана оповестить налогоплательщика.

Требования ФНС: какие ошибки разрешается исправить

С 01.01.2019 разрешается исправить недочет в платежном поручении только при одновременном выполнении трех условий (п. 7, 9 ст. 45 НК РФ):

|

Условие № 1 |

Срок давности перечисления не истек. То есть с момента свершения ошибочного транша прошло не более трех лет. |

|

Условие № 2 |

Корректировка не приведет к образованию недоимки по фискальным платежам. Это значит, что если при исправлении за налогоплательщиком возникнет задолженность по налогам, сборам, взносам, в корректировке откажут. |

|

Условие № 3 |

Деньги поступили в бюджетную систему РФ, несмотря на допущенный недочет. |

ВАЖНО!

Если деньги зачислены в бюджет, то исправить разрешено любой реквизит платежки. В том числе и номер Федерального казначейства и наименование банка получателя. Для этого подается форма заявления об уточнении платежа в налоговую инспекцию. Если денег в казне нет, то и уточнять нечего. Придется разыскивать транш через банковскую организацию.

Какие ошибки можно не исправлять

Незначительные опечатки, орфографические и пунктуационные ошибки в поле «Назначение платежа» не требуют исправления. Например, если плательщик пропустил запятую или неправильно сократил слова, это не повлияет на поступление средств в бюджет. Обращаться в ФНС с заявлением об уточнении не обязательно.

Проверьте, не искажает ли ошибка суть платежа. Например, если в назначении неверно указан отчетный или налоговый период, допущена опечатка в регистрационном номере страхователя и т. д. Аналогичные недочеты придется корректировать в ФНС.

ВАЖНО!

Инспекция вправе самостоятельно скорректировать недочет, выявленный в платежном поручении. Например, если плательщик ошибся в отчетном периоде и указал «2119 год» вместо «2020». Аналогичные описки инспекция уточняет без заявления от организации. Но если у ФНС отсутствует достаточный объем информации, чтобы внести корректировку, то ошибка останется неисправленной.

Где применяют код ОКТМО 2018

Классификатор, по существу нужен для сбора, автоматизированной обработки, представления и анализа информации в разрезе муниципальных образований в различных областях экономики, включая статистику и налогообложение. В этой связи указание этого реквизита требуется при заполнении:

- платежных поручений на уплату налогов, страховых взносов,госпошлины, иных платежей в бюджет;

- налоговых деклараций;

- отчетности по страховым взносам;

- прочей налоговой отчетности (расчтов по авансовым платежам).

Кроме того, этот реквизит, в частности, заполняют и сами налоговики при заполнении и отправке налогоплательщику уведомлений об уплате налогов.

Уникальный идентификатор платежа

Поле 22 «Код» предназначено для указания уникального идентификатора платежа (УИП). Этот реквизит отражается в платежках только в том случае, если он установлен получателем средств и доведен до плательщика (п. 1.21.1 Положения, утвержденного Банком России от 19 июня 2012 г. № 383-П).

При уплате текущих налогов, сборов, страховых взносов, рассчитанных плательщиками самостоятельно, УИП не устанавливается. Получатели средств идентифицируют поступающие платежи на основании ИНН, КПП, КБК, ОКТМО (ОКАТО) и других платежных реквизитов. Поэтому в поле «Код» при перечислении текущих налогов и взносов достаточно указать значение «0».

Незаполненным поле 22 не оставляйте. Иначе банк может не принять документ к исполнению.

Особенности заявления, общие моменты

Заявление имеет стандартную унифицированную форму, обязательную к применению. При его заполнении следует придерживаться определенных норм, которые установлены для всех подобного рода документов, подаваемых в государственные органы.

Начнем с того, что вносить в бланк сведения допускается как в компьютере, так и от руки. Во втором случае нужно следить за тем, чтобы не было помарок, ошибок и исправлений. Если же без них обойтись не удалось, лучше не корректировать бланк, а заполнить новый.

Заявление обязательно должно быть подписано заявителем или его законным представителем. Печать на документе ставить надо только в том случае, если правило по применению штемпельных изделий для заверения исходящей документации указано в учетных документах фирмы.

Заявление рекомендуется писать в двух экземплярах, одинаковых по тексту и равнозначных по праву, один из которых следует передать специалисту налогового органа, второй, после проставления в нем отметки о принятии, оставить у себя. В дальнейшем такой подход позволит избежать возможных разногласий с налоговой службой.

Как передать заявление

Заявление можно передать разными путями:

- Наиболее простой, быстрый и доступный – прийти в налоговую лично и отдать бланк из рук в руки инспектору.

- Допустима также передача при помощи представителя, но только если у него на руках есть нотариально заверенная доверенность.

- Возможна и отправка заявления через обычную почту заказным письмом с уведомлением о вручении.

- В последние годы распространение стал получать еще один способ: переправка различного рода документации в государственные службы учета и контроля через электронные средства связи (но в этом случае у отправителя должна быть официально зарегистрированная электронная цифровая подпись).

Нарушение срока оплаты налога или страховых взносов по вине банка

Платежное поручение по взносам и госпошлине за ноябрь 2016 организация представила в банк 10 декабря 2016 года. Но в бюджет ФНС деньги поступили лишь 20 декабря 2016 года. В итоге с 16 по 20 декабря организации начислили пени.

Если деньги поступили в бюджет с опозданием по вине кредитной организации, то ситуацию можно исправить так.

1. Потребуйте от банка письменное объяснение, по какой причине был задержан платеж. Ведь банковские сотрудники обязаны исполнить поручение за один операционный день.

2. Напишите в отделение ФНС заявление с просьбой пересчитать сумму начисленных пеней по взносам в связи с тем, что деньги поступили в бюджет не вовремя по вине банка.

К заявлению приложите:

- то самое письменное объяснение банка;

- платежное поручение на уплату взносов с отметкой банка;

- договор с банком на обслуживание;

- выписку по расчетному счету, чтобы было видно, когда вы подали поручение, и что деньги на счете вашей компании действительно были.

Сколько знаков — значение

Справочник содержит определенные кодовые значения, официально присвоенные муниципальным образованиям, регионам (субъектам) РФ. Следовательно, хозяйствующие субъекты и иные организации, расположенные и действующие в пределах определенной территории, должны применять код данной территории при составлении банковских платежек и финансовой отчетности.

Таким образом, ОКТМО представляет собой упорядоченную последовательность 8 (восьми) или 11 (одиннадцати) цифровых знаков, комбинация которых обозначает конкретную территорию и содержит следующие сведения:

- Субъект (регион) РФ обозначается комбинацией первой (I) и второй (II) цифр данного кода.

- Каждый населенный пункт, находящийся в границах данного субъекта РФ, обозначается комбинацией третьей (III), четвертой (IV) и пятой (V) цифр ОКТМО.

- Сельские/городские поселения, а также территории, расположенные между ними, в рамках определенного населенного пункта обозначаются комбинацией шестой (VI), седьмой (VII) и восьмой (VIII) цифр.

- Населенный пункт, пребывающий в составе конкретной муниципальной территории, обозначается комбинацией девятой (IX), десятой (X) и одиннадцатой (XI) цифр.

Принципы применения

Справочник ОКТМО был разработан ведомством государственной статистики, поскольку именно эта структура пользуется соответствующими кодами в своей деятельности.

Надо отметить, что ныне действующий классификатор ОКТМО был разработан и внедрен с 01.01.2014 в качестве замены справочнику ОКАТО, использовавшемуся ранее (до 01.01.2014) для тех же целей.

Новый справочник предусматривает более обширную кодировку территорий, чем справочник ОКАТО, уже выведенный из эксплуатации с 01.01.2014. Таким образом, в ОКТМО имеется углубленная детализация муниципальных образований.

Однако хозяйствующим субъектам не требуется вникать в существующий порядок составления кодов, поскольку их значения не нужно формировать самостоятельно. Готовый код можно легко найти в справочнике.

В какой строке платежки пишется?

Приказом под номером 107н, утвержденным Минфином РФ, предусматриваются обновленные правила составления банковских платежек.

Этим нормативным актом предписывается замена кода ОКАТО кодом ОКТМО при оформлении документа о безналичном перечислении денег с банковского счета.

Данный показатель надлежит отражать в поле 105 платежки – именно там, где прежде прописывался ОКАТО.

Примечательно, что ОКТМО и ОКАТО сходятся между собой лишь первой и второй цифрами.

Остальные знаки обозначения территориальных (муниципальных) образований полностью поменялись.

При составлении соответствующих документов часто используются таблицы преобразования отмененных кодов ОКАТО в действующие ОКТМО.

Чей код нужно указывать в поле 105 – плательщика или получателя?

В платежном поручении в поле 105 следует прописывать уникальный код именно того муниципального образования, в пределах которого осуществляется безналичная оплата или ведется деятельность плательщика (хозяйствующего субъекта).

Если же организация имеет обособленные подразделения, в нужной документации следует отражать код именно той территориальной местности, на которой располагается соответствующее подразделение.

Какой ставить по налогам?

Если налоговый платеж перечисляется на базе налоговой декларации, в оформляемом платежном поручении следует прописывать ОКТМО, соответствующий данной декларации.

Таким образом, в платежку в поле 105 нужно заносить код той территориальной местности, в границах которой осуществляется мобилизация средств налоговых платежей.

Когда заполняется платежное поручение на оплату налогов, плательщику следует указывать код получателя данного платежа – муниципалитета/региона.

Какие ошибки можно исправлять

Многообразие фискальных налогов и сборов нередко приводит к тому, что налогоплательщик допускает опечатки в платежных документах. Если ошибку не исправить, то оплата может затеряться, а налоговики признают долг и применят штрафные санкции.

Если неточность была выявлена до исполнения документа на уплату банком или органами Федерального казначейства, платежку можно отозвать. Но что делать, если платежное поручение (ПП) уже проведено и денежные средства списаны с расчетного счета в пользу ФНС.

Скорректировать платежное поручение с 01.01.2019 года можно по любым ошибкам, но при соблюдении трех условий:

- Срок давности не истек, то есть еще не прошло трех лет с момента осуществления перечислений в ФНС.

- Деньги зачислены в бюджет, то есть поступили на лицевой счет Федерального казначейства.

- При уточнении оплаты не образуется недоимка по конкретному налоговому обязательству.

В таком случае придется подготовить образец: заявление в налоговую об уточнении платежа. Однако не все ошибки можно исправить. Определим ключевые условия.

Нельзя исправить ПП по страховым взносам в ФНС, а также по взносам на травматизм в ФСС, если:

- деньги не поступили на соответствующий счет Федерального казначейства, то есть в платежном поручении неверно заполнены поля 13 и 17 (банк и счет получателя);

- допущена ошибка в КБК (неправильно указаны первые три цифры кода бюджетной классификации) в поле 104;

- оплата взноса на обязательное пенсионное страхование была зачтена на индивидуальном пенсионном счете работника (застрахованного лица), то есть, уже зачтенные взносы уточнить нельзя (п. 9 ст. 45 НК РФ ).

В остальных случаях налогоплательщик может скорректировать любые ошибки и неточности в следующих полях ПП:

Источник статьи: http://ppt.ru/forms/nalogi/utochnenie-plateja

Ошибка ОКТМО в платежном поручении

Заполнении некорректного кода ОКТМО в платежке не вызывает на законодательном уровне последствий неисполнения платежа по перечислению налога, страхового взноса или иного сбора. В подп. 4 п. 4 стат. 45 НК перечислены те обязательные реквизиты, путаница с которыми препятствует уплате средств. Это, в частности:

- Указание неверного счета Федерального Казначейства.

- Указание неверного наименования банка-получателя денег.

Все прочие основания, включая внесение неверного значения кода ОКТМО, не могут влиять на зачисление средств в пользу государства. Однако неправильное заполнение показателя нередко приводит к тому, что сумма не поступает на личный счет налогоплательщика. Для исправления ситуации необходимо написать в произвольном виде заявление на имя руководителя территориального подразделения ИФНС с уточнением реквизита и обозначить, чье ОКТМО указывается в платежном поручении. Дополнительно указывается дата и номер платежного документа, сумма, верное и неверное значение кода. В качестве подтверждения прилагаются копии платежки и выписки о движениях по расчетному счету (п. 7 стат. 45 НК).

Чем опасна ошибка в КБК

Во время заполнения платежки или квитанции на уплату налога, пошлины и других неналоговых сборов нужно быть очень внимательным при указании КБК. Если будет допущена ошибка в КБК, то ваша оплата попадет в невыясненные поступления и будет там «висеть» до тех пор, пока вы с ней не разберетесь. Но хуже всего, что по тому налогу или сбору, который вы уплатили ошибочной платежкой или квитанцией, появится недоимка и будут начисляться пени. А если это была госпошлина за совершение юридически значимых действий либо выдачу документов, то вам попросту откажут в данном действии. Например, не примут исковое заявление в суд, не выдадут водительское удостоверение или дубликат необходимого документа.

Неуплаченные налоги, сборы и взносы могут быть также взысканы в судебном порядке. Однако, если в платежном поручении правильно указаны номер счета (расчетного и корсчета) и реквизиты банка получателя, обязанность по уплате налога считается исполненной с момента предъявления в банк платежного поручения на перечисление денежных средств (подп. 1 п. 3 ст. 45 НК РФ) при условии достаточности средств на расчетном счете хозсубъекта. С этим мнением согласна и налоговая служба, выпустив соответствующее письмо от 10.10.2016 № СА-4-7/19125@. Также аналогичное письмо есть у Минфина от 19.01.2017 № 03-02-07/1/2145.

О штрафе за неуплату вовремя НДФЛ мы писали в статье.