- Налоговый агент — арендатор: как правильно заполнить налоговую декларацию по НДС

- Операции, по которым нужно отчитываться

- Заполнение второго раздела декларации

- Особенности заполнения декларации по НДС для налоговых агентов

- Порядок представления декларации по НДС за 1 квартал 2022

- Как заполнять декларацию НДС налоговым агентам

- Плательщики НДС

- Неплательщики НДС

- Приобретение продукции у зарубежного партнера

- Основные правила заполнения декларации НДС

- Финальная проверка декларации

- Детальная инструкция по заполнению декларации по НДС в 2022 году

- Правильность заполнения

Налоговый агент — арендатор: как правильно заполнить налоговую декларацию по НДС

Согласно п. 3 ст. 161 НК РФ юридические лица и индивидуальные предприниматели являются налоговыми агентами по НДС в случаях, когда они арендуют:

— федеральное имущество, имущество субъектов РФ у органов государственной власти и управления;

— муниципальное имущество у органов местного самоуправления.

Налоговая база определяется как сумма арендной платы с учетом налога отдельно по каждому объекту арендованного имущества. Налоговый агент удерживает НДС из доходов, уплачиваемых арендодателю. При удержании налоговым агентом налога из суммы арендной платы (с учетом НДС) применяется ставка 18/118 (п.4 ст. 164 НК РФ).

Налоговым периодом для налоговых агентов является квартал (ст. 163 НК РФ). Налоговые агенты — арендаторы производят уплату суммы налога по месту своего нахождения равными долями не позднее 20-го числа каждого месяца в течение квартала, следующего за истекшим налоговым периодом (п.п. 1 и 3 ст. 174 НК РФ). Налоговую декларацию налоговые агенты представляют по общим правилам – не позднее 20-го числа месяца, следующего за истекшим налоговым периодом (п. 5 ст. 174 НК РФ).

Налоговый агент, являющийся налогоплательщиком НДС, вправе включить в состав налоговых вычетов суммы НДС, фактически уплаченные им в бюджет в качестве налогового агента (п. 3 ст. 171 НК РФ). Вычет можно заявить при соблюдении стандартных условий:

— арендуемое имущество используется в операциях, облагаемых НДС;

— имеется счет-фактура (налоговый агент составляет ее сам);

— арендная плата начислена в бухгалтерском учете на основании бухгалтерской справки, акта, счета или иного документа, предусмотренного графиком документооборота организации;

— сумма налога перечислена в бюджет, что подтверждается платежным поручением.

Если налоговый агент не является налогоплательщиком НДС (применяет спецрежим или освобожден по ст. 145 НК РФ), то уплаченную в бюджет сумму налога он включает в стоимость арендной платы (п. 2 ст. 170 НК РФ).

Налоговый агент при перечислении арендодателю предоплаты (аванса) должен исчислить и уплатить в бюджет налог с суммы предоплаты (аванса). Если в последующем арендодатель изменит условия договора или расторгнет договор и вернет сумму предоплаты (аванса), то налоговый агент вправе заявить вычет налога, исчисленного с авансов и уплаченного в бюджет (п. 5 ст. 171 НК РФ).

Лица, исполняющие обязанности налогового агента, представляют в составе налоговой декларации по НДС раздел 2.

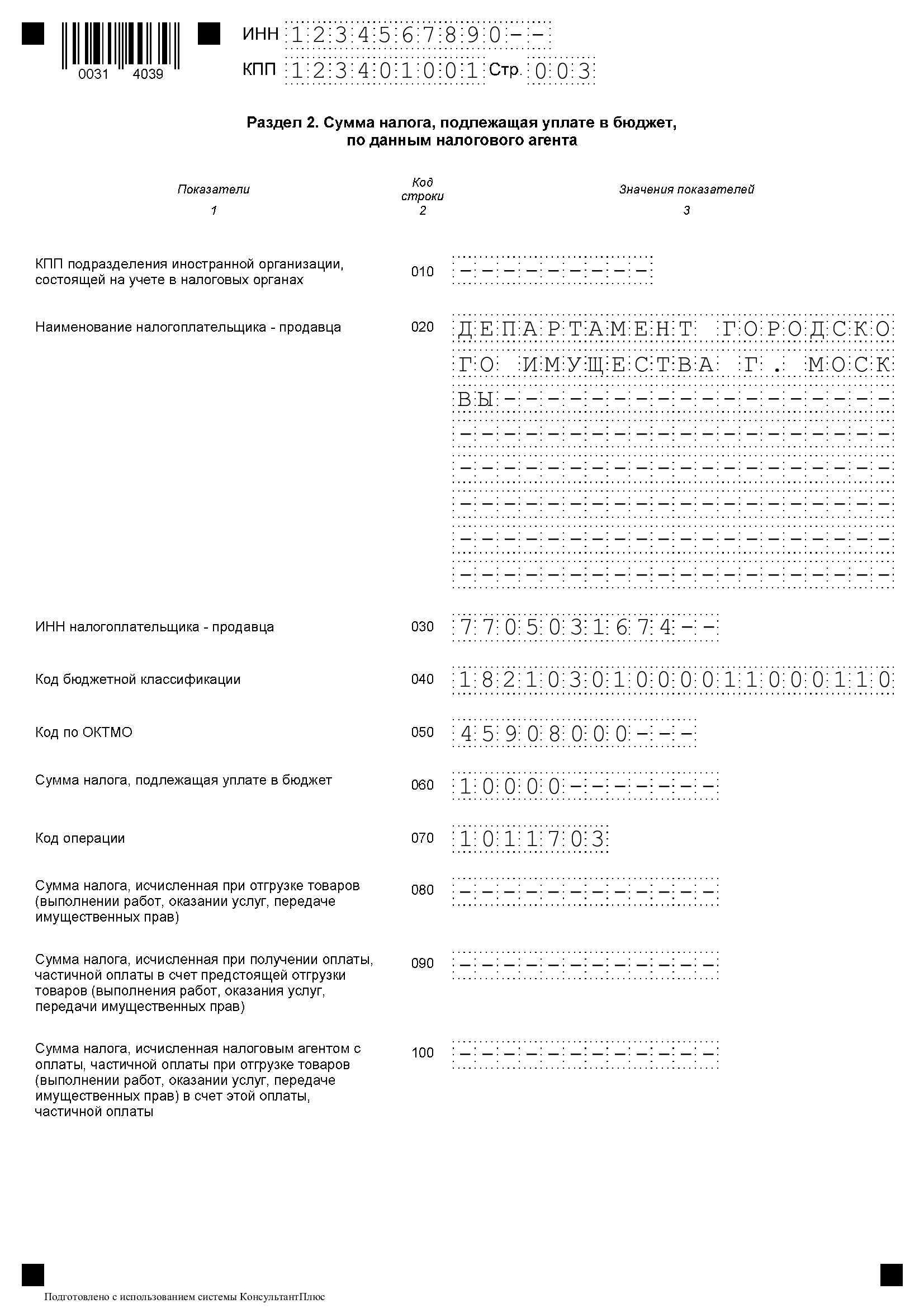

При заполнении раздела 2 налоговый агент-арендатор заполняет следующие строки:

1) строку 020 «Наименование налогоплательщика-продавца». По этой строке указывают наименование арендодателя – органа государственной власти и управления, органа местного самоуправления, с которым заключен договор аренды;

2) строку 030 «ИНН налогоплательщика-продавца». По этой строке надо указать ИНН арендодателя;

3) строку 040 «Код бюджетной классификации»;

4) строку 050 «Код по ОКАТО»;

5) строку 060 «Сумма налога, исчисленная к уплате в бюджет»;

6) строку 070 «Код операции». По этой строке надо проставить код 1011703.

Другие строки налоговому агенту-арендатору заполнять не надо.

Пример

Организация на общем режиме арендует объект недвижимости, находящийся в муниципальной собственности. Договор заключен с департаментом муниципального имущества администрации города. Сумма арендной платы в месяц составляет 30 000 рублей плюс НДС 5 400 рублей, итого арендная плата с учетом НДС – 35 400 руб. По условиям договора арендатор должен уплачивать арендную плату ежемесячно не позднее 10-го числа текущего месяца.

Из-за временных финансовых трудностей во 2-м квартале арендатор осуществил только два платежа – в апреле и мае, перечислив всего 60 000 рублей. Июньский платеж арендатор перечислил в 3-м квартале.

Налоговая база определяется арендатором как сумма арендной платы, перечисленной арендодателю, плюс НДС. Таким образом, налоговая база за 2 квартал составит 70 800 руб. (60 000 + 10 800).

При заполнении раздела 2 налоговой декларации по НДС за 2 квартал налоговый агент отразит по строке 060 сумму налога, подлежащую уплате в бюджет – 10 800 руб. (70 800 х 18/118).

Указанную сумму налоговый агент должен перечислить в бюджет тремя равными платежами по 3 600 руб. не позднее 20 июля, 20 августа и 20 сентября.

После уплаты налога в бюджет арендатор вправе заявить его к налоговому вычету в налоговой декларации по НДС за 3 квартал. Для этого арендатору надо сумму вычета в размере 10 800 руб. указать по строке 210 раздела 3 декларации.

Операции, по которым нужно отчитываться

Покупка у иностранца или аренда у государства

Если фирма приобрела у иностранной компании товары, работы или услуги на территории нашей страны, а также в случае, когда фирма арендует муниципальное или государственное имущество, налог рассчитывают по формуле:

Сумма НДС к уплате = Стоимость купленных товаров (работ, услуг) с учетом НДС x 10% : 110% или 18% : 118%

Пример 1. ЗАО «Домсервис» арендует офисное помещение у ФГУП «Малкино». Арендная плата с учетом налога составляет 14 160 руб.

Перечисляя ФГУП арендную плату, бухгалтер «Домсервиса» должен удержать из этой суммы НДС.

Сумма налога составит:

14 160 руб. x 18% : 118% = 2160 руб.

Обратите внимание: при покупке товаров у «иностранца» или аренде госимущества фирма может принять к вычету НДС, который она перечислила в бюджет как налоговый агент. Налог принимают к вычету в том периоде, в котором он был фактически перечислен.

Такие налоговые агенты должны учитывать один важный момент

С 1 января 2009 г. покупатели, перечислившие аванс продавцу в счет предстоящих покупок товаров (работ, услуг), могут принять к вычету НДС, уплаченный в составе этого аванса, но при соблюдении определенных условий. К одному из таких условий относится наличие у покупателя счета-фактуры на полученный аванс, выписанного продавцом.

Поскольку налоговые агенты оформляют счета-фактуры в одном экземпляре (только для себя), в том числе и при перечислении предоплаты продавцу, то условие получения счета-фактуры от продавца не выполняется. Следовательно, даже перечислив продавцу аванс за товары (работы, услуги), налоговые агенты могут принять к вычету НДС только после принятия покупки на учет, конечно, при наличии «авансового» счета-фактуры, счета-фактуры, выписанного при оприходовании товаров (работ, услуг) и первичных учетных документов. Такие разъяснения дают налоговики в Письме от 12 августа 2009 г. N ШС-22-3/634@.

Продажа конфиската или имущества иностранца

Если фирма по поручению государства реализует конфискованное, бесхозное или скупленное имущество, а также в случае, когда фирма является посредником иностранной компании и участвует в расчетах, НДС начисляют по обычной ставке (10 или 18 процентов). Расчет будет выглядеть так:

Сумма НДС к уплате = Стоимость реализуемого имущества без НДС x 10% или 18%

Пример 2. В сентябре польская фирма «Batnik» поручила ЗАО «Одежда» продать ее товар в России. «Batnik» на учете в российской налоговой инспекции не состоит. Это значит, что «Одежда» должна заплатить НДС в бюджет за польскую фирму.

Продажная стоимость переданных на реализацию товаров без учета НДС составляет 200 000 руб. Сумма налога, которую «Одежда» должна перечислить в бюджет как налоговый агент, составит:

200 000 руб. x 18% = 36 000 руб.

Продажная стоимость импортных товаров составит:

200 000 руб. + 36 000 руб. = 236 000 руб.

Обратите внимание: при реализации конфискованного, бесхозного и скупленного имущества, а также товаров иностранных компаний права на вычет налога фирма не имеет. Это предусмотрено п

3 ст. 171 Налогового кодекса.

Регистрация или исключение из реестра судна

Если фирма за 46 дней владения не зарегистрировала построенное для нее судно или владеет судном на момент его исключения из реестра судов после 10 лет с даты регистрации, то рассчитывать НДС нужно по формуле:

Сумма НДС к уплате = Стоимость реализованного (исключенного из реестра) судна с учетом НДС x 18%.

Пример 3. ЗАО «Ветер» является заказчиком строительства судна. Право собственности на построенное судно перешло к «Ветру» 10 января. Стоимость судна (с учетом НДС по ставке 0 процентов) составляет 800 000 000 руб.

По состоянию на 24 февраля (на 46-й день после перехода права собственности) регистрация судна в Российском международном реестре судов не произведена. Сумма налога, которую «Ветер» должен перечислить в бюджет как налоговый агент, составит:

800 000 000 руб. x 18% = 144 000 000 руб.

Заполнение второго раздела декларации

Если операции организация совершала с несколькими контрагентами, то 2 раздел следует заполнять по каждому их них, для этого нужно добавить дополнительные страницы второго раздела.

Для одного контрагента заполняется одна страница второго раздела, независимо от того, сколько договоров одного типа с ним заключено. Если тип договора по каждой операции с контрагентом отличается, то добавить дополнительные страницы все же придется. При этом каждая страница должна содержать информацию по договорам одного типа.

В 020 строке контрагент указывается в том случае, если он относится:

- К госоргану, сдающему имущество в аренду;

- К продавцу, реализующему имущество казны;

- К иностранной организации, которая не стоит на учете в налоговом органе РФ;

- К банкроту-должнику, а налоговый агент приобретает у него имущество.

В 020 строке ставятся прочерки, если организация купила судно, которое не зарегистрировано в Российском реестре судов в 45-дневный срок с момента покупки, либо когда организация реализует:

- Имущество в соответствии с решением суда, либо конфискованное;

- Конфискованное имущество;

- Бесхозяйные или скупленные ценности;

- Клады;

- Ценности, которые по праву наследования перешли государству.

Строка 040 «Код бюджетной классификации» — проставляется КБК НДС 182 1 03 01000 01 1000 110.

Строка 050 – указывается ОКТМО соответственно регистрации организации. Узнать ОКТМО можно на официальном сайте ФНС.

Строка 070 – указывается код операции, где организация являлась налоговым агентом. Найти нужный код можно в Приложении №1 Порядку, утвержденную приказом ФНС №ММВ-7-3/558@ от 29.10.2014.

Строка 060 – перед ее заполнением, проверяется необходимость заполнения сток 080, 090, и 100. Они заполняются в случаях, когда в 020 строке ставятся прочерки, либо если организация выступила в качестве посредника в реализации товара иностранными компаниями. Во всех других случаях в этих строках ставятся прочерки.

Строка 080 – указывается НДС с отгрузки.

Строка 090 – указывается НДС с предоплаты отчетного периода.

Строка 100 – указывается НДС с предоплаты текущего и прошлых кварталов, в счет которых отгрузка произведена в отчетном периоде.

Строка 060 – указывается сумма НДС к уплате. При заполненных 080-100 строках расчет сумм производится по формуле:

Строка 060 = строка 080 + строка 090 – строка 100.

Если строки 080-100 содержат прочерки, то НДС рассчитывается по операциям 070 строки.

Особенности заполнения декларации по НДС для налоговых агентов

Все налогоплательщики, обязанные отчитываться по НДС, должны использовать только электронный вариант передачи документации в налоговую службу. Исключение составляют лишь хозяйствующие субъекты, для которых законом предусмотрено освобождение от налога на добавленную стоимость, но отдельные операции подпадают под обязанность налогового агентирования.

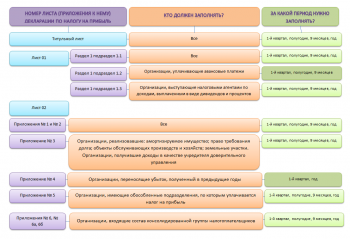

Из всех листов Декларации НДС налоговым агентам предстоит заполнить:

- головной (титульный) лист;

- раздел 1, где указывается сумма, подлежащая оплате в бюджет;

- раздел 2, в котором отражаются суммы НДС, обязательные к уплате по деятельности, подлежащей налоговому агентированию;

- раздел 12, в котором содержатся сведения из счетов-фактур, составленных налогоплательщиками, освобожденным от уплаты НДС по своей деятельности, но выполняющими операции налогового агента.

Имейте в виду: в Разделе 2 налоговый агент отражает сведения по каждому контрагенту, с которым проводились налогооблагаемые операции (покупка товаров/услуг у иностранного продавца, аренда муниципального или федерального имущества). Если по одному контрагенту проведено несколько сделок на протяжении квартала, то допускается заполнение одного листа Раздела 2.

Для каждой операции, отраженной в Разделе 2 указывается свой бюджетный код (КБК). Если компания перечислила в налоговом периоде авансовые платежи по контракту с иностранным продавцом либо по аренде имущества у государственных органов, то в следующем квартале эти суммы должны быть исключены из общей суммы сделки. Такое правило действует во избежание двойного налогообложения.

Надо знать: переплата по НДС по основной деятельности налогоплательщика не может быть зачтена в счет уплаты суммы, необходимой для перечисления налоговым агентом.

По срокам сдачи декларации и уплаты НДС для налоговых агентов действуют такой же регламент, как и для прочих налогоплательщиков. Декларация должна сдаваться не позднее 25 числа месяца, следующего за окончанием налогового периода, а уплатить налог надо до 20 числа этого же месяца. Отчет по НДС должен передаваться в тот налоговый орган, где зарегистрировано юридическое лицо. ИП предоставляют декларации в ФНС по месту своего проживания (регистрации).

Порядок представления декларации по НДС за 1 квартал 2022

Срок: представьте декларацию не позднее 25.04.2022 (п. 5 ст. 174 НК РФ).

Форма: налоговая декларация по НДС сдается по форме, утвержденной Приказом ФНС от 24.12.2021 N ЕД-7-3/1149@.

Кто обязан представлять: налогоплательщики и налоговые агенты по НДС, а также неплательщики, выставившие счета-фактуры.

Куда: в ИФНС по месту регистрации.

Вид:

- электронный — все налогоплательщики;

- бумажный — налоговые агенты, которые не являются плательщиками НДС при определенных условиях (абз. 2 п. 5 ст. 174 НК РФ).

Уплата: по 1/3 не позднее (п. 4 ст. 174 НК РФ):

- 25.04.2022,

- 25.05.2022,

- 27.06.2022.

Оплата в июне сдвигается т. к. финальная дата попадает на выходной.

Декларация по НДС состоит из 12 разделов:

- обязательно заполняйте — Титульный лист, Раздел 1;

- заполняйте при наличии соответствующих операций — 2-12;

- ключевые разделы, которые есть практически всегда — 1, 3, 8, 9.

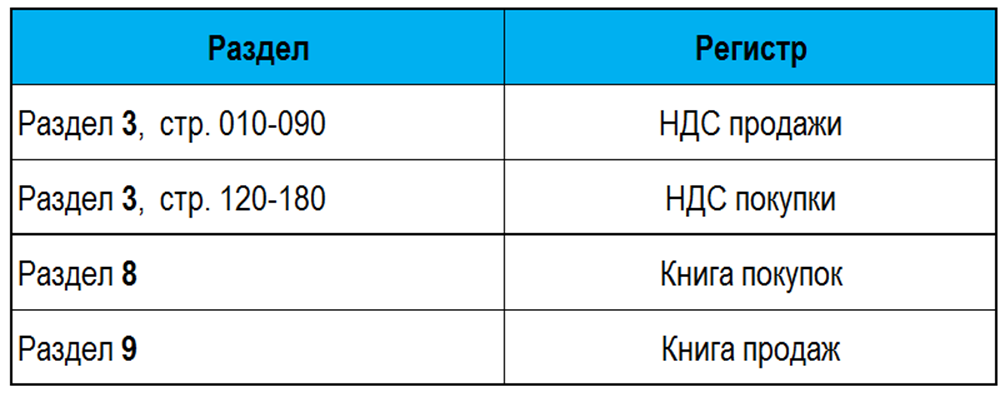

Декларация по НДС в программе 1С:Бухгалтерия 8.3 заполняется на основании данных налоговых регистров, а не по проводкам в бухучете.

Санкции:

Не допускайте промахов при заполнении декларации или при платежах в бюджет, чтобы не было неприятностей. Вам грозит:

- штраф 5% от неуплаченной суммы НДС по декларации за каждый полный или неполный месяц просрочки (не более 30% от суммы НДС и менее 1 000 руб.) (п. 1 ст. 119 НК РФ);

- блокировка расчетного счета, если сдача декларации просрочена более чем на 20 рабочих дней (пп. 1 п. 3, п. 11 ст. 76 НК РФ).

Изменения по НДС с 1 квартала 2022 (Приказ ФНС от 24.12.2021 N ЕД-7-3/1149):

- форма (формат) и порядок заполнения декларации по НДС;

- форматы представления сведений из книги покупок, книги продаж в т. ч. доп. листов;

- формат журнала учета полученных и выставленных счетов-фактур;

- в раздел 1 вводятся новые строки 055-056 для отражения кода основания на право возмещать НДС в заявительном порядке;

- редактируется перечень кодов операций (например, добавлен новый код для освобождения от НДС общепита).

Как заполнять декларацию НДС налоговым агентам

Правила заполнения декларации НДС для НА фактически не отличаются от остальных налогоплательщиков. Но им надо заполнять раздел 2 «Сумма налога, подлежащая уплате в бюджет, по данным налогового агента». А вот порядок заполнения раздела 2 для НА — плательщиков и неплательщиков НДС отличается.

Плательщики НДС

Налогоплательщики по ДС заполняют все обязательные разделы — титульный лист, раздел 1. Кроме того, агенты-плательщики НДС заполняют раздел 2 и показывают информацию о вычетах (п. 3, 4, 23, 35, 47, 47.4 порядка из Приказа № ММВ-7-3/558@).

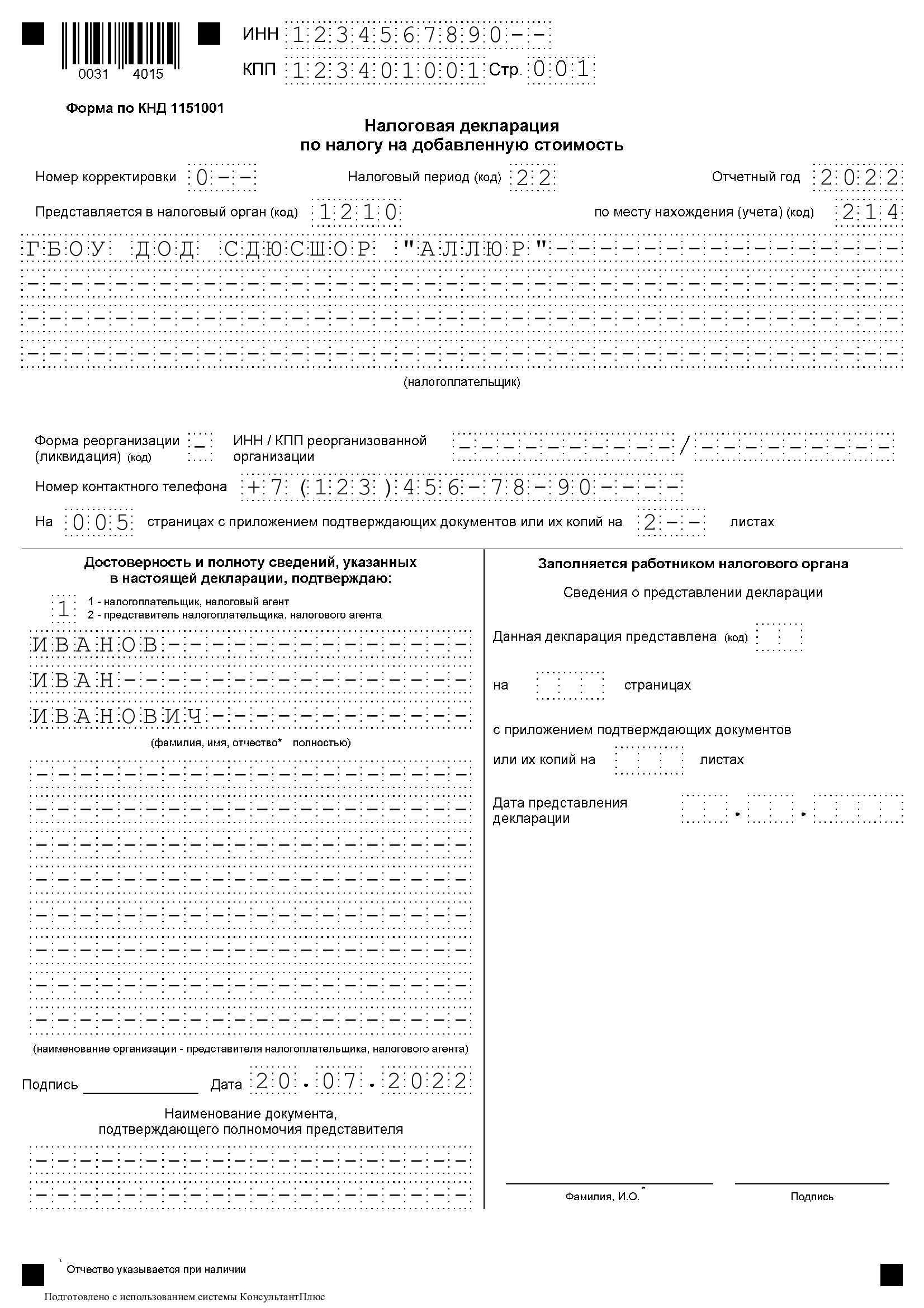

Титульный лист и раздел 1 НА заполняют в общеустановленном порядке. На титульном листе отражают:

- наименование налогоплательщика, его ИНН и КПП;

- номер корректировки;

- код налоговой инспекции;

- код отчетного периода и год;

- телефон для связи;

- количество листов в декларации и приложений к ней;

- Ф.И.О. налогоплательщика и дату заполнения отчета.

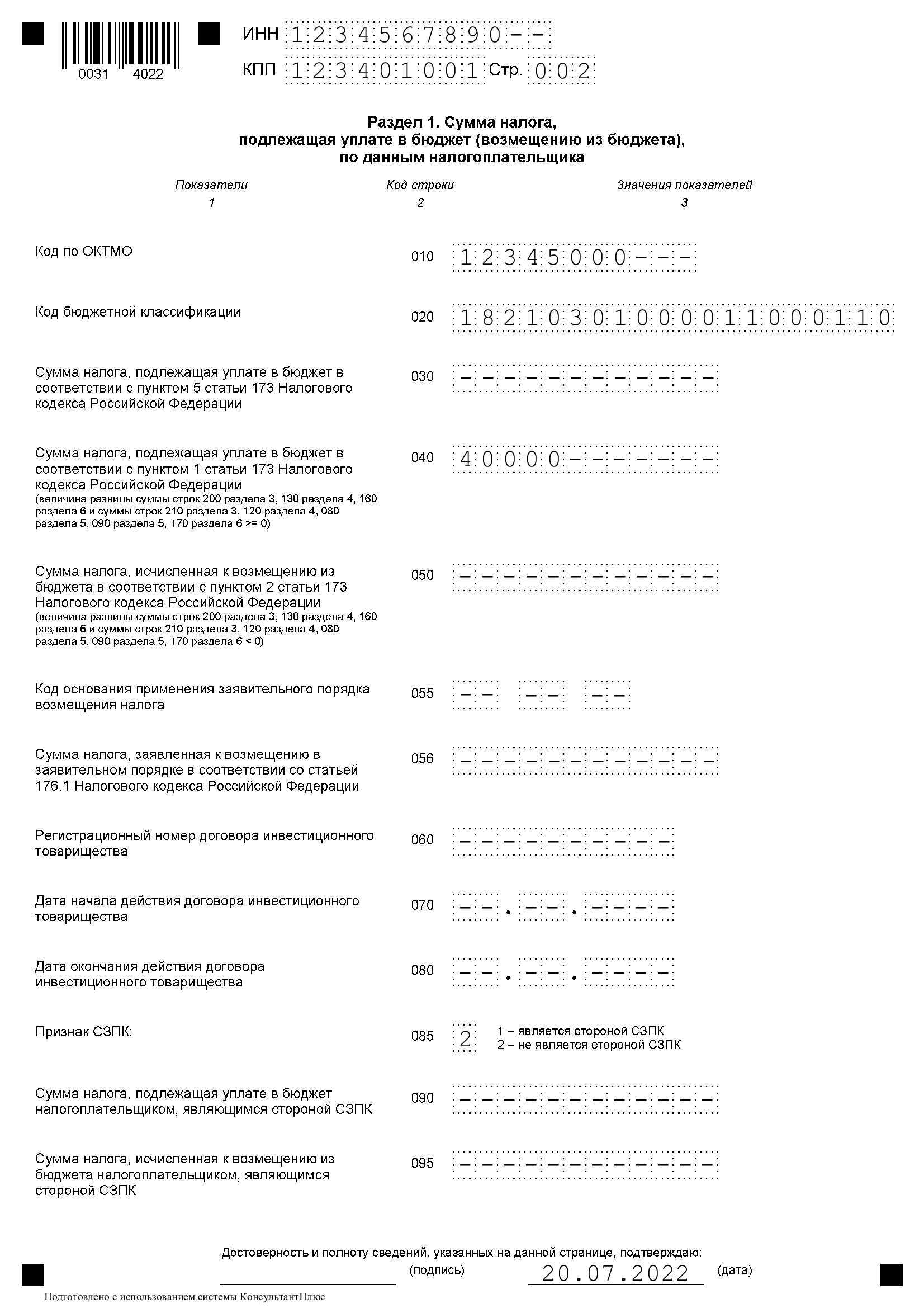

В разделе 1 показывают ОКТМО плательщика, код бюджетной классификации и сумму налога на добавленную стоимость к уплате. Вот образец заполнения декларации по НДС налоговым агентом в 2022 году — раздел 1:

В разделе 2 НА отражают налог к уплате и другие данные по агентской операции. Здесь же показывают коды операций НА. Основные коды для агентов (раздел IV порядка):

- 1011711 — реализация товаров в денежной и неденежной форме, реализация работ и услуг в неденежной форме иностранными налогоплательщиками, которые не стоят на учете в РФ или зарегистрированы в ИФНС по месту нахождения обособленных подразделений;

- код 1011712 — реализация работ, услуг (кроме неденежной формы) налогоплательщиков, которые не стоят на учете в РФ или зарегистрированы в ИФНС по месту нахождения обособленных подразделений;

- 1011715 — реализация сырых шкур животных, макулатуры, лома, отходов черных и цветных металлов, вторичного алюминия и его сплавов;

- 1011703 — аренда государственного и муниципального имущества;

- 1011705 — реализация конфискованного имущества на территории РФ.

ВАЖНО!

Раздел 2 не заполняют НА из числа плательщиков налога на ДС, которые закупают сырые шкуры животных, макулатуру и вторсырье. Эти операции надо отражать в разделе 3.

Приведем пример заполнения декларации для НА по коду операции 1011703 при аренде государственного и муниципального имущества.

Раздел 9 заполняют, если плательщику надо показать вычеты по налогу на добавленную стоимость. В п. 47-47.5 указано, как заполнить раздел 9 декларации по НДС налоговому агенту — перенести в него информацию из книги продаж об операциях, по которым начисляли НДС за отчетный квартал. Если плательщик выставлял счета-фактуры как налоговый агент, в строке 010 раздела 9 необходимо проставить код 06.

Сумму НДС, уплаченную НА и подлежащую вычету, показывают в строке 180 раздела 3. Ее надо отразить в том квартале, в котором возникли права на вычет. А если вычет образовался в результате сырьевого экспорта или по другим операциям, его фиксируют в разд. 4-6 отчета. Вычеты по общехозяйственным операциям распределяют так:

- вычет по нулевым операциям — в разд. 4-6;

- оставшийся вычет — в стр. 180 разд. 3.

А в разд. 8 вносят информацию о счетах-фактурах, по которым заявляете вычеты (п. 45, 45.4, 46 порядка). Все остальные строки и разделы декларации налогоплательщик заполняет по операциям, которые проводил в отчетном периоде.

Неплательщики НДС

Налогоплательщики на УСН, ПСН или с освобождением от налогообложения по НДС тоже заполняют раздел 2 декларации, если становятся НА (п. 5 ст. 174, п. 1 порядка). Им надо подать отчет за тот квартал, в котором они начислили агентский налог. В декларации заполняют титульный лист и разделы 1, 2, 9.

Правила заполнения те же, но есть ряд нюансов:

- строки 030-095 в разд. 1 заполнять не надо;

- разд. 2 заполняют по виду операции и указывают нужный код;

- в строке 010 разд. 9 указывают код «06».

Если в отчетном периоде проводили необлагаемые операции по налогу на добавленную стоимость, покажите их в разд. 7. А если в отчетном периоде при посредничестве плательщик продавал или покупал товары, работы, услуги или имущественные права от своего имени, надо сформировать разд. 10 и 11.

Разд. 12 заполняют, если в отчетном квартале выставили счета-фактуры с выделенным НДС. Но в таком случае придется заполнить строку 030 разд. 1. В ней показывают сумму налога на добавленную стоимость, которую надо перечислить в бюджет.

Приобретение продукции у зарубежного партнера

Наиболее частый вариант налогового агентирования – приобретение на российской территории товаров или услуг у иностранного юридического лица. Для того чтобы обязанность по исчислению и уплате НДС перешла к покупателю, необходимо одновременное исполнение трех условий:

- зарубежный партнер-продавец не зарегистрирован в российской налоговой службе;

- реализованный товар/услуга не входят в перечень продукции, освобожденной от НДС;

- факт продажи происходит на территории РФ.

При совпадении перечисленных критериев покупатель обязан исчислить НДС и уплатить его в бюджет.

Налоговая база, с которой производится расчет НДС, определяется с полной суммы дохода иностранного продавца за реализованные товары или услуги, включающей налог. Для исчисления НДС используется ставка 18/118 или 10/110.

Если оплата за иностранные поставки происходит в несколько траншей, и в контракте указана сумма без НДС, то для начисления налога следует применить ставку 10% или 18%.

Имейте в виду: налоговый агент должен уплатить НДС в тот момент, когда произошел перевод денежных средств продавцу. В течение пяти дней должен быть выписан и зарегистрирован счет-фактура в адрес покупателя от имени иностранного партнера.

Для выписки счета-фактуры используются данные зарубежного продавца, указанные в договоре. В полях, предназначенных для обозначения ИНН/КПП, проставляется прочерк.

В счете-фактуре необходимо перечислить номера платежных поручений в оплату продукции или услуг. При этом в случае приобретения товаров надо указать номера тех «платежек», которыми непосредственно оплачена договорная сумма. Если же контракт предполагает оплату за выполненные иностранным исполнителем работы или услуги, то в счете-фактуре надо указать номера и даты платежных документов на уплату НДС.

Основные правила заполнения декларации НДС

Форма декларации была утверждена 15.10.2009г. приказом Министерства финансов РФ № 104н (в редакции от 21.04.2010 № 36н).

Новшество: Подается она в электронном виде. Порядок ее заполнения приведен в таблице:

Раздел декларации

Код или наименование строки

Кому заполнять

Расшифровка

Титульный лист

Номер корректировки

Заполняется всеми налогоплательщиками

Ставится 0 для первичной декларации

1, 2 и т.д. — для уточненных деклараций

Налоговый период

21 — если подается декларация за 1 квартал

22 — за второй квартал

23 — за третий квартал

24 — за четвертый квартал

В случае ликвидации вписываются коды 51, 54, 55, 56 — за 1, 2, 3 или 4-ый кварталы соответственно

По месту нахождения

Ставится 400, что означает, что отчет сдается по месту регистрации

ИНН

В случае, если код состоит из 10 знаков, он вписывается следующим образом

Пример — «1234567890—», т.е. в конце ставятся два прочерка

Раздел 1 — отражается сумма налога, который следует уплатить

030

Заполняется всеми налогоплательщиками. В случае, если организация или ИП освобождены от обязанностей уплаты НДС, сдают данный раздел с прочерками

Заполняется, если были произведена операция по выставлению счета-фактуры с выделением налога от лица, которое не является плательщиком НДС

040

Заполняется в последнюю очередь. Информация берется из строки 230 раздела 3

050

Заполняется в последнюю очередь. Информация берется из строки 240 раздела 3

Раздел 2

Заполняется налоговыми агентами

Раздел 3

010

Заполняется всеми налогоплательщиками.

Операции по реализации товаров, работ или услуг, которые облагаются НДС.

Столбец 3 заполняется на основании книги продаж.

Столбец 5 = значение в столбце 3*0.18 (оборот по К68/2)

020

Столбец 5= значение в столбце 3*0.1

030

Заполняется, если сумма НДС определяется расчетным методом.

040

070

Заполняется при получении предоплаты или частичной платы в текущем периоде ((Д 62/2 К 51)* 18/118)

090

Суммы налога, подлежащие восстановлению. Строки 100 и 110 — расшифровка строки 090 (Д76 ВА/К 68/2)

120

Итоговая строка. Сумма значений строк 010-090.

130

Сумма вычетов, на которые организация имеет право при получение работ или товаров, которые приобретены для осуществления налогооблагаемых операций. (оборот по Д 68/2)

150

Сумма вычетов при перечислению аванса поставщику (Д 68/2- К 76 АВ)

160

Сумма вычета при выполнении строительно-монтажных работ (Д 68/2- К 08/3)

170

Сумма вычетов при ввозе товаров на таможенную территорию

200

Сумма налога с авансов у продавца зачисленная с даты отгрузки (Д 62/2- К 62/1)*18/118

220

Итоговая строка

Общая сумма налоговых вычетов (строки 130-200)

230

Сумма налога, которая подлежит уплате (разность строк 120 и 220 если больше или равна нулю)

240

Сумма налога, которая подлежит возмещению ((разность строк 120 и 220 если меньше нуля)

Раздел 4-6

Заполняется только теми налогоплательщиками, которые совершают операции, которые облагаются по ставке 0%

Раздел 7

Для налогоплательщиков и налоговых агентов, которые совершают операции, не подлежащие обложению налогами.

Если подобных операций нет, то раздел сдается с прочерками.

Важно! Если у Вас есть операции по выдаче заемных средств, то этот раздел необходимо заполнить и занести данные о сумме выданных займов и начисленных процентов

Финальная проверка декларации

Перед тем как отправить декларацию по НДС в налоговый орган, следует убедиться, что формат заполнения строго соблюден, контрольные соотношения выполнены и все коды видов операций указаны корректно. Данная проверка избавит налогоплательщика от дополнительных трат времени на предоставление по требованию ФНС уточняющих декларацию сведений.

Для проведения подобной проверки нужно будет воспользоваться специальным программным инструментарием, поскольку онлайн-сервис ФНС не предоставляет метода для реализации тестирования правильности заполнения деклараций по НДС. Из сторонних программ, предназначенных для проверки, можно выделить «Контур» и «Бухсофт», поскольку только они представляют протокол проверки в виде понятных обычному человеку расшифровок, а не загадочных кодов.

Детальная инструкция по заполнению декларации по НДС в 2022 году

Приведем пошаговую инструкция по декларации НДС для чайников в 2022 году.

Шаг 1. Оформляем титульный лист. В нем указываем:

- ИНН и КПП налогоплательщика, а если заполняет ИП, то в строке КПП ставим прочерки;

- номер корректировки: для первичного отчета — 0, для первого уточнения — 1 и т. д.;

- код налоговой инспекции;

- наименование компании или Ф.И.О. предпринимателя;

- сведения о реорганизации, если проводили ее для юрлица;

- номер телефона для связи с исполнителем;

- количество заполненных листов в декларации и приложении — подтверждающих документов;

- статус и Ф.И.О. того, кто подает декларацию: налогоплательщик или его доверенное лицо (для него еще нужны реквизиты доверенности);

- дата заполнения и подпись ответственного лица.

Актуальный пример заполнения формы декларации по НДС за 3 квартал 2022 года — титульный лист.

Шаг 2. Заполняем раздел 1. Эту часть заполняют все налогоплательщики и налоговые агенты. Даже если сдаете нулевую декларацию, то раздел 1 надо заполнить. В нем указывают код ОКТМО плательщика, КБК и сумму налога на добавленную стоимость к уплате или возмещению.

Шаг 3. Формируем раздел 2. Эту часть делают только налоговые агенты. Заполните, если в отчетном периоде арендовали муниципальное имущество, покупали товары у иностранной компании, которая не стоит на налоговом учете в России, и пр. Для каждой такой операции формируется отдельный лист раздела 2.

Шаг 4. Рассчитываем налог в разделе 3. Здесь отражаются все налогооблагаемые операции. Налоговики разъясняют, суммируется ли сумма уплаты в отчете по НДС за 3 квартал и за предыдущие периоды — нет, отчет заполняется поквартально, а не нарастающим итогом.

В третьей части не учитывают:

- операции, которые облагают по нулевой ставке, — их показывают в разделах 4-6;

- необлагаемые операции — их отражают в разд. 7;

- операции, по которым выставили счет-фактуру с НДС, когда этого не надо делать, — их фиксируют в разд. 12.

ВАЖНО!

Если за отчетный период отсутствовала деятельность и в разд. 3 нет показателей, то не включайте его в отчет.

Шаг 5. Заполняем раздел 4. В нем показываем операции, которые облагаются налогом на добавленную стоимость по ставке 0%. Эту часть включают в декларацию в том квартале, когда собрали документы для подтверждения нулевой ставки или согласовали с партнером изменения цены, возврат товаров.

Шаг 6. Формируем раздел 5. Его включают в декларацию, если в отчетном периоде появились права на вычеты по операциям с нулевой ставкой, а эти операции отразили в разд. 4 или 6 в предыдущих кварталах.

Шаг 7. Оформляем раздел 6. Его надо заполнить, если не собрали пакет документов для подтверждения нулевой ставки в установленный срок. В таком случае придется уточнить декларацию за квартал, в котором отгрузили товары, выполнили работы или оказали услуги. И заполните разд. 6 в декларации за квартал, в котором согласовали с контрагентом изменение цен, возврат.

Шаг 8. Заполняем раздел 7. Его формируют, если в отчетном квартале проводили операции:

- которые осуществляли не на территории России.

Кроме того, в разд. 7 отражаются авансы на поставку товаров с длительным производственным циклом, на которые не начисляется налог.

Шаг 9. Заполняем раздел 8. Обычно эта часть заполняется автоматически по сведениям, перенесенным из книги покупок. В разд. 8 отражаем налоговые вычеты, которые заявили в отчетном квартале. В этой части приводятся сведения по каждому счету-фактуре, которые зарегистрировали в книге покупок. И в итоге выводят общую сумму к вычету за квартал. А если оформляли дополнительные листы к книге покупок, то заполните приложение 1 к разд. 8.

Шаг 10. Формируем раздел 9. Он тоже заполняется автоматически по информации из книги продаж. Эту часть сдают плательщики и налоговые агенты по НДС, которые начислили в отчетном периоде налог. Если к книге продаж оформлялись дополнительные листы, то сформируйте приложение 1 к разд. 9.

Шаг 11. Оформляем раздел 10. Он нужен, если выставляли счета-фактуры по посреднической деятельности. Сведения переносятся из части I журнала учета полученных и выставленных СЧФ.

Шаг 12. Заполняем раздел 11. По аналогии с разд. 10, его заполняют, если получали счета-фактуры по посреднической деятельности. Информацию переносят из части II журнала.

Шаг 13. Формируем раздел 12. Он обязателен для отчитывающихся лиц, которые выставили покупателям счета-фактуры с выделенным налогом на добавленную стоимость, если:

- операция не облагается налогом;

- налогоплательщик освобожден от НДС;

- организация или ИП является неплательщиком налога.

Правильность заполнения

Заполнять титульный лист нужно следующим образом:

- Указываются реквизиты ИНН и КПП.

- Ставится кодировка налогового периода.

- Указывается подразделение ФНС.

- Вписывается наименование компании.

- Отображается код ОКВЭД.

- Указывается количество заполненных листов.

Налогоплательщик ставит дату и расписывается. Инспектор налоговой службы подтверждает прием документов.

Налогоплательщик ставит дату и расписывается. Инспектор налоговой службы подтверждает прием документов.

Раздел 1 необходим для внесения суммы средств, которая подлежит уплате или возмещению на основании сведений из раздела 3. Указать нужно ОКТМО, где плательщик состоит на учете. В 020 вносится КБК. Его нужно указывать правильно, иначе налог не поступит на лицевой счет, а останется на счету казначейства. Может пройти просроченный платеж, на который начисляется пеня. Заполнять строку 030 необходимо при освобождении счета-фактуры от налога.

Графы 040 и 050 необходимы для внесения суммы, которую плательщик получил по расчету налога. При положительном результате заполняется графа 040. При отрицательном – заполняется 050, и результат возмещают из бюджета.

Раздел 2 заполняют зарубежные партнеры, предприниматели, которые не платят НДС, арендодатели. Оформить нужно отдельный лист с указанием ИНН, КБК и кода операции. Если торговля осуществляется с иностранным партнером, заполняются строки 080–100.

Раздел 3 необходим для внесения отчетности по НДС. На основании требований ст.170 НК РФ вносить нужно суммы, которые предприниматель декларировал ранее с применением спецрежима или при освобождении от уплаты НДС. В 105–109 указывают корректировку, если она была на протяжении отчетного периода. В 110 вписывают начисленный налог. В графах 120–190 указываются сумы налога, подлежащих вычету или с учетом восстановления. В 200 и 210 указывают итоговые суммы.

Разделы 4–6 заполняют только те лица, которые пользуется правом применять нулевую ставку НДС.

Разделы 4–6 заполняют только те лица, которые пользуется правом применять нулевую ставку НДС.

Раздел 7 показывает проведенные операции в отчетном периоде, которые освободили от налога. Сюда же относятся средства, которые поступили на расчетный счет, чтобы впоследствии их потратили на оплату поставленного товара.

Разделы 8–9 предназначены для внесения данных из книг покупок и продаж за отчетный период. Указать нужно сведения о поставщиках и покупателях, счетах-фактурах.

Разделы 10–11 оформляют следующие лица:

- застройщики;

- те, кто оказывает экспедиторские услуги;

- комиссионеры.

Раздел 12 заполняют налогоплательщики, освобожденные от НДС. Заполнение додатка 2 проходит с внесением данных во вторую колонку. Здесь указывается ИНН поставщика. Если формируется отрицательное значение за счет суммы налога, который оплачен при ввозе товаров, понадобится ИНН покупателя. Заполнить декларацию по НДС за февраль необходимо согласно новому порядку до 25 апреля. Делают это:

- Налоговые агенты, если на территории России оказывают электронные услуги иностранные компании.

- При реализации товара, который попадает под таможенную процедуру.