- Субсидии для бизнеса — 60 000 рублей на открытие собственного дела

- Порядок получения

- Какие субсидии предоставляет государство для ИП

- На открытие

- На развитие

- Как сэкономить благодаря лизингу

- Налогообложение доходов при получении субсидий

- Начисление заработной платы за счет субсидии

- Проводки по документу

- Субсидии для бизнеса на организацию крестьянско-фермерского хозяйства

- Порядок получения

- Региональные особенности господдержки

- Гранты

- Социальные контракты

- Кредиты для фрилансеров

- Другие виды помощи

- Аренда муниципальной собственности

- Компенсация участия в выставках

- Компенсация расходов на обучение

- Субсидия безработным на открытие бизнеса

- Какие бывают виды помощи

- Следующий вопрос: какие ИП получат субсидию?

- Какие меры поддержки предусмотрены

- Гранты: что такое и как получить

- Документы и порядок получения субсидии ИП

Субсидии для бизнеса — 60 000 рублей на открытие собственного дела

Средства предоставляются в рамках программы «Помощь начинающим предпринимателям». Будущий ИП, желающий получить эти деньги, должен зарегистрироваться в местном отделе занятости в качестве безработного. Точная сумма за вычетом налогов составляет 58 800 рублей.

Указанные средства не подлежат возврату. Единственное, что обязан сделать ИП – это письменно подтвердить направления расходования субсидии.

Если вы только открываете собственный бизнес, то юридическая фирма «Шмелева и Партнеры» может помочь вам в регистрации бизнеса, выбора оптимальной системы налогообложения и получении субсидий/грантов. Узнайте подробности на бесплатной консультации:

Также, после получении субсидий мы возьмем на себя всю отчетность перед государством о потраченных средствах. Для нас это просто, так как мы имеем огромный практический опыт.

Порядок получения

Чтобы реализовать право на дотацию, необходимо:

Встать на учет в качестве безработного.

Для этого потребуется написать заявление и предоставить копию паспорта, диплома или другого документа об образовании, трудовой книжки, СНИЛС, ИНН. Мужчины предъявляют военный билет. На этом же этапе можно проконсультироваться с работником центра занятости о том, как зарегистрироваться в качестве индивидуального предпринимателя.

Составить бизнес-план и защитить его на комиссии.

В нее будут входить специалисты центра занятости и местных органов власти. В ходе защиты они оценят прибыльность, реалистичность и «жизнеспособность» плана. При положительном ответе комиссии можно регистрировать ИП или ООО.

Регистрация.

Заявитель обращается в местное подразделение ФНС с соответствующим заявлением, приложенными документами и квитанцией об оплате госпошлины. Выписку из ЕГРИП или ЕГРЮЛ предоставляют в тот отдел занятости, где оформлен статус безработного.

Получение субсидии.

После подачи документов, перечисленных в пункте 3, или одновременно с ними подается заявление на предоставление финансирование. После его рассмотрения уполномоченный орган заключает с претендентом соглашение на выдачу целевой суммы. Затем на его банковский счет перечисляются 58 800 рублей.

Работники центра занятости расскажут, в течение какого срока и в каком порядке предоставляются отчеты о потраченных средствах. В качестве подтверждающих документов подойдут чеки, квитанции, счета-фактуры и т.п. При этом наличие прибыли у начинающего предпринимателя не имеет значения, главное, чтобы новоиспеченный бизнес осуществлял реальную деятельность.

Какие субсидии предоставляет государство для ИП

Оглавление

Под субсидией имеется в виду сумма, которая дается государством предпринимателю безвозмездно, но на осуществление определенных целей. На мат.помощь могут рассчитывать как начинающие предприниматели, так и те, которые уже работают и развивают свое дело.

На открытие

Начинающие бизнесмены, решившие уйти на самозанятость и открыть ИП, в 2022 году могут получить следующие гос.субсидии:

- Деньги на покрытие расходов, связанных с юридическим оформлением ИП.

- «Стартовый» капитал, позволяющий начать самостоятельную трудовую деятельность.

Но начинающие ИП должны знать, что для выделения субсидии им понадобится не только защитить свой бизнес-план, но и подтвердить наличие собственных денежных средств на открытие и ведение самостоятельной рабочей деятельности.

Чтобы сумма фин.помощи осталась невозвратной, новорожденный бизнес должен просуществовать не меньше года. В противном случае выделенную субсидию придется вернуть государству в полном объеме.

На развитие

К субсидиям на развитие относятся деньги, выданные на следующие цели:

- закупка необходимых для работы сырьевых материалов;

- приобретение нужного для бизнеса оборудования;

- ремонтные работы;

- возврат процентов по кредиту, если такой взят именно на открытие бизнеса в коммерческом банке;

- возмещение платы по лизинговому договору.

Виды субсидий и требования к ИП, претендующим на получение денежной господдержки, регионы определяют самостоятельно.

Государственные средства нужно использовать в сроки, которые оговариваются при положительном решении о предоставлении субсидии ИП. Этот период может отличаться в разных регионах страны, но в среднем составляет 1-2 года.

Как сэкономить благодаря лизингу

— Почему лизинг выгоден для организаций, которые платят НДС? Как можно сэкономить по налогу на прибыль?

— Лизинг выгоден для организаций с НДС, потому что можно зачесть гораздо больший объем входящего налога на добавленную стоимость по сравнению с покупкой в кредит или за наличные — за счет того, что все дополнительные услуги включаются вместе с НДС.

Например, в силу законодательства большинство видов страхования в себе не содержат НДС. При этом, если наш клиент хотел бы включить страхование в лизинговый платеж, то эта страховка войдет уже вместе с НДС. Тем самым общий объем налога на добавленную стоимость по конкретному контракту/договору увеличится. И тем самым клиент снизит свою налогооблагаемую базу за счет большего входящего НДС.

— Что такое ускоренная амортизация и как она связана с лизингом?

— В соответствии с законом, у лизинга есть преимущество в виде ускоренной амортизации предмета лизинга. Это означает, что в те периоды времени и в тех регионах, где налог на имущество предусмотрен для субъектов предпринимательства, он будет оптимизирован, сэкономлен за счет ускоренной амортизации.

То есть для транспортного средства, которое должно за 10 лет превратиться по налоговому учету в нулевую налогооблагаемую базу, в лизинге оно превратится с коэффициентом ускорения до трех. То есть в три раза быстрее! Соответственно, за этот период времени будет уплачено меньше налога на имущество (период сам по себе станет короче), сумма уплаченного налога будет ниже. В этом и заключается выгода для предпринимателя.

Налогообложение доходов при получении субсидий

При определении объекта налогообложения по налогу на прибыль организаций налогоплательщиками учитываются доходы от реализации товаров, работ, услуг, имущественных прав, определяемые в соответствии со ст. 249 НК РФ, и внереализационные доходы, определяемые согласно ст. 250 НК РФ.

Доходы, не учитываемые при исчислении налоговой базы по налогу на прибыль, установлены в ст. 251 НК РФ, перечень их является исчерпывающим. Субсидии, полученные коммерческими организациями на возмещение затрат в связи с производством (реализацией) товаров, выполнением работ, оказанием услуг, в данном перечне не поименованы, в связи с чем учитываются в целях налогообложения прибыли в общеустановленном порядке. При этом данные субсидии не подлежат отдельному учету.

НК РФ предусматривает особый порядок признания субсидий, полученных в соответствии с Законом N 209-ФЗ. Такие субсидии отражаются в составе доходов пропорционально расходам, фактически осуществленным за счет этого источника, но не более двух налоговых периодов с даты получения (абз. 1 п. 4.3 ст. 271 НК РФ, абз. 6 п. 1 ст. 346.17 НК РФ, п. 4 ст. 223 НК РФ).

Если по окончании второго налогового периода сумма полученной субсидии превысит размер признанных расходов, фактически осуществленных за счет этой субсидии, разница между указанными суммами в полном объеме отражается в составе доходов этого налогового периода (абз. 1 п. 4.3 ст. 271 НК РФ, абз. 6 п. 1 ст. 346.17 НК РФ, п. 4 ст. 223 НК РФ).

В соответствии с пп. 3 п. 2 ст. 256 НК РФ амортизация по амортизируемому имуществу, созданному с использованием бюджетных средств целевого финансирования, не начисляется. В целях налогообложения прибыли к средствам целевого финансирования и целевым поступлениям относится имущество, поименованное в пп. 14 п. 1 и п. 2 ст. 251 НК РФ. Субсидии, предоставленные коммерческим организациям в целях возмещения затрат или недополученных доходов в связи с производством (реализацией) товаров, выполнением работ, оказанием услуг, целевым финансированием в целях налогообложения прибыли не признаются.

Таким образом, в отношении имущества, приобретенного или созданного коммерческой организацией за счет субсидий, полученных на возмещение затрат в связи с производством (реализацией) товаров, выполнением работ, оказанием услуг, и признанного согласно ст. 256 НК РФ амортизируемым, амортизация начисляется в общеустановленном порядке. Субсидии на приобретение (создание) амортизируемого имущества отражаются в качестве дохода по мере признания расходов на приобретение амортизируемого имущества (абз. 2 п. 4.3 ст. 271 НК РФ), т.е. в размере амортизационных отчислений. Например, за счет субсидии, полученной в декабре 2012 г., в феврале 2013 г. приобретено основное средство, относящееся к первой амортизационной группе со сроком полезного использования 2 года. В этом случае в состав доходов субсидия будет включаться с момента начисления амортизации по этому основному средству (т.е. с марта 2013 г.) по март 2015 г. в сумме, равной размеру амортизационных отчислений по приобретенному основному средству.

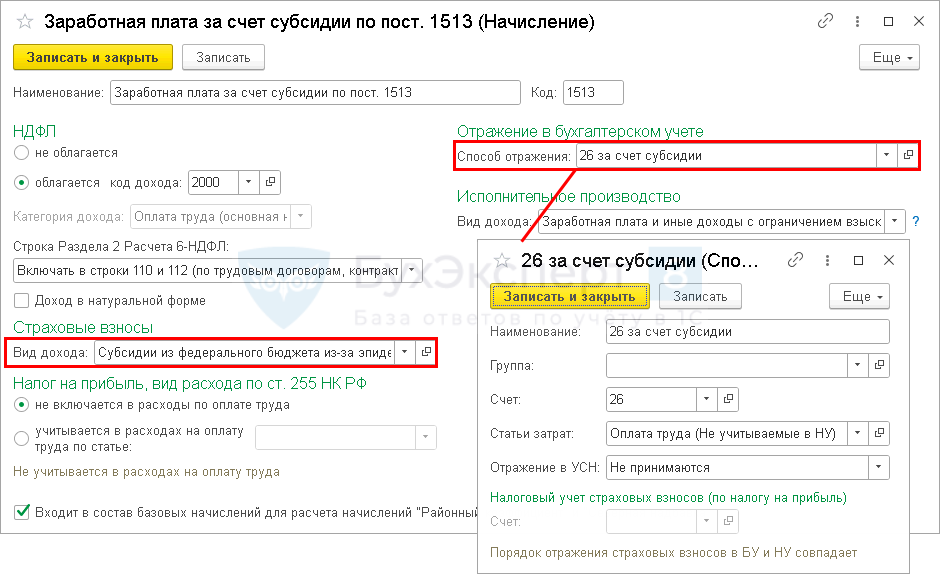

Начисление заработной платы за счет субсидии

В программе 1С реализовано отражение части зарплаты, выплаченной за счет субсидии, в отчетности по НДФЛ согласно рекомендациям налоговых органов — как вычет с кодом 620 (с релиза 3.0.106.60).

Создайте новое начисление (Зарплата и кадры — Настройки зарплаты — Начисления):

Заполните все поля с учетом особенностей:

- в блоке Страховые взносы

Вид дохода — Субсидии из федерального бюджета из-за эпидемии коронавирусной инфекции;

:

- в блоке Налог на прибыль, вид расхода по ст. 255 НК РФ — установите переключатель не включается в расходы по оплате труда;

- в блоке Отражение в бухгалтерском учете:

-

Способ отражения

Отражение в УСН — Не принимаются.

— создайте новый способ учета зарплаты для каждого счета начисления:

-

Способ отражения

Используйте это начисление (добавляйте вручную) в документе Начисление зарплаты для части зарплаты, компенсируемой за счет субсидии.

В графе Начислено разбейте начисленную сумму на 2 строки:

-

Начисление — Оплата по окладу

часть зарплаты за минусом МРОТ (в нашем примере 22 792 — 12 792 = 10 000 руб.);

:

-

Начисление — созданное начисление:

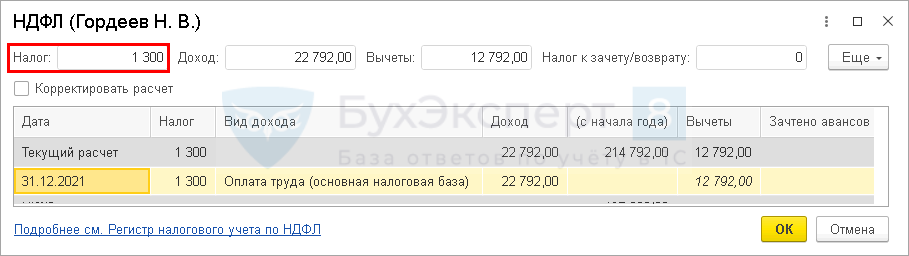

- МРОТ — 12 792 руб.;

- Вычет (код и сумма) — код вычета 620 и вся сумма начисления 12 792 руб.

В результате НДФЛ начислен только с части дохода, превышающего вычет в размере МРОТ.

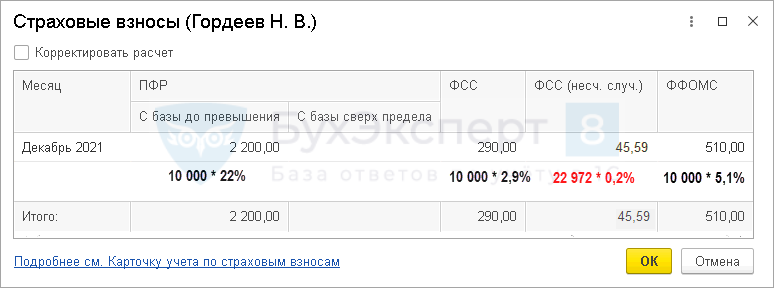

Страховые взносы (кроме НС и ПЗ) также начислены только на часть зарплаты, превышающей МРОТ.

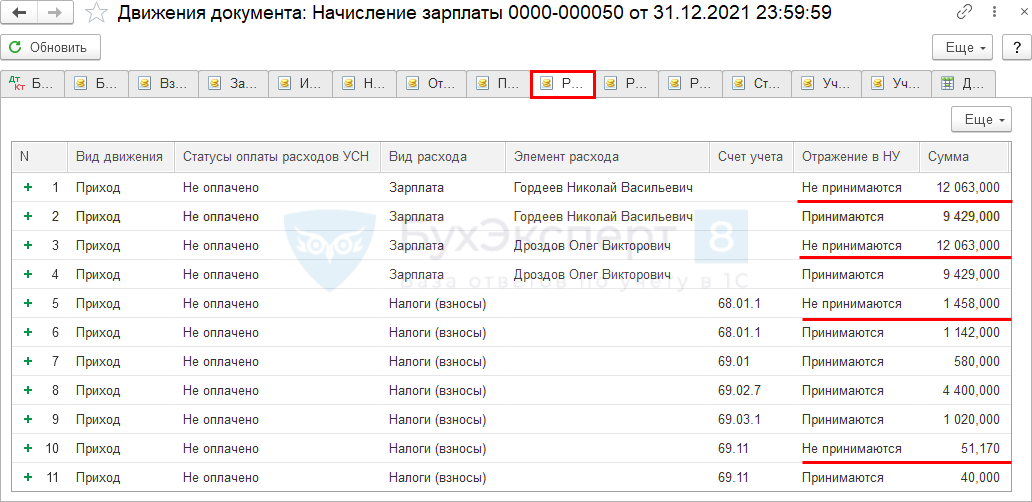

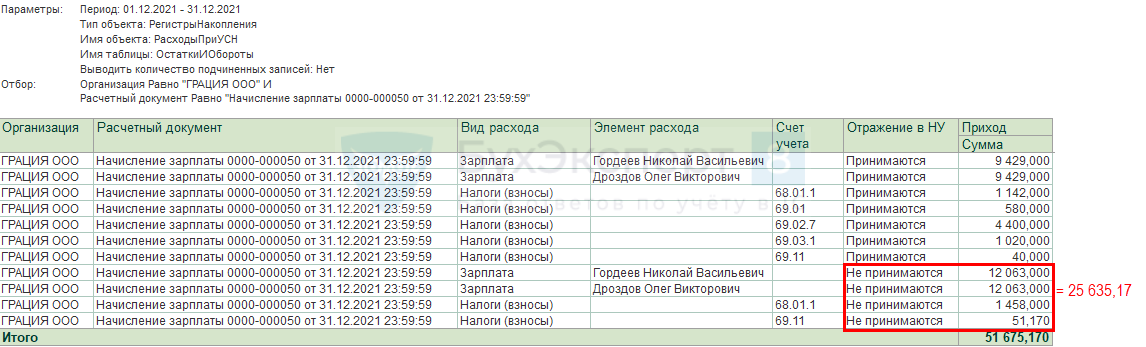

Проводки по документу

Документ формирует проводки:

- Дт 26 Кт 70 — начисление зарплаты сверх МРОТ;

- Дт 26 Кт 70 — начисление зарплаты за счет субсидии;

- Дт 70 Кт 68.01.1 — исчисление НДФЛ с суммы зарплаты сверх МРОТ;

- Дт 26 Кт 69.01 — начисление взносов в ФСС с суммы зарплаты сверх МРОТ;

- Дт 26 Кт 69.03.1 — начисление взносов в ФФОМС с суммы зарплаты сверх МРОТ;

- Дт 26 Кт 69.11 — начисление взносов на НС и ПЗ с суммы зарплаты сверх МРОТ;

- Дт 26 Кт 69.11 — начисление взносов на НС и ПЗ с зарплаты за счет субсидии;

- Дт 26 Кт 69.02.7 — начисление взносов в ПФР с суммы зарплаты сверх МРОТ.

Движения по регистру Расходы при УСН автоматически формируются неправильно:

- НДФЛ распределяется пропорционально между облагаемой частью зарплаты и необлагаемой;

- часть взносов НС и ПЗ с заработной платы, покрытой субсидией, не принимается в расходы.

Поэтому при выплате зарплаты и уплате НДФЛ и взносов КУДИР заполняется неверно.

По расходам на оплату труда (зарплата + НДФЛ) сумма в результате верная (18 858 + 1 142 = 20 000 руб.), исправлять нет необходимости.

По страховым взносам НС и ПЗ нужно внести исправления вручную.

Перед этим проведите проверку не принимаемых расходов с помощью Универсального отчета по регистру Расходы при УСН. Настройки отчета см. PDF

Сумму страховых взносов внесите в регистр Расходы при УСН вручную.

Субсидии для бизнеса на организацию крестьянско-фермерского хозяйства

Сегодня Минсельхоз предлагает фермерам более десяти программ государственной поддержки. В 2020 году министерство внесло ряд изменений в законодательные акты, регулирующие субсидирование агропромышленного комплекса.

Согласно нововведениям, государство будет предоставлять фермерам три вида финансирования из федеральной казны:

- Компенсирующие субсидии — на развитие отдельных отраслей растениеводства, животноводства и сельскохозяйственного страхования.

- Стимулирующие субсидии — на развитие важных отраслей АПК, а также малых форм хозяйствования.

Точный размер финансирования законодательно не установлен и зависит от количества голов скота, гектаров посевной площади и т.п.

По каждой заявке принимается отдельное решение и определяется отдельная сумма субсидии. Например, если заявитель претендует на финансирование племенного животноводства, расчетной единицей считается голова животного, при развитии мясной промышленности – 1 тонна мяса и т.д.

Претендовать на стимулирующие и компенсирующие дотации могут начинающие и действующие фермеры, занимающиеся производством, переработкой, перевозкой и реализацией сельскохозяйственной продукции.

Порядок получения

Главными требованиями для реализации права на финансирование являются:

- наличие у заявителя гражданства РФ;

- проживание в том регионе, в котором планируется открытие КФХ (для начинающих аграриев);

- минимальный стаж работы в сельском хозяйстве – 2 года.

- наличие эффективного бизнес-плана.

Решением вопросов о предоставлении государственной субсидии фермерскому бизнесу занимаются специальные комиссии, образованные при местных подразделениях Министерства сельского хозяйства. Претендент подает в комиссию заявку, к которой прилагает следующие документы:

- копию общегражданского паспорта;

- диплом об образовании (преимуществом будет являться среднетехническое или высшее образование в аграрной области);

- бизнес-план;

- смета затрат;

- выписка банковского счета, подтверждающая собственную платежеспособность фермера;

- справка из банка и Налоговой службы о том, что претендент не имеет соответствующих задолженностей;

- документы, подтверждающие ведение сельскохозяйственной деятельности.

Срок рассмотрения заявки может продлиться до 30 дней. При положительном исходе, денежные средства поступают на счет заявителя в течение 5 дней после принятия решения.

Доверьте сбор всех необходимых документов для получения субсидии юридической фирме «Шмелева и Партнеры», а сами занимайтесь развитием бизнеса. Узнайте больше на бесплатной консультации:

Мы гарантируем получение субсидии в кратчайшие сроки, без Вашего личного участия в процессе оформления.

Региональные особенности господдержки

Меры поддержки могут отличаться в зависимости от региона. Это связано с тем, что социальный контракт доступен для людей с доходом ниже прожиточного минимума на одного члена семьи.

В Москве эта цифра приближается к 19 тысячам рублей, а в Белгородской области не превышает 11 тысяч рублей. Однако есть ряд универсальных правил и требований для всех самозанятых в России.

Гранты

Условия:

- У будущего предпринимателя не должно быть долгов;

- Молодому бизнесмену нужно пройти курс обучения в центре «Мой бизнес», где объясняют основы предпринимательства;

- Будущий предприниматель должен внести не менее 25% от стоимости проекта из личных средств.

Размеры грантов:

- В среднем от 100 до 500 тысяч рублей;

- В некоторых регионах можно получить до 1 млн рублей. Например, такой размер гранта сегодня действует в Мурманской и Архангельской области, Ненецком и Ямало-Ненецком АО, на Чукотке, в Карелии, Коми, Якутии и Красноярском крае;

- Государство выделило на программу более 2 млрд рублей.

Социальные контракты

Условия:

- За последние 3 месяца размер официальных доходов должен быть меньше прожиточного минимума (по региону);

- Программа работает во всех регионах России;

- У будущего предпринимателя должен быть бизнес-план. Помочь составить документ могут сотрудники местного центра «Мой Бизнес»;

- Нет ограничений по видам деятельности — для предпринимателя доступны все виды бизнеса, которые подходят под режим НПД.

Для того чтобы узнать больше подробностей о региональной специфике поддержки, можно обратиться в центр «Мой бизнес».

Кредиты для фрилансеров

Правительство России регулярно создает инициативы и программы для финансирования самозанятых. Например, в феврале 2022 года появились идеи включения в кредитные программы для фрилансеров государственных микрофинансовых организаций. Планировалось, что фрилансеры смогут привлекать до 1 миллиона рублей с максимальным сроком погашения в 3 года.

Далее к программам государства стали присоединяться крупные российские банки. В начале июня 2022 года самозанятые могут получить кредиты в десятках российских банков, а ставки начинаются примерно от 9%.

Вероятно, что условия будут улучшаться по мере того, как Банк России будет снижать ключевую ставку.

Другие виды помощи

Аренда муниципальной собственности

Федеральные и местные власти часто располагают недвижимой собственностью, используемой неэффективно либо не используемой вообще. Разработчики программы помощи МСП посчитали целесообразной передачу таких муниципальных объектов в аренду начинающим предпринимателям на льготной основе.

Подобную имущественную поддержку владельцы бизнеса могут получить при заключении арендного договора на срок более пяти лет. Базовые тарифы определяются на основании мнения независимых оценщиков, сформированного в соответствии с ситуацией на рынке недвижимости. Затем эти данные используют для вычисления льготной ставки, действующей на протяжении первых трех лет аренды:

- В течение первого года тариф составляет 40% арендной платы;

- В течение второго года — 60%;

- В течение третьего года — 80%;

- За четвертый и последующие годы предприниматель платит полную ставку.

Компенсация участия в выставках

Даже располагающие информацией о действующих программах поддержки бизнеса предприниматели зачастую не знают о подобном виде помощи. На самом деле субъект СПМ может постфактум компенсировать до половины от общего объема расходов, связанных с выставочной деятельностью, при условии, что сумма субсидии не превысит 150 тысяч рублей в год. Возмещению подлежат такие затраты, как:

- Аренда площади, установка стендов, создание выставочной инфраструктуры;

- Перевозка экспонатов до места демонстрации и обратно;

- Организация переговоров, презентаций, печать рекламных материалов;

- Услуги переводчика.

Для получения компенсации необходимо предоставить в местный Центр поддержки предпринимательства заявление, договор с организаторами выставки, копию документа об оплате участия в мероприятии, а также акт выполненных работ.

Компенсация расходов на обучение

Многие вновь созданные предприятия сталкиваются с проблемой недостаточной квалификации сотрудников. Расходы на их обучение на различных тренингах, семинарах и курсах в первое время могут оказаться нежелательной нагрузкой на бизнес. Между тем, и на этот случай существует программа возмещения затрат: нужно лишь представить в соответствующие инстанции доказательства прохождения обучения в виде оплаченных счетов, дипломов или заключенных с учебными центрами договоров. Субсидированию подлежат 50% издержек на сумму не более 40 тысяч рублей в год.

Разумеется, такую относительно небольшую компенсацию руководство крупного предприятия вряд ли станет рассматривать в качестве серьезной мотивации. Однако следует вспомнить о том, что почти все компании вынуждены регулярно отправлять своих юристов и бухгалтеров на различные семинары, а потому частичное возмещение стоимости обучения можно считать поощрительным бонусом для развивающегося малого бизнеса.

Субсидия безработным на открытие бизнеса

Помощь в открытии собственного дела предоставляется в рамках реализации программы «Помощь начинающим предпринимателям».

Гражданин приходит в центр занятости населения и регистрируется там в качестве безработного, подает заявление.

Затем создает бизнес-план и защищает его на комиссии. Если она сочтет его реальным и полезным, то гражданин получает одобрение и только после этого регистрирует ИП или ООО в отделении ФНС по месту жительства.

Потом нужно лишь написать заявление на финансирование и ждать. Орган выберет претендента и подпишет с ним соглашение, после которого предприниматель получает в качестве акта государственной поддержки сумму, равную приблизительно 58 тыс. рублей.

Также, как мы уже упоминали выше, вы можете удвоить эту сумму, взяв в штат сотрудников безработных, зарегистрированных в центре занятости.

Данная сумма не возвращается, но предприниматель обязуется письменно уведомлять орган о расходовании средств.

Какие бывают виды помощи

С помощью льготы можно тратить на ЖКХ в среднем на 30–50% меньше. Но такая щедрость доступна далеко не всем. Её еще нужно заслужить.

Кто достоин льгот, определяют как федеральные, так и региональные власти. Единого закона по этому вопросу в стране нет. Так что если под общероссийские правила вы, увы и ах, не попадаете, придется уточнять свое право на скидку на местном уровне — например, в соцзащите или МФЦ.

Кто может получить федеральные льготы:

Остальные достойные льгот группы лиц от региона к региону разнятся.

Но плюс-минус на них могут претендовать:

- многодетные семьи — не менее 30%;

- пенсионеры — не менее 50%;

- военнослужащие — не менее 30%;

- ветераны труда — не менее 25%;

- почётные доноры — обычно 50%;

- дети-сироты — до 100%.

Следующий вопрос: какие ИП получат субсидию?

На такую форму государственной поддержки могут рассчитывать компании и ИП, открытые не ранее, чем за 12 месяцев до момента подачи заявления. Для начала следует определиться с органом, в который будет обращаться предприниматель, существует несколько вариантов: комитет экономического развития, фонд содействия малому предпринимательству, отдел промышленной политики или исполнительные органы на местах.

Затем, предприниматель собирает и подает необходимые документы. Комиссия в течение 20 дней рассматривает заявление, и оглашает результаты. Спустя 30 дней между сторонами заключается соглашение, и деньги поступают на счет компании.

Какие меры поддержки предусмотрены

- на осуществление индивидуальной предпринимательской деятельности;

- на ведение личного подсобного хозяйства.

ВАЖНО!

Субсидируются и другие мероприятия социальной адаптации, например, по поиску работы или на получение профессионального обучения или дополнительного профессионального образования (п. 3 ст. 8.1 закона от 17.07.1999 № 178-ФЗ).

В таблице приведены меры поддержки, а именно: размер финансовой помощи самозанятым в 2022 году, сроки и результаты социального контракта (на основании

ВАЖНО!

| Осуществление индивидуальной предпринимательской деятельности | Ведение личного подсобного хозяйства | |

|---|---|---|

| Размер финансовой поддержки самозанятых в 2022 (выплачивается разово) |

(абз. 5 п. 33 приложения) |

(абз. 5 п. 34 приложения) |

| Срок заключения социального контракта |

(пп. «б» п. 8 приложения) |

|

| Результат оказания государственной социальной помощи по истечении срока действия социального контракта |

(пп. «б» п. 10 приложения) |

(пп. «б» п. 10 приложения) |

- на постановку на учет в качестве самозанятого (не более 5% суммы);

- на аренду или приобретение помещения (до 15%);

- на приобретение основных средств (например, холодильника для развития кофейни);

- на материально-производственные запасы (например, топливо, запчасти, полуфабрикаты для приготовления чего-либо, инструменты и т. п.).

При заключении контракта на ведение личного подсобного хозяйства субсидируется:

- постановка на учет в качестве самозанятого;

- приобретение животных, птиц, пчел, кормов для них;

- приобретение семян, удобрений, сельскохозяйственного инвентаря, укрывочного материала;

- оплата услуг ветеринара;

- ремонт, аренда объектов содержания животных и др.

Гранты: что такое и как получить

Гранты – это финансовая помощь на развитие бизнеса. Обычно получить грант можно на изобретение новой технологии, на научные исследования или для проектов, решающих общественные, экологические или экономические проблемы, а также за достижения в науке. Гранты выдаются или за счет бюджета, или спонсорскими организациями.

Гранты, на которые принимаются заявки, можно посмотреть на сайтах Фонда содействия инновациям, Моя Россия и других.

Государственные гранты могут быть выдаваться как на федеральном уровне, так и на региональном. Выдача и финансирование федеральных грантов контролируется Корпорацией развития малого и среднего предпринимательства. Если грант выдается на региональном уровне, то за получением государственной помощи нужно идти в местную администрацию.

Получить грант может как впервые зарегистрированный индивидуальный предприниматель, так и действующий. Для получения гранта ИП должен иметь хорошую кредитную историю, не иметь долгов по налогам и сборам, а еще у него должен быть какой-либо собственный капитал. То есть, грант выдается только тем предпринимателям, которые имеют собственное финансирование на начальный этап нового инновационного проекта. Чаще всего сумма собственных средств должна составлять примерно 30% от общего размера инвестиций. Но не всегда, некоторые фонды устанавливают требования собственного финансирования в 15-20%.

В среднем сумма гранта для ИП составляет до 30 тысяч рублей. Максимальный размер – 150 миллионов рублей на развития предпринимательства в области космической или ядерной промышленности, но таких ИП очень мало.

Кроме этого, для получения гранта ИП должен подать заявление и собрать определенный пакет документов, который состоит из:

документов о государственной регистрации (ЕГРИП, выписка из ЕГРИП, свидетельство о постановке на учет физического лица в качестве индивидуального предпринимателя);

копию паспорта заявителя;

документы, подтверждающие финансовое состояние ИП и отсутствие задолженности по налогам;

бизнес-план по развитию проекта;

сопроводительное письмо, в котором описывается важность данного исследования или инновационной идеи;

другие документы в зависимости от направленности гранта (лицензии, полученные достижения, экспертная оценка).

Процедура выдачи грантов проходит 3 этапа, 2 из которых являются отборочными. На первом отборочном этапе члены жюри в заочном порядке рассматривают заявление на получение гранта, бизнес-план, актуальность разработки и другие документы.

Второй отборочный этап проходит в очном формате. Конкурсант выступает перед членами жюри с презентацией своего проекта, после которого жюри задают вопросы, на которые ИП должен ответить (финансовые, управленческие и другие).

Если конкурсант прошел первые отборочные этапы, то ему приходит уведомление о возможности получения гранта.

Обратите внимание, есть одно основное отличие грантов от других видов государственного финансирование – грант выдается частями в течение срока, указанного в бизнес-плане. То есть финансовые средства выделяются непосредственно на тот или иной этап, который в настоящее время проводит ИП

Например, для разработки программы надо провести научное исследование, разработать проект программы и только потом приступить к ее написанию. Именно по таким этапам и будут выделяться деньги. Кроме прочего, только после успешно завершенного этапа и документального подтверждения данного факта на счет ИП будет перечислен следующий транш.

Отказать в выдаче гранта на действительно необходимую инновацию могут по нескольким причинам, в том числе из-за:

- неправильно составленного бизнес-плана;

- плохой кредитной истории;

- возраста ИП (кандидатам в возрасте 40 лет и старше предпочитают более молодых);

- основной области деятельности (например, основная деятельность – продажа непродовольственных товаров, а проект по разработке программного обеспечения);

- другие.

Документы и порядок получения субсидии ИП

Для того, чтобы материальная помощь на открытие собственного дела была выплачена, разработан определенный алгоритм действий, которому надо строго следовать:

Нужно встать на учет в территориальный отдел Центра занятости

Для этого необходимо иметь при себе паспорт, СНИЛС, ИНН, трудовую книжку, аттестат или диплом, справку с последнего места работы о з/п за последние три месяца подряд, а также заявление на получение пособия по безработице.

Внимание! Если претендент на субсидию в течение пяти лет нигде официально не работал, специалисты Центра занятости на законных основаниях могут отказать в получении материальной помощи на открытие ИП. Логика проста: если человек в предыдущий пятилетний период имел откуда-то деньги на проживание, значит и в будущем он сможет себя ими обеспечить.

Необходимо проконсультироваться с сотрудником Центра занятости

Порядок получения субсидий может несколько отличаться в зависимости от региона РФ;

Надо написать заявление, которое станет письменным свидетельством желания открытия своего дела;

Психологическое тестирование: формальная, но необходимая процедура для получения субсидии;

Разработка стратегии развития предприятия или, говоря иначе, написание бизнес-плана. На этом пункте остановимся чуть подробнее. Дело в том, что бизнес-план – это не самый простой документ. Для того, чтобы его грамотно написать, требуется определенный опыт и знания. Поэтому, если чувствуется, что своих навыков для разработки концепции развития бизнеса не хватает, лучше обратиться к специалистам. Что следует обязательно указать и на что обратить внимание в бизнес-плане:

Размер прибыли. Это самый важный момент в каждом бизнес-плане, поскольку любая коммерческая деятельность подразумевает какой-то доход;

Наличие денежных средств, которые можно будет вложить в дело в качестве первоначального капитала. Те деньги, которые выделяются как субсидия явно будут недостаточными для открытия бизнеса с нуля, поэтому начинающий предприниматель должен иметь и какие-то собственные финансовые запасы. Кроме того, они будут являться дополнительным подтверждением серьезности намерений будущего ИП. Соотношение личных средств к размеру материальной помощи должно быть не меньше 1:2;

Инновационность. Чем необычнее и оригинальнее идея, тем выше шансы на то, что проект будет одобрен;

Количество персонала в будущей компании. Основная цель Центра занятости – трудоустроить как можно больше людей. Именно поэтому бизнес-планам с высокой численностью работников специалисты Центра занятости отдают наибольшее предпочтение;

Обоснованность расходов. В бизнес-плане в обязательном порядке нужно прописать, на какие цели пойдет полученная субсидия. И чем подробнее будет расписан этот пункт, тем лучшее. Хорошо, если в качестве таких целей будет заявлена покупка оборудования, сырья или материалов. Самый худший вариант: трата субсидии на аренду площадей и рекламные услуги.

После написания бизнес-плана его, вместе с заявлением на субсидию необходимо предоставить в Центр занятости. Эти документы будет рассматривать специально сформированная комиссия, которая проведет оценку результатов психологического тестирования и бизнес-плана, после чего будет вынесен вердикт о способности претендента на субсидию к предпринимательской деятельности. Затем, в течение 10 дней комиссией будет вынесено какое-либо решение, с соответствующим приказом, подписанным директором Центра занятости;

Если одобрение получено, нужно будет заключить договор на перечисление суммы субсидии и затем идти в налоговую инспекцию по месту жительства регистрироваться в качестве ИП;

После выполнения всех этих пунктов, необходимо будет предоставить специалистам Центра занятости все отчетные документы, в том числе о постановке ИП на учет в налоговой и чеки, обосновывающие расходы из средств субсидии (накладные, чеки и т.п.).

Как видно из того, что написано выше, получить субсидию от государства на открытие своего дела не так уж и проблематично. Для этого нужно составить хороший бизнес-план и пройти весь путь от идеи до ее реализации в установленном законом порядке. Если все сделано как надо, то государственная субсидия может стать отличной поддержкой в начале самостоятельного предпринимательского пути.