- Расходы выше доходов

- Оплата налога и представление отчётности

- Порядок действий

- Подача декларации

- Оплата налога и представление отчетности

- Порядок действий

- Подача декларации

- Налоговый и отчетный периоды на УСН

- Сроки уплаты налога и авансовых платежей

- Распространенные ошибки при расчетах

- УСН: упрощённая система налогообложения

- Расчет авансовых платежей

- Торговый сбор

- Расчет авансовых платежей и налога на УСН 15%

- Если взносов и авансов будет больше, чем налога за год: как не потерять переплату

- Выводы

Расходы выше доходов

Ведение предпринимательской деятельности предполагает не только получение прибыли, но и возможные убытки. Поэтому при подведении итогов бухгалтер может столкнуться с ситуацией, когда расходная часть превышает доходную. Однако даже в этом случае оплату налогов никто не отменяет. Что же делать? Как оплачивать налог по УСН в данном случае?

Согласно НК РФ (ст. 346.18), предприятия, оказавшиеся за отчетный период убыточными, уплачивают в бюджет минимальную сумму налога.

В таком же размере налоговую выплату осуществляют и те предприниматели, сумма налога которых ниже минимально допустимой.

Также закон и правила бухгалтерского учета дают ответ на то, что делать с суммой самого убытка. Для того чтобы она не зависла, ее необходимо отразить в расходах будущих периодов. Это позволит постепенно списать убыток за счет прибыли в последующие годы.

Допускается формирование налоговой базы с учетом ее уменьшения на сумму убытка в течение 10 лет после его получения.

При этом важным моментом является необходимость обеспечить сохранность документации, подтверждающей наличие убытка, до его полного списания.

При получении убытков в течение нескольких отчетных периодов (последовательно или с перерывами), их списание производится в порядке очередности.

Оплата налога и представление отчётности

^

Отчетный период

Квартал

Полугодие

9 месяцев

Налоговый период

Год

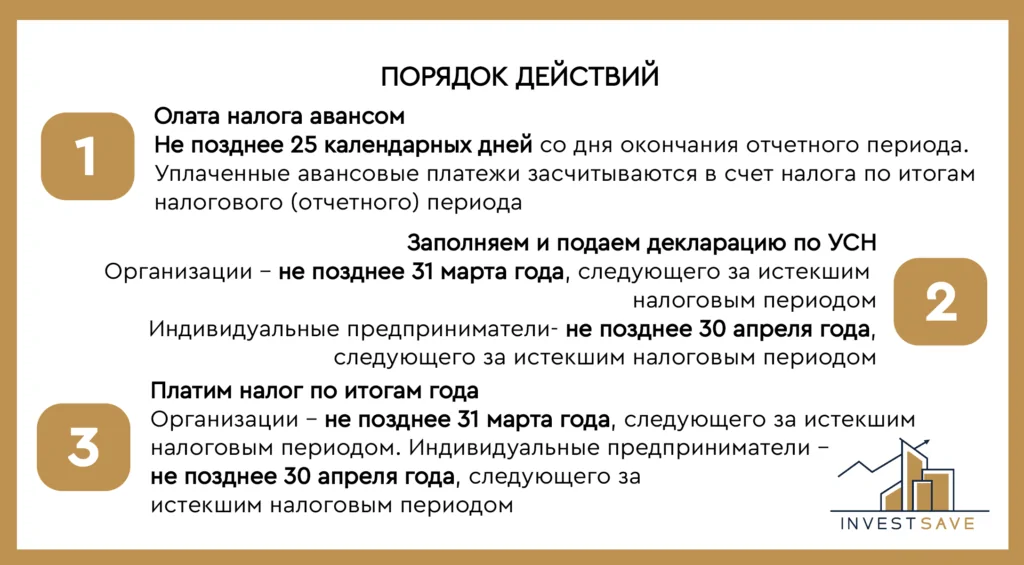

Порядок действий

1

Платим налог авансомНе позднее 25 календарных дней со дня окончания отчетного периода. Уплаченные авансовые платежи засчитываются в счет налога по итогам налогового (отчетного) периода (года) ()

2Заполняем и подаем декларацию по УСН

- Организации — не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели- не позднее 30 апреля года, следующего за истекшим налоговым периодом

3

Платим налог по итогам года

- Организации — не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели — не позднее 30 апреля года, следующего за истекшим налоговым периодом

- Через банк-клиент

- Сформировать платёжное поручение

- Квитанция для безналичной оплаты

Подача декларации

Порядок и сроки представления налоговой декларации

- Организации — не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели — не позднее 30 апреля года, следующего за истекшим налоговым периодом

- Налогоплательщик — не позднее 25-го числа месяца, следующего за месяцем, в котором прекращена предпринимательская деятельность по УСН

- Налогоплательщик — не позднее 25-го числа месяца, следующего за кварталом, в котором утрачено право применять УСН

За налоговый период до 2021 года налоговая декларация представляется по форме, утвержденной Приказом ФНС России от 26.02.2016 № ММВ-7-3/99@ «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме.

Начиная с налогового периода за 2021 год налоговая декларация представляется по форме, утвержденной Приказом ФНС России от 25.12.2020 № ЕД-7-3/958@ «Об утверждении формы, порядка заполнения и формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме и о признании утратившим силу приказа ФНС России от 26.02.2016 № ММВ-7-3/99@» (Зарегистрирован 20.01.2021 № 62152).

Форма налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияpdf (401 кб)

Загрузить

Формат представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной формеdoc (266 кб)

Загрузить

Порядок заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияdoc (253 кб)

Загрузить

Cхема по налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияxsd (61 кб)

Загрузить

Форма налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияpdf (401 кб)

Загрузить

Формат представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной формеdoc (266 кб)

Загрузить

Порядок заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияdoc (253 кб)

Загрузить

Cхема по налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияxsd (58 кб)

Загрузить

Обращаем внимание, что налоговые декларации за налоговый период 2020 года налоговыми органами принимаются по формам и форматам, утвержденным приказом ФНС России от 26.02.2016 № ММВ-7-3/99@, а также с приказом ФНС России от 25.12.2020 № ЕД-7-3/958@, в случае их представления с 20.03.2021 (письмо ФНС России от 02.02.2021 № СД-4-3/1135@).

Контрольные соотношения для целей самостоятельной проверки декларации, утвержденной приказом ФНС России от 26.02.2016 № ММВ-7-3/99@, на предмет корректности ее заполнения направлены письмом ФНС России от 30.05.2016 № СД-4-3/9567@.

Налоговые декларации, действовавшие в предыдущих периодах, и периоды применения, размещены на странице «Представление налоговой и бухгалтерской отчетности» в разделе «Представление на бумажном носителе» в подразделе «Шаблоны форм налоговых деклараций»

Оплата налога и представление отчетности

Для любого налога соответствует определенный процесс выполнения своих налоговых обязанностей. на это влияет: отчетный период по каждому налогу, налоговая ставка, налоговая база и тд. Для УСН характерны свои особенности, которые мы рассмотрим далее.

Порядок действий

Бизнесмены обязаны совершать свои платежи по вычисленным суммам в инспекцию, к которой привязаны в соответствии с регистрацией. Схема действия при упрощенной системе следующая:

- Авансовые оплаты за каждый квартал должны быть отправлены в бюджет в течение 25 дней после завершения квартала.

- Единожды за год все плательщики налогов должны передавать декларацию, в которой исчисляется УСН. Для компаний сроком сдачи является 31 марта, а для ИП на упрощенке – 30 апреля.

- После произведенных подсчетов и оформления декларации следует выплатить итоговую сумму. Сроки его оплаты соответствуют числам передачи декларации в контролирующие органы.

Порядок действий по оплате налога при УСН

Порядок действий по оплате налога при УСН

В ситуациях, когда крайнее число для передачи и отправления налогов попал на выходной или праздник, срок заканчивается ближайшим после такого дня будним днем.

Оплату можно произвести несколькими методами:

- С помощью интернет-банка со счета компании.

- С помощью сайта налогового органа, где существует функция для создания квитанции.

- Квитанцией для оплаты у операциониста банка.

Подача декларации

Передать декларацию необходимо в налоговую инспекцию, в которой оформлена компания по месту ее расположения.

Сроки уже были указаны выше:

- Для фирм время ограничивается датой — 31 марта после окончания отчетного года.

- Отчетность ИП на УСН без работников сдается до 30 апреля после конца года, за который платится налог.

Предоставить налоговую отчетность возможно через сайт налоговых органов с помощью использования электронного ключа, через операторов электронной связи, а также в бумажном виде прямо инспектору в отделении налоговой службы.

Налоговый и отчетный периоды на УСН

Несмотря на различие в подсчетах налога, разницу в базах и процентах, оба типа обладают одинаковыми налоговым и отчетным периодами. Для бизнесменов, которые решили пользоваться упрощенной системой налогообложения, налоговым периодом значится год. А вот оплачивать авансовые выплаты и итоговый размер следует после завершения каждого отчетного периода, которым значится квартал, полгода и девять месяцев.

Отчетный и налоговый периоды по уплате УСН

Отчетный и налоговый периоды по уплате УСН

Сроки уплаты налога и авансовых платежей

Законом четко оговариваются сроки для оплаты авансов по налогу:

- За первый квартал – 25 апреля.

- За полгода – 25 июля.

- За девять месяцев – 25 октября.

При оплате итоговой суммы, нужно принять во внимание все произведенные денежные переводы. При внесении итогового налога действуют такие крайние сроки:

При внесении итогового налога действуют такие крайние сроки:

- Для компаний – 31 марта.

- Для предпринимателей – 30 апреля.

Распространенные ошибки при расчетах

Ошибка №1. Учет доплат к больничному при расчете налога.

Сотрудник ООО «Грань» Семенов болел в период 13 – 15.03.17 (3 дня). На основании листа нетрудоспособности Семенову выплачена сумма 4.764 руб., в том числе:

- сумма пособия в период временной нетрудоспособности – 3.704 руб.;

- доплата до среднего заработка – 1.060 руб.

«Грань» использует УСН по схеме «доходы 6%». Бухгалтер ООО «Грань» уменьшил сумму налога на размер выплат Семенову (4.764 руб.). «Грань» вправе уменьшить налог только на сумму 3.704 руб. (пособие по болезни). Сумму доплаты до среднего заработка (1.060 руб.) при расчете налога учитывать нельзя.

Ошибка №2. Учет торгового сбора.

ООО «Каравелла» зарегистрировано в Московской области, ведет торговую деятельность в Москве. По итогам года «Каравелла» перечислила в бюджет Москвы торговый сбор в сумме 1.307 руб. На данную сумму был уменьшен единый налог, рассчитанный бухгалтером «Каравеллы» к уплате.

В данном случае торговый сбор поступает в бюджет Москвы (по месту торговой деятельности), а единый налог – в бюджет Московской области (по месту регистрации). Поэтому «Каравелла» не вправе учитывать торговый сбор при расчете налога.

Ошибка №3. Учет дохода от реализованной недвижимости.

20.04.17 на основании договора дарения ИП Кондратюк безвозмездно получил от супруги квартиру. С 01.05.17 Кондратюк использует квартиру под склад запчастей. Кондратюк не учитывал стоимость квартиры при расчете налога. Так как Кондратюк использует квартиру для ведения деятельности, ее стоимость следует учесть в качестве доходов. Дата получения дохода соответствует дате акта приема-передачи недвижимости в собственность.

УСН: упрощённая система налогообложения

УСН — специальный режим налогообложения, который ориентирован на малый и средний бизнес. Налоговая нагрузка на нём значительно ниже, чем на ОСН.

Налогоплательщики. Юридические лица или индивидуальные предприниматели, которые соответствуют ряду требований и которые подали соответствующее уведомление в налоговую.

Лимиты и ограничения. Не могут применять УСН:

- компании, в которых доля участия других организаций больше 25%;

- компании, у которых есть филиалы;

- компании и ИП, которые занимаются определёнными видами деятельности, — например, банки, страховщики, негосударственные пенсионные фонды, ломбарды, инвестиционные фонды. Полный перечень таких видов деятельности можно посмотреть в статье 346.12 НК РФ.

Компании и предприниматели могут применять упрощённый режим, если их показатели соответствуют условиям, перечисленным в таблице ниже.

По новым правилам, если налогоплательщики превышают стандартные лимиты, их не переводят на ОСНО автоматически, как это было раньше. Им устанавливают повышенные лимиты без потери права на УСН и увеличивают ставки налога.

Лимиты для применения УСН в 2022 году:

| Показатель | Стандартные лимиты УСН | Допустимое превышение лимитов УСН |

|---|---|---|

| Максимальный доход за квартал, полугодие, 9 месяцев и год | Не более 164,4 млн рублей | 164,4–219,2 млн рублей |

| Средняя численность сотрудников | Не более 100 человек | 100–130 человек |

| Остаточная стоимость основных средств | Не более 150 млн рублей | — |

Компания или ИП теряет право применять УСН с начала того квартала, в котором был превышен лимит из условий переходного периода. В этом случае налогоплательщик переходит на и платит все налоги, предусмотренные этим режимом.

Если компания или ИП хотят перейти на УСН в 2023 году, их доход, средняя численность сотрудников и остаточная стоимость основных средств должны соответствовать таким лимитам:

| Показатель | Лимиты УСН |

|---|---|

| Максимальный доход за 9 месяцев 2022 года | Не более 123,3 млн рублей |

| Средняя численность сотрудников | Не более 100 человек |

| Остаточная стоимость основных средств | Не более 150 млн рублей |

Какие налоги платят и в какие сроки. При УСН платят общий налог, который заменяет:

- налог на прибыль для компаний, для ИП — НДФЛ;

- НДС по внутренним операциям;

- налог на имущество организаций по среднегодовой стоимости, для ИП — налог на имущество с недвижимости, которую используют в бизнесе.

Порядок расчёта налога и ставка зависят от выбранного объекта налогообложения. На УСН их может быть два:

- доходы;

- доходы, уменьшенные на величину расходов.

| Стандартные условия УСН | Условия в пределах допустимого превышения | |

|---|---|---|

| УСН «Доходы | 1–6% | 8% |

| УСН «Доходы минус расходы» | 5–15% | 20% |

Авансовые платежи по общему налогу платят ежеквартально, до 25 числа месяца, следующего за отчётным. Годовой налог компании платят до 31 марта, индивидуальные предприниматели — до 30 апреля.

Кроме общего налога, в некоторых случаях на упрощённом режиме платят НДС:

- при импорте товаров;

- при выставлении счёт-фактуры с выделенной суммой НДС покупателям, применяющим ОСНО;

- при аренде помещений у государственных предприятий;

- по договорам простого товарищества, доверительного управления имуществом или по концессионным соглашениям.

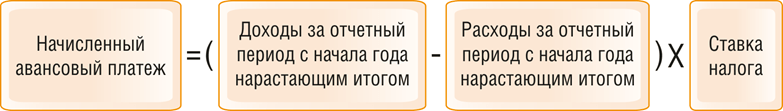

Расчет авансовых платежей

Авансовый платеж начисляется с доходов, уменьшенных на расходы, за I квартал, полугодие и 9 месяцев. Сумма, которую необходимо уплатить, рассчитывается за минусом предыдущих авансовых платежей этого года. Для расчета используется формула:

Не включаются в расчет убытки прошлых лет и разница за прошлые года между минимальным налогом и налогом, который рассчитан в обычном порядке. Убытки и разницу за прошлые годы можно учесть только при расчете .

Ставка налога УСН для объекта «доходы минус расходы» по общему правилу равна 15%, но власти субъекта РФ могут ее понизить.

Однако с 2021 года некоторых случаев предусмотрена повышенная ставка 20%. Такие случаи возникают, когда:

- доходы ИП в отчетном периоде, определяемые нарастающим итогом с начала налогового периода, составили более 150 млн рублей, но не превысили 200 млн рублей. Указанные величины индексируются на коэффициент-дефлятор;

- средняя численность ИП за отчетный период превысила 100 человек, но не более чем на 30 работников.

Ставка 20% применяется к части налоговой базы, приходящейся на период с начала квартала, в котором допущены превышения. Авансовые платежи в этом случае рассчитываются так:

Превышение расходов над доходами означает убыток ИП. Налоговая база и начисленный авансовый платеж за этот период равны нулю.

Авансовый платеж к уплате считается так:

Если за полугодие или 9 месяцев расчетный авансовый платеж оказывается отрицательным, то платить за этот период ничего не надо. В этом случае получается авансовый платеж к уменьшению, который отражается в строке 050 или 080 разд. 1.2 декларации по УСН.

При расчете очередного авансового платежа или налога по итогам года, получившаяся ранее переплата учитывается.

Рассмотрим пример расчета авансовых платежей ИП на УСН с объектом «доходы минус расходы».

ИП применяет упрощенку с объектом «доходы минус расходы» и ставкой 15%.

По итогам I квартала:

- доходы — 2 000 000 рублей;

- расходы — 1 800 000 рублей;

- авансовый платеж к уплате: (2 000 000 — 1 800 000) x 15% = 30 000 рублей.

По итогам полугодия:

- доходы — 4 000 000 рублей;

- расходы — 4 500 000 рублей;

- начислен авансовый платеж — 0 рублей, так как получен убыток в размере 500 000 рублей (4 500 000 — 4 000 000);

- к уплате получился отрицательный платеж: — 30 000 рублей (0 — 30 000). То есть 30 000 рублей — это авансовый платеж к уменьшению. Эту сумму ИП должен будет отразить в строке 050 разд. 1.2 декларации по УСН, которая сдается по итогам года.

По итогам 9 месяцев:

- доходы — 8 000 000 рублей;

- расходы — 7 200 000 рублей;

- начислен авансовый платеж: (8 000 000 — 7 200 000) x 15% = 150 000 рублей;

- авансовый платеж к уплате: 150 000 рублей (150 000 — (30 000 — 30 000)). Эта сумма отражается в строке 070 разд. 1.2 декларации по УСН по итогам года.

Но перечислить в бюджет ИП может не 150 000 рублей, а только 120 000 рублей (150 000 — 30 000). Ведь по итогам полугодия фактически получилась переплата 30 000 рублей, которую ИП не использовал. Эта переплата зачитывается в счет уплаты авансового платежа за 9 месяцев.

Вместе с декларацией по итогам года ИП должен представить пояснение, связанное с тем, что сумма в строке 070 разд. 1.2 декларации отличается от фактически уплаченного авансового платежа за 9 месяцев.

Если ИП использует налоговые каникулы, то налога к уплате у него не будет, потому что действует ставка 0%.

Торговый сбор

В дополнение , которые предусмотрены для всех плательщиков единого налога, организации и предприниматели, занимающиеся торговлей, могут уменьшать начисленный налог на сумму торгового сбора.

Что для этого нужно?

Во-первых, организация или предприниматель должны быть поставлены на учет в качестве плательщика торгового сбора. Если плательщик перечисляет торговый сбор не по уведомлению о постановке на учет, а по требованию налоговой инспекции, пользоваться налоговым вычетом запрещено.

Во-вторых, торговый сбор должен быть уплачен в бюджет того же региона, в который зачисляется единый налог. Главным образом, это требование касается организаций и предпринимателей, которые занимаются торговлей не там, где они состоят на учете по местонахождению (месту жительства). Например, предприниматель, который зарегистрирован в Московской области и торгует в Москве, не сможет уменьшить единый налог на сумму торгового сбора. Ведь торговый сбор в полном объеме зачисляется в бюджет Москвы (п. 3 ст. 56 Бюджетного кодекса РФ), а единый налог – в бюджет Московской области (п. 6 ст. 346.21 НК РФ, п. 2 ст. 56 Бюджетного кодекса РФ). Аналогичные разъяснения есть в письме Минфина России от 15 июля 2015 г. № 03-11-09/40621.

В-третьих, торговый сбор должен быть уплачен в региональный бюджет именно в том отчетном (налоговом) периоде, за который начислен единый налог. Суммы торгового сбора, уплаченные по окончании этого периода, можно принять к вычету только в следующем периоде. Например, торговый сбор, уплаченный в январе 2016 года по итогам IV квартала 2015 года, уменьшит сумму единого налога за 2016 год. Принимать его к вычету при расчете единого налога за 2015 год нельзя.

В-четвертых, сумму единого налога нужно рассчитать отдельно:

по торговой деятельности, в отношении которой организация (предприниматель) платит торговый сбор;

по остальному бизнесу.

Фактически уплаченный торговый сбор уменьшает только первую сумму. То есть ту часть единого налога, которая начислена с доходов от торговой деятельности. Если единый налог с торговой деятельности меньше суммы торгового сбора, относить разницу на уменьшение единого налога с доходов от других видов деятельности нельзя. При этом ограничение, которое не позволяет уменьшать единый налог больше чем на 50 процентов, в отношении торгового сбора не применяется.

Такой порядок следует из положений пункта 8 статьи 346.21 Налогового кодекса РФ и писем Минфина России от 7 октября 2015 г. № 03-11-03/2/57373, от 2 октября 2015 г. № 03-11-11/56492, от 27 марта 2015 г. № 03-11-11/16902.

Пример расчета налогового вычета по УСН. Организация ведет несколько видов деятельности (в т. ч. торговую) и платит торговый сбор

ООО «Альфа» находится в Москве и занимается двумя видами деятельности: – оказание услуг общепита; – розничная торговля через магазин с торговым залом.

Организация применяет упрощенку и платит единый налог с доходов. «Альфа» состоит на налоговом учете как плательщик торгового сбора на основании уведомления. Квартальный размер торгового сбора – 60 750 руб.

За I квартал 2016 года организацией получены доходы: – от деятельности общепита – 1 200 000 руб.; – от торговой деятельности – 970 000 руб.

Общая сумма авансового платежа по единому налогу за I квартал 2016 года составляет 130 200 руб. ((1 200 000 руб. + 970 000 руб.) × 6%), в том числе: – от деятельности общепита – 72 000 руб. (1 200 000 руб. × 6%); – от торговой деятельности – 58 200 руб. (970 000 руб. × 6%).

В период с 1 января по 31 марта 2016 года «Альфа» уплатила страховые взносы в размере 70 000 руб. Эта сумма больше половины авансового платежа по единому налогу, поэтому к вычету по итогам I квартала можно принять только 65 100 руб. (130 200 руб. × 50%).

Торговый сбор за I квартал перечислен в бюджет 30 марта 2016 года. Поэтому сумма сбора может уменьшить авансовый платеж по единому налогу, рассчитанному с доходов от торговой деятельности. 50-процентное ограничение к этой части вычета не применяется. Поскольку сумма торгового сбора (60 750 руб.) больше авансового платежа (58 200 руб.), начислять к уплате в бюджет эту часть единого налога «Альфа» не обязана. При этом «невозмещенная» разница в 2550 руб. (60 750 руб. – 58 200 руб.) не уменьшает сумму авансового платежа по единому налогу с доходов от деятельности общепита.

Таким образом, общая сумма авансового платежа, которая должна быть начислена к уплате в бюджет по итогам I квартала, составляет:

130 200 руб. – 65 100 руб. – 58 200 руб. = 6900 руб.

Расчет авансовых платежей и налога на УСН 15%

Авансовые платежи нужно считать по итогам первого квартала, полугодия и девяти месяцев.

Срок перечисления авансов – до 25 апреля, 25 июля и 25 октября.Срок перечисления налога УСН для организаций – до 31 марта, для индивидуальных предпринимателей – до 30 апреля.

По итогам первого квартала из выручки вычитают все затраты за этот период (с учетом описанных в предыдущем разделе правил), а разницу умножают на 15%.

По итогам полугодия из выручки за 6 месяцев вычитают расходы за этот же период и умножают на 15%. И полученной суммы вычитают то, что уже оплатили в первом квартале. Разницу переводят в бюджет.

По итогам девяти месяцев все доходы за 9 месяцев уменьшают на расходы за этот же период и умножают на 15%. Из полученной суммы вычитают авансы, перечисленные за первый квартал и полугодие. Разницу перечисляют в бюджет.

По итогам года все поступившие за год доходы уменьшают на все затраты, и умножают на 15%. Из полученной суммы вычитают все авансы, которые перечисляли в течение года.

Прежде чем перечислять итоговую разницу в бюджет, нужно сначала рассчитать минимальный налог. Для этого все полученные доходы за год без вычета расходов умножают на 1%. Эту сумму нужно сравнить с налогом, рассчитанным обычным способом. В бюджет необходимо перечислить ту сумму, которая оказалась больше (за минусом авансовых платежей).

Если взносов и авансов будет больше, чем налога за год: как не потерять переплату

Повторимся, что учет всех показателей для расчета «упрощенного» налога ведется нарастающим итогом. И если, например, в первом квартале сумма взносов не может быть зачтена полностью, то ее остаток не сгорает. Вся сумма перейдет в следующий квартал в составе страховых за полгода. И тогда может вся пойти на уменьшение УСН-аванса.

Если же по итогам года есть «лишние» страховые, то они сгорают и перенести их на следующий год не получится.

Бывают еще случаи, когда в конце года авансовых платежей оказывается уплачено больше, чем рассчитан итоговый налог. Такое случается, например, когда ИП платит страховые «за себя» единым платежом в конце года. Тогда налог не просто обнуляется, а появляется переплата.

А вот эту переплату переносить уже можно. Самый простой вариант использовать ее в счет уплаты авансовых платежей в следующем году по тому же «упрощенному» налогу. В этом случае плательщику УСН-налога даже не надо ничего писать в инспекцию. Поскольку «лишние» суммы и так уже находятся на том же КБК и ОКТМО и они автоматически будут гасить все недоимки по этим реквизитам.

Однако, если есть необходимость, можно перекинуть эту переплату на другие платежи или вернуть себе. Но это уже по заявлению налогоплательщика.

Если все-таки платить придется, то нужно правильно оформить платеж. Здесь опять же не обошлось без интриги.

Выводы

В связи с этим, по мнению авторов, представляется целесообразным введение таких поправок в Налоговый кодекс РФ, которые приравняли бы предприятия, применяющие специальные режимы налогообложения, к предприятиям, находящимся на общем режиме налогообложения, а именно предоставили покупателям возможность применять налоговые вычеты по НДС по их товарам (работам, услугам), что можно сделать двумя способами:

- ввести дополнительный пункт в ст. 168 «Сумма налога, предъявляемая продавцом покупателю», согласно которому при реализации товаров (работ, услуг) предприятием, работающим в режиме ЕСХН, УСН, по требованию покупателя расчетные документы, первичные учетные документы оформляются и счета-фактуры выставляются с выделением соответствующих сумм налога;

- предоставить право покупателю выводить сумму НДС, подлежащую вычету, расчетным путем. При этом, на взгляд авторов, наиболее предпочтителен первый вариант, поскольку он создает единообразие в применении законов.

Сравнительный анализ ЕСХН и общего режима налогообложения показывает, что ЕСХН выгоден только тем предприятиям, которые не ориентированы на техническое перевооружение, где преобладает ручной труд и/или «серые» схемы приобретения ресурсов.

По мнению авторов, и ЕСХН, и УСН должны быть исключительными режимами для самых малых предприятий, необходимо законодательно ограничить пороги деятельности на таких режимах единицами миллионов рублей, как в большинстве зарубежных стран. Необходимо отметить, что в отношении ЕСХН с 2013 г. были законодательно ликвидированы некоторые спорные моменты и неясности, а именно были внесены следующие изменения:

- возможность изъявления воли применять данный специальный налоговый режим вплоть до последнего дня года, предшествующего году, в котором налогоплательщик намерен уплачивать ЕСХН;

- право на применение ЕСХН для вновь созданных организаций, перешедших на уплату ЕСХН, сохраняется при соблюдении прочих равных условий, даже если отсутствовали доходы от реализации произведенной сельхозпродукции за налоговый период;

- при изменении официального курса валют не нужно проводить переоценку имущества в виде валютных ценностей, требований и обязательств, стоимость которых выражена в иностранной валюте, соответственно, не потребуется признавать в доходах и расходах положительную и отрицательную курсовую разницу;

- в случае возврата ранее полученных авансов следует уменьшать доходы того налогового периода, в котором произведен возврат;

- при определении налоговой базы по ЕСХН сумма исчисленного и уплаченного ЕСХН не учитывается.

Однако приходится констатировать, что данные изменения никак не коснулись дискуссионных вопросов, освещенных выше, следовательно, данные проблемы в настоящее время остаются нерешенными.

Таким образом, реформирование налоговой системы, по мнению авторов, не должно сводиться только к предоставлению новых налоговых льгот взамен ликвидируемых, а может быть направлено на обеспечение таких условий налогообложения, которые бы учитывали специфику экономической деятельности, в т.ч. особенности формирования финансовых потоков в сельском хозяйстве.

А.Туфетулов

Д. э. н.,

профессор,

заместитель директора

по научной деятельности

Института экономики и финансов

Казанского (Приволжского) федерального

университета

Т.Давлетшин

Генеральный директор

ЗАО «Волжский Мельник»

Ю.Синникова

К. э. н.,

старший преподаватель

кафедры налогов и права

Института экономики и финансов

Казанского (Приволжского)

федерального университета