- Кто освобожден от уплаты налога

- Кто участвует?

- Административная ответственность

- Административные кары в трудовой сфере

- Экономические нарушения и наказания

- Зачем это делали

- Плати налоги и спи спокойно (налоговая ответственность ИП)

- Определение

- Что такое пени

- Являются ли совместные покупки предпринимательской деятельностью

- Финансовое и налоговое право соотносятся между собою как:

- Ответственность по Трудовому Кодексу

- Сможешь ли спать спокойно

- Если не заплатить вовремя

- Принципы

- Определяем вид ответственности

- В юриспруденции налоговое право составляет отрасль нашего законодательства:

- Налоговое правонарушение

- Тайное и тут становится явным?

- Какой режим налогообложения выбрать

- Нарушение бюджетного законодательства

- Материальная ответственность ИП в гражданской сфере

- Исключения из имущества ИП, подлежащего материальной ответственности

- Функции

- Ответственность

- Что делать, если уведомление не пришло

- Признаки

- Так нужно или не нужно

- Порядок осуществления

- Финансовые органы

Кто освобожден от уплаты налога

Налог на имущество платят не все. Налоговым законодательством предусмотрены льготные категории граждан, получающих скидку в размере 100% или 50%.

От уплаты освобождаются:

- ветераны ВОВ,

- герои СССР и РФ,

- инвалиды I и II групп,

- военнослужащие и их близкие родственники,

- пенсионеры.

В ст. 407 НК РФ есть полный список льготных категорий граждан.

Важно: льгота действует на имущество, не используемое в предпринимательских целях. Еще одно ограничение — только один тип имущества подпадает под это правило

Если у льготника 2 квартиры, то за одну из них заплатить налог он обязан.

Налоговые льготы могут быть установлены на региональном уровне. Например, в Кировской области от уплаты налога на недвижимость освобождаются ипотечные заемщики. Но льгота предоставляется только в заявительном порядке.

Проверить наличие льгот можно на сайте ФНС своего региона.

Если ФНС не засчитала льготу, на которую вы имеете право, то следует направить заявление, прикрепив к нему подтверждающие документы. Подается оно через МФЦ, лично в отделе ФНС или в личном кабинете на официальном сайте ведомства. Даже если квитанция на уплату пришла, оплачивать её не надо — для начала следует разобраться, почему льгота не учтена.

Если имущества нет, то и налог платить не надо. Многие об этом знают и удивляются, почему ФНС прислала уведомление на уплату налога за проданное имущество.

Причина в том, что в текущем году мы уплачиваем налоги за предыдущий. В 2021 — за 2020. В 2022 — за 2021.

Кто участвует?

Так как в понятии финансовой ответственности сказано, что она возникает при отношениях двух сторон. Этими сторонами является государство и нарушитель. Государство представлено компетентным органом, который имеет все полномочия на применение карательных мер. Правонарушитель в этом случае оказывается обязанным, его права и обязанности неразрывно связаны, из чего и получается финансовая ответственность.

Орган вправе применять меры государственно-правового принуждения по отношению к преступнику

Важно понимать, что это считается не только правом, но и обязанностью. По этой причине даже в ситуации, когда человек перестает нарушать нормы, государство все равно может наказать его

Понятие финансовой ответственности предполагает и наличие объекта отношений. Им является правовой статус человека, нарушившего финансовые законы.

Административная ответственность

Кодекс об административных правонарушениях имеет прямое отношение к ИП, поскольку они приравнены к должностным лицам, если другими актами не установлено иного. К этому виду ответственности ИП чаще всего привлекаются по суду, где истцом выступает контролирующий орган.

Административные кары в трудовой сфере

В основном, используется 2 вида наказаний: «удар рублем» и дисквалификация.

- Штраф выпишут бизнесмену за нарушения законодательства об охране и организации труда. Размеры определяются отдельными статьями КоАп и ТК РФ.

- Дисквалификация – запрет заниматься определенной деятельностью от 1 до 3 лет может быть применена при рецидивах нарушений.

Экономические нарушения и наказания

Денежные правонарушения диктуют соответствующие меры воздействия. ИП полагаются штрафы за:

- работу вне регистрации, без лицензии или разрешения;

- неинформирование или несвоевременное предоставление сведений о перемене каких-либо регистрационных данных (например, о переезде);

- нарушение потребительских прав – самая серьезная ответственность: покарать могут не только штрафом, но и 3-месячной приостановкой деятельности и/или конфискацией товара;

- погрешности в кассовой дисциплине.

Зачем это делали

К середине 80-х годов налоговая система страны терпела крах. Государство было в промежуточном состоянии: социализм так и не построен, а до капитализма очень и очень далеко.

В этих условиях налоги были просто плановыми изъятиями из доходов граждан и предприятий.

А граждане за столько лет не привыкли что-то платить в казну на добровольной основе, ведь с самого начала существования СССР государство постоянно пыталось что-то забрать, изъять, отнять.

Телевидение, развиваясь, стало мощной машиной пропаганды и «воспитания» населения. Именно через него было удобно затронуть большую часть граждан и что-то донести до них.

А донести пытались как раз то, что налоги платить – нужно, налоги платить – хорошо.

Плати налоги и спи спокойно (налоговая ответственность ИП)

Налоговое законодательство относится к нарушениям особо трепетно и карает за нерадение о государственной казне быстро и неотвратимо. Наказания устанавливаются по суду или во внесудебном порядке, если сумма штрафа не превышает 5 тыс. руб. по 1 налоговому нарушению за отчетный период.

Чем наказывают ИП за налоговые нарушения:

- штрафами в фиксированной сумме (за непредоставление документов, искажение информации, нарушение учета финансов, пропуск сроков декларации и т.п.);

- штрафами в виде % от суммы недоплаченного налога;

- пенями за просрочку выплат;

- блокировкой расчетного счета в банке – за задержку налоговых деклараций.

Определение

Термин появился не так давно, но уже активно используется. Это происходит благодаря тому, что развивается бюджетное и налоговое законодательство, а значит, должны быть нормы, которые регулируют вопрос.

Что же такое финансовая ответственность? Так называют финансово-правовые нормы, которые применяются к нарушителю. Если человек преступит закон, то к нему применят принудительные меры имущественного характера. Полномочиями обладают лишь государственные органы. Наказание выражается в виде штрафа или пени.

С финансовой ответственностью все более или менее понятно, теперь давайте поговорим о финансовом правонарушении. Все это нужно знать хотя бы для того, чтобы понимать, за какой поступок могут наказать.

Правонарушением в области финансов считается деяние, которое претит нормам финансового права, за него человек и будет нести ответственность.

Что такое пени

Наряду со штрафом к нарушителям применяются пени. Термин используют для обозначения неустойки или принуждения к финансовой ответственности

Важно понимать, что пени не гарантирует, в отличие от штрафа, выполнение нарушителем его обязанностей

Пени начисляются в виде процента от суммы, по которой возникают разногласия. Действует она определенный период и начисляется за каждый просроченный день. Если за весь период лицо не исполнило свои обязательства, то компетентные органы назначают штраф. Последний помогает возместить убытки, которые появились из-за просрочки временного периода.

Хоть и не каждый нарушитель исполняет свои обязательства перед государством в финансовом праве, когда начинает капать пеня, люди задумываются. Не всем же хочется платить гораздо больше, поэтому появляется желание не доводить ситуацию до увеличения суммы.

Кстати, кроме штрафа и пени, остальные меры принуждения в других правовых отраслях не применяются.

Являются ли совместные покупки предпринимательской деятельностью

Совместные покупки – взаимодействие физических лиц с целью приобретения товара по оптовой цене. Сделка происходит под руководством организатора, который собирает заявки, отправляет заказ поставщику, принимает деньги от заинтересованных лиц и раздает им продукцию.

Руководитель закупки действует не по доброте душевной, а за определенный процент – в среднем 10-15 % от стоимости товара. Поэтому можно с уверенностью утверждать, что он ведет предпринимательскую деятельность, особенно если сделка носит не разовый, а постоянный характер.

Исключение составляют случаи, когда совместные закупки организовывают в личных целях, с участием друзей и родственников, а организатор не получает никакой выгоды, кроме дешевого товара для себя.

Организаторы совместных закупок никогда не работают бесплатно, а значит, занимаются предпринимательством

Организаторы совместных закупок никогда не работают бесплатно, а значит, занимаются предпринимательством

Согласно Гражданскому кодексу РФ, предпринимательская деятельность – это самостоятельные, осуществляемые на свой риск действия, направленные на получение прибыли, которые носят системный характер (совершаются два и более раз в течение календарного года).

В случае с совместными покупками все именно так и происходит: организатор периодически совершает сделки, чтобы по итогам получить вознаграждение.

Финансовое и налоговое право соотносятся между собою как:

Правовой статус налоговых органов сегодня таков, что они являются единой централизованной системой, контролирующей соблюдение всех положений и норм налогового законодательства.

Каждый, кто решил заняться предпринимательством, должен изучить налоговый кодекс РФ. Ибо, как известно, — предупрежден — значит, — вооружен.

Состоит налоговый кодекс из двух частей и является своего рода библией для любого предпринимателя, а точнее, — для его бухгалтера. Если же говорить кратко — то часть Первая налогового кодекса определяет общие принципы налогообложения и уплаты сборов в РФ и начала действовать с 1 января 1999 года.

В частности, в ней определяются:

- виды налогов и сборов, взимаемых в РФ;

- основания возникновения, изменения и прекращения, а также порядок исполнения обязанностей по уплате налогов и сборов;

- права и обязанности налогоплательщиков, налоговых органов и налоговых агентов;

- формы и методы налогового контроля;

- и, наконец, — ответственность за совершение налоговых правонарушений.

Часть Вторая этого документа, действующая с 1 января 2000 года, устанавливает сами принципы, по которым налоги и сборы исчисляются и уплачиваются. При этом информации по каждому налогу в отдельности посвящена отдельная глава.

И, в заключение этой небольшой информации, перечислим здесь без подробного пока пояснения существующие на сегодняшний день в России

Ответственность по Трудовому Кодексу

Требования трудового законодательства относятся к ИП, если он выступает в качестве работодателя. Беря на работу сотрудников, ИП несет за них всю полноту ответственности.

- Самый первый акт ответственности – это официальное оформление путем заключения трудового договора и вытекающие отсюда обязательства:

- регистрация в пенсионном фонде;

- обязательное страхование;

- «белая» зарплата.

- Материальное обеспечение: каждый сотрудник имеет право вовремя получать оговоренное вознаграждение.

- Материальная и административная ответственность за погрешности в организации труда и моральный вред при:

- незаконном увольнении;

- неправомерном отстранении от работы;

- задержке с выдачей трудовой;

- нанесении ущерба имуществу сотрудника.

ВАЖНАЯ ИНФОРМАЦИЯ! В суде работнику достаточно доказать сам факт причинения вреда, вину работодателя он доказывать не обязан (ст. 1064 ГК РФ).

Сможешь ли спать спокойно

Так сможешь ли спать, заплатив налоги? Да, в какой-то мере отсутствие обязательств перед государством успокаивает: можно спокойно выезжать заграницу (знаете как приятно на паспортном контроле за час до вылете получить отказ?), не бояться арестованных счетов и судов, избавить себя от постоянных напоминаний (а это государство делать не забывает: письма приходят с завидной регулярностью).

Но не думаю, что среднестатистический россиянин только и беспокоится о том, сколько налогов и когда ему нужно заплатить. Хватает и других проблем, поэтому спать спокойно, просто заплатив налоги, вряд ли получится.

Да и разве сон – предел мечтаний? Выспаться и на том свете успеется, а пока нужно использовать предоставленное время по максимуму: работать, воспитывать детей, развиваться – профессионально и личностно.

На сайте ФНС доступна статистика по налоговой задолженности в форме таблиц за каждый год, изучив которые, можно понять, что долги по налогам у населения только растут.

Но если большинство перестанет их платить, что же будет?

А как вы относитесь к все возрастающим налоговым сборам? Тщательно изучаете квитанции или платите, не задумываясь?

Если не заплатить вовремя

Если у вас долг больше 10 000 рублей, вам будут какое-то время поступать извещения с требованием об оплате. Потом ФНС подаст в суд. Через месяц, два или пять это произойдет, точно никто не скажет. Срок исковой давности — 3 года.

Если задолженность меньше 10 000 рублей, она будет копиться в течение 3 лет — для текущих долгов до 1 декабря 2024 года. В этом случае разницы уже нет, какой будет итоговая сумма: налоговики пойдут в суд.

Резюме: если долг больше 10 000 рублей — идут в суд сразу, если меньше — ждут, пока станет больше. Если в течение 3 лет больше не становится — все равно идут в суд.

Если налог не уплачен к 1 декабря 2021 года, ФНС начислит штраф в размере 20% от рассчитанной суммы долга. Если неуплата вызвана умышленными действиями налогоплательщика, то единоразовый штраф возрастает до 40%. Умышленно или нет физическое лицо вышло на просрочку, разбираются следственные органы, по заявлению ФНС.

Также за каждый день просрочки начисляется пеня, составляющая 1/300 ставки рефинансирования ЦБ РФ на момент возникновения долга.

Ставка рефинансирования ЦБ на начало декабря 2021 года — 7,5%. Значит, за каждый день просрочки будет начисляться пеня 7,5%/300=0,025%. При задолженности в 10 000 рублей — 2,5 рубля в день. Месяц просрочки уплаты налогов будет обходиться в 75 рублей.

Согласитесь, дешевле, чем взять эту же сумму в кредит. Но за долги по налогам предусмотрено и другое наказание. Например, должнику могут запретить выезжать за пределы РФ, если долг превысит отметку в 30 000 рублей.

Во внесудебном порядке задолженность списывается при участии плательщика в налоговой амнистии. Все остальные варианты предполагают взыскание долга через суд.

Принципы

Существуют принципы, которые необходимо соблюдать в любом процессе. Для финансовой ответственности они следующие:

Законность. Наказывать за нарушения может только уполномоченный орган, причем должны быть веские доказательства вины. Также обязателен к соблюдению порядок, основания. Все это должно основываться именно на нормативах для финансового права.

Гуманизм. Наказание и процесс применения могут быть только гуманными. То есть незаконно нельзя заставлять человека испытывать физические муки, унижать его достоинство, истязать, даже если он нарушил закон.

Ответственность за вину. Наказать можно только виновного человека.

Равенство перед законом

Неважно какого пола, возраста или социального статуса человек, ведь перед законом все одинаковые.

Неотвратимость наказания. Согласно этому принципу наказание не удастся избежать никому.

Определяем вид ответственности

Следует различать сферу ответственности и ее вид. Сферу определяет тот или иной Кодекс, в рамках которого права и обязанности предпринимателя определены законодательно: это может быть Гражданский, Налоговый, Трудовой или Уголовный Кодексы Российской Федерации. Вид ответственности же подразумевает определенную форму штрафных санкций, предусмотренную за те или иные нарушения в рамках любой из перечисленных сфер. Они могут быть следующими:

- материальная ответственность – возмещение ущерба, морального вреда, упущенной выгоды, имущественных потерь;

- административная ответственность – назначение штрафов, пеней, неустоек, процентов, а также ограничение в деятельности;

- уголовная ответственность – принудительные работы, арест или тюремный срок (реальный или условный).

К СВЕДЕНИЮ! За одно и то же правонарушение может наступить различная форма ответственности, наиболее часто совершается выбор между административной или уголовной. Решение принимает суд, исходя из особенностей и масштабов нарушения.

Вопрос: ИП (офис продаж) закрыл офис без уведомления об этом работников. Несколько дней офис продолжает быть закрытым, что делает невозможным исполнение трудовых обязанностей. Следует ли работникам фиксировать факт препятствования осуществлению трудовой деятельности? Возможно ли привлечь ИП к административной ответственности?Посмотреть ответ

В юриспруденции налоговое право составляет отрасль нашего законодательства:

Заплати налоги…

А если совсем уж по-простому — можно сказать, что право это регулирует процесс, скажем так, — «финансового общения» между гражданами (физическими лицами), коммерческими организациями и государством, что помогает правильно взимать налоги в виде денежных средств с первых и вторых и передавать эти средства государственной бюджетной системе, а также внебюджетным государственным муниципальным и целевым фондам.

Надо сказать, что относительно недавно в России была осуществлена так называемая кодификация (дата принятия — 16 июля 1998 года). В результате этого мероприятия появилась Первая часть НК РФ. И с этих пор рассматривается налоговое право в системе финансового права.

История возникновения налогового права как такового тесно связана с историей самого государства. Но мы не будем сейчас подробно в эту историческую тему углубляться — отметим лишь то, что в России в начале XX века были взяты за основу научные принципы налогообложения. То есть появились схемы и конструкции, ведущее место в которых было отдано виду так называемого прямого налогообложения.

Впрочем, до сих пор налоговые реформы, как мы знаем, у нас не прекращаются и нельзя сказать, что оптимальная налоговая система найдена окончательно… Правоотношения в этом вопросе регулирует налоговое законодательство.

Лицо предпринимателя в отчетный период

Наверное, нет в России ни одного предпринимателя-налогоплательщика, который не сталкивался бы, скажем так, — вплотную — с этой темой. И речь вовсе не идет о том, что абсолютно все наши предприниматели — люди нечестные и сознательно ищут пути уклонения от налогов. Вовсе нет.

Речь идет, скорее, о том, что постоянно меняющаяся система отчетности, а зачастую не вполне объективные требования со стороны работников налоговых служб, равно как и не вполне профессиональное отношение некоторых из них к своему делу и, как следствие, к предпринимателям, — приводят к постоянной лихорадке и напряженке в отношениях первых и вторых. Не случайно, наверное, в кабинетах наших налоговых инспекций сотрудники меняются со скоростью мысли — ну, или чуть реже: практически ежегодно; а количество предпринимательских исков по налоговым делам в судах с годами не уменьшается, а только растет.

Но — давайте все же продолжим о теории. А она гласит, что

Налоговое правонарушение

Если смотреть отчетность по финансовой ответственности, то можно увидеть, что она зависит прежде всего от того, какое правонарушение было совершено. Рассмотрим проступки в налоговой сфере.

Налоговое. Считается умышленным, когда человек осознавал противоправность своих действий и допускал или желал, чтобы наступили негативные последствия

Проступок могут признать совершенным по неосторожности, если нарушитель не понимал, какие последствия он за собой повлечет. Но тем не менее закон предполагает, что он должен был думать об этом

Сотрудники налогового органа могут обратиться за помощью в суд, но сделать это надо не позже, чем через полгода после нахождения нарушения

Важно, чтобы был составлен акт, который подтверждает факт нарушения

Если уголовное дело было прекращено или в нем отказали, то срок, в который можно подать документы в суд, отсчитывается после получения соответствующего постановления.

Тайное и тут становится явным?

Многие ошибочно полагают, что их деятельность в интернете останется засекреченной, а значит, платить налоги не нужно

С мелкими закупками, скорее всего, произойдет именно так, однако постоянный приток денег и регулярные сделки наверняка привлекут внимание. Налоговые органы располагают собственными источниками информации, поэтому быстро определяют организаторов, которые уклоняются от гражданского долга

Сведения о закупках, как правило, находятся в открытом доступе – в группах соцсетей, на форумах, на специальных сервисах. Кроме того, деньги от покупателей часто приходят на личную банковскую карту организатора, о чем банк может с легкостью сообщить в ФНС.

При разовой организации совместных покупок налоги платятся на доходы физического лица

При разовой организации совместных покупок налоги платятся на доходы физического лица

Какой режим налогообложения выбрать

Для ведения подобной деятельности лучше зарегистрироваться как ИП и открыть расчетный счет в банке для получения предоплаты от покупателей. Совместные покупки могут осуществляться по одной из двух схем:

- Торговля. Организатор покупает товар по оптовой цене, а затем продает его остальным, включая в итоговую стоимость собственный %. Деятельность квалифицируется как дистанционная или интернет-торговля.

- Оказание посреднических услуг. Организатор действует в интересах заказчика, приобретает для него товар за вознаграждение и передает в собственность. В этом случае бизнес представляет собой посредническую деятельность. В обоих случаях выбор системы налогообложения ограничивается общим режимом или упрощенной системой (УСН). Второй вариант более простой, потому для организаторов СП предпочтителен. При варианте «Торговля» выгоднее использовать базу «Доходы минус расходы» (15 %), где в качестве доходов выступают поступления покупателей, а в расходы включают оптовую цену и другие затраты на ведение деятельности. База «Доходы» (6 %) на УСН больше подходит для варианта «посредник». Доход – это вознаграждение организатора.

В зависимости от схемы налогообложения ставка составляет 6 или 15 %

В зависимости от схемы налогообложения ставка составляет 6 или 15 %

Нарушение бюджетного законодательства

Финансовое право охватывает и эту сторону. Бюджетным правонарушением признают ненадлежащее исполнение или неисполнение утверждения бюджета, рассмотрение последнего и контроля за его исполнением. Обеспечение финансовой ответственности должен предоставить компетентный орган, при этом за такой проступок нарушитель несет уголовное или административное наказание. Все зависит от того, насколько тяжкое совершено преступление.

Бюджетный кодекс прописывает меры финансовой ответственности за правонарушение, которые могут быть применены к лицу.

- Блокировка расходов.

- Предупреждение о ненадлежащем исполнении полномочий.

- Изъятие бюджетных средств.

- Наложение штрафа.

- Приостановление операций по счетам в кредитных организациях.

- Начисление пени.

Иногда просто прекращают оказывать финансовую помощь или сокращают ее размеры. Могут быть аннулированы муниципальные или государственные гарантии. Подобное наказание носит пресекательную форму.

Это не все меры, применяемые к правонарушителям. Полный список можно прочитать в Бюджетном кодексе и федеральных законах.

Кроме того, есть еще восстановительные меры. К ним относятся изъятие бюджетных средств, если они используются не по назначению, возврат денег в ситуациях, когда срок возврата закончился и прочее. Можно применить, например, к предприятиям финансовую ответственность такого рода, или физическим лицам. В любом случае делается это для того, чтобы компенсировать вред или убытки, которые были причинены.

Материальная ответственность ИП в гражданской сфере

Свобода ИП состоит в том, что он ведет бизнес по собственному разумению, что можно понимать также как «на свой страх и риск»: за свою деятельность он в ответе самостоятельно.

Обязательства, за которые ИП несет полную ответственность, должны быть закреплены в тех или иных документах:

- договорах;

- счетах;

- актах;

- расписках и т.д.

Они подкреплены не только волей самого бизнесмена, но и его личными средствами и имуществом, не важно, какая часть его вложена в бизнес. Процедуры банкротства для ИП не существует: вред, причиненный партнерам, придется возмещать за свой счет

Вопрос: ИП — плательщик НПД был заключен под стражу, из-за чего не смог уплатить налог в установленные сроки. Суд оправдал ИП, и после этого ИП уплатил налог. Налоговый орган привлек ИП к ответственности за неуплату НПД в срок. Правомерно ли это, если правонарушение произошло не по вине ИП?Посмотреть ответ

Исключения из имущества ИП, подлежащего материальной ответственности

Ст. 24 ГК РФ убирает из списка имущества, реализуемого в качестве возмещения, предметы первой необходимости:

- жилье, если оно у ИП одно;

- земля под ним (если она в частной собственности);

- домашняя обстановка;

- предметы обихода;

- гардероб;

- продукты.

Материальные санкции могут быть предъявлены ИП за:

- причинение имущественных потерь;

- упущенную по его вине выгоду;

- нарушение договорных условий по времени или качеству.

Все эти неисполненные или исполненные не в должной мере договорные обязательства будут считаться таковыми, если только они фигурировали в официальных документах. В противном случае, ответственность останется только на совести ИП: доказать правомерность требований в суде без документальных подтверждений маловероятно.

ВАЖНО! Невыполнение обязательств ИП может «сойти ему с рук», если причина – не в его действиях или бездействии, а в форс-мажорных обстоятельствах (природных катастрофах, общественных катаклизмах и т.п.)

Функции

Как и в любой другой правовой отрасти, финансовая ответственность наделена определенными функциями. Наиболее важный мы сейчас рассмотрим.

- Штрафная или карательная. Нарушитель должен быть наказан и понести ответственность.

- Предупредительная. Предостерегает от совершения новых проступков не только нарушителя, но и окружающих людей.

- Компенсационная. Восстанавливает нарушенное право, компенсирует моральный и материальный ущерб, нанесенный человеком.

- Воспитательная. Посредством наказания правонарушителя воспитывают.

- Регулятивная. Через эту функцию и направляется право, ведь она является частью регулирования финансовых отношений.

- Охранительная. Финансовая юридическая ответственность позволяет охранять законные интересы граждан, их свободы, права и имущество.

Чтобы был результат, надо соблюдать несколько принципов, о которых расскажем ниже.

Ответственность

По настоянию ФНС РФ, в последнее время налоговые службы предпринимают активные меры, чтобы мотивировать организаторов совместных покупок к декларированию и уплате налогов. Если по итогам проведенных мероприятий предприниматель все равно игнорирует законодательные требования, информация направляется в органы внутренних дел.

По закону, ведение предпринимательской деятельности без регистрации ИП влечет за собой административную, налоговую и уголовную ответственность.

Административная ответственность прописана в КоАП РФ (ч. 1 Ст. 14.1): возможный штраф за игнорирование требований о регистрации – от 500 до 2000 рублей. Составить протокол о нарушении имеет право налоговая инспекция, полиция, территориальные органы Министерства по антимонопольной политике либо инспекция по торговле, защите прав потребителей и качеству товара (это указано в Ст. 28.3 КоАП РФ).

Отказ от уплаты налогов и регистрации ИП при совместных покупках чреват даже уголовной ответственностью

Отказ от уплаты налогов и регистрации ИП при совместных покупках чреват даже уголовной ответственностью

Согласно статье 116 НК РФ о «Нарушении порядка постановки на учет в налоговом органе», налоговую ответственность предприниматели несут в таком объеме:

- если организация или ИП нарушила сроки постановки на учет, она выплачивает штраф в размере 10 тыс. рублей;

- если организация или ИП ведет деятельность вообще без постановки на учет, штраф за нарушение составляет 10 % от полученных доходов, но не менее 40 тыс. рублей.

Уголовная ответственность за аналогичное нарушение прописана в Статье 171 УК РФ. Согласно закону, если предпринимательская деятельность без регистрации причинила крупный ущерб государству, гражданам, организациям или принесла бизнесмену крупный доход (1,5 млн рублей, согласно примечанию к закону), предусмотрен штраф до 300 тыс. рублей или в размере заработной платы за период до двух лет. Альтернативное наказание – обязательные работы на срок до 480 часов или арест до шести месяцев.

Если аналогичные действия совершаются организованной группой или доход переходит в категорию особо крупного (6 млн рублей), меры пресечения ужесточаются. Штраф увеличивается до 100-500 тыс. рублей. Также возможны принудительные работы на период до пяти лет и лишение свободы до пяти лет со штрафом.

ФНС поручила налоговым органам усилить мониторинг рынка совместных покупок

ФНС поручила налоговым органам усилить мониторинг рынка совместных покупок

«Заплати налоги – и спи спокойно!» – банально, но в самую точку. Особенно если планируешь расширять бизнес, давать рекламу, искать новые ниши и более выгодных поставщиков. Затраты на налогообложение окупятся спокойствием, уверенностью в завтрашнем дне и широкими возможностями для развития.

Налоги на совместные покупки: платить или не платить?

Налоги на совместные покупки: платить или не платить?

Что делать, если уведомление не пришло

Бумажная квитанция на уплату налога может не прийти по нескольким причинам:

- У налогоплательщика есть личный кабинет. Все уведомления поступают туда и на бумаге не дублируются.

- У налоговой зафиксирован неверный адрес.

- У налоговой нет информации об имуществе. Например, если квартира или машина куплены сравнительно недавно.

Отсутствие уведомления не освобождает от уплаты налога, штрафов и пени.

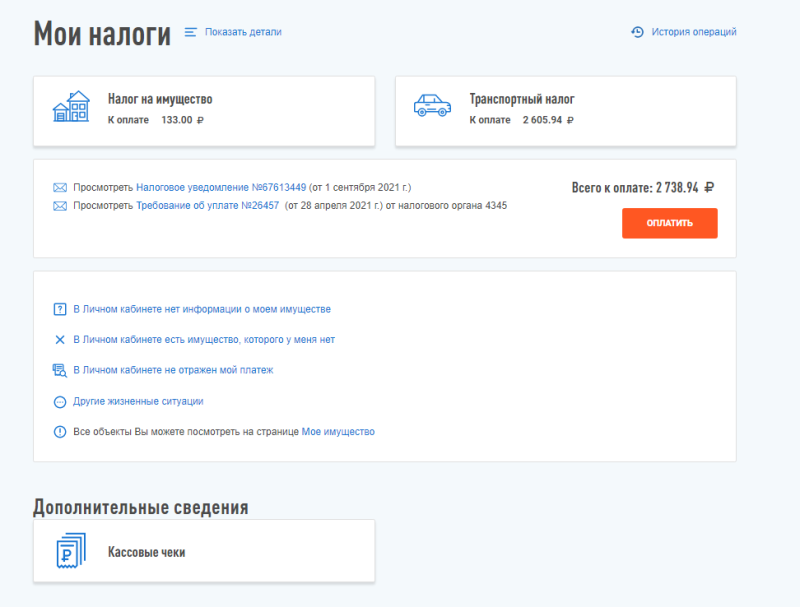

Если бумажной квитанции нет — ищите налоги в личном кабинете. Фото: lkfl2.nalog.ru

Если бумажной квитанции нет — ищите налоги в личном кабинете. Фото: lkfl2.nalog.ru

Лучше до 1 декабря уточнить, почему нет уведомлений. В первую очередь зайти в личный кабинет налогоплательщика на сайте ФНС. Не надо его путать с Госуслугами. Это разные сервисы, использующие одну учетную запись для входа. Иногда на Госуслугах уведомления от налоговой может не оказаться.

Если личного кабинета нет или доступ к нему утерян, то следует обратиться в территориальное отделение ФНС, чтобы получить копию квитанции.

Если же оказалось, что ФНС не учла объекты налогообложения, то об этом тоже надо уведомить. Рано или поздно данные в налоговой появятся, и придётся платить налог задним числом.

Признаки

Прежде чем разбирать виды финансовой ответственности, нужно разобраться в тех признаках, которые определяют такую ответственность, как правовую.

Итак, к признакам относятся:

- государственные гарантии;

- фиксация в правовых нормах;

- реализация в негативной и позитивной форме;

- наступление неблагоприятных последствий для нарушителя;

- государственные меры воздействия — принуждение и убеждение;

- процессуальная форма.

Так как любая норма права считается разновидностью социальной нормы, то и ответственность может быть негативная и позитивная.

Позитивной считается та, которую человек выполняет добровольно. Каждый гражданин государства должен выполнять свои обязанности и пользоваться правами. При этом мотивация будет у каждого своя. Например, один будет бояться наказания и по этой причине соблюдать закон, а другой лишь потому, что у него высокая социальная ответственность. Получается, что позитивная ответственность — дело добровольное, но при этом государство может принудить человека исполнять ее. Любые угрозы со стороны органов носят только предупреждающий характер и направлены на то, чтобы человек осознал неправильность поведения. Позитивная ответственность является предшественником негативной.

Когда гражданин нарушает правовые нормы, наступает негативная ответственность. За финансовые правонарушения государство налагает карательные меры на преступника. Чаще всего это взыскания. Финансовая ответственность подразумевает денежные отношения.

Чаще всего наказание подразумевает собой исполнение юридических обязанностей по принуждению. Так происходит, потому что государство действует согласно Конституции, а именно устанавливает принудительные меры, если закон не соблюдается.

Так нужно или не нужно

Ответ на этот вопрос, как ни странно, очевиден: нужно. Да, мы можем говорить, что наши деньги уходят в никуда, и мы не видим, на что они тратятся.

И отчасти я с этим согласен, ведь в нашей стране у людей отсутствует «чувство налогоплательщика», которое должно формироваться государством за счет предоставления гражданам возможности влиять на принятие решений по распределению бюджета.

Мы же может лишь соглашаться с тем, как и куда хочет направлять средства государство.

Хотя РФ – страна с достаточно низким уровнем, например, подоходного налога (13%), налоговые поступления – основа доходов бюджета, которая составляет примерно 80%.

То есть огромная часть статей расходов государства покрывается именно за счет уплаченных налогов.

Конечно, они идут не только на развитие страны, но и на обеспечение огромного количества государственных служащих и содержание административных зданий, но при этом без налогов не будет и бесплатного образования в школах, социальных выплат и государственного обеспечения спорта, культуры, науки.

Порядок осуществления

Процессуальная форма ответственности делится на три стадии:

- Возникновение.

- Доказательство факта нарушения и уточнение ответственности.

- Применение.

В чем особенность такой формы? В том, что споры финансовой сферы разрешаются в досудебном порядке. То есть сначала выносится предписание об устранении выявленных нарушений, приостановлении финансирования из бюджета и прочее. Например, налоговая служба предлагает покрыть добровольно размер санкций. Если человек отказывается, то дело доходит до суда и деньги взыскиваются принудительно. Хочется отметить, что сотрудники налоговой обязаны предложить мирное решение вопроса.

Так как финансово-правовая ответственность разрешает досудебный порядок рассмотрения, процессуальные отношения могут быть двух видов: гражданские и финансовые.

Изначально в силу вступает финансовый процесс, именно благодаря ему обнаруживается подтверждение финансового нарушения. С этого момента начинается производство по делу.

В случае отказа от добровольного исполнения требования компетентного органа, последний может подать в суд. Там уже дело будет рассматриваться в рамках гражданского процесса.

Важно понимать, что ответственность за нарушение финансового законодательства негативного характера может быть только в том случае, если соблюдался порядок: правовая норма – правонарушение – применение санкций

Финансовые органы

Ответственность несут не только физические лица и предприятия, но и муниципальные организации, а также уполномоченные органы.

Например, налоговые органы ответственны за то, что бюджету были нанесены убытки налогоплательщиками. Законом расценивается подобная ситуация, как бездействие или неправомерность действий сотрудников.

То есть, если возникают ситуации, в которых виноваты сотрудники уполномоченных органов, например, неправильно взыскавшие налоги, то они признаются виновными, а деньги возвращаются потерпевшему лицу. Также наказываются и сами работники в том порядке, который предусмотрен законом.

Это утверждение прописано в Конституции и свято соблюдается. К тому же сотрудник компетентного органа обязан знать все нормы, по которым он действует. И речь идет не только о налоговом законодательстве, но и об административном, конституционном, гражданском, уголовном и трудовом .

Для того чтобы разобраться в ситуации, где на ваш взгляд компетентный орган действовал незаконно, можно подать в суд. Будут изучены все материалы дела, опрошены свидетели, после чего судья вынесет решение.