- ГЛАВНОЕ ДЛЯ БУХГЛАТЕРА В ЯНВАРЕ 2021

- 1. Отчетность

- 2. Новые реквизиты в платежках

- 3. Изменения учетной политики

- 4. Изменения по оплате труда

- Новое в бухучете — таблица

- Важные изменения в порядке подачи налоговой декларации

- Формы отчетов по налогам и взносам

- НДС

- НДФЛ

- Страховые взносы

- Налог на прибыль

- Налог на имущество

- Какие изменения с 2021 года для бухгалтера, кадровика, юриста: большой обзор

- Уточнения относительно составления бухотчетности

- Переходный режим для упрощенцев

- Регионы снизили ставки УСН до минимальных значений — смотрите таблицу новых ставок

- 1С ЗУП

- Изменение МРОТ и других показателей с 2021 года

- Пособия из ФСС с 2021 года

- НДФЛ

- Страховые взносы

- ЭТК и персучет

- Статистика

- Удержания из зарплаты

- Сведения о показателях отчетности по сегментам

- Прогрессивная ставка НДФЛ 15%

- Описание функционала отраслевой конфигурации 1С: Управление ветеринарными сертификатами

- Уточнен порядок признания бухотчетности составленной

- Новые правила для платежных поручений с 01.01.2021 г.

- УСН

- Установлена плата за бухотчетность контрагентов

- Таблица изменений в бюджетном учете в 2020 году

- Другие изменения с 2021 года

- Взносы для СМП 2021

ГЛАВНОЕ ДЛЯ БУХГЛАТЕРА В ЯНВАРЕ 2021

Надеемся, вы хорошо встретили новый год и успели немного отдохнуть.

Но даже если на работу вам только 11 января, в голове уже наверняка крутятся мысли о том, что нужно будет срочно сделать и в первую рабочую неделю, и в целом в январе?

Давайте вместе отметим главное.

1. Отчетность

Да, расслабляться особо некогда. С первых рабочих дней придется заняться отчетностью за 2020 год (4 квартал, декабрь 2020), сроки сдачи которой приходятся на январь.

Это:

- СЗВ-М, СЗВ-ТД за декабрь 2020 г. – до 15 января по прежней форме,

- 4-ФСС – до 20 января бумажная, до 25-го – электронная по старой форме,

- Единая упрощенная отчетность и последняя отчетность за 2020 г. по ЕНДВ – до 20 января,

- НДС – до 25 января по новой форме,

- Расчет по страховым взносам – до первого февраля из-за переноса сдачи с субботы 30 января, по новой форме.

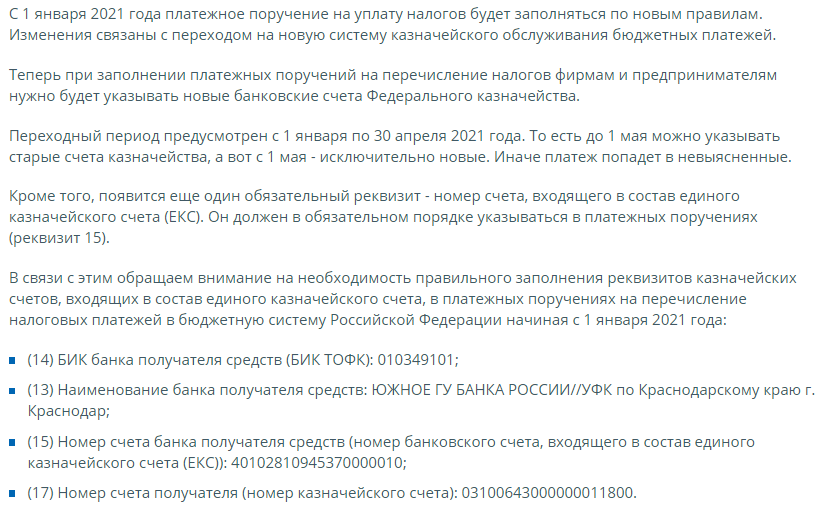

2. Новые реквизиты в платежках

Реквизиты для перечисления платежей в ФНС и ФСС изменились, но если по налоговым платежам ФНС напомнила о переходном периоде до конца апреля 2021 года (Письмо ФНС РФ от 08.10.2020 № КЧ-4-8/16504@), то ФСС предпочитает о таком периоде умалчивать (http://r54.fss.ru/121364/109174/547117.shtml).

3. Изменения учетной политики

Надеемся, что изменения в учетную политику как по бухгалтерскому учету (прежде всего из-за ФСБУ 5/2019), так и по налоговому вы уже внесли. Если нет, то сделать это нужно точно в январе, больше откладывать нельзя.

4. Изменения по оплате труда

В отношении оплаты труда необходимо учесть новый МРОТ (12 792 рубля). Помним, что минимальная оплата труда в НСО должна быть не меньше данного МРОТ, увеличенного на районный коэффициент (1,25).

Кроме того, нужно не забыть и о ежегодной индексации оплаты труда.

Обязанность установлена статьей 134 ТК РФ для всех организаций без исключений. Вот только порядок индексации коммерческие организации должны разрабатывать самостоятельно. Это может быть и раздел в коллективном договоре или положении об оплате труда. А может быть и отдельный приказ или локальный нормативный акт.

Но в любом случае, должна быть установлена дата, на которую проводится индексация.

5. Прочие уведомления в ФНС

Если у вас есть такая необходимость, то в первый рабочий день необходимо подать и:

- заявление от отказе от освобождения от НДС или его приостановлении,

- уведомление о выборе ИФНС для уплаты НДФЛ в отношении обособленных подразделений.

Для тех, кто не будет по различным причинам с 2021 года применять УСН, до 15.01.2021 нужно подать:

- уведомление об отказе от применения УСН,

- либо сообщение об утрате права на УСН.

6. Учтите в работе и изменения в Закон об аудите

В конце декабря подписан Федеральный закон от 29.12.2020 № 476-ФЗ, который изменил критерии для обязательного аудита. Критерий по доходам увеличен с 400 до 800 млн. рублей, по активам баланса – с 60 до 400 млн. рублей. Если вдруг договор об обязательном аудите был подписан до этих изменений, и работа по аудиту была начата, то изменения применяются с отчетности за 2021 год.

Мы рады вновь встретиться с вами в новом году, ждем ваших вопросов и комментариев, знакомьтесь с нашим расписанием, приходите к нам учиться.

Всегда актуальное расписание здесь >>>

Новое в бухучете — таблица

Изменения в бухгалтерском учете в 2020 году связаны с вступлением в силу требования об обязательности применения в отчетности, формируемой за 2020 год, обновлений, внесенных приказами Минфина России:

- от 20.11.2018 № 236н — в ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций»;

- от 04.12.2018 № 248н — в ПБУ 13/2000 «Учет государственной помощи»;

- от 05.04.2019 № 54н — в ПБУ 16/02 «Информация по прекращаемой деятельности».

До 2020 года применение обновленных версий указанных стандартов было добровольным. В стадии добровольного применения в 2019–2021 годах находится распространяющийся на все организации (но не из госсектора) ФСБУ 25/2018 «Бухгалтерский учет аренды» (утвержден приказом Минфина России от 16.10.2018 № 208н).

Изменения в трех ПБУ, ставшие обязательными для использования с 2020 года, следующие:

|

Номер ПБУ |

Суть изменений, влияющих на бухучет |

|

18/02 |

В числе временных разниц появилось новое понятие — результаты операций, не отражаемые в бухучете, но формирующие налоговую базу другого периода |

|

Расширен перечень причин образования временных разниц. Дополнительно в него вошли:

|

|

|

Введены положения, уточняющие правила применения ПБУ участниками консолидированных групп в отношении определения сумм временных и постоянных разниц, а также учета суммы убытка |

|

|

Введено развернутое определение отражаемой в отчете о финрезультатах величины налога на прибыль, учитывающее в описании арифметические правила вычисления этого показателя, обновлен пример такого расчета |

|

|

Ведущийся юрлицом бухучет должен быть организован в части аналитики формирования данных для расчета налога на прибыль так, чтобы давать возможность отражать в пояснениях к бухотчетности необходимую детализацию этого расчета |

|

|

13/2000 |

В ПБУ появилось указание о его неприменении организациями из госсектора и в отношении экономической выгоды, связанной с участием государства или его субъектов в уставных фондах госпредприятий и возмещении расходов (недополученных доходов) |

|

Уточнены источники средств, предоставляемых в виде госпомощи. К средствам такого рода следует относить поступления из бюджетов бюджетной системы РФ и государственных внебюджетных фондов |

|

|

Перечень условий принятия бюджетных средств к учету дополнен фактом их поступления к получателю |

|

|

Правила учета средств, предназначенных для возмещения затрат, понесенных в предшествующие налоговые периоды, дополнены положением, касающимся финансирования капвложений. В части объема амортизации, приходящегося на предыдущие периоды, такие средства относятся на финрезультат, а оставшаяся сумма учитывается как доходы будущих периодов |

|

|

Исключена отсылка к недействующему с отчета за 2002 год ПБУ 8/98 |

|

|

Уточнены статьи, по которым средства госпомощи следует отражать в бухотчетности. При этом для доходов будущих периодов, полученных на финансирование капвложений, установлены два способа (выбор из них предстоит сделать получателю госпомощи):

|

|

|

16/02 |

Стандарт распространен на деятельность по прекращению использования активов, относящихся к числу долгосрочных и предназначаемых к дальнейшей продаже, и в отношении этой деятельности — на НКО (кроме госучреждений). Одновременно введено определение долгосрочных активов, предназначаемых к продаже. Причем в их число включены не только внеоборотные активы, но и материальные ценности, остающиеся после выбытия или операций по поддержанию уровня технического состояния таких активов. Учитываются долгосрочные активы к продаже в составе запасов по балансовой стоимости, сформировавшейся к моменту перевода в состав таких активов |

|

Исключены из текста положения, касающиеся создания и использования резервов, а в отношении обязательств с неопределенной величиной или сроком исполнения использовано определение «оценочные обязательства» |

|

|

Исключена отсылка к недействующему с отчета за 2011 год ПБУ 8/01 |

|

|

Информация о долгосрочных активах к продаже (описание объектов и обстоятельств их реализации, размер полученного от этой операции финрезультата и аналитику его учета, сегмент, в который включены показатели) должна найти отражение в бухотчетности (с учетом уровня ее существенности) |

Важные изменения в порядке подачи налоговой декларации

Отдельно отметим важные изменения в ст. 80 НК РФ о порядке аннулирования деклараций, которые были сданы в установленном порядке. В 2018 году налоговые органы на уровне письма ФНС вводили подобный порядок, но налоговые адвокаты очень быстро оспорили подобный момент, указав, что порядка аннулирования поданной налоговой декларации нет в Налоговом кодексе РФ. Налоговые органы выполнили работу над ошибками и мы получили новые законодательные нормы.

Налоговая декларация (расчет) считается непредставленной, если при проведении камеральной налоговой проверки на основе такой налоговой декларации (расчёта) установлено хотя бы одно из следующих обстоятельств:

— в ходе проведения мероприятий налогового контроля установлен факт подписания налоговой декларации (расчёта) неуполномоченным лицом;

— физическое лицо, имеющее право без доверенности действовать от имени налогоплательщика (плательщика сбора, плательщика страховых взносов, налогового агента) и подписавшее налоговую декларацию (расчёт), дисквалифицировано на основании вступившего в силу постановления о дисквалификации по делу об административном правонарушении и срок, на который установлена дисквалификация, не истек ранее даты представления в налоговый орган такой налоговой декларации (расчёта);

— в Едином государственном реестре записей актов гражданского состояния содержатся сведения о дате смерти физического лица, наступившей ранее даты подписания налоговой декларации (расчёта) усиленной квалифицированной электронной подписью этого физического лица;

— в отношении лица, имеющего право без доверенности действовать от имени налогоплательщика (плательщика сбора, плательщика страховых взносов, налогового агента) и подписавшего налоговую декларацию (расчёт), в ЕГРЮЛ внесена запись о недостоверности сведений об указанном лице ранее даты представления в налоговый орган такой налоговой декларации (расчёта);

— в отношении налогоплательщика (плательщика сбора, плательщика страховых взносов, налогового агента) – организации в ЕГРЮЛ внесена запись о прекращении юридического лица (путём реорганизации, ликвидации или исключения из ЕГРЮЛ по решению регистрирующего органа) ранее даты представления таким лицом в налоговый орган налоговой декларации (расчёта).

В данной статье мы рассмотрели основные поправки налогового законодательства, вступившие в силу с 23 декабря 2020 года. Однако в них есть и отдельные моменты, касающиеся вопросов организации камерального контроля – их мы разберём в следующих материалах.

Формы отчетов по налогам и взносам

НДС

25 января – самое позднее, когда можно сдать декларацию по НДС за четвертый квартал по обновленной форме. Существенных изменений в ней нет.

С 1 июля требования к декларации и пояснениям станут жестче. Инспекция аннулирует декларации, которые не соответствуют контрольным соотношениям, свидетельствующим о нарушении порядка заполнения.

Если во время проверки инспекция запросит пояснения, а налогоплательщик подаст их в электронном виде, но не по установленному формату, они не будут считаться представленными. Штраф – 5 тыс. руб.

Проверенный способ свести вероятность ошибки к минимуму – воспользоваться электронной отчетностью СБИС. Сервис работает через интернет и без него и автоматически проверяет отчеты перед отправкой в контролирующие органы.

НДФЛ

С 1 января 2021 года обновляется форма справок о доходах. По сравнению с прошлой версией появился, например, номер по КНД. Справки о доходах за 2020 год остаются прежними.

Страховые взносы

С нового года во всех регионах пособия больше не засчитываются в счет уплаты страховых взносов. На прямые выплаты переходят оставшиеся регионы, например Москва, Московская область, Санкт-Петербург, Краснодарский край.

Перейдя на новый порядок, работодатели должны продолжать оплачивать первые три дня больничного, дополнительные выходные для ухода за ребенком-инвалидом и перечислять пособие на погребение. Эти суммы нельзя зачесть в счет уплаты страховых взносов.

Увеличиваются предельные размеры базы:

— 966 тыс. руб. — по ВНиМ;

— 1 465 тыс. руб. — для пенсионных взносов.

Если выплаты с начала года превысили порог, пенсионные взносы начисляются по тарифу 10%, а «больничные» не платятся.

На титульном листе РСВ теперь необходимо указывать среднесписочную численность сотрудников, отдельно подавать ее больше не требуется.

Не позднее 1 марта в 2021 году сдается СЗВ-СТАЖ с учетом нового кода для расчета стажа. Появился новый код основания исчисления стажа “ВИРУС” для сотрудников, которые в период с января по сентябрь 2020 года оказывали медицинскую помощь пациентам с коронавирусной инфекцией или подозрением на нее.

Налог на прибыль

С 1 января действуют обычные правила освобождения от ежемесячных платежей и перехода на авансы по фактической прибыли. Особые правила 2020 года действовать не будут.

Чтобы в 2021 году перейти на уплату авансовых платежей по фактической прибыли или вернуться к другому способу уплаты авансовых платежей, подайте уведомление до конца этого года.

Если вы платите квартальные авансы, то при превышении в 2021 году лимита в 15 млн руб. нужно дополнительно рассчитывать и уплачивать ежемесячные авансы внутри квартала. Уведомлять налоговую об этом не требуется. В 2020 году лимит был временно повышен до 25 млн руб.

Налог на имущество

Стоимость торговой или офисной недвижимости, которая включена в региональный перечень, должна быть определена к началу года, иначе придется начислять налог по среднегодовой стоимости. До этого Минфин говорил, что налог не платится.

Какие изменения с 2021 года для бухгалтера, кадровика, юриста: большой обзор

С 01.01.2021 вступают в силу поправки, внесенные Федеральным законом от 31.07.2020 № 265-ФЗ, согласно которым для российских организаций, осуществляющих деятельность:

-

в области информационных технологий;

-

по разработке и реализации разработанных ими программы для ЭВМ, базы данных на материальном носителе или в форме электронного документа по каналам связи независимо от вида договора;

-

по оказанию услуг (выполнению работ) по разработке, адаптации, модификации программ для ЭВМ, баз данных (программных средств и информационных продуктов вычислительной техники);

-

по установке, тестированию и сопровождению программ для ЭВМ, базы данных;

-

по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции.

Налоговая ставка устанавливается в следующем размере:

Федеральный бюджет – 3 %;

Бюджет субъектов РФ – 0%.

Указанные ставки применяются при одновременном соблюдении российскими организациями условий установленных в пунктах 1.15 и 1.16 ст.284 НК РФ.

При этом оплата ежемесячных авансовых платежей по налогу на прибыль за 1 квартал 2021 года производится в размере ежемесячного авансового платежа произведенного в 4 квартале 2020 года (Письмо Минфина России от 17.11.2020 № 03-03-06/1/99926).

Изменения касаются налогоплательщиков, заключивших с государством соглашение о защите и поощрении капиталовложений, а также налогоплательщиков IT-отрасли и организаций, передавших в собственность государства недвижимость для организации и проведения научных исследований в Антарктике.

Внесены также изменения в электронные форматы налоговой декларации, сведений из книги покупок, книги продаж, журнала учета выставленных счетов-фактур, журнала учета полученных счетов-фактур.

С 1-го января 2021 года в редакции ФЗ № 265-ФЗ изложен пп.26.п.2 ст.149 НК РФ, согласно которому не подлежит обложению НДС реализация на территории РФ исключительных прав на программы для ЭВМ и базы данных, включенные в единый реестр российских программ для электронных вычислительных машин и баз данных.

Таким образом, если программное обеспечение и базы данных не перечислены в указанном реестре, организация должна исчислять и уплачивать НДС с операций по передаче прав на них.

Налоговые каникулы для ИП на УСН продлены до 2024 года. Условия из применения такие:

- В регионе принят закон о каникулах.

- ИП зарегистрирован после принятия данного закона.

- ИП ведет деятельность в льготной отрасли.

Уточнения относительно составления бухотчетности

Статья 13 Федерального закона «О бухгалтерском учете» дополнена положением, согласно которому бухотчетность организации может быть составлена:

- на бумажном носителе;

- в виде электронного документа;

- на бумажном носителе и в виде электронного документа.

При этом независимо от того, в каком виде она составлена, она признается официальной отчетностью организации.

Когда законом или договором предусмотрено представление бухотчетности другому лицу или в госорган на бумаге, организация обязана по их требованию за свой счет изготавливать на бумажном носителе копии бухгалтерской отчетности, составленной в виде электронного документа.

Данная норма Закона № 444-ФЗ вступает в силу с 1 января 2020 года.

Переходный режим для упрощенцев

Путин подписал поправки НК РФ по изменений упрощенной системы налогообложения. На переходный период лимиты по УСН повышены, а ставки изменились.

Согласно поправкам, упрощенцы могут превысить лимиты по УСН. Так, новые лимиты на переходный период по доходам составят 200 млн. рублей, а по численности — 130 человек.

На переходный период ставка по УСН будет повышена:

- Для объекта доходы с 6 до 8%

- Для объекта доходы минус расходы с 15 до 20%

Новые ставки все же выгодней, чем переход на общий режим. Ранее при превышении лимитов налогоплательщики вынуждены были переходить на ОСН и платить налог на прибыль и НДС. Упрощенцы от НДС освобождены.

Поэтому для упрощенцев произойдет не рост, а понижение налоговой нагрузки.

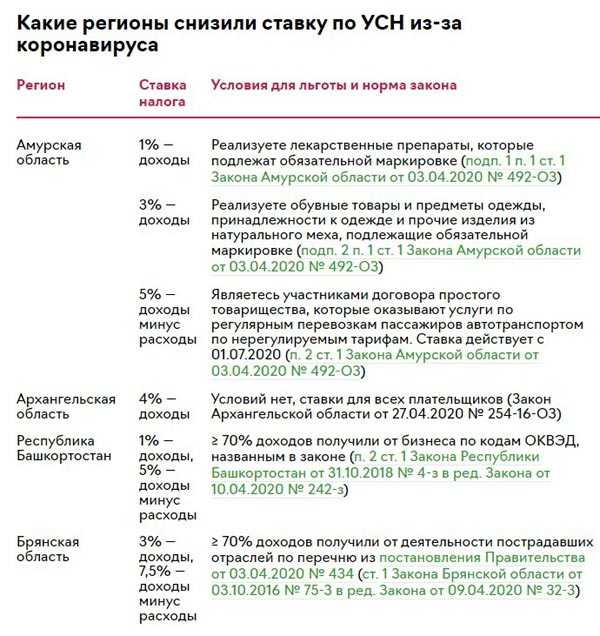

Регионы снизили ставки УСН до минимальных значений — смотрите таблицу новых ставок

Если нашли свою деятельность в списке, то с I квартала начинайте платить авансы по льготному тарифу, ждать конца года не нужно. В большинстве регионов главное условие для пониженной ставки — надо получить от льготного бизнеса не менее 70 процентов. Если льготная ставка установлена для всех плательщиков, то условие о доле доходов соблюдать не нужно.

1С ЗУП

Изменение МРОТ и других показателей с 2021 года

- Размеры МРОТ, пособий, тарифы страховых взносов в 2019-2021 году (памятка)

- Рассматривается проект поправок для МРОТ на 2022 год

Пособия из ФСС с 2021 года

- С 2021 абсолютно все регионы на прямых выплатах из ФСС

- Больничный по уходу за ребенком с 01.09.2021

- Отмена регистрации пособия за постановку на учет в ранние сроки беременности с 01.07.2021

- Скорректирован перечень детских выплат, обязательных к получению на карту «МИР»

- Обязанность перечислять пособия на карты «Мир» установлена c 01.07.2021

- Обновление форм документов, используемых при прямой выплате пособий

- Доработки и проверки для выгрузки реестра прямых выплат ФСС в формате 1.7.7

- Потребуется ли в ЗУП 3 устанавливать настройки для перехода с 01.01.2021 г. на прямые выплаты пособий из ФСС?

- Минздрав «усовершенствовал» порядок выдачи больничных

НДФЛ

- Обзор новой формы 6-НДФЛ, применяемой с 2021 года

- 6-НДФЛ и РСВ за 1 квартал 2021 в 1С (семинар от 15.04.2021 г.)

- Зарплата за декабрь 2021 — как отразить в 6-НДФЛ?

- Как заполнять справку о доходах, если выплачены крупные дивиденды?

- Ошибочно указали налог с декабрьской зарплаты в «первоквартальной» 6-НДФЛ? Уточненка не понадобится

- Как заполнить 6-НДФЛ по внутреннему совместителю, получившему доход свыше 5 млн. рублей

- Налоговики рассказали, как заполнить 6-НДФЛ с прогрессивной ставкой

- Налоговики продолжают разъяснять особенности заполнения 6-НДФЛ по Разделу 2: КБК и данные в 112 строке

- Зарплату выплатили в последний день квартала — как оформлять 6-НДФЛ?

- ФНС разобрала на примере, как показать в 6-НДФЛ дивиденды свыше 5 млн руб.

- Зарплату выплатили в последний день квартала, НДФЛ уплачен в следующем квартале — как это отразить в 6-НДФЛ?

- Обновлены контрольные соотношения для расчета 6-НДФЛ

- Когда и как уведомить о централизованной уплате НДФЛ за филиалы: объясняют налоговики

- Скорректирован перечень медуслуг для получения НДФЛ-вычета

- Упрощенный порядок получения вычетов с 2022 года

- Как с 2021 года в отчете 6-НДФЛ отразить информацию о невозможности удержать НДФЛ

- Новый фитнес-вычет по НДФЛ с 2022 года

- Расчет 6-НДФЛ хотят обновить

- Зарплата за декабрь 2021 — как отразить в 6-НДФЛ?

- Куда перечислять НДФЛ и как отчитываться по налогу при смене адреса «ответственного» филиала

- Зарплату начислили, но не выплатили — включать ли ее в 6-НДФЛ

- 6-НДФЛ в 1С (семинар от 14.10.2021)

Страховые взносы

- Обзор новой формы РСВ, применяемой с 2020 года

- 6-НДФЛ и РСВ за 1 квартал 2021 в 1С (семинар от 15.04.2021 г.)

- ФНС — о нюансах заполнения РСВ за 1 квартал 2021

- Расширен перечень КС для расчета по страховым взносам

- Новому РСВ — новые контрольные соотношения

- Обновлены контрольные соотношения для расчета 6-НДФЛ

- Страховые взносы для ИТ-компаний с 2021 г (ЗУП 3.1.14.265 / 3.1.15.96)

- С 2021 года — новые размеры предельных баз для взносов

- Обзор новой формы 4-ФСС, планируемой к применению в 2021 году

- ФСС утвердил основные показатели для расчета скидок и надбавок по взносам на травматизм в 2021 году

- Финансирование предупредительных мер в 2021 году

- Требование ФНС добавить нулевые показатели в Раздел 3 РСВ по сотрудникам, не имеющим выплат, будет доработано в ЗУП 3

- С 2022 года — новый бланк РСВ

- Задержали зарплату — не забудьте начислить взносы с компенсации

- Лимиты базы для взносов в 2022 году увеличатся на 6,9%

- Отчетность по страховым взносам (РСВ, 4-ФСС) в 1С (семинар от 12.10.2021)

ЭТК и персучет

- Выпущена новая печатная форма СЗВ-М (ЗУП 3.1.14.525 / 3.1.18.46)

- В СЗВ-СТАЖ и СЗВ-КОРР период по коду КВАЛИФ не исключается из льготного стажа (3.1.14.615 / 3.1.18.151)

- С 2022 года станет больше поводов для сдачи СЗВ-СТАЖ

- Где в ЗУП 3 указывается код ОКЗ для заполнения СЗВ-ТД с 01.07.2021 года?

- Где в ЗУП 3 указать трудовые функции для последующего заполнения СЗВ-ТД с 01.07.2021 года?

- ПФР анонсировал новую версию форматов отчетности работодателей

- Минтруд решил обновить формы СТД-Р и СТД-ПФР

- Учет для ЭТК и подготовка СЗВ-ТД в 1С (семинар от 07.10.2021)

Статистика

- Утверждены новые формы статотчетности

- Новые правила заполнения статотчетности N ПМ для «малышей»

- Сплошное статнаблюдение для малого бизнеса в 2021 году: разъясняем нюансы

- Отдельный отчет о среднесписочной численности отменен — президент подписал закон

- Обновленная в 2021 году статистическая форма №1 — нюансы заполнения и проверка в ЗУП 3 (ЗУП 3.1.14.500 / 3.1.17.171)

- Утверждены новые формы статотчетности

Удержания из зарплаты

- Казначейство — о нюансах заполнения платежки при удержаниях по исполнительным документам

- Деньги из зарплаты сотрудника по исполнительным листам удерживайте по-новому

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить важные изменения 1С и законодательства

Сведения о показателях отчетности по сегментам

С 2022 года ввели новые федеральные стандарты бухгалтерского учета для организаций государственного сектора: среди них — сведения о показателях бухгалтерской (финансовой) отчетности по сегментам. Его применяют учреждения, которые формируют консолидированную отчетность. ФСБУ определяет порядок раскрытия сведений о показателях отчетности по сегментам в составе годовой консолидированной отчетности. Такие отчеты формируют, в том числе, и главные распорядители бюджетных средств (ГРБС), которые осуществляют функции и полномочия учредителя для бюджетных и автономных учреждений. Кроме того, консолидированную отчетность формируют финансовые органы субъектов РФ и муниципальных образований.

Федеральный стандарт выделяет три сегмента. Покажем их в таблице.

| Сегмент | Организации госсектора |

|---|---|

| Бюджетные единицы |

К ним относятся:

|

| Бюджетные и автономные учреждения | К ним относятся федеральные, региональные, муниципальные бюджетные и автономные учреждения |

| Внебюджетные государственные единицы |

К ним относятся:

|

Сумму оборотов между организациями из одного сегмента исключают при формировании показателей по этому сегменту. Такие же обороты между организациями разных сегментов исключают при формировании консолидированных показателей по всем сегментам.

Прогрессивная ставка НДФЛ 15%

Одним из самых нашумевших событий 2021 года стала прогрессивная ставка НДФЛ. Несмотря на поднятую шумиху, надо признать, что большинство населения этого изменения даже не заметит. Посудите сами — 15% налога заплатят те, чей доход превысит 5 миллионов рублей, в среднем это более 416 тыс. рублей в месяц. Это минимум в 10 раз выше средней зарплаты.

С другой стороны, уже в начале года доходы отдельных физлиц окажутся выше этого размера, например, если организация выплатила крупные дивиденды собственнику (участнику ООО). При этом по повышенной ставке облагаются доходы, превышающие 5 млн рублей. Все, что ниже, будет облагаться НДФЛ по ставке 13%.

Описание функционала отраслевой конфигурации 1С: Управление ветеринарными сертификатами

Данная статья представляет краткое описание функционала конфигурации 1С: Управление ветеринарными сертификатами. Судьба свела меня с данным программным продуктом не так давно, поэтому опыт общения с ним не сильно богатый. Но, с одной стороны, какие-то «шишки» я в этом вопросе уже «набил», а с другой — внятной документации или описания на данное творение, как говорится, «днем с огнем». Самое полезное, что я смог найти — это серия видеороликов от самих «АСБК Софт» (https://www.asbc.ru/catalog/vsd3428new/). В совокупности эти 2 обстоятельства наталкивают меня на мысль о том, что можно написать некоторое подобие общего описания программы. Искренне надеюсь, что кому-то мои творческие потуги принесут пользу.

Уточнен порядок признания бухотчетности составленной

По общему правилу бухгалтерская отчетность организации считается составленной после подписания ее руководителем организации. С отчетности за 2021 год он вправе подписать электронную бухотчетность при помощи ЭЦП. Такое изменение в Закон о бухучете (уточненная редакция ч. 8 ст. 13) внёс Закон от 28.11.2018 № 444-ФЗ.

Таким образом, законодатели приравняли электронный баланс к балансу на бумаге. Теперь у главы компании есть выбор: подписать бумажный экземпляр или заверить электронной подписью электронный документ.

Отметим, что ранее бухотчетность признавали составленной только после того, как руководитель подписал ее именно на бумаге.

Таким образом, ФЗ «О бухгалтерском учете» более не связывает признание бухгалтерской отчетности составленной исключительно с подписанием ее экземпляра на бумажном носителе.

Новые правила для платежных поручений с 01.01.2021 г.

Новое в бухучете по страховым взносам в бюджетном учреждении — это порядок заполнения платежек на перечисление налогов и взносов. Все фискальные расчеты переводят на систему казначейского обслуживания в системе казначейских платежей. При заполнении платежных поручений надлежит указывать новый номер счета банка получателя средств, который входит в состав единого казначейского счета. С 01.01.2021 по 30.04.2021 действует переходный период: работают и банковские счета № 40101, и казначейские счета. С 01.05.2021 состоится полноценный переход на казначейские счета.

Изменили и правила внесения идентификационной информации о плательщике и получателе средств в распоряжениях о переводе. В течение 2021 изменится порядок заполнения полей:

- 60 — ИНН;

- 106 — основание платежа;

- 108 — номер документа;

- 109 — дата документа основания платежа.

УСН

Раз уж мы коснулись темы УСН. В целях облегчения налогоплательщикам отмены любимой вмененки и перехода на УСН решено установить гибкие лимиты и более лояльные ограничения, т.е. переходный период.

По действующим правилам, право на применение УСН теряется при превышении численности (ограничение — 100 человек) и дохода (предел — 150 млн руб.). Но с 2021 года действуют особые правила: если в течение года численность сотрудников не перевалит за 130 человек, а доходы не превысят 200 млн руб., то организации или ИП повезло — налогоплательщик сохраняет право применения упрощенной системы.

При превышении «стандартных» лимитов повысятся ставки налога: для УСН «доходы» — до 8%, а для УСН «доходы минус расходы» — до 20%. Новые ставки действуют с первого дня квартала, в котором допущено превышение.

Если до конца года и новые предельные значения будут превышены, то тогда налогоплательщик теряет право применять УСН также с начала соответствующего квартала.

Установлена плата за бухотчетность контрагентов

С мая 2021 года запросить бухотчетность контрагентов можно с помощью специального интернет-ресурса на сайте ФНС:

- бесплатно – получить информацию о бухгалтерской (финансовой) отчетности любой организации;

- за плату – получить экземпляр отчетности, подписанный электронной подписью ФНС России.

Согласно п. 2 постановления Правительства РФ от 25.06.2019 № 811 «О случаях, размере и порядке взимания платы за предоставление информации, содержащейся в государственном информационном ресурсе бухгалтерской (финансовой) отчетности», сумма платы составит 200 000 рублей за годовое обслуживание 1 рабочего места (т. е. одного компьютера).

Эти изменения в Закон о бухучете внёс Закон № 444-ФЗ.

Таблица изменений в бюджетном учете в 2020 году

В таблице представлены все важные изменения в бюджетном учете 2020 г.

| Суть нововведения | Нормативно-правовой документ | Комментарий |

|---|---|---|

| ФСБУ | Введены новые стандарты бухучета для учреждений бюджетной сферы | |

| ПФХД | Новая форма ПФХД и порядок ее заполнения | |

| Отчетность |

Некоторые отчеты в 2020 формируются по новым формам. Все отчеты подписываются ЭЦП руководителя, подаются только в налоговую и только в электронной форме |

|

| КБК | Новые КБК для уплаты штрафов | |

| Взыскание долгов | Новый порядок взыскания налоговых долгов | |

| Уведомления ИФНС | Обновленные правила информирования | |

| Зарплата |

МРОТ увеличился до 12 130 рублей. Новые коды в платежных поручениях с 01.06.2020 |

|

| НДФЛ | Новый предельный срок сдачи форм 2-НДФЛ и 6-НДФЛ — 1 марта | |

| Страховые взносы | Обновленный бланк ЕРСВ | |

| Имущественный налог | Авансовые расчеты с 2020 г. не предоставляются. Подается итоговая имущественная декларация за отчетный период | |

| Земельный и транспортный налоги | ИФНС не требует налоговые декларации |

Другие изменения с 2021 года

Ожидаются такие изменения законодательства:

- Банки будут проверять соглашения с наличными средствами от 600 тыс. руб.

- Поменяли правила касательно электронной подписи. Теперь использовать электронную цифровую подпись возможно со всех устройств даже без установки каких-то программ.

- Проект «Прямые выплаты» ФСС будет работать в каждом регионе. Проект предусматривает корректировку в порядке выплат денежных средств. Новые правила гарантируют гражданам получение выплат независимо от финансовых возможностей работодателей.

- Поменяются реквизиты для оплаты налогов и взносов банковских счетов Казначейства России.

- Начнет действовать национальная система отслеживания товаров. Это нужно для организации контроля за товарами от ввоза до реализации.

Каждый год не обходится без важных налоговых и бухгалтерских новшеств. Изменения в 2021 году для бухгалтера будут как позитивными, так и не очень. Многие исправления в законодательной базе отразятся на деятельности бухгалтеров. Главное новшество – отмена ЕНВД. Позитивные моменты – отмена некоторых деклараций и объединение нескольких форм в одну.

- Налоговый календарь на 2021 год в таблицах

- 6-НДФЛ с 2021 года: новая форма

- Новые законы в России в 2021 году

- Проверки малого бизнеса в 2021 году

- Бюджет России на 2021 год

Взносы для СМП 2021

В 2020 году представители малого бизнеса уплачивали страховые взносы начиная с апреля по льготной схеме.

По каждому физлицу в отношении доходов за месяц доходы в пределах МРОТ (12130 руб. в 2020 году) облагаются:

- 22% – по ОПС;

- 5,1% – в ФОМС;

- 2,9% – в ФСС (временная нетрудоспособность и материнство — ВНиМ).

Всего — 30%.

Доходы свыше МРОТ:

- 10% – по ОПС ПФР;

- 5% – в ФОМС;

- 0% – в ФСС (ВНиМ).

Всего — 15%, т.е. в два раза ниже.

Аналогично теперь станут рассчитываться взносы для СМП и в 2021 году, но с учетом нового МРОТ — 12792 руб.

Обратите внимание, что предельные базы для расчета взносов составляют в 2021 году:

- ФСС (ВНиМ) – 966 тыс. руб.;

- на ОПС – 1 млн 465 тыс. руб.

Если доход сотрудника превысит эти значения, то взносы в ФСС по ВНиМ со сверхлимитной суммы удерживать не нужно, а ставка пенсионных взносов составит 10%. Лимиты одинаково применяются всеми налогоплательщиками независимо от их статуса.