- Как списать гсм на использования личного автомобиля в служебных целях

- Соглашение о покрытии расходов

- Аренда автомобиля

- Компенсации за использование личного транспорта работников

- Автомобиль директора: служебный или личный?

- Безвозмездное пользование

- Налог на прибыль

- НДФЛ и страховые взносы

- Оформление компенсации

- В рамках трудового договора

- Заключение договора аренды

- Компенсация за использование личного ТС

- Налог на прибыль

- НДФЛ

- Страховые взносы

- Аренда автомобиля

- Покупка всего необходимого для автомобиля

- Личный автомобиль в служебных целях

- Списание топлива по норме

- Бухгалтерский учет расходов по приобретению и списанию ГСМ

- Автомобиль индивидуального предпринимателя

Как списать гсм на использования личного автомобиля в служебных целях

Однако многие организации вместо собственных автомобилей предпочитают использовать личный транспорт своих сотрудников, возмещая им расходы на бензин.

В этом случае возникает вопрос: а можно ли учесть эти расходы при налогообложении прибыли?

Судьи считают – можно, если расходы обоснованы и имеют производственную направленность. Например, положительное для налогоплательщика решение приняли арбитры Западно-Сибирского округа (постановление от 26.09.2014 № А46-15928/2013), проанализировав заключенные с работниками договоры об использовании ими личного транспорта в служебных целях.

Также оно может производить списание на основе товарной накладной на отпуск ГСМ, которая выдается автозаправочной станцией. Бухгалтерский учет на оприходование и списание нужно вести на протяжении одного месяца, по истечению которого списать горюче-смазочный материал сообразно норме потребления.

Для обоснования расходов предприятие должно осуществлять бухгалтерскую проводку.

Соглашение о покрытии расходов

В соглашении между руководителем и сотрудником должна отражаться информация:

- о марке транспорта работника, годе выпуска;

- о сумме компенсации, приведенных расчетах, сроках по выплатам.

Часть предприятий издает указ о выплате компенсации. Если в нем присутствует подпись работника, то в суде документацию приравнивают к соглашению. Однако рекомендуется составить именно соглашение, чтобы не инициировать ненужные споры.

В соглашении между руководителем и подчиненным есть возможность указать 2 вида компенсации одновременно: и на ГСМ-расходы, и на износ автотранспорта. В законодательстве не прописаны конкретные суммы, поэтому мера возмещения затрат за пользование собственным автомобилем устанавливается в каждой организации.

Контролирующие органы РФ для верного расчета налогов предлагают учитывать степень износа автомобиля и время его эксплуатации. Необходимо использовать простые расчеты, отображаемые в соглашении:

- Сумма выделяемых средств равна сумме амортизации транспорта. Расчеты ведутся в текущем периоде.

- Вести расчеты, исходя из стоимости 1 км автопробега по должностным обязанностям. Расценки можно заимствовать у такси.

Аренда автомобиля

Сдача личного авто в аренду для того, чтобы впоследствии пользоваться им в служебных целях, является распространенной практикой. Данный способ обеспечивает сотруднику высокий уровень гарантии сохранности своего автомобиля, предоставляет дополнительное вознаграждение и ставит ТС на баланс компании, что существенно упрощает ведение отчетности.

Но в использовании аренды личного автомобиля директора отмечают и недостатки. К таковым относятся следующие:

- Придется платить НДФЛ с платы за аренду.

- Необходимо снова оформлять страховой договор.

- Дополнительно нужно заключить договор аренды.

Подробно данный вопрос раскрывается в ст. 643 Гражданского кодекса.

Компенсации за использование личного транспорта работников

Статья 188 ТК РФ предписывает работодателю выплачивать компенсацию за использование личного имущества работника (в том числе и транспортных средств), а также возмещать расходы, связанные с его эксплуатацией. Размер возмещения расходов определяется соглашением сторон трудового договора, выраженным в письменной форме.

Нормы компенсаций, установленные Постановлением Правительства РФ от 08.02.2002 N 92, приведены в таблице. Суммы, выплачиваемые работнику в пределах утвержденных лимитов, не облагаются страховыми взносами во внебюджетные фонды, НДФЛ и уменьшают базу по налогу на прибыль организаций (см. табл.).

|

Легковые автомобили с рабочим объемом двигателя |

Норма компенсации |

|

До 2000 куб. см включительно |

1200 |

|

Свыше 2000 куб. см |

1500 |

|

Мотоциклы |

600 |

Как видно из таблицы, суммы компенсаций, утвержденные Правительством РФ, невелики. Однако при выплате компенсации за использование личного автомобиля предполагается, что ее сумма должна покрывать все расходы на эксплуатацию транспортного средства. В настоящее время 1200 — 1500 руб. не могут покрыть все ежемесячные расходы по нормальной эксплуатации транспортного средства: несмотря на инфляцию, нормы с 2002 г. не индексировались.

Руководство предприятия может установить более высокую норму компенсационных выплат, однако превышение суммы компенсации над установленными лимитами не будет признаваться расходами в целях налогообложения прибыли (пп. 11 п. 1 ст. 264 НК РФ). Кроме того, возникнут вопросы, касающиеся взносов во внебюджетные фонды и НДФЛ с сумм превышения норм компенсационных выплат.

Контролирующие органы считают, что суммы превышения установленных норм облагаются НДФЛ (Письма УФНС России по г. Москве от 21.01.2008 N 28-11/4115, Минфина России от 03.12.2009 N 03-04-06-02/87).

Президиум ВАС РФ (Постановление от 30.01.2007 N 10627/06) придерживается иного мнения, считая, что рассматриваемые нормы установлены в целях исчисления налога на прибыль, поэтому не могут использоваться для исчисления НДФЛ. Тем не менее риск возникновения спора по данному вопросу можно оценивать как высокий.

Большую пользу при подготовке налогоплательщиком аргументов для судебного разбирательства может принести Письмо Минфина России от 23.12.2009 N 03-04-07-01/387 (доведенное до налоговых инспекций на местах Письмом ФНС России от 27.01.2010 N МН-17-3/15@). В нем указано следующее: поскольку гл. 23 НК РФ не содержит норм компенсаций при использовании личного имущества работника в интересах работодателя и не предусматривает порядок их установления, то для целей применения п. 3 ст. 217 НК РФ следует руководствоваться положениями Трудового кодекса РФ.

Статья 188 ТК РФ предусматривает, что при использовании работником с согласия или ведома работодателя и в его интересах личного имущества работнику выплачивается компенсация за использование, износ (амортизацию) инструмента, личного транспорта, оборудования и других технических средств и материалов, принадлежащих работнику, а также возмещаются расходы, связанные с их использованием. Таким образом, освобождению от налогообложения в соответствии с п. 3 ст. 217 НК РФ подлежат суммы компенсационных выплат, включая возмещение расходов, в связи с использованием личного имущества работника в интересах работодателя в соответствии с соглашением сторон трудового договора.

В отношении взносов в ПФР и Фонды медицинского страхования ст. 9 Федерального закона от 24.07.2009 N 212-ФЗ определяет перечень компенсационных выплат, не подлежащих обложению страховыми взносами. В частности, не начисляются взносы на все виды установленных законодательством Российской Федерации компенсационных выплат, в том числе на выплаты, связанные с исполнением работником трудовых обязанностей, но только в пределах законодательно установленных норм. Таким образом, сумма превышения должна облагаться взносами.

В Письме Минздравсоцразвития России от 12.03.2010 N 550-19 содержатся совершенно иные выводы. В нем также дается ссылка на ст. 188 ТК РФ и подчеркивается, что размер возмещения расходов определяется соглашением сторон трудового договора, выраженным в письменной форме. Сумма компенсации, выплачиваемая сотруднику за использование личного транспорта в служебных целях, не подлежит обложению страховыми взносами в пределах сумм, определяемых соглашением между организацией и ее сотрудником в соответствии с указанной нормой трудового законодательства.

Автомобиль директора: служебный или личный?

: 1) наименование и номер; 2) сведения о сроке действия; 3) сведения о собственнике (владельце) транспортного средства; 4) сведения о транспортном средстве; 5) сведения о водителе. При оформлении путевых листов имейте в виду, что унифицированные формы (п.

2 пост. Госкомстата России от 28.11.1997 № 78; письмо Минфина России от 20.09.2005 № 03-03-04/1/214 ) этого документа, утвержденные Госкомстатом России, обязаны применять только автотранспортные организации.

Все остальные компании могут выбирать, какую форму путевого листа им использовать: унифицированную или разработанную самостоятельно. При выборе последнего варианта учтите, что такой бланк путевого листа должен быть утвержден в качестве приложения к учетной политике и содержать все обязательные реквизиты (указаны выше).

Безвозмездное пользование

По договору безвозмездного пользования (договору ссуды) одна сторона (ссудодатель) обязуется передать или передает вещь в безвозмездное временное пользование другой стороне (ссудополучателю), а последняя обязуется вернуть ту же вещь в том состоянии, в каком она ее получила, с учетом нормального износа или в состоянии, обусловленном договором (п. 1 ст. 689 ГК РФ).

Налогоплательщик, получающий по договору в безвозмездное пользование имущество, включает в состав внереализационных доходов доход в виде безвозмездно полученного права пользования имуществом, определяемый исходя из рыночных цен на аренду идентичного имущества (п. 8 ст. 250, п. 2 ст. 248 НК РФ, письма Минфина России от 14.06.2017 N 03-03-07/36870, от 17.02.2016 N 03-03-06/1/8746).

Налог на прибыль

Ссудополучатель обязан поддерживать вещь, полученную в безвозмездное пользование, в исправном состоянии, включая осуществление текущего и капитального ремонта, и нести все расходы на ее содержание, если иное не предусмотрено договором безвозмездного пользования (ст. 695 ГК РФ).

Соответственно, организация вправе отнести к расходам для целей налогообложения прибыли расходы, связанные с использованием и содержанием имущества, полученного в безвозмездное пользование, при условии соответствия таких расходов критериям, установленным ст. 252 НК РФ. Расходы на ГСМ учитываются в том же порядке, как и при заключении договора аренды.

НДФЛ и страховые взносы

При передаче транспортного средства по договору безвозмездного пользования у физического лица не возникает доходов (экономической выгоды ? п. 1 ст. 41 НК РФ), облагаемых НДФЛ. Отсутствуют в таком случае выплаты и иные вознаграждения, признаваемые объектом обложения страховым взносами в соответствии с п. 1 ст. 420 НК РФ.

Отметим, что существуют определенные риски, которые могут привести к переквалификации договора безвозмездного использования ТС, например, в договор аренды с экипажем, вследствие чего ФНС могут быть доначислены страховые взносы, НДФЛ, пени и санкции за их несвоевременную уплату.

Оформление компенсации

Контракт о возмещении издержек можно заключить такими способами:

- Трудовым договором, который оформляют при устройстве на работу.

- Отдельным документом. Этот вариант подходит, если нужна машина человека, который уже работает на нанимателя.

- Оформление договора аренды.

В рамках трудового договора

Соглашение о компенсации за использование личного автотранспорта прописывают отдельным пунктом при оформлении трудового договора с работником, где указывают:

- Порядок использования автомобиля. Задачи, для решения которых его будут применять, время эксплуатации машины для нужд нанимателя и сотрудника, другие положения.

- Размер компенсации.

При расчете суммы выплат учитывают:

- Остаточную стоимость автомобиля.

- Техническое состояние машины в момент заключения контракта.

- Интенсивность эксплуатации.

- Метод амортизации автомобиля, на который будут ориентироваться при расчете.

- Издержки на ремонт.

- Возмещение других затрат – ГСМ, страховки и т.д.

- Общий срок использования автомобиля.

Если потребность в машине возникла после того, как сотрудник был нанят на работу, новый трудовой договор заключать не нужно.

Служащий пишет заявление, наниматель издает приказ, где определяет порядок пользования автомобилем, размер выплат, другие моменты.

Заключение договора аренды

В этом случае документ должен иметь следующие пункты:

- Описание машины – марку, регистрационный знак, дату выпуска, объем мотора, срок полезного использования и т.д.

- Документы сотрудника, подтверждающие право на владение транспортом. К договору прикрепляют копию паспорта автомобиля, справку о госрегистрации.

- Срок аренды.

- Сумма, дата внесения платы.

Компания может арендовать машину с водителем или без него. Это тоже прописывают в договоре:

- С экипажем. Арендодатель предоставляет услуги по вождению, отвечает за техническую эксплуатацию транспорта. Он обязан поддерживать машину в рабочем состоянии, при необходимости ремонтировать. Договор прописывает должностные обязанности служащего, например, выезд на участки, доставка почты.

- Без экипажа. Арендодатель дает автомобиль временно за определенную плату без предоставления услуг. Наниматель отвечает за поддержание рабочего состояния транспорта, оплачивает текущий и капитальный ремонт.

При оформлении договора учитывают такие моменты:

- Арендная плата за эксплуатацию машины в служебных целях не облагается страховыми взносами (НК РФ, ст. 420.4).

- Прибыль служащего по договору – аренда и плата за услуги по вождению и технической эксплуатации автомобиля, если машина была нанята с водителем. Когда транспорт арендован без него, арендная плата облагается налогом на доходы физических лиц (НДФЛ). Этот момент оговаривают ст. 208.1.4/6; 209.1; 210 НК РФ.

- Заключая договор, нужно разграничить арендную плату, которая не облагается страховым взносом, и гонорар за вождение и техническую эксплуатацию (он обкладывается).

Автомобиль, полученный по договору аренды, закрепляют за сотрудником организации (владельцем транспорта или другими служащими), которые будут им пользоваться.

Арендатор оплачивает расходы, которые возникли во время коммерческой эксплуатации транспорта. Он выделяет деньги на топливо, другие расходные материалы, страховку, оплату сборов.

Компенсация за использование личного ТС

Согласно ст. 188 ТК РФ при использовании работником с согласия или ведома работодателя и в его интересах личного имущества, в том числе ТС, работнику выплачивается компенсация за использование, износ (амортизацию) ТС, принадлежащих работнику, а также возмещаются расходы, связанные с их использованием. Размер возмещения расходов определяется соглашением сторон трудового договора, выраженным в письменной форме.

Налог на прибыль

В целях главы 25 «Налог на прибыль организаций» НК РФ налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 НК РФ) с учетом требований п. 1 ст. 252 НК РФ.

На основании пп. 11 п. 1 ст. 264 НК РФ к прочим расходам, связанным с производством и реализацией, относятся, в частности, расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов в пределах норм, установленных Правительством РФ. Нормы расходов организаций на выплату компенсации за использование для служебных поездок личных легковых автомобилей работников установлены постановлением Правительства РФ от 08.02.2002 N 92. Суммы компенсаций сверх этих лимитов не могут уменьшать облагаемую прибыль (п. 38 ст. 270 НК РФ)*(1).

НДФЛ

В соответствии с п. 3 ст. 217 НК РФ не подлежат обложению НДФЛ все виды установленных законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ), связанных, в частности, с исполнением налогоплательщиком трудовых обязанностей.

Освобождению от обложения НДФЛ подлежат в том числе и суммы возмещения ГСМ в связи с использованием личного ТС работника в интересах работодателя при выполнении своих трудовых обязанностей в соответствии с соглашением сторон трудового договора (смотрите, например, письма Минфина России от 23.01.2018 N 03-04-05/3235, от 14.12.2017 N 03-04-06/83831, от 05.12.2017 N 03-04-06/80616, от 24.11.2017 N 03-04-05/78097, от 26.09.2017 N 03-04-06/62152).

При этом должны иметься документы, подтверждающие нахождение в собственности налогоплательщика используемого имущества, а также расчеты компенсаций и документы, подтверждающие фактическое использование имущества в интересах работодателя, осуществление расходов на эти цели, а также документы, подтверждающие суммы произведенных в этой связи расходов (письма Минфина России от 23.01.2018 N 03-04-05/3235, от 14.12.2017 N 03-04-06/83831, от 05.12.2017 N 03-04-06/80616, от 20.04.2015 N 03-04-06/22274). Например, к документам, подтверждающим произведенные плательщиком расходы на ГСМ, можно отнести путевые (маршрутные) листы, авансовые отчеты с приложением чеков АЗС и др. (письмо ФНС России от 13.11.2018 N БС-3-11/8304@).

Страховые взносы

Все виды установленных законодательством РФ компенсационных выплат, связанных с выполнением физическим лицом трудовых обязанностей, не облагаются страховыми взносами, установленными НК РФ (пп. 2 п. 1 ст. 422 НК РФ).

Таким образом, не подлежит обложению страховыми взносами установленная ст. 188 ТК РФ компенсация, выплачиваемая организацией работнику за использование им личного автотранспорта в служебных целях, в размере, определяемом соглашением между организацией и таким работником (письмо Минфина России от 23.10.2017 N 03-15-06/69146, постановление ФАС Уральского округа от 29.05.2014 N Ф09-2371/14 N А76-15717/2013).

Полагаем, что данные положения распространяются и на возмещение расходов работников на приобретение ГСМ, связанных с использованием личного ТС, если использование данного имущества связано с исполнением трудовых обязанностей (в служебных целях) в размере, определяемом соглашением между организацией и таким сотрудником (смотрите письмо Минтруда России от 25.07.2014 N 17-3/В-347). При этом размер возмещения указанных расходов должен соответствовать экономически обоснованным затратам, связанным с фактическим использованием работником личного имущества для целей трудовой деятельности (письма Минфина России от 12.09.2018 N 03-04-06/65168, от 23.01.2018 N 03-04-05/3235, ФНС от 13.11.2018 N БС-3-11/8304@).

Аренда автомобиля

Сдача личного авто в аренду для того, чтобы впоследствии пользоваться им в служебных целях, является распространенной практикой. Данный способ обеспечивает сотруднику высокий уровень гарантии сохранности своего автомобиля, предоставляет дополнительное вознаграждение и ставит ТС на баланс компании, что существенно упрощает ведение отчетности.

Но в использовании аренды личного автомобиля директора отмечают и недостатки. К таковым относятся следующие:

- Придется платить НДФЛ с платы за аренду.

- Необходимо снова оформлять страховой договор.

- Дополнительно нужно заключить договор аренды.

Подробно данный вопрос раскрывается в ст. 643 Гражданского кодекса.

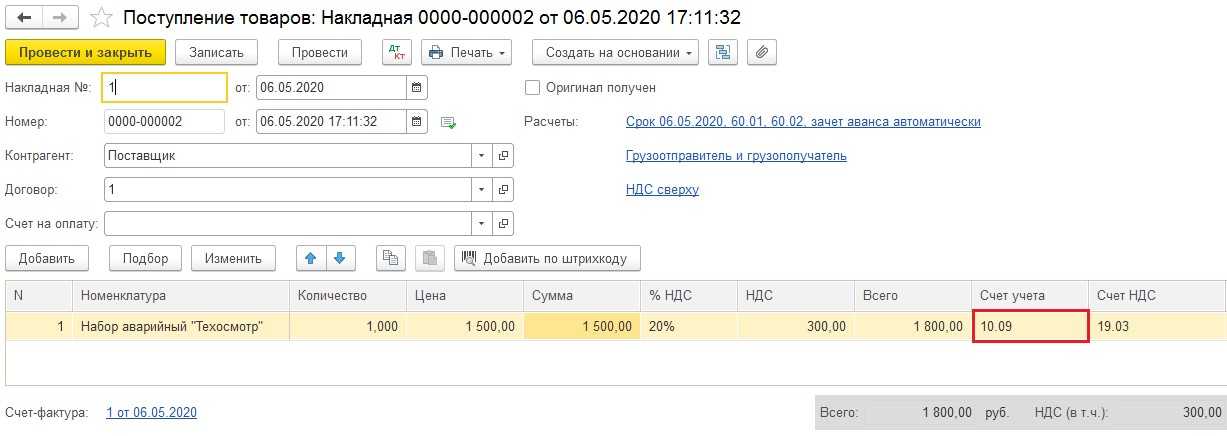

Покупка всего необходимого для автомобиля

Приобретение аптечки, троса и огнетушителя можно отнести как к покупке инвентаря, так и основного средства.

Напоминаем, что к основным средствам причисляют имущество, имеющее срок полезного применения более года и цену больше 40 000 рублей.

Чаще всего аптечки, огнетушители и другой инвентарь стоит гораздо дешевле. Значит, в соответствии с ПБУ 5/01 их необходимо записывать в составе материалов на счёте 10.09 «Инвентарь и хозяйственные принадлежности».

Оприходование инвентаря можно оформить документом «Поступление (акты, накладные)» в категории «Покупки» либо документом «Авансовый отчёт» в категории «Банк и касса», если он приобретается подотчетным лицом. На изображении, представленном ниже, можно посмотреть пример заполнения накладной на покупку.

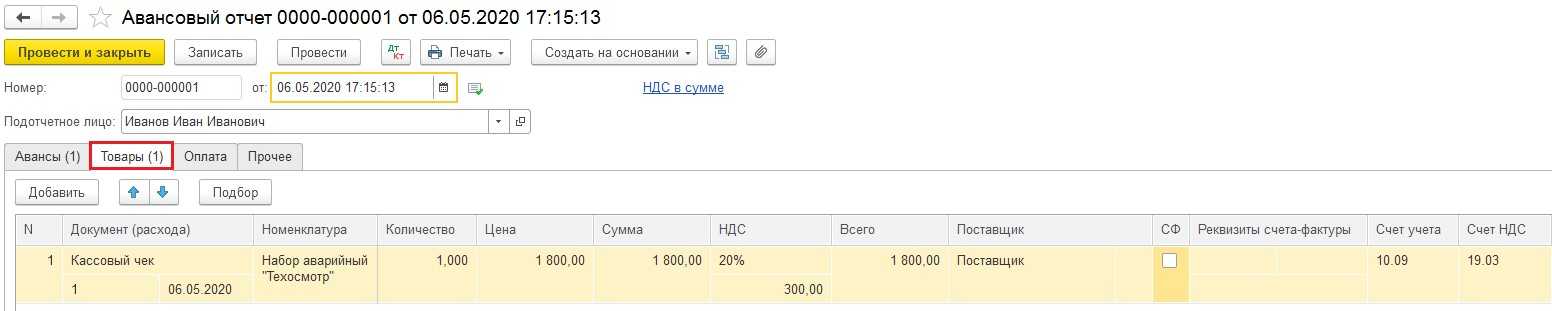

Если покупка отображается авансовым отчетом, то приобретаемый инвентарь показывается в разделе «Товары», как показано на картинке.

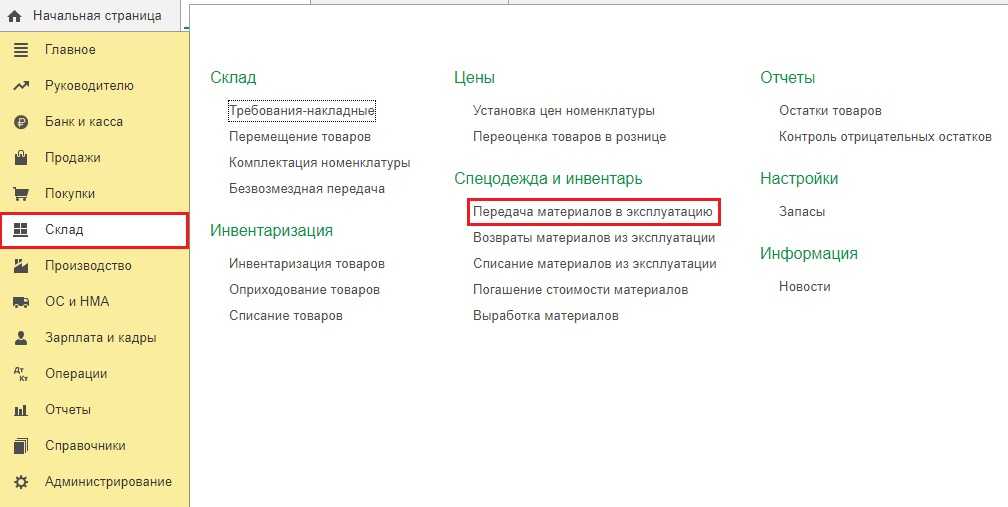

В момент передачи инвентаря в машину, его нужно указать в составе затрат.

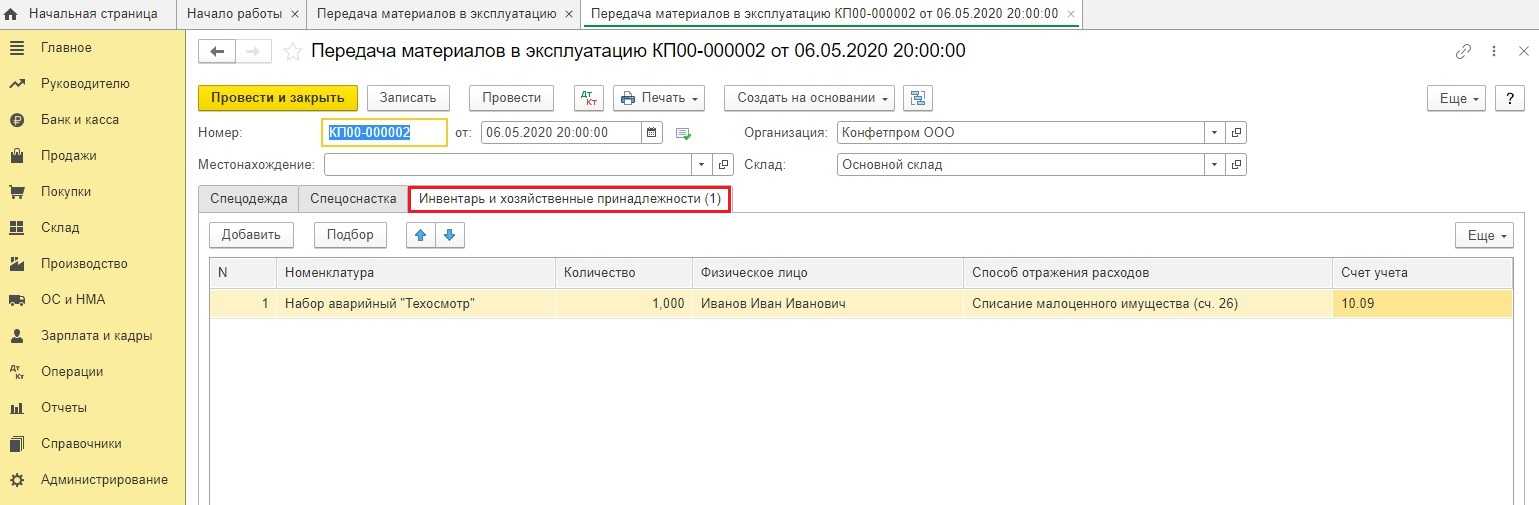

Для этого нужно зайти во вкладку «Склад» и выбрать «Передача материалов в эксплуатацию».

В представленном документе зайдем в раздел «Инвентарь и хозяйственные принадлежности» и введем сведения о передаваемых материалах.

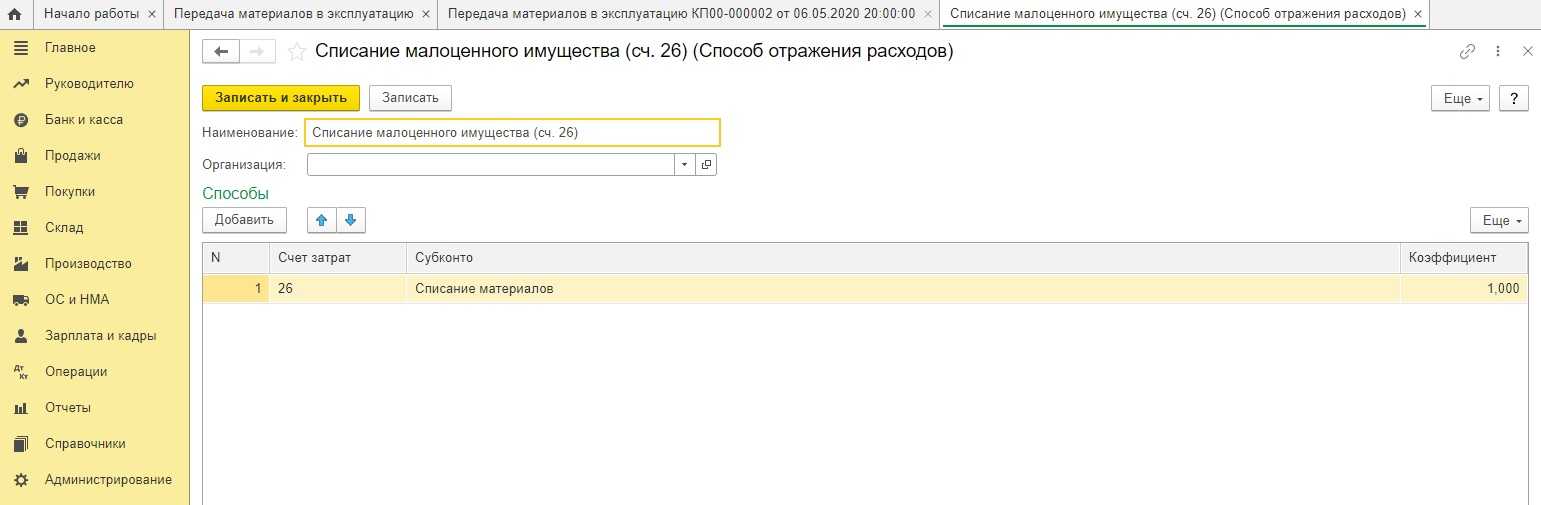

В строке «Способ отражения расходов» нужно выбрать, на каком затратном счете будут показаны данные траты.

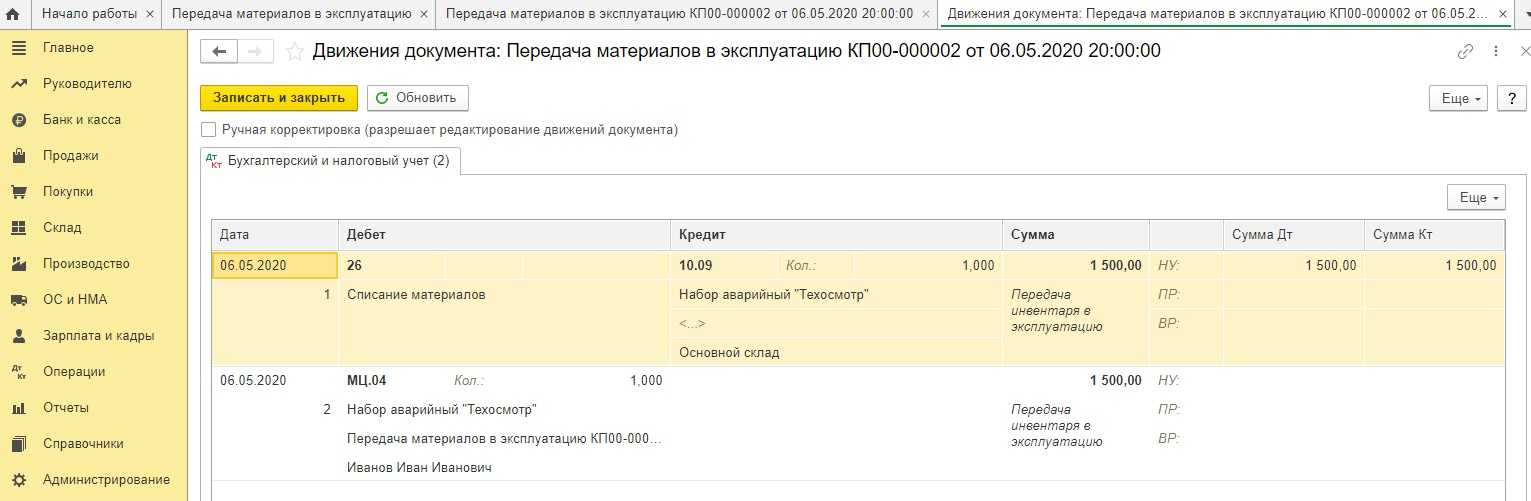

При проведении документ оформит проводки: Дт 26 Кт 10.09, а также отразит этот инвентарь на вспомогательном счёте МЦ.04, чтобы затем получилось сделать пересчет инвентаря в компании.

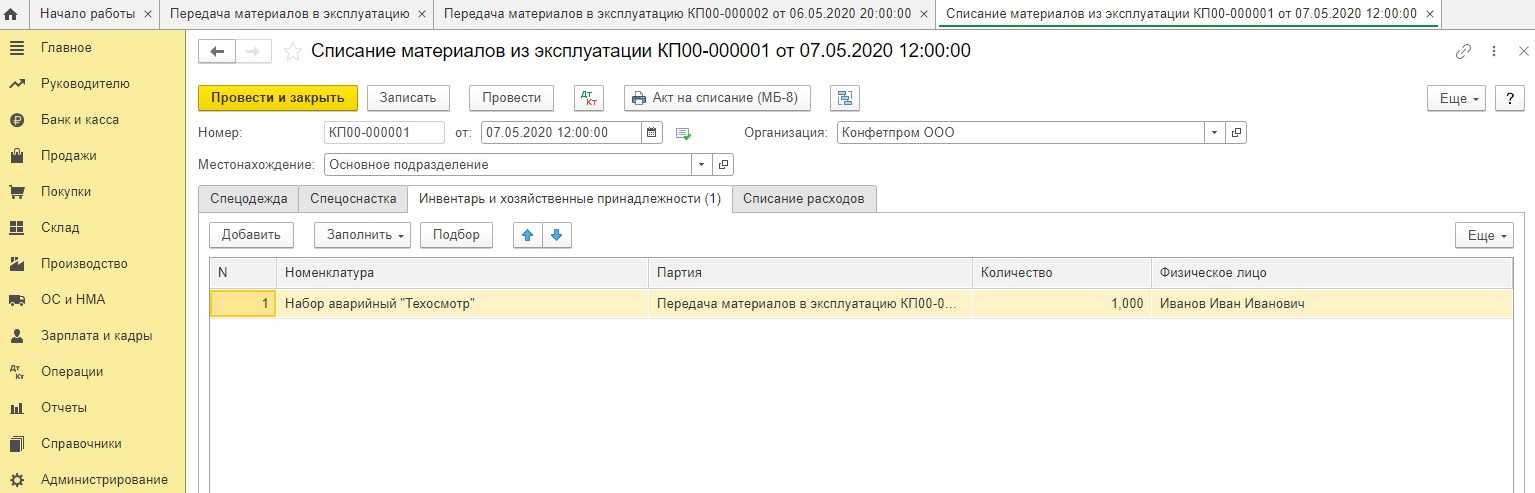

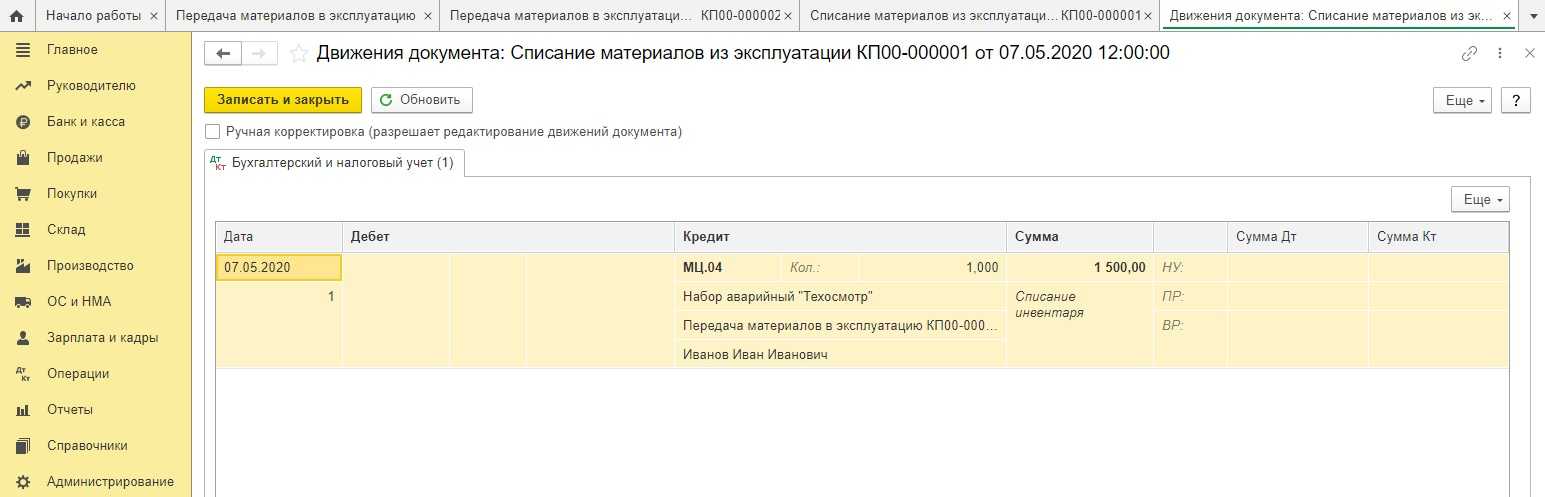

Когда нужно будет списать инвентарь с забалансового учета, понадобится ввести документ «Списание материалов из эксплуатации», основываясь на ранее внесенном «Передача материалов в эксплуатацию» или создав новый в категории «Склад».

Проведенный документ сформирует проводки только по кредиту счёта МЦ.04.

Остались вопросы? Закажите консультацию наших специалистов!

Универсальный передаточный документ (УПД) в 1С

Антикризисные настройки 1С: Бухгалтерии ред. 3.0

Личный автомобиль в служебных целях

В действующем законодательстве не содержится отдельных положений о том, как регулируется использование личного автомобиля в служебных целях. Но возможность эта закреплена в ст. 188 ТК РФ. В настоящее время есть несколько способов, позволяющих списать бензин на личный автомобиль директора. К таковым относятся следующие:

- Компенсации. Использование автотранспорта в этом случае фиксируется в локальных актах. Также это может быть указано в трудовом договоре или коллективном соглашении. При этом процессуальные процедуры доводятся до минимума, и работодатель может гибко регулировать трудовой процесс. Однако выплата компенсации директору за использование личного автомобиля делает его менее защищенным.

- Аренда. Для понижения фактических расходов, а также оптимизации учета всех расходов может быть использована аренда. При этом компания, по сути, арендует транспортное средство без водителя, и работник уже ездит на служебной машине, то есть находящейся на балансе компании. В договоре может быть предусмотрена полная схема возмещения расходов на автомобиль. Но у этого способа есть и недостатки.

- Ссуда. При безвозмездной ссуде также возможно использовать личный автомобиль в служебных целях. В этом случае сотрудник не получает вознаграждение за предоставление ТС напрямую, но общая налоговая нагрузка, а также отчисления с аренды будут понижены. При этом автомобиль оформляется на баланс компании.

- Договор ГПХ. Иногда целесообразно заключать с водителем договор ГПХ на оказание услуг по перевозке товаров или пассажиров. Этот способ имеет целый ряд как преимуществ, так и недостатков.

Списание топлива по норме

Важно учитывать и то, что затраты на топливо – нормируемые. Несмотря на то что НК РФ не предусмотрены ограничения по учету затрат на бензин при исчислении налога, соответствующие нормы указываются в Методических рекомендациях «Нормы расхода ГСМ на автотранспорте»

Их должны использовать не только автотранспортные компании, но и те, которые эксплуатируют ТС. Их учитывают при налогообложении.

Поэтому, чтобы не было претензий по поводу количества израсходованного топлива, при списании бензина без путевых листов нужно учитывать фактические расходы с установленными нормами и стараться не превышать их. Для тех машин, в отношении которых соответствующие затраты не утверждены, компания должна руководствоваться техническими документами или сведениями, представленными производителем автотранспорта.

В то же время компания вправе установить свои нормы расхода на бензин, учитывая сезонные надбавки. Период и величина начисления надбавок осуществляется на основании соответствующего распоряжения местных властей, а при его отсутствии – личным приказом руководителя. В последнем случае делается ссылка на распоряжение Министерства транспорта, прописываются марки машин и делается расчет ограничений. При этом учитываются транспортные условия, техническое состояние автомобиля, а также степень его загруженности.

Бухгалтерский учет расходов по приобретению и списанию ГСМ

Приобретенные ГСМ включаются в состав материально-производственных запасов организации и принимаются к учету по фактической себестоимости (абз. 2 п. 2, п. 5, абз. 3 п. 6 Положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01, утвержденного Приказом Минфина России от 09.06.2001 N 44н).

Приобретенные подотчетным лицом ГСМ для автомобиля принимаются к учету по дебету счета 10 «Материалы», субсчет 10-3 «Топливо»,

Стоимость израсходованных ГСМ включается в расходы по обычным видам деятельности или в составе прочих расходов (п. 4, абз. 2 п. 5, абз. 2 п. 11 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н).

Списание ГСМ производится на основании данных, отраженных в путевом листе (Письмо Росстата от 03.02.2005 N ИУ-09-22/257).

В бухгалтерском учете списание израсходованных ГСМ отражается по дебету счета 20 «Основное производство», 26 «Общехозяйственные расходы», 44 «Расходы на продажу» или счета 91 «Прочие доходы и расходы», субсчет 91-2 «Прочие расходы» в корреспонденции с кредитом счета 10, субсчет 10-3.

Автомобиль индивидуального предпринимателя

Затруднения возникают и у предпринимателей, которые используют личный автомобиль для осуществления предпринимательской деятельности. Не совсем понятно, как правильно оформить такую эксплуатацию, чтобы без проблем списать издержки на бензин, техосмотр и ремонт. На практике применяются различные варианты оформления.

Первый — заключить договор аренды автотранспортного средства без экипажа. В рамках этого договора ИП выступает сразу в двух ролях: арендодателя и арендатора. По условиям договора все расходы, связанные с машиной, несет арендатор. Как следствие, он имеет полное право учесть эти суммы при налогообложении. Формально все законно, но по сути договор, заключенный с самим собой, выглядит несколько абсурдно.

Второй вариант подразумевает, что предприниматель выплачивает себе компенсацию за износ собственного автомобиля, и плюс к этому возмещает расходы на ГСМ, ремонт и техосмотр. Такой подход тоже производит довольно странное впечатление, ведь речь идет не о двух сторонах — работнике и работодателе, а об одном и том же человеке.

Третий вариант предусматривает составление письменного решения с перечнем имущества, которое ИП использует в своей предпринимательской деятельности. В этом списке, в числе прочего, поименован автомобиль. Благодаря этому, предприниматель может беспрепятственно списать все суммы, связанные с эксплуатацией машины. Именно этот вариант кажется нам наиболее обоснованным и простым в применении.

* Нормы расхода приведены в Методических рекомендациях, введенных в действие распоряжением Минтранса России от 14.03.08 № АМ-23-р.