- Оформление счета-фактуры и регистрация его в книге покупок и книге продаж

- Расходы на рекламу в налоговом учете

- Рекламные расходы в бухгалтерском учете

- Расходы на рекламу в налоговом учете при УСН

- Вывод

- Обложение налогом на прибыль

- Правила передачи

- Безвозмездная передача товаров (оказание услуг, выполнение работ) в рамках благотворительной деятельности

- Восстановление НДС

- Проводки по документу

- Передача выигрышей и призов победителям конкурсов

- Пример 2

- Правовые особенности по операциям безвозмездной передачи

- А что с налогами?

- Общие условия при передаче продукции безвозмездно

- Расходы фирмы на рекламу

- Безвозмездная передача или дарение

- Что можно передавать в дар

- Какое имущество дарить нельзя

- Исчисление НДС при реализации безвозмездно полученного имущества

- ндс при безвозмездной передаче имущества

- Безвозмездная передача товара или имущества между юридическими лицами

- Департамент общего аудита по вопросам безвозмездной передачи товаров

- Проводки по безвозмездной передачи товара между юридическими лицами

- Оформление и учет передачи образцов продукции

Оформление счета-фактуры и регистрация его в книге покупок и книге продаж

Согласно п. 1 ст. 168 НК РФ при реализации товаров (работ, услуг), передаче имущественных прав налогоплательщик (налоговый агент, указанный в п. п. 4 и 5 ст. 161 НК РФ) дополнительно к цене (тарифу) реализуемых товаров (работ, услуг), передаваемых имущественных прав обязан предъявить к оплате покупателю этих товаров (работ, услуг), имущественных прав соответствующую сумму НДС.

Абзацем 2 п. 16 Правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по НДС, утвержденных Постановлением Правительства РФ от 02.12.2000 N 914 (далее — Правила), установлено, что в книге продаж регистрируются выписанные и (или) выставленные счета-фактуры во всех случаях, когда возникает обязанность по исчислению НДС, в том числе при получении средств, увеличивающих налоговую базу.

Регистрация счетов-фактур в книге продаж производится в хронологическом порядке в том налоговом периоде, в котором возникает налоговое обязательство.

В книге покупок не регистрируются счета-фактуры, полученные при безвозмездной передаче товаров (выполнении работ, оказании услуг), включая основные средства и нематериальные активы.

Покупатели ведут журнал учета полученных от продавцов оригиналов счетов-фактур, в котором они хранятся, а продавцы ведут журнал учета выставленных покупателям счетов-фактур, в котором хранятся их вторые экземпляры.

Таким образом, при безвозмездной передаче товаров (выполнении работ, оказании услуг) счет-фактура выписывается в двух экземплярах: первый передается принимающей стороне, второй остается у передающей стороны. Принимающая сторона, получившая такой счет-фактуру, право на вычет НДС не имеет, поэтому счет-фактура в книге покупок не регистрируется. Данная позиция подтверждена в Письме Минфина России от 21.03.2006 N 03-04-11/60.

При безвозмездной передаче физическому лицу счет-фактура выписывается в одном экземпляре.

Расходы на рекламу в налоговом учете

Практически ни одна современная компания в своей работе не может обойтись без рекламы. Как и любая сфера деятельности фирмы, реклама требует финансирования. Рассмотрим, как отражаются расходы на рекламу в бухгалтерском и налоговом учете.

Рекламные расходы в бухгалтерском учете

В бухучете реклама отражается согласно требованиям ПБУ 10/99: этот документ относит затраты на рекламу к расходам по обычным видам деятельности (п. 5 ПБУ 10/99). Рекламные расходы полностью признаются в том отчетном периоде, в котором их фактически произвели.

Т.к. рекламные затраты непосредственно связаны с осуществлением продаж, они учитываются на счете 44 «Расходы на продажу». По расходам на рекламу проводки зависят от категории затрат:

ДТ 44 – КТ 60 (76) – услуги сторонних организаций в области рекламы;

ДТ 44 – КТ 02 – амортизация объектов основных средств (ОС), используемых для рекламы;

ДТ 44 – КТ 10 – списание рекламных материалов, не относящихся к ОС.

Как учесть рекламные расходы?»

Порядок признания рекламных расходов в налоговом учете не такой, как в бухгалтерском. «Налоговые» рекламные расходы делятся на две категории – нормируемые и ненормируемые.

Перечень ненормируемых рекламных расходов исчерпывающий, он включает (п. 4 ст. 264 НК РФ):

- Реклама с использованием СМИ всех видов (включая информационные сети).

- Наружная реклама (световые панели, стенды, щиты и т.п.).

- «Выставочные» затраты, включая оплату участия, оформление витрин, демонстрационных залов и т.п.

- Изготовление рекламной печатной продукции (брошюр, каталогов и т.п.).

Перечисленные выше виды рекламных затрат полностью признаются в составе расходов по налогу на прибыль.

Учитывая эти расходы, следует принимать к сведению ряд моментов:

- Размещая рекламу в СМИ, нужно запросить у контрагента свидетельство о регистрации в качестве СМИ.

- Если СМИ не специализируется на рекламе, то размещенное в нем объявление должно сопровождаться пометкой «реклама» или «на правах рекламы» (ст. 16 закона от 13.03.2006 № 38-ФЗ «О рекламе»).

- Если объект, используемый для рекламы, соответствует критериям для отнесения к ОС по налоговому учету, то на затраты его стоимость относится через «механизм» амортизации. Это может быть, например, стационарный рекламный щит стоимостью свыше 100 тыс. руб., предназначенный для длительного использования более года.

Вся остальная реклама является нормируемым расходом и принимается в налоговом учете в размере 1% выручки за отчетный (налоговый) период, без учета НДС и акцизов.

В частности, среди нормируемых расходов НК РФ выделяет выдачу призов победителям розыгрышей, проводимых в рамках рекламных кампаний.

Выручка для нормирования и затраты учитываются нарастающим итогом (с начала года). Поэтому затраты, не признанные в первом отчетном периоде, можно учесть в дальнейшем, когда общий объем выручки даст возможность «вписать» их в норматив. Если выручки за налоговый период (год) недостаточно, чтобы учесть все нормируемые затраты, то их неиспользованный остаток на следующий год переносить нельзя.

Кроме того, в этом же периоде была проведена рекламная акция – розыгрыш призов. Материальные затраты на изготовление призов составили 120 тыс. руб.

Выручка ООО «Альфа» за 1 квартал составила 9 млн руб., за 2 квартал – 11 млн руб. Рассмотрим, как учесть расходы на рекламу.

Проводки в бухучете в 1 квартале будут следующие:

- ДТ 44 – КТ 60 (110 тыс. руб.) – реклама в СМИ

- ДТ 44 – КТ 10 (120 тыс. руб.) – изготовление призов

В налоговом учете стоимость объявлений в СМИ будет признана в полном объеме в 1 квартале, т.к. они являются ненормируемыми. Расходы на изготовление призов будут признаны в сумме 90 тыс. руб. (1% от выручки за 1 квартал). Остаток расходов на призы в сумме 30 тыс. руб. будет признан во 2 квартале, когда общего объема выручки станет достаточно для соблюдения норматива.

Расходы на рекламу в налоговом учете при УСН

В данном случае, естественно, имеется в виду объект «Доходы минус расходы», т.к. при использовании объекта «Доходы» налоговый учет затрат не имеет смысла.

Статья 346.16 НК РФ определяет, что расходы на рекламу «упрощенцы» признают в порядке, аналогичном налогу на прибыль. Т.е. они также разделяются на две категории: признаваемые в полном объеме и по нормативу 1% от выручки.

При расчете 1% норматива для нормируемых расходов выручка также учитывается «по оплате», включая полученные авансы.

Вывод

Рекламные затраты в бухучете признаются в полном объеме в текущем периоде. В налоговом же учете эти расходы принимаются в зависимости от их категории – ненормируемые аналогично бухучету, а нормируемые – в пределах 1% от выручки.

Обложение налогом на прибыль

Изначально кажется, что все просто: затраты на рекламу уменьшают налогооблагаемую прибыль, исходя из этого стоимость товара, переданного потенциальным покупателям, можно списать в расходы. Однако здесь есть один нюанс. Рекламой можно считать не любую проведенную акцию, а только ту, что подходит под определение самой рекламы как таковой. Согласно ее назначению, она должна происходить для неопределенного круга лиц, а если это определенные люди-это уже не считается рекламой.

Основываясь на случае например раздачи товаров, таких как передача флаеров, дегустация чего-либо, то это реклама для неизвестных граждан. Тогда товары списываются на рекламные расходы с учетом ограничения: стоимость продукции можно учесть в пределах 1% выручки от реализации Если же в роли получателей выступили определенные лица, то передача товара рекламой не является. Последнее относится, в частности, к ситуации, когда компания, производящая материалы для производства, бесплатно отдает партию своих изделий заводу для тестирования.

При таких обстоятельствах стоимость товара в затраты на рекламу не включается. Правда, существует мнение, что передачу продукции определенным лицам можно списать как прочие расходы, связанные с реализацией. Для этого необходимо утвердить маркетинговую политику и прописать в ней, что представление изделий потенциальным клиентам необходимо для демонстрации потребительских качеств, и, как следствие, для увеличения объема продаж. И тогда стоимость товара допустимо отнести к затратам на продажу аналогично тому, как торговые компании списывают коробки и прочую тару.

На наш взгляд, такой вариант довольно рискован. Весьма вероятно, что инспекторы при проверке расценят предоставление товара определенным лицам как безвозмездную передачу и аннулируют расходы. Поэтому осторожным налогоплательщикам лучше предотвратить конфликт и не показывать расходы в налоговом учете

Правила передачи

При передаче активов важно соблюсти все законодательные требования и рекомендации. Рекомендуем придерживаться инструкции, как передать имущество от одной организации другой безвозмездно

При любой неточности договор признают ничтожным, что чревато для обеих сторон: дарителя и одаряемого.

Если безвозмездная передача активов осуществляется в виде дарения, заключите договор дарения (п. 1 ). Стороны вправе заключить его как в устной, так и в письменной форме. В письменной форме документ заключите в следующих случаях (п. 2, 3 ст. 574 ГК РФ):

- стоимость дара превышает 3000 руб.;

- договор содержит обещание дарения в будущем;

- дарите недвижимое имущество.

Саму передачу (в том числе дарение) основного средства оформите актом о приеме-передаче объектов нефинансовых активов.

ВАЖНО!

Заключение договора дарения между невзаимосвязанными юрлицами правомерно лишь в том случае, если одной из сторон выступает некоммерческая организация. То есть договор составляется между учреждением и другим юридическим лицом

Причем учреждение может выступать и в роли дарителя, и в роли одаряемого.

Для случаев получения дара от простых граждан ограничений нет. Безвозмездная передача имущества от физического лица юридическому не запрещена гражданским законодательством. Учтите, если физлицо передает дар стоимостью более 3000 рублей, то письменное оформление дарения обязательно.

Безвозмездная передача товаров (оказание услуг, выполнение работ) в рамках благотворительной деятельности

Операции по безвозмездной передаче перечислены в ст. 149 НК РФ. Передача товаров (выполнение работ, оказание услуг) безвозмездно в рамках благотворительной деятельности в соответствии с Федеральным законом от 11.08.1995 N 135-ФЗ «О благотворительной деятельности и благотворительных организациях» (далее — Закон о благотворительной деятельности), за исключением подакцизных товаров, освобождается от обложения НДС.

Для освобождения от налогообложения операций по безвозмездной передаче товаров (работ, услуг) по данному основанию необходимо определить, какая деятельность считается благотворительной, каковы ее цели и кто может быть участником благотворительной деятельности.

Для подтверждения рассматриваемого освобождения организация должна представить документы, подтверждающие такое право, а именно:

- договор (контракт) с получателем благотворительной помощи на безвозмездную передачу товаров (выполнение работ, оказание услуг) в рамках благотворительной деятельности;

- копии документов, подтверждающих принятие на учет получателем благотворительной помощи безвозмездно полученных товаров (выполненных работ, оказанных услуг);

- акты или иные документы, свидетельствующие о целевом использовании полученных (выполненных, оказанных) в рамках благотворительной деятельности товаров (работ, услуг).

При этом счет-фактура оформляется в обычном порядке, но без выделения сумм налога, т.е. в счетах-фактурах и расчетных документах делается соответствующая надпись или ставится штамп «Без налога (НДС)».

Направление денежных и других материальных средств, оказание помощи в иных формах коммерческим организациям, а также поддержка политических партий, движений, групп и компаний благотворительной деятельностью не являются, а следовательно, данные операции облагаются НДС.

При безвозмездной передаче призов, подарков и другого имущества в рамках благотворительной деятельности НДС не уплачивается.

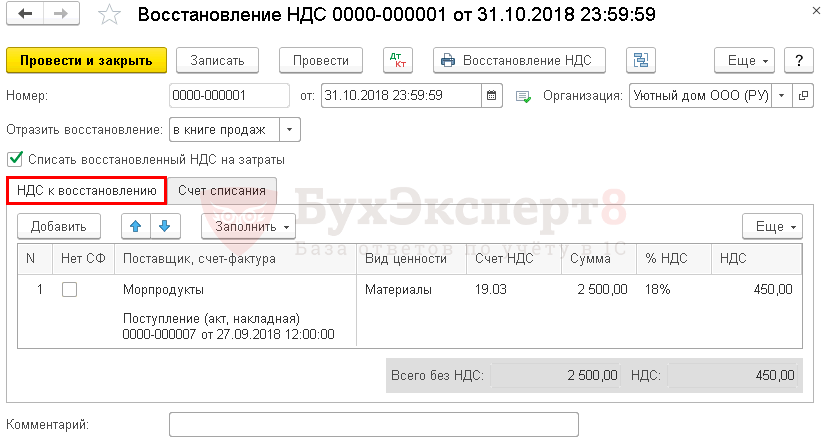

Восстановление НДС

Если на безвозмездную передачу не начисляется НДС, то входящий налог по передаваемым МПЗ нельзя принять к вычету. В т. ч. нельзя принять к вычету входящий НДС по материалам, из которых произведена продукция (пп. 25 п. 3 ст. 149 НК РФ, пп. 1 п. 2 ст. 170 НК РФ).

Восстановите НДС с помощью документа Восстановление НДС в разделе Операции — Регламентные операции НДС — кнопка Создать — Восстановление НДС.

В документе укажите:

- Отразить восстановление — в книге продаж;

- флажок Списать восстановленный НДС на затраты — установлен;

- на вкладке НДС к восстановлению можно указать последнее поступление по материалам:

- Поставщик — контрагент, у которого закуплены материалы для производства;

- Счет-фактура — документ, по которому восстанавливается НДС;

- Вид ценности — Материалы;

- Счет НДС — 19.03 «НДС по приобретенным материально-производственным запасам»;

- Сумма — себестоимость переданной продукции;

- % НДС — 18%;

- НДС — сумма НДС к восстановлению.

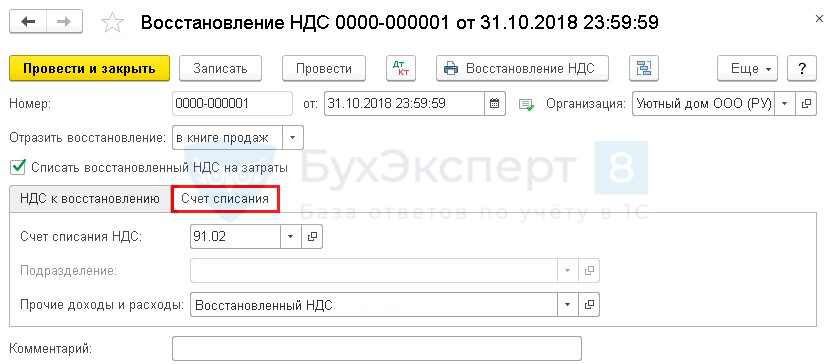

На вкладке Счет списания заполните счет и его аналитику, по которой отразятся затраты на восстановление НДС:

-

Счет списания НДС — 91.02 «Прочие расходы».

-

Прочие доходы и расходы — Восстановленный НДС, статья прочих расходов, выбирается из справочника Прочие доходы и расходы.

- Вид статьи — Налоги и сборы;

- флажок Принимается к налоговому учету установлен.

-

Прочие доходы и расходы — Восстановленный НДС, статья прочих расходов, выбирается из справочника Прочие доходы и расходы.

При такой настройке, в декларации по налогу на прибыль сумма восстановленного НДС отразится в составе косвенных расходов:

- Лист 02 Приложение N 2:

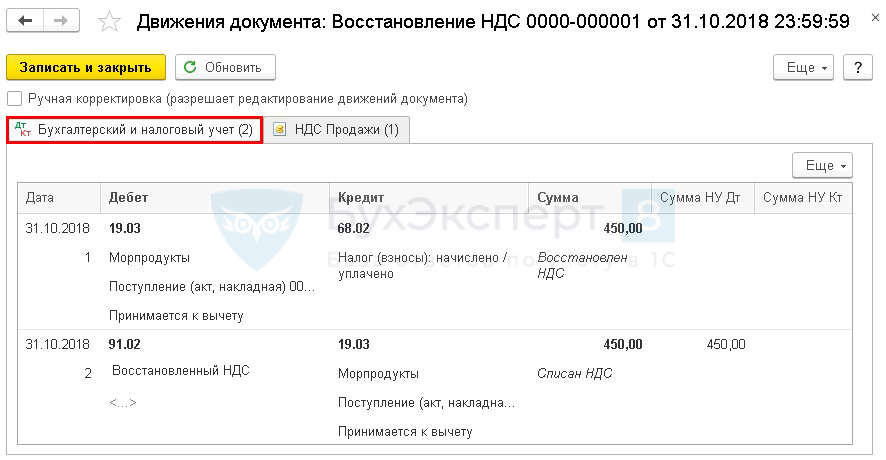

Проводки по документу

Документ формирует проводки:

- Дт 19.03 Кт 68.02 — восстановление НДС;

- Дт 91.02 Кт 19.03 — списание НДС на расходы.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить важные изменения 1С и законодательства

Передача выигрышей и призов победителям конкурсов

Передача физическим лицам выигрышей и призов по результатам проведения конкурсов, соревнований и других мероприятий также признается безвозмездной реализацией и подлежит обложению НДС. В этом смысле призы ничем не отличаются от подарков.

Для целей налогообложения прибыли расходы на приобретение (изготовление) призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных кампаний, относятся к нормируемым расходам на рекламу (п. 4 ст. 264 НК РФ). Такие расходы будут признаваться в размере, не превышающем 1 % выручки от реализации, определяемой в соответствии со статьей 249 НК РФ.

Если же проведение конкурса или соревнования не преследует рекламных целей, не предусмотрено коллективным договором и не входит в систему оплаты труда, то стоимость выигрыша учесть в расходах не получится.

Что касается НДФЛ, то стоимость выигрышей и призов, полученных в конкурсах, соревнованиях, играх, облагается по ставкам (п.п. 1, 2 ст. 224, п. 28 ст. 217 НК РФ):

- 35 % — в части превышения 4 000 руб., если мероприятие проводится в целях рекламы товаров, работ и услуг;

- 13 % и без применения вычета 4 000 руб., если мероприятие проводится в иных целях (письмо Минфина России от 20.08.2018 № 03-04-05/58919);

- 13 % — в части превышения 4 000 руб., если мероприятие проводится по решениям Правительства РФ и представительных органов власти (письмо Минфина России от 14.11.2018 № 03-04-06/81966).

Рассмотрим, как в «1С:Бухгалтерии 8» (ред. 3.0) можно отражать передачу призов победителям розыгрыша, проводимого в рамках рекламной кампании.

Пример 2

|

ООО «Современные Технологии» в марте 2019 года участвует в выставке, где проводит в рекламных целях розыгрыш призов среди посетителей. Всего разыгрываются 10 призов стоимостью 1 200,00 руб. (в т. ч. НДС 20 % — 200,00 руб.). Победители определяются случайной выборкой с помощью компьютерной программы. По данным налогового учета сумма расходов на проведение розыгрыша призов не превышает 1 % выручки от реализации за текущий отчетный период. |

Передачу призов также удобно отражать документом Безвозмездная передача. Порядок заполнения закладки Товары аналогичен порядку, описанному в Примере 1. Поскольку призы передаются неопределенному кругу лиц, то поле Получатель также заполнять не нужно.

На закладке Счет затрат в поле Счет затрат следует самостоятельно установить требуемый счет (например, счет 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» с видом расхода Расходы на рекламу (нормируемые)).

По мнению Минфина России и ФНС России, расходы в виде сумм НДС, уплачиваемых организацией при безвозмездной раздаче рекламной продукции, не могут быть учтены при исчислении налога на прибыль (письма Минфина России от 11.03.2010 № 03-03-06/1/123, от 20.11.2006 № 02-1-07/92). Данный вывод можно распространить и на передачу призов победителям розыгрыша, проводимого в рамках рекламной кампании. Поэтому в поле Счет учета НДС следует оставить счет 91.02, предлагаемый программой по умолчанию (рис. 3).

Рис. 3. Счета затрат при передаче призов в рамках рекламной кампании

После проведения документа Безвозмездная передача формируются записи регистра бухгалтерии:

- Дебет 44.01 Кредит 41.01

- — на стоимость призов (10 000 руб.).

- Дебет 91.02 Кредит 68.02

- — на сумму начисленного НДС (2 000 руб.).

Для целей налогового учета по налогу на прибыль вводятся суммы в специальные ресурсы регистра бухгалтерии:

- Сумма Дт НУ 44.01 и Сумма Кт НУ 41.01

- — на стоимость призов (10 000 руб.).

- Сумма Дт ПР 91.02

- — на постоянную разницу (2 000 руб.).

В месяце передачи призов после выполнения обработки Закрытие месяца и выполнения регламентной операции Расчет отложенного налога по ПБУ 18 будет признан постоянный налоговый расход:

- Дебет 99.02.3 Кредит 68.04.2

- — на сумму 400 руб. (2 000 руб. х 20 %).

Справка-расчет или сводный счет-фактура, выставленный при передаче призов, будет зарегистрирован в книге продаж с кодом вида операции «10». Стоимость выданных призов будет включена в состав косвенных расходов, которые в декларации по налогу на прибыль отражаются по строке 040 Приложения № 2 к Листу 02.

В отчете о финансовых результатах стоимость призов отражается в составе строки 2210 «Коммерческие расходы», а сумма начисленного НДС — в составе строки 2350 «Прочие расходы».

|

1С:ИТС О том, как отразить начисление НДС при рекламной раздаче товаров, см. в справочнике раздела «Бухгалтерский и налоговый учет». |

Правовые особенности по операциям безвозмездной передачи

Подобная передача товаров фактически является дарением. Законодательство запрещает передавать безвозмездно коммерческим компаниям ТМЦ на сумму свыше 3000 руб., ограничений же при безвозмездной передаче имущества гражданам и некоммерческим предприятиям не установлено. Если стоимость передаваемых товаров превышает 3000 руб. сделку оформляют договором дарения (ст. 574, 575 ГК РФ), а до этого стоимостного уровня действительной будет и устная договоренность.

Факт передачи должен подтверждаться документально. Обычно компании разрабатывают форму накладной или акта (как аналог акта приемки/передачи), закрепив их в учетной политике .

А что с налогами?

Поскольку дар является прибылью, то в некоторых случаях он облагается соответствующим налогом. Разница зависит не только от суммы переданного актива, но и от налоговой системы, которой придерживается одариваемое юрлицо. На общей системе юрлицо-даритель уплачивает НДС (презент проводится как реализация), а получатель платит налог на внереализационные доходы (ст.250 НК РФ).

НДС не платится, если:

- активы получены по международным договорам Российской Федерации;

- переданные средства предназначены для безопасности атомных станций;

- имущество подарено учредителем-владельцем 50% и более уставного капитала;

- одаривают некоммерческое образовательное учреждение;

- средства переданы на благотворительность;

- дарятся деньги в любых формах.

ВАЖНАЯ ИНФОРМАЦИЯ! Некоторые случаи дарения предусматривают льготное начисление НДС.

Общие условия при передаче продукции безвозмездно

Расходы фирмы на рекламу

Расходы на рекламу — это расходы на разработку и издание рекламных изделий (иллюстрированных прейскурантов, каталогов, брошюр, альбомов, проспектов, плакатов, афиш, рекламных писем, открыток и т.п.); разработку и изготовление эскизов этикеток, образцов оригинальных и фирменных пакетов, упаковки и т.д.; на рекламные мероприятия (объявления в печати, передача по радио и телевидению); световую и иную наружную рекламу; на изготовление стендов, муляжей, рекламных щитов, указателей и др.; хранение и экспедирование рекламных материалов; на оформление витрин, выставок-продаж, выставок и ярмарок, комнат образцов; уценку товаров, полностью или частично потерявших свое первоначальное качество при экспонировании в витринах; проведение иных рекламных мероприятий.

При квалификации того или иного мероприятия как рекламного необходимо руководствоваться определением рекламы,а именно: реклама — информация об объекте рекламирования, распространяемая в любой форме с помощью любых средств, предназначенная для неопределенного круга лиц (потребителей рекламы), направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и (или) его продвижение на рынке.

Безвозмездная передача или дарение

Организация, осуществляя свою деятельность, может принимать от других организаций или передавать им принадлежащее фирме имущество, при этом не ожидая никаких ответных шагов взамен, то есть безвозмездно. Это прямо дозволяется ст. 572 гражданского Кодекса РФ.

Каким договором оформить безвозмездную передачу недвижимости между организациями?

После того, как имущество было подарено, организация, получившая его, никаким образом не принимает на себя следующие обязательства.

- Та или иная форма оплаты полученного имущества.

- Встречное оказание услуг, выполнение работ, ответный имущественный бартер.

Подарком, в отличие от безвозмездной передачи, называется предоставление имущества или денег на сумму, не превышающую 3 тыс. руб. и не требующую документального оформления.

ОБРАТИТЕ ВНИМАНИЕ! С точки зрение Налогового Кодекса, передача, пусть даже и безвозмездная – это переход права собственности на имущество от одного юрлица к другому, то есть та же реализация

Что можно передавать в дар

Объекты для безвозмездной передачи могут представлять собой:

- ценные бумаги;

- нематериальные активы организации;

- товары;

- готовая продукция;

- материалы, сырье;

- оборудование, инструменты;

- объекты недвижимости или право пользоваться ими;

- транспортные средства;

- деньги в наличной или безналичной форме, а также погашение финансовых обязательств одариваемого.

ВАЖНО! Если вступление во владение передаваемым имуществом предусматривает регистрацию, например, речь идет об авто или недвижимости, то одариваемая сторона должна зарегистрировать это имущество за собой, и лишь тогда наступит смена собственника

Какое имущество дарить нельзя

Некоторые категории имущества не могут быть подарены, поскольку имеют ограниченное гражданское обращение или вовсе изъяты из него. К таким предметам владения относятся:

- некоторые виды оружия;

- боевая техника и военное оборудование;

- ядовитые вещества;

- музейные и раритетные вещи;

- природные ресурсы.

Исчисление НДС при реализации безвозмездно полученного имущества

В соответствии с пп. 1 п. 1 ст. 146 НК РФ при последующей реализации безвозмездно полученного имущества возникает объект для исчисления НДС.

Налоговая база определяется при реализации имущества, подлежащего учету по стоимости с учетом уплаченного налога. Налоговая база определяется как разница между ценой реализуемого имущества, определяемой с учетом положений ст. 40 НК РФ, с учетом НДС, акцизов (для подакцизных товаров и подакцизного минерального сырья) и стоимостью реализуемого имущества (остаточной стоимостью с учетом переоценок).

Налоговая = Цена — Балансовая база продажи стоимость,

где Цена продажи — цена по договору с учетом НДС, акциза (для подакцизных товаров). Указанная цена должна соответствовать рыночным ценам; Балансовая стоимость — стоимость реализуемого имущества (остаточная стоимость с учетом переоценок), отраженная в учете продавца.

При реализации такого имущества применяется расчетная ставка 18/118 или 10/110 (см. пример).

Пример. Индивидуальному предпринимателю для осуществления предпринимательской деятельности безвозмездно от организации был передан автомобиль. Стоимость полученного автомобиля составила 118 000 руб. (в том числе НДС — 18 000 руб., уплаченный в бюджет передающей стороной).

По истечении 1 года индивидуальный предприниматель реализовал автомобиль за 80 000 руб. (с учетом НДС). На момент продажи остаточная стоимость автомобиля с учетом переоценок составила 72 000 руб.

Налоговая база при реализации автомобиля составила 8000 руб. (80 000 — 72 000).

Сумма НДС составит 1220,34 руб. (8000 руб. x 18: 118).

В счете-фактуре, оформляемом при реализации таких объектов (основных средств), в графе 7 указывается расчетная ставка НДС с пометкой «с межценовой разницы», в графе 8 — сумма налога, исчисленная в соответствии с п. 3 ст. 154 НК РФ, и в графе 9 — стоимость реализуемого объекта с учетом суммы исчисленного налога.

В заключение обращаем внимание читателей на следующее. Со стоимости товаров (независимо от их стоимости), безвозмездно переданных работникам в качестве подарков, а также со стоимости товаров (работ, услуг), переданных в рекламных целях, расходы на приобретение (создание) единицы которых превышают 100 руб., НДС исчисляется в общеустановленном порядке

А.В.Смирнова

Советник государственной

гражданской службы РФ 3 класса

ндс при безвозмездной передаче имущества

— безвозмездно передан ООО «Бета» ксерокс;

Д 91-3 — К 68, субсчет «Расчеты по НДС» — 1800 руб. — начислен НДС на стоимость переданного ксерокса;

Д 62 — К 91-1 — 1800 руб. — предъявлена получающей стороне на основании счета-фактуры сумма НДС;

Д 99 — К 91-9 — 10 000 руб. — отражен убыток от безвозмездной передачи ксерокса.

Таким образом, сумма НДС будет уплачена в бюджет за счет средств принимающей стороны.

У принимающей стороны:

Д 08-4 — К 98, субсчет «Безвозмездные поступления» — 10 000 руб. — отражена рыночная стоимость ксерокса;

Д 19 — К 60 — 1800 руб. — выделена сумма «входного» НДС на основании полученного счета-фактуры;

Д 68, субсчет «Расчеты по НДС» — К 19 — 1800 руб. — предъявлена к налоговому вычету сумма «входного» НДС;

Д 01 — К 08-4 — 10 000 руб. — включен ксерокс в состав основных средств организации.

Принимающая сторона в этой ситуации ничего не теряет, так как ту сумму, которая будет перечислена передающей стороне, можно будет предъявить к налоговому вычету.

Аргументами, которые можно выдвинуть против такого подхода, являются положения п. 11 Правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ от 2 декабря 2000 г. N 914. Там указано, что налогоплательщики не должны регистрировать в книге покупок счета-фактуры, полученные при безвозмездной передаче товаров (работ, услуг). А без этой записи налогоплательщики не могут определить сумму НДС, которая предъявлена к налоговому вычету. Ведь согласно п. 7 данных Правил книгу покупок ведут именно в этих целях.

Однако, на наш взгляд, в данной ситуации Правила противоречат положениям Налогового кодекса РФ и нуждаются в корректировке .

———————————————————————————————— Постановлением Правительства РФ от 11 мая 2006 г. N 283 в Постановление Правительства РФ от 2 декабря 2000 г. N 914 внесены изменения. — Прим. ред.

О.А.Курбангалеева

Главный бухгалтер

ООО «Канада-Моторс»

Подписано в печать

23.05.2006

—————————————————————————————————————————————————————————————————— ———————————————————— ——

(C) Fin-Buh.ru. Некоторые материалы этого сайта могут предназначаться только для совершеннолетних.

Безвозмездная передача товара или имущества между юридическими лицами

Договор дарения между коммерческими компаниями свыше 3000 рублей запрещен (п. 4 ). Такое требование логично.

Значит ли это, что по суду такую сделку можно признать ничтожной? Да. По крайней мере, не рекомендуем оформлять договор с таким названием. Рассмотрим несколько важных условий:

- Если стоимость подарка более 3000 рублей и одной из сторон выступает юридическое лицо, требуется письменная форма (п. 2 ).

- Если речь идет о благотворительности, то используется договор пожертвования.

- Описанное выше ограничение не касается случая, когда даритель — коммерческая, а одаряемый — некоммерческая организация или физическое лицо (образец договора смотрите в приложении к статье).

Отличается ли договор безвозмездной передачи имущества от договора дарения?

С точки зрения некоторых юристов, да.

Департамент общего аудита по вопросам безвозмездной передачи товаров

Однако, ни законодательство о бухгалтерском учёте, ни налоговое законодательство не содержат положений, ограничивающих операции по безвозмездной передаче товаров (работ, услуг). Бухгалтерский учёт В соответствии с пунктом 132 Приказа Минфина РФ от 28.12.01 № 119н

«Об утверждении Методических указаний по бухгалтерскому учету материально-производственных запасов»

(далее – Методические указания) списание материалов, передаваемых по договору дарения или безвозмездно, осуществляется на основании первичных документов на отпуск материалов (товарно-транспортных накладных, заявлений на отпуск материалов на сторону, приказов на отпуск и др.).

Материалы списываются передающей стороной по фактической себестоимости (учетной цене, увеличенной на долю отклонений к стоимости этих материалов или ТЗР, приходящихся на них). Стоимость материалов, передаваемых безвозмездно, а также возникающие расходы

Проводки по безвозмездной передачи товара между юридическими лицами

Это не касается некоммерческих организаций и частных лиц.В ходе безвозмездной передачи доход не возникает, юридическое лицо учитывает только расход:

- Дебет 91.2 Кредит 41 – списана стоимость переданных товаров

В случае возникновения дополнительных расходов, связанных с этой операцией, их отражают по дебету счета 91.2 в корреспонденции со счетом возникновения затрат 60, и т.д.В налоговом учете одновременно с проводкой списания товаров отражают постоянную разницу:

- Дебет 99 «ПНО» Кредит 68 «Налог на прибыль»

Если дарение облагается НДС, то делают запись:

При нужно сделать проводку:

Пример:Организация купила товары на сумму 127 845 руб.

Оформление и учет передачи образцов продукции

При передаче образцов продукции не возникает объекта обложения налогом на прибыль организаций.

4 п. 1 ст. 575 ГК РФ. Таким образом, заключение договора дарения означало бы совершение сделки недопустимой в силу закона. В рассматриваемой ситуации, по нашему мнению, было бы целесообразно заключить между сторонами соглашение, согласно которому потенциальный покупатель, получивший образец товара, проводит своего рода испытание на возможность его применения в собственном производстве.

Если стоимость превышает лимит, необходимо составить письменный договор дарения.

Подтверждается передача актом приема-передачи или товарной накладной, в некоторых случаях может потребоваться составить договор.

Но имеются и исключения: при передаче объектов общественной и бюджетной организациям, религиозным и благотворительным организациям и любым некоммерческим фондам ограничение в 3 тысячи рублей снимается.

Также подарок может быть сделан физическому лицу, если оно не является государственным или муниципальным служащим или его замещающим, служащим Банка России, работником организации, которая оказывает социальные услуги: образовательные, медицинские и т.д.