- Учет экспортных операций в 1С 8.3 Бухгалтерия — пошаговая инструкция

- Как обосновать правомерность нулевой ставки при экспорте

- Как обосновать нулевую ставку

- Какие документы собрать

- Когда подать документы в ИФНС

- Вычет «входного» НДС зависит от вида товара и даты его получения

- Пени

- Как принять вычет при экспорте

- Общие правила уплаты НДС при экспорте

- Подаем декларацию и возмещаем НДС

- Какую налоговую ставку применять

- Налоговая база

- Представление статистического отчета в ФТС в электронном виде

- Особенности учета НДС при наличии экспортных операций

- Возмещение, возврат или вычет НДС при экспорте

- Экспорт в Казахстан – подтверждение

- Вычет при экспортных операциях

Учет экспортных операций в 1С 8.3 Бухгалтерия — пошаговая инструкция

Рассмотрим пошаговую инструкцию оформления экспортных операций в 1С 8.3. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Реализация готовой продукции на экспорт (ЕАЭС) | |||||||

| 15 февраля | 45.02 | 258 356,16 | 258 356,16 | 258 356,16 |

Отгрузка готовой продукции |

Реализация (акт, накладная) — Отгрузка без перехода права собственности | |

| 15 февраля | — | — | 15 000 |

Выставление СФ на отгрузку в валюте (ставка НДС 0%) |

Счет-фактура выданный на реализацию | ||

| 18 февраля | 62.21 | 90.01.1 | 945 000 | 945 000 | 945 000 |

Выручка от реализации продукции |

Реализация отгруженных товаров |

| 90.02.1 | 45.02 | 258 356,16 | 258 356,16 | 258 356,16 |

Списание себестоимости продукции |

||

| 20 февраля | 62.21 | 1 035 000 | 1 035 000 |

Поступление оплаты от иностранного покупателя на транзитный счет |

Поступление на расчетный счет — Оплата от покупателя | ||

| 62.21 | 91.01 | 90 000 | 90 000 | 90 000 | Переоценка дебиторской задолженности в валюте | ||

| 28 февраля | — | — | 15 000 | Представление статистического отчета в ФТС в эл.виде | Регламентированный отчет — Статистическая форма учета перемещения товаров |

Как обосновать правомерность нулевой ставки при экспорте

Комплект документов, которые помогут обосновать пересечение товаром национальных границ, зависит от страны контрагента. Если продажа товара осуществляется в страны-участницы таможенного союза — в Казахстан, Армению, Белоруссию или Киргизию — то действует льготный режим налогообложения и НДС при экспорте рассчитывается по ставке 0%. При торговле внутри ЕАЭС нужно предоставить следующие документы:

- внешнеторговый контракт, подписанный сторонами;

- транспортные и сопроводительные документы сделки;

- таможенные документы на ввоз товара на территорию страны;

- подтверждение импортером косвенных налоговых платежей.

Если продажа товара совершается в страны, которые не входят в Евразийский экономический союз, то комплект документов будет несколько шире, но логически перечень вполне понятен. Налоговой необходимы товарные документы — например, сертификаты качества — а также документы, подтверждающие перевозку. Подробности можно найти в статье 165 НК РФ.

Все предоставленные в налоговую документы должны иметь соответствующие отметки таможни, что будет свидетельствовать о факте пересечения товаром национальных границ. Помимо вышеперечисленного, налоговая может запросить в качестве подтверждения выписки об оплате товара или счета-фактуры.

В течение трех месяцев с момента отгрузки российский экспортер должен направить все подтверждающие документы документы в налоговую. Если комплект документов в порядке, то начинается камеральная проверка, в ходе которой проверяется наличие лицензий и разрешений на осуществление ВЭД, своевременность и наличие договоренностей с грузоперевозчиками, а также наличие ресурсов для осуществления международной торговли.

После проверки налоговая служба выносит решение по НДС, и организация понимает, разрешается ли возместить входной налог на добавленную стоимость. Законом предусмотрено, что такое решение должно быть объявлено в течение 7 календарных дней после трехмесячного периода проверки.

Как обосновать нулевую ставку

Чтобы обосновать применение нулевой ставки НДС при экспорте товаров в страны – участницы ЕАЭС, российская организация должна:

- собрать пакет документов, подтверждающих факт экспорта в страны – участницы ЕАЭС;

- заполнить декларацию по НДС;

- подать пакет подтверждающих документов и декларацию в ИФНС.

Какие документы собрать

В пакет документов, подтверждающих факт экспорта в страны – участницы ЕАЭС, входят:

- договор, на основании которого российский продавец экспортировал товары (договор купли-продажи, лизинга, товарного кредита, договоры на изготовление товаров или на переработку давальческого сырья);

- заявление покупателя (исключение – вывоз в режиме свободной таможенной зоны или таможенного склада) с отметкой налоговой инспекции страны-импортера о ввозе экспортированного товара и уплате косвенных налогов либо о том, что ввоз таких товаров не облагается НДС (письмо Минфина от 16.04.2014 № 03-07-РЗ/17338). Заявление можно подать на бумаге (в оригинале или в виде заверенной копии), либо по ТКС в виде скан-образа (письмо ФНС от 11.01.2017 № АС-4-15/201). Если заявление получено от покупателя в электронном виде, то в нем должно быть и сообщение о проставлении отметки налоговой инспекцией страны-импортера. В этом случае бумажное заявление не требуется (письмо ФНС от 01.07.2015 № ЗН-4-17/11507). Вместо одного или нескольких заявлений вы можете представить их перечень. Включайте в него только те заявления, которые поступили налоговикам. Проверить это можно через электронный сервис ФНС;

- копия таможенной декларации (при вывозе в режиме свободной таможенной зоны или таможенного склада). В этом случае заявление покупателя о ввозе товаров не представляется;

- транспортные и (или) товаросопроводительные документы, подтверждающие перемещение товара с территории России на территорию другой страны – участницы ЕАЭС (если оформление таких документов предусмотрено национальными законодательствами). Если вы сдаете перечень заявлений о ввозе товаров и уплате косвенных налогов в электронном виде, такие документы одновременно с декларацией можно не подавать;

- иные документы, подтверждающие обоснованность применения нулевой ставки НДС (например, посреднические договоры, если российская организация экспортирует товары через посредника (п. 2 ст. 165 НК).

Когда подать документы в ИФНС

Подать собранные документы в ИФНС нужно одновременно с декларацией по НДС в течение 180 календарных дней с момента отгрузки. Нулевую ставку применяйте в том квартале, в котором собрали документы, при условии, что вы уложились в 180-дневный срок. Такие требования содержит пункт 5 приложения 18 к Договору о ЕАЭС, пункт 9 статьи 167 НК. Разъяснения – в письме Минфина от 04.05.2016 № 03-07-13/1/25625.

Вычет «входного» НДС зависит от вида товара и даты его получения

С III квартала 2016 г. экспортеры могут заявлять вычет «входного» НДС по товарам, продаваемым на экспорт, в общем порядке — не дожидаясь подтверждения нулевой ставки. То есть при принятии товаров на учет и при наличии счета-фактуры от поставщика <1>. Но из этого правила есть исключения. Такой порядок нельзя применять:

- по сырьевым товарам, реализуемым на экспорт. Это: минеральные продукты, древесина и изделия из нее, древесный уголь, жемчуг, драгоценные и полудрагоценные камни, драгоценные металлы, недрагоценные металлы и изделия из них, а также продукция химической промышленности и связанных с ней других отраслей промышленности <2>;

- по товарам и прочим ценностям, предназначенным для экспортных операций, принятым к учету до 01.07.2016 <3>.

Сейчас, как и прежде, при отгрузке на экспорт таких товаров-исключений надо восстановить принятый ранее к вычету «входной» налог. А потом отразить его вычет в специальном экспортном разделе НДС-декларации за квартал, на который приходится момент определения налоговой базы <4>:

(или) за квартал, в котором собран полный пакет документов для подтверждения нулевой ставки, — заполнив разд. 4 <5>;

(или) за квартал отгрузки на экспорт — если на 181-й календарный день экспортная ставка не подтверждена. В уточненной НДС-декларации нужно дополнительно заполнить (кроме ранее поданных разделов) <6>:

- разд. 6 — в котором надо отразить начисление налога и НДС-вычеты;

- Приложение 1 «Сведения из дополнительных листов книги покупок» к разд. 8 — в нем будут отражены данные о счетах-фактурах, подтверждающие вычет «входного» НДС;

- Приложение 1 «Сведения из дополнительных листов книги продаж» к разд. 9 — в нем надо отразить данные счета-фактуры, выставленного в одном экземпляре на 181-й день на экспортную отгрузку.

Такие правила вычета «входного» НДС распространяются не только на тех, кто экспортирует товары в дальнее зарубежье, — они действуют и для экспортеров в страны ЕАЭС. Ведь вывоз товара из России в Беларусь или другую страну ЕАЭС — для целей НДС это тоже экспорт <7>.

Из авторитетных источников

Лозовая Анна Николаевна, начальник отдела косвенных налогов Департамента налоговой и таможенно-тарифной политики Минфина России

«Суммы «входного» НДС по приобретенным товарам (работам, услугам) можно заявлять к вычету в общеустановленном порядке (то есть начиная с налогового периода, в котором они приняты к учету), если эти товары (работы, услуги) приняты к учету начиная с 01.07.2016 и используются в операциях по реализации:

— на экспорт — несырьевых товаров;

— на территории РФ — драгметаллов различным фондам и Банку России.

Таким образом, если говорить только об экспортных операциях, то такой порядок действует при реализации несырьевых товаров на экспорт как в государства дальнего зарубежья, так и в государства — члены ЕАЭС. При отгрузке российских несырьевых товаров в Беларусь и другие страны ЕАЭС «входной» НДС по товарам (работам, услугам) восстанавливать не требуется.

В то же время вычет сумм «входного» налога производится в порядке, действовавшем до 01.07.2016, то есть на момент определения налоговой базы:

— при реализации на экспорт сырьевых товаров <8>;

— при выполнении работ (оказании услуг), облагаемых по нулевой ставке НДС».

<1> Пункт 3 ст. 172 НК РФ.<2> Абзац 3 п. 10 ст. 165 НК РФ; Письмо Минфина России от 14.09.2016 N 03-07-08/53687.<3> Пункт 2 ст. 2 Закона от 30.05.2016 N 150-ФЗ.<4> Пункт 9 ст. 167 НК РФ; Письмо Минфина России от 02.09.2016 N 03-07-13/1/51480.<5> Пункт 9 ст. 165 НК РФ; п. п. 4, 5 Протокола о порядке взимания косвенных налогов… (Приложение N 18 к Договору о ЕАЭС (подписан в г. Астане 29.05.2014)) (далее — Протокол); п. 3 Порядка, утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@ (далее — Порядок).<6> Пункт 9 ст. 165 НК РФ; п. 5 Протокола.<7> Подпункт 1 п. 1 ст. 164, п. 3 ст. 172 НК РФ; п. 2 Протокола.<8> Пункт 10 ст. 165 НК РФ.

Пени

Если экспорт подтвердить не удалось, то помимо НДС организации придется заплатить пени. Причем, если потом экспортер соберет необходимые документы и вернет начисленную сумму НДС, пени все равно останутся в бюджете. Они возврату не подлежат (письмо Минфина России от 24 сентября 2004 г. № 03-04-08/73).

Ситуация: как начисляются пени за несвоевременную уплату НДС, если экспорт подтвердить не удалось?

Пени начисляются в общем порядке.

Если в установленный срок организация не представит в налоговую инспекцию пакет документов, подтверждающих экспорт, то помимо НДС она должна будет заплатить пени за каждый календарный день просрочки уплаты налога (ст. 75 НК РФ).

Пени начисляются с 21-го числа каждого из трех месяцев, следующих за кварталом, в котором произошла отгрузка товаров на экспорт, и до момента уплаты налога (либо до даты подачи налоговой декларации с документами, подтверждающими право применения нулевой ставки НДС). Это объясняется так.

Если экспорт не подтвержден, товары считаются реализованными на внутреннем рынке. В этом случае моментом определения налоговой базы по НДС является день отгрузки товаров на экспорт (п. 9 ст. 165, п. 9 ст. 167 НК РФ). Следовательно, НДС по неподтвержденной экспортной операции нужно включить в расчет налоговой базы за тот период, в котором товары были отгружены. При этом сумма налога должна быть перечислена в бюджет в том же порядке, что и по товарам, реализованным в России.

Поскольку сумма налога не была перечислена в бюджет своевременно (т. к. организация планировала подтвердить право на применение ставки 0 процентов), то со дня, следующего за каждым из установленных сроков уплаты налога, ей и будут начислены пени.

Такой вывод следует из положений пункта 1 статьи 174, пункта 3 статьи 75 Налогового кодекса РФ и подтверждается письмом Минфина России от 28 июля 2006 г. № 03-04-15/140 (доведено до сведения налоговых инспекций письмом ФНС России от 22 августа 2006 г. № ШТ-6-03/840). Указанные письма были выпущены, когда налоговым периодом по НДС был месяц, а всю сумму налога за месяц нужно было перечислять в бюджет единовременно. Несмотря на это, приведенная в них аргументация актуальна и в настоящее время.

Совет: есть аргументы, согласно которым начислять пени за просрочку уплаты НДС инспекция вправе начиная со 181-го дня после таможенного оформления товаров на экспорт. Они заключаются в следующем.

Обязанность организации уплатить НДС в случае, если экспорт подтвердить не удалось, наступает на 181-й день, следующий за днем таможенного оформления товаров на экспорт (п. 9 ст. 165 НК РФ). Поэтому пени за несвоевременную уплату налога можно начислять только начиная именно с этого дня.

Подтверждает такую позицию Президиум ВАС РФ в постановлении от 16 мая 2006 г. № 15326/05. До выхода постановления Президиума ВАС РФ арбитражная практика по этому вопросу была неоднородной. Некоторые суды придерживались точки зрения, полностью соответствующей позиции Президиума ВАС РФ (см., например, постановления ФАС Дальневосточного округа от 16 ноября 2005 г. № Ф03-А73/05-2/3653, Западно-Сибирского округа от 28 декабря 2005 г. № Ф04-9293/2005(18221-А45-25). В тоже время были судебные решения, подтверждающие позицию контролирующих ведомств (см., например, постановление ФАС Восточно-Сибирского округа от 6 сентября 2005 г. № А33-26909/04-С6-Ф02-4268/05-С1).

С выходом постановления Президиума ВАС РФ от 16 мая 2006 г. № 15326/05 арбитражная практика стала единообразной (см., например, постановления ФАС Западно-Сибирского округа от 12 февраля 2010 г. № А27-10903/2009, от 21 сентября 2009 г. № Ф04-5822/2009(20277-А27-14), Восточно-Сибирского округа от 19 ноября 2008 г. № А78-1220/06-С3-21/111-Ф02-5737/08, от 12 ноября 2008 г. № А78-2146/05-С2-21/219-Ф02-7590/07, от 11 декабря 2007 г. № А78-12773/05-С2-27/817-Ф02-9012/07, от 12 июля 2007 г. № А33-20786/06-Ф02-4385/07, Дальневосточного округа от 6 мая 2009 г. № Ф03-1534/2009, от 21 января 2009 г. № Ф03-6112/2008, от 14 января 2009 г. № Ф03-6132/2008, от 31 марта 2008 г. № Ф03-А73/08-2/609).

Как принять вычет при экспорте

Вычеты принимайте по правилам .

Вычет возможен если:

- есть счёт-фактура от поставщика товара;

- налог уплачен в составе стоимости товара или при ввозе товаров в Россию;

- товары приняты к учёту.

Правила несколько отличаются при экспорте несырьевых и сырьевых товаров:

- для несырьевых товаров можно заявить в ;

- для сырьевых товаров — на , в котором собрали все документы. Если просрочили 180 дней — на дату отгрузки товара иностранцу.

К сырьевому товару относят топливо минеральное, нефть и продукты перегонки, древесину и изделия из неё, чёрные металлы и медь. Полный перечень приведён в Постановлении от 18.04.2018 № 466.

При этом надо вести раздельный учёт экспорта сырьевых товаров и несырьевых, и отдельно учитывать реализацию внутри страны — письмо от 17.11.2020 № 03-07-08/100058, абз. 3 п. 3 ст. 172 НК РФ. Разделять операции надо так:

- экспорт несырьевых товаров и вычеты по ним;

- экспорт сырьевых товаров и вычеты по ним;

- не экспортные операции.

Правила ведения раздельного учёта не регламентированы, поэтому разработайте их самостоятельно и .

Общие правила уплаты НДС при экспорте

Если переход права собственности на экспортируемый товар произошел до момента отгрузки со склада продавца, расположенного на территории РФ, то реализация должна облагаться НДС по ставке 18% или 10%.

Впоследствии, когда товар будет отгружен и вывезен из России в таможенной процедуре экспорта и у экспортера будут в наличии документы, предусмотренные п. 1 ст. 165 НК РФ, он сможет применить к данной операции нулевую ставку налога (Письмо Минфина России от 31.01.2013 N 03-07-08/1914).

От реализации вывозимых товаров необходимо отличать собственно вывоз товаров, к которому могут быть применены различные таможенные процедуры (например, вывоз в таможенной процедуре экспорта).

При вывозе порядок уплаты налога зависит от таможенной процедуры, под которую помещаются товары: при одних процедурах НДС на таможне уплачивается, при других ‒ нет (п. 2 ст. 151 НК РФ).

Подаем декларацию и возмещаем НДС

Для подтверждения нулевой ставки НДС экспортер подает в налоговый орган декларацию по НДС. Вместе с этой декларацией представляются все документы, подтверждающие правомерность применения нулевой ставки, (п. 10 ст. 165 НК РФ). Декларация в данном случае составляется за период, в котором собраны все необходимые документы (п. 9 ст. 167 НК РФ). Экспортеры несырьевых и сырьевых товаров (облагаемых по нулевой ставке работ, услуг) производят вычеты входного НДС по разным правилам и в разных налоговых периодах. Однако и те и другие отражают превышение вычетов над суммой начисленного налога в декларации по НДС по строке 050 разд. 1 «Сумма налога к возмещению».

![]()

С 01.07.2016 вычет входного НДС при экспорте несырьевых товаров не зависит от подтверждения нулевой ставки и отражается в декларации в общем порядке после принятия этих товаров на учет (работ, услуг) и получения счета-фактуры.

Экспортеры сырьевых товаров (работ, услуг, облагаемых по ставке 0%) заявляют вычет в декларации, составленной за квартал, в которой собраны документы для подтверждения экспорта (если документы, подтверждающие нулевую ставку, собраны в течение 180 дней с момента помещения товаров под таможенный режим экспорта).

После представления декларации, в которой отражена сумма налога к возмещению, нужно дождаться результатов камеральной проверки декларации по НДС. На камеральную проверку инспекторам отводится 3 месяца, по прошествии которых принимается решение о возмещении экспортного НДС или об отказе в нем. Но имейте в виду: если вы подадите корректирующую/уточненную декларацию, проверка начнется заново. В случае положительного решения по проверке деньги поступают на расчетный счет налогоплательщика по его заявлению и при отсутствии недоимки.

ВНИМАНИЕ! В 2021 году запущен пилотный проект ФНС, в рамках которого срок камералки по НДС может быть сокращен до 1 месяца. Подробнее см

здесь.

Форму заявления о возврате налога вы найдете в статье «Обновлены формы по зачету и возврату налогов и взносов».

Подробности о некоторых тонкостях возмещения налога см. в наших материалах:

- «Какова процедура возмещения НДС по ставке 0% (получение подтверждения)?»;

- «Как возвращается НДС: схема возврата (возмещения)?».

В бухгалтерском учете возмещение НДС (получение денег от ИФНС) отражается в учете следующим образом: Дт 51 Кт 68.

Если же в возмещении было отказано, делается проводка: Дт 91 Кт 68.

Какую налоговую ставку применять

При экспорте товаров в страны – участницы ЕАЭС начисляйте НДС по ставке 0 процентов.

Российская организация может реализовывать товары через свои филиалы, которые находятся на территории государств – участников ЕАЭС. В таком случае она также имеет право на нулевую ставку НДС. Однако право на нулевую налоговую ставку организация-экспортер должна подтвердить. Отказаться от нулевой ставки при экспорте в страны – участницы ЕАЭС нельзя.

Такой порядок применяется независимо от того, облагается ли НДС ввоз экспортируемого товара на территорию страны – участницы ЕАЭС или нет. Об этом – пункт 1 статьи 72 Договора о ЕАЭС, пункт 3 приложения 18 к Договору о ЕАЭС, статья 7, подпункты 1 и 1.1 пункта 1 статьи 164 НК, письмо Минфина от 09.01.2019 № 03-07-13/1/24.

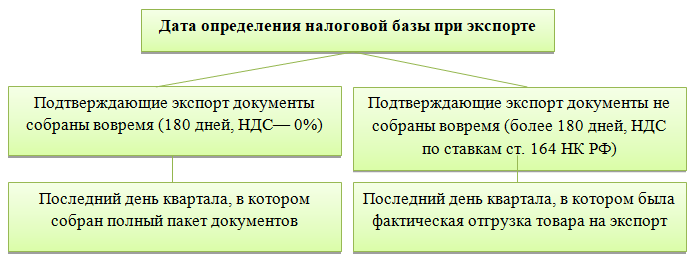

Налоговая база

Налоговую базу по НДС при неподтвержденном экспорте определяйте в рублях по курсу на дату отгрузки товаров. Такой порядок установлен пунктом 3 статьи 153, подпунктом 1 пункта 1, пунктом 9 статьи 167 Налогового кодекса РФ.

Моментом определения налоговой базы считается день отгрузки (передачи) товаров (абз. 2 п. 9, подп. 1 п. 1 ст. 167 НК РФ). Поэтому в налоговую инспекцию придется подать уточненные декларации по НДС за тот налоговый период, в котором товары были фактически отгружены.

Величину налоговой базы рассчитайте в рублях по курсу на дату отгрузки товаров даже в том случае, если в счет поставки товаров на экспорт от покупателя получена 100-процентная предоплата. Такие разъяснения содержатся в письме Минфина России от 12 сентября 2012 г. № 03-07-15/123 (доведено до сведения налоговых инспекций письмом ФНС России от 3 октября 2012 г. № ЕД-4-3/16657). С авансов, полученных в счет предстоящих экспортных поставок, НДС не начисляйте (абз. 4 п. 1 ст. 154 НК РФ). Если оплата в валюте поступает после даты отгрузки, то курсовые разницы при определении налоговой базы не учитывайте – она останется неизменной.

Сумму налога, которую нужно начислить к уплате в бюджет, рассчитайте так:

– если реализованные товары облагаются НДС по ставке 18 процентов:

| НДС, начисленный к уплате в бюджет | = | Стоимость товаров (работ, услуг) по экспортному контракту | × | 18% |

– если реализованные товары облагаются НДС по ставке 10 процентов:

| НДС, начисленный к уплате в бюджет | = | Стоимость товаров (работ, услуг) по экспортному контракту | × | 10% |

Ситуация: как зарегистрировать счет-фактуру при начислении НДС по ставке 18 (10) процентов, если в течение 180 дней организация-экспортер не подтвердила право на применение нулевой налоговой ставки?

Официальные разъяснения контролирующих ведомств по этому вопросу отсутствуют. На практике представители Минфина России рекомендуют действовать в следующем порядке.

Никаких особенностей оформления счетов-фактур при поставке товаров на экспорт законодательством не установлено. Поэтому в течение пяти календарных дней со дня отгрузки организация обязана выставить покупателю счет-фактуру в двух экземплярах с указанием стоимости отгруженных товаров и ставки НДС 0 процентов. Этот счет-фактура регистрируется в части 1 журнала учета счетов-фактур (п. 3 ст. 168 НК РФ, п. 3 приложения 3 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137).

В книге продаж счета-фактуры регистрируются в том налоговом периоде, в котором возникает налоговое обязательство (п. 2 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137). Момент возникновения налогового обязательства связан с моментом определения налоговой базы. Если организация не подтвердила экспорт, моментом определения налоговой базы считается дата отгрузки товаров. Сумму НДС по неподтвержденной экспортной операции нужно рассчитать по ставке 18 (10) процентов. Для этого организация составляет новый счет-фактуру в одном экземпляре и регистрирует его в книге продаж. Сделать это необходимо в том квартале, в котором состоялась отгрузка товаров на экспорт. Такой порядок следует из положений абзаца 2 пункта 9 и подпункта 1 пункта 1 статьи 167 Налогового кодекса РФ и пункта 22.1 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Чтобы зарегистрировать счет-фактуру в истекшем квартале, оформите дополнительный лист книги продаж с пометкой «применение ставки 0 процентов не подтверждено» и указанием суммы НДС, начисленной по ставке 18 (10) процентов.

Если впоследствии право на применение нулевой ставки НДС будет подтверждено, организация сможет принять к вычету сумму налога, начисленного из-за отсутствия подтверждающих документов. Для этого в том периоде, в котором будут собраны необходимые документы, в книге покупок необходимо зарегистрировать счет-фактуру, составленный налогоплательщиком в одном экземпляре при неподтверждении экспорта в установленный срок.

Это следует из пункта 23 (1) раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Представление статистического отчета в ФТС в электронном виде

Статистическая форма в ФТС оформляется с помощью регламентированного отчета Статистическая форма учета перемещения товаров в разделе Отчеты – 1С-Отчетность – Регламентированные отчеты – кнопка Создать – вкладка Все – папка По получателям – папка ФТС.

Отчет заполняется экспортерами в ручном режиме. PDF

Период отчета надо выбрать до того, как отчет записан. Если выбран некорректный период, то необходимо закрыть отчет, не сохраняя его и затем создать новый.

Ячейки желтого цвета заполняются вручную. Данные в ячейках зеленого цвета рассчитываются автоматически на основании информации, которая введена в отчет.

После заполнения Статистическую форму учета перемещения товаров следует Записать, затем воспользовавшись соответствующими кнопками, отчет можно:

- выгрузить,

- проверить выгрузку,

- напечатать,

- отправить в ФТС.

Статистическая форма представляется в таможенные органы не позднее 8-го рабочего дня месяца, следующего за месяцем, в котором произведена отгрузка (получение) товаров. Ее можно выгрузить из 1С и отправить из личного кабинета на портале ФТС

За непредставление или несвоевременное представление статформы учета перемещения товаров в ФТС взимается штраф (КоАП РФ ст. 19.7.13):

- на должностных лиц — от 10 000 руб. до 15 000 руб.;

- на юридических лиц — от 20 000 руб. до 50 000 руб.

Особенности учета НДС при наличии экспортных операций

Если фирма начала заниматься экспортом, то возникает вопрос: какие особенности учета существуют при данном виде деятельности? Проанализируем тонкости экспорта в части расчета НДС.

Рассмотрим понятие экспорта применительно к товарам. При экспорте услуг НДС уплачивается в общем порядке, если они оказаны на территории РФ. Услуги не облагаются НДС, если оказаны за пределами РФ.

Если организация совершает как облагаемые, так и не облагаемые НДС операции, то п. 4 ст. 149 НК РФ предписывает вести раздельный учет таких операций, ведь одним из основных для принятия входного НДС от поставщика к вычету является условие о том, что приобретенный товар (работа, услуга) используется для операций, облагаемых НДС.

По аналогии можно говорить, что при применении ставки 0% возникает необходимость вести раздельный учет таких операций. Таким образом, необходим раздельный учет НДС при экспорте.

Обратимся к нормативной базе. Абз. 3 п. 10 ст. 165 НК РФ предписывает вести раздельный учет НДС по правилам, установленным самим налогоплательщиком, если у него есть деятельность, облагаемая по ставке 0%. Однако из этого правила есть исключение: при экспорте несырьевых товаров, принятых на учет после 01.07.2016, раздельный учет можно не вести и принимать НДС к вычету в общем порядке.

Срок определения налоговой базы:

Налогоплательщики, применяющие УСН, согласно п. 2 ст. 346.11 НК РФ, должны уплачивать НДС при ввозе товаров на таможенную территорию РФ. Однако ничего не сказано о необходимости уплаты НДС при экспорте. Таким образом, при экспорте никаких обязанностей в части НДС у упрощенцев не возникает.

Возмещение, возврат или вычет НДС при экспорте

В интернете часто встречаются все три термина, означающие уменьшение или освобождение от налоговых платежей, и их легко спутать:

Уплата налогов зачастую приводит к ситуации, кода из-за вычетов сумма налога станет отрицательной. Дальнейшие действия по возмещению налога:

- Предприятие подает декларацию и заявление о зачете или возврате НДС. Зачет по декларации — сумма идет на штрафы, недоимки или будущие платежи; если по документам возврат — сумма перечисляется на банковский счет.

- Затем она в течение семи дней принимает решение о полном, частичном возмещении или отказе в нем. Форма возмещения — зачет или возврат — определяется либо ФНС для покрытия недоимок в бюджет, либо согласно заявлению.

- Федеральная инспекция отправляет платежные документы в Казначейство на следующий день после принятия решения о возврате. Деньги перечисляются Казначейством в течение пяти дней.

Экспорт в Казахстан – подтверждение

Нулевой тариф налогообложения доступен российским экспортерам при условии, что они вовремя подтвердят свое право на его применение. Документы при экспорте в Казахстан подаются в таком составе:

договор, который заключен с покупателем, зарегистрированным в Казахстане;

заявление иностранного покупателя о ввозе товара и уплате косвенного налога;

комплект товаросопроводительных и транспортных документов.

Необязательным документом является банковская выписка, которой налогоплательщик может подтвердить доходные и расходные операции по договорам экспорта (письмо Минфина РФ от 16.01.2012 № 03-07-15/03). Когда осуществляется торговля с Казахстаном с НДС по нулевому тарифу, вышеперечисленный набор документов должен сдаваться в ФНС вместе с налоговой декларацией по НДС.

Если документация, обосновывающая льготу, не будет подана в оговоренные законодательством сроки, налог с суммы экспортной сделки начисляется и уплачивается в бюджет в полном объеме по ставке 10% или 20% в зависимости от типа товара или услуги. При задержке погашения обязательств по НДС налогоплательщику придется заплатить пеню.

Возврат НДС при торговле с Казахстаном осуществляется после проведения налоговиками камеральной проверки поданной декларации и приложений к ней. С октября 2021 года в России действует упрощенный порядок подтверждения права на льготу по НДС при поставках продукции в страны-участницы ЕАЭС. Послабление заключается в возможности не подавать с декларацией копии товаросопроводительных документов, их можно заменить электронным перечнем заявлений о ввозе товаров и уплате налоговых обязательств. Бумажная версия этих бланков должна быть в наличии у экспортера, так как фискальный орган вправе при проведении камеральной проверки запросить один или несколько указанных в списке документов (п. 1.3 ст. 165 НК РФ).

Вычет при экспортных операциях

Актуальный вопрос — положен ли организации вычет НДС при экспорте? Ответ на него положительный. Входной НДС при экспорте, то есть тот НДС, который вы уплатили продавцу за товары, используемые для экспорта, к вычету принимается. Но для этого существует определенный порядок, несколько отличный от общего порядка принятия НДС к вычету.

Отнестись к процессу вычета НДС с особым вниманием необходимо лицам, кто занимается распределением НДС при экспорте. Порядок применения вычетов при исчислении налога на экспорт описан в п

3 ст. 172 НК РФ. В нем говорится, что экспортеры несырьевых товаров могут принимать к вычету входной НДС в общем порядке, то есть так же, как при обычной неэкспортной реализации. Данные правила были введены с 01.07.2016. Аналогичным образом поступают те экспортеры, кто отказался от использования льготной ставки

Порядок применения вычетов при исчислении налога на экспорт описан в п. 3 ст. 172 НК РФ. В нем говорится, что экспортеры несырьевых товаров могут принимать к вычету входной НДС в общем порядке, то есть так же, как при обычной неэкспортной реализации. Данные правила были введены с 01.07.2016. Аналогичным образом поступают те экспортеры, кто отказался от использования льготной ставки.

Для экспортеров сырьевых товаров процесс применения вычетов зависит от того, собран пакет документов, подтверждающих нулевую ставку, или нет. Кроме того, если НДС был принят к вычету ранее, потребуется восстановление НДС при экспорте данного товара.