- Отражение в бухучете

- Пример использования проводок

- Пример учета возврата бракованного товара

- Учет НДС

- УСН

- Внешний исправимый брак

- При обнаружении исправимого брака покупатель вправе:

- Если покупатель требует исправить брак, то продавец может:

- Учет возврата денежных средств от поставщиков. Бухгалтерские проводки

- Брак устранен покупателем

- У поставщика

- Недостача

- Покупателем выставлен счет-фактура

- Возврат по счету-фактуре реализации

- Вычет в книге покупок будет отражен по счету-фактуре реализации.

- Почему возвращают товар?

- Причины возврата

- Как сделать возврат товара от покупателя в 1С БП 3.0?

- В каких случаях можно произвести возврат товара и денег

- Если покупатель работает без НДС

- Если нам нужно отразить возврат не принятого на учет товара в 1С Бухгалтерия 8.3

- Если нам нужно отразить частичный возврат продавцу

- Если нам нужно отразить частичный возврат покупателю

- Документальное оформление возврата товара

- Оформление возврата от покупателя

- Если товар покупателем оплачен:

- Если товар покупателем не оплачен:

- Оформление возврата поставщику

- Обратная продажа

- Как оформляются корректировочные счета-фактуры

- Особенности оформления счетов-фактур при возврате товаров

- Возврат денежных средств от поставщика: проводки в 1С 8.3

- Проводки

Отражение в бухучете

В бухучете фиксируются три операции:

- Регистрация накладной на поступление товара.

- Списание товара с кредита.

- Фиксирование выписки о поступлении денег от поставщика (при этом используется проводка ДТ51 КТ76).

Данный порядок актуален при обнаружении недочетов до учета продукции. В этом случае нужно составить акт. Продукция будет возвращена поставщику.

Если недочет выявлен после оприходования, требуется выставить поставщику акт несоответствия. В дальнейшем все операции отражаются на субсчете 76.6 «Расчеты по претензиям».

Пример использования проводок

Компания купила гвозди на сумму 25 000 рублей. До момента получения партии был осуществлен перевод поставщику в размере 50%. После оприходования обнаружен дефект – гвозди недостаточно ровные. При возврате покупатель использует следующие проводки:

- ДТ60 КТ51. Пояснение: предоплата. Сумма: 12 500 рублей.

- ДТ68 КТ76. Пояснение: отражение НДС. Сумма: 1 906 рублей.

- ДТ41 КТ60. Пояснение: принятие продукции к учету. Сумма: 25 000 рублей.

- ДТ19 КТ60. Учет НДС на сумму 3 813 рублей.

- ДТ60 КТ60. Зачтен аванс.

- ДТ68 КТ19. Регистрация фактуры на сумму 3 813 рублей.

- ДТ76 КТ68. Восстановление НДС.

- ДТ76 КТ41. Возврат продукции поставщику.

- ДТ76 КТ68. Учет НДС на сумму 3 813 рублей.

- ДТ51 КТ76. Возврат средств поставщиком.

Поставщиком используются другие проводки.

Пример учета возврата бракованного товара

ООО «Континент» приобрела у ООО «Веста» стройматериалы на сумму 50 000 рублей. До поставки товара ООО «Континент» оплатило ООО «Веста» аванс в размере 50% от стоимости продукции. После поступления товара на склад, он был оприходован. При этом было выявлено, что товар бракованный. Продукция была возвращена продавцу, также в его адрес была направлена претензия, содержащая требования о возврате ранее уплаченного аванса. Проводки при этом будут следующими:

| Хозяйственная операция | Д | К | Сумма, рублей |

| Поставщику за стройматериалы оплачен аванс | 60 Субсчет «Авансы» | 51 | 25 000,00 |

| Вычет НДС по авансу | 68 | 76 | 3 813,56 |

| Принят товар от поставщика | 41 | 60 | 50 000,00 |

| Учтен входной НДС | 19 | 60 | 7 627,12 |

| Зачет аванса по предоплате | 60 | 60 Субсчет «Авансы» | 25 000,00 |

| Регистрация счет-фактуры поставщика | 68 | 19 | 7 627,12 |

| Восстановлен НДС по ранее выданному авансу | 76 | 68 | 3 813,56 |

| Покупатель вернул товар поставщику | 76 | 41 | 50 000,00 |

| НДС учтен к начислению | 76 | 68 | 7 627,12 |

| По акту-сверки поставщик вернул деньги покупателю | 51 | 76 | 25 000,00 |

Учет НДС

В случае возврата, который не был принят покупателем, продавец должен выставить корректировочный счет-фактуру. Этот документ регистрируют в книге покупок в период возникновения прав на вычет. Применяется корректировочный счет-фактура в том случае, если покупатель возвращает продавцу часть товаров, не принятых к учету. Если покупатель отказался от партии товара полностью, продавцу следует зарегистрировать в книге покупок свой счет-фактуру, который он выставил при отгрузке.

После того, как покупатель уведомляет продавца о том, что нарушены условия договора, он принимает продукцию на ответственное хранение. Если возвращается товар, который не был принят к учету, то это реализацией не является и счет-фактуру покупателю выставлять не нужно. Если покупатель полностью отказывается от всей партии продукции, НДС к вычету по счет-фактуре продавца не заявляется. Если возвращается продукция только частично, то НДС заявляют к вычету только по части принятой к учету. Покупатель от продавца получить корректировочный счет-фактуру, который не будет регистрироваться в книге продаж, так как обязанности по восстановлению НДС нет.

УСН

Если организация применяет упрощенку и платит единый налог с разницы между доходами и расходами, расходы в виде сумм ущерба от внешнего неисправимого брака не уменьшают налоговую базу по единому налогу. Это объясняется тем, что таких затрат нет в перечне расходов, которые можно учитывать при расчете единого налога (п. 1 ст. 346.16 НК РФ). А вот расходы на устранение исправимого брака (материальные расходы, зарплата сотрудников, занятых исправлением брака, и т. д.) учтите при расчете единого налога в общем порядке (п. 2 ст. 346.16 и ст. 346.17 НК РФ). Но только в том случае, если они предусмотрены пунктом 1 статьи 346.16 Налогового кодекса РФ (п. 1 ст. 346.16 НК РФ).

Если организация на упрощенке выбрала объектом налогообложения доходы, расходы в виде потерь от брака при расчете единого налога не учитывайте. Это связано с тем, что организации, которые платят налог с доходов, при расчете единого налога вообще не учитывают никакие расходы. Это следует из пункта 1 статьи 346.18 Налогового кодекса РФ.

Независимо от выбранного объекта налогообложения стоимость возвращенного покупателем товара учтите в доходах того периода, на который приходится возврат (п. 1 ст. 346.15, ст. 250 НК РФ). В доходы включите стоимость товара, по которой он учитывался на дату реализации (т. е. сумму фактических затрат, связанных с его приобретением или созданием). По этой же стоимости возвращенный покупателем товар примите к учету. В дальнейшем организация может использовать полученный назад товар по своему усмотрению (например, продать или использовать в деятельности).

Также увеличивает налоговую базу единого налога стоимость брака, которую погашает поставщик (производитель) (п. 1 ст. 346.15, п. 3 ст. 250 НК РФ).

При этом сумму возмещения ущерба включите в состав доходов в момент погашения задолженности виновным лицом (п. 1 ст. 346.17 НК РФ).

Внешний исправимый брак

При обнаружении исправимого брака покупатель вправе:

- потребовать соразмерного уменьшения цены некачественного товара (т. е. уценить его);

- вернуть товар продавцу;

- потребовать устранения дефектов;

- самостоятельно устранить дефекты, при этом потребовав от продавца компенсации расходов на устранение брака.

Если покупатель требует исправить брак, то продавец может:

- передать товар для исправления организации, у которой такой товар был ранее приобретен;

- исправить брак собственными силами (с компенсацией поставщиком некачественных товаров или без нее);

- исправить брак с привлечением сервисных центров (сторонних организаций).

Учет возврата денежных средств от поставщиков. Бухгалтерские проводки

Ниже приведены бухгалтерские проводки, отражающие зачисление денежных средств на расчетный счет организации. Рассмотрены операции возврата денежных средств, перечисленных ранее в виде авансов или оплаты за товары, работы, услуги и прочие активы.

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 51 | 60.01 | Получены уплаченные ранее денежные средства от поставщиков и подрядчиков | Сумма возврата, зачисленная на расчетный счет | Банковская выпискаПлатежное поручение |

| 51 | 60.02 | Возвращены авансы от поставщиков и подрядчиков | Сумма возвращаемых авансов, зачисленная на расчетный счет | Банковская выпискаПлатежное поручение |

С сайта: http://sprbuh.systecs.ru/uchet/bank/vozvrat_denezhnih_sredstv_ot_postavshikov.html

Брак устранен покупателем

Покупатель, приобретая бракованный товар, может самостоятельно устранить дефекты, чтобы товар был пригоден к использованию. В этом случае он вправе требовать от организации-продавца возмещения расходов на исправление брака. Это предусмотрено пунктом 1 статьи 475 Гражданского кодекса РФ и пунктами 1 и 2 статьи 18 Закона от 7 февраля 1992 г. № 2300-1. Именно эти расходы и будут учитываться у продавца как расходы на устранение брака (т. е. увеличивать потери от брака). Чтобы учесть такие расходы, потребуйте от покупателя документы, подтверждающие наличие брака и расходы на его устранение. Например, это может быть:

акт о браке;

заключение сервисного центра;

калькуляция произведенных расходов.

Как правило, такие документы покупатель прилагает к претензии, которую выставляет организации при обнаружении брака и его исправлении.

В этом случае при отражении в бухучете расходов на устранение брака сделайте проводку:

Дебет 44 Кредит 76 субсчет «Расчеты по претензиям»

– отражена сумма компенсации расходов на устранение брака, предъявленная покупателем.

Во всех случаях записи на счете 44, связанные с отражением расходов на исправление брака, делайте на основании:

первичных документов, подтверждающих выявленный брак. Эти документы должен составить покупатель в момент обнаружения брака (порчи) и затем передать торговой организации;

документов, подтверждающих понесенные расходы на устранение брака (порчи) и возмещение ущерба со стороны виновных лиц (поставщиков, производителя) (накладных, расчетно-платежных ведомостей, актов о выполнении работ и т. д.).

Такой порядок предусмотрен статьей 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

У поставщика

При реализации товара поставщик отражает эту операцию документом «Реализация товаров и услуг», на основании которого выписывается «Счет-фактура выданный», и в книге продаж на основании этих документов отражается начисление НДС.

Если в дальнейшем часть материалов возвращается от покупателя, возврат необходимо отразить документом «Возврат товаров от покупателя».

Рассмотрим различные ситуации возврата товаров от покупателя. В соответствии с законодательством и разъясняющими письмами Минфина России возможны три способа отражения возврата от покупателя:

- отражение вычета начисленного при реализации НДС в книге покупок (в соответствии с письмом Минфина России от 07.03.2007 № 03-07-15/29): — по счету-фактуре выданному при реализации; — по счету-фактуре товара, полученного от покупателя, являющегося налогоплательщиком.

- сторнирование начисленного НДС в книге продаж при расхождении количества и стоимости товаров, указанных в счете-фактуре, с фактическим количеством и стоимостью реализованных товаров (в счет-фактуру продавцом могут быть внесены исправления, заверенные подписью руководителя и печатью продавца, с указанием даты внесения исправления).

Недостача

В связи с недостачей необходимо внести изменения в счет-фактуру и отразить сторно начисления НДС в книге продаж.

На закладке «НДС» документа возврата должен быть снят флаг «Покупателем выставляется счет-фактура на возврат» и в списке «Отразить возврат:» указано «в книге продаж». Указывать счет учета НДС и создавать счет-фактуру не требуется.

Далее отражается запись книги продаж документом «Формирование записей книги продаж».

В этой ситуации возврат отражается в декларации как сторно начисления НДС в строках 010-030 раздела 3.

Покупателем выставлен счет-фактура

В случае, если покупатель выдает счет-фактуру на возврат, на закладке «НДС» документа возврата должен быть установлен флаг «Покупателем выставляется счет-фактура на возврат» и в списке «Отразить возврат:» указано «в книге покупок».

Указывается счет учета НДС предъявленного. По гиперссылке отражается счет-фактура, полученный от покупателя.

Так как зарегистрирован счет-фактура, полученный по предъявленному НДС, можно отразить вычет в книге покупок.

При отражении в книге покупок, в декларации возврат отражается в строке 320.

Возврат по счету-фактуре реализации

При возврате части товара, которая не была оприходована покупателем, когда счет-фактура отсутствует, возврат должен быть отражен в книге покупок с указанием счета-фактуры выписанного при реализации товара.

На закладке «НДС» документа возврата должен быть снят флаг «Покупателем выставляется счет-фактура на возврат» и в списке «Отразить возврат:» указано «в книге покупок». Указывается счет учета НДС предъявленного. Счет-фактура не создается.

Вычет в книге покупок будет отражен по счету-фактуре реализации.

Если в документе возврата не указан документ реализации, и при этом не получен счет-фактура от покупателя, при проведении будет выдано сообщение о том, что вычет в данном случае не может быть отражен автоматически (так как отсутствуют данные о счете-фактуре, требуемые для отражения вычета). Документ «Формирование записей книги покупок» в этом случае может быть заполнен вручную.

Почему возвращают товар?

Есть ряд оснований, когда товар можно вернуть поставщику по закону. Это, прежде всего случаи, оговоренные Гражданским кодексом:

- отсутствие принадлежностей товара или обязательных документов ( ст. 464 );

- поставка с нарушением условий об объемах ( ст. 466 );

- поставка с нарушением условий об ассортименте ( ст. 468 );

- некомплект товара, нарушение условий о комплектности ( ст. 480 );

- поставка с нарушением упаковки ( ст. 482 );

- нарушение условия о предоставлении информации о товарах ( ст. 495 );

- систематические просрочки поставок ( ст. 523 );

- нарушение условий о качестве, брак ( ст. 495 ).

Кроме того, закон дает сторонам возможность самостоятельно установить обстоятельства, при которых допускается возврат ( ст. 421 ГК ). Например, в продовольственных магазинах есть практика возврата товара в связи с отсутствием спроса у покупателей или из-за того, что у него истек срок годности.

Причины возврата

Прежде чем перейти к проводкам, уточним, что заказчик вправе вернуть приобретенную продукцию в ряде случаев:

- исполнитель поставил некачественную или бракованную продукцию;

- количество поставленного не совпадает с договорной документацией;

- документы по сдаче-приемке оформлены с ошибками либо вовсе не предоставлены покупателю;

- нарушен ассортиментный ряд заказа;

- отгруженные продукты упакованы не соответствующим образом;

- покупателем возвращаются нереализованные остатки товара и прочее.

Во всех вышеуказанных случаях оформляется возврат товара поставщику, проводки составляются как бухгалтером потребителя, так и ответственным специалистом продавца.

Как сделать возврат товара от покупателя в 1С БП 3.0?

В каких случаях можно произвести возврат товара и денег

Покупатель может вернуть товар, если нарушаются условия договора (не качественный товар, не указанное количество, недостающие комплектующие, ассортимент) Также товар можно вернуть по согласию сторон. Если товар уже приобрели (провели все документы реализации), то нужно произвести обратную реализацию, если же процедуру возврата товара решили произвести до того, как его поставили на приход, то продавцу достаточно будет сделать исправительные документы.

В программе 1С Бухгалтерия 8.3 для подобных ситуаций создается документ “Возвраты от покупателей”.

Документ обычно создается на основе существующей реализации документа.

Важно помнить: возврату подлежат только товары, услуги возврату не подлежат

Табличная часть документа будет уже заполнена всеми данными (они подтягиваются с самой реализации). Возврат также может быть и частичным, в этом случае часть данных достаточно будет поправить вручную.

В зависимости от ситуации, указываем данные в графах: “Возвратная тара” и “Счета расчетов”.

Если мы сделаем документ возврата на основании “Отчета о розничных продажах”, то сможем создать “Расходный кассовый ордер”.

Для “Возврата товаров от покупателя” доступны несколько печатных форм: “Возврат от покупателя”, Справка-расчет ”Рублевые суммы документа в валюте” и “Счет-фактура от поставщика”.

Также в 1С Бухгалтерии 8.3 на основе этого документа мы имеем возможность создать несколько связанных документов: “Выдача наличных”, “Отражение начисление НДС”, “Отражение НДС к вычету”, “Платежное поручение”, “Списание с расчетного счета”, “Счет фактура выданный”, “!Счет-фактура полученный”.

Если покупатель товара работает с НДС:

В данном случае покупатель предоставляет накладную и счет-фактуру с налогом. Именно на основании этих документов мы создаем Возврат от покупателя. Далее программа генерирует проводки по возврату товара, они будут отображаться красным, так как это отмена сделки:

- Дт 90.02 Кт 41.01 – сторно реализация;

- Дт 62.01 Кт 90.01, Дт 62.02 Кт 62.01 – сторнируются операции по взаиморасчетам с покупателем;

- Дт 90.03 Кт 19.03 – сторно НДС, после этого на 19 счете отражается дебетовое сальдо.

Создается приход по регистру НДС предъявленный.

После того, как мы зарегистрируем счет-фактуру на возврат, формируются проводки принятия НДС. Из регистра “НДС предъявленный” сумма НДС будет переведена в регистр “НДС покупки”. В независимости от того, когда проходила реализация товара, она будет отражена в “Книге покупок текущего периода”.

Текущим периодом данная операция также отобразится в регистрах налога на прибыль

В последствии в 1С Бухгалтерия 8.3 реализация текущего периода будет уменьшена на возвращаемую сумму, а затраты текущего периода уменьшатся на стоимость возвращаемого продукта.

Если покупатель работает без НДС

Налоговый кодекс не дает права на вычет НДС при возврате товара покупателем с использованием ОСНО. Согласно Министерству финансов, если покупатель использует освобождение от НДС или находится в специальном налоговом режиме, продавец выставляет корректировочный счет-фактуру.

Если нам нужно отразить возврат не принятого на учет товара в 1С Бухгалтерия 8.3

В том случае, когда покупатель не успел принять товар к учету и решил его вернуть, он обязан показать его на балансе и, достигнув договоренности, вернуть поставщику.

Учет возврата товара продавцом напрямую зависит от данных факторов:

- Частичный возврат средств оформляется корректировочным счетом (корректировка реализации);

- Министерство финансов рекомендует отражать полный возврат путем записи вашего собственного счета-фактуры в Книге покупок.

Если нам нужно отразить частичный возврат продавцу

В данном случае нам нужно будет проделать следующие шаги:

- Отражаем поступление товара — по качеству:

- Возвращаем бракованный товар

- Мы оставляем в документе ту часть товара, которую необходимо вернуть.

Если нам нужно отразить частичный возврат покупателю

Мы отразим следующее: корректировку покупки, изменим количество в документе и выставим “Корректировочный счет-фактуру”.

Списание НДС в 1С Бухгалтерия 8.3 происходит автоматически при формировании записей “Книги покупок”. Обычно этот документ оформляется в последний день отчетного периода. Счет-фактуру мы увидим в “Книге покупок” текущего периода, но только на дату формирования записей Книги покупок.

Документальное оформление возврата товара

Возврат товара между юридическими лицами должен быть надлежащим образом документально оформлен, в бухучете обеих сторон должны быть выполнены необходимые проводки.

Если покупатель при получении товара выявляет какие-то нарушения и несоответствия, то он должен составить акт о расхождении, для чего можно воспользоваться типовой формой ТОРГ-2. Составлять акт лучше в присутствии водителя-экспедитора.

К составленному акту о расхождении по количеству и качеству нужно приложить претензию, в которой изложить выявленные нарушения. Унифицированной формы претензия не имеет, составляется организацией самостоятельно.

После чего эти два документа передаются водителю поставщика. Либо, если возврат происходит позже, организация направляет продавцу эти документы иным способом.

Процедура возврата товара от покупателя должна сопровождаться соответствующим оформлением в бухгалтерии обеих сторон.

Как в бухгалтерии поставщика происходит учет возврата товара от покупателя?

Оформление возврата от покупателя

Возможны две ситуации:

- получив ТМЦ, организация оплатила их стоимость;

- получив ТМЦ, организация не оплатила их стоимость.

В бухучете поставщика есть некоторые различия в выполняемых проводках для этих двух случаев.

Если товар покупателем оплачен:

Рассмотрим ситуацию на примере:

Организация отгружает товар покупателю на сумму 23600 руб., в том числе НДС 3600 руб. Покупатель оплатил сумму поставки 23600 руб., потом в связи с ненадлежащим качеством он его решил вернуть. Какие проводки необходимо выполнить в бухучете поставщика?

Для оформления возврата откроем дополнительный счет 76 «Расчеты с разными дебиторами и кредиторами», на котором будем учитывать претензию покупателя по ненадлежащему качеству. При принятии претензии выполняется проводка Д62 К76.

После этого все операции по продаже товара сторнируются, а оплаченные покупателем деньги ему возвращаются (проводка Д76 К51).

В данном случае введение счета 76 необходимо, после проведения процедуры сторнирования у поставщика образуется кредиторская задолженность перед покупателем, бывший покупатель становится кредитором, поэтому задолженность перед этим кредитором переводится на счет 76, после возврата денег счет 76 закроется.

Проводки по учету возврата товара от покупателя:

Если товар покупателем не оплачен:

Если покупатель не успел перечислить поставщику деньги за поставку, то поставщик просто сторнирует операции по продажи и всё. Счет 76 открывать не нужно, то есть процедура возврата несколько упрощается.

Как оформить возврат товара поставщику в бухгалтерии покупателя?

Оформление возврата поставщику

Учет данной процедуры у покупателя также должен быть правильно оформлен, выполнены необходимые бухгалтерские проводки.

Если организация приняла ТМЦ от поставщика, оприходовала их у себя в бухгалтерии, а потом выявила какие-то основания для возврата, то также необходимо провести процедуру сторнирования. Если при этом организация еще успела и оплатить поставку, то нужно открыть дополнительный счет 76, на котором следует учитывать претензию поставщику и его задолженность, возникшую в связи с возвратом. Рассмотрим ситуацию на примере.

Пример:

От поставщика получен товар на сумму 23600, в том числе НДС 3600. Товар оприходован, оплачен, после этого выявлено его ненадлежащее качество, и он полностью возвращен поставщику. Какие проводки необходимо отразить в учете покупателя?

Проводки по учету возврата товара поставщику:

Обратная продажа

Покупатель эту процедуру оформляет в виде обычной продажи с оформлением необходимых документов.

Поставщик же при этом терпит определенные убытки, ведь при продаже товар имеет одну себестоимость, а при возврате на склад он поступает уже по продажной цене за минусом НДС. Продемонстрируем это на примере:

Пример:

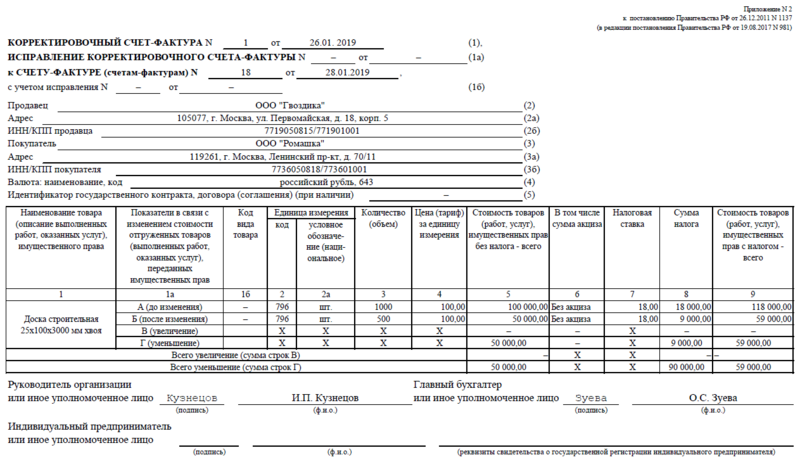

Как оформляются корректировочные счета-фактуры

После подписания обеими сторонами комплекта документов, обосновывающих отказ от поставки, продавец, применяющий общий режим налогообложения, обязан выставить корректировочный счет-фактуру. В нем отражают стоимость отгрузки к уменьшению.

Этот документ необходим, чтобы скорректировать обязательства по НДС. Его дата должна соответствовать фактической передаче возвращаемых товаров.

Образец заполнения корректировочного счета-фактуры

Образец заполнения корректировочного счета-фактуры

Поставщик-плательщик НДС при поставке вместо счета-фактуры мог выставить универсальный передаточный документ (УПД) со статусом 1. Тогда при приеме возврата ему нужно оформить универсальный корректировочный документ (УКД). Форму этого документа разработала ФНС и рекомендована ее в письме № ММВ-20-15/86@ от 17 октября 2014 г. Используя УКД со статусом 1, продавец на ОСНО тоже вправе заявить НДС к вычету.

Особенности оформления счетов-фактур при возврате товаров

Согласно разъяснениям Управления МНС России по г. Москве в Письмах от 18.03.2003 N 24-11/14735, от 22.07.2002 N 24-11/33403, от 17.04.2003 N 24-11/21277, от 27.11.2003 N 24-11/66327 при возврате покупателем ранее оприходованного и оплаченного им в установленном порядке товара в связи с несоответствием его количества и качества условиям заключенного договора с отражением этой операции на счете 90 «Продажи» счета-фактуры выписываются бывшим покупателем как нынешним продавцом этого товара в общеустановленном порядке с последующим отражением всех реквизитов в книге продаж. При этом возврат ранее оприходованного и оплаченного товара в связи с несоответствием качества считается его обратной реализацией от покупателя. Ссылка делается на переход права собственности на товар в момент его передачи по общему правилу.

Так, в Письме N 24-11/66327 указано, что при возврате покупателем ранее оприходованного и оплаченного им товара счета-фактуры выписываются поставщиком (бывшим покупателем) как продавцом этого товара в общеустановленном порядке с последующим отражением всех реквизитов в книге продаж. В этом случае бывший поставщик возвращаемого товара является покупателем. Следовательно, принятие к вычету (возмещению) сумм НДС по приобретенным (возвращенным) товарам осуществляется в соответствии с действующим порядком, а именно: по мере их оплаты (возврата ранее полученной оплаты) и оприходования при обязательном наличии счета-фактуры, подтверждающего стоимость приобретенных (возвращенных) товаров, с соответствующей регистрацией в книге покупок.

Позиции о том, что при возврате бракованного товара его обратной реализации не происходит, придерживаются налоговые органы Московской области и окружные арбитражные суды. При этом не предъявляется требований к получению счетов-фактур от покупателей (Письма Управления МНС России по Московской области от 26.03.2004 N 06-22/2264 и от 29.10.2003 N 06-21/18752/Щ931, Постановление ФАС Московского округа от 20.06.2001 по делу N КА-А40/2979-01). При поставке товара, оказавшегося бракованным, право собственности на этот товар к покупателю не переходит и реализации этого товара нет (ст. 39 НК РФ). А раз нет первичной реализации, то не может быть и обратной реализации товара от покупателя к поставщику.

В Письме Минфина России от 25.08.2004 N 03-04-11/136 содержится иная позиция: наличие счета-фактуры, выставленного покупателем продавцу по возвращаемым товарам, не дает права продавцу товаров принять к вычету суммы НДС по возвращаемым товарам, поскольку у продавца отсутствуют документы, подтверждающие оплату этих товаров, в том числе сумм НДС. В указанном случае продавцу товаров следует заменить ранее выданный счет-фактуру, отразив в новом счете-фактуре сведения о реализованных товарах без учета возвращаемых товаров, и произвести соответствующие перерасчеты с бюджетом по НДС.

По нашему мнению, возврат товара может быть связан с неисполнением или ненадлежащим исполнением продавцом товара своих обязательств в случаях, предусмотренных законодательством, и по иным причинам.

Действующее законодательство предусматривает следующие случаи возврата товара: продавец не передал принадлежности и документы, относящиеся к товару (ст. 464 ГК РФ); продавец передал меньшее количество товара (ст. 466 ГК РФ); продавец передал товар иного ассортимента (ст. 468 ГК РФ); существенно нарушены требования к качеству товара (ст.

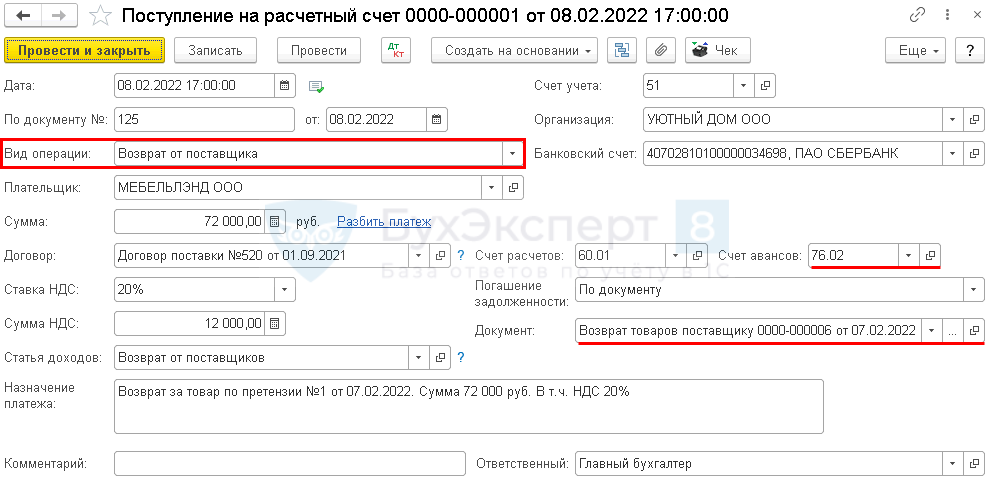

Возврат денежных средств от поставщика: проводки в 1С 8.3

Возврат денежных средств от поставщика оформляется документом Поступление на расчетный счет вид операции Возврат от поставщика в разделе Банк и касса – Банковские выписки или на основании документа Возврат товаров поставщику по кнопке Создать на основании.

В форме укажем:

- Счет авансов — 76.02 «Расчеты по претензиям».

- Документ — документ возврата товаров.

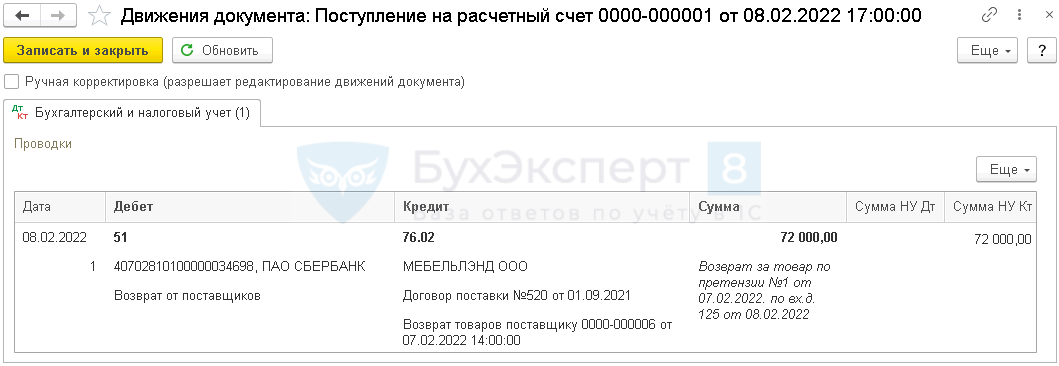

Проводки

Формируется проводка:

Дт 51 Кт 76.02 — возврат денежных средств от поставщика за возвращенный товар.

Мы рассмотрели как в 1С оформить возврат товара поставщику.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить важные изменения 1С и законодательства