- Главное

- Метод 1. Анализ динамики продаж

- Коэффициентный анализ как основной инструмент финансовой аналитики

- Показатели малого бизнеса

- Коэффициент автономии: оцениваем независимость от кредиторов

- Метод 6. Контрольный анализ объёма продаж

- Пример

- Как управлять бизнес-процессами: модель DMAIC

- Финансовая устойчивость

- Метод 5. Анализ по матрице BCG

- Пример

- Расчет рентабельности — это просто!

- PowerPoint или Keynote

- Секрет японской практики

- Оборачиваемость активов: изучаем эффективность использования имущества

- Какие перспективы в профессии открывает получение сертификата

- Что нужно анализировать

- Показатели ликвидности

- Показатели рентабельности

- Оборачиваемость

- Рыночная стоимость

- Приоритеты финансового анализа

Главное

Бизнес-процессы есть в каждом бизнесе и даже у самозанятых. Они разные у всех компаний и никогда не повторяются даже у прямых конкурентов

Обычно их рисуют в виде интуитивно понятных блок-схем.

С процессами важно работать: моделировать, анализировать и улучшать их. Это повышает эффективность бизнеса, помогает экономить деньги и решать больше задач за меньшее время.

С бизнес-процессами обычно работают внешние аналитики

Если на их услуги нет денег, анализировать и менять процессы можно самим. Чтобы получить ощутимый результат, нужно время.

Проще всего оптимизировать процессы с помощью автоматизации. Алгоритмы заберут часть рутины, а у сотрудников появится больше времени на важные дела. Автоматизировать можно практически любой бизнес-процесс.

Метод 1. Анализ динамики продаж

Цель — выявление общего состояния фактических объемов продаж по сравнению с прошлыми периодами.

С помощью этого метода выявляется рост или снижения продаж. Анализ динамики проводится по показателю выручки, но можно использовать и другие инструменты анализа продаж: клиентская база, рост прибыли и др. Формула для расчёта:

Темп роста продаж = (Выручка текущего периода / Выручка прошлого периода) * 100

Если темп роста:

- Более 100% — положительная динамика продаж;

- Равен 100% — ситуация, при которой продажи не изменились;

- Меньше 100% — снижение объёмов продаж.

Специальной программы для анализа продаж нет, но не спешите расстраиваться, ведь всё достаточно просто считается excel.

Коэффициентный анализ как основной инструмент финансовой аналитики

В качестве ключевого метода финансового анализа можно определить коэффициентный. Объясняется это тем фактом, что количественная оценка состояния компании и принятие различных решений управленческого характера, направленных на изменение конкретных показателей, производятся на основании финансово-экономических коэффициентов. В этом случае можно наблюдать прямую связь между теми ресурсами компании, которые были учтены, и эффективностью их эксплуатации, выражающейся посредством значений финансово-экономических коэффициентов и данных в статьях баланса.

Эта методика финансового анализа подразумевает оценку четырех актуальных групп экономических показателей:

- Коэффициенты прибыльности (рентабельности). Такие данные служат для отражения прибыльности капитала компании при создании дохода посредством использования активов различных видов.

- Коэффициенты финансовой надежности (устойчивости). В этом случае демонстрируется уровень собственного и заемного капитала фирмы, а также отображается структура капитала компании.

- Коэффициенты платежеспособности (ликвидности). Отражают возможности и способность организации к своевременным краткосрочным и долгосрочным долговым обязательствам.

Коэффициенты оборачиваемости (деловой активности). Посредством данной информации можно определить количество активов компании за конкретный отчетный период и интенсивность их оборачиваемости в том числе.

Методика финансового анализа, при которой в основу расчетов берутся коэффициенты предприятия, считается важной по той причине, что именно она дает возможность своевременно определить кризисные явления в компании и принять актуальные меры для стабилизации ситуации. Данный вид анализа является частью стратегического управления организацией

Данный вид анализа является частью стратегического управления организацией.

Показатели малого бизнеса

Развитый малый бизнес гарантирует полноценные рыночные отношения в стране, устойчивое развитие экономического и социального сектора. Чем выше процентные показатели доли малого бизнеса в ВВП государства, тем лучше показатели эффективности проведенных реформ.

Быстрое и успешное развитие малого бизнеса позволяет обеспечить занятость населения, улучшая уровень жизни каждого в отдельности и страны в целом.

На показатели малого бизнеса оказывают влияние такие критерии:

- Совершенство законодательной базы, которой подчиняется каждый субъект предпринимательства;

- Скоординированные действия органов управления;

- Доступность финансово-кредитных ресурсов (процентные ставки);

- Условия работы (здоровая конкуренция, уровень криминала) и т.д.

Показатели малого бизнеса можно получить из таких статистических источников:

- Количество объектов малого бизнеса (общее и поотраслевое);

- Среднее число сотрудников на предприятиях;

- Объемы оборотных средств;

- Отраслевые структуры;

- Размеры инвестиций и т.д.

- Размеры вклада в ВВП

- Налоговые отчисления в бюджет.

Оценить малый бизнес невозможно без:

- Данных о масштабе деятельности;

- Количестве малых предприятий на территории региона на каждую тысячу человек;

- Знания доли малых предприятий в целой численности предприятий в регионе

- Объемы оборотных средств;

- Стоимости активов, основных средств и показателей эффективности работы.

- Результативность (финансовая, продуктивная).

- Рентабельности;

- Инвестиционной привлекательности.

Коэффициент автономии: оцениваем независимость от кредиторов

Формула:

Норматив: ≥0,3–0,5.

Требуемая динамика: рост.

В чем измеряется: в долях, единицах или процентах.

Что показывает: долю собственного капитала в источниках образования имущества. Чем она больше, тем лучше. Это легко понять, так как в условиях обычной операционной деятельности собственный капитал не требуется отдавать/погашать в отличие от долгов.

Особенности расчета и трактовки: данный показатель универсален в следующем: на его основе легко вычислить удельный вес обязательств организации – той самой задолженности перед работниками, бюджетом, поставщиками, банками и т.п. Вычитайте из единицы значение коэффициента автономии и узнаете, каков объем заимствований у компании. Для них ситуация – прямо противоположная. Слишком большая доля долгов – зачастую верный признак проблем с ее своевременным погашением.

Не хотите стать одним из «ждунов», претендующих неизвестно когда заполучить оплату за поставленные ценности? Тогда остерегайтесь связываться с организациями, чей коэффициент автономии существенно ниже норматива.

В отношении его минимальной планки мнения различаются. Стандартный вариант таков: собственные источники должны формировать не менее половины пассива. Но есть и иной взгляд. Он соответствует так называемому агрессивному подходу в управлении капиталом. Его приверженцы снижают нормативную величину до 30%. На обязательства тогда приходится не более 70%.

В действительно это рискованная ситуация. Судите сами: 7 рублей из 10, вложенных в активы, взяты взаймы. А что если доходность бизнеса снизится? А вдруг денежные потоки оскудеют? Очень высокой становится вероятность не выбраться из долговой ямы и оказаться банкротом.

Еще важный момент: данный коэффициент может оказаться отрицательным. Так будет, когда компания несколько лет работала с убытком и накопила его в величине, перекрывающей уставный, добавочный и резервный капиталы. Для фирм-однодневок вряд ли актуально – они попросту не существуют так долго. Для других организаций – вполне возможно. Совет: десять раз подумайте, прежде чем заключать договор с подобным контрагентом.

Пример: посчитаем коэффициент на конец 2017-2019 гг. по двум выбранным компаниям и посмотрим, какая из них более надежна по данному параметру.

Таблица 1. Динамика коэффициента автономии

| Показатель | ООО «Верофарм» | ОАО «Синтез» | ||||

| 31.12.2017 | 31.12.2018 | 31.12.2019 | 31.12.2017 | 31.12.2018 | 31.12.2019 | |

| Капитал и резервы | 11 647,7 | 11 561,4 | 11 448,7 | 4 563,7 | 5 473,3 | 6 307,4 |

| Пассив | 13 572,1 | 14 005,0 | 15 328,9 | 7 016,3 | 8 464,7 | 12 858,2 |

| Кавт., ед. | 0,86 | 0,83 | 0,75 | 0,65 | 0,65 | 0,49 |

Позиции ООО «Верофарм» с точки зрения независимости от кредиторов намного крепче. Даже несмотря на снижение доли собственного капитала на конец 2019 г. именно он формировал ¾ пассива. У ОАО «Синтез» – тоже неплохая финансовая устойчивость по этому показателю, но очевидно, что хуже, чем у первой компании.

Структура капитала у обеих организаций говорит о незначительной закредитованности. По первому критерию это надежные компаньоны.

Метод 6. Контрольный анализ объёма продаж

Цель – выявить отклонение между постигнутыми фактовыми показателями по продажам от запланированных.

На каждую товарную группу выставляются план продаж на день, на неделю, на месяц и год, а затем производится оценка выполнения планов. Подходит для розничных продаж товаров и для оптовых.

Базой для расчётов при этом методе анализа продаж выступает выручка, прибыль, рентабельность и прочие запланированные показатели, отражающие результативность продаж.

Пример

Рассмотрим достижение планов на примере компании, которая торгует цветами.

Допустим, на 2018 год были выставлены следующие плановые показатели: объём продаж роз – 2 000 руб., лилий – 3 000 руб., фиалок – 1 500 руб. Остальные показатели можете посмотреть в готовой таблице ниже.

| Показатель | План 2018 | Факт 2018 | % вып | Факт 2017 | % 18/17 |

| Продажи в руб. | 6 500 | 7 600 | 117% | 7 200 | 106% |

| Розы | 2 000 | 2 300 | 115% | 2 000 | 115% |

| Лилии | 3 000 | 3 400 | 113% | 3 300 | 103% |

| Фиалки | 1 500 | 1 900 | 127% | 1 900 | 100% |

По результатам продаж 2018 года можно сделать вывод, что произошло перевыполнение плана на 27% по продаже фиалок, а по сравнению с 2017 годом – план по фиалкам выполнен на 100%.

Как управлять бизнес-процессами: модель DMAIC

Управление бизнес-процессами — тоже процесс. Есть разные подходы. Мы в OkoCRM используем подход DMAIC: Define, Measure, Analyze, Improve, Control. Подход предполагает пять этапов управления:

- Define — определение. Выделяем и подробно описываем бизнес-процессы компании. Уточняем, кто участвует, какие документы нужны, какие используются ресурсы.

- Measure — измерение. Определяем метрики: сколько стоит процесс, сколько он длится, сколько людей участвует, сколько раз в квартал или в год он повторяется.

- Analyze — анализ. Смотрим на показатели эффективности и изучаем процесс: что можно улучшить, ускорить, оптимизировать.

- Improve — совершенствование. Модифицируем процессы и внедряем их в работу.

- Control — контроль. Снова снимаем метрики, смотрим результаты, делаем выводы. Если что-то пошло не так — повторяем все циклы DMAIC заново.

Финансовая устойчивость

Низкая устойчивость организации обозначает ее предкризисное состояние. Рассмотрим значения устойчивости:

- Способность погашать свои обязательства.

- Фирма способна в полной мере обеспечивать свою работу.

- Предприятие может выстоять при различных потрясениях. К примеру, оно сможет справиться с неожиданными требованиями кредиторов, финансовым кризисом.

- Возможность поддерживать свою платежеспособность при различных обстоятельствах.

Какие факторы определяют финансовое состояние предприятия?

Если компания не соответствует перечисленным характеристикам, то, вероятнее всего, она не является устойчивой. Устойчивость – это способность фирмы сохранить свою платежеспособность и выгоду для инвесторов при изменяющихся условиях наружной среды.

Для обеспечения этой устойчивости должны присутствовать эти факторы:

- Гибкая структура капитала. То есть он может меняться, если на это есть необходимость.

- Перманентное превышение доходов над тратами.

- Сохранение платежеспособности в любых условиях.

Устойчивость определяется во многом итогами работы компании. Если поставленный план фирмой выполняется, это хорошо воздействует на финансовый статус.

Рассмотрим задачи анализа экономической устойчивости:

- Оценка касательно исполнения плана по финансам и их применению. При этом изучаются причинно-следственные связи между разными значениями: производство, коммерция, финансы.

- Формирование прогноза финансовых итогов деятельности и рентабельности. При этом учитываются существующие хозяйственные условия, соотношение собственных средств и займов.

- Поиск инструментов, которые повысят эффективность применения имеющихся ресурсов и укрепят статус компании.

Анализ позволяет своевременно обнаружить риски, узнать все о сильных и слабых сторонах работы компании.

Метод 5. Анализ по матрице BCG

Цель – определение приоритетных товарных групп, которые в последствие принесут наибольший доход.

Данный метод основан на расчёте следующих показателей: доля рынка товара, темпы роста рынка для этого товара и объём продаж.

После расчётов товары в зависимости от доли рынка и темпов роста рынка распределяются в матрице. Объём продаж отображается с помощью кружков. Результаты анализа оформляются в матрицу BCG, образец ниже.

Матрица BCG

Далее для каждого товара принимаем соответствующую стратегию развития. Её определить легко помогает расположение товаров внутри матрицы:

- Звезда. Наиболее продаваемые товары, приносящие наибольший доход. Это тренд, как, например, любая суперзвезда, только на полке в магазине. Стратегия: сохраняем лидерство;

- Дойная корова. Товары, которые без инвестирования могут приносить неплохой доход. У этих товаров более стабильный жизненный цикл, чем у звезд. Стратегия: получаем прибыль и сохраняем позиции;

- Вопрос. Товары, с которыми непонятно что делать: инвестировать в них и доводить до ума, либо же навсегда избавляться. Стратегия: инвестируем дополнительные средства;

- Собака. Категория товаров, которые требуют постоянных вложений, но при этом их рентабельность очень низкая. Затраченные на них силы не окупаются. Стратегия: снижаем активность или выводим товар с рынка.

Кстати. Если Вам необходимо отслеживать десятки разных процессов, то рекомендую МойСклад. В нем есть все необходимое: продажи, закупки, склад, финансы, клиенты и поставщики. Кликайте и тестируйте -> МойСклад.

Пример

Делать анализ будем на примере ООО «Тортик». Компания специализируется на торговле шоколадными конфетами ручной работы, пирожными, мороженым и дизайнерскими тортами.

Представим, что мы уже провели расчёты и по оси координат определили какой товар куда попадает и получили следующие результаты:

- Шоколадные конфеты – это «собаки». Они дорого обходятся клиентам, однако и себестоимость у них высокая. Такой товар не выгоден для компании;

- Пирожные – это «дойные коровы». Они стабильно приносят высокий доход. Позиции стоит укрепить;

- Торты – это «звезды». Сейчас это модное кондитерское направление, ООО «Тортик» получает высокие доходы от их продажи;

- Мороженое – это «вопрос». Это сезонный товар, объём продаж не стабилен. Можно вложить деньги в расширение ассортимента или сделать акцент на другие группы товаров.

Расчет рентабельности — это просто!

Экономическая эффективность работы организации характеризуется системой показателей рентабельности или прибыльности компании. Рассчитывается рентабельность просто — это отношение прибыли к затратам или себестоимости продукции. Основным источником анализа является форма N 2 «Отчет о прибыли и убытках».

Общая формула расчета рентабельности:

R = П / V,

где П — прибыль организации;

V — показатель, по отношению к которому рассчитывается рентабельность.

Ниже приведены показатели рентабельности, которые достаточно полно характеризуют эффективность деятельности компании:

- Рентабельность всего капитала (Rа) по бухгалтерской прибыли рассчитывается как отношение прибыли до налогообложения к среднегодовой стоимости активов.

- Общая рентабельность собственного капитала по бухгалтерской прибыли (Rобщ.ск.) определяется как отношение прибыли до налогообложения к среднегодовой стоимости собственного капитала.

- Рентабельность собственного капитала по чистой прибыли (Rч.ск.) — это отношение чистой прибыли к среднегодовой стоимости собственного капитала.

- Рентабельность продаж по чистой прибыли (Rч.пр.) — отношение чистой прибыли к выручке от реализации продукции.

- Рентабельность продаж по прибыли от реализации (Rпр.) — отношение прибыли от реализации к выручке от реализации продукции.

Рассмотренные показатели могут быть рассчитаны как на начало, так и на конец отчетного периода. Для этого достаточно в знаменателе дроби подставлять показатели баланса на начало или на конец периода соответственно.

PowerPoint или Keynote

Презентации — часть базового инструментария аналитика. Недостаточно просто разобраться в программе — нужно научиться делать качественные презентации.

В первую очередь следует обращать внимание на структурирование презентации, композицию информации на слайде, подбор цветов, картинок и иконок. В освоении помогут видео и курсы от студий разработки презентаций Esprezo, Метаформы, Presium

Рекомендуем тренировать насмотренность, искать качественные примеры — особенно из консалтинга. Например, отчет McKinsey Global Energy Perspective 2019: Reference Case или отчёт BCG «Исследование развития комфортной городской среды в Москве и ведущих городах мира».

Полезные надстройки и ресурсы:

Think-cell — позволяет нарисовать популярные графики, диаграммы и элементы к графикам. Например:

Диаграмма Ганта

Стрелки и пояснения на графиках

Процессные диаграммы

- Unsplash, Pexels, Pixabay — бесплатные банки с качественными лицензированными фотографиями.

- Flaticon, Noun Project — качественные иконки.

Beautiful.ai — сервис по оперативному созданию слайдов; есть библиотека готовых шаблонов слайдов и доступ к фотографиям. Удобно: при добавлении данных программа адаптирует дизайн слайда и расположение объектов.

Примеры задач, где понадобится презентация:

Секрет японской практики

В привычном понимании, при использовании этого метода руководитель приходит на место подчиненного и делает его работу. Во время аудита консультант делает то же самое — приходит на место сотрудника и пытается разобраться, что тормозит его производительность, где пресловутые узкие места, которые снижают эффективность.

Так, в одном из банков мы увидели, что персоналу в отделениях нужно сканировать документы и отправлять их на рассмотрение. При этом документы часто сшиты и их нельзя разделить, складывать бумаги неудобно, человек стоит и часами мучается, чтобы собрать пакет сканов, а потом ждет, пока эти нечеткие кривые версии документов рассмотрят при оформлении кредита.

Проблема опять же в том, что редкий сотрудник придет к руководству и скажет: мне так неудобно, нужно что-то менять, давайте оптимизируем процесс, а высший менеджмент абсолютно не в курсе ситуации и видит только, что заявки клиентов обрабатываются с черепашьей скоростью.

«Гемба», правда, может ухватить только одну ниточку — за каждого не поработаешь и сотню проблем на местах не проанализируешь, но это хорошо помогает продемонстрировать бизнесу реальное положение дел. Поэтому лучше всего работает комбинация: «гемба» на ключевых позициях, а полноценный анализ в масштабе лучше делать уже с применением process mining.

Объективно, инструментов классического аудита давно недостаточно. Опрос сотрудников и анализ документов все чаще не способен ухватить все нити «сломавшегося» процесса.

Прошли времена, когда можно было год проводить анализ бизнеса, еще год писать рекомендации и потом пару лет внедрять согласованные ИТ-решения. Замечая ошибки, аудит должен сразу предлагать возможные решения, в том числе технологические.

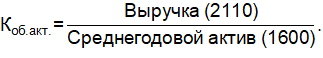

Оборачиваемость активов: изучаем эффективность использования имущества

Формула:

Норматив: отсутствует. Можно сравнить со среднеотраслевыми показателями. Правда, считать их придется самостоятельно по данным сборника Росстата «Финансы России». Нужные цифры публикуются раз в два года. Поэтому мы привели на диаграмме лишь те, что сложились по итогам 2017 г.

Рисунок 1. Оборачиваемость активов по видам экономической деятельности

Требуемая динамика: рост.

В чем измеряется: в оборотах, единицах или рублях на рубль.

Что показывает:

- сколько оборотов за период совершает каждый рубль актива, прежде чем вернется в той же величине в составе выручки;

- сколько рублей дохода приносит 1 руб., вложенный в имущество компании.

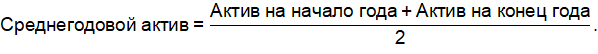

Особенности расчета и трактовки: для корректного вычисления показателя подставляйте в знаменатель среднегодовое значение стоимости имущества. Оно рассчитывается по формуле:

Это нужно, чтобы по смыслу уравнять числитель со знаменателем. Ведь верх дроби – величина, формируемая за период, а низ – на конкретную дату. Если просто возьмете стоимость актива на конец года, то нарушится сопоставимость цифр, применяемых в расчете.

Коб.акт.

– характеристика наличия и эффективности использования активов. Причем должны насторожить как слишком большое, так и чересчур малое значение коэффициента.

В первом случае величина может свидетельствовать об отсутствии активов. Резонны вопросы: за счет чего создается доход, если нет ресурсов для его генерации? Не очередные ли это «Рога и копыта»?

Вторая ситуация расскажет о том, что:

- либо выручка очень мала;

- либо активов много, но толку от них нет.

Так бывает у умирающих предприятий, продукция и услуги которых не пользуются спросом. Их реальность: забитые неликвидом склады, простаивающее оборудование и разовые продажи от случая к случаю.

Но правда еще и в том, что из любого правила есть исключения. Например, IT-стартап имеет хороший оборот от продажи услуг. Из собственного имущества у них – лишь несколько ПК. Зданий нет, так как сидят в арендованном офисе. Станки не требуются. В запасах сырья и материалов не нуждаются. При таком раскладе Коб.акт.

будет очень большим.

Еще вариант: крупная авиакомпания, на балансе которой – несколько сотен самолетов. Даже при миллиардных доходах оборачиваемость активов у нее может оказаться не самой высокой.

В общем, цифры говорят лишь о сложившейся ситуации. Чтобы верно ее интерпретировать потребуется хотя бы общее представление о сфере деятельности и особенностях бизнеса.

Пример: посмотрим, какой из производителей лекарственных средств лучше управляет своими активами.

Таблица 2. Динамика оборачиваемости активов

| Показатель | ООО «Верофарм» | ОАО «Синтез» | ||

| 2018 | 2019 | 2018 | 2019 | |

| Выручка | 4 417,1 | 5 162,0 | 8 559,7 | 10 646,1 |

| Актив на начало года | 13 572,1 | 14 005,0 | 7 016,3 | 8 464,7 |

| Актив на конец года | 14 005,0 | 15 328,9 | 8 464,7 | 12 858,2 |

| Коб.акт., ед. | 0,32 | 0,35 | 1,11 | 1,00 |

По данному показателю явный лидер – ОАО «Синтез». Отличная ситуация, когда активы крупного предприятия, в том числе внеоборотные, совершают полный оборот за год.

Заодно сравните значения выручки по двум компаниям. «Синтез» с меньшими активами умудряется производить и продавать на бóльшие суммы. Чем это хорошо для потенциальных поставщиков предприятия? Тем, что прослеживается прямая зависимость:

Больше выручка → Больше денег в обороте → Выше вероятность своевременного расчета по долгам.

Какие перспективы в профессии открывает получение сертификата

Совершенно логично может возникнуть вопрос, а стоит ли сертификация того, чтобы ограничить свободное время на несколько месяцев и потратить до $1 000? По своему опыту скажу, что это стоит всех затраченных ресурсов.

Во-первых, получение сертификации позволяет систематизировать накопленные знания. В результате вы будете лучше понимать, какую именно задачу бизнес-анализа сейчас решаете и какие техники, инструменты для этого можно применить.

Во-вторых, она дает уверенность. Лично мне сертификация помогла справиться с «синдромом самозванца» и сделать шаг на пути к удаленной работе в рамках международных проектов с передовыми технологиями. Мое мнение подтверждают и данные опроса IIBA.

Результаты опроса, проведенного Международным институтом бизнес-анализа среди более 5 400 респондентов из 120 стран

В-третьих, сам сертификат дает преимущества при трудоустройстве и гарантии более высокой заработной платы. Но, безусловно, всё зависит от человека.

В целом же большой объем знаний и практического опыта бизнес-аналитика в различных областях открывает такому специалисту возможности для роста как в сторону бизнеса, так и в техническое направление. Широкий спектр задач гарантирует, что в этой профессии скучно не будет.

Что нужно анализировать

Все методы анализа связаны с финансовыми показателями. Существует более 200 метрик, которые могут быть интересны экономистам и руководителю. Однако на практике при базовом исследовании рассчитывают всего несколько коэффициентов. Их можно объединить в четыре группы:

- коэффициенты ликвидности;

- коэффициенты рентабельности;

- оборачиваемость средств;

- рыночная стоимость.

Показатели ликвидности

В группу метрик ликвидности входят три основных показателя и несколько дополнительных. Вот что следует рассчитывать в первую очередь:

- текущую или общую ликвидность. Метрика показывает, какую часть долгов можно покрыть, если продать все имеющиеся активы. Чтобы вычислить текущую ликвидность, необходимо разделить оборотные активы на краткосрочные обязательства;

- быстрая ликвидность показывает то же самое, но фокус внимания смещается только на краткосрочные активы и обязательства. При расчетах учитываются только краткосрочная дебиторская задолженность, финансовые вложения. Для расчета быстрой ликвидности необходимо суммировать дебиторскую задолженность, финансовые вложения и имеющиеся денежные средства, а затем разделить полученное значение на сумму краткосрочной задолженности;

- абсолютная ликвидность. Она схожа с прошлой метрикой, но при расчетах не учитывается дебиторская задолженность. Для расчета абсолютной ликвидности суммируются финансовые вложения и денежные активы, а затем нужно разделить сумму на краткосрочные обязательства.

У всех показателей ликвидности есть нормы. В текущей и быстрой ликвидности следует стремиться к единице и превышать эту отметку. Но абсолютная ликвидность считается нормальной, если метрика находится в диапазоне 0,2–0,5.

Показатели рентабельности

При изучение рентабельности необходимо обращать внимание на четыре метрики. Во-первых, важна рентабельность оборотных средств

Показатель сравнивает чистую прибыль и потраченные оборотные средства на производство товаров, с которых получена прибыль. Вычисляется соотношение двух метрик, причем желательно, чтобы прибыль превышала затраты.

Рентабельность продаж – это доля чистой прибыли внутри всей выручки от продаж. Вот какая формула используется для подсчетов:

РП = Чистая прибыль / Выручка * 100 %

Но, кроме этой метрики, можно измерить рентабельность активов. В этом случае нужно сравнить чистую прибыль и вложение в активы. Есть формула:

РА = Прибыль за период / Средняя величина активов за этот же период * 100 %

Если сравнить прибыль к собственному капиталу, то получится четвертый показатель в этой группе: рентабельность собственного капитала.

Чем выше коэффициенты рентабельности, тем лучше финансовое положение компании и тем больше прибыли она получает. Нормальным считается значение любого из видов рентабельность от единицы, то есть компания хотя бы «закрыла» свои затраты за счет продаж.

Оборачиваемость

В рамках финансового анализа вычисляется два вида оборачиваемости – активов и оборотных капиталов. Это метрики, характеризующие деловую активность предприятия. У каждой фирмы есть активы, которые она может использовать активно ради получения прибыли или просто хранить на складе, в банке. Чем интенсивнее они используются, тем больше вероятность нарастить выручку и прибыль. Следовательно, коэффициент оборачиваемости активов рассчитывается так:

ОА = Выручка за период / Стоимость активов за период

Важно использовать в формуле не общую стоимость активов, а среднегодовую. То есть при анализе необходимо обратиться к бухгалтерскому балансу, найти сальдо активов на начало и конец текущего года, затем суммировать эти значения и разделить пополам. . Затем можно вычислить оборачиваемость оборотных средств

Это дополнительная метрика, показывающая, сколько раз в течение года были использованы остатки активов. Под оборотными средствами следует понимать запасы, деньги и дебиторские задолженности, которые компания получит в ближайшие месяцы. Чтобы вычислить этот показатель, можно использовать формулу:

Затем можно вычислить оборачиваемость оборотных средств. Это дополнительная метрика, показывающая, сколько раз в течение года были использованы остатки активов. Под оборотными средствами следует понимать запасы, деньги и дебиторские задолженности, которые компания получит в ближайшие месяцы. Чтобы вычислить этот показатель, можно использовать формулу:

ООС = Выручка за период / Среднегодовая стоимость активов.

Рыночная стоимость

Последняя группа показателей, необходимых при финансовом анализе – рыночная стоимость. Сюда входит:

- объем прибыли, которую получает предприятие на каждую акцию;

- объем дивидендного дохода;

- балансовая стоимость одной акции;

- доходность с одной акции.

Приоритеты финансового анализа

Финансово-экономический анализ состояния предприятия ставит конкретные задачи, от выполнения которых зависит точность результата аналитики. Речь идет о вскрытии резервов и возможностей производства, которые не были использованы, об оценке качества, установлении воздействия конкретных видов деятельности на общие итоги хозяйствования и о выявлении факторов, ставших причинами отклонения от нормативов. В процессе анализа также осуществляется прогноз ожидаемых результатов деятельности предприятия и подготовка информации, необходимой для принятия управленческого решения.

Можно утверждать, что финансовый анализ предприятия играет роль финансового менеджмента как в самой компании, так и в процессе сотрудничества с партнерами, налоговыми органами, финансово-кредитной системой. При этом производится учет деловой активности, финансовой устойчивости, рентабельности и прибыльности. Сам анализ можно определить еще и как инструмент управления, планирования, а также контроля деятельности компании и ее диагностики.

При этом стоит отметить, что анализ конкретных сторон деятельности предприятия основывается на анализе именно системы показателей, причем в динамическом состоянии. Это объясняется тем фактом, что финансовая и производственно-хозяйственная деятельность компании, равно как и ее подразделений, имеет взаимосвязанные показатели. По этой причине изменения конкретных показателей способны повлиять на конечные финансовые технико-экономические показатели деятельности предприятия.