- Организация бухучета импортных операций

- Оценка продукции и затрат, оплаченных валютой

- Таможенные платежи

- Оприходование импортной продукции

- Как подтвердить нулевую ставку при экспортной операции

- Экспорт в страны ЕАЭС

- Экспорт в другие иностранные государства

- Учет авансов выданных.

- Учет авансов выданных проводки:

- Учет авансового НДС а:

- Проводки по учету НДС с авансов:

- Отражение в бухгалтерском балансе НДС с авансов выданных:

- Бухучет импорта

- Используемые бухгалтерские проводки

- Внешнеэкономическая деятельность экспорт бухгалтерский и налоговый учет

- Возврат НДС при экспорте: условия, документы, сроки

- Поступление оплаты от иностранного покупателя

- Проводки по документу

- Декларация по налогу на прибыль

- Предоплата за товары от покупателя

- Ставка НДС

- Восстановление НДС с авансов выданных: условия и порядок

- Расчет НДС при экспорте несырьевых товаров в дальнее зарубежье

- Приобретение товаров

- Проводки по документу

- Документальное оформление

- Регистрация СФ на аванс от поставщика

- Нормативное регулирование

- Учет в 1С

- Проводки по документу

- Декларация по НДС

Организация бухучета импортных операций

Согласно п. 5 ПБУ 5/01 и п. 15 Методических указаний, регламентированных Приказом Минфина от 28.12.2001 г. № 119н, продукция ставится на учет по фактической себестоимости. Она складывается из таких составляющих:

- цена по контракту;

- дополнительные расходы импортера, не включенные в стоимость сделки, в частности, расходы на доставку и т.п.;

- таможенные пошлины и сборы;

- акцизы (для подакцизной продукции).

Данный момент основан на п. 6 ПБУ 5/01 и п. 16 Методических указаний.

В расходы, относящиеся к фактической себестоимости (п. 6 ПБУ 5/01), входят только таможенные пошлины, а таможенных сборов там нет. Но так как их уплата при импорте продукции — непременное условие, эти расходы также нужно учитывать как непосредственно связанные с покупкой продукции и включать в ее стоимость.

Корреспонденция в бухучете по стоимости:

Дт 41 Кт 60 — стоимость продукции на момент перехода права собственности;

Дт 44 Кт 60 — затраты по транспортировке;

Дт 44 Кт 60 — посреднические услуги по приобретению продукции (оформление через посредническую фирму);

Дт 44 Кт 76/Расчеты с таможней — таможенная пошлина (сбор);

Дт 41 Кт 44 — стоимость продукции с учетом затрат на покупку;

Дт 41 Кт 19/Акцизы — включение акциза в себестоимость ввезенной продукции.

Оценка продукции и затрат, оплаченных валютой

Если стоимость приобретенной продукции определяется в валюте, то ее оценка осуществляется в рублях по курсу ЦБ РФ, который установлен на дату ее отражения в учете. Об этом указано в п. 19 Методических указаний (Приказ Минфина № 119н).

При авансовой оплате импортной продукции ее стоимость по договору или контракту в рублях нужно рассчитывать по курсу ЦБ РФ на дату уплаты денег по факту (абз. 2 п. 9, п. 10 ПБУ 3/2006). В данном случае неоплаченная часть стоимости покупаемой продукции определяется по курсу на дату перехода права собственности на нее (п. 5, абз. 1 п. 9 ПБУ 3/2006).

Та часть задолженности, которая была оплачена авансом, не требует переоценки. Другую часть задолженности, которая не была оплачена за принятую к учету продукцию, нужно переоценить по состоянию на конец каждого месяца и (или) на дату погашения задолженности (п. 7 ПБУ 3/2006). При этом появляются курсовые разницы — их требуется отразить в бухучете в составе прочих доходов и расходов (п. 13 ПБУ 3/2006).

Таможенные платежи

Чтобы рассчитать таможенные платежи, требуется определить таможенную стоимость продукции. Она устанавливается декларантом или таможенным органом (п. 3 ст. 23 Закона от 03.08.2018 г. № 289-ФЗ, п. 14 ст. 38 ТК ЕАЭС).

Таможенные платежи — это не только пошлины и сборы, но и акцизы (для подакцизной продукции), а также НДС для импортной продукции (п. 1 ст. 46 ТК ЕАЭС, подп. 13 п. 1 ст. 182, подп. 4 п. 1 ст. 146 НК РФ).

Акциз — это невозмещаемый налог, соответственно, его размер включается в стоимость продукции (п. 6 ПБУ 5/01, п. 2 ст. 199 НК РФ).

Налогооблагаемая база по НДС при импорте продукции в РФ рассчитывается как сумма таможенной стоимости, таможенной пошлины и акцизов. Данный момент определен в п. 1 ст. 160 НК РФ.

Обычно импортный НДС уплачивают на счет таможни авансовым платежом, а после этого при возникновении у компании обязанности по уплате НДС таможня списывает требуемую сумму (ст. 57 ТК ЕАЭС).

Корреспонденция при этом следующая:

Дт 76/Расчеты с таможней по НДС Кт 51 — аванс для уплаты НДС на таможне;

Дт 19 Кт 68/Расчеты по НДС — НДС к уплате на таможне;

Дт 68/Расчеты по НДС Кт 76/Расчеты с таможней по НДС — списание таможней НДС по импорту продукции.

В ситуации, когда импортер использует ОСНО и не освобожден от НДС, суммы налога при импорте принимаются к вычету. Конечно, это при условии, что импортируемая продукция будет использоваться при проведении операций, облагаемых НДС (п. 2 ст. 171 НК РФ).

Импортеры, использующие спецрежимы налогообложения, также обязаны платить НДС в бюджет. В этом случае сумма НДС не предъявляется к вычету, а учитывается в составе расходов.

Если вычет по НДС применяется, нужно сформировать корреспонденцию:

Дт 68/Расчеты по НДС Кт 19 — вычет по НДС, уплаченный на таможне.

Оприходование импортной продукции

В бухучете импортную продукцию нужно отразить по фактической себестоимости на сч. 41 (п. 5 ПБУ 5/01). Расходы на ее приобретение, если они не включены в таможенную стоимость, торговая организация может учитывать в себестоимости продукции или в составе расходов на продажу (п. 13 ПБУ 5/01).

Если обнаружена недостача (порча) импортной продукции, комиссией составляется акт, к примеру, по форме № ТОРГ-3.

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!

Эффективная инвентаризация и учёт ОС

Как в 1С:Бухгалтерии 8 исправить УПД

Как подтвердить нулевую ставку при экспортной операции

Перечень таможенной документации, прилагаемой к декларации по НДС и обосновывающий правомерное применение нулевой налоговой ставки, зависит от направления экспортных операций:

- вывоз товаров в страны Евразийского экономического союза (бывшие республики СССР);

- отгрузка в прочие страны, находящиеся за пределами ЕАЭС.

Экспорт в страны ЕАЭС

При перемещении товаров в Евразийский экономический союз (ЕАЭС) – Белоруссию, Армению, Казахстан или Киргизию – применяется упрощенный таможенный регламент, поэтому перечень документов, необходимых для обоснования применения ставки в 0%, достаточно ограничен. Продавец должен предъявить в налоговую службу следующие бумаги:

- транспортные и товарные документы на экспортный груз;

- заявительные документы на ввоз товаров и подтверждение уплаты покупателем косвенных налоговых платежей;

- контракт между российским продавцом и покупателем из стран ЕАЭС.

Поскольку между таможенной и налоговой службами налажен двусторонний электронный обмен данными о ввозе/вывозе товаров, предъявление документов в бумажном варианте не обязательно. Фирме-экспортеру достаточно сформировать реестр необходимой документации в электронном виде и передать его в налоговую инспекцию.

Экспорт в другие иностранные государства

При экспорте товаров в страны, не входящие в ЕАЭС, подтвердить применение 0%-й ставки НДС можно соответствующими документами:

- копия внешнеторгового контракта либо, при его отсутствии, акцепт или оферта;

- договор оказания посреднических услуг – если экспорт осуществляется через третье лицо (поверенного, агента, посредника);

- таможенная декларация (копия либо реестр в электронном виде);

- товарные и транспортные документы (коносамент, грузовая накладная CMR, авиа- или комбинированные накладные).

Все предъявляемые документы должны иметь официальные пометки таможенных служб, свидетельствующие о фактическом вывозе товара с территории России.

Налоговые органы при камеральной проверке могут затребовать банковские выписки или счета-фактуры по экспортной сделке, поэтому продавцу целесообразно подготовить копии документов для приложения к декларации по НДС.

Учет авансов выданных.

Авансы выданные, это предоплата покупателя поставщику. Учет выданных авансов ведется на субсчете 60/02- Авансы выданные. А учет расчетов с поставщиками если не было авансов ведется на субсчете (счете) 60/01-Расчеты с поставщиками. Скорее всего можно и обойтись и без субчета 60/02-Авансы, а вести все на на субсчете 60/01-Расчеты, а на отчетную дату аванс если оплата превысила стоимость товаров и услуг то тогда только ставить на субчет 60/02-Аванс. В налоговом учете (учет для учета налога на прибыль, и при усн ) предоплата не является расходом.

Учет авансов выданных проводки:

- Дебет 60/02 Кредит 51- 100 000 рублей.- Перечислен аванс поставщику.(Без комментариев)

- Дебет 41 Кредит 60/01-100 000 рублей.- Поступили товары от поставщика. .(Без комментариев)

- Дебет 60/01 Кредит 60/02-100 000 рублей.- Зачет аванса.(Это проводка нужно так как по дебиту60/02 есть сальдо 100 000 рублей, и по кредиту 60/01 –есть сальдо 100 000 рублей, т.е одновременно мы этому поставщику должны 100 т. Руб. и он нам должен 100 т. Руб. чтоб этого не было мы суммы закрываем по субчетам одной проводкой)

*В данных операциях предполагается что поставщик, покупатель работает Без НДС

Учет авансового НДС а:

Если поставщик предоставил, счет-фактуру на полученный аванс, то можно НДС с предоплаты принят к вычету. Чтоб принять к вычету НДС с перечисленной предоплаты нужно чтоб были следующие документы:

- Договор.

- Счет-фактура

- Платежное поручение, подтверждающие перечисление аванса.

Как учесть НДС с авансов выданных, именно какой счет применять законодательство не предусмотрено, соответственно по логике инструкции по применению плана счетов, можно для этих целей применять 76/ВА, в 1с именно и этот счет применяетьс.

Проводки по учету НДС с авансов:

- Дебет 60/02 Кредит 51-120 000 рублей -Перечислен аванс поставщику.

- Дебет 68/НДС Кредит 76/ВА- 20 000 рублей. (120000/120*20)-Принят к вычету НДС с аванса.

- Дебет 41 Кредит 60/01-100 000 рублей (120000/120*100)-Поступил товар от поставщика.

- Дебет 19 Кредит 60/01-20 000 рублей (120000/120*20)-Отражен НДС по приобретенным товарам.

- Дебет 68/НДС Кредит 19-20 000 рублей.- НДС по купленным товарам принят к вычету.

- Дебет 60/01 Кредит 60/02-120 000 рублей. Зачет аванса.( Это проводка нужно так как по дебиту60/02 есть сальдо 120 000 рублей, и по кредиту 60/01 –есть сальдо 120 000 рублей, т.е одновременно мы этому поставщику должны 120 т. Руб. и он нам должен 120 т. Руб. чтоб этого не было мы суммы закрываем по субчетам одной проводкой)

- Дебет 76/ВА Кредит 68/НДС-20 000 Зачет ранее принятого к вычету НДСа(Так как у нас по этой торговой операции два раза дебетовался сч 68/02 два раза принят был к вычету, то один лишний, восстанавливаем этот НДС).

Чтоб в голове была «нарисовано» общая картинка раскидаем эти суммы по основным счетам и получим:

Коментарии:

Он.-Остаток начальный.

Ок.-Остаток конечный.

Об.-Оборот за период.

После всех операций мы видим что нам бюджет должен 20 000 рублей НДС,60/01 и 60/02 счета закрыты. 76/ВА-тоже закрыт.

Отражение в бухгалтерском балансе НДС с авансов выданных:

У автора этой статьи свое мнение по этому поводу, прочитав и поняв письмо минфина(текст письма ниже будет):

В бухгалтерском балансе НДС с авансов вычитается, из Дебиторской задолженности. В пассиве баланса НДС с аванса не отражается. Допустим по предыдущему примеру на отчетную дату были 2 проводки. 1 и 2. В оборотке будет по дебету 120 000 рублей(60/02) и 20 000 рублей(76ВА) Итого 140 000 (120000+20000) дебиторской задолженности, в балансе по строке Дебиторская задолженность мы отразим сумму 120 000 рублей (140000-20000). Это нужно делать так как в перечисленном авансе 100 000 стоимость товара а 20 000 стоимость НДС, который мы поставили на возмещение, т.е эти деньги нам должен бюджет.

Мнение других авторов:

На балансе предоплата поставщику отражается за минусом НДС с аванса+НДС по сч 76/ВА. В нашем примере расчет будет таков если только отправили аванс но не получили товар. Предоплата за минусом НДС 100 000(120 000-20 000)+20 000 рублей=120 000 руб. будет по строке кредиторской задолженности.

Вот как говориться в письме Минфина от 12 апреля 2013 г. N 07-01-06/12203 по этому поводу сами подумайте:

По какому бы вы методу не рассчитали кредиторскую задолженность будет и в первом и во втором случае одинаково.

Бухучет импорта

В рамках бухучета импортные ТМЦ отражаются по их реальной себестоимости. Порядок ее определения прописан в пункте 6 Положения по бухучету «Учет МПЗ» (ПБУ 5/01). Этот же порядок актуален и для определения начальной стоимости купленных основных средств. В бухучете к фактическим тратам на покупку импортной продукции относятся эти расходы:

- Суммы по соглашению с контрагентом.

- Оплата за информацию и консультацию, которые приобретены в связи с импортной операцией.

- Таможенная пошлина.

- Невозмещаемые налоги по покупке товара.

- Вознаграждение посреднику, который участвовал в импортной операции.

- Траты по доставке продукции, ее страхованию.

- Траты по привлечению займов.

- Траты по доведению продукции до состояния, пригодного к эксплуатации.

- Оплата банковских услуг.

В бухучете у импортера появляются эти проводки:

- ДТ07, 08, 10, 15, 41 КТ60. Оприходование импортной продукции. Первичным документом является транспортная накладная.

- ДТ07, 07, 10, 15, 41 КТ60. Траты на перевозку, страхование товаров на основании положений Инкотермс.

При транспортировке продукцию через таможню начисляется пошлина. Она отражается в графе 47 ГТД.

Используемые бухгалтерские проводки

При совершении импортных операций вносятся эти записи:

- ДТ07, 8, 10, 12, 41 КТ76. Начисление таможенных сборов.

- ДТ76 КТ51, 52. Уплата таможенных платежей.

- ДТ19 КТ76. Начисление таможенного НДС.

- ДТ76 КТ51, 52. Уплата НДС на таможне.

- ДТ68 КТ19. Принятие НДС к вычету.

Учет таможенных платежей определяется порядком налогообложения импортной продукции. Вышеуказанные проводки применяются в том случае, если НДС может быть принят к вычету. Импортная продукция может быть подакцизной. В этом случае выполняются эти записи:

- ДТ7, 8, 10, 15, 41, 19 КТ76. Начисление акциза, который выплачивается на таможне.

- ДТ76 КТ51, 52. Уплата акциза на таможенной границе.

Для отражения таможенных платежей рекомендуется открыть субсчета к счету 76:

- 1 – пошлина.

- 2 – сбор в российской валюте.

- 3 – таможенный сбор в валюте.

- 4 – выплата таможенного НДС.

Конкретные субсчета открываются в зависимости от нужд конкретной компании.

Рассмотрим все используемые проводки:

- ДТ60 КТ52. Перечисление средств иностранному контрагенту.

- ДТ76 КТ51. Оплата таможенных сборов.

- ДТ07 КТ60. Поступление зарубежной техники для монтажа.

- ДТ08/4 КТ60. Поступление зарубежных средств основного запаса.

- ДТ01 КТ08/4. Оприходование ОС.

- ДТ10 КТ60. Поступление зарубежных материальных запасов.

- ДТ41 КТ60. Поступление импортной продукции.

- ДТ7, 8, 10, 41 КТ76. Включение таможенной пошлины в себестоимость товара.

- ДТ7, 8/4, 41 КТ60. Траты на доставку продукции.

- ДТ19 КТ60. НДС по тратам на транспортировку.

- ДТ68 КТ19. Вычет НДС.

- ДТ60 КТ91/1. Отрицательная разница в валютных курсах.

- ДТ91/2 КТ60. Положительная разница в валютных курсах.

Каждая запись включает в себя дату операции, ее сумму.

Внешнеэкономическая деятельность экспорт бухгалтерский и налоговый учет

Условия, сроки, пример, проводки».

При этом выделены две категории активов и обязательств. К первой категории можно отнести средства и обязательства, подлежащие регулярной переоценке в связи с изменением курса валют. Инфо При этом увеличивается не только объем документов, но и количество требующих представления их копий проверок со стороны налоговых органов (в связи с возмещением НДС по экспорту) и таможни (в связи с декларированием товаров).

Бухучет: особенности при ВЭД Особенности бухгалтерского учета ВЭД потребуют:

- формирования стоимости приобретенного за границей имущества с дополнительным включением в нее таможенных платежей (п. 1 ст.

- учета сумм, поступающих или выраженных в валюте (банк, касса, расчеты с контрагентами), параллельно в двух валютах: иностранной с пересчетом ее в рубли по правилам ПБУ 3/2006, утвержденного приказом Минфина РФ от 27.11.2006 № 154н;

- отслеживания дат перехода права собственности на экспортируемый/импортируемый товар по условиям Инкотермс, указанным в контракте;

- вводятся иные новшества и поправки.

- отменяются справки о валютных операциях;

С 14.05.2019 изменяется и закон № 173-ФЗ — внесенные в него законом № 325-ФЗ поправки предполагают:

- повышение размеров ответственности за нарушение валютного законодательства.

- ужесточение требований к внешнеторговым контрактам;

- расширение оснований для отказа в проведении валютной операции со стороны банка;

В чем суть валютного контроля в таможенным органах, см.

О видах валютной оговорки в договорах расскажет эта статья. в этой публикации. Дополнительные документы, возникающие при ВЭД Применение ВЭД потребует использования в работе большого числа документов, которые не нужны, если деятельность осуществляется только в пределах РФ. Причем в их число войдут не только оформляемые российской стороной, но и получаемые от зарубежных партнеров.

Таможенный НДС уплачен полностью.

Важно На товар и его транспортировку собраны все первичные документы. Если используется упрощенная схема налогообложения, то при учете экспорта товаров НДС к вычету не применяется

В этом случае действия с НДС зависят от того, какой объект налогообложения используется. Если в качестве объекта налогообложения используются «доходы», то НДС включается в стоимость товара или основного средства. При применении схемы «доходы минус расходы» сумма налога включается в состав затрат, уменьшающих налогооблагаемую базу. Учет экспорта товаров за пределы Таможенного союза Ниже приведена таблица с вопросами, касающимися экспорта товаров, налогового и бухгалтерского учета экспортных операций, наиболее часто возникающими в практической деятельности экспортеров.

Для этого нужно:

- освоить операции купли-продажи валюты и отражать их в отчете, используя для этой цели счет 57 (или счет 91 в зависимости от принятой учетной политики)

- открыть валютные счета, на каждую валюту в отдельности, и использовать в учете счет 52 для расчетов с контрагентом: Дт 52 Кт 62;

Возврат НДС при экспорте: условия, документы, сроки

Товары (работы, услуги), которые предприятие реализует на экспорт иностранным компаниям, облагается НДС по ставке 0%, то есть по сути освобождены от уплаты налога. Это позволяет отечественным организациям-экспортерам уменьшать собственные расходы на производство (приобретение) товара на сумму НДС, уплаченного поставщикам и подрядчикам.

Основное условие получение возврата — подтверждение того, что купленные товары (материалы, услуги) действительно реализованы на экспорт либо использованы при производстве товара, который продан иностранному покупателю.

Если говорить о сроках, позволяющих подтвердить экспортную реализацию, то они ограничены 180 днями. Отсчитывать следует с момента помещения вывозимых товаров под таможенную процедуру.

Существует два способа вернуть уплаченный НДС. Первый — получить средства из бюджета непосредственно на расчетный счет, второй — оформить зачет уплаченной суммы в счет предстоящих платежей. В первом случае предполагается, что в отчетном квартале предприятие реализовывало товары исключительно на экспорт, при чем у него отсутствуют долги перед бюджетов. В ином случае налоговой службой будет оформлен зачет существующей задолженности.

Следует отметить, что экспортер может получить возмещение НДС только в том случае, если поставщик товаров, у которого приобретен товар для экспортной реализации, уплатил НДС в бюджет. Если поставщиком выставлен счет-фактура, а НДС не оплачен, то компания-экспортер не имеет права на возврат налога.

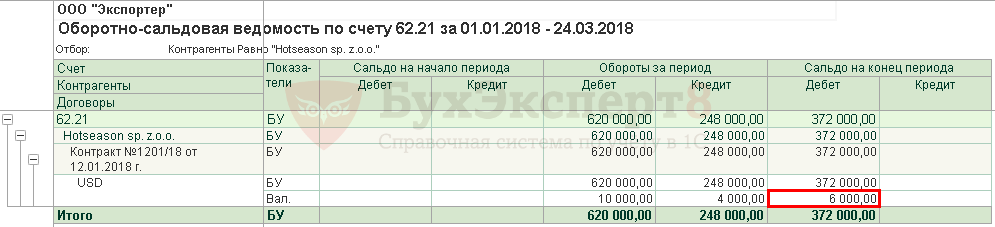

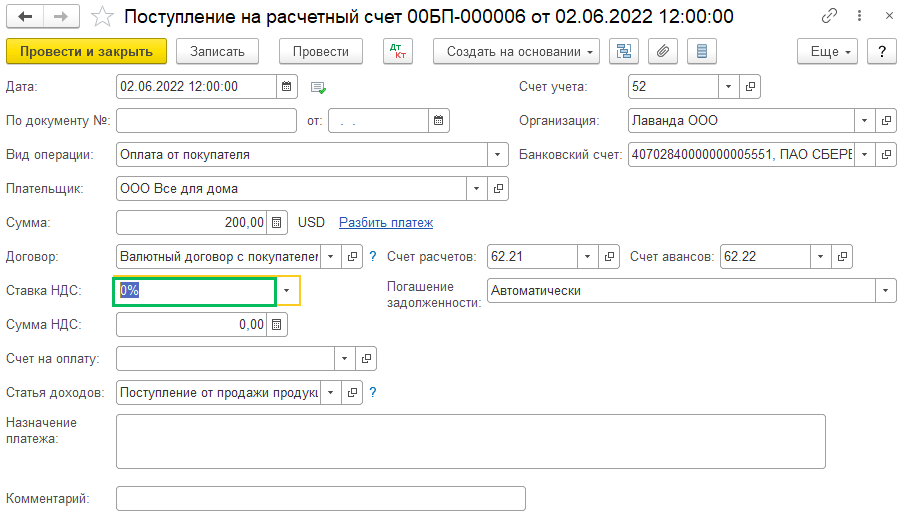

Поступление оплаты от иностранного покупателя

По условиям нашего примера сначала была получена частичная предоплата. Затем в момент реализации образовалась дебиторская задолженность иностранного покупателя перед Организацией по Дт 62.21, рассчитанная по курсу на дату отгрузки.

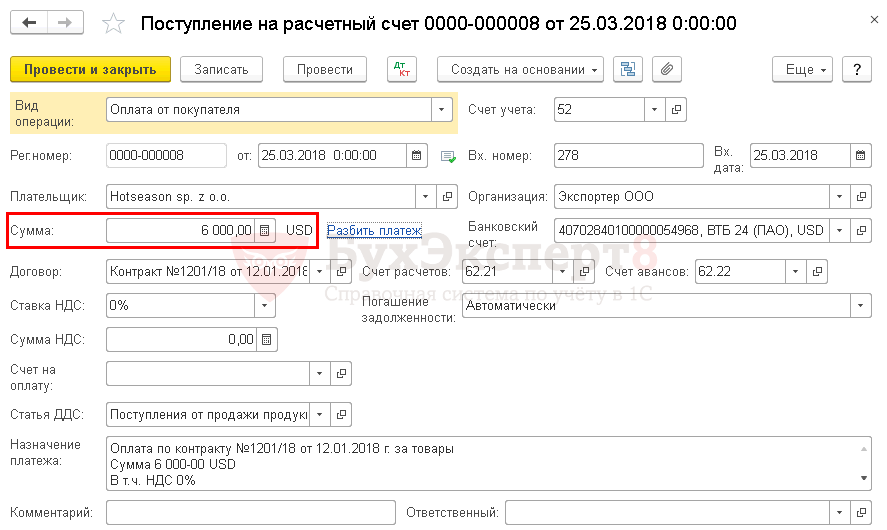

Поступление оплаты от иностранного покупателя в 1С 8.3 регистрируется документом Поступление на расчетный счет вид операции Оплата от покупателя в разделе Банк и касса – Банк — Банковские выписки – кнопка Поступление.

Документ Поступление на расчетный счет заполняется по такому же алгоритму, как и при .

Сумма – сумма оплаты в USD, согласно выписке банка.

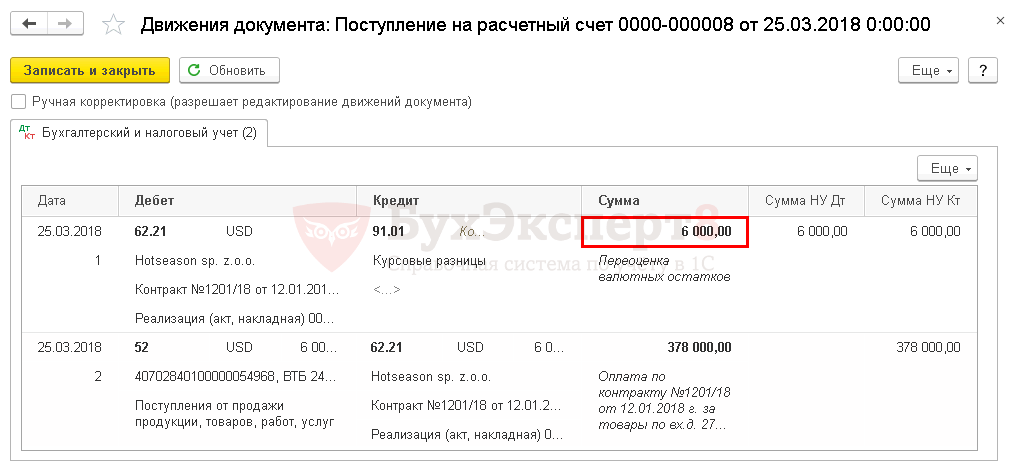

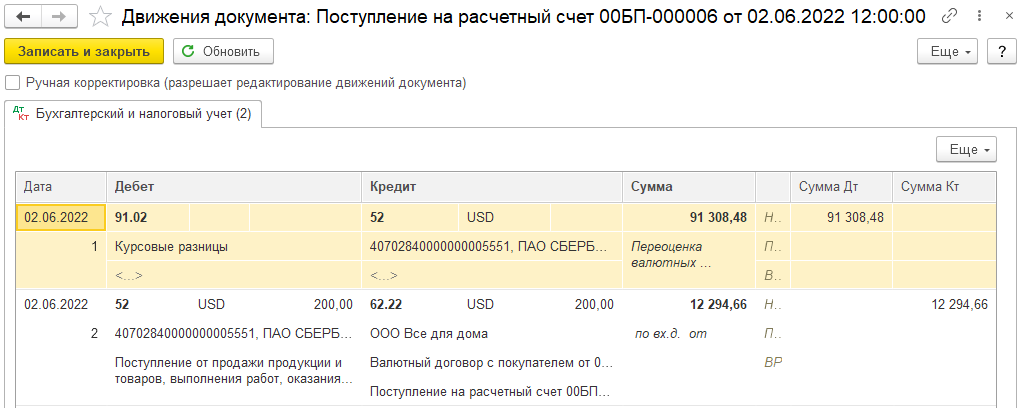

Проводки по документу

Документ формирует проводки:

Дт 62.21 Кт 91.01 – переоценка дебиторской задолженности в валюте;

Декларация по налогу на прибыль

В декларации по налогу на прибыль:

Положительная курсовая разница отражается в составе внереализационных доходов: PDF

Лист 02 Приложение N 1 стр. 100 «Внереализационные доходы».

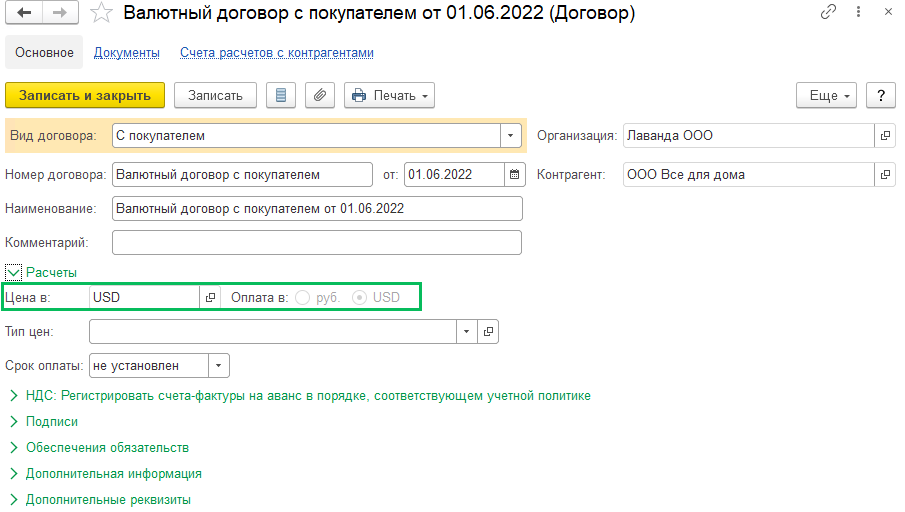

Предоплата за товары от покупателя

Банк и касса – Банковские выписки – Поступление с видом Оплата от покупателя. Заполните документ:

Плательщик – контрагент-покупатель из справочника Контрагенты

Сумма – сумма предоплаты

Договор – договор с плательщиком с видом договора С покупателем (при расчетах в валюте укажите валюту в договоре во вкладке Расчеты)

Ставка НДС – 0%, согласно ст. 154 и ст. 164 НК РФ оплата по ставке НДС 0% в налоговую базу по НДС не включается, продавец не должен составлять счет-фактуру

Счет на оплату – при наличии выставленного счета

Статья доходов – статья с видом движения Оплата товаров, работ, услуг, сырья и иных оборотных активов

Счет расчетов и счет авансов – 62.01 (62.21) и 62.02 (62.22)

Погашение задолженности – выберите из списка, по умолчанию автоматически

Проводки по документу:

Так как реализации по договору этому контрагенту еще не было, программа распознала в операции аванс от покупателя и сформировалась проводка по Кредиту счета 62.22

Ставка НДС

Экспорт товаров, как и большинство других операций, облагается НДС. Однако при экспорте ставка налога отличается от обычной и составляет 0 процентов (п. 1 ст. 164 НК РФ).

По ставке 0 процентов облагаются некоторые категории работ (услуг), связанных с вывозом товаров (в т. ч. на экспорт). К ним относятся:

1) услуги по международной перевозке товаров.

В данную категорию услуг включаются:

услуги по перевозке товаров морскими, речными судами, судами смешанного (река-море) плавания, воздушными судами, железнодорожным транспортом и автотранспортными средствами, при которых пункт отправления или пункт назначения товаров расположен за пределами территории России (абз. 1 подп. 2.1 п. 1 ст. 164 НК РФ);

услуги по предоставлению собственного (арендованного, полученного в лизинг) железнодорожного подвижного состава и (или) контейнеров для международных перевозок (абз. 3 подп. 2.1, подп. 2.7, абз. 1 подп. 3.1 п. 1 ст. 164 НК РФ);

транспортно-экспедиционные услуги, оказываемые по договору транспортной экспедиции при организации международной перевозки (абз. 4 подп. 2.1, подп. 2.7, абз. 2 подп. 3.1 п. 1 ст. 164 НК РФ).

В данную категорию не включаются услуги российских перевозчиков на железнодорожном транспорте, перечисленные в подпунктах 9 и 9.1 пункта 1 статьи 164 Налогового кодекса РФ, которые также облагаются НДС по нулевой ставке;

2) работы (услуги), выполняемые (оказываемые) организациями трубопроводного транспорта по транспортировке нефти и нефтепродуктов, а также перевалке и (или) перегрузке нефти и нефтепродуктов, вывозимых за пределы России (подп. 2.2 п. 1 ст. 164 НК РФ);

3) услуги по организации транспортировки трубопроводным транспортом природного газа, вывозимого за пределы России (подп. 2.3 п. 1 ст. 164 НК РФ);

4) услуги по передаче электроэнергии из электроэнергетической системы России в электроэнергетические системы иностранных государств (подп. 2.4 п. 1 ст. 164 НК РФ);

5) работы (услуги), выполняемые (оказываемые) российскими организациями (кроме организаций трубопроводного транспорта) в морских и речных портах по перевалке и хранению товаров, вывозимых за пределы России (подп. 2.5 п. 1 ст. 164 НК РФ);

6) работы (услуги) по переработке товаров, помещенных под таможенную процедуру переработки на таможенной территории (подп. 2.6 п. 1 ст. 164 НК РФ);

7) работы (услуги), выполняемые (оказываемые) организациями внутреннего водного транспорта, в отношении товаров, вывозимых в таможенной процедуре экспорта при перевозке (транспортировке) товаров по российской территории (подп. 2.8 п. 1 ст. 164 НК РФ).

Восстановление НДС с авансов выданных: условия и порядок

Аванс – это предварительная оплата (полная или частичная) за товары, работы или услуги. По общему правилу, получив аванс от покупателя, поставщик должен начислить НДС, оформить счет-фактуру на аванс и зарегистрировать его в книге продаж (пп.2 п.1 ст.167, п.3 ст.168 НК РФ, п.6 Правил заполнения счета-фактуры, утв.Постановлением от 26.12.2011г. №1137, п.3 Правил ведения книги продаж, утв. Постановлением от 26.12.2011г. №1137). У покупателя же появляется право на вычет НДС с суммы предоплаты. В дальнейшем этот налог придется восстановить.

В ряде случаев покупатель не вправе рассчитывать на вычет НДС с предоплаты:

- Поставщик освобожден от уплаты НДС (ст.145 НК РФ),

- Товар, за который получена предоплата, не облагается НДС (ст.149 НК РФ),

- Товар облагается по экспортной ставке НДС 0% (п.1 ст.164 НК РФ),

- Местом реализации товаров является не территория России (пп.1 п.1 ст.146 НК РФ),

- Поставщик применяет специальный налоговый режим, а следовательно, не является плательщиком НДС,

- Длительность производственного цикла изготовления товара превышает шесть месяцев (п.13 ст.167 НК РФ). Перечень этих товаров утвержден Постановлением правительства от 28.07.2006г. №468. Товар должен не только входить в перечень, но производитель должен иметь документ, выданный Минпромторгом РФ и подтверждающий длительность производственного цикла.

Налог с аванса определяется по расчетной ставке 10/110 или 18/118 (п.4 ст.164 НК РФ). Сумму предоплаты, полученную от покупателя, поставщик умножает на:

- 10/110, если товар облагается по ставке 10%,

- 18/118, если товар облагается по ставке 18%,

- 18/118, если предоплата получена за разные товары, облагаемые по разным ставкам.

Получив счет-фактуру на аванс, покупатель вправе принять авансовый НДС к вычету. Для этого счет-фактуру регистрируют в книге покупок. При этом указывают код вида операции 02.

После отгрузки товаров, выполнения работ или оказания услуг продавец оформляет документы на реализацию. Это могут быть товарная накладная, акт выполненных работ или оказанных услуг, другие документы в зависимости от условий сделки и вида товара, работы или услуги. В пакет документов ходит счет-фактура на реализацию.

Обратите внимание: вместо счета-фактуры поставщик может оформить универсальный передаточный документ. УПД одновременно выполняет роль счет-фактуры и товарной накладной ТОРГ-12, акта выполненных работ или оказанных услуг

Получив счет-фактуру или УПД, покупатель регистрирует его в книге покупок. А полученный ранее счет-фактуру на аванс регистрирует в книге продаж, эта операция и называется восстановлением НДС с авансов выданных. В книге продаж операция регистрируется с кодом 21. В статье (>>>https://www.rnk.ru/article/215562) вы найдете подробную инструкцию с примерами по регистрации счет-фактур на аванс в книгах покупок и продаж у продавца и покупателя.

Приведем пример. Покупатель перечислил поставщику предоплату за товары в сумме 12 900 руб. Поставщик оформил счет-фактуру №133 на аванс, в котором указан НДС в сумме 12 900 * 18 / 118 = 1 967,80 руб.

Счет-фактуру №133 покупатель регистрирует в книге покупок в том квартале, когда перечислена предоплата. В следующем квартале продавец отгрузил товары и оформил счет-фактуру №248 на реализацию. Покупатель регистрирует счет-фактуру №248 в своей книге покупок за текущий квартал, а в книге продаж за этот же квартал регистрирует счет-фактуру №133, тем самым восстанавливая НДС с аванса.

Расчет НДС при экспорте несырьевых товаров в дальнее зарубежье

Далее, на примере рассмотрим разные варианты расчета НДС по экспорту несырьевых товаров, которые были приобретены и реализованы начиная с 01.07.2016 г.

Расчет НДС по экспортным поставкам несырьевых товаров в 1С будет отличаться в зависимости от того, подтверждена ставка НДС 0% документально в срок 180 дней или не подтверждена.

- Экспорт подтвержден в течение 180 дней

- Экспорт не подтвержден в течение 180 дней

- Неподтвержденный ранее экспорт подтвержден позднее 180 дней

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить важные изменения 1С и законодательства

Приобретение товаров

Если приобретаются несырьевые товары для реализации на экспорт, то покупка отражается без какой-либо специфики, т.е. также, как и покупка товаров для внутреннего рынка.

Приобретение товаров в 1С 8.3 отражается документом Поступление (акт, накладная) вид операции Товары (накладная) в разделе Покупки – Покупки — Поступления (акты, накладные) – кнопка Поступление.

Рассмотрим особенности заполнения документа Поступление (акт, накладная) по примеру.

В табличной части заполняется информация о приобретаемых товарах (номенклатура, количество, цена, сумма и т.д.):

Номенклатура – приобретаемые товары, выбираются из справочника Номенклатура;

По покупным товарам, предназначенным для реализации на экспорт, в карточке номенклатуры обязательно надо заполнить поле:

ТН ВЭД, согласно Решению Совета Евразийской экономической комиссии от 16.07.2012 N 54 – если товар сырьевой, то в карточке с кодом ТН ВЭД должен стоять флажок;

% НДС – 18%.

Проводки по документу

Документ формирует проводки:

- Дт 41.01 Кт 60.01 – принятие к учету товаров;

- Дт 19.03 Кт 60.01 – принятие к учету входящего НДС.

Документальное оформление

Организация должна утвердить формы первичных документов, в т.ч. документа по оприходованию товаров. В 1С для этого применяется Приходная накладная.

Бланк можно распечатать по кнопке Печать – Приходная накладная документа Поступление (акт, накладная). PDF

Регистрация СФ на аванс от поставщика

Нормативное регулирование

Организация имеет право принять НДС к вычету, предъявленный поставщиком при перечислении ему предоплаты (п. 12 ст. 171 НК РФ).

НДС по авансам, выданным поставщикам, принимается к вычету при выполнении условий (п. 9 ст. 172 НК РФ):

- договор предусматривает предварительную оплату;

- оплата произведена в счет будущих поставок по деятельности, облагаемой НДС;

- в наличии правильно оформленный авансовый СФ;

- в наличии документы оплаты, подтверждающие перечисление аванса поставщику.

На сумму входящего НДС, принятого к вычету:

- в книге покупок делается регистрационная запись по авансовому СФ с кодом вида операции 02 «Авансы выданные»;

- в бухгалтерском учете формируется проводка Дт 68.02 Кт 76.ВА «НДС по авансам и предоплатам выданным».

При этом нужно учитывать следующие особенности, связанные с принятием НДС к вычету по авансовым СФ от поставщиков:

- принятие НДС к вычету — это право, а не обязанность, поэтому не обязательно НДС принимать к вычету по каждому СФ, особенно если отгрузка от поставщика происходит в том же налоговом периоде;

- перенос вычета по авансовым СФ на три года невозможен, т.к. он предусмотрен только для вычетов НДС при приобретении товаров (работ, услуг). Т.е. вычет по авансовому СФ должен быть произведен в том периоде, когда возникло право на него (п. 2 ст. 171 НК РФ, Письмо ФНС РФ от 09.01.2017 N СД-4-3/2@);

- если дата составления авансового СФ приходится на следующий квартал, а не на налоговый период оплаты, то вычет по такому счету-фактуре неправомерен, даже если он получен до срока предоставления декларации по НДС (Письмо Минфина РФ от 24.03.2017 N 03-07-09/17203).

Учет в 1С

Документ Счет-фактура полученный вид операции На аванс формируется на основании документа Списание с расчетного счета по кнопке Создать на основании — Счет-фактура полученный.

Документ Счет-фактура полученный на аванс автоматически заполняется данными документа Списание с расчетного счета:

- Счет-фактура № и от – номер и дата счета-фактуры полученного от поставщика;

- Получен – фактическая дата получения счета-фактуры от поставщика;

- Код вида операции — «Авансы выданные».

Если в документе установлен флажок Отразить вычет НДС в книге покупок, то при его проведении будут сделаны проводки по принятию НДС к вычету.

Проводки по документу

Документ формирует проводки:

Дт 68.02 Кт 76.ВА – принятие НДС к вычету с аванса, перечисленного поставщику.

Документ формирует движения по регистру НДС Покупки:

регистрация авансового СФ поставщика с кодом вида операции 02 «Авансы выданные» на сумму принятого НДС к вычету.

Отчет Книга покупок можно сформировать из раздела Отчеты – НДС – Книга покупок. PDF

Декларация по НДС

В декларации по НДС сумма вычета НДС с аванса, перечисленного поставщику, отражается:

В Разделе 3 стр. 130 «Сумма налога, предъявленная налогоплательщику-покупателю при перечислении суммы оплаты, частичной оплаты в счет предстоящих поставок…»: PDF

сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

счет-фактура полученный, код вида операции «02«.