- Аренда в командировке

- Можно ли сотруднику взять жилье у физического лица?

- Документы для бухгалтерского учета, подтверждающие расходы за найм

- Обещание дарения в будущем

- Частые вопросы

- Регистрация в Росреестре

- Полезные советы и рекомендации, если нужно передарить подаренную квартиру

- Налог на прибыль

- Можно ли передарить квартиру, полученную по дарственной

- Законная возможность

- Некоторые нюансы

- Категории лиц, которым нельзя подарить

- Основания возврата квартиры первоначальному владельцу

- Несколько слов о налогах

- Налог на прибыль

- Некоторые нюансы

- Категория лиц, которым нельзя подарить

- Условия возврата квартиры первоначальному владельцу

- Несколько слов о налогах

- Понятие дарения: особенности дарственной и сделки передарения квартиры

- Жилье для врачей по программе «Земский доктор» и «Сельский фельдшер»

- С 2019 года программа «Земский доктор» действует в этих регионах:

Аренда в командировке

Многих интересует, возможна ли аренда квартиры в командировке у физических лиц. Да, но есть некоторые нюансы.

Можно ли сотруднику взять жилье у физического лица?

ст.168 ТК РФПоложения, утвержденного Постановлением Правительства РФ от 13.10.2008 г. N 749ст.217 НК РФ

- для городов России – 700 руб/сутки;

- для загранкомандировок – 2500 руб/сутки.

Для законной аренды квартиры в командировке необходимо заключить Договор найма жилого помещения с его собственником. Документ составляется в письменной форме, причем допускается рукописный, печатный или набранный на принтере вариант

Важно, чтобы в нем было отражено:

- полные личные данные арендодателя и арендатора с указанием реквизита удостоверений личности (паспортов);

- тип жилого помещения (квартира, комната, дом) и его адрес;

- права и обязанности сторон;

- арендная плата и условия ее выплаты;

- срок действия договора, срок проживания;

- дата составления документа.

Важно. Договор оформляется в 2-х экземплярах.. Регистрация и нотариальное заверение не предусматривается

Регистрация и нотариальное заверение не предусматривается.

- Скачать бланк договора найма квартиры

- Скачать образец договора найма квартиры

Для оформления документа достаточно предъявить паспорта обеими сторонами.

арендатору рекомендуется проверить документ

На практике возможен и другой вариант проживания в арендованной квартире. Ее может снимать организация, куда направлен командированный работник другой компании.

В этом случае арендатор выдает квитанцию об оплате проживания в арендованном помещении, получив наличные деньги.

Документы для бухгалтерского учета, подтверждающие расходы за найм

Компенсация проживания в арендованном помещении осуществляется на основании документов, подтверждающих данный факт (п.1 ст.252 НК РФ). При этом признается только период фактического проживания.

Не принимается в расчет предварительное бронирование и период временного отъезда в другой город, т.е. периоды, в течение которого помещение пустовало (Письмо Минфина РФ от 25.03.2010 г. N 03-03-06/1/178).

Внимание. Основным документом, подтверждающим расходы, является расписка арендатора.. В ней необходимо указать:

В ней необходимо указать:

- сведения о получателе и плательщике с указанием паспортных данных и адресов прописки;

- передаваемую сумму;

- назначение платежа и срок проживания;

- дату получения денег.

- Скачать бланк расписки о получении денег за аренду квартиры

- Скачать образец расписки о получении денег за аренду квартиры

Оплата может производиться с личного расчетного счета командированного лица или банковской картой.

Для получения компенсации расходов на аренду жилья достаточно представить в бухгалтерию следующие документы:

- Приказ руководителя о командировании в конкретный город.

- Командировочное удостоверение с отметками о прибытии и убытии, проездные документы.

- Договор найма.

- Расписка арендодателя в получении арендной платы.

Это полный перечень необходимых документов, и требование дополнительного подтверждения незаконно. Проблема может возникнуть при их отсутствии. В этом случае компенсация осуществляется по минимальным суммам расчетным путем в пределах установленных норм.

Собственник квартиры имеет законное право сдавать ее в аренду любой организации, при условии использования в качестве жилого помещения. Для этого необходимо заключить договор аренды. Долгосрочность соглашения и надежность платежей обуславливает преимущества такой сделки. Арендовать помещение может и командированный сотрудник организации путем заключения договора найма с последующим предоставлением необходимых документов в бухгалтерию для компенсации расходов.

Обещание дарения в будущем

Согласно п. 2 ст. 572 ГК РФ, обещание дарения будет считаться договором дарения и порождать обязанности для обещавшего, если обещание сделано в надлежащей форме и отвечает определенным условиям.

Договор дарения в будущем должен отвечать следующим требованиям:

- форма документа соответствует требованиям ст. 574 ГК РФ (об этом ниже);

- в тексте есть ясно выраженное намерение человека в будущем безвозмездно передать другому лицу некую вещь или право;

- дар должен быть конкретно описан (в виде конкретной вещи, передачи права или освобождения от обязанности);

- в тексте явно прописана безвозмездность передачи дара и нет никаких встречных условий или обязательств.

Частые вопросы

Хочу сделать сюрприз человеку. Как мне оформить подарок, чтобы он не знал?

+

Это невозможно по закону. Дарения – двухсторонняя сделка, в документе должны стоять подписи обеих сторон. Исключение составляют подарки малолетним и недееспособным лицам – за них документы оформляют их родители и опекуны, так что сам одаряемый может и не знать о подарке, пока ему не сообщат.

Отец перед смертью сказал, что дарит мне определенное имущество. Это было в присутствии родственников. Но теперь они возражают в передаче имущества.

+

Ситуация неоднозначная. Подарок можно сделать устно, но для этого надо передать вещь получателю дара. При этом закон прямо оговаривает, что дарение на случай смерти недействительно, то есть нельзя дарить вещи под условием, что они перейдут к получателю только после смерти дарителя. Обещание дара должно быть сделано только в письменной форме. Документ для передачи имущества после смерти – это завещание, которое составляется письменно и удостоверяется нотариально. Если спорное имущество – недвижимость, то шансов истребовать его у Вас нет, так как переход прав собственности должен регистрироваться в органах Росреестра (а для этого надо было подать туда совместное заявление до смерти дарителя). Если речь идет о движимом имуществе, то Вы можете попытаться подать иск о передачи вещи Вам и признании права собственности, если родственники станут надежными свидетелями. Но судебная практика по таким делам отрицательная, так что юридических перспектив практически нет. Этот вопрос лежит в моральной плоскости и зависит от нравственных обязательств родственников и их уважения к воле покойного. С юридической точки зрения доказать притязания можно на основе документов – завещания или договора обещания дара. В данной ситуации Вы можете договориться с родственниками, а если не получится, то наследовать имущество на общих основаниях вместе с другими претендентами.

Приведите пример договора обещания дарения в будущем. Мне посоветовали его оформить, но я не понимаю сути.

+

Например, родители могут пообещать ребенку подарить ему что-то на совершеннолетие или в случае достижения им другого возраста (автомобиль или недвижимость). Можно пообещать и другое значимое для получателя имущество (картины, книги, украшения, еще что-то) либо освобождение от обязанности (прощение части долга, например). Но надо помнить, что подарки на случай смерти запрещены законом (такая сделка недействительна). А обещание дарения должно быть в виде письменного документа с подписями обеих сторон.

Регистрация в Росреестре

Итак, приобретение квартиры одариваемым лицом в собственность происходит после внесения данных о нем в Росреестр. В таком случае им приобретается право распоряжения объектом, в том числе его дарения, передачи по наследству, продажи. На переоформление отводится годовалый срок.

Документы, которые потребуются при обращении:

- Заявление претендента, в котором он дает согласие на сделку.

- Квитанция, которая подтверждает факт уплаты госпошлины.

- Бумаги на квартиру:

- кадастровые выписки;

- правоустанавливающие бумаги.

- Паспорта участников сделки.

- Справка о составе семьи.

Уполномоченным органам отводится не более 10 дней на процесс рассмотрения заявки. При соблюдении всех требований имеет место внесение данных о новом владельце в Росреестр. Если не хватает документов, заявителю предоставляется время для их сбора.

Регистрация нового владельца требует участия всех сторон сделки. Если гражданин не может явиться лично, они может действовать через доверенное лицо. Для участия в процессе представителю потребуется нотариальная доверенность.

Полезные советы и рекомендации, если нужно передарить подаренную квартиру

Итак, доставшуюся в качестве дара квартиру можно впоследствии передать в распоряжение других людей на таких же условиях. Необходимо только перед заключением сделки дарения, зарегистрировать жилье за собой и получить выписку из Единого реестра недвижимого имущества в подтверждение права собственности.

Теоретически оформить следующую дарственную можно уже спустя несколько дней после завершения требуемых юридических процедур. Однако следует учесть, что сделка для дарителя может обернуться налоговыми последствиями.

Ниже приводятся 5 советов, которые помогут осуществить сделку правильно.

Они носят универсальный характер и применимы не только по отношению к квартире, но и другому недвижимому имуществу:

- Нужно изучить первоначальное соглашение по подарку. Вполне возможно, что оно предусматривает совершение одаряемым определенных действий на случай передарения собственности.

- Договор на передарение может быть оспорен кредиторами, иными заинтересованными лицам. Поэтому полезно ознакомиться с судебной практикой в отношении признания соглашения недействительным. Она поможет грамотно сформулировать условия сделки.

- В договор следует вписать кадастровую стоимость недвижимости. Данная цифра является основой для исчисления возможного налога по совершенной операции, который уплачивает получатель имущества.

- Документы по переходу прав на жилье составляются в трех экземплярах. Делается это с расчетом того, что один пакет материалов остается в Росреестре.

- Полезно попросить, копию выписки о регистрации прав на недвижимость. В жизни бывают всякие ситуации, когда она может пригодиться.

Особых сложностей с оформлением дарения квартиры нет

Нужно только учесть отдельные правовые тонкости, которым было уделено внимание в данном материале

Налог на прибыль

Согласно п. 16 ст. 270 НК РФ к расходам, не учитываемым в целях налогообложения прибыли, относятся расходы в виде стоимости безвозмездно переданного имущества (работ, услуг, имущественных прав) и расходов, связанных с такой передачей.

Дарение подарков является безвозмездно переданным имуществом, следовательно, затраты на приобретение подарков не включаются в налоговую базу по налогу на прибыль организаций (письма Минфина России от 08.10.2012 N 03-03-06/1/523, от 18.09.2017 N 03-03-06/1/59819, от 19.10.2010 N 03-03-06/1/653, от 08.10.2008 N 03-03-06/1/567, УФНС России по г. Москве от 18.10.2010 N 16-15/108647@).

Кроме того в соответствии с п. 21 ст. 270 НК РФ при определении налоговой базы по налогу на прибыль не учитываются расходы в виде расходов на любые виды вознаграждений, предоставляемых руководству или работникам помимо вознаграждений, выплачиваемых на основании трудовых договоров (контрактов). Таким образом, расходы на приобретение подарков сотрудникам не могут учитываться в расходах для целей налогообложения прибыли организаций (письмо Минфина России от 08.06. 2010 N 03-03-06/1/386).

Также в соответствии со ст. 252 НК РФ расходы, учитываемые при исчислении налога на прибыль, должны быть произведены для осуществления деятельности, направленной на получение дохода.

Расходы на приобретение подарков для работников и их детей не соответствуют направленности на извлечение дохода, следовательно, эти расходы не должны уменьшать налоговую базу по налогу на прибыль согласно п. 49 ст. 270 НК РФ.

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Налогообложение праздничных затрат (корпоративов, банкетов, подарков и пр.);

— Энциклопедия решений. Учет подарков работникам;

— Энциклопедия решений. НДФЛ с подарков, выигрышей, призов, материальной помощи в пределах 4000 рублей в год;

— Вопрос: Организация приобрела новогодние подарки для безвозмездной передачи сотрудникам по договорам дарения. Подарки приобретены у поставщика без НДС. Стоимость приобретенных подарков — 10 000 руб. каждый (без НДС). При безвозмездной передаче на стоимость подарков организация начислила НДС (10 000 х 20% = 2000 руб.) В текущем году организация уже вручала сотрудникам подарки, которые превышали 4000 руб. Какую стоимость подарков следует включить в налоговую базу по НДФЛ? (ответ службы Правового консалтинга ГАРАНТ, декабрь 2019 г.)

— Вопрос: Организация (далее — ООО) планирует в сентябре сделать подарки сотрудникам к юбилею ООО, кроме того, в декабре планируются новогодние подарки сотрудникам для детей и внуков. Это будут разные подарки, или они суммируются в целях обложения НДФЛ? (ответ службы Правового консалтинга ГАРАНТ, июль 2019 г.)

— Подарки сотрудникам и их детям: нюансы учета и налогообложения (И.Ю. Колосова, журнал «Оплата труда: бухгалтерский учет и налогообложение», N 12, декабрь 2015 г.).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТШколина Марина

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член ассоциации «Содружество» Мельникова Елена

6 декабря 2021 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Можно ли передарить квартиру, полученную по дарственной

Один из способов отчуждения недвижимости – дарение . Если все бумаги оформлены правильно, даритель утрачивает право собственности на объект. Полномочия на квартиру переходят одариваемому гражданину, который должен зарегистрировать ее в Росреестре. После чего он становится полноправным владельцем, получает право владения и распоряжения.

Можно ли передарить такую квартиру? Однозначно, можно это сделать

Но тут важно снова правильно оформить дарственную. После того, как она вступит в силу, новый претендент станет владельцем жилья

В свою очередь, уже он сможет отчуждать объект.

Законная возможность

Можно ли подарить подаренную жилплощадь, если даритель жив?

Так как мы всерьез взялись за обсуждение такого сложного понятия как дарение и возможное передаренные, то нам необходимо для начала обратиться к понятийному аппарату, чтобы наверняка знать всю информацию об обсуждаемой процедуре.

Дарение – это сделка, которая регламентирована гражданским законодательством, а точнее, самим гражданским кодексом. Характеристик у этой процедуры много. Начнем с основных.

Итак, дарение – это двухсторонняя сделка. Почему? В первую очередь, потому что в ней принимают участие две стороны. Одна из них зовется дарителем. За дарителем закреплено право отчуждать из своей собственности недвижимое имущество с целью передать его второй стороне.

Вторая сторона имеет наименование одаряемый. Данный субъект сделки принимает от дарителя недвижимость, а затем она становится его полноправной собственностью. Однако иногда одаряемый может отказаться от дара и тогда сделка расторгается.

Следующая характеристика дарения – это безвозмездность. И действительно, вся процедура осуществляется на безвозмездной основе, то есть за, то, что даритель передал одаряемому в дар имущество он ничего не получает.

Теперь мы знаем, что представляет собой передача жилья в подарок. А что же тогда по всем правилам – передарение? На самом деле – это точно такая же процедура, которая осуществляется сразу же после того, как одаряемый стал непосредственным собственником.

В законодательстве нет такого понятия как передарение, поэтому используется наименование сделки как дарение. Выполняется оно по тем же критериям, что и обычное дарение, основываясь на главе 32 гражданского кодекса.

Важный нюанс состоит в том, что первоначальный даритель должен быть поставлен и известность о состоянии своего имущества и последующих сделок с ним, ведь за ним все же сохраняется право за отменой дарения в особенных ситуациях.

Некоторые нюансы

Задумываясь о совершении передарения, необходимо учесть определенные препятствия, которые могут сопровождать сделку. Так, имущество можно подарить не всем. Есть круг субъектов, которые не могут принять подарок в силу своего правового статуса.

А также даже подписание договора не исключает риска того, что он впоследствии не будет оспорен. Поэтому перед тем, как окончательная редакция соглашения скрепляется подписями, следует знать такие моменты.

Категории лиц, которым нельзя подарить

Не допускается получение подарка недееспособным гражданином. В противном случае сделка будет оспорена. Если владельцем квартиры является предприятие, оно не вправе ее передарить другой компании.

Когда человек находится на учете или содержании в лечебном, образовательном, социальном учреждении, он не может передать квартиру в дар сотруднику такой организации.

Наконец, запрещено делать подарки чиновникам (в сумме свыше 3 тыс. рублей) в качестве благодарности за оказанные услуги. Такое ограничение прямо присутствует в статье 575 ГК РФ.

А также, нельзя подарить квартиру (ее часть), которой владеет ребенок до 14 лет. Такие действия законодательство также не предусматривает (п.1 ст. 575 ГК РФ).

Основания возврата квартиры первоначальному владельцу

В 2022 году существует несколько оснований, по которым квартира по закону может быть возвращена исходному ее собственнику. Первое из них заключается в том, что признается недействительным договор дарения. Причин для этого может быть несколько.

Например, в суде будет официально доказано, что в момент подписания дарственной ее даритель не мог осознавать значения собственных поступков или находился под давлением, либо угрозами. Кроме того, дарение оспаривается, если произошло отчуждение общего имущества семьи без одобрения второго супруга.

Первый хозяин квартиры может отменить дарение в том случае, если обладатель подарка крайне небрежно с ней обращается, ухудшает ее состояние. Однако все факты нужно доказать в суде.

Наконец, отменить первое дарение можно в случае совершения противоправных действий в отношении собственника со стороны одаряемого. Для этого понадобится соответствующий судебный приговор.

Несколько слов о налогах

Если лицо получает недвижимость на условиях передарения, то у него возникает доход, и, следовательно, придется заплатить налог по ставке 13 % от кадастровой стоимости жилья (нерезиденты вносят платеж 30 %). Не будет НДФЛ в том случае, когда квартира передается близким родственникам.

К их числу относятся:

- муж (жена);

- мать либо отец;

- дети;

- дедушки с бабушками.

Не возникает подоходный налог, когда квартира передается между родными либо сводными братьями (сестрами).

Вместе с тем, независимо от степени родства между участниками дарственной, получатель жилья становится плательщиком вносимого ежегодно налога на недвижимое имущество.

Если лицо получило квартиру в дар, оно должно письменно известить об этом налоговую инспекцию. Сделать это нужно после 31 декабря следующего года.

Отдельные детали налогообложения собственности могут устанавливаться законодательством столицы, Санкт-Петербурга, а также Севастополя. Такие местные нормативные акты могут ежегодно корректироваться.

Сумма платежа напрямую зависит от площади помещения. Есть и налоговый вычет, который составляет применительно к квартире стоимость 20 квадратных метров общей площади (п. 3 ст. 403 НК РФ).

Никаких деклараций по налогу на квартиру в ФНС подавать не нужно. Налоговая сама письменно известит владельца жилья о необходимости совершить платеж, его сумме и реквизитах. Впрочем, отсутствие такого извещения не освобождает от повинности перед бюджетом.

Налог на прибыль

Может ли бухгалтер уменьшить на расходы по аренде квартир налогооблагаемую прибыль? Если предоставлять бесплатное жилье для работников требует законодательство России, то плату за квартиры в пределах норм включают в расходы на оплату труда, уменьшающие налогооблагаемую прибыль. Об этом прямо сказано в п.4 ст.255 Налогового кодекса РФ.

Ну а если предприятие арендует квартиры для тех сотрудников, которым такое жилье не положено? Здесь нужно смотреть, что написано в трудовом договоре. Если там обязанность снять для сотрудника квартиру не прописана, то расходы на ее аренду прибыль не уменьшают. Ведь в п.29 ст.270 Налогового кодекса РФ разъяснено, что при расчете налога нельзя учесть оплату товаров (работ, услуг), используемых работником в личных целях. По мнению работников МНС России, аренда квартир именно к таким выплатам и относится.

А если обязанность снять квартиру предусмотрена трудовым договором? Тогда п.25 ст.255 Налогового кодекса РФ позволяет включить арендную плату и суммы, уплаченные агентству, в состав расходов, уменьшающих прибыль.

Однако дело в том, что если вы учтете арендную плату при расчете прибыли, то вам придется обложить ее еще и ЕСН, а также пенсионными взносами (п.1 ст.236 Налогового кодекса РФ). Согласитесь, в большинстве случаев предприятию выгоднее заплатить налог на прибыль, чем ЕСН, поскольку ставка последнего налога значительно выше.

Глава 25 «Налог на прибыль организаций» Налогового кодекса РФ позволяет вам арендную плату, предусмотренную трудовым договором, включить как в расходы на оплату труда (п.25 ст.255 Налогового кодекса РФ), так и отнести ее к выплатам социального характера, которые прибыль не уменьшают (п.29 ст.270 Налогового кодекса РФ), поэтому вы вправе сами решить, как вам поступить. На это указано в п.4 ст.252 Налогового кодекса РФ. Кроме того, стоит отметить, что сотрудники МНС настаивают на том, что плата за аренду квартиры не уменьшает прибыль даже в том случае, если она предусмотрена трудовым договором. При этом они ссылаются на ст.270, игнорируя нормы ст.255.

Если затраты на аренду квартир в налоговом учете вы не учитываете, то в бухгалтерском учете образуется постоянное налоговое обязательство (ведь там соответствующие суммы включаются в расходы). Это следует из п.7 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль» (ПБУ 18/02), утвержденного Приказом Минфина России от 19 ноября 2002 г. N 114н. Следовательно, в бухучете организация должна сделать такую запись:

Дебет 99 субсчет «Постоянное налоговое обязательство» Кредит 68 субсчет «Расчеты по налогу на прибыль»

отражено постоянное налоговое обязательство.

Пример 2. В сентябре 2003 г. ООО «Климента», расположенное в Санкт-Петербурге, пригласило на работу иногороднего сотрудника. В подобных случаях законодательство не настаивает на том, чтобы организации предоставляли своим работникам жилье. И все же, чтобы привлечь классного специалиста, предприятие решило арендовать квартиру для этого сотрудника. Эта обязанность организации прописана в трудовом договоре с сотрудником.

ООО «Климента» обратилось в агентство, которое помогло найти подходящую квартиру и заключить договор с ее владельцем. Арендная плата составляет 6000 руб. в месяц. Услуги агентства обошлись в 4000 руб. (без НДС). В сентябре бухгалтер делает в учете такие записи:

Дебет 91 субсчет «Прочие расходы» Кредит 76

4000 руб. — отражена стоимость услуг агентства;

Дебет 91 субсчет «Прочие расходы» Кредит 76

6000 руб. — отражена арендная плата за сентябрь.

В налоговом учете арендную плату и стоимость риэлторских услуг бухгалтер не включил в расходы, уменьшающие налогооблагаемую прибыль предприятия. Поэтому в бухучете ООО «Климента» возникает постоянное налоговое обязательство. Бухгалтер отражает его такой записью:

Дебет 99 субсчет «Постоянное налоговое обязательство» Кредит 68 субсчет «Расчеты по налогу на прибыль»

2400 руб. ((6000 руб. + 4000 руб.) x 24%) — отражено постоянное налоговое обязательство.

Некоторые нюансы

Есть категория граждан, которым передарить (как впрочем подарить) недвижимость нельзя ввиду их специального правового (должностного) статуса.

Нередко бывают случаи, когда ранее подаренная жилплощадь возвращают бывшему владельцу. Это связано с условиями, которые возникли при определенных обстоятельствах. Все эти особенности их специфику подробно разъясним ниже.

Категория лиц, которым нельзя подарить

Есть ограничения относительно того, кому можно подарить жилое помещение.

Нельзя это делать, если одаряемым является:

- государственным служащим;

- сотрудникам правоохранительных и муниципальных органов власти;

- недееспособным, малолетним и несовершеннолетним без согласия их законных представителей;

- лицам, работающим в медицинских и профилактических заведениях от которых может зависеть по каким-либо причинам даритель;

- между коммерческими организациями;

- законными представителями от имени малолетних или несовершеннолетних.

Это связано с их социальным и служебным положением. Ведь не все люди выполняют свой долг добросовестно, мошенники пользуются неблагоприятной ситуацией у человека, его состоянием здоровья и попытаться оформить сделку на себя.

Закон категорически запрещает это делать. Если такое вскрывается, то договор признается недействительным.

Условия возврата квартиры первоначальному владельцу

Возвратить жилое помещение можно по инициативе самого одаряемого.

Это можно сделать посредством:

- отказа от подарка;

- попросить дарителя расторгнуть соглашение;

- в судебном порядке расторгнуть сделку дарения.

Однако законодательством предусмотрены специальные условия в соответствии, с которыми бывший собственник может требовать возврата недвижимости при дарении. Они регламентируются соответствующей ст. 577 ГК РФ.

Так «…даритель может потребовать подаренное своему родственнику или третьему лицу жилье обратно, если у него ввиду вступления в силу договора и его последующего исполнения серьезно ухудшилось состояние здоровья, заметно пришло в упадок материальное положение».

Все эти основания являются уважительными и предусматривают возврат недвижимого имущества человек, который его подарил ранее иному лицу.

При наступлении таких обстоятельств рекомендуется обратиться к одаряемому и изложив свои доводы путем переговоров потребовать вернуть квартиру. При нахождении консенсуса по этому вопросу составляется новая дарственная или выноситься нотариально заверенный документ об отмене договора дарения.

Если сделка не прошла государственную регистрацию, то собственнику не стоит беспокоиться о возврате подаренной квартиры обратно.

Если новый владелец квартиры отказывается вернуть жилплощадь – рекомендуется немедленно подать исковое заявление в суд. Сроки оспаривания сделки составляют 3 (три) года. Это длительный по времени процесс, поэтому предварительно собрав максимум вещественных доказательств, чтобы судья стал на сторону истца.

Несколько слов о налогах

При дарении и передарении недвижимого имущества получивший дар человек оплачивает НДФЛ, который составляет 13% от общей стоимости заключаемой сделки. Но это в случае если сделка заключается с третьими лицами или дальними родственниками.

Закон освобождает от выплаты этого налога, когда недвижимость дарится близким родственникам:

- супругу;

- детям (удочеренным и усыновленным);

- братьям и сестрам;

- родителями (в том числе приемным);

- бабушкам и дедушкам.

Однако начиная со следующего финансового года, новый владелец обязан платить налог на полученную в дар недвижимость.

Кроме того он уплачивает его за оставшиеся месяцы уходящего года. Например, подарена недвижимость в октябре 2017 г. то в 2018г. новый собственник платит налог с октября по декабрь.

Понятие дарения: особенности дарственной и сделки передарения квартиры

Под дарением подразумевается безвозмездная передача имущества от его нынешнего владельца к новому собственнику. При этом получатель подарка не должен иметь никаких встречных обязанностей (уход, предоставление денег, выполнение каких-либо работ) в отношении к дарителю. В противном случае соглашение дарением считаться не будет.

В 2022 году дарение можно оформить не только на гражданина, но и на предприятие. В то же время, на основании пункта 4 статьи 572 российского ГК, компании, ведущие бизнес, не могут оформить между собой подарок.

Подарить допускается не только движимые вещи или недвижимость. Предметом совершаемой операции может быть право требования задолженности третьих лиц перед дарителем. Здесь вместе с дарственной второй стороне передаются материалы по неисполненному обязательству.

Переход во владение подарком может происходить как с подписанием договора, так и спустя время. Впрочем, нельзя включать в текст сделки условие о том, что одаряемый станет собственником вещи после кончины дарителя подарка. Такой пункт по своему содержанию вступает в противоречие с Гражданским Кодексом и по умолчанию является ничтожным.

В обиходе договор о дарении именуют дарственной. За редким исключением он не требует нотариального оформления. Достаточно изложить все существенные пункты в стандартном письменном виде.

Дарителем вправе выступать только собственник квартиры. Вместе с тем он может поручить подписать договор от своего имени другому лицу.

Для этого обязательна нотариальная доверенность с четким обозначением всех полномочий представителя. Кроме того, в доверенности должны присутствовать описание квартиры и указание на лицо, кому предназначен подарок.

Получатель имущества может затем передарить подаренную квартиру любому человеку. Здесь ограничений нет. Но передарение разрешается исключительно после прохождения официальной регистрации права собственности по первой дарственной.

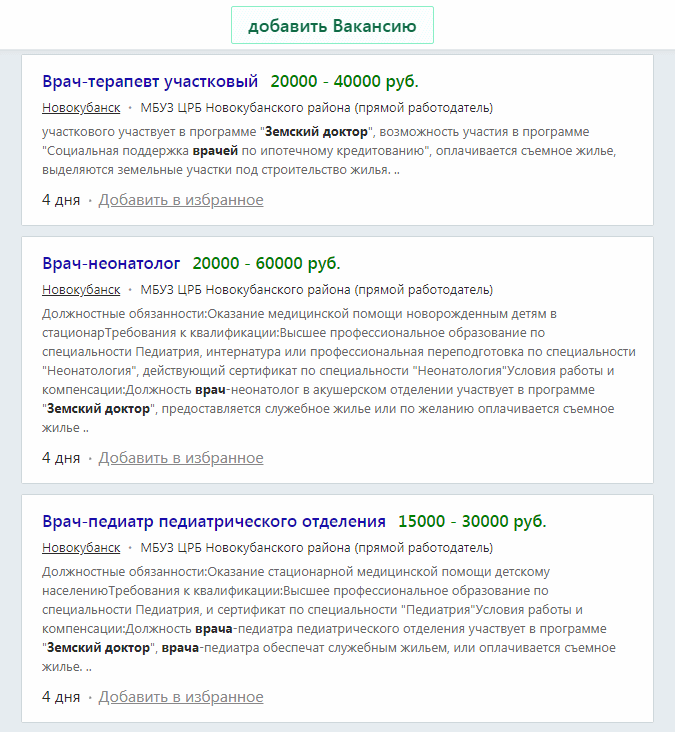

Жилье для врачей по программе «Земский доктор» и «Сельский фельдшер»

Для медиков и врачей существует особая программа «Земский доктор» по предоставлению безвозмездной государственной помощи в размере 1 миллион рублей для покупки квартиры. Действует госпрограмма согласно Федеральному закону №213.

Придумали и разработали эту программу еще в 2012 году и с тех пор всё больше субъектов Российской Федерации вступают в неё. «Земский доктор» — это помощь от государства врачам, переезжающим в сельскую местность. Она помогает медицинским специалистам стимулировать переезд, компенсируя затраты на покупку жилья.

Вакансии по программе «Земский доктор»

Условие выделения 1 миллиона рублей по программе «Земский доктор»:

- Не старше 50 лет;

- Заключение договора на 5 лет с местной администрацией;

- Высшее медицинское образование.

Деньги перечисляются в течение 30 дней с момента заключения договора и подписания всех необходимых документов с Минздравом РФ. Также необходимо знать, что ещё не все регионы приняли участие в этой программе.

С 2019 года программа «Земский доктор» действует в этих регионах:

- Московская область;

- Краснодарский край;

- Чеченская Республика;

- Республика Дагестан;

- Ленинградская область;

- Алтайский край;

- Республика Бурятия;

- Самарская область;

- Новосибирская область;

- Республика Крым;

- Ростовская область;

- Челябинская область;

- Ульяновская область;

- Калининградская область;

- Костромская область;

- Курская область;

- Тульская область;

- Кемеровская область;

- Магаданская область;

- Вологодская область;

- Рязанская область;

- Нижегородская область;

- Пензенская область;

- Тюменская область;

- Республика Карелия;

- Республика Хакасия;

- Ивановская область;

- Смоленская область;

- Ирскутская область;

- Томская область;

- Амурская область;

- Республика Адыгея;

- Республика Северная Осетия – Алания;

- Республика Башкортостан;

- Пермский край

- Ханты-Мансийский автономный округ;

- Республика Дагестан;

- Республика Ингушетия;

- Республика Тыва;

- Карачаево-Черкесская Республика