- Что такое дебиторская и кредиторская задолженность организации

- За что можно получить налоговый вычет

- Негативное воздействие на работу ЦСВ

- Расшифровки расходов, необходимые для учетной политики

- Раздел 2.1.2

- Особенности документов для грузов в таможенном режиме экспорта/импорта

- Документы для оформления импорта

- Налоговые регистры по налогу на прибыль: сделай сам!

- Особенности терминологии

- Расшифровки расходов, необходимые для учетной политики

- Уплата налогов

- Кэшбэк на налоги

- хххххххх/хххххх/хххххххх/хх

- Раздел 1.2

- Раздел 2.1.1

- Порядок предоставления отчетности

- Сроки

- Перечень документов

- Раздел 2.2

- Как подать электронную 3-НДФЛ декларацию через «Госуслуги»

- Что будет, если не сдать отчетность

- Что представляет собой регистр налогового учета по налогу на прибыль

- Все зависит от метода исчисления

Что такое дебиторская и кредиторская задолженность организации

Дебиторская задолженность представляет собой активы компании, которые свидетельствуют о том, что она даёт своим покупателям некоторую отсрочку по уплате товаров (работ, услуг).

Кредиторская задолженность представляет собой обязательства компании, которые свидетельствуют о том, что она использует сторонние ресурсы при ведении своей деятельности.

Оба вида задолженности — вполне нормальное явление в деятельности любого хозяйствующего субъекта

Их наличие само по себе ни о чём не говорит, но при этом особую важность имеют объёмы и соотношение дебиторской и кредиторской задолженности между собой.

За что можно получить налоговый вычет

Налоговый вычет полагается в случае, если гражданин:

- купил жилую недвижимость;

- приобрел земельный участок;

- построил дом;

- провел отделку в квартире, купленной у застройщика – это входит в вычет по покупке квартиры;

- при погашении процентов по ипотечному кредитованию;

- оплата лечения и обучения ближайших родственников;

- осуществляется благотворительный взнос;

- оплата добровольного медицинского страхования;

- внесение взносов в накопительную часть пенсии, а также при добровольном пенсионном страховании;

- открыли и не закрывали в течение трех лет индивидуальный инвестиционный счет;

- продали жилую недвижимость ранее наименьшего срока владения – 3 или 5 лет;

- продажа автомобиля меньше трех лет владения с целью снижения налога с продажи.

Любой из этих пунктов дает право на получение налогового вычета. Необходимо лишь правильно заполнить и подать декларацию 3-НДФЛ.

Получить налоговый вычет может только человек, который выплачивает налоги. Соответственно есть категории граждан, которые не могут рассчитывать на налоговые льготы. К ним относятся:

- пенсионеры;

- студенты;

- женщины в декретном отпуске;

- лица, получающие различные пособия.

Отсутствие налогового вычета в данном случае объясняется тем, что всю сумму дохода граждане получают на руки и он не облагается налогом.

Негативное воздействие на работу ЦСВ

Продолжаем изучать Правила, переходим к разделу VI. Абоненты обязаны соблюдать требования к составу и свойствам сточных вод, отводимых в ЦСВ, установленные Правилами, в целях предотвращения негативного воздействия сточных вод на работу ЦСВ (в т.ч. ее отдельных объектов).

Запрещен сброс (прием) абонентами в ЦСВ сточных вод, содержащих вещества (материалы), которые могут привести к повреждениям сетей и очистных сооружений.

Сточные воды, отводимые в ЦСВ, должны соответствовать следующим требованиям:

• запрещается сбрасывать в ЦСВ вещества, материалы, отходы и сточные воды по перечню согласно приложению № 4 к Правилам, в т.ч. с превышением значений показателей, при превышении которых концентрация загрязняющего вещества в сточных водах является запрещенной, согласно приложению № 4(1);

• значения показателей общих свойств сточных вод и концентраций загрязняющих веществ в сточных водах не должны превышать максимальные допустимые значения показателей и концентраций по перечню согласно приложению № 5, за исключением случаев, предусмотренных п. 114 Правил.

Расшифровки расходов, необходимые для учетной политики

Аналитика расходов также разрабатывается организацией самостоятельно. Вестись она должна не только применительно к каждому из подразделений, но и по видам, статьям и элементам расходов. По видам расходы в БУ будут делиться:

- на прямые, собираемые на счетах 20, 23, 29 в зависимости от значимости производства (основное, вспомогательное, обслуживающее);

- накладные, подразделяемые на общепроизводственные (счет 25), общехозяйственные (счет 26), коммерческие (счет 44);

- прочие (счет 91).

Подробнее об особенностях учета накладных расходов читайте в статье «Порядок учета накладных расходов в бухгалтерском учете».

Для каждого из видов расходов следует разработать свой справочник статей, детализировав его в той степени, которая необходима для оперативного получения из учетных данных нужной для составления всех необходимых отчетов информации. Для прямых затрат справочник будет достаточно простым, состоящим из нескольких статей, и его для всех счетов, на которых формируют эти затраты, можно сделать единым. А вот перечни статей для счетов 25, 26, 44 и 91 получаются достаточно объемными, многоступенчатыми, и разрабатывают их по отдельности для каждого счета. Все созданные справочники должны войти составной частью в виде приложений в учетную политику.

Последней ступенью в детализации справочников статей затрат должна стать корреляция элементов статей затрат с отношением их к вопросу принятия в целях учета налога на прибыль. Это даст возможность не только выделить и классифицировать виды расходов, участвующих в расчете базы по налогу на прибыль, но и отразить те элементы, по которым между БУ и НУ возникнут разницы.

Справочник статей затрат, содержащий данные по соотнесению элементов затрат, выделенных в БУ, с видами расходов, участвующих в расчете базы по налогу на прибыль, может служить той расшифровкой, которая отразит расходы, принимаемые в НУ в качестве прямых или косвенных.

О том, что должно быть отражено в учетной политике для целей БУ, читайте в материале «ПБУ 1/2008 “Учетная политика организации” (нюансы)».

Раздел 2.1.2

Если вы платите торговый сбор, тогда этот раздел для вас. Строки 110-143 заполняются только по деятельности, с которой уплачивается сбор.

Доходы отмечают в строках 110–113. Обязательно нарастающим итогом. За какой именно период зафиксировать доходы, подскажет пояснение к строке, указанное в бланке декларации.

Также, как и в разделе 2.1.1 налогоплательщики, прекратившие деятельность или лишившиеся права работать на «упрощенке», дублируют доходы за последний отчетный период в строке 113, а налог повторяется в строке 133.

Аналогично разделу 2.1.1 в строке 130 нужно указать налоговый аванс за первые три месяца года, а в строках 131–133 — платежи за следующие периоды. Формулу расчета бухгалтер увидит непосредственно под указанными строчками в бланке декларации.

В строках 140–143 нужно обозначить суммы выплат, перечень которых представлен в п. 3.1 ст. 346.21 НК РФ. Именно на эти выплаты можно существенно снизить налог. Но здесь есть ограничение: уменьшить налог правомерно не более чем на 50 % указанных выплат.

Непосредственно торговый сбор нарастающим итогом впишите в строки 150–153. Укажите здесь сбор, если его уже заплатили. Строки 160–163 расскажут о сумме торгового сбора, который делает меньше налог и авансы по нему. В зависимости от показателей эти строки могут принимать разные значения. Какие именно, подскажет формула под строками в декларации.

Особенности документов для грузов в таможенном режиме экспорта/импорта

Информационные данные, отраженные в ГТД, свидетельствуют о легитимности сделки и перемещаемого груза. Доказывают отсутствие контрафактной продукции в полном соответствии с правилами ввоза и вывоза товара на территории РФ.

Правила заполнения декларации регламентируются ФЗ № 113 «О таможенном регулировании в Российской Федерации» в редакции от 27.11.2010 г.

По своей структуре бланк таможенной декларации состоит из двух форм:

- ТД 1 – основной лист декларации, на нем проставляется знак экспорта или импорта (ЭК, ИМ соответственно). Заполняется на одинаково именуемые товары. Например, запчасти для автомобилей, с одним кодом по ТН ВЭД до девятого знака.

- ТД 2 – добавочные сброшюрованные листы таможенной декларации. Заполняются при наличии грузов, не попавших в основной лист декларации. Сюда можно внести не более трех различных товарных номенклатур, при этом общее число единиц груза не может превышать 33 позиций на один основной лист декларации.

Важно. В некоторых случаях товары оформляются по описи

Она заменяет ТД 2 и применяется при отсутствии обязательной уплаты пошлин, налогов и сборов, лицензий и квот.

Документы для оформления импорта

Перемещение товаров через таможенную границу РФ может быть направлено на ввоз или вывоз. Документы, сопровождающие оформление ГТД для внешнеторговых сделок, различны.

Для заполнения ГТД по импорту, при расшифровке полей декларации, потребуются дополнительно:

- Доказательство соответствия ввозимых грузов. Спецификация оформляется на фирму-получателя.

- Сертификат формы СТ-1 (сертификат страны происхождения товара).

- Прайс-лист, счет, инвойс, в котором есть указание на номер ГТД. Расшифровка кодов товара в прайс-листе не требуется.

- Сертификаты качества, эксплуатационные документы, оформленные за рубежом в стране-производителе.

Особенность: при реэкспорте может понадобиться сертификат формы А, доказывающий происхождение товара в России.

- Счет-фактура, которая содержит номер ГТД. Расшифровка товарных кодов в этом документе не обязательна, так как в ней указываются итоговые показатели экспорта или импорта. Либо оформляется проформа-фактура в виде приложения к контракту, или спецификации.

- Документы, подтверждающие закупку товара на территории РФ, сертификат формы А.

- При автомобильной перевозке грузов обязательно предоставление в таможенные органы TIR-carnet (документ страхования автоперевозчика) и CMR – международная автотранспортная накладная.

- Технические характеристики продукции, отраженные в соответствующих актах, приложенных к спецификациям или счет-фактуре контракта.

Налоговые регистры по налогу на прибыль: сделай сам!

Эти взносы платят работодатели (ИП, у которых есть наемные работники, и все организации).

Есть такой термин ФОТ – фонд оплаты труда. Это сумма зарплат всех работников, включая их налог на доходы. Сумма страховых взносов составляет от 30,2 до 38,5% ФОТ в зависимости от вида деятельности. Платить эту сумму надо ежемесячно, а предоставлять отчетность по страховым взносам в ежеквартально.

И о налоговом агенте. Если у Вас будут наемные работники (а в организации они есть обязательно), то знайте, что свой налог на доходы они не платят самостоятельно. Выплачивая работникам зарплату, Вы обязаны удержать у них 13% (или меньше с учетом стандартных вычетов) и перечислить в бюджет. В этой ситуации Вы выступаете в роли налогового агента, который собирает налоги с работников и передает их в бюджет.

Как видно, у каждой системы налогообложения есть свои плюсы, свои минусы и при выборе надо сопоставлять особенности бизнеса с рассмотренными критериями. И здесь у предпринимателя есть два варианта поведения:

— самостоятельно разобраться с законодательством и примерить его к собственному бизнесу;

— обратиться к специалистам Фирмы «Елена» за помощью в выборе налогового режима с минимальными налогами для его бизнеса.

В заключение, хочется пожелать вам удачи в бизнесе и напомнить, что удача — элемент, несомненно, важный, но знание нюансов различных систем налогообложения и умение их комбинировать поможет реально снизить затраты на бизнес и оптимизировать ведение учета.

>Готовые пояснения на случай, если у инспектора возникнут вопросы по вашей «прибыльной» декларации

Особенности терминологии

Зачастую юридический язык непонятен обычному человеку. Однако у многих, на первый взгляд, сложных терминов вполне «земное наполнение».

- Печать и отметка налоговой. Без них документ ровным счетом ничего не значит. Проставляются сотрудниками инспекции.

- ОКТМО. Расшифровка аббревиатуры: общероссийский классификатор административно-территориальных образований. Служит для того, чтобы было легче определить место регистрации того или иного юридического лица.

- КБК. Расшифровка: код бюджетной классификации. На первый взгляд, непонятная очередность чисел. Однако исходя из очередности этих чисел можно определить куда поступил каждый конкретный платеж, каково его назначения и так далее.

- КНД. Расшифровка: коды налоговых деклараций. По нему можно определить по какому конкретно налогу поступает отчетность. Например, 1151003 – налоговая декларация по акцизам, а 1151006 – налоговая декларация на прибыль организаций.

- Коды стран. Как правило, у налогоплательщиков вызывает недоумение этот пункт, потому что мало, кто слышал о том, что он вообще существует. Таблицу можно найти в сети Интернет. Код России- 643.

- Место нахождения организации определяется местом ее регистрации. Фиксируется в учредительных документах. Не требуется конкретный адрес. Достаточно вписать наименовании муниципального образования.

Расшифровки расходов, необходимые для учетной политики

Аналитика расходов также разрабатывается организацией самостоятельно. Вестись она должна не только применительно к каждому из подразделений, но и по видам, статьям и элементам расходов. По видам расходы в БУ будут делиться:

- на прямые, собираемые на счетах 20, 23, 29 в зависимости от значимости производства (основное, вспомогательное, обслуживающее);

- накладные, подразделяемые на общепроизводственные (счет 25), общехозяйственные (счет 26), коммерческие (счет 44);

- прочие (счет 91).

Для каждого из видов расходов следует разработать свой справочник статей, детализировав его в той степени, которая необходима для оперативного получения из учетных данных нужной для составления всех необходимых отчетов информации. Для прямых затрат справочник будет достаточно простым, состоящим из нескольких статей, и его для всех счетов, на которых формируют эти затраты, можно сделать единым. А вот перечни статей для счетов 25, 26, 44 и 91 получаются достаточно объемными, многоступенчатыми, и разрабатывают их по отдельности для каждого счета. Все созданные справочники должны войти составной частью в виде приложений в учетную политику.

Последней ступенью в детализации справочников статей затрат должна стать корреляция элементов статей затрат с отношением их к вопросу принятия в целях учета налога на прибыль. Это даст возможность не только выделить и классифицировать виды расходов, участвующих в расчете базы по налогу на прибыль, но и отразить те элементы, по которым между БУ и НУ возникнут разницы.

Справочник статей затрат, содержащий данные по соотнесению элементов затрат, выделенных в БУ, с видами расходов, участвующих в расчете базы по налогу на прибыль, может служить той расшифровкой, которая отразит расходы, принимаемые в НУ в качестве прямых или косвенных.

Уплата налогов

После того, как декларация подана, она будет какое-то время проходить проверку. После этого налоговая либо подтвердит сумму рассчитанного налога, либо внесет в нее изменения. Не уверен, как выглядит процесс, если у налоговой возникнут вопросы, у меня в прошлом году просто приняли декларацию.

Картинка из интернета

Кэшбэк на налоги

Есть интересный лайфхак – некоторые банки начисляют кэшбэк за уплату налогов с их карты, в частности Тинькофф, Альфа и ряд других. Если вы заработали большую прибыль за прошлый год, может получиться приятный бонус, правда у большинства банков есть ограничения на абсолютную величину кэшбэка в месяц. Список карт с кэшбэком на налоги (мсс 9311) можно посмотреть здесь.

хххххххх/хххххх/хххххххх/хх

Как указано в представленном формате, номер счет-фактуры состоит из следующих элементов:

- Номер грузовой таможенной декларации, которая оформляется к соответствующему бухгалтерскому документу. При этом расшифровка ГТД в счет-фактуре идентична набору элементов при формировании номера декларации.

- Товарная позиция: через знак косой черты в счет-фактуре указывается порядковый номер продукции из 32 графы основного или добавочного листа таможенной декларации.

Если товар оформлен списком, в этом элементе номера счет-фактуры указывается количественный порядковый пункт из списка товаров. Пробелы между элементами номера не допускаются.

Существуют случаи, когда номер ГТД в счет-фактуру заносить не нужно, например в случае импорта товара из стран ЕАЗС (Евразийско-азиатского союза).

Раздел 1.2

Раздел 1.2 заполняйте, если ваш объект «доходы минус расходы».

Принцип его заполнения полностью повторяет принцип заполнения раздела 1.1.

Строки 010, 030, 060, 090 содержат ОКТМО. Если он не менялся в течение года, то указывается только в строке 010.

В строках 020, 040, 070 записываются авансы по налогу. Сроки уплаты их не зависят от объекта налогообложения — это всегда 25-е число.

В строки 050 и 080 вносят записи, если до этого платежи в бюджет превысили аванс за текущий период.

Сумма налога, подлежащая доплате за налоговый период, отражается в строке 100. Если она рассчитана к уменьшению, то указывается в строке 110.

Единственное отличие описываемого раздела от раздела 1.1 — строка 120. В ней нужно обозначить сумму минимального налога (1 % от дохода).

Раздел 2.1.1

Нужен в составе декларации только тем категориям плательщикам, которые платят налог с доходов.

Итак, заполнять декларацию по УСН целесообразно начиная именно с этого раздела.

В строке 101 указывается код признака применения налоговой ставки. Если весь год налог платили по стандартной ставке 6 % или по той, которая установлена законом субъекта, — ставьте код «1». Если в течение года превысили лимиты по численности и доходам и стали платить по ставке 8 % — ставьте код «2».

В строке 102 нужно указать один из двух признаков налогоплательщика:

- код «1» — для фирм и ИП с сотрудниками;

- код «2» — исключительно для ИП без работников.

В строках 110–113 собирается информация о доходах за первый квартал, шесть и девять месяцев, год. Главный принцип: все доходы и расходы записываются нарастающим итогом. Покажем на примере ООО «Елка», что такое доходы нарастающим итогом.

Ставка налога фиксируется в строках 120–123. В строке 124 прописывается обоснование применения налоговой ставки, установленной законом субъекта РФ. Первая часть показателя включает семизначный код из приложения 5 к порядку заполнения декларации, вторая часть — номер, пункт и подпункт статьи закона субъекта.

В строке 130 фиксируется налоговый аванс за первый квартал. Строки 131–133 отражают авансы и налог за последующие периоды. Как их рассчитать, указано непосредственно в бланке декларации слева от соответствующей строки. В строки 140–143 вносят записи о суммах страховых взносов, больничных и платежей по добровольному личному страхованию. Бухгалтер любой фирмы обязан помнить, что сумму налога и авансов правомерно уменьшить на сумму указанных расходов, но не более чем на 50 %.

Добавим, что ИП в строках 140–143 отражают взносы за себя. У предпринимателей-одиночек есть особое преимущество — уменьшить налог можно на 100 % взносов, переведенных в бюджет.

Порядок предоставления отчетности

НД передается в налоговую службу только по месту постоянной регистрации и прописки, при этом действительное место жительства, обучения или работы на это не влияют. Однако, если у вас нет постоянной регистрации, справку нужно подать по месту регистрации временной, а перед подачей прийти в фискальный орган и встать на учет.

Подать НД о доходах можно как лично, так и удаленно. Есть три способа: личный, в отделении ИФНС по месту регистрации, заказным письмом с описью содержимого, а также онлайн – в личном кабинете на сайте ФНС, доступном только после регистрации.

Также подать декларацию разрешено через родственников или знакомых, однако для этого потребуется доверенность, заверенная у нотариуса. Родители, предоставляя НД за своих детей, могут подтвердить родство, предоставив соответствующий документ.

Сроки

В 3-НДФЛ учитывается информация о доходах за весь предшествующий отчетный год. Таким образом, подавать документы нужно до 30 апреля следующего года: если вы получили доход за индивидуальную предпринимательскую деятельность или, например, продали квартиру в 2018 году, отчет нужно предоставить до 30 апреля 2019 года. В случае, если вы подадите документы позднее этой даты, вас ожидают штрафы за просрочку.

Однако это правило действует только в отношении граждан, предоставляющих сведения об источниках дохода. В других ситуациях подавать документы можно в любое удобное для заявителя время.

Перечень документов

Подать декларацию нужно со следующим пакетом документов:

- Копия паспорта;

- Данные о доходах.

Для оформления вычета этот список меняется в зависимости от вида предоставляемой льготы. Он может содержать заявление, подтверждение родства при возмещении на ближних родственников, договор с медицинской организацией при возврате на лечение или бумаги о владении имуществом, платежки, расписки и кредитных договоры, если вы оформляете имущественный вычет.

При продаже автомобиля или квартиры, например, нужно приложить догов купли-продажи. Подробный список для каждого конкретного случая можно найти на сайте ФНС.

Раздел 2.2

Если вы платите налог с разницы между доходами и расходами, тогда этот раздел для вас. Вкратце опишем строки, которые предстоит заполнить. Помните, что данные считаем и фиксируем нарастающим итогом.

В строке 201 — код признака применения налоговой ставки. Поставьте «1», если весь год платили налог по ставке 15% или той, которая установлена законом субъекта. При нарушении лимитов и применении ставки 20% поставьте код «2».

Строки с кодами 210–213 — доходы за отчетные периоды.

Строки с кодами 220–223 — расходы, перечень которых дан в ст. 346.16 НК РФ.

Строка с кодом 230 — убыток (его часть) за минувшие налоговые периоды. Заявив убыток, вы сможете на законных основаниях снизить налоговую базу.

Если по итогам года получилась сумма со знаком минус, сумму убытка следует указать в строках 250–253.

Строки с кодами 260–263 — налоговая ставка (чаще всего 15 %). Если вы применяете пониженную ставку, установленную законом субъекта, укажите в строке 264 обоснование. Она состоит из двух частей: первая — специальный код из приложения 5 к порядку заполнения, вторая — номер, статья, пункт и подпункт закона.

Строки с кодами 270–273 — авансы по налогу и доплата по итогам налогового периода.

Строка с кодом 280 — сумма минимального налога. Он не платится, если получится ниже самого налога по УСН.

Как подать электронную 3-НДФЛ декларацию через «Госуслуги»

Чтобы подать декларацию через сайт «Госуслуг», на нем необходимо авторизоваться. Обязательно понадобится наличие квалифицированной цифровой подтвержденной электронной подписи. Затем алгоритм действий прост:

- Выбрать вид .

- Заполнить налоговую декларацию 3-НДФЛ. Если декларация подается за данный год первый раз, то следует выбрать «Заполнить новую декларацию».

- Отправить документ в налоговый орган и ждать информацию о ее получении. Непосредственно документ нужно подписать электронной подписью.

Это еще один простой и надежный способ не выходя из дома отчитаться перед налоговыми органами и не попасть под санкции.

Что будет, если не сдать отчетность

Федеральный закон «О государственной гражданской службе Российской Федерации» регулирует своевременное заполнение декларации для госслужащих 2021 и предоставление чиновниками неполных сведений. В этих случаях госслужащему грозит дисциплинарное взыскание или увольнение.

Если по веским причинам справка не подана на кого-то из членов семьи, обязательно вместо этого следует подать соответствующее заявление. Иначе чиновника уволят со службы.

Правовые документы

- Указ Президента РФ от 18.05.2009 N 557

- Федеральный закон от 27.07.2004 N 79-ФЗ

- Указ Президента РФ от 23.06.2014 N 460

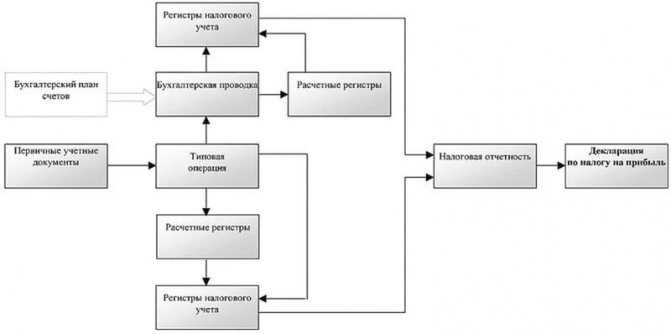

Что представляет собой регистр налогового учета по налогу на прибыль

Регистр является элементом учета по налогам. Содержащиеся данные в регистрах должны раскрывать информацию о том, на основании каких документов и каким образом сформирована налогооблагаемая база.

Общая схема постановки налогового учета:

Для подтверждения записи в налоговом учете может служить первичная бухгалтерская документация. В 314 статье Налогового кодекса РФ прописано, что регистры налогового учета должны быть заполнены на основании первичных документов по учету строго в хронологическом порядке. Недопустимы ошибки, беспорядочное занесение информации в регистры, пропуски.

Уже сформированные налоговые регистры должны быть защищены от несанкционированного исправления. При наличии любых ошибок в регистрах они могут быть исправлены исключительно при наличии соответствующего обоснования. Все исправления должны быть заверены ответственным исполнителем с обязательным указанием даты.

Данные, отражаемые в налоговых регистрах, являются налоговой тайной. Поэтому за их разглашение предусматривается административная либо уголовная ответственность.

Все зависит от метода исчисления

На данный момент для проведения определения дохода и расхода используется два вида определения, один начисляемый, другой кассовый. Их использовать могут не все налогоплательщики, да и методом они также значительно отличаются. Начисляемый метод могут применять многие компании, в том числе банки. Этот метод хорош тем, что фиксирование поступающей суммы происходит в указанный заранее период даже при отсутствии самой суммы.

Например, компания предоставила в аренду помещение за плату, которая должна вноситься каждое 10 число месяца. Но некоторые обстоятельства вынудили компанию, арендующую помещение, провести оплату позже указанного в контракте дня. Бухгалтер занесет поступившую с опозданием сумму не на день ее перечисления, а на 10 число.

Кассовый метод из-за своей специфики не могут использовать многие компании, в том числе и банки. Этот метод отличается тем, что поступающая сумма будет занесена на тот день, когда она фактически оказалась на счету. То есть кассовый метод применяется только для учета суммы, уже поступившей на счет, а не ожидаемой.

Таким образом, заносить информацию в строку 010 могут лишь компании, применяющие метод начисления. Также нельзя заполнять компаниям, применяющим кассовый метод, и строку 030. Каждый вид организации в строке 010 отражает свой вид расходов. Поэтому ее заполняют не только компании, но и страховые организации, и даже банки.