- Разъяснения ФНС РФ

- Что делать, если продавец оказался недобросовестным налогоплательщиком

- Ответственность за получение необоснованной налоговой выгоды

- Когда необходимо предоставлять объяснения по НДС

- Как работать с кассой вне места регистрации?

- Разъяснения Минфина по налогам

- Изменение правоприменительной практики после разъяснений ФНС

- «Фирма Мэри»

- ООО «Спецхимпром»

- Правила игры изменились

- Пояснительная по НДС и сроки подачи

- Бухгалтерские и аудиторские термины — Audit-it.ru

- Критерии добросовестного налогоплательщика

- Кто и как доказывает факт недобросовестности

- Доказательства необоснованной налоговой выгоды

- Проблемный контрагент

- Основные положения письма ФНС

- Как правильно составить пояснение к требованию

- Как отправить запрос (письмо) в налоговую или Минфин

- Как разъяснения ФНС повлияют на бизнес

- * * *

- Ответственность, если вовремя не подать пояснительную записку

- Примеры из старой судебной практики

- «Кузбассконсервмолоко»

- Кемеровская фармацевтическая фабрика

Разъяснения ФНС РФ

Федеральная налоговая служба Российской Федерации (ФНС РФ) также издает разъяснительные письма. Их статус в налоговом кодексе не определен.

Правовое значение таких разъяснений определено в Постановлении Конституционного Суда РФ от 31.03.2015 N 6-П «По делу о проверке конституционности пункта 1 части 4 статьи 2 Федерального конституционного закона «О Верховном Суде Российской Федерации» и абзаца третьего подпункта 1 пункта 1 статьи 342 Налогового кодекса Российской Федерации в связи с жалобой открытого акционерного общества «Газпром нефть»:

Таким образом, опубликованные разъяснения ФНС приравниваются к разъяснениям, данным неопределенному кругу налогоплательщиков и могут также использоваться для освобождения от штрафов и пени, если налогоплательщик руководствовался такимт разъяснениями.

ФНС публикует разъянения по налоговым вопросам на своем сайте в разделе «Письма ФНС России, направленные в адрес территориальных налоговых органов»:

Что делать, если продавец оказался недобросовестным налогоплательщиком

Бывают ситуации, когда организация покупает товары или услуги, попадающие под льготное налогообложение по НДС. При этом продавец, не учитывая льготу, выставляет счёт-фактуру с налогом по стандартной ставке. Покупатель, считая приобретённые товары или услуги основанием для применения вычета, формирует декларацию и направляет её в ФНС.

Налоговики проводят камеральную проверку и выявляют расхождение по НДС между покупателем и продавцом. В возмещении НДС будет отказано, так как поставщик не заплатил его в бюджет. Продавец будет отнесён к категории недобросовестных налогоплательщиков, так как облагая НДС льготируемые операции, увеличивал стоимость товаров или услуг на величину налога, который остался у него.

Минфин однозначно дал разъяснения по данному вопросу – нельзя принимать к вычету «входной» НДС по выставленной счёт-фактуре, по которой отсутствует источник возмещения. Судебная практика подтверждает позицию Минфина – взыскание НДС с контрагента невозможно!

У покупателя есть право потребовать от недобросовестного продавца возврата суммы НДС, необоснованно с него взысканных. Махинации с НДС можно расценивать как незаконное обогащение поставщика и пользование чужими денежными средствами. Покупатель может требовать не только возврата суммы налога, но и проценты за намеренное пользование чужими финансами. Судебная практика по таким спорам довольно обширна, суды встают на сторону покупателей.

Чтобы минимизировать риски возникновения таких ситуаций, покупатель может требовать от продавца копии платёжных документов о перечислении НДС в бюджет. Но не каждый продавец на это пойдёт, потому что финансовые документы составляют коммерческую тайну. Поэтому покупателям сложно защититься от недобросовестных поставщиков. Перед заключением договора рекомендуется проводит проверку поставщика через сервисы ФНС.

Ответственность за получение необоснованной налоговой выгоды

Ответственность для бизнеса за получение необоснованной налоговой выгоды наступает по ст. 122 Налогового кодекса. Помимо доначислений, налоговая взыщет штраф.

Если руководитель компании знал, что имеет дело с фирмой-однодневкой, либо намеренно хотел заплатить меньше налогов, штраф составит до 40% от неуплаченной суммы налога.

Если таких оснований нет, но налоговики доказали, что налогоплательщик вёл себя неразумно и не проявил коммерческой осмотрительности, тогда штраф до 20%.

Если налогоплательщик докажет, что был осмотрителен, но никак не мог знать, что контрагент липовый, то вину с него снимут. Соответственно, будут учтены и расходы, и налоговые вычеты.

Когда необходимо предоставлять объяснения по НДС

Список оснований, по которым ФНС может затребовать пояснительную по НДС, в 2020 году расширился. Форма ответа на требование осталась прежней. До указанного периода оснований для направления требования в адрес налогоплательщика было 4 – каждое из них имело свой код. В 2020 году оснований стало 9 – каждое по-прежнему имеет свой уникальный код.

Коды расхождений по налогу, действующие с 2020 года, представлены в таблице ниже:

| Код | Основание для подачи пояснительной записки |

| 0000000001 | Расхождение в отчётности между контрагентами |

| 0000000002 | Расхождение поданных данных в разделе 8 книги покупок и разделе 9 книги продаж |

| 0000000003 | Несоответствие между выданными и полученными счетами-фактурами в разделах 10 и 11 |

| 0000000004 | Ошибка в конкретной графе отчёта по налогу |

| 0000000005 | Ошибочно указана календарная дата выставленной счёт-фактуры в разделах с 8 по 12 |

| 0000000006 | Календарная дата заявления на вычет превышает законодательно установленный срок в 3 года |

| 0000000007 | Календарная дата счёта-фактуры на вычет по НДС не соответствует периоду деятельности налогоплательщика |

| 0000000008 | Допущена ошибка в кодировании операций в разделах 8-12 поданной декларации по налогу |

| 0000000009 | Некорректно отражены аннулирующие записи в разделе 9 поданной декларации по НДС |

Как работать с кассой вне места регистрации?

Может ли продавец использовать кассу отдельно от места ее регистрации и в каких случаях?

В соответствии с п. 1 ст. 4.7 Закона № 54-ФЗ адрес места расчетов указывается таким образом:

- расчет в здании — адрес с почтовым индексом;

- расчет в транспортных средствах — название и номер транспортного средства, а также адрес организации или ИП;

- расчет в Интернете — название сайта.

Таким образом, ККТ практически всегда используется по месту регистрации. Но тем не менее есть исключение — на основании п. 5.6 ст. 1.2 Закона № 54-ФЗ допускается применение кассы вне места совершения расчетов. Однако этот момент касается продажи товаров в разносной торговле или при дистанционном методе их реализации.

ФНС в своем Письме от 11.02.2021 г. № АБ-4-20/1680@ указала, что пользователи ККТ имеют право использовать кассу, расположенную вне места совершения расчетов и при этом не менять значение реквизита «адрес расчета» (тег 1009) в каждом новом чеке.

Разъяснения Минфина по налогам

Письма Минфина РФ представляют собой ответы на запросы налогоплательщиков. Так, пп. 2 п. 1 ст. 21 Налогового кодекса Российской Федерации (НК РФ) предоставляет налогоплательщикам право получать:

— от Министерства финансов Российской Федерации письменные разъяснения по вопросам применения законодательства Российской Федерации о налогах и сборах,

— от финансовых органов субъектов Российской Федерации и муниципальных образований — по вопросам применения соответственно законодательства субъектов Российской Федерации о налогах и сборах и нормативных правовых актов муниципальных образований о местных налогах и сборах.

Порядок предоставления письменных разъяснений Минфином регулируется ст. 34.2 Налогового кодекса Российской Федерации (НК РФ):

Причем, налоговые органы обязаны руководствоваться письменными разъяснениями Министерства финансов Российской Федерации по вопросам применения законодательства Российской Федерации о налогах и сборах (пп. 5 п. 1 ст. 32 НК РФ);

Приказом Минфина России от 15.06.2012 N 82н утвержден Регламент Министерства финансов Российской Федерации, которым регулируется порядок предоставление ответов на запросы налогоплательщиков. Так, в п. 7.8 указываются те же сроки (что и в п. 3 ст. 34.2. НК РФ):

Изменение правоприменительной практики после разъяснений ФНС

Публикация письма породила вот какую закономерность: если налоговики знают фактического партнёра по сделке, реконструкция всё же необходима. Источник сведений о реальном исполнителе роли не играет.

«Фирма Мэри»

Данная фирма производила хлебобулочные изделия. Она подписала с транспортными предприятиями договоры на доставку готовых изделий в её же розничные магазины. При проверке выяснилось, что компания развозила выпечку по магазинам собственными силами. Контрагенты-транспортники оказались номинальными. Фирма получила отказ в вычете НДС и принятии расходов.

ВС РФ принял сторону ИФНС, потому что «Фирма Мэри» не сочла нужным раскрыть информацию о подлинных обстоятельствах сделок по доставке. Иначе говоря, судьям не сообщили, ни кто в действительности развозил булки по магазинам, ни сколько денег на самом деле потрачено на оплату этой работы. Если нет данных о настоящем перевозчике и реальных расходах на его услуги, то и в реконструкции должно быть отказано.

ООО «Спецхимпром»

Судебная коллегия ВС по экономическим спорам направила дело этой компании на новое рассмотрение. Налоговики при проверке выявили прямые закупки товара у его производителя, а не у спорных поставщиков. Они собрали и документы с необходимыми данными для расчёта расходов и вычетов по НДС. Сотрудники «Спецхимпрома» настаивали на корректировке размера штрафов и пеней с учётом снижения доначисленных компании налога на прибыль и НДС.

Верховный суд России отметил в определении от 15.12.2021 № 305-ЭС21-18005, что при доказанном инспекторами наличии в цепи поставок технических организаций, в том числе указанных налогоплательщиком-клиентом, и установлении фактического продавца, признавать необоснованной следует исключительно наценку, якобы уплаченную фиктивным поставщикам.

Можно предположить, что прецедент «Спецхимпрома» ускорит унификацию решений вопросов о налоговой реконструкции. Единая методика будет учитывать, что налогоплательщику известно о «рогах и копытах» среди партнёров поставщика, а налоговики располагают документами, позволяющими выявить реальную налоговую базу.

Правила игры изменились

-

Письмо ФНС разъясняет проблемную статью 54.1, на основании которой налоговые органы доначисляют бизнесу огромные налоги.

-

Теперь налоговики чаще будут соглашаться на реконструкцию и доначислять налоги с прибыли, а не с выручки. Число несправедливых и неподъемных для бизнеса доначислений должно уменьшиться.

-

Обвинить бизнес в получении необоснованной налоговой выгоды станет сложнее. Налоговым органам придётся доказать, что директор заведомо заключил сделку с фирмой-однодневкой или сделку без реальной деловой цели.

-

Чтобы избежать обвинений в злоупотреблении правами, до сделки с контрагентом проверьте выписку из ЕГРЮЛ, адрес на массовость, лицензии, наличие ресурсов и персонала, платежеспособность и деловую репутацию.

Пояснительная по НДС и сроки подачи

Согласно п. 3 ст. 88 НК РФ, пояснение о расхождениях с налогами контрагента нужно направить в ФНС в течение 5 дней с момента получения требования о предоставлении пояснений. Иногда налоговики самостоятельно устанавливают временной промежуток, в течении которого нужно направить им пояснение.

Это срок будет более 5 дней, так как требует от налогоплательщика более тщательной проверки предоставленных отчётных документов. Инспектор ФНС, проводящий камеральную проверку, может установить более длительный срок налогоплательщику для подготовки разъяснений, если:

- расхождения с контрагентом привели к занижению суммы налога, подлежащего уплате в бюджет;

- расхождения с контрагентом привели к завышению суммы НДС, заявленного к возмещению.

Когда налогоплательщик получает требование от налоговой инспекции о предоставлении разъяснений по факту расхождения сумм с контрагентом, налогоплательщик должен выслать в ФНС квитанцию о получении требования. Сделать это нужно в течение 6 дней с момента получения. Квитанция направляется в ФНС по каналам телекоммуникационной связи посредством оператора электронного документооборота.

С той календарной даты, когда была направлена квитанция, начинает течь 5дневный (или иной срок, если он прописан в требовании) срок для отправки пояснительной записки.

Все сроки исчисляются в рабочих днях.

Бухгалтерские и аудиторские термины — Audit-it.ru

Добросовестным налогоплательщиком

считается налогоплательщик, который имеет хорошую репутацию у налоговых органов в отношении исполнения им обязанностей, которые предусмотрены НК РФ.

Критерии добросовестного налогоплательщика

Добросовестным налогоплательщиком считается тот, кто:

- в целях снижения суммы уплачиваемых налогов использует только законно установленные способы;

- вовремя и в полном объеме уплачивает налоговые платежи;

- сдает в срок всю необходимую отчетность;

- своевременно и полно отвечает на запросы налоговых органов;

- беспрепятственно предоставляет доступ к информации, необходимой для налогового контроля.

Кто и как доказывает факт недобросовестности

Обязанность по сбору доказательств, свидетельствующих о недобросовестности налогоплательщика и получении им необоснованной налоговой выгоды, ложится на ИФНС (п. 6 ст. 108 НК РФ).

Подход в каждом конкретном случае должен быть индивидуальным.

При этом источники данных, которые могут использоваться могут быть самыми разными, но полученные факты должны быть убедительными (письмо ФНС России от 24.05.2011 № СА-4-9/8250).

Доказательства необоснованной налоговой выгоды

Отметим, что сбор доказательств получения компаниями необоснованной налоговой выгоды проводится налоговыми органами успешно и эффективно.

В качестве доказательств получения компаниями необоснованной налоговой выгоды принимаются следующие факты:

- несоответствие данных, относящихся к исполнителю, в отгрузочных документах перевозчика и путевых листах;

- отсутствие отчетов по оказанным консультационным услугам;

- затруднения при объяснении смысла и обстоятельств сделки;

- свидетельские показания работников, подтверждающих фиктивность их оформления на работу в контролируемую фирму;

- отсутствие имущества и работников по месту регистрации филиала;

- отсутствие реальной деятельности контрагента (непредставление отчетности, неуплата налогов);

- ликвидация или реорганизация контрагента сразу после сомнительной сделки;

- наличие в цепочке контрагентов лиц, в реальности не осуществляющих деятельность (отсутствие движения денежных средств по счетам или их неперечисление на оплату обычных для функционирующего лица расходов);

- исключение из ЕГРЮЛ на момент совершения сделки;

- дисквалификация, смерть или лишение свободы на момент совершения сделки лица, которым подписан документ;

- отсутствие необходимого для выполнения работ имущества, персонала и договоров с третьими лицами;

- обнаружение у налогоплательщика печати и учредительных документов контрагента;

- наличие в договоре условия о согласовании генподрядчиком с налогоплательщиком выбираемых для исполнения работ субподрядчиков.

Проблемный контрагент

В последнее время одним из наиболее часто употребляемых налоговыми органами терминов стал «проблемный» поставщик или его аналог «фирма-однодневка».

Объясняется это тем, что налоговики, на практике успешно доказывают так называемую недобросовестность поставщиков, и связанные с этим неправомерное получение вычетов по НДС и включение затрат в состав расходов, уменьшающих налогооблагаемую базу по налогу на прибыль у организации, проводящей операции с проблемным контрагентом.

При этом, налоговые органы для доказательства «проблемности» контрагента используют определение (что является составной частью недобросовестности) и ряд ее признаков.

Так «однодневкой» считается юридическое лицо, которое создается под конкретную операцию или на конкретный срок, как правило на квартал.

Эти фирмы не имеют целью вести какую-либо реальную деятельность, не представляют отчетность или представляют «нулевую» отчетность налоговым органам.

Основные положения письма ФНС

Ведомство утверждает в мартовских разъяснениях, что допускает налоговую реконструкцию. Провести её можно на этапе налоговой проверки, когда представляются возражения по акту. Кроме того, описаны примеры ситуаций, в которых реконструкция применима. Налоговики выделили четыре типа случаев по степени вины проверяемого плательщика:

Предприниматель не только знал, что сотрудничает с однодневкой, но и (прямой умысел).

Налогоплательщик сотрудничал с контрагентом, чей партнёр — заведомо подставная фирма, но не придавал этому значения (косвенный умысел).

Налогоплательщик обязательно узнал бы об участии технического юрлица в цепочке поставок, если бы проявил должную коммерческую осмотрительность, но он не проявил её и только поэтому не знал, что сотрудничает с мошенником (неосторожность).

Налогоплательщик не только не знал, но и не должен был узнать о подставной компании (вина отсутствует).

Первые два варианта, согласно письму, допускают реконструкцию на основе данных фактической сделки при условии, что налогоплательщик указал настоящего поставщика. Тогда отказ будет только по наценке на сомнительных партнёров.

Третий вариант также допускает учёт расходов, если предприниматель докажет их соответствие рынку. Налоговый вычет возможен на основе данных, которыми располагает ИФНС. Существенное условие для такого вычета — должен быть раскрыт фактический контрагент.

Четвёртый вариант идеально выглядит, но на практике он — самый трудный. Вам потребуется доказывать как собственную должную осмотрительность, так и реальность проведённой сделки.

Как правильно составить пояснение к требованию

С 2015 года плательщики НДС отчитываются перед государством в электронном виде. Соответственно, требование о пояснении расхождений с контрагентом также направляется в электронной форме. Подавать пояснительную записку необходимо также в электронной форме по канал телекоммуникационной связи.

Если налогоплательщик направит в адрес налоговой инспекции пояснительную записку в бумажном виде, она не будет принята. ФНС посчитает, что пояснения о расхождениях не были предоставлены. Если сумма налога была занижена из-за ошибок, налогоплательщику придётся заплатить штраф.

Форма пояснительной записки в электронном виде утверждена Приказом ФНС от ММВ-7-15/682@ (скачать). Формализованным ответом на требования налоговиков о представлении пояснительной записки по причине расхождения НДС между контрагентами, будет считаться документ, оформленный в форме файла .xml. Файлы иного формата налоговой службой в качестве пояснений не принимаются.

У налогоплательщика есть право вместе с формализованной формой ответа направить дополнительный, оформленный на бумажном носителе или в виде файла, но в ином формате. Например, в виде скан-копии формата .pdf или .jpeg. Такой ответ будет принят. При оформлении нужно указать, что это «Дополнение к ответу на требование №… от…».

Как отправить запрос (письмо) в налоговую или Минфин

Обратиться в налоговый орган и Минфин с письмом, составленным в двух экземплярах (один экземпляр с отметкой о принятии и датой принятия Вы оставляете у себя) можно следующим способом:

- Обратиться в свою налоговую инспекцию по месту регистрации организации или месту жительства ИП;

- Обратиться в Управление Федеральной налоговой службы по региону. В Москве адрес Управления ФНС: 125284, г. Москва, Хорошевское шоссе, д. 12А;

- Обратиться в Центральный аппарат по адресу: 127381, г. Москва, Неглинная ул., д. 23;

- Обратиться в Минфин России по адресу: 109097, город Москва, улица Ильинка, дом 9.

В письме указывайте полные реквизиты организации, действующий юридический адрес. Суть вопроса должна быть четко сформулирована, возможно, высказан Ваш предполагаемый ответ на описанный вопрос.

Если Вам необходима помощь в подготовке сообщения или Вы заинтересованы в бухгалтерском обслуживании, звоните по телефону (495) 661-35-70

Как разъяснения ФНС повлияют на бизнес

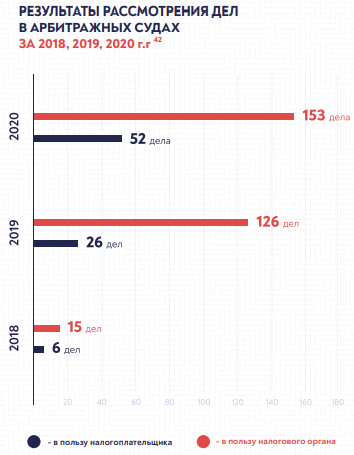

Согласно обзору юридической фирмы Арбитраж.ру со ссылкой на РБК, с 2018 по 2020 год всего 22% споров по статье 54.1 НК решились в пользу бизнеса. Остальные 78% дел выиграли налоговые органы.

Инфографика из обзора Арбитраж.ру.

Разъяснения ФНС должны изменить ситуацию в пользу бизнеса.

Теперь налоговые органы станут чаще применять налоговую реконструкцию. Смысл налоговой реконструкции состоит в том, что инспекция доначисляет налог не больше той суммы, которую организация реально не доплатила в бюджет. Раньше налоговики почти всегда отказывали в реконструкции и доначисляли налоги не с прибыли (чистого дохода), а с выручки (всего дохода без учёта затрат). Доначисление налога с выручки в совокупности с огромным штрафом (до 40% от неуплаченной суммы налога) для многих компаний оборачивалось банкротством.

Решение о налоговой реконструкции будет принято после оценки коммерческой осмотрительности компании и оценки выбора контрагента. Что это — объясним далее.

Важное значение письмо отводит признакам сделки с участием технических компаний. Технические — это компании, которые не ведут реальной деятельности

По-простому, липовые компании или фирмы-однодневки. Теперь налоговым органам придётся доказывать, что руководитель заведомо заключил договор с липовой организацией. До выхода письма ФНС они не особо утруждали себя доказыванием, а сходу отказывали в реконструкции, если в сделке участвовала фирма-однодневка.

* * *

Подведем итоги.

Действующим налоговым законодательством установлено право налогоплательщика на получение информации по применению налогового законодательства как от налоговых органов, так и от Минфина. С данной нормой корреспондируется обязанность Минфина и ФНС давать соответствующие разъяснения.

На практике широкое распространение получило разъяснение налогового законодательства в виде писем как Минфина, так и ФНС. Часть данных писем размещается на официальном сайте ФНС, они являются обязательными к применению территориальными налоговыми органами.

Налогоплательщик, пройдя ВС РФ, ВАС и дойдя до КС РФ, отстоял свое право на оспаривание писем ФНС.

КС РФ пришел к выводу, что не исключается право ФНС принимать акты информационно-разъяснительного характера с тем, чтобы обеспечить единообразное применение налогового законодательства налоговыми органами на всей территории РФ. Указанные акты адресованы непосредственно налоговым органам и должностным лицам, применяющим соответствующие законоположения. И, хотя обязательность содержащихся в них разъяснений для налогоплательщиков нормативно не закреплена, они приобретают, по сути, обязательный характер и для неопределенного круга налогоплательщиков.

КС РФ обязал федерального законодателя внести в действующее законодательство изменения, определяющие особенности рассмотрения дел об оспаривании актов федеральных органов исполнительной власти, в том числе актов ФНС, содержащих разъяснения налогового законодательства, которые формально не являются нормативными правовыми актами, но фактически обладают нормативными свойствами.

С.П.Данченко

Эксперт журнала

«Налоговая проверка»

Ответственность, если вовремя не подать пояснительную записку

В течение 6 дней с того момента, как налогоплательщик получит требование о разъяснениях от налоговиков по канал телекоммуникационной связи, необходимо направить в ФНС квитанцию о получении. Как только квитанция будет направлена, начинает течь 5дневный срок для отправки пояснительной записки.

Если налогоплательщик не уложится в 5дневный (или иной срок, указанный ФНС в требовании), его привлекут к ответственности в виде штрафа. В казну государства придётся внести:

- 5000 рублей, если требование не направлено в ФНС или направлено позже срока;

- 20000 рублей, если нарушение повторное.

Примеры из старой судебной практики

«Кузбассконсервмолоко»

Предприятие «Кузбассконсервмолоко» подписало договоры с поставщиками молока. Затраты на приобретение молока были включены в состав расходов по налогу на прибыль, а НДС с покупки принято к вычету. Но налоговая проверка показала, что фирма закупала сырьё у производителя непосредственно, а указанные в договорах поставщики оказались фиктивными. Компания встроила их в документооборот с целью незаконного уменьшения налоговой базы. Налоговики отказали предприятию в учёте полной суммы его расходов и в налоговых вычетах.

Арбитражный суд отметил, вынося решение, что следует учитывать реальность сделки. «Кузбассконсервмолоко» всё-таки приобретало сельхозпродукцию не только на бумаге, но и в действительности, но прямо у производителя. Суд решил, что в данном случае следует использовать налоговую реконструкцию и учесть затраты, фактически понесённые при покупке сырого молока непосредственно у сельхозпроизводителя, убрав наценку на сомнительных партнёров.

Суд заявил, что введение подставной фирмы в цепочку поставок при фактической покупке товара у иного – реального и более дешёвого – поставщика означает такое доначисление налога, как если бы договоры подписывались с реальным поставщиком, то есть в нашем случае с сельхозпроизводителями.

Кемеровская фармацевтическая фабрика

Этот процесс похож на дело «Кузбассконсервмолока». Фабрика заключила сделку на поставку стеклянных флаконов и пластиковых канистр, а в дальнейшем запросила налоговые вычеты по этим покупкам и учла затраты на них как расходы при расчёте налога на прибыль.

В действительности фирма приобретала упаковку не у заявленных поставщиков, а непосредственно у заводов, где производятся такие изделия. Для искусственного увеличения затрат потребовались фиктивные контрагенты. Таким образом завышались расходы по налогу на прибыль и размер вычетов по НДС. Налоговые инспекторы проверили предприятие и обнаружили доказательства номинальности поставщиков. ИФНС целиком отклонила заявленные вычеты и учёт расходов.

АС Кемеровской области решил, что снять следует только наценку, якобы уплаченную спорным партнёрам. Реальные же расходы, понесённые фабрикой на покупку канистр и флаконов непосредственно у изготовителя, следует признать и сделать по ним вычеты НДС.

Различное толкование статьи 54.1 разными государственными органами вредило предпринимательской деятельности. В деловых кругах ждали принятия унифицированной методики. В марте прошлого года ФНС опубликовала письмо от 10.03.2021 № БВ-4-7/3060@ «О практике применения статьи 54.1 Налогового кодекса Российской Федерации». Результатом стал прогресс в сторону единообразия в судебных делах о необоснованности налоговой выгоды. Арбитражная практика по ним пока не стала совершенно однородной, но уже можно отследить положительные изменения.