- Возмещение, возврат или вычет НДС при экспорте

- Возникновение пени по НДС

- Как возникает право на возврат НДС

- Рассчитываем пени по алгоритму

- Что такое пени и кто их платит

- Как рассчитать пени по НДС

- Как платят НДС при экспорте

- Нюансы подтверждения нулевой ставки НДС

- Как подтверждать нулевой НДС с 01.10.2015?

- Как отразить в бухучете сумму НДС, начисленного по неподтвержденному экспорту?

- Отражение НДС, начисленного при неподтверждении экспорта

- Как подтвердить нулевую ставку после начисления ненулевого НДС?

- Право на отказ

- Что делать при обнаружении просрочки

- Несколько советов экспортерам

- Расчет пеней по НДС: калькулятор

- Экспорт подтвержден, но с опозданием

- Что такое пеня

- Определение пени по НДС

- КБК пени по НДС в 2020 году

- Регистрация таможенных деклараций по экспортным операциям

Возмещение, возврат или вычет НДС при экспорте

В интернете часто встречаются все три термина, означающие уменьшение или освобождение от налоговых платежей, и их легко спутать:

Уплата налогов зачастую приводит к ситуации, кода из-за вычетов сумма налога станет отрицательной. Дальнейшие действия по возмещению налога:

- Предприятие подает декларацию и заявление о зачете или возврате НДС. Зачет по декларации — сумма идет на штрафы, недоимки или будущие платежи; если по документам возврат — сумма перечисляется на банковский счет.

- Затем она в течение семи дней принимает решение о полном, частичном возмещении или отказе в нем. Форма возмещения — зачет или возврат — определяется либо ФНС для покрытия недоимок в бюджет, либо согласно заявлению.

- Федеральная инспекция отправляет платежные документы в Казначейство на следующий день после принятия решения о возврате. Деньги перечисляются Казначейством в течение пяти дней.

Возникновение пени по НДС

Пеня по НДС – это денежная компенсация, которую предприниматель должен перечислить в бюджет из-за нарушений в налоговом законодательстве. Основными причинами для начисления пени являются:

Ошибка в расчетах

- Налоговая декларация была заполнена бухгалтером с ошибками. Результатом этой ошибки стало снижение налоговой базы. Как следствие, сумма налога, который начислили, и который предприятие оплатило, стала меньшей. Если неточность была обнаружена бухгалтером в кратчайшие сроки после подачи декларации, нужно срочно исправить ошибки и представить документ в налоговые органы повторно. В то же время недостающую сумму, которая должна была быть начислена по НДС нужно доплатить в бюджет. Пеня не будет насчитана в том случае, если доплата была сделана до 25 числа следующего месяца. Но если неточность в декларации обнаружили после истечения этого срока, фирма будет вынуждена уплатить насчитанную ей пеню. В таком случае нарушением законодательства будет недоплата по НДС.

- Финансовый отдел предприятия не перечислил или же просто не вовремя перечислил налоговый аванс. Если в какой-то период сумма начисленного налога оказалась меньшей, чем нужно было, то по итогам года она будет пересчитана, и налоговая служба выставит счет по пени для НДС. Пеня может быть перерассчитана, если представитель предприятия напишет заявление на адрес ИФНС.

- В случае, если на предприятии проводилась проверка сотрудниками ФСН и были выявлены случаи нарушения налогового законодательства. Главной причиной для начисления пени в таком случае становится акт проверки, который должны подписать как представители ФСН, так и руководители организации.

Можно рассчитать пени по НДС самостоятельно, но и обратиться за данными в ИФНС. Для самостоятельного подсчета зачастую используют специальный калькулятор пени. Но предпочтительно рассчитывать сумму пени самостоятельно.

Как возникает право на возврат НДС

Экспортёры могут принимать к вычету НДС, который компания заплатила при покупке товаров, ушедших на экспорт. Но сделать это можно, если есть счёт-фактура от поставщика товара и подтверждена нулевая ставка по экспорту.

После того, как отразите в декларации по НДС всю реализацию и вычеты, может возникнуть переплата налога. Это когда сумма вычетов превышает начисленный налог. Тогда по закону возникает право на возврат этой переплаты.

Когда деятельность связана только с экспортом, возврат будет почти всегда. Главное — соблюдать все условия и правильно заполнить декларацию по НДС.

Расскажем подробнее о том, как подтвердить право на нулевую ставку, как принять вычет и как оформить возврат.

Рассчитываем пени по алгоритму

Итак, Вы столкнулись с необходимостью уплаты пени по НДС. Как правильно рассчитать сумму к начислению и выплате в бюджет? Процедуру расчета представим в виде алгоритма, состоящего из следующих последовательных действий:

Этап 1. Выявляем сумму недоимки. Данный показатель определяется как сумма задолженности (непогашенной или погашенной с просрочкой).

Этап 2. Определяем количество дней просрочки платежа. Для этого нужно зафиксировать день начала просрочки и день погашения долга. Платеж считается просроченным на следующий день после крайнего срока оплаты (если НДС за февраль 2016 нужно было оплатить до 25 марта, то днем возникновения недоимки считается 26 марта). День погашения долга подтверждается платежным поручением.

Этап 3. Выяснить, какая ставка рефинансирования действовала на период просрочки платежа. Данный показатель опубликован на официальном сайте ЦБ.

Этап 4. Рассчитать пеню по формуле:

П = Нед * Ст. Реф. / 300 — Пр,

где П — сумма пени к оплате,

Ст. Реф. — ставка рефинансирования, действовавшая в период просрочки платежа;

Пр — количество дней просрочки.

Также рекомендуем посмотреть калькулятор в Excel по расчету пени по налогам и сборам.

Что такое пени и кто их платит

Пеня по НДС (добавленной стоимости), а также прочим налогам представляет собой вид неустойки, санкцию. Начисляется неустойка, если лицо несвоевременно выполняет обязательства. Расчет производится в процентах от оговоренной суммы в договоре за каждый день просрочки.

Какие факторы влияют на размер санкции:

- Сумма налога, которая не была своевременно внесена.

- Число дней, которые прошли после последней даты внесения платежа.

- Ставка рефинансирования ЦБ.

Санкция может быть введена, если лицо, составляющее отчет, допустило ошибку при оформлении декларации. Если недочет был обнаружен сотрудником, и он подал исправленный вариант в срок, штраф не требуется платить. Помимо этого, санкция начисляется, если организация несвоевременно перечислила аванс, либо при проверке предприятия налоговые органы выявили нарушения.

Как рассчитать пени по НДС

Если вы исправно подавали декларации в налоговый орган и делали положенные выплаты, то при первом опоздании пени будет начисляться в минимальном размере — 5% от задолженной исходной суммы. Штраф будет увеличиваться каждый день с момента просрочки.

- Днем просрочки считается дата окончания приема деклараций в налоговом органе;

- общая сумма начисленного пени за длительный срок неуплаты не может составлять более 30% от изначального размера налогового долга организации по НДС;

- минимальный размер пени, согласно ст.119 п.1, равняется 100 рублям;

- если организация никак не отреагировала на уведомление налогового органа о неуплате НДС, через 180 дней после окончания срока подачи деклараций размер пени автоматически увеличится до 30% исходной суммы, который будут начисляться ежедневно.

Если в налоговой увидели ваш платеж, но вы не сдали вовремя декларацию или принесли ее в бумажном варианте, пени начислять вам не будут, но наложат на организацию штраф в размере 1000 рублей.

Где взять платежку по пени по НДС и что делать дальше, расскажем ниже.

О расчете пени по НДС на примере расскажет видео ниже:

Как платят НДС при экспорте

При продаже товаров иностранным партнёрам НДС платить не надо. У компании есть право экспортировать по нулевой ставке, при условии, что она это право подтвердит. Такая преференция предусмотрена законом, потому что иностранцы не платят российский НДС. А налогоплательщики стран Евразийского экономического союза платят косвенные налоги у себя.

Но не всегда надо применять нулевую ставку, от неё можно отказаться, если реализуете товар за пределы Евразийского экономического союза. Обычно отказываются те, у кого разовые сделки по экспорту. Им удобнее заплатить налог, чем проходить проверку в налоговой.

Если решите отказаться, надо подать в налоговую заявление об отказе от нулевой ставки и исчислить налог по общим ставкам 20% или 10%. Отказ действует до конца года на все экспортные операции — нельзя по одним операциям применять общие ставки, а по другим нулевую.

Нельзя отказаться от ставки 0%, если экспортируете товар в страны ЕАЭС — письмо Минфина от 09.01.2018 № 03-07-13/1/24. Напомним, что к странам ЕАЭС относятся Россия, Казахстан, Белоруссия, Армения и Киргизия.

Если иностранный контрагент перечислил аванс за товар, НДС с него платить . Причём не имеет значения из какой страны покупатель.

Нюансы подтверждения нулевой ставки НДС

Александр Лавров Состав пакета необходимых документов установлен ст. 165 НК РФ. В него входят экспортный контракт, таможенные декларации с отметками таможни, а также транспортные, товаросопроводительные и (или) иные документы с отметками таможни о вывозе товара.

Все документы на подтверждение нулевой ставки НДС представляются в виде копий. И лишь для таможенных деклараций установлено исключение: их копии можно заменить на реестр. С 01.10.2015 такое право будет у экспортера и в отношении документов, подтверждающих вывоз товара, например накладных (см.

452-ФЗ).

На сбор документов у экспортера есть 180 дней с даты помещения товаров под таможенную процедуру экспорта. Если компания не уложилась в этот срок, она должна начислить налог по ненулевой ставке: 18 или 10 %. Однако начисленный в этом случае НДС покупателю не предъявляется, цена договора на него не увеличивается и к выручке он прямого отношения не имеет.

Как подтверждать нулевой НДС с 01.10.2015?

Наталья Лайша С этого момента у экспортеров и импортеров появится возможность представлять в налоговые органы вместо копий таможенных деклараций и перевозочных документов на бумажных носителях реестры этих документов в электронном виде через оператора ЭДО. Это значит, что подтвердить обоснованность применения налоговой ставки 0 % и налоговых вычетов по экспортным и импортным операциям будет намного проще, а объем документооборота существенно сократится.

Чтобы еще упростить процесс представления документов в налоговую инспекцию, реестры можно будет готовить и передавать в систему интернет-отчетности Контур.Экстерн из сервиса для таможенного декларирования Контур.Декларант.

В сервисе могут работать сразу несколько пользователей с различной ролью даже из разных офисов или городов.

При этом пользователь-бухгалтер получает доступ к архиву всех «выпущенных» таможенных деклараций: может выгружать сведения в книгу покупок, сверять данные по счетам-фактурам, формировать реестры таможенных деклараций, делать подборку информации для подтверждения применения нулевой ставки НДС.

Как отразить в бухучете сумму НДС, начисленного по неподтвержденному экспорту?

Александр ЛавровСуществуют два основных варианта. Первый рекомендован Минфином России в письме от 27.05.2003 № 16-00-14/177. В соответствии с ним нужно отражать начисление НДС по неподтвержденному экспорту по ненулевой ставке проводкой Дт 68 «НДС к возмещению» Кт 68 «НДС к начислению».

Но такой НДС в бухгалтерском балансе не должен влиять на состояние расчетов с бюджетом, так как на дату начисления налога у организации еще не возникает права на его вычет (возмещение). Значит, его отражение на счете 68 может запутать бухгалтера и привести к ошибке в отчетности. Поэтому логичнее отразить начисленный при неподтверждении экспорта НДС на счете 19 или 76 (см. табл.).

Отражение НДС, начисленного при неподтверждении экспорта

| Начислен НДС при неподтверждении нулевой ставки | 19/76 | 68-НДС |

| Начислены пени по НДС | 91-2/99 | 68-НДС |

| Принят к вычету «входной» НДС | 68-НДС | 19 |

| Списан начисленный НДС | 91-2 | 19/76 |

| Принят к вычету НДС, начисленный ранее | 68-НДС | 19/76 |

| Восстановлен «входной» НДС | 19 | 68-НДС |

| «Входной» НДС заново принят к вычету | 68-НДС | 19 |

Как подтвердить нулевую ставку после начисления ненулевого НДС?

Александр ЛавровЕсли компания соберет все документы, можно принять к вычету тот НДС, который был начислен по истечении 180 дней. На это отводится три года после окончания периода, в котором произошла отгрузка товаров на экспорт (пп. 1 п. 1, п. 9 ст. 167, п. 2 ст. 173 НК РФ, письмо Минфина России от 03.02.2015 № 03-07-08/4181).

Если документы так и не будут собраны, то начисленный НДС нужно списать на прочие расходы (п. 11 ПБУ 10/99 «Расходы организации»). Эти расходы можно учесть при исчислении налога на прибыль (Постановление Президиума ВАС РФ от 09.04.2013 № 15047/12, письмо ФНС России от 24.12.2013 № СА-4-7/23263).

Признать расходы в налоговом учете можно уже на момент начисления (пп. 1 п. 7 ст. 272 НК РФ). В бухучете же все зависит от оценки организацией ситуации и вероятности подтвердить нулевую ставку.

Поэтому, как и в налоговом учете, уже на дату начисления НДС можно списать его на прочие расходы.

Если все же есть уверенность, что необходимые документы будут собраны, а нулевая ставка подтверждена, в бухучете с признанием расходов нужно подождать. Да и в налоговом учете в этом случае лучше не торопиться с отражением расходов: если впоследствии экспорт будет подтвержден, то расходы в виде НДС придется аннулировать, скорее всего, с доплатой налога и пенями.

Право на отказ

С 2018 года обложение налогом на добавленную стоимость при экспорте по 0% стало не обязанностью, а правом плательщиков. Они получили возможность официально не применять льготу на экспортируемые товары. Отказ возможен по всем экспортным сделкам в комплексе при условии подачи в налоговую службу заявления в срок не позднее 1-го числа квартала, с которого налогоплательщик планирует рассчитываться по НДС по обычным правилам.

ВАЖНО!

Общий срок отказа — не менее чем на год. Плательщикам это необходимо, если они хотят принимать налог к вычету, выставленный по ставкам 20% или 10% теми поставщиками, которые, имея право на нулевую ставку, не хотят ее подтверждать, выделяя в результате в счетах-фактурах обычный налог. Для применения этой льготы фирме придется собирать документы для подтверждения 0 ставки при экспорте и предоставлять их в ФНС.

В прошлые периоды налоговики обращали пристальное внимание на тех, кто регулярно «забывает» собрать нужные документы. Организации хитрили, старались купить документы по НДС, проводили часть экспортных операций по обычной ставке 10% или 20% (18% до 2020 г.), но что-то оформляли под 0%

Теперь прибегать к таким сложностям не нужно.

Что делать при обнаружении просрочки

Если о просрочке по налогу вы узнали из уведомления ФНС, вам следует срочно на него отреагировать. На устранение задолженности законом отводится всего 10 календарных дней.

- В первую очередь, перепроверьте правильность выставленных требований и подготовьте доказательную базу. В ФНС тоже работают живые люди, и они могут допускать ошибки. Сверьте предоставленную вами отчетность с реальными данными из собственных баз.

- Если претензии налоговой инспекции верны, самостоятельно рассчитайте размер заявленного пени и сверьте с указанными в официальном уведомлении расчетами.

- Порой времени на разбирательства слишком мало, поэтому многие организации сначала оплачивают заявленные налоговой инспекцией суммы, чтобы пени не нарастали, а затем начинают процедуру сверки. Если претензии инспекторов будут признаны ошибочными, ваш денежный перевод вернут на расчетный счет или он будет зачтен при следующей подаче декларации и оплате налогов.

Если вы нашли ошибки в поданной вами декларации после ее сдачи, обязательно сообщите об этом в налоговые органы, написав официальное письмо на бланке организации, указав все данные и реквизиты сделанных платежей. Чем быстрей вы заявите о необходимости пересмотра данных и платежей, тем проще будет для обеих сторон.

- Рассчитайте сумму недостаточных выплат и совершите платеж;

- подайте в налоговый орган новый, уточненный вариант декларации с верными данными.

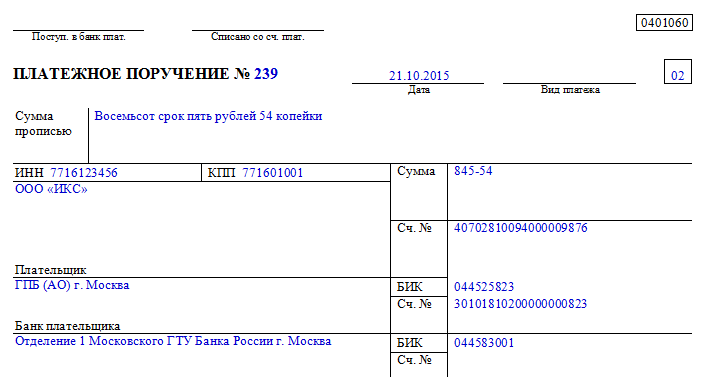

Образец платежного поручения на уплату пеней

Как писали выше, рассчитать пеню по НДС можно при помощи калькуляторов, доступных онлайн.

О том, как отразить пени по НДС в 1С:Бухгалтерии, расскажет видео ниже:

Несколько советов экспортерам

Если вы собрали неполный комплект документов или нарушили сроки их подачи в налоговую службу, то для вас это может обернуться начислением пени или доначислением НДС до ставки 20% (или 10% в ряде случаев). Когда вы не можете обосновать в полной мере применение нулевой ставки, для налоговой службы такая операция будет рассматриваться как обычная сделка, по которой начисляется стандартный НДС без преференций. Ниже представлены две самые распространенные ситуации, которые могут возникнуть у неопытного экспортера.

Кейс 1: Покупка товара произошла в России на сумму 120 рублей, из которых налоговый платеж составляет 20%. Наценка для перепродажи составила 10%, то есть за границу товар продан за 110 рублей. Вовремя документы на возврат по экспортной сделке вы не подали, а сейчас нужно заплатить экспортный НДС. Как рассчитать, сколько НДС нужно вернуть налоговой при экспорте?

Ответ: Если вы не подтвердили факт экспортной операции в течение 180 дней после отгрузки, то обязаны заплатить 20% с суммы сделки. После сбора всех необходимых документов вы можете подать заявление к возмещению «входного» НДС.

Кейс 2: Вы не подали заявление на возмещение входного налога, но налоговая требует еще и оплатить сумму в размере 20% со всей сделки (товар+транспортировка), а не только по товару, который был куплен внутри страны.

Ответ: Возмещение входного налога — теперь дело добровольное. Выгоднее, конечно, возмещать. Но главное то, что в течение трех месяцев после отгрузки нужно подтвердить ставку 0%. Если вы в течении указанного срока не подтверждаете ее, то вы должны на сумму сделки при экспорте начислить НДС (т.е. 0% вы не подтвердили, значит, обязаны уплатить 20%) и в декларации по НДС в разделе 6 отразить эти сделки и НДС по ним.

Если вы сорвали сроки предоставления документов, то для возмещения входного налога можно их подать в следующем налоговом периоде. После того как перечень документов будет рассмотрен, налоговая начнет камеральную проверку

Но важно понимать, что этот процесс начнется со следующего квартала и может протекать в течение 180 дней.

В первом случае вопрос касается ситуации, когда документы не поданы вовремя, а во втором случае экспортеру непонятно, почему налог взимается не за товар, а за всю сделку. Когда организация никогда не сталкивалась ранее с экспортом в своей деятельности, многие моменты могут быть в новинку, и это касается не только вопросов налогообложения.

Поэтому мы рекомендуем привлекать профильных специалистов, которые сориентируют вас в необходимых вопросах и помогут избежать дополнительных затрат фирмы.

Расчет пеней по НДС: калькулятор

В настоящее время (с 01.10.2017) начисление пеней организациями, а точнее, их ставка зависит от количества дней просрочки платежа.

Если просрочка не превышает 30 дней, пени начисляются исходя из 1/300 ставки рефинансирования ЦБ РФ (абз. 2 п. 4 ст. 75 НК РФ). При этом формула расчета выглядит следующим образом:

П = Н × Ср / 300 × Д,

где П — сумма пеней;

Н — сумма недоимки;

Ср — ставка рефинансирования ЦБ РФ;

Д — количество дней просрочки платежа.

Примечание: ИП и физлица считают пени по этой формуле в любом случае, т.е. независимо от длительности просрочки платежа.

За просрочку свыше 30 дней юридические лица рассчитывают пени исходя из 1/150 ставки рефинансирования по формуле:

П = Н × Ср / 300 × 30 + Н × Ср / 150 × (Д – 30).

Размер ставки рефинансирования смотрите в материале «Информация о ставке рефинансирования ЦБ РФ».

Воспользуйтесь нашим калькулятором для расчета пеней.

Для лучшего понимания того, как рассчитать пеню по НДС, рассмотрим условный пример.

Пример

Согласно представленной налоговой декларации размер НДС к уплате за 1-й квартал ООО «Мечта» составил 279 000 рублей. Уплата налога по срокам 25 апреля, 25 мая, 26 июня произведена не была. Всю сумму недоимки компания заплатила 13 июля.

Пени начисляются по каждому сроку уплаты. Ставка рефинансирования была установлена (условно) в период с 27 марта по 1 мая в размере 9,75%, в период со 2 мая по 18 июня — 9,25%, с 19 июня — 9%.

Приведем расчет пеней в соответствии с рекомендациями, изложенными в постановлении Пленума ВАС РФ от 30.07.2013 № 57.

Данные для расчета размера пени:

- Пени рассчитываются по каждому сроку уплаты: 25 апреля, 25 мая, 26 июня.

- Размер недоимки по каждому сроку уплаты — 279 000 / 3 = 93 000 рублей.

- Расчет пени представлен в таблице.

|

Срок уплаты |

Недоимка |

Дата начала расчета дней просрочки |

Дата уплаты / изменения ставки рефинансирования |

Количество дней просрочки |

Ставка рефинанси-рования |

Пеня |

|

25 апреля |

93 000,00 |

26 апреля |

1 мая |

6 |

9,75%/300 |

181,35 |

|

25 апреля |

93 000,33 |

02 мая |

25 мая |

24 |

9,25%/300 |

688,20 |

|

25 апреля |

93 000,00 |

26 мая |

18 июня |

24 |

9,25%/150 |

1 376,40 |

|

25 апреля |

93 000,00 |

19 июня |

13 июля |

25 |

9,00%/150 |

1 395 |

|

Итого по сроку уплаты 25 апреля |

79 |

3 640,95 |

||||

|

25 мая |

93 000,00 |

26 мая |

18 июня |

24 |

9,25%/300 |

688,20 |

|

25 мая |

93 000,00 |

19 июня |

24 июня |

6 |

9,00%/300 |

167,40 |

|

25 мая |

93 000,00 |

25 июня |

13 июля |

19 |

9,00%/150 |

1 060,20 |

|

Итого по сроку уплаты 25 мая |

49 |

1 915,80 |

||||

|

26 июня |

93 000,00 |

27 июня |

13 июля |

17 |

9,00%/300 |

474,30 |

|

Итого по сроку уплаты 26 июля |

17 |

474,30 |

||||

|

Итого пени по НДС за 1 квартал на 13 июля |

145 |

6 031,05 |

По какому КБК уплачиваются пени по НДС, см. здесь.

Рассчитав величину пеней, их нужно отразить в учете и перечислить в бюджет. Правильно зафиксировать пени в бухгалтерском и налоговом учете, вам поможет этот материал, а оформить платежку — Готовое решение от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Экспорт подтвержден, но с опозданием

Если документы, необходимые для подтверждения экспорта, все же будут собраны, уплаченный НДС можно вернуть. На это фирме отводится три года.

Примечание. Если сумма вычета превышает исчисленную сумму НДС, то вернуть налог можно в течение трех лет после окончания соответствующего налогового периода (п. 2 ст. 173 Налогового кодекса РФ).

В этом случае налогоплательщик подает декларацию за тот период, в котором он закончил собирать документы (п. 9 ст. 167 Налогового кодекса РФ). В нулевой декларации заполняется разд. 2. При этом выручка в иностранной валюте пересчитывается уже на дату оплаты отгруженных товаров, как того требует п. 3 ст. 153 Налогового кодекса РФ. Но на расчет самого налога это не повлияет, поскольку его сумма равна нулю.

Заполнять же декларацию нужно так. В графе 2 по соответствующему коду показывается налоговая база за истекший период, облагаемая по ставке 0 процентов.

В графе 5 указывается сумма, подлежащая вычету. Это тот самый «входной» НДС, уплаченный поставщику. Он как бы заново принимается к вычету, но уже по операции, облагаемой по нулевой ставке. И одновременно компания должна восстановить «входной» НДС, уже принятый к вычету в декларации по неподтвержденному экспорту. Эта величина отражается в графе 8.

Отдельно в графе 7 записывают ранее исчисленную сумму налога — ту, что была включена в нулевую декларацию, которую фирма подавала по неподтвержденному экспорту.

Итоговая сумма НДС к возмещению показывается в разд. 1 по строке 010 налоговой декларации по нулевой ставке.

Пример (продолжение). Продолжим предыдущий пример. В октябре 2006 г. ООО «Вектор» собрало все документы, необходимые для подтверждения экспорта, и подало их в налоговую инспекцию. Налоговики проверили фирму и вернули ей уплаченный НДС. Сумма налога к возмещению была рассчитана так:

90 000 руб. + 144 720 руб. — 90 000 руб. = 144 720 руб.

В учете после возмещения налога будет сделана такая проводка:

Дебет 51 Кредит 68 субсчет «НДС к возмещению»

144 720 руб. — возвращен «экспортный» НДС.

Заметьте: с 1 января 2007 г. перестанет действовать требование представлять отдельную декларацию по экспортным операциям (п. 6 ст. 164 Налогового кодекса РФ). Будет утверждена единая декларация. Для этого в обычную декларацию по НДС добавится экспортный раздел.

Еще один нюанс. Если организация соберет необходимые документы с опозданием, она вернет только начисленную сумму НДС. Пени все равно останутся в бюджете, о чем официально заявили специалисты Минфина России в Письме от 24 сентября 2004 г. N 03-04-08/73. Аргумент у чиновников простой: пени, уплаченные при неподтвержденном экспорте, не возвращаются, поскольку Кодексом это прямо не предусмотрено. В п. 9 ст. 165 Налогового кодекса РФ говорится лишь о возврате сумм налога.

Можно ли с этим поспорить? В принципе, да. По общему правилу — оно прописано в пп. 5 п. 1 ст. 21 Кодекса — налогоплательщик имеет право на возврат излишне взысканных пеней. И налоговики в регионах порой против этого не возражают (см., например, Письмо УМНС России по г. Москве от 29 сентября 2002 г. N 11-14/44841). Но вопрос в том, можно ли считать такие санкции излишне уплаченными? Ведь если речь идет о пенях, начисленных начиная со 181-го дня, то их уплата вполне законна. Впрочем, можно попытаться доказать, что при подтверждении экспорта исчезает сама причина санкций. Но как к этому доводу отнесутся судьи, сказать сложно. Если же в течение трех лет подтвердить экспорт не удастся, то сумму НДС нужно списать проводкой:

Дебет 91 субсчет «Прочие расходы»

Кредит 68 субсчет «НДС к возмещению»

учтен в составе прочих расходов «экспортный» НДС.

При этом в налоговом учете НДС, начисленный по неподтвержденному экспорту, в расходы не включается.

О.Г.Алексеева

Налоговый консультант

ООО «Бейкер Тилли Русаудит»

Е.В.Жиленко

Замдиректора

по вопросам экономики и финансов

ООО «Космос-Терминал»

Что такое пеня

С латыни «пеня» (poena) переводится как «наказание». В российском гражданском законодательстве понятие «пеня» не определено, в ГК есть лишь указание на то, что пеня является разновидностью .

Согласно статье 75 Налогового кодекса РФ (далее — НК) пеней признается денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм или , в том числе налогов, уплачиваемых в связи с перемещением через таможенную границу Таможенного союза, в более поздние по сравнению с установленными законодательством о налогах и сборах сроки.

Т.о. в ГК под пеней понимается разновидность неустойки, при которой сумма неустойки возрастает пропорционально сроку задолженности. Пеня в гражданском праве выступает в качестве длящейся неустойки, которая подлежит взысканию за каждый день просрочки обязательства, не исполненного в установленный срок. В свою очередь НК РФ признает пеню в качестве одного из способов обеспечения исполнения обязанности по уплате налогов и сборов, состоящих во взыскании установленной денежной суммы, которую налогоплательщик, плательщик сборов или налоговый агент должны уплатить в случае уплаты причитающихся сумм налогов или сборов.

Сравнение гражданского и налогового законодательства позволяет выделить следующие общие черты, характеризующие общеправовое понятие «пеня»:

-

пеня — это денежная сумма;

-

основанием уплаты пени служит пропуск срока, установленного для исполнения имущественной обязанности;

-

целью взыскания пени является обеспечение исполнения имущественных обязанностей.

Определение пени по НДС

Если у предприятия есть несколько просрочек по НДС, то пени для каждой рассчитываются отдельно. Но уплачивать все части долга нужно в одно время по отдельному налогу.

Основные данные для самостоятельного подсчета пени:

Пени по налогу

- просрочки по налогу рассчитываются на основании одной трехсотой части ставки рефинансирования

- расчеты ведутся в календарных днях, а не рабочих (начинать нужно со дня, идущего после уплаты налога)

- окончательно рассчитывать пеню можно в день оплаты основного тела налога

- ставка ЦБ РФ может несколько изменяться, из-за чего нужно следить за этим процессом и для расчета применять соответствующие числа

Порядок расчета пени регулирует статья 75 Налогового кодекса Российской Федерации.

КБК пени по НДС в 2020 году

В таблице ниже приведены КБК пени по НДС 2020 года.

|

Наименование платежа |

КБК для перечисления пени по налогу (сбору, др. обязательному платежу) |

|

НДС на товары (работы, услуги), реализуемые на территории России |

182 1 03 01000 01 2100 110 |

|

НДС на товары, ввозимые на территорию России (из Республик Беларусь и Казахстан) |

182 1 04 01000 01 2100 110 |

|

НДС на товары, ввозимые на территорию России (администратор платежей – ФТС России) |

153 1 04 01000 01 2100 110 |

Напоминаем! С 01.01.2019 согласно вступившему в действие ФЗ № 303 от 03.08.2018 ставка НДС повысилась с 18 до 20% (п.3 ст.164 НК РФ). Остались без изменения ставки 10% ( п.2 ст.164 НК РФ) и 0% ( п.1 ст.164 НК РФ). Чтобы правильно соотнести налоговую ставку к конкретной группе товаров ФНС дала свои рекомендации в Письме ФНС № СД-4-3/20667@ от 23.10.2018.

Помимо пени по НДС возможно применение штрафных санкций. Отличие пени от штрафа состоит в том, что согласно ст. 75 НК РФ пеня начисляется и уплачивается налогоплательщиком, если он просрочил уплату налога. При этом организация может либо самостоятельно рассчитать пеню, либо получить требование от налогового органа.

Налоговый штраф является санкцией за правонарушения (ст. 114 НК РФ), одно из которых — неуплата или неполная уплата налога (ст. 122 НК РФ).

Поэтому опубликуем КБК для оплаты штрафа по НДС:

|

Вид налога |

Штрафы по НДС |

|

Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории России |

182 1 03 01000 01 3000 110 |

|

Налог на добавленную стоимость на товары, ввозимые на территорию России (из Беларуси и Казахстана) |

182 1 04 01000 01 3000 110 |

|

Налог на добавленную стоимость на товары, ввозимые на территорию России (администратор платежей — ФТС России) |

153 1 04 01000 01 3000 110 |

В завершение напомним ссылку на актуальные КБК 2020 года.

Также рекомендуем изучить реквизиты для уплаты страховых взносов в 2020 году, чтобы не допустить ошибки при перечислении взносов.

А также советуем обратить внимание на образцы платежных поручений по страховым взносам 2020 года, составленные с учетом введенных изменений. Статья актуализирована в соответствии с действующим законодательством 17.12.2019

Статья актуализирована в соответствии с действующим законодательством 17.12.2019

Регистрация таможенных деклараций по экспортным операциям

Чтобы воспользоваться ставкой НДС 0%, необходимо ее обосновать, предоставив в ИФНС определенный пакет документов.

По сырьевым товарам право на вычет по входящему НДС зависит от того, подтвержден экспорт или нет. Документальное подтверждение ставки НДС 0% нужно для того, чтобы иметь право оформить реализацию на экспорт с такой пониженной ставкой и применить вычет входящего НДС.

Для подтверждения ставки НДС 0% по экспорту в ИФНС предоставляется пакет документов (ст. 165 НК РФ). Документы можно сдать на полностью бумажных носителях или в более удобном виде — на бумажном носителе и в электронном виде с помощью специального реестра.

Вариант № 1. Пакет документов на бумажных носителях:

- контракт (копия) с иностранным покупателем;

- таможенная декларация с отметками таможенного органа;

- копии транспортных, товаросопроводительных и (или) иных документов с отметками таможенных органов мест убытия, подтверждающих вывоз товаров из РФ.

Вариант № 2. Пакет документов на бумажных носителях и в электронном виде:

- контракт (копия) с иностранным покупателем (Письмо ФНС РФ от 25.01.2016 N ЕД-4-15/);

- реестры таможенных деклараций (полных таможенных деклараций) транспортных, товаросопроводительных и (или) иных документов в электронном виде (п. 15 ст. 165 НК РФ, Приложение N 5 к Приказу ФНС от 30.09.2015 N ММВ-7-15/427, Письмо ФНС РФ от 04.02.2016 N ЕД-4-15/1636).

Реестр таможенных деклараций предоставляется в ИФНС в электронном виде и заменяет все документы, кроме контракта. Подтверждающие документы, в т. ч. реестры, предоставляются в ИФНС одновременно с декларацией по НДС (п. 10 ст. 165 НК РФ).

Для автоматического заполнения Реестра по НДС: Приложение 05 необходимо предварительно ввести документ Таможенная декларация (экспорт) в разделе Продажи – Продажи – Таможенные декларации (экспорт). Данный документ можно создать на основании документа Реализация (акт, накладная) по кнопке Создать на основании, выбрав Таможенная декларация (экспорт).

Рассмотрим особенности заполнения документа Таможенная декларация (экспорт) по примеру.

Шапка документа:

- Номер — регистрационный номер таможенной декларации (3 блока номера ТД). PDF

- от — дата регистрации данных ТД. В нашем примере в поле от отражена дата формирования документа в 1С при подтверждении ставки НДС 0%.

- Код операции — 1011422 «Реализация сырьевых товаров, вывезенных в таможенной процедуре экспорта…» (Приложение N 1 к Порядку заполнения налоговой декларации по налогу на добавленную стоимость, утв. Приказом ФНС РФ от 29.10.2014 N ММВ-7-3/).

- Основания — документ-основание Реализация (акт, накладная) по ставке НДС 0%, к которому оформлена таможенная декларация.

Табличная часть документа:

- Вид транспорта — 30 «Автодорожный транспорт (за исключением транспортных средств, указанных под кодами 31, 32)»: код того вида транспорта, которым товары вывозились из РФ. Реквизит выбирается из выпадающего списка.

- Сопроводительный документ — 01 «CMR»: код того транспортного (товаросопроводительного) документа, который подтверждает вывоз товаров из РФ. Реквизит выбирается из выпадающего списка.

- Номер — номер CMR; указывается номер сопроводительного документа. Если у документа нет №, то допускается проставить в поле значение б/н — «без номера».

- Дата — дата CMR; указывается дата сопроводительного документа.

- Примечание — можно указать иные документы по реализации на экспорт, которые предоставляются вместе с декларацией по НДС. Например, реквизиты контракта. В нашем случае — Контракт №12/18 от 08.12.2018 г. Информация из этого поля также попадает в документ Реестр по НДС: Приложение 05.

Табличная часть документа Реестр НДС: Приложение 05 заполняется по правилам, которые утверждены Приказом ФНС от 30.09.2015 N ММВ-7-15/427.

Документ не формирует проводки в БУ и НУ.