- Понятие и виды транспортных расходов

- Отражение в учете услуг по доставке товаров до покупателя

- Нормативное регулирование

- Учет в 1С

- Проводки по документу

- Особенности организации учета транспортных расходов купленных товаров до склада торговой организации

- Способы отражения транспортных затрат в бухгалтерском и налоговом учете

- Что такое прямые и косвенные расходы

- Расходы на доставку приобретенных товаров до своего склада

- Программа курса

- Транспортные расходы на доставку основных средств

- Транспортные расходы на доставку товара

- Транспортные расходы в налоговом учёте

- ТЗР при покупке материалов

- Расчет транспортных расходов

- Пример расчетов и проводок

Понятие и виды транспортных расходов

Большинство компаний, занятых производственной или торговой деятельностью, пользуются услугами транспортных компаний или имеют собственный автопарк. При покупке активов организация также несет другие сопутствующие издержки, которые вместе с затратами на доставку образуют транспортно-заготовительные расходы (ТЗР). Согласно новому ФСБУ 5/2019 (применяется с 2021 года) затраты на заготовку и доставку запасов до места их потребления (продажи, использования) должны включаться в фактическую себестоимость запасов.

Новый ФСБУ 5/2019 «Запасы» существенно скорректировал некоторые учетные правила. Посмотреть, что изменилось, вы можете в аналитическом Обзоре от КонсультантПлюс. Получите пробный доступ к К+ бесплатно и переходите в материал.

Какие именно расходы включать в ТЗР, ФСБУ 5/2019 не раскрывает. Поэтому каждая компания должна разработать свой собственный перечень таких затрат и утвердить его в учетной политике. А поскольку новый стандарт по этому поводу немногословен, ориентироваться при разработке перечня можно на действовавшие до 2021 года ПБУ 5/01 (утв. приказом Минфина от 09.06.2001 № 44н) и Методички по учету МПЗ (утв. приказом Минфина от 28.12.2001 № 119н). В частности, к затратам, связанным с заготовкой и доставкой МПЗ до места их использования, эти НПА относили:

- собственно затраты, связанные с заготовкой и доставкой;

- затраты, связанные с содержанием персонала предприятия, занятого заготовкой и хранением;

- услуги по транспортировке МПЗ до места их использования;

- расходы по погрузке и транспортировке, если они оплачиваются вне основной стоимости материалов;

- по содержанию реально использующихся складских помещений и др.

Также при составлении перечня можно использовать Общероссийский классификатор видов экономической деятельности (утв. приказом Росстандарта от 31.01.2014 № 14-ст). В классификаторе есть раздел «Транспортировка и хранение», в нем приводится список транспортных услуг, на который можно ориентироваться.

Следует учесть, что для бухучета большое значение имеет вид ТЗР. А именно:

- ТЗР, обусловленные приобретением материалов;

- ТЗР, обусловленные приобретением товаров: в торговой компании;

- неторговой компании;

ТЗР, обусловленные реализацией готовой продукции либо товаров.

Отметим особенности бухучета для каждого вида.

Отражение в учете услуг по доставке товаров до покупателя

Нормативное регулирование

Организации, занимающиеся оптовой, мелкооптовой и розничной торговлей, формируют расходы на реализацию с учетом следующих особенностей:

- в БУ затраты на доставку товара до покупателя, осуществленную сторонним перевозчиком, относят на расходы по обычным видам деятельности (расходы на продажу товара) и учитывают на счете 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» (план счетов 1С, п. 5, 7 ПБУ 10/99);

- в НУ такие расходы учитывают в составе косвенных (прочих) расходов, связанных с производством и реализацией, и полностью относят в уменьшение налоговой базы текущего периода (пп. 49 п. 1 ст. 264 НК РФ, , ст. 320 НК РФ).

Доставка товара до покупателя с привлечением стороннего перевозчика сопровождается оформлением транспортной накладной (ТН), являющейся подтверждением заключения договора перевозки груза (ст. 785 ГК РФ), с учетом следующих особенностей:

- Форма товарной накладной зависит от вида используемого транспорта: например, для автомобильных перевозок применяют транспортную накладную, приведенную в . PDF

- ТН можно считать первичным документом для отражения затрат в бухгалтерском и налоговом учете, только если в ней есть все обязательные реквизиты, перечисленные в ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ. Если реквизитов недостаточно, то на основании ТН нужно оформить дополнительный первичный документ — например, УПД или акт оказанных услуг (Письмо ФНС РФ от 10.08.2018 N АС-4-15/15570@).

Необходимость в ТН возникает, только если перевозку товаров до покупателя осуществляет сторонняя организация. Если перевозка реализованных товаров осуществляется собственным транспортом, то ТН составлять не нужно: достаточно правильно оформленного путевого листа. Затраты на транспортировку в учете продавца в данном случае будут являться расходами по обычным видам деятельности и учитываться как в составе общехозяйственных расходов по Дт (в учете неторговых организаций) или в составе коммерческих расходов по Дт 44 (в учете торговых организаций).

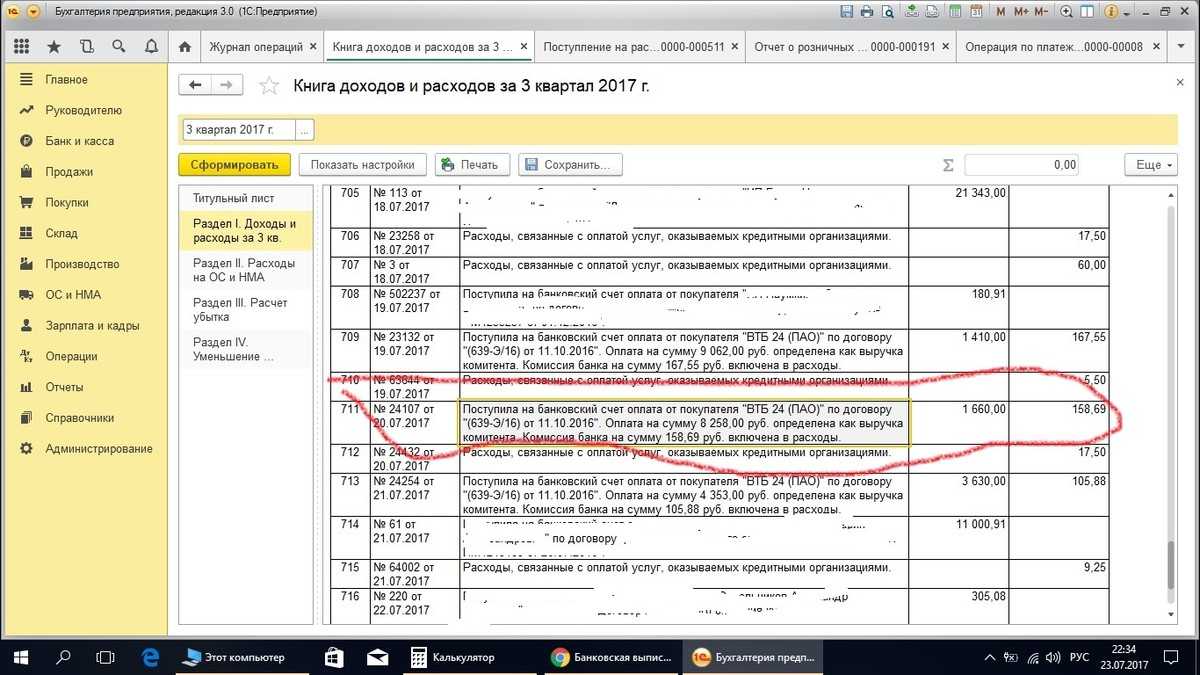

Учет в 1С

Учет затрат на доставку товаров до покупателя, осуществляемую сторонним перевозчиком, отражается документом Поступление (акт, накладная) вид операции Услуги (акт) в разделе Покупки – Покупки – Поступление (акты, накладные).

В документе указывается:

- Акт № _ от _ — дата и номер первичного документа;

- от — дата подписания акта;

- Контрагент — наименование перевозчика;

- Договор — документ, по которому ведутся расчеты с перевозчиком, Вид договора — С поставщиком.

-

Счета учета:

- Счет затрат — 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность».

- Статьи затрат — статья затрат на доставку товаров до покупателя. Выбирается из справочника Статьи затрат, Вид расхода — Прочие расходы.

Проводки по документу

Документ формирует проводки:

- Дт 44.01 Кт 60.01 — учет затрат на доставку до покупателя;

- Дт 19.04 Кт 60.01 — принятие к учету НДС.

Особенности организации учета транспортных расходов купленных товаров до склада торговой организации

Возможна ситуация, когда в стоимость купленного товара уже включена цена транспортных расходов по доставке, и, соответственно, в документах по отгрузке товаров транспортные расходы не выделяются отдельной строкой. В таком случае в налоговом и бухгалтерском учете стоимость товара формируется с уже включенной в нее стоимостью транспортных расходов.

В ситуациях, таких как:

- доставка поставщиком товаров с учетом того, что ее стоимость не входит в цену приобретенной продукции, т.е. идет сверх цены;

- доставка производится перевозчиком – третьим лицом;

- доставка осуществляется собственным транспортом торговой организации;

можно использовать два различных способа учета этих расходов по перевозке товара, как в бухгалтерском учете, так и в налоговом учете.

Конечно, для сближения этих двух видов учета и для того, чтобы избегать отражения в бухгалтерском учете временных разниц, целесообразно использовать единые способы отражения расходов по доставке товаров в бухгалтерском и налоговом учетах. В учетной политике необходимо указать способ, который будет использовать торговая организация для отражения транспортных затрат.

Способы отражения транспортных затрат в бухгалтерском и налоговом учете

Способ № 1. В стоимость купленных товаров включают транспортные расходы. Данный способ заключается в том, что все затраты организации по доставке товара следует учитывать в стоимости купленной продукции. Для этого применяют методику распределения затрат на транспорт между купленной продукцией, которая предварительно была закреплена в учетной политике организации.

К примеру, при доставке продукции поставщиком, перевозчиком – третьим лицом, стоимость расходов можно распределять согласно договорных условий между отдельными партиями поставки приобретенных товаров или по окончании месяца, подводя его итоги и распределяют прямо пропорционально стоимости купленной за данный месяц продукции.

Что такое прямые и косвенные расходы

Каждая компания в процессе своей деятельности несет затраты. Согласно ст. 318 НК РФ налогоплательщик для целей налогообложения должен указывать в учетной политике алгоритм разделения расходов на прямые и косвенные. Прямые расходы включаются непосредственно в себестоимость, но признаются только по мере реализации продукта, товара или услуги. А косвенные траты можно учесть сразу же в полном объеме в расходах компании в периоде их осуществления (п. 2 ст. 318 НК РФ).

Распределять расходы по их типам должны все компании, но есть 2 исключения:

- организации, которым разрешено использовать в учете кассовый метод, не выделяют прямые и косвенные расходы, поскольку признают все расходы по мере их оплаты (п. 1 ст. 318, ст. 273 НК РФ);

- фирмы, работающие в сфере услуг, имеют право учитывать все затраты в периоде их осуществления (п. 2 ст. 318 НК РФ, письмо Минфина России от 15.06.2011 № 03-03-06/1/348).

О разнице между кассовым методом и методом начисления подробнее читайте в статье «Метод начисления и кассовый метод: основные отличия».

Ст. 318 НК РФ содержит перечень прямых расходов компании:

- материальные расходы;

- расходы на оплату труда и начисляемые выплаты во внебюджетные фонды;

- затраты на амортизацию ОС.

От правильности отнесения затрат к прямым и косвенным зависит расчет налога на прибыль. Если компания спишет сразу много косвенных затрат, а налоговики с ней не согласятся, скорее всего, последует доначисление налога и штраф. Примером, когда компания включила в состав косвенных расходов амортизацию и отстояла свою позицию в суде, служит постановление ФАС Волго-Вятского округа от 04.02.2014 № А82-12003/2012. Однако есть и обратный пример: Арбитражный суд Московского округа в постановлении от 05.06.2017 № Ф05-7067/2017 по делу № А40-136716/2016 согласился с налоговым органом, который посчитал неправомерным отнесение в состав косвенных расходов общестроительных затрат, связанных с содержанием строительной площадки при строительстве малоэтажного индивидуального жилья и инфраструктуры поселка (определением Верховного суда РФ от 27.09.2017 № 305-КГ17-13063 отказано в передаче дела № А40-136716/2016 в судебную коллегию по экономическим спорам Верховного суда РФ для пересмотра в порядке кассационного производства).

Подробнее о том, как верно определить оба типа расходов, читайте в статье «Как разделить расходы по налогу на прибыль на прямые и косвенные?».

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы разделяете затраты на прямые и косвенные в налоговом учете. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Что такое прямые и косвенные расходы, мы выяснили. Теперь определим, какие транспортные расходы существуют и в каком случае они являются прямыми затратами компании, а в каком — косвенными.

Расходы на доставку приобретенных товаров до своего склада

Сразу скажем, что речь не идет о ситуации, когда стоимость доставки уже включена в цену приобретаемого товара и в отгрузочных документах отдельной строкой не выделяется. Тогда вы просто формируете в бухгалтерском и налоговом учете цену товара уже с учетом стоимости доставки.

Внимание! Установленный учетной политикой порядок формирования стоимости приобретения товаров применяется в налоговом учете в течение не менее двух лет . В иных случаях (доставка третьим лицом — перевозчиком, доставка поставщиком при условии, что стоимость доставки установлена сверх цены товара, доставка собственным транспортом) как в бухучете, так и для целей налогообложения прибыли возможны два варианта признания таких транспортных расходов

Безусловно, чтобы сблизить два вида учета и не отражать в бухучете временные разницы, удобнее всего применять одинаковые способы учета транспортных расходов и в бухгалтерском, и в налоговом учете. Выбранный способ учета транспортных расходов должен быть закреплен в учетной политике

В иных случаях (доставка третьим лицом — перевозчиком, доставка поставщиком при условии, что стоимость доставки установлена сверх цены товара, доставка собственным транспортом) как в бухучете, так и для целей налогообложения прибыли возможны два варианта признания таких транспортных расходов. Безусловно, чтобы сблизить два вида учета и не отражать в бухучете временные разницы, удобнее всего применять одинаковые способы учета транспортных расходов и в бухгалтерском, и в налоговом учете. Выбранный способ учета транспортных расходов должен быть закреплен в учетной политике.

<1> Статья 320 НК РФ.

Программа курса

Семинар предназначен для: финансовых директоров, главных бухгалтеров, юристов. О существующих рисках в работе перевозчиков и экспедиторских компаний становится известно зачастую лишь когда наступает спорная ситуация, а ее изменение уже затруднительно

Важно понимать, что договор транспортной экспедиции имеет особое правовое регулирование в действующем законодательстве, и незнание существа регулирования экспедиторских услуг может привести к значительному убытку для как для экспедитора, так и для его клиента

Цель семинара: рассмотреть практические вопросы и реально существующие проблемы, которые необходимо знать при заключении договоров, оформлении, учете и налогообложении договоров перевозки и транспортной экспедиции.

В ходе семинара: обсуждение информации опоследних документах, отражающих позициюофициальных органов, комментарии и анализ арбитражной практики.

В программе: 1. Грузовые перевозки: российские и иностранные перевозчики.

- Место реализации услуг по перевозке. Определение налоговым агентом налоговой базы для исчисления НДС. Вычет исчисленных и уплаченных сумм «агентского» НДС.

- Перевозка из России и в Россию через иностранное государство. Перевозка из другого государства и в иностранное государство через территорию Российской Федерации.

- Налогообложение оплаты перевозчику сверхнормативного простоя транспортных средств.

- Перевозки по территории России иностранной организацией, не осуществляющей деятельность в Российской Федерации через постоянное представительство. Представление иностранной организацией налоговому агенту подтверждения постоянного местонахождения в иностранном государстве.

2. Международные перевозки.

- Налоговые последствия пропуска срока обратного вывоза временно ввезенного транспортного средства международной перевозки.

- Применение нулевой ставки НДС и ставки 18 % по международным перевозкам при различных таможенных процедурах и видах транспорта.

- НДС при налогообложении денежных средств, получаемых в связи с нарушением сроков погрузки транспортных средств, предоставляемых для осуществления международных перевозок

- Обложение налогом на прибыль доходов от международной перевозки, если российская организация использует в качестве перевозчика по территории стран Таможенного союза и стран, не входящих в Таможенный союз иностранную организацию, не осуществляющую деятельность в России через постоянное представительство.

3. Транспортная экспедиция. Учет и налогообложение: как разновидности договора оказания услуг или как посреднического договора.

- Риски при составлении договора транспортной экспедиции.

- Налогообложение НДС транспортно-экспедиционных услуг, оказываемых российскими организациями при организации международных перевозок товаров на территории РФ и за ее пределами, в том числе с использованием нескольких видов транспорта.

- Отражение в учете экспедитора услуг, связанных с международной перевозкой если 0 ставка НДС не подтверждена.

- Налогообложение НДС услуг, оказанных на основании договора транспортной экспедиции при организации международной перевозки, но не указанных в п. 1 ст. 164 НК РФ

- Порядок налогообложения НДС транспортно-экспедиционных услуг, не поименованных в п. 1 ст. 164 НК РФ, местом реализации которых признается территория РФ

- Основания для обложения налогом на прибыль доходов иностранных организаций от оказания транспортно-экспедиторских услуг, оказанных за пределами РФ и по территории России.

4. Договоров аренды / фрахтования транспортных средств. Мнение официальных органов, комментарии и анализ арбитражной практики.

- НДС по услугам по организации авиационных рейсов (фрахт самолетов) при различных направлениях авиарейсов.

- Налогообложения доходов, полученных по договорам аренды железнодорожных вагонов, если вагоны эксплуатируются или не эксплуатируются в международных перевозках.

Ответы на вопросы слушателей.

Стоимость участия в семинаре составляет 9600 рублей, в том числе НДС.

Скидки: При участии двух и более сотрудников от одной компании предоставляются скидки по оплате: 2 человека – 10%, 3 человека и более – 15%.

В стоимость обучения входит: методический материал, обеды, кофе-паузы, Курсовой сертификат о прохождении обучения по данной теме.

Место проведения: г. Санкт — Петербург, Центр, бизнес-центр «Мариинский», набережная реки Мойки, д. 58, офис 507, 5-й этаж

Региональным клиентам оказывается помощь в бронировании гостиницы на период прохождения семинара.

Транспортные расходы на доставку основных средств

Пункты 9, 10 ФСБУ 26/2020 устанавливают, что суммы, уплаченные по доставке ОС, должны включаться в состав затрат на его приобретение или сооружение

При этом не важно как ОС получены — по договору купли-продажи, безвозмездно или построены хозяйственным способом

Они учитываются как затраты капитального характера и отражаются по дебету счета учёта капитальных вложений (08)

- Дт 08 — Кт 60 — учтена стоимость ОС без НДС;

- Дт 08 — Кт 60(76) — учтены расходы на транспортировку ОС;

- Дт 01 — Кт 08 — объект ОС введён в эксплуатацию.

Затраты на перемещение ОС внутри организации относятся к издержкам текущего периода, не включаются в капитальные вложения (п. 16 ФСБУ 26/2020) и к первоначальной стоимости не добавляются.

То же самое касается строительной техники (экскаваторы, краны, бетономешалки, и т.д) при их доставке и монтажу на объекты строительства.

Транспортные расходы на доставку товара

Товар — это вид материально-производственных запасов (МПЗ), приобретаемый с целью дальнейшей перепродажи. Учёт запасов регулируется ФСБУ 5/2019. Расходы на доставку товара до организации-продавца увеличивают фактическую стоимость товара.

Состав затрат, которые можно учитывать как транспортные расходы, законодательно не определён. Поэтому бухгалтеры ориентируются по перечню торгово-заготовительных расходов (ТЗР), указанных в п.11 ФСБУ 5/2019

К ТЗР относятся расходы по:

- погрузке и транспортировке МПЗ;

- содержанию заготовительно-складского аппарата;

- содержанию складов, баз, заготовительных пунктов;

- надбавкам и вознаграждениям организациям-посредникам;

- хранению МПЗ в местах приобретения, ж/д станциях, портах;

- командировкам по непосредственному заготовлению МПЗ;

- процентам за кредиты и займы по приобретению МПЗ;

- недостаче и порче в пределах естественной убыли;

- другим аналогичным причинам.

Торговая организация в своей учётной политике может прописать один из двух вариантов списания транспортных расходов:

- включение их в фактическую себестоимость (п.11 ФСБУ 5/2019);

- отнесение затрат к расходам на продажу (п.21 ФСБУ 5/2019).

В зависимости от выбранного варианта, транспортные расходы будут аккумулироваться на разных счетах бухучёта — 41 (Товары) при отнесении на фактическую себестоимость, и 44 (Расходы на продажу) при их отделении от стоимости товара.

Транспортировка товаров до покупателя тоже имеет свои особенности учёта. Договор купли-продажи определяет, как будет оплачиваться услуга:

- как доплата к цене товара;

- как отдельная услуга.

Применяемая корреспонденция у продавца будет та же (Дт 90 — Кт 44). Разница только в списании расходов. В первом случае она распределится по стоимости реализованной продукции по итогам месяца, во втором — спишется сразу.

Транспортные расходы в налоговом учёте

Отражение транспортных расходов в налоговом учёте зависит от условий договора. Для покупателя они будут прямыми, если не включены в стоимость товара. Для продавца — косвенными.

| Договор (условия) | Учёт продавца | Учёт покупателя |

|---|---|---|

| Продавец доставляет товар на склад покупателя. Расходы — в цене товара. Обязанность по оплате доставки отдельно не оговорена. Право собственности переходит к покупателю после доставки на его склад | Доход от доставки отдельно не учитывается | Прямых расходов по доставке нет |

| Продавец доставляет товар на склад покупателя. Расходы на доставку в договоре не указаны. Право собственности переходит к покупателю с момента отгрузки на складе продавца | Доход от доставки отражается отдельно, так как право собственности переходит сразу после отгрузки. Сумма транспортных расходов в первичке пишется отдельной строкой. | Учитываются прямые расходы по доставке товара. Сумма расхода распределяется на остаток товаров на складе. |

| Продавец доставляет товар на склад покупателя. Расходы на доставку указаны отдельно от стоимости товара. Право собственности переходит к покупателю после доставки на его склад | Кроме продажи товара продавец оказывает отдельную услугу по доставке товара. Доход от доставки учитывается отдельно. | Учитываются прямые расходы по доставке товара, так как они оплачиваются сверх стоимости товара. |

Список прямых и косвенных затрат организация определяет самостоятельно и прописывает его в своей налоговой политике.

ТЗР при покупке материалов

Выше мы уже сказали, что ТЗР включаются в фактическую стоимость материалов.

Важно! Разъяснения от КонсультантПлюс Расходы на доставку материалов и других запасов в организацию включают в состав ТЗР, если они оплачиваются отдельно от договорной цены приобретаемых запасов. Их учитывают одним из способов: непосредственно в фактической себестоимости запасов, в составе отклонений или, если организация торговая, в расходах на продажу

Расходы на доставку запасов покупателям в состав ТЗР не включают. Их учитывают как расходы на продажу на счете 44 «Расходы на продажу». Подробнее о том, какими способами можно учитывать заготовительно-складские расходы, читайте в К+. Пробный доступ бесплатен.

Для целей бухучета компания должна выбрать один из указанных ниже способов и внести его в учетную политику предприятия.

- Для отражения используется 15-й счет «Заготовление и приобретение материалов».

Кроме упомянутого 15-го счета при данном способе и при применении учетных цен используется и 16-й счет «Отклонение в стоимости материальных ценностей». Учетные цены могут быть взяты из следующих категорий:

- договорные цены (при этом в них не должны быть учтены сопутствующие затраты на заготовку и доставку);

- цены, действовавшие в прошлых периодах;

- запланированные цены;

- средние цены, действующие по определенной группе МПЗ.

Для того чтобы показать, какие записи делаются при приходе и списании материалов, составим следующую таблицу:

| Суть записи | Дт | Кт |

| Записываем стоимость полученных материалов на основании поступивших первичных документов от партнера (по ценам приобретения) | 15 | 60, 71, 76 |

| Записываем ТЗР на основании полученных от поставщика первичных документов (п. 85 методических указаний) | 15 | 60, 71, 76 |

| Приходуем материалы, используя учетные цены | 10 | 15 |

| Списываем сумму, образовавшуюся в виде положительной разницы между фактической ценой и учетной | 16 | 15 |

| Если образовалась отрицательная разница, то запись будет обратная | 15 | 16 |

| Делаем запись по списанию материалов в производство, используя учетную цену | 20, 23 | 10 |

| Записываем разницу между фактической и учетной стоимостью переданных покупателю МПЗ, если эта разница положительна. В противном случае аналогичная проводка сторнируется. | 20, 23 | 16 |

При формировании приведенной таблицы были использованы, кроме уже описываемых, следующие счета:

- 10-й — «Материалы»;

- 20-й — «Основное производство»;

- 23-й — «Вспомогательные производства»;

- 60-й — «Расчеты с поставщиками и подрядчиками»;

- 71-й — «Расчеты с подотчетными лицами»;

- 76-й — «Расчеты с разными дебиторами и кредиторами».

Формулы, по которым ведется расчет процента списания ценовых отклонений, таковы:

К = (Откл0 + Откл1) / (М0 + М1) × 100,

где

К — размер отклонения в процентах;

Откл0 — размер отклонения в начале месяца (остаток);

Откл1 — размер отклонения, накопленного в течение месяца;

М0 — объем материалов в начале месяца в учетных ценах;

М1 — объем поступивших материалов в течение месяца в учетных ценах.

Откл2 = К × М2,

где

Откл2 — размер отклонений, которые можно списать на расходы;

М2 — объем материалов в учетных ценах, который списан на расходы.

- Для отражения используется специальный субсчет на 10-м счете «Материалы».

Для таких обстоятельств приведем следующую табличную форму по записям:

| Суть записи | Дт | Кт |

| Отражаем стоимость материалов по ценам приобретения на основании первичных документов от партнера | 10 | 60, 71, 76 |

| Отражаем ТЗР на основании первичных документов от партнера (п. 85 методических указаний) | 10, субсчет «ТЗР» | 60, 71, 76 |

| Списываем материалы в производство | 20, 23 | 10 |

| Списываем ТЗР пропорционально стоимости материалов, образовавшееся в конце месяца | 20, 23 | 10, субсчет «ТЗР» |

Указанные выше формулы могут применяться и в этом случае. При этом выбранный расчетный метод следует утвердить в учетной политике.

- ТЗР напрямую включаются в фактическую стоимость материалов.

Данный способ доступен лишь тем компаниям, у которых перечень используемых материалов невелик и есть группы материалов, которые занимают превалирующий объем в общем их количестве. Иначе говоря, если ТЗР приходятся на такие запасы, то такие расходы войдут в стоимость единицы материала.

Также информацию по учету материалов ищите в статье «Бухгалтерские проводки по учету материалов».

Как учитывать транспортные расходы в налоговом учете, смотрите в КонсультантПлюс. Получите бесплатный пробный доступ к системе и переходите в Готовое решение.

Расчет транспортных расходов

Правила определения транспортных трат содержаться в статье 320 НК РФ. Сумма прямых трат, касающихся перевозки, рассчитывается по усредненному проценту за текущее время. При этом нужно учесть остаток на начало периода. Для проведения необходимых расчетов понадобится:

- Определить размер прямых трат на остаток непроданной продукции на начало месяца, а также проданных товаров на текущий период.

- Определить стоимость приобретенной продукции, которая была продана в текущем периоде. Требуется также учесть стоимость остатка не проданных объектов.

- Произвести расчет усредненного процента. Он представляет собой соотношение суммы прямых трат со стоимостью продукции.

- Рассчитать сумму трат, которая будет относится к остатку непроданных товаров. Она представляет собой произведение усредненного процента и стоимость остатка объектов на завершение отчетного периода.

ВАЖНО! К прямым тратам, которые принадлежат к остатку непроданной продукции, относятся все товары, на которые предприятие имеет права. К ним относятся объекты, находящиеся в стадии транспортировки до покупателя

Пример расчетов и проводок

Предприятие имеет такие показатели:

- Остаток на начало отчетного периода по транспортным расходам: 1000 рублей.

- Расходы по транспортировке продукции от поставщика: 1 400 рублей.

- Остаток на начало отчетного периода по товарам: 4 тысячи рублей.

- Стоимость поставленных товаров: 12 тысяч рублей.

- Сумма проданной продукции: 14 000 рублей.

Остаток непроданной продукции на завершение отчетного периода составит 2 тысячи рублей (4 тысячи + 12 тысяч – 14 тысяч). В учетной политике компании есть пункт, по которому формирование стоимости единицы товара выполняется без учета трат по его приобретению. В конце отчетного периода бухгалтер производит следующие расчеты:

- 1000 + 1 400 = 2 400 (сумма остатка ТР).

- 14 000 + 2 000 = 16 тысяч рублей (сумма товаров).

- 2 400/16 000 * 100% = 15% (усредненный процент).

- Размер ТР равен 300 рублям (2 тысячи * 15%).

- Размер ТР с уменьшением налогооблагаемой базы равен 2 100 (2 400 – 300).

Проводки будут следующими:

- ДТ 41 КТ 60. Сумма: 12 000 рублей.

- ДТ 44 КТ 76. Сумма: 1 400 рублей.

- ДТ 90.7 КТ 44. Сумма: 2 100 рублей.