- Бухучет в управляющей компании на усн проводки

- Самое важное о бухучете в управляющей компании ЖКХ

- Всё про учётную политику УК

- Бухгалтерский учет коммунальных платежей.

- Учет в ЖКХ

- УСН: коммунальные расходы арендаторов

- Как вести бухучет в управляющей компании ЖКХ?

- Составление учетной политики

- Составление рабочего плана счетов

- Как работает бухгалтерия в ЖКХ

- УСН при сдаче в аренду нежилого помещения

- Перечень расходов при УСН «доходы минус расходы»

- Расчеты с потребителями, поставщиками

- Правила ведения бухучета в ЖКХ (нюансы)

- Налогообложение ТСЖ при УСН в 2019 году

- Особенности бухучета коммунальных платежей

- Бухгалтерская отчетность организации ЖКХ

- Обязанности главного бухгалтера

- Учет расчетов с поставщиками и потребителями

- Список расходов при УСН — доходы минус расходы, уменьшающих налог

- Коммунальные платежи: как включить в затраты

- Особенности налогового учета платежей

- Что такое бухгалтерский учет в управляющей компании ЖКХ: проводки при УСН и ОСНО

- Порядок признания расходов на УСН

- Товары для перепродажи

- Основные средства

- Материалы и их особенности

- Налоговый учет на предприятиях ЖКХ

- Учет расходов по управлению МКД

- Особенности учета материалов в сфере ЖКХ

Бухучет в управляющей компании на усн проводки

ОСНО широко используется во многих организациях. Однако система имеет значительный минус, заключающийся в высоком проценте налога на прибыль (20%). Дополнительно следует оплачивать НДС. Для деятельности управляющих компаний этот процент очень большой и весьма невыгодный. Ведь всем известно, что некоторые новые УК работают первое время иногда в минус. Однако преимуществом является тот факт, что на услуги, которые предоставляют УК, НДС не распространяется. Этот момент чётко разъясняет статья 149 НК РФ.

Расчеты с покупателями и заказчиками»,76 «Расчеты с разными дебиторами и кредиторами» В том случае, если ТСЖ ведет учет коммунальных платежей как расчеты по агентским договорам, то бухучет будет такой: Операция Дебет счета Кредит счета Начисление платы за коммунальные услуги, подлежащей получению с собственников жилья 76 «Расчеты с разными дебиторами и кредиторами» 60 «Расчеты с поставщиками и подрядчиками» Отражение дохода ТСЖ в виде его агентского вознаграждения 76 «Расчеты с разными дебиторами и кредиторами» 90 «Продажи» Поступление платы за коммунальные услуги ТСЖ и его агентского вознаграждения 50 «Касса»,51 «Расчетные счета» 76 «Расчеты с разными дебиторами и кредиторами» Аналитический учет плательщиков коммунальных платежей на счетах 62,76 организуется в разрезе собственников жилья, чтобы получать информацию о состоянии расчетов с каждым собственником на отчетную дату.

Самое важное о бухучете в управляющей компании ЖКХ

- Если в законодательстве нет ссылок на какие-либо особенности, УК имеет право на самостоятельную разработку инструкций, положений и прочего.

- В учётной политики компании должна быть отметка о выбранной системе налогообложения.

- Деятельность УК осуществляется с учётом норм налогового законодательства.

- Контроль ведения всех участков бухгалтерского учёта.

- Контроль над кассовой дисциплиной и операциями.

- Оплата страховых взносов.

- Анализ налоговой политики.

- Осуществление финансового анализа.

- Формирование информационных систем бухучёта.

- Организация ведения бухучёта в компании.

- Подготовка и утверждение форм различных документов, рабочих планов и иной сопутствующей документации.

- Предоставление информации внутренним и внешним пользователям.

- Проведение проверок и ревизий.

- Контроль своевременного перечисления налогов в бюджет.

- Формирование учётной политики на предприятии.

- Контроль над введением хозяйственных операций.

- Формирование документации по недостачам и незаконной трате денежных средств жильцов.

Всё про учётную политику УК

Разрабатывает учётную политику (УП) в УК уполномоченное лицо, и чаще всего, это главный бухгалтер.

Регулируют УП Положение по бухгалтерскому учёту и Налоговый кодекс РФ. К нюансам процедуры можно отнести:

- Если в законодательстве нет ссылок на какие-либо особенности, УК имеет право на самостоятельную разработку инструкций, положений и прочего.

- В учётной политики компании должна быть отметка о выбранной системе налогообложения.

- Деятельность УК осуществляется с учётом норм налогового законодательства.

В учётной политике УК обязательно должны быть:

- Налоговые платежи.

- Доходы и расходы.

- Заработная плата.

- Учёт материалов.

- Расчёты с поставщиками ресурсов.

Итак, мы рассмотрели все основные правила ведения учёта. Чем проще составлена УП организации, тем проще ведение учёта.

Бухгалтерский учет коммунальных платежей.

При формировании записей в бухгалтерском учете необходимо учитывать, что управляющая организация, выступающая в роли исполнителя коммунальных услуг, по сути, реализует их. Факт исключения согласно гл. 26.2 НК РФ доходов от оказания коммунальных услуг из состава доходов, учитываемых при определении объекта налогообложения, не меняет порядок организации бухгалтерского учета коммунальных платежей.

В бухгалтерском учете коммунальных платежей доходы от оказания коммунальных услуг признаются доходами от обычных видов деятельности (выручка от оказания услуг) (п. 5 ПБУ 9/99 «Доходы организации», утвержденные Приказом Минфина РФ от 06.05.1999 № 32н). Для обобщения информации о доходах и расходах, связанных с обычными видами деятельности организации, а также для определения финансового результата по ним согласно Инструкции по применению Плана счетов, утвержденной Приказом Минфина РФ от 31.10.2000 № 94н, используется счет 90 «Продажи», к которому могут быть открыты такие субсчета:

– 90-1 «Выручка»;– 90-2 «Себестоимость продаж»;– 90-3 «Налог на добавленную стоимость»;– 90-9 «Прибыль / убыток от продаж».

В свою очередь, к субсчету 90-1 дополнительно можно открыть субсчета второго порядка, в том числе:

– либо субсчет 90-1-1 «Выручка от оказания коммунальных услуг»;– либо субсчета 90-1-1 «Выручка от оказания коммунальных услуг без учета повышающего коэффициента», 90-1-2 «Выручка от оказания коммунальных услуг в части повышающего коэффициента». Этот вариант подходит для ситуации, когда УК при расчете платы за холодное и горячее водоснабжение и (или) электроснабжение применяет повышающие коэффициенты в связи с тем, что собственники помещений в МКД не оснастили их ИПУ воды и (или) тепловой энергии.

Что касается счета 86 «Целевое финансирование», в соответствии с Инструкцией по применению Плана счетов он предназначен для обобщения информации о движении средств, необходимых для осуществления мероприятий целевого назначения, средств, поступивших от других организаций и лиц, бюджетных средств и др. Использование этого счета, а не счета 90 при отражении в бухгалтерском учете УК поступлений за коммунальные услуги является неправомерным.

* * *

Если УК, применяющая УСНО и выбравшая в качестве объекта налогообложения доходы, уменьшенные на величину расходов, не учитывает при его определении доходы в виде полученной от собственников (пользователей) помещений в МКД платы за коммунальные услуги, расходы на приобретение коммунальных ресурсов у РСО для оказания этих услуг также не учитываются при определении объекта налогообложения. Данный льготный порядок, установленный для плательщиков единого налога, уплачиваемого в связи с применением УСНО, не влияет на порядок организации бухгалтерского учета, касающийся отражения на счетах бухучета доходов от оказания коммунальных услуг. Информация о доходах при оплате коммунальных платежей при УСН фиксируется в бухгалтерском учете с использованием счета 90 «Продажи» (а не счета 86 «Целевое финансирование»).

Столяров Д. А.,эксперт информационно-справочной системы «Аюдар Инфо»

Отправить другу

Учет в ЖКХ

Также программа позволяет автоматизировать ведение паспортного учета (адресный листок прибытия, адресный листок убытия, карточка регистрации и др.), расчет субсидий, учет жилого фонда, получение специализированных отчетов (характеристика жилого помещения, финансовый лицевой счет и др.) в ЖКХ, ТСЖ и ЖСК.

Организации ЖКУ (а именно, УК) получают от ЕРЦ только сводные данные по начислению и оплате, соответственно, УК отражает в бухгалтерском учете только общую задолженность граждан по ЖКУ, которую собирает ЕРЦ. Получается немного непонятная ситуация с организацией бухучета в Управляющей компании, впрочем, для России таких предостаточно. А именно: УК в учете отражает задолженность населения только в качестве задолженности ЕРЦ по сбору платежей. ЕРЦ же в своем балансе не указывает долг перед УК, поскольку средства, проходящие через него – транзитные. Часто ЕРЦ указывают задолженность перед ЖКХ (УК) только после получения платежей от населения. При этом делаются проводки: Д-т 50, 51 К-т 76 «Задолженность перед поставщиками жилищно-коммунальных услуг» — поступили платежи от населения.

УСН: коммунальные расходы арендаторов

В наше время свое помещение для многих организаций — недоступная роскошь. Вот и прибегают они к аренде. Кроме арендной платы, арендатор, как правило, оплачивает еще и коммунальные услуги. В статье речь пойдет о том, что нужно сделать упрощенцу-арендатору (естественно, с объектом «доходы минус расходы»), чтобы учет коммунальных платежей в расходах не обернулся налоговыми проблемами.

Арендатор может оплачивать коммунальные услуги по-разному. Все зависит от того, как оформлены его отношения с арендодателем. Основные варианты, примерные формулировки, которые можно использовать в договорах, а также виды налоговых расходов, которые появятся в каждом случае, приведены в таблице. Отдельный столбец посвящен документам (помимо платежных (Пункт 2 ст. 346.17 НК РФ)), которыми можно будет подтвердить обоснованность учета коммунальных платежей в расходах (Пункт 2 ст. 346.16, п. 1 ст. 252 НК РФ).

Как вести бухучет в управляющей компании ЖКХ?

Деятельность управляющей компании чаще всего сводится к двум процессам: приобретение ресурсов у поставщиков и последующая перепродажа их жальцам. Первый процесс образует кредиторскую задолженность и расходы организации, второй – дебиторскую задолженность и доходы.

Удобнее всего ведение бухгалтерского учета управляющей компании представить в виде последовательных этапов.

Составление учетной политики

В бухгалтерском учете учетная политика – это своеобразный свод правил, которые определяют тонкости учета отдельных активов и обязательств, доходов и расходов.

Обратите внимание! Чем точнее и полнее будут прописаны в учетной политике вопросы учета, тем проще будет бухгалтерам в процессе практической деятельности.

Зачем нужна учетная политика понятно, однако что она должна в себе содержать? УК должна вести точный учет в таких сферах своей деятельности:

- учет расчетов с поставщиками жилищно-коммунальных ресурсов;

- учет материалов;

- учет расчетов с покупателями – собственниками жилья;

- учет доходов и расходов;

- учет начислений по оплате труда;

- учета расчетов по налогам;

- учет расчетов с другими контрагентами.

Для грамотного составления учетной политики, нужно обратиться к . Кроме учетной политики для использования в бухгалтерском учете, управляющая компания должна также составить учетную политику для ведения налогового учета.

Круг вопросов, отражаемых в данном документе, аналогичен вышеизложенному, единственный нюанс – вопросы учета должны соответствовать положениями Налогового Кодекса РФ.

Составление рабочего плана счетов

План счетов – это основа ведения бухгалтерского учета, поэтому к данному вопросу нужно отнестись серьезно. Рабочий план счетов составляется на основе плана счетов, утвержденного .

Совет! Целесообразно включить в рабочий план только те счета, которые будут использоваться управляющей компанией, при этом такие счета, как, например, счет 11 «Животные на взращивании и откорме» и подобные им лучше исключить.

Как работает бухгалтерия в ЖКХ

Подобные условия легко выполнимы, поэтому при желании можно перейти на упрощенную систему. Для того, чтобы это сделать, необходимо подать заявление в инспекцию до конца года. Если в основе деятельности этот принцип, то общий налог, добавленная стоимость не уплачиваются. Юридические лица, вносят определенную сумму средств от УСН. Ставка 6%, при структуре доходы-расходы= 15%.

Управляющая компания работает, регулируя различного рода вопросы, связанные с жилищно-коммунальными услугами, текущего, капитального ремонта. В основном многоквартирные дома находятся под ведением таких организаций. Имеются специфические требования, нюансы для налогового, бухгалтерского учета в ЖКХ. Ряд особенностей включает расходную структуру, расчетные разновидности, сфера деятельности компании, ведущей контроль за домом.

УСН при сдаче в аренду нежилого помещения

Если поставщик коммунальных услуг применяет общую систему налогообложения, то, как правило, в стоимости услуг он выделяет сумму НДС и указывает ее в счете-фактуре (п. п. 1, 4 ст. 168, п. 3, пп. 11 п. 5 ст. 169 НК РФ). Данную сумму НДС вы учтете в расходах на основании пп. 8 п. 1 ст. 346.16 НК РФ.

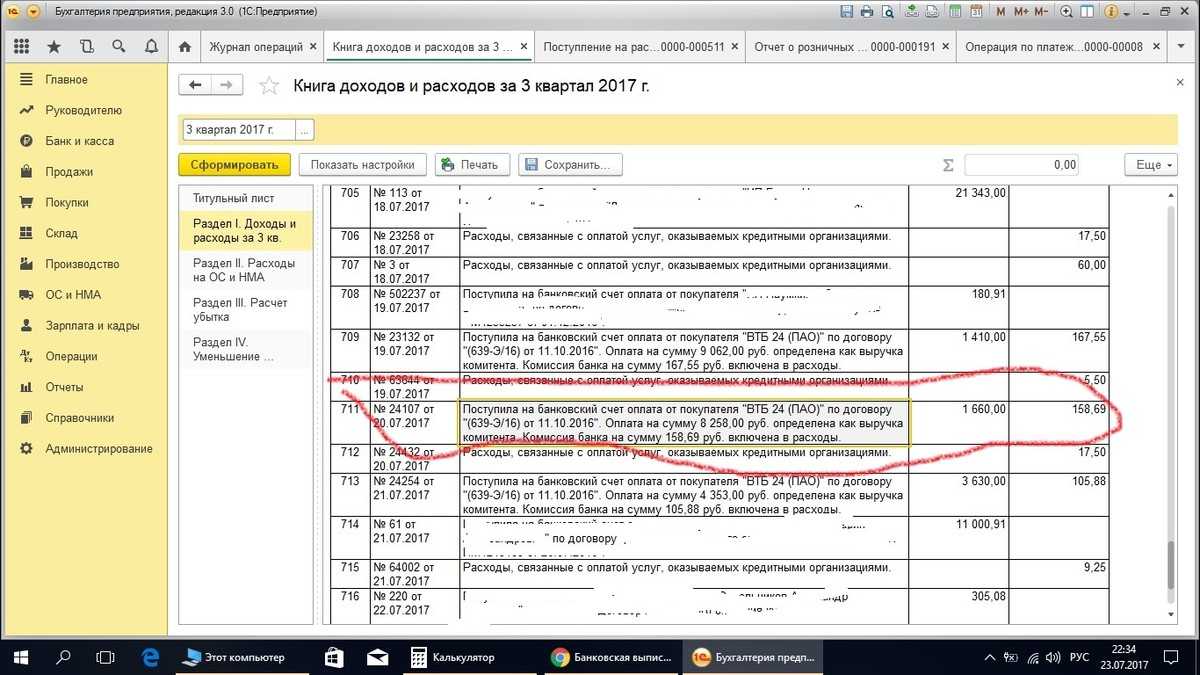

Расходы, понесенные при оплате коммунальных услуг, вам нужно отразить в графе 5 разд. I «Доходы и расходы» Книги учета доходов и расходов. Причем сумму НДС, выделенную в стоимости коммунальных услуг, и остальную сумму коммунальных платежей за вычетом НДС необходимо внести в данную графу отдельными строками.

Перечень расходов при УСН «доходы минус расходы»

- закупка сырья, в т. ч. используемого для технологических целей;

- закупка различного вида оборудования и прочего хозинвентаря;

- закупка комплектующих изделий, полуфабрикатов;

- закупка работ и услуг, задействованных в процессе производства;

- использование основных средств и иного имущества, связанного с природоохранной деятельностью.

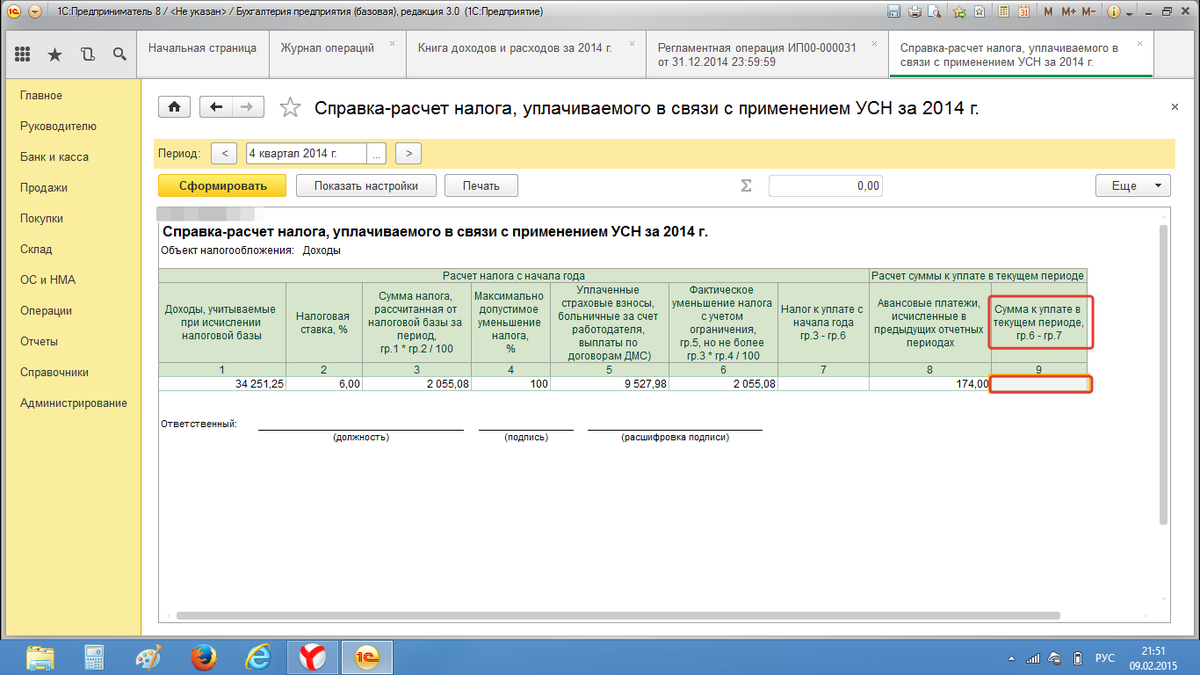

Уплата налога производится авансовыми платежами по итогам каждого из отчетных периодов (кварталов) не позднее 25-го числа месяца, наступающего по завершении отчетного квартала. При этом срок уплаты за 4-й квартал соответствует срокам предоставления отчетности за указанный период.

Расчеты с потребителями, поставщиками

Управляющая компания оказывает жилищно-коммунальные услуги на возмездной основе. Это подтверждается соответствующим договором. Оплата услуг признается доходом организации. Стоимость ресурсов, указанная в счетах поставщиков, относится к расходам.

Кроме оплаты услуг потребителями УК может получать и другие средства. Часто бухгалтерам приходится сталкиваться с отражением в учете целевого финансирования. Средства на капитальный ремонт многоквартирных домов выделяются из бюджета. Для отражения финансово-хозяйственных операций используется счет 86.

Типовые проводки:

-

Целевое поступление из бюджета – Дт51 Кт86.

-

Списание материалов и услуг на выполнение работ – Дт20 Кт60, 10.

-

Списание расходов на капремонт – Дт86 Кт20.

Отдельно стоит отметить специфику учета расходов и доходов при проведении капремонта, финансируемого собственниками жилья. Признавать соответствующие поступления доходами не следует. При финансировании капремонта потребителями услуг управляющая компания формирует специальный фонд для реализации проекта. При этом она получает взносы, не реализует товары и услуги, не получает агентского вознаграждения. То есть поступления критериям выручки не соответствуют. Что это означает на практике? Финансирование капремонта жильцами должно отражаться в бухучете аналогично целевому финансированию. Использование отдельных субсчетов для счетов 51 и 86 является обязательным.

Если целевые средства, и не важно, из какого они поступили источника, расходуются на другие цели, они признаются доходами и облагаются налогом в соответствии с применяемым управляющей компанией режимом

Правила ведения бухучета в ЖКХ (нюансы)

- Дт 20 Кт 60 — поступили услуги от компании ЖКУ.

- Дт 60 Кт 76.5 — проведен взаимозачет в части произведенной ЕРКЦ оплаты ресурсоснабжающей организации.

- Дт 76.5 Кт 62 — ЕРКЦ передал сведения об оплате ЖКУ населением.

- Дт 62 Кт 90.1 — отражена выручка.

- Дт 90.2 Кт 20 — списана себестоимость.

В связи с тем, что деятельность ТСЖ осуществляется по смете и не имеет своей целью извлечение прибыли, налогооблагаемый финансовый результат будет равен нулю при условии отсутствия дополнительной предпринимательской деятельности. А платежи собственников за услуги ТСЖ являются членскими взносами и относятся к целевому финансированию, учитываемому на счете 86 «Целевое финансирование». При этом входной НДС включается в состав затрат.

Налогообложение ТСЖ при УСН в 2019 году

Учет целевых средств ТСЖ ведет на счете 86 «Целевое финансирование». К счету 86 необходимо открыть субсчета в разрезе источников поступления средств. Рассмотрим бухгалтерский учет взносов ТСЖ, кроме платежей за жилищно-коммунальные услуги, учет которых будет рассмотрен ниже.

- обязательные платежи, вступительные и иные взносы членов ТСЖ;

- платежи от собственников жилья, которые не являются участниками ТСЖ;

- доходы от предпринимательской деятельности ТСЖ, направленной на выполнение целей, задач и обязанностей ТСЖ (ст. 152 ЖК РФ);

- субсидии на эксплуатацию общего имущества, проведение текущего и капитального ремонта, предоставление отдельных видов коммунальных услуг и иные субсидии;

- прочие поступления.

Особенности бухучета коммунальных платежей

Объем использованных коммунальных ресурсов определяется исходя из показаний счетчиков. Если счетчики в помещении отсутствуют, объем оказанных услуг рассчитывается исходя из законов. По каждому коммунальному ресурсу создан свой нормативный акт.

К примеру, для услуг отопления актуален ФЗ №190 «О теплоснабжении» от 27 июля 2010 года. Если представители фирмы не согласны с начисленным объемом ресурсов, они могут обратиться в структуру, занимающуюся снабжением ресурсов. Если эта структура согласится с претензиями фирмы, будет сформирован документ с измененными данными. На основании этого документа компания выставляет корректировочную счет-фактуру.

Коммунальные платежи учитываются на счете 60. В рамках учета фигурируют эти проводки:

- ДТ60 КТ51. Перечисление платежа.

- ДТ60/1 КТ51. Проводка применяется в том случае, если в соглашении со снабжающей организацией прописано условие о предварительной оплате. Выполняется на размер аванса.

- ДТ60 КТ60 субсчет «Аванс». Эта проводка используется в связке с предыдущей. Она актуальна тогда, когда компания получила квитанции. Долг по платежам погашается авансом, переведенным ранее.

Проводки выполняются на основании соглашения об оказании коммунальных услуг, квитанций.

Бухгалтерская отчетность организации ЖКХ

В обязанности юридического лица, работающего в сфере ЖКХ, вменяется ведение бухгалтерского учета и предоставление отчетности. Эта обязанность касается любой компании вне зависимости от того, какая система налогообложения применяется. Комплект отчетности за год включает:

- бухгалтерский баланс;

- отчет о прибылях и убытках;

- пояснение к балансу и отчету о финансовых результатах;

- отчет об изменениях капитала;

- отчет о движении денежных средств.

Промежуточная отчетность включает лишь первые две формы. В случае принадлежности организации к малому предпринимательству отчетность также включает только баланс и отчет о финансовых результатах. При применении УСН отчетность предоставляется в упрощенной форме и включает баланс, отчет о финансовых результатах и отчет о целевом использовании средств.

Кроме того, организации ЖКХ предоставляют регулярно сведения о численности персонала, данные по подоходному налогу 2-НДФЛ. Если предприятие применяет ОСНО, то необходимо сдавать налоговую декларацию по налогу на прибыль и по НДС. Организации, применяющие «упрощенку», сдают декларацию по единому налогу даже в том случае, когда в отчетном периоде отсутствуют доходы и расходы.

Обязанности главного бухгалтера

Ведение бухучета является главной обязанностью бухгалтера, работающего в организации.

Но помимо этого существует ряд других полномочий, которыми обладает специалист:

- организация ведения бухучета;

- формирование учетной политики компании, основываясь на специфике ее основной деятельности;

- подготовка и утверждение рабочих планов, бланков документов и т. д.;

- организация внутреннего контроля за оформлением хозяйственных операций;

- формирование информационных систем бухучета;

- предоставление необходимых данных внешним и внутренним пользователям;

- обеспечение своевременного перечисления налогов в бюджет;

- оплата страховых взносов;

- осуществление финансового анализа и налоговой политики;

- контроль за кассовой и финансовой дисциплиной;

- оформление документов в связи с недостачами или незаконными тратами средств собственников.

Это краткий перечень обязанностей, которые должен выполнять главный бухгалтер в УК. Исходя из этого, можно сделать выводы, что они ничем не отличаются от обязанностей таких специалистов в других организациях.

Учет расчетов с поставщиками и потребителями

Наиболее распространенным вариантом организации расчетов с поставщиками и потребителями коммунальных платежей для управляющей компании является заключение договора о возмездном характере оказанных услуг. В таком случае средства, поступившие от собственников квартир, относят к доходам организации, а стоимость услуг по счета поставщиков – к расходам.

| Корреспонденция счетов | Содержание операции | |

| Дебет | Кредит | |

| 20 | 60 | На сумму коммунальных услуг поставщиков, предъявленную к оплате |

| 19 | 60 | НДС по услугам поставщиков |

| 68 | 19 | НДС к зачету |

| 62 | 90/1 | Предъявлены счета к оплате потребителям коммунальных услуг |

| 90/3 | 68 | Начисление НДС |

| 90/2 | 20 | Списание затрат |

| 50, 51 | 62 | Поступление средств в оплату коммунальных платежей |

| 60 | 51 | Перечислено поставщику за коммунальные услуги |

Список расходов при УСН — доходы минус расходы, уменьшающих налог

Ответ: Так как сторонами не выполнены встречные обязательства («Стиль» оплатил товар, а «Контакт Плюс» не отгрузил оборудования), то «Контакт Плюс» не может учесть расходы в учете. «Контакт Плюс» может уменьшить налоговую прибыль только по факту полной отгрузки оборудования АО «Стиль».

Отражая доходы и расходы, вносите соответствующие записи в Книгу учета (КУДиР). При заполнении Книги придерживайтесь правил хронологической последовательности внесения операций. Данные о расходах вносите в Книгу только при наличии корректно оформленных документов, а также при условии выполнения требований, предусмотренных НК.

Коммунальные платежи: как включить в затраты

А с другой стороны — при применении общего режима налогообложения суммы коммунальных расходов принимаются в затраты, однако в главе 25 НК РФ нет особой статьи или пункта, специально регламентирующего принятие таких расходов в затраты. Следовательно, и при применении общего режима налогообложения отнесение коммунальных расходов в затраты базируется на общих принципах отнесения затрат к расходам, принимаемым в целях налогообложения (см. выше).

В соответствии с пп.5 п.1 ст.254 Кодекса в составе материальных расходов принимаются к вычету из налоговой базы расходы на приобретение топлива, воды и энергии всех видов, расходуемых на технологические цели, выработку (в том числе самим налогоплательщиком для производственных нужд) всех видов энергии, отопление зданий, а также расходы на трансформацию и передачу энергии.

Особенности налогового учета платежей

Расходы по платежам будут признаны только тогда, когда они являются экономически обоснованными. Под экономической обоснованностью понимается направление трат на непосредственные нужды компании. В конечном итоге эти траты должны приносить доход организации. К примеру, обоснованными расходы будут в том случае, если они идут на оплату коммунальных услуг, нужных для производственных потребностей. Траты не будут обоснованными тогда, когда, к примеру, компания оплачивает коммунальные услуги независимого от нее учебного заведения. В последнем случае платежи не фигурируют при определении налоговой базы.

Траты могут признаваться в составе прямых или косвенных расходов.

Если фирма заключила соглашение со снабжающим органом напрямую, платежи на основании пункта 1 статьи 254 НК РФ признаются материальными расходами.

Последние же являются на основании пункта 1 статьи 318 НК РФ прямыми затратами.

Если за услуги платит арендодатель, а арендатор возмещает затраты, расходы признаются в структуре прочих трат на основании пункта 1 статьи 264 НК РФ. Прочие расходы считаются косвенными. Они сокращают базу по налогу на прибыль в ныне идущем периоде. Прямые расходы необходимо распределять между незаконченным производством и проданной продукцией. Косвенные траты, в свою очередь, в незаконченном производстве не остаются.

Также выплаты по коммунальным услугам могут включаться в арендную плату. В данном случае они будут включаться в состав трат по налогу на прибыль исходя из указаний пункта 10 статьи 264 НК РФ. Прямыми или косвенными будут расходы, входящие в арендную плату? Однозначного ответа на этот вопрос в нормативных актах не дано. Поэтому отнесение платежей к прямым или косвенным должно регулироваться учетной политикой. Возможность устанавливать порядок в учетной политике обусловлена пунктом 4 статьи 252 НК РФ. Траты признаются на основании этих документов:

- Соглашение с поставщиками ресурсов.

- Договор аренды.

- Платежные бумаги, устанавливающие факт совершения платежа.

Период отнесения платежей к расходам зависит от периода, указанного в первичной документации.

Что такое бухгалтерский учет в управляющей компании ЖКХ: проводки при УСН и ОСНО

Данный этап основной во всей деятельности бухгалтерской службы управляющей компании. Бухгалтерский учет УК не отличается от действий бухгалтеров обычной коммерческой организации: учет ведется непрерывно, каждый факт хозяйственной деятельности оформляется первичным документом и отражается в регистрах учета двойной записью – или, проще говоря, проводкой, о которых более подробно будет рассказано позже.

Ставка составляет 6% для объекта обложения «доходы» и 15% для объекта обложения «доходы минус расходы». Особенность налогового учета при применении данного специального режима заключается в определении доходов и расходов кассовым методом, то есть по моменту поступления денежных средств и списания их с расчетного счета.

Порядок признания расходов на УСН

Чтобы вычесть из доходов какой-либо расход, фирма или ИП на УСН 15% должны соблюсти три правила.

Расходы, принимаемые к учету, должны быть:

- поименованы в перечне из статьи 346.16 НК РФ;

- экономически обоснованы, то есть связаны с извлечением прибыли. Если налоговики при проверке усомнятся в нужности расхода для бизнеса, а предприниматель не сможет обосновать, этот расход снимут, а налог доначислят.Пример: Транспортная компания может смело включать в расходы, учитываемые при исчислении налоговой базы, покупку грузовика, а вот затраты на спальный гарнитур обосновать вряд ли получится.

- документально подтверждены. Если нет документа, подтверждающего расход, упрощенец не имеет право учитывать его для налогообложения.

Порядок признания расходов прописан в статье 346.17 НК РФ. Учитывать их можно, когда будут выполнены два условия:

- вы перевели деньги за товары или услуги;

- товары вам отгрузили, а услуги оказали.

То есть расходы становятся таковыми только после поступления товаров (оказания услуг) и их оплаты. В книге учета доходов и расходов запись появится на более позднюю из этих дат.

Пример: В декабре 2019 года предприятие оплатило партию сырья. Поставщик отгрузил сырье и выдал закрывающие документы в январе 2020 года. Записать расход и уменьшить налогооблагаемую базу можно будет только в январе 2020 года.

Обратный пример: Поставщик отгрузил сырье в июне 2018 года, а деньги за него фирма перевела в июле. Записать расход и уменьшить налогооблагаемую базу можно будет только в июле.

По этой же логике нельзя учитывать в расходах выданные авансы, пока получатель их не отработает.

Бывает, что компания сразу оплачивает услугу, а получает ее частями. Тогда и расходы нужно признавать частями по мере получения услуги.

Пример: Компания арендует торговое помещение и оплатила вперед полгода аренды на сумму 480 тысяч рублей. Арендодатель каждый месяц выставляет акт на 80 тысяч рублей, и компания списывает в соответствующем месяце эти 80 тысяч в расходы. Списать все 480 тысяч целиком нельзя, т.к. услуга еще не получена.

По основным средствам и товарам для перепродажи действуют особые правила.

Товары для перепродажи

Их можно учитывать только по мере реализации. То есть расходом они становятся в момент, когда будут проданы конечному покупателю.

Пример: Компания в ноябре 2019 года закупила партию телевизоров, чтобы продать их в своем магазине. Часть телевизоров продали в декабре 2019 года, часть – январе 2020 года, и оставшуюся часть – в апреле 2020 года.При расчете налога за 2019 год в расходы можно включить только себестоимость телевизоров, проданных в декабре. В первом квартале 2020 года в расходы возьмут закупочную стоимость телевизоров, реализованных в январе, а оставшуюся часть включат только в расчет за полугодие.

При этом в НК РФ прописаны три варианта списания, налогоплательщик может выбрать один из них:

- по стоимости первых по времени приобретения (ФИФО);

- по средней стоимости;

- по стоимости единицы товара.

Расходы, связанные с реализацией товаров, учитывают по мере их фактической оплаты.

Основные средства

Здесь все зависит от того, когда их приобрели – после перехода на УСН или раньше.

Если фирма купила основное средство уже будучи на упрощенке, нужно списать его стоимость равными частями до конца года (п.п.4 п.2 ст.346.17 НК РФ). Но только после ввода в эксплуатацию и в размере фактически оплаченных сумм.

Пример: Компания купила оборудование стоимостью 1,5 млн. руб. в марте 2019 года. Всю стоимость перевела поставщику сразу, а в эксплуатацию оборудование ввели в апреле 2019 года. В расходы спишут следующие суммы:- 500 тыс.руб. на последний день второго квартала;- 500 тыс.руб. на последний день третьего квартала;- 500 тыс.руб. на последний день четвертого квартала.

Если бы компания купила и ввела в эксплуатацию это оборудование в четвертом квартале, то всю стоимость списали бы одной суммой в этом же квартале.

Если основное средство купили до перехода на УСН во время применения ОСНО, сначала нужно сформировать остаточную стоимость ОС для налогового учета. Ее считают по формуле:

Остаточная стоимость ОС для налогового учета

Расчет расходов на ОС по кварталам нужно отразить в разделе II книги учета доходов и расходов.

Заполнить и сдать декларацию по УСН онлайн

Попробовать бесплатно

Материалы и их особенности

Товарно-материальные ценности в управляющих компаниях учитываются по общим правилам. Порядок учета установлен действующими ПБУ. Для ведения синтетического учета делаются проводки по дебету счета 10 и кредиту счетов 76, 60.

Товарно-материальные ценности в УК подлежат инвентаризации. Периодичность ее проведения устанавливается ПБУ и локальными нормативными актами. Инвентаризация позволяет выявлять излишки, недостачи.

Типичной ошибкой бухгалтера, учитывающего ТМЦ как материально-производственные запасы компании, будет неотражение поступлений на счете 10 и поспешное списание их стоимости на затраты. В такой ситуации делается проводка Дт20 Кт60, 77. В большинстве случаев такой подход приводит к получению недостоверных сведений об остатке материально-производственных запасов. Списание себестоимости на затраты сразу, без отражения поступления ТМЦ соответствующей проводкой возможно, но лишь при незначительных остатках и налаженной системе контроля за ними. Метод учета используется обычно некоммерческими организациями, не связанными с закупкой и перепродажей ресурсов, выполнением масштабных работ вроде ремонта или реставрации.

Налоговый учет на предприятиях ЖКХ

Организации, функционирующие в системе ЖКХ, могут применять как общий, так и специальные режимы налогообложения. ОСНО – наиболее простая в применении. Но следует учитывать, что применение такой системы обуславливает достаточно высокое налоговое беремя. Организация является плательщиком налога на прибыль и НДС.

Для большинства компаний, работающих в сфере ЖКХ, предпочтительнее УСН. Такой вариант приемлем, когда:

- численность работников компании не достигает 100 человек;

- доходы в отчетном периоде не превышают 60000000 рублей;

- стоимость основных фондов, состоящих на балансе организации, не достигла 100000000 рублей.

Избрав «упрощенку», компания получает освобождение от обязательства уплаты налога на прибыль по ставке 20% и НДС. Эти платежи заменяются налогом, предусмотренным УСН, по ставке 15%, если обложение проводится по системе «доходы – расходы», либо по ставке 6% при обложении доходов.

Учет расходов по управлению МКД

Важным нюансом учета имущества и обязательств организаций ЖКХ является обязанность вести раздельный учет доходов и расходов по видам. В соответствии с этим услуги управления объектом недвижимости учитываются обособленно на счете 20. Поскольку основным доходом таких организаций является выручка от управления многоквартирным домом, то и расходы по этому виду деятельности следует учитывать как основные, а не как общехозяйственные.

Отражение затрат, связанных с управлением многоквартирным домом, на счете 20 позволяет воспользоваться главным преимуществом – экономией на НДС. Для этого следует прописать в учетной политике компании, что управление МКД является обособленной услугой. В таком случае всю величину НДС по управлению разрешается зачесть, поскольку такие доходы являются объектом обложения этим налогом.

Особенности учета материалов в сфере ЖКХ

Дт 10 Кт 60, 76

В установленных законодательством случаях проводят инвентаризацию материалов. С ее помощью устанавливают величину излишков или недостач МЦ. Правила проведения инвентаризации, порядок оформления недостач и излишков, обнаруженных в результате ее проведения, совпадают с общеустановленными.

К наиболее распространенным ошибкам учета материальных запасов можно отнести то, что зачастую бухгалтер не считает необходимым отражать поступление материалов на счете 10, а сразу списывает их стоимость на затраты:

Дт 20 Кт 77, 60

Основное объяснение таких действий – работа со сметами и необходимость отчета по ней. Это заблуждение. Оно возникает в связи с нечетким пониманием работника сути кассового метода и метода начисления. Поступать таким образом разрешено только тем некоммерческим организациям, в которых остатки материалов незначительны, и налажена система эффективного контроля за их расходованием.