- Рассмотрим подробнее на примере

- Облагается ли оплата работодателем спортзала, фитнес центра, бассейна НДФЛ и страховыми взносами?

- Автор статьи

- Связанный курс

- Должна ли производиться компенсация занятий спортом по закону

- Как измениться величина налога на прибыль компании?

- Считается, что наличие униформы у сотрудников помогает вашему фитнес-клубу выглядеть более профессионально в глазах клиентов. Так ли это?

- Брендирование на ассоциациях

- 3 причины, почему нужна униформа персоналу клуба

- Возврат денег при отказе от услуг фитнес клуба

- Как измениться величина налога на доходы физических лиц (НДФЛ)?

- Порядок отражения компенсирования сотрудникам расходов по занятиям спортом в бухучете

- НДФЛ и страховые взносы

- Оплата фитнеса для целей налога на прибыль

- Рубрики журнала

- Рекламные расходы фитнес-клуба

- Какой вариант налогообложения наиболее предпочтителен для фитнес-клуба?

- Налог на прибыль

- Рубрикатор

- Почему не обращаются за помощью?

- Бухгалтерский учет: понятия организации фитнес-центра

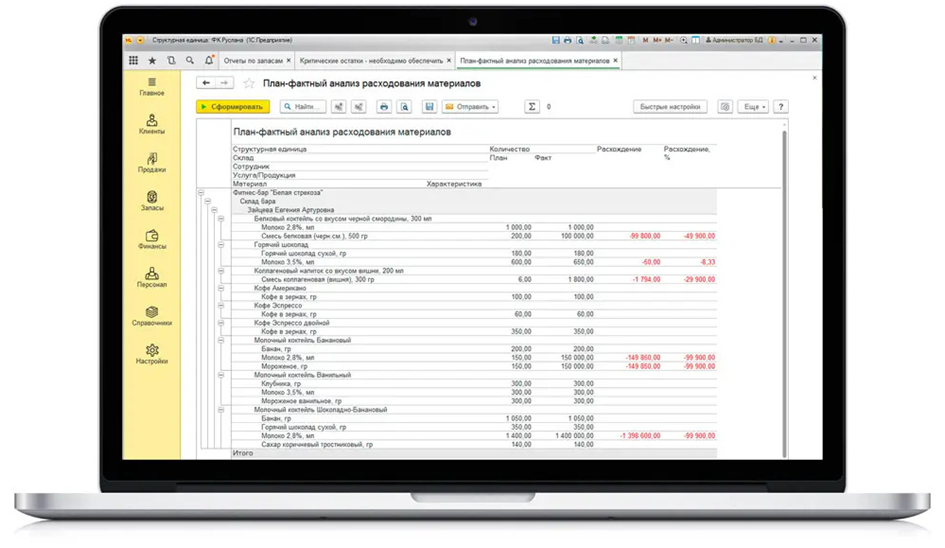

Рассмотрим подробнее на примере

В феврале 2021 года бухгалтеру Петровой О. П. выплатили компенсацию оплаты спортзала в фитнес-центре. К трудовому договору с Петровой было составлено дополнительное соглашение, в соответствии с которым компенсация сотруднице положена в размере 2 500 рублей.

Рассмотрим порядок проведения хозяйственных операций:

| Хозоперация | Дебет | Кредит | Сумма, рублей |

| Начислили компенсацию Петровой по оплате спортивных занятий в фитнес-центре | 91.2 | 73 | 2 500,00 |

| Петровой перечислили компенсацию на карту | 73 | 51 | 2 175, 00 |

| Начислены взносы в ПФР на сумму расходов по оплате спортивных занятий | 91.2 | 69 (субсчет «расчеты с ПФР») | 550,00 |

| Начислены взносы на соцстах на сумму расходов по оплате спортивных занятий | 91.2 | 69 (субсчет «Расчеты с ФСС по взносам на ОПС» | 72,50 |

Облагается ли оплата работодателем спортзала, фитнес центра, бассейна НДФЛ и страховыми взносами?

Автор статьи

Оксана Валерьевна Торгашина

Автор обучающих курсов «Бухгалтерский учет для продвинутых», «Бухгалтерия и налоги для руководителя. Как проверить бухгалтера?», «Финансовый анализ для экспертов кредитных организаций», «Управленческий учет и бюджетирование». Сооснователь и Генеральный директор ПрофиРост, стаж профессиональной деятельности более 20 лет.

Для снятия стресса и напряжения работодатели выплачивают своим работникам денежные компенсации расходов на занятия спортом.

Такие выплаты-компенсации являются доходом для работника и поэтому облагаются НДФЛ. в соответствии п. 1 ст. 210 НК.

Если работодатель оплачивает за работников занятия спортом, самостоятельно приобретая для них абонементы, клубные карты на посещение спортзала, бассейна, то такая компенсация так же облагается НДФЛ, так как это доход, полученный работником в натуральной форме.

Если работодатель оплачивает спорт зал и не возможно определить кто посещает его, то и доход персонифицировать не возможно. В этом случае работодатель не может быть привлечен к ответственности, если не удержал НДФЛ с такого дохода и не перечислил его в бюджет.

База для начисления страховых взносов в ПФР, ФСС России и ФФОМС должна быть персонифицирована. При компенсации работникам спортивного зала суммы облагаются страховыми взносами.

Связанный курс

Бухгалтерский и налоговый учет для новичков + 1С:Бухгалтерия 8.3

Узнать подробнее

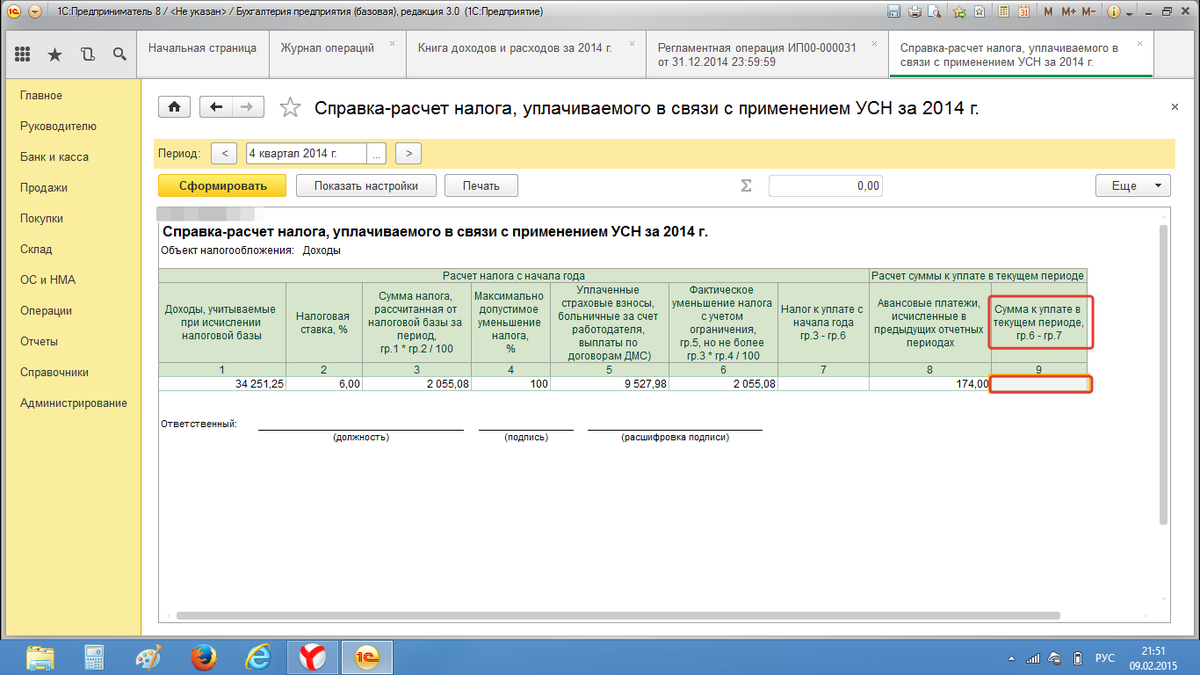

Если организация находится на ОСНО: Оплата спортзала — это оплата мероприятия по улучшению условий и охраны труда . В соответствии со ст. 226 ТК РФ такие расходы можно учесть в составе прочих расходов в целях исчисления налога на прибыль. Но не исключены споры с ИФНС. Так, например в 2012 году Минфин своим письмом 03-03-06/4/8 не разрешил учесть расходы на оздоровительные мероприятия в расходах для исчисления налога на прибыль.

Если организация находится на УСН: затраты на оплату занятий спортом работниками доходы не уменьшают, так как расходы на обеспечение нормальных условий труда в закрытый перечень расходов, приведенный в пункте 1 статьи 346.16 отсутствуют./ «Бухгалтерская энциклопедия «Профироста»27.08.2017

Информацию на странице ищут по запросам: Курсы бухгалтеров в Красноярск, Бухгалтерские курсы в Красноярске, Курсы бухгалтеров для начинающих, Курсы 1С:Бухгалтерия, Дистанционное обучение, Обучение бухгалтеров, Обучение курсы Зарплата и кадры, Повышение квалификации бухгалтеров, Бухгалтерский учет для начинающихБухгалтерские услуги, Декларация НДС, Декларация на прибыль, Ведение бухгалтерского учета, Отчетность в налоговую, Бухгалтерские услуги Красноярск, Внутренний аудит, Отчетность ОСН, Отчетность в статистике, Отчетность в Пенсионный Фонд, Бухгалтерское обслуживание, Аутсорсинг, Отчетность ЕНВД, Ведение бухгалтерии, Бухгалтерское сопровождение, Оказание бухгалтерских услуг, Помощь бухгалтеру, Отчетность через интернет, Составление деклараций, Нужен бухгалтер, Учетная политика, Регистрация ИП и ООО, Налоги ИП, 3-НДФЛ, Организация учета

Должна ли производиться компенсация занятий спортом по закону

Законопроект о выплате компенсационных сумм сотрудникам, оплачивающим свои занятия спортом, был выдвинут на изучение еще в 2014 году. Цель проекта заключалась в том, чтобы повысить уровень охраны труда и улучшить рабочие условия. В Правительстве полагают, что большинство сотрудников отказывается от спорта в силу дороговизны абонементов в спортзал, в то время как физические нагрузки благотворно влияют на здоровье и работоспособность.

С 2015 года всем руководителям предприятий было рекомендовано пересмотреть финансовые планы и учесть в них расходы на частичную компенсацию работникам расходов на посещение спортзала. Но это нововведение не является обязательной мерой, то есть работодатель вправе отказаться от создания для подчиненных более комфортных условий труда. А если наниматель решил прислушаться к совету властей, он вправе решить сам, как обеспечить компенсацию. Деньги могут быть потрачены на следующие статьи:

- организацию спортивных соревнований среди сотрудников в целях повышения интереса к спорту и сплочения коллектива;

- организацию спортивных занятий по йоге, баскетболу, футболу или оснащение бассейна;

- организация спортивного зала прямо на территории предприятия;

- компенсационная выплата работникам, предоставившим в бухгалтерию документы, свидетельствующие о расходах на спортивные занятия (с указанием числа посещений).

Как измениться величина налога на прибыль компании?

Учет расходов, которые идут на оплату фитнеса работников, с точки зрения снижения налогооблагаемой прибыли, в расходах компании не учитываются. Т.е. расходы на спорт никак не уменьшают величину налога на прибыль, что регламентируется НК РФ ст.270 пункт 29.

В Письме Минфина РФ № 03-03-06/4/8 от 16.02.2012 г. отмечается следующее. Организация не имеет права учитывать расходы на оплату занятий фитнесом своих сотрудников, опираясь на НК РФ ст.270 пункт 29. В следующем Письме Минфина РФ № 03-03-06/1/130 от 15.03.2012 г. отмечается, что согласно ст. 255 установленный перечень допустимых на оплату труда затрат считается незакрытым. Согласно пункту 25 ТК РФ под расходами на оплату труда также подразумевают прочие виды затрат, выплаченных в пользу работников, но только если данное положение предусмотрено коллективным или трудовым договором организации.

Считается, что наличие униформы у сотрудников помогает вашему фитнес-клубу выглядеть более профессионально в глазах клиентов. Так ли это?

Брендирование на ассоциациях

Клиентам нужно знать, к кому они могут обратиться. Некоторые общие принципы применимы к униформам в любом бизнесе. Успешный брендинг предусматривает использование ваших визуальных и печатных символов в рамках конкретной маркетинговой стратегии. Очевидные атрибуты в данном случае включают в себя такие элементы, как цветовая гамма и логотип фитнес-клуба.

Наличие стильной униформы у сотрудников — это также один из аспектов формирования благоприятного впечатления о клубе среди потенциальных или новых клиентов. Клиенты стараются найти человека в форме почти что бессознательно, это своего рода социальный механизм. Поэтому если ваши сотрудники будут одеты неопрятно, в форму, которая выглядит плохо и не подогнала по размеру, или без униформы вовсе, у клиентов может сформироваться мнение, что ваш фитнес-клуб не так уж и хорош.

Разница между теми, кто работает и тренируется

Очень важно очертить эту разницу между клиентами и сотрудниками так, чтобы она была понятна. Те владельцы фитнес-клубов, которые полагают, что клиентам и так все ясно, грубо ошибаются

Сотрудники представляют клуб, а значит они должны проецировать авторитет. Многие практики фитнес-бизнеса считают, что именно сотрудникам в форме удается продавать дополнительные услуги и сопутствующие товары лучше.

Если вы установили политику в отношении униформы для сотрудников, она должна распространяться и на тренеров. Профессиональные инструкторы понимают, что несут ответственность за формирование у клиента правильного впечатления. Это касается и тренеров-фрилансеров — им также следует облачаться в клубную форму при работе с клиентами.

3 причины, почему нужна униформа персоналу клуба

Ваш фитнес-бизнес кажется более многообещающим. Если у вашего бизнеса имеется последовательная стратегия брендирования, это делает вашу компанию более профессиональной. А стандартизированная униформа — это последний штрих в продвижении вашего бренда и корпоративной культуры.

Скачайте дополнительные материалыпо развитию фитнес бизнесаВ сознании потребителей это формирует убеждение, что вы достаточно серьезный бренд, который просуществует многие годы, что ваш фитнес-клуб достаточно стабилен, чтобы планировать свое посещение на определенное время вперед.

Ваши сотрудники выглядят более профессионально. Так, что они действительно заработали все свои сертификаты. Конечно, это означает, что униформа должна быть качественной, такой, чтобы ее хотелось носить. Один из наиболее важных факторов — физиологический: один размер футболок, например, для всех не подходит.

Поэтому как владельцу клуба вам следует позаботиться о наличии диапазона размеров и дизайна, которые подошли бы под различные формы тела. Так, мужское и женское спортивное тело имеют разные пропорции, так что размеры должны быть доступны для тех и других.

Стиль униформы также должен быть хорошо продуман, так, чтобы ваши люди выглядели как официальные представители клуба, каковыми они и являются.

Вы создаете узнаваемость бренда вашего фитнес-клуба. Узнаваемая униформа помогает развивать имидж бренда. В конце концов, униформа — это не просто одежда, это четкий месседж. Вы можете выбрать какой-то приглушенный фон для рубашки поло и поместить на нем свой логотип или использовать конкретные клубные цвета.

Причем униформа не должна быть доступна для покупки клиентами. Тем не менее, если вы продаете товары на стойке регистрации, в магазине или через платформу электронной коммерции, то реализация фирменных элементов одежды — это хорошая идея. Фирменные товары + униформа — это все части пазла, под названием “внутренний брендинг клуба”. Если вы управляете большой компанией, позаботьтесь о том, чтобы персонал франшизных локаций также использовал униформу.

Для тех, кто хочет знать больше:

Успешная Реклама Фитнес-Клуба Через Социальные Сети.

Онлайн Продвижение Фитнес Клуба: Как Правильно Использовать Видео-Контент

ТОП-6 Популярных Приложений для Фитнеса в Европе и США

Как Отзывы Помогают в Продвижении Фитнес Бизнеса

Бренд на Униформе Сотрудников Фитнес-Клуба 4 (80%) 2 голоса

Возврат денег при отказе от услуг фитнес клуба

Таким образом, при заключении договора фитнес-клуб не вправе включать в его текст условие о том, что при отказе клиента от данных услуг, оставшаяся сумма за неиспользованный период возврату не подлежит, либо с потребителя будут удержаны какие-либо штрафы в виде фиксированных сумм. Подобные условия договора ущемляют права клиента фитнес-клуба (ст.16 Закона о защите прав потребителей). При добровольном отказе потребителя от услуги исполнитель имеет право претендовать ровно на ту сумму, которая покрывает его фактические расходы в связи с исполнением данного договора. Однако есть и такой нюанс, как подписанный договор на оказание услуги.

Если договор клиент не подписывал, то дело рассматривается первым вариантом: предоплата – тот же аванс за услугу, который можно вернуть. Если Вы подписали договор, то в нем, вероятнее всего, будут прописаны условия, например: «Оплата клубного членства является авансовой. При отказе клиента от услуг, аванс возврату не подлежит». Оспаривать этот пункт придется в суде. Клиент своей подписью подтвердил согласие на эти и иные условия, прописанные в договоре.

Поэтому следует внимательно читать то, под чем предлагают подписываться. Для суда необходимо получить письменный отказ администрации в возврате денег.

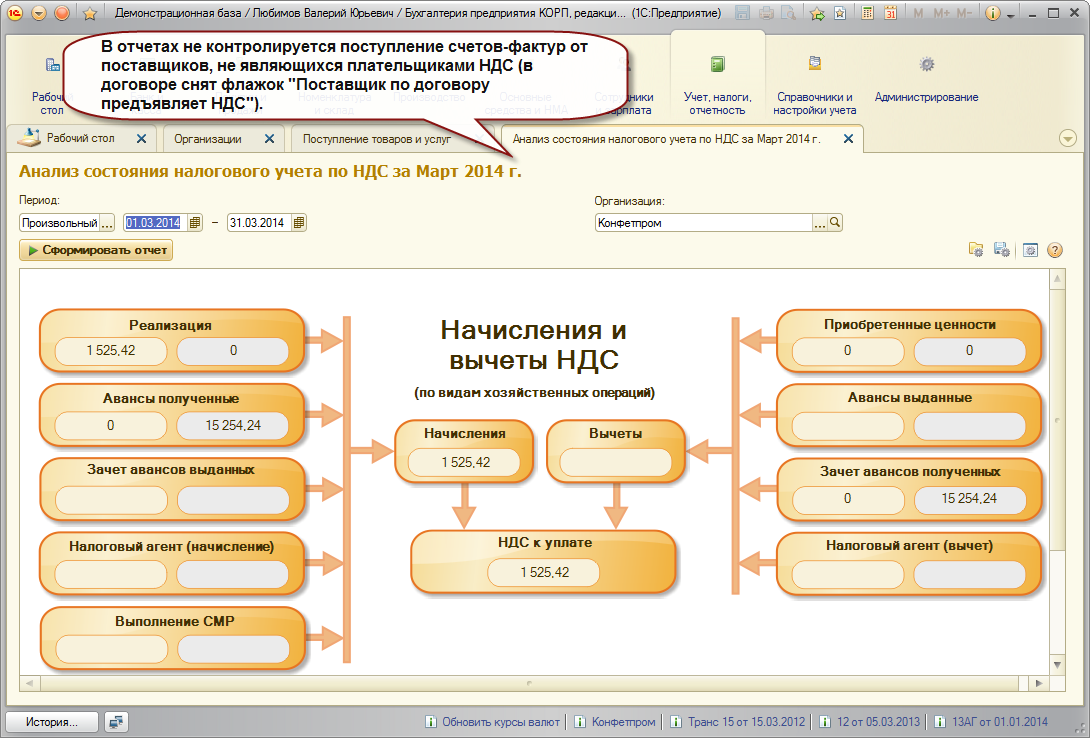

Как измениться величина налога на доходы физических лиц (НДФЛ)?

В соответствии с НК РФ ст. 211 п. 2 п.п. 1 к доходам, которые налогоплательщик получил в натуральной форме, также относится оплата за него компанией товаров (услуг или работ). Оплата организацией посещения работниками спортивных клубов и секций является доходом работника, выраженным в натуральной форме. Поэтому в данной ситуации оплата спортивных мероприятий будет облагаться налогом на доходы физических лиц. УФНС РФ по г. Москва также дает разъяснения по данному вопросу, которые отражены в Письме №21-11/08.2010 от 29.08. 2008 г.

Для включения в налоговую базу НДФЛ суммы возмещения по оплате посещения работниками спортивных комплексов компания должна обеспечить персональный учет по каждому отдельному сотруднику. Если обеспечить должный учет невозможно, объект налогообложения отсутствует, что косвенно отражено в НК РФ ст. 211 п.2 п.п. 1.

Данный законопроект будет утвержден только в следующем году, проверить его работу также получиться лишь в 2015 г., поскольку в текущем году такие мероприятия уже должны были быть согласованы с руководством организаций.

Порядок отражения компенсирования сотрудникам расходов по занятиям спортом в бухучете

Выплаченная нанимателем компенсация как возмещение расходов при занятиях в спортклубах (секциях) отражается по кредиту счета 73 «Расчеты с персоналом по прочим операциям».

| Дебет | Кредит | Субсчет | Характеристика |

| 91-2 | 73 | — | Зачисление компенсируемой суммы сотрудникам за оплачивание занятий спортом |

| 73 | 68 | Расчеты по НДФЛ | Отчисление НДФЛ с компенсационной суммы |

| 91-2 | 69 | — | Зачисление страховых платежей с компенсации |

| 73 | 51 (50) | — | Выплата компенсируемой суммы работникам |

Счет 73 обобщает сведения о расчетах с работниками организации. Он не включает информацию по зарплате, дивидендам, подотчетным суммам и прочим доходам от участия в уставном фонде.

НДФЛ и страховые взносы

Независимо от того, какую систему налогообложения применяет организация, при выплате компенсации она обязана рассчитать, удержать и перечислить в бюджет НДФЛ. Объясняется это следующим.

Все доходы, полученные резидентами от источников в России, облагаются НДФЛ (п. 1 ст. 209, п. 1 ст. 210 НК РФ). Исключение составляют выплаты, перечисленные в статье 217 Налогового кодекса РФ. Компенсация сотрудникам оплаты занятий спортом в клубах и секциях в статье 217 Налогового кодекса РФ не поименована. Следовательно, организация, которая выплачивает такую компенсацию сотрудникам, признается налоговым агентом.

Такой порядок следует из положений пункта 2 статьи 226 Налогового кодекса РФ. Аналогичные разъяснения содержатся в письмах Минфина России от 1 декабря 2014 г. № 03-03-06/1/61234 и от 4 июня 2009 г. № 03-04-07-01/190 (доведено до сведения налоговых инспекций письмом ФНС России от 18 июня 2009 г. № ШС-17-3/121).

На сумму компенсации сотрудникам оплаты занятий спортом в клубах и секциях нужно начислить взносы на обязательное пенсионное (социальное, медицинское) страхование и взносы на страхование от несчастных случаев и профзаболеваний. Это связано с тем, что данная выплата рассматривается как оплата за сотрудника услуг. Ведь такие выплаты происходят в рамках трудовых отношений.

Кроме того, они не включены ни в закрытый перечень выплат, не облагаемых взносами на обязательное пенсионное (социальное, медицинское) страхование, ни в закрытый перечень выплат, не облагаемых взносами на страхование от несчастных случаев и профзаболеваний.

Такой вывод следует из части 1 статьи 7, статьи 9 Закона от 24 июля 2009 г. № 212-ФЗ, пункта 1 статьи 20.1, статьи 20.2 Закона от 24 июля 1998 г. № 125-ФЗ. Аналогичные разъяснения содержатся в письмах ФСС России от 17 ноября 2011 г. № 14-03-11/08-13985 и Минздравсоцразвития России от 6 августа 2010 г. № 2538-19.

Оплата фитнеса для целей налога на прибыль

На сегодняшний день вопрос о возможности признания расходов на оплату фитнеса при исчислении налога на прибыль является спорным.

С одной стороны, имеется много аргументов для включения таких затрат в состав расходов. Так, начисления работникам в денежной и (или) натуральной формах, предусмотренные нормами законодательства РФ, трудовыми и (или) коллективными договорами, относятся к расходам на оплату труда (ст. 255 НК РФ) (перечень данных расходов не является закрытым). Соответственно, если компенсация расходов на фитнес предусмотрена трудовым (коллективным) договором (в т.ч. и через системы премирования, утвержденные работодателем), то такие расходы могут уменьшать налогооблагаемую прибыль.

Кроме того, расходы на фитнес могут рассматриваться как расходы на обеспечение нормальных условий труда (подп. 7 п. 1 ст. 264 НК РФ), тем более что они прямо внесены в Типовой перечень. Согласно разъяснениям Минфина России, приведенным в письме 2011 года (письмо Минфина России от 09.08.2011 № 03-03-06/4/95), затраты на финансирование мероприятий по улучшение условий труда могут учитываться в составе прочих расходов, связанных с производством и реализацией, на основании подпункта 7 пункта 1 статьи 264 Кодекса, при условии их соответствия критериям, установленным статьей 252 этого же документа.

Однако статьей 270 Налогового кодекса установлены определенные ограничения для расходов, осуществляемых в пользу работников. Так, в пункте 29 указанной статьи содержится прямой запрет на признание расходов на оплату занятий в спортивных секциях, кружках или клубах, посещений культурно-зрелищных или физкультурных (спортивных) мероприятий.

Ссылаясь на эту норму, Минфин России высказал мнение (письмо Минфина России от 17.10.2014 № 03-03-06/1/52376), что расходы на проведение мероприятий по развитию физической культуры и спорта не уменьшают базу по налогу на прибыль.

Судебная практика по рассматриваемому вопросу пока не сформировалась. Так, есть решения судов как в пользу налогоплательщиков (пост. ФАС МО от 14.04.2011 № Ф05-2431/11), так и в пользу налоговых органов (пост. ФАС ЗСО от 24.01.2013 № Ф04-6756/12).

Рубрики журнала

В настоящее время в России открыто приблизительно 1500 фитнес клубов. Большая часть сосредоточена в Москве, это около 500 спортивных учреждений. Еще 450 находятся в Санкт-Петербурге.

- Лидером фитнес индустрии Москвы считается сеть клубов «World Class». Центры предоставляют услуги «премиум» класса – групповые и индивидуальные тренировки, бассейны, тренажерные залы, SPA салоны, солярии, бани, детские комнаты и многое другое. Посетителями сети являются, как обычные люди, так и звезды спорта и шоу-бизнеса.

- Лучшим спортивным клубом Санкт-Петербурга считается «Fitness 24». Здесь предлагается очень широкий выбор программ: от обычного тренажерного зала до имитации настоящей велогонки. Огромное преимущество над многими другими клубами – круглосуточный график работы.

Фитнес центры предлагают потребителям самые разнообразные услуги.

Статьей 346.29 Кодекса установлено, что при осуществлении розничной торговли через объекты стационарной торговой сети, имеющей торговые залы (магазины и павильоны), исчисление единого налога на вмененный доход производится с использованием физического показателя базовой доходности «площадь торгового зала (в квадратных метрах)». Площадью торгового зала признается часть магазина, павильона (открытой площадки), занятая оборудованием, предназначенным для выкладки, демонстрации товаров, проведения денежных расчетов и обслуживания покупателей, площадь контрольно-кассовых узлов и кассовых кабин, площадь рабочих мест обслуживающего персонала, а также площадь проходов для покупателей.

Инфо К площади торгового зала относится также арендуемая часть площади торгового зала. Если налогоплательщик не согласен с мнением Минфина по данному вопросу и решил распределять неразделимый физический показатель для исчисления ЕНВД, то следует выбирать ту методику распределения, которая не связана с выручкой и другими стоимостными показателями.

Рекламные расходы фитнес-клуба

Расходы на рекламу фитнес-клуба нормируемые и будут учтены в размере не более 1% от выручки.

Залогом продуктивной автоматизации станет поэтапный запуск процесса с глубоким изучением всех рабочих алгоритмов на предмет выявления слабых сторон, требующих оптимизации. Анализ текущего состояния работы поможет найти эффективные пути решения проблем. Система управления 1С:Фитнес клуб — проверенная возможность автоматизации и адаптации рутинных процессов. Мы предлагаем облачное решение для ведения вашего бизнеса, учета и правильного распределения расходов, владельцы смогут в любой момент сформировать отчет и проанализировать прибыль. Оставьте заявку, и наши менеджеры свяжутся с вами для бесплатной консультации!

Какой вариант налогообложения наиболее предпочтителен для фитнес-клуба?

Определить его можно методом исключения. Патентную систему следует исключить, так как она накладывает существенные ограничения. На определенные сферы деятельности подойдет ЕНВД. Но помните о том, что вам придется вести дополнительный учет доходов и расходов. Это гораздо затратнее по времени.

ОСНО — это форма, которую может выбрать любая организация. Но вряд ли получится назвать ее универсальной. Дело в том, что вам придется платить НДС, 20% от прибыли, налог на имущество. Кроме того, понадобится исполнять множество требований, касающихся первичной документации.

Остается только упрощенная система налогообложения. Здесь можно платить 6% от своих доходов. Есть другой вариант — 15% от разницы между «приходом» и «уходом» (данная цифра может варьироваться в зависимости от региона). Именно УСН выбирают многие представители среднего бизнеса, к коим и относятся фитнес-клубы. Требования здесь максимально лояльные:

- Годовая прибыль не должна быть больше 150 млн. рублей. Этот порог превышают только крупные спортивные сети. Если у вас небольшое заведение, то переживать по этому поводу не придется.

- Максимальная численность сотрудников — 100 человек. В эту цифру входят не только сотрудники штата, но и люди, которые работают по договору ГПХ. Обычно в крупных фитнес-клубах трудится 70-80 человек, в средних — не более 50.

- Остаточная стоимость компании — не более 150 млн. рублей. Данное условие не должно вызвать никакого дискомфорта.

Налог на прибыль

Согласно пп. 7 п. 1 ст. 264 НК РФ к учитываемым в целях налогообложения прибыли прочим расходам, связанным с производством и реализацией, относятся расходы на обеспечение нормальных условий труда и мер по технике безопасности, предусмотренных законодательством РФ. Таким образом, затраты на осуществление мероприятий по улучшению условий и охраны труда могут быть учтены в составе прочих расходов, связанных с производством и реализацией, на основании указанного пп. 7 при условии соответствия их критериям, установленным ст. 252 НК РФ. Именно такие рассуждения представлены в Письме Минфина России от 09.08.2011 N 03-03-06/4/95. Причем Минздравсоцразвития, оперируя данной позицией финансистов, добавило следующее. Трудовое законодательство ранее не содержало перечня мероприятий по улучшению условий труда работников, поэтому работодатель был вправе использовать предусмотренные на эти цели денежные средства по своему усмотрению. Некоторые работодатели за счет средств, выделенных на финансирование мероприятий по охране труда, осуществляли финансирование мероприятий, не имеющих прямого отношения к улучшению условий труда на рабочих местах. Например, некоторые из них в первую очередь решали вопросы социального характера, обеспечивая рабочих горячим питанием, но не уделяли внимания техническому оснащению рабочих мест. Типовой перечень ориентирован на решение данной проблемы (Письмо от 25.05.2012 N ТЗ/3159-3-5).

Таким образом, расходы по мероприятиям, направленным на развитие физической культуры и спорта в трудовых коллективах, казалось бы, вполне могут быть учтены в целях налогообложения прибыли в составе прочих расходов. Однако у чиновников Минфина после того, как Типовой перечень был расширен за счет включения в него мероприятий, направленных на развитие физической культуры и спорта в трудовых коллективах, на этот счет появились возражения, основанные на положениях п. 29 ст. 270 НК РФ. Согласно названной норме при определении налоговой базы по налогу на прибыль не учитываются:

— расходы на оплату путевок на лечение или отдых, экскурсий или путешествий, занятий в спортивных секциях, кружках или клубах, посещений культурно-зрелищных или физкультурных (спортивных) мероприятий;

— расходы на оплату подписки, не относящейся к подписке на нормативно-техническую и иную используемую в производственных целях литературу;

— расходы на оплату товаров для личного потребления работников;

— другие аналогичные расходы, произведенные в пользу работников.

В связи с этим расходы на проведение мероприятий по развитию физической культуры и спорта, включая затраты по оплате работникам занятий спортом в клубах и секциях, нельзя включить в состав налоговых расходов (Письма от 11.11.2014 N 03-03-06/1/56736, от 31.10.2014 N 03-03-06/1/55280, от 30.10.2014 N 03-03-06/2/54994, от 29.10.2014 N 03-03-06/1/54903, от 17.10.2014 N 03-03-06/1/52376).

По мнению автора, если предприятием на соответствующий год разработан план мероприятий по улучшению условий и охраны труда, которым предусмотрена компенсация работникам оплаты занятий спортом в клубах и секциях, расходы по оплате занятий работников в фитнес-клубе можно учесть в целях налогообложения прибыли.

Рубрикатор

- НДС 2020. Вычет НДС

- Страховые взносы 2020

- Декларация НДС 2020

- УСН доходы 2020. Все об упрощенной системе налогообложения 2020. Упрощенка

- Учет затрат. Учет расходов и доходов

- Бухгалтерский учет. Бухучет

- ФСС. 4 Форма ФСС 2020

- Торговый сбор 2020

- ЕНВД в 2020. Единый налог на вмененный доход

- Товарный знак

- Декретные

- Детские пособия 2020

- Больничный лист 2020

- Командировочные расходы 2020

- Отпускные 2020. Расчет отпускных

- НДФЛ 2020

- ИП налоги 2020. Индивидуальный предприниматель — все о налогах

- Транспортный налог 2020

- Заработная плата, трудовые отношения

- Пенсионный фонд. Новости. Статьи

- Налог на прибыль 2020

- Материнский капитал 2020

- Первичные документы

- Налог на имущество 2020

- Исправляем ошибки учета. Штрафы, пени.

- ККМ, ККТ, наличные и безналичные расчеты

- Налоговые( выездные, камеральные) и другие проверки

- Новое в законодательстве

- Основные средства, НМА, учет материалов,товаров, склад, убыль

- Отчетность: налоговая, бухгалтерская.

Почему не обращаются за помощью?

На наш взгляд, дело здесь обстоит не столько в дороговизне того же фитнеса (залы и так заполнены достаточно, значит, могут себе позволить). Другое дело, что плата за абонемент относительно низкая. К примеру, многие центры предлагают свои услуги по стоимости 15-20 тысяч рублей в год с неограниченным количеством посещений в течение всего периода.

Разве это много? Едва ли. Более того, за небольшую доплату к этой сумме в спортивный зал можно водить целую семью, если воспользоваться специальными предложениями, коих сейчас тоже немало.

Смеем предположить, что те, кто хотел заняться своей «физикой», уже начали это делать, а те, кто еще не начал, просто не считают это необходимым и стоимость абонемента здесь совершенно ни при чем.

Предлагая одно решение проблемы, депутаты, кажется, не понимают, что именно пропаганда занятий спортом может вызвать интерес у широких слоев населения улучшать свое здоровье, отказываться от вредных привычек. Это как в продажах, сначала нужно выявить (или сформировать) потребность, а потом делать предложение. И если уж не соглашаются с новшествами, то можно и «скидку» сделать в виде компенсации.

Благодарим за внимание. До скорого!

Бухгалтерский учет: понятия организации фитнес-центра

Взаимодействие с клиентами заключается в предоставлении комплекса спортивно-оздоровительных услуг. Осуществлять деятельность в рамках действующего законодательства имеют право индивидуальные предприниматели, а также юридические лица.

Работа такого заведения не лишена особенностей, касающихся ведения хозяйственной деятельности, бухгалтерского учета и 1С, налогообложения. Бухгалтерия в фитнес-клубе представляет собой сложную систему, поскольку непосредственно затрагивает большую номенклатурную базу в отношении расходов и доходов.

Стандартный перечень услуг, формирующих прибыль в фитнес-клубе, выглядит так:

- — реализация клубных карт, абонементов, разовых посещений;

- — SPA;

- — сауна, баня, бассейны;

- — медицинские сервисы;

- — обучение;

- — бар, реализация специализированного питания;

- — прочие доходы.