- Как можно распорядиться переплатой

- Зачёт в счет недоимки

- Зачёт в счёт будущих платежей

- Переплаты по страховым взносам за 2016 год

- Проверьте начисления за 2019 год

- Причины, по которым возникает переплата по страховым взносам

- Как зачесть в счет будущих платежей

- Новые правила получения излишне уплаченных отчислений из ФСС

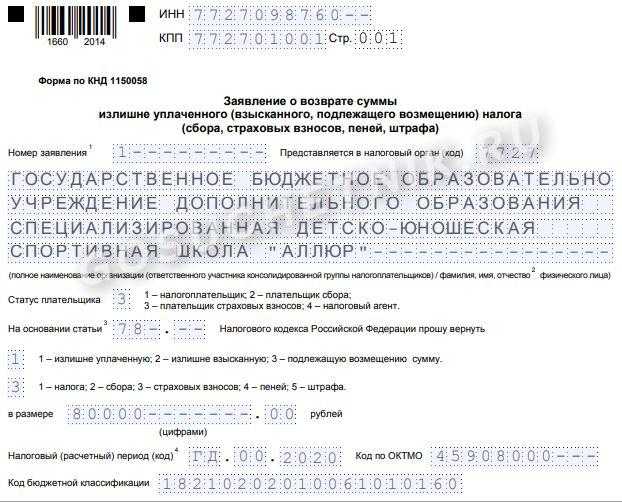

- Как вернуть переплату по ОПС, ОМС и ВНиМ

- Ошибки, возникающие при возврате переплаты

- С какими ошибками сталкиваются компании при возврате переплаты

- Проценты за просрочку перевода возврата

- Пример

- Нюансы возврата платежей

- Возврат переплат, образованных до 17-го года

- Возврат переплат, образованных с 2017 года

- Если переплате больше трёх лет

- Переплата образовалась до 2017 года

- Зачет переплаты

- Причины, по которым образуется переплата

- Переплата по страховым взносам возникла в 2017 году

- Между разными видами взносов учесть переплату теперь нельзя

- Возврат излишне взысканных взносов

- Зачесть нельзя, вернуть

- Особенности зачёта и возврата страховых взносов в 2021 году

- Особенности зачёта и возврата страховых взносов в 2020 году

Как можно распорядиться переплатой

Если организация или ИП выявили переплату по налогам, то излишки можно зачесть в счёт задолженности, оставить на лицевом счёте в ФНС для будущих платежей или вернуть деньги на расчётный счёт. Рассмотрим каждый пункт отдельно.

Зачёт в счет недоимки

При наличии задолженности по другим налогам, сборам, штрафам, пеням, инспекторы в первую очередь погасят за счет переплаты недоимку перед бюджетом. Инспекция самостоятельно решает, долг по какому налогу можно закрыть и сообщает организации. Но они могут распорядиться только переплатой, которой не больше трёх лет.

Организация может самостоятельно подать заявление о зачёте с указанием конкретного налога. Желательно перед этим провести сверку расчетов с бюджетом. Если сумма, указанная в заявлении не будет совпадать с данными налоговой инспекции, налоговики вернут заявление.

Налоговая инспекция принимает решение о зачёте или отказе от зачёта излишне уплаченных сумм в счет недоимки в течение 10 рабочих дней:

- с момента обнаружения переплаты, если организация не обращалась в инспекцию с заявлением о зачёте в счёт конкретного налога;

- со дня получения заявления организации о зачёте в счёт конкретного налога, если организация подала такое заявление;

- со дня подписания акта о сверке расчетов с бюджетом, если инспекция и организация провели сверку;

- с момента вступления в силу решения суда, если организация добилась зачёта через суд;

- со дня, следующего за днём завершения камеральной налоговой проверки, которая прошла без доначислений;

- если камеральная проверка выявила нарушения — со дня, следующего за днём вступления в силу решения.

Зачёт в счёт будущих платежей

Если недоимки нет, нужно направить в инспекцию заявление на зачёт денег по утвержденной форме КНД 1150057. Заявления о зачёте налогов, излишне уплаченных в региональные бюджеты по местонахождению обособленных подразделений организации, можно подавать как в налоговую инспекцию по местонахождению организации, так и в налоговые инспекции по местонахождению обособленных подразделений.

Срок подачи заявления — в течение трёх лет с момента уплаты излишней суммы налога или взноса. К заявлению нужно приложить документы, подтверждающие переплату — платёжное поручение или уточнённую декларацию. Налоговая инспекция должна принять решение о зачёте в течение 10 рабочих дней с момента получения заявления от организации.

Переплаты по страховым взносам за 2016 год

Если вы переплатили страховые взносы за 2016 год и более ранние периоды, то возвращайте их на банковский счет. Инспекторы уверяют, что зачесть переплаченные взносы в счет будущих платежей 2017 года не получится. Поясним.

ФНС России отметила, что налоговики вправе зачитывать взносы за прошлые годы в счет будущих платежей. Однако порядок зачета в переходных положениях не предусмотрен. Поэтому инспекторы не принимают заявления о зачете прошлых переплат в счет взносов 2017 года. Это нам подтвердили в едином контакт-центре ФНС России и местных налоговых инспекциях.

Инспекторы также отказываются зачесть в счет будущих платежей переплату по соцвзносам, возникающую за счет превышения расходов на пособия над взносами. В этом случае подавайте заявление на возмещение расходов в ФСС. Это нам подтвердили в региональных отделениях ФСС. Не уменьшайте в 2017 году текущие платежи по взносам на старые переплаты. Иначе налоговики начислят пени с недоплаченных сумм, когда получат от вас расчет по взносам и увидят начисления.

Проверьте начисления за 2019 год

Вполне возможно, что ваша налоговая не позаботилась о пересчёте 1%, возможно она даже захочет с вами поспорить (но вы-то победите). Начать в любом случае стоит со сверки. Запросите в Эльбе «Выписку операций по расчёту с бюджетом за 2021 год».

В выписке нужно будет найти табличку с названием «Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда», а затем начисление по взносам за 2021 год. Одно будет за фиксированную часть взносов, второе — за 1%.

По сумме должно быть понятно, начислили вам взносы со всех доходов или же с разницы. Можете сверить с суммой в задаче по взносам за 2021 год в Эльбе — там взносы рассчитаны со всех доходов, получается, начисление в выписке должно быть меньше.

Если сумма меньше — замечательно, у вас должна появиться переплата, которую можно вернуть или зачесть. С этим поможет 3 шаг нашего плана.

Если сумма как в Эльбе, принимайтесь пересчитывать взносы самостоятельно, заодно пересчитайте за 2017-2018 годы.

Причины, по которым возникает переплата по страховым взносам

- на обязательное пенсионное страхование;

- на обязательное медицинское страхование;

- на страхование в связи с временной утратой трудоспособности и материнством;

- страхование от профессиональных заболеваний и травматизма (администрирует Фонд социального страхования).

Дополнительно все ИП платят страховые взносы в фиксированном размере за себя. Если перечислены суммы больше начисленных или произошел перерасчет, в результате которого начисления уменьшились, возникает переплата по ОПС, ВНиМ и ОМС, и требуется возмещение страховых взносов со стороны ФНС и ФСС. Начисления на ВНиМ и травматизм страхователи вправе использовать для выплаты пособий работникам, и если суммы истраченных средств превысила начисленную, возникает переплата.

ВАЖНО!

Излишне уплаченная в бюджет фондов сумма возникает, если допущены ошибки в учете или в расчете РСВ.

Как зачесть в счет будущих платежей

Распорядиться излишне уплаченной суммой налогоплательщик вправе в течение 3 лет после ее возникновения. Этот момент совпадает с датой списания средств банком.

ВАЖНО!

Переплата не зачитывается в счет другой категории страховых взносов. Плательщик вправе распорядиться суммами двумя способами:

- вернуть деньги;

- зачесть в счет будущих платежей по этой же категории взносов, в т. ч. пеням и штрафам.

Ответ на вопрос: можно ли зачесть переплату по НДФЛ в счет страховых взносов — отрицательный.

Например, в прошлом, 2021, году компания излишне уплатила взносы в ПФР. Дебетовое сальдо подтверждено налоговой инспекцией по состоянию на текущую дату. Как осуществить зачет переплаты страховых взносов в 2022 году, если деятельность не ведется?

Если у компании имеется задолженность по пеням или штрафам, начисляемым на платежи в ПФР, пишется заявление на зачет. Если такой задолженности нет — заявление на возврат. Зачет переплаты в счет других платежей (например, в ФСС или ФОМС) не производится.

Если деятельность ведется и заработная плата сотрудникам начисляется, то переплата зачтется автоматически после сдачи РСВ за 1 квартал. Допустимо написать заявление на зачет переплаты по страховым взносам, сделать это проще всего в личном кабинете на сайте ФНС, но требуется квалифицированная электронная подпись.

Вот подсказка, как зачесть в следующем месяце, если переплатили страховые взносы в 2022 г.:

- внутри одного КБК зачет производится автоматически после сдачи отчетности;

- если КБК разные, но категория отчислений одна, составляется заявление на зачет;

- если категории отчислений разные, деньги следует вернуть.

Новые правила получения излишне уплаченных отчислений из ФСС

С 2021 года все субъекты РФ перешли на механизм прямых выплат из средств Фонда социального страхования. Это значит, что пособия по временной нетрудоспособности и другие пособия по социальному страхованию выплачивает не работодатель с дальнейшим зачетом выплаченных сумм, а непосредственно сам Фонд социального страхования. Но у страхователей могла образоваться излишне уплаченная сумма по социальным выплатам работникам, и их волнует, как возместить переплату по ФСС в 2021 году по новым правилам. Механизмы зачета и возврата продолжают работать. Существует статья 26.12 (ред. от 05.04.2021) «Зачет или возврат сумм излишне уплаченных страховых взносов, пеней и штрафов», регулирующая эти процессы.

Как вернуть переплату по ОПС, ОМС и ВНиМ

ВАЖНО!

Перед составлением заявления необходимо провести сверку с ИФНС, чтобы не было расхождений в сумме.

В документе указывают:

- ИНН и КПП страхователя;

- название организации (Ф.И.О. ИП);

- статус плательщика;

- тип платежа;

- излишне уплаченную сумму;

- КБК платежа;

- реквизиты для перечисления денег.

Подробностей и расшифровок суммы в документе не предусмотрено. Документ заверяет подписью руководитель организации.

Если переплата возникла из-за ошибки в РСВ, вместе с заявлением необходимо сдать в ИФНС уточненный расчет. В статье 78 НК РФ указано, как вернуть переплату по страховым взносам из налоговой в 2022 году и подать заявление одним из предусмотренных способов:

- в бумажном виде лично (через представителя) в налоговый орган или по почте;

- по телекоммуникационным каналам связи в электронной форме с усиленной квалифицированной электронной подписью;

- через личный кабинет налогоплательщика на сайте ФНС.

Ошибки, возникающие при возврате переплаты

Организация должна оформить возврат переплаты правильно. В обратном случае никаких денег она не получит. Рассмотрим распространенные ошибки, допускаемые при оформлении:

- Направление заявки на возврат сумм, уплаченных до 17-го года, в ИФНС. Последний начал отвечать за взносы только с 1 января 17-го года. За платежи, направленные до 17-го года, отвечают внебюджетные фонды. А потому заявление нужно отправлять именно в адрес этих фондов.

- Подача заявки на возврат без уточнения сумм. Все суммы конкретизируются через сверку расчетов. В частности, в заявлении нужно указать точную сумму переплаты, размер недоимки, если она присутствует. Если сверка проведена неправильно, то образуется разница между суммой в заявлении и суммой на лицевом счету/в учете.

- Используется не тот бланк заявления. Для составления заявления в ИФНС и внебюджетные фонды используются разные формы. При выборе формы нужно также учитывать, какой именно взнос планируется вернуть: на временную нетрудоспособность или на травматизм.

Все ошибки приводят к замедлению процесса возврата. Если заявление отправлено не туда, придется составлять заявку заново.

С какими ошибками сталкиваются компании при возврате переплаты

Если возврат переплаты будет оформлен неправильно, то денег попросту можно не дождаться. Рассмотрим, какие ошибки чаще всего возникают:

- Направление заявление на возврат переплаты, возникшей до 2017 года, в ФНС. Следует помнить, что налоговый орган за страховые взносы отвечает только с 2017 года. Все, что было перечислено раньше находится под контролем внебюджетных фондов. Соответственно, и заявление должно быть направлено в один из фондов.

- Подача заявления без указания суммы переплаты. Определить точную сумму можно путем предварительного проведения сверки расчетов. В заявлении необходимо указать и точную сумму переплаты и точную сумму недоимки, если она есть. Когда сверка проведена неправильно, возникает разница между суммой, указанной в заявлении и суммой, числящийся на лицевом счете компании.

- Использование неверного бланка для заполнения заявления. В ФНС и внебюджетные фонды подаются разные формы заявлений. Поэтому, прежде чем выбрать форму заявления, необходимо определить какой взнос нужно вернуть.

Ошибки, допущенные при возврате переплаты, тормозят процесс получения денег.

Проценты за просрочку перевода возврата

ИФНС и ФСС могут опоздать с возвратом страховых платежей. В этом случае фирма может предъявить объем процентов, определяемый в зависимости от размера просроченного платежа и длительности самой просрочки. Размер процентов определяется по стандартной формуле, используемой при установлении пени:

Размер переплаты * число дней просрочки * 1/300 ставки рефинансирования

Размер процентов можно устанавливать только тогда, когда деньги пришли на р/с компании. Связано это с тем, что объем неустойки зависит от длительности просрочки. Соответствующие правила расчетов установлены частью 9 статьи 27 ФЗ №212 от 24.07.09. Деньги переводит Казначейство РФ по поручению фондов.

ВАЖНО! Госорганы должны именно вернуть деньги на р/с организации. Средства, начисленные в качестве процента за просрочку, не могут быть зачтены в счет будущих платежей

Пример

Компания переплатила взносы на 2 700 руб. Было направлено заявление на возврат денег. Они должны были прийти 10 февраля, но фактически приходят только 20 февраля. Фирма проводит эти расчеты:

- Число дней просрочки – 10.

- Размер процентов: 2 700 * 10 * 1/365 * 9%. = 6,66 рублей.

Процент будет начисляться с даты, являющейся последним днем перевода переплаты.

Нюансы возврата платежей

Переплата взносов возвращается только при соблюдении ряда условий:

- Отсутствуют недоимки и задолженности по взносам. Если недоимки есть, то переплата сначала идет на их погашение. И уже остаток средств переводится на р/с компании.

- Переплата также может быть направлена в счет следующих платежей.

- Средства, внесенные до 2017 года в фонды, не идут в зачет следующих платежей. Причина – передача контрольных функций ИФНС.

Если нужно получить деньги от фонда, требуется направить соответствующее заявление в территориальный отдел.

Возврат переплат, образованных до 17-го года

До 17-го года функция по приему страховых платежей принадлежала внебюджетным фондам. То есть за возвратом переплаты нужно идти именно в эти фонды. Обращение может выполняться в этих формах:

- Лично или с помощью представителя. Нужно прийти в территориальный отдел нужного фонда (ФСС или ПФР) и отдать заявление. Если передается оно представителем, то бумага должна быть нотариально заверена. Плюс этого варианта — получение результатов в минимальные сроки. Минус — придется идти в фонд.

- Через почту. Нужно отправить заказное письмо с описью вложений и уведомлением о получении. Плюсы — не нужно лично являться в фонд. Минус — тратится время на доставку письма.

Фонд должен рассмотреть заявление в течение 10-ти суток. Его представители, если принято решение о возврате, отправляют утвержденный документ в ИФНС. И уже ИФНС возвращает переплату.

Возврат переплат, образованных с 2017 года

Алгоритм возврата средств, отправленных в ИФНС:

- Сверка расчетов. Нужна для определения размеров недоимок, если таковые имеются. Точный их объем нужно прописывать в заявлении.

- Направление переплаты в уплату недоимки. Выполняется зачет переплаченных сумм. Осуществляется он ИФНС.

- Оформление заявки на возврат. Составляется заявление по ф. КНД 1150058.

- Направление заявки в отдел ИФНС. Идти нужно в орган по месту учета или регистрации ЮЛ/ИП. Заявление можно отправить по почте.

По такой же схеме выполняется возврат налоговых платежей.

Переплата возвращается на р/с организации. А потому номер этого счета нужно обязательно прописать в заявлении. Если средства возвращаются ИП, то направляются они на счет, применяющийся для осуществления коммерческой работы.

Если переплате больше трёх лет

Зачесть или вернуть переплату организация может в течение трёх лет с даты уплаты излишней суммы налога. Дата уплаты считается по-разному. Например, у НДС, который уплачивается без авансовых платежей, трёхлетний срок будет отсчитываться с даты перечисления налога. А для налога на прибыль, в котором предусмотрены авансовые платежи, срок будет исчисляться с момента подачи декларации.

Если организация пропустила срок подачи заявления, можно обратиться в суд. При рассмотрении дела в суде срок исковой давности — 3 года будет рассчитываться по нормам гражданского, а не налогового законодательства. И отсчёт срока идёт не с момента уплаты излишней суммы, а с момента, когда организация узнала или должна была узнать об этом (п. 1 ст. 200 ГК). Но вам придется доказать, что вы узнали о переплате позже, чем она возникла. А это не так-то просто.

Переплата образовалась до 2017 года

Можно ли зачесть переплату по страховым взносам, которая сформировалась на 01.01.2017? Можно, но только по взносам в ФСС и лишь в одном случае: переплата возникла из-за

превышения расходов. Так, если осталась переплата по страховым взносам в части взносов в ФСС, которая образовалась по причине превышения выплаченных соцстраховских пособий над суммой начисленных взносов, зачесть такую переплату можно и в 2017 году (п. 2 ст. 4.6 Федерального закона № 255-ФЗ

, Письмо Минфина от 28.04.2017 № 03-15-09/26588

). Этот зачет ФНС произведет самостоятельно на основании полученного от территориального органа ФСС подтверждения расходов, заявленных плательщиком страховых взносов. Кроме того, образовавшуюся до 01.01.2017 переплату по страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством из-за

превышения расходов можно вернуть.

А вот переплату по соцстрахованию, возникшую не по причине превышения расходов, а также переплаченные взносы на обязательное пенсионное и медицинское страхование, переплата по которым образовалась до 01.01.2017, зачесть не получится. Эти взносы можно будет только вернуть (Письмо Минфина от 01.03.2017 № 03-02-07/2/11564

). И сделать это можно будет только при отсутствии задолженности по страховым взносам, пеням и штрафам за периоды, истекшие до 01.01.2017 (ч. 3 ст. 21 Федерального закона от 03.07.2016 № 250-ФЗ

).

При этом за возвратом переплаты страховых взносов в ПФР (на обязательное пенсионное и медицинское страхование) необходимо обращаться с заявлением. Такое заявление на возврат переплаты по страховым взносам подается в свой территориальный орган ПФР. За возвратом переплаты по страховым взносам ФСС в 2017 году нужно идти с заявлением в территориальный орган Соцстраха (ч. 1 ст. 21 Федерального закона от 03.07.2016 № 250-ФЗ

). В течение 10 рабочих дней органы ПФР и ФСС принимают решение о возврате и на следующий день передают его в соответствующую налоговую инспекцию, которая уже и производит возврат (ч. 1,4 ст. 21 Федерального закона от 03.07.2016 № 250-ФЗ

).

Зачет переплаты

Если у организации есть задолженность по пеням и штрафам за несвоевременную или неполную уплату взносов на травматизм, то в первую очередь переплату направят на ее погашение. Такое решение территориальное отделение фонда может принять самостоятельно. Но организация вправе подать заявление, чтобы переплату зачли в счет задолженности по конкретному виду недоимки.

Если задолженности по пеням и штрафам у организации нет, переплату фонд засчитывает в счет предстоящих платежей по взносам на травматизм. Решение о зачете фонды принимают самостоятельно. Но чтобы конкретизировать условия зачета, подайте заявление по форме 22-ФСС РФ письменно или в электронной форме.

Ситуация:

кто должен подать заявление о зачете (возврате) переплаты по взносам на травматизм, возникшей у филиала. Филиал имеет расчетный (лицевой) счет и самостоятельно платит страховые взносы

Причины, по которым образуется переплата

Излишне уплаченные суммы возникают по следующим причинам:

- ошибки при заполнении деклараций и платежных поручений;

- расходы по страхованию, которые не возмещены из бюджета на текущую дату;

- деньги перечислены дважды: банк списал сумму недоимки по требованию ФНС, а предприятие погасило задолженность самостоятельно.

Вне зависимости от причины, в НК РФ указано, как зачесть переплату по страховым взносам в 2022 году или запросить возврат излишне уплаченной суммы. Эти операции осуществляются по заявлению налогоплательщика, которое составляется в бумажном виде либо в электронной форме и направляется через оператора ЭДО.

Переплата по страховым взносам возникла в 2017 году

Переплату по страховым взносам, которая возникла уже в 2017 году, можно как зачесть, так и вернуть.

Как зачесть переплату по страховым взносам 2017? Зачет переплаты страховых взносов в 2017 году возможен только по видам страховых взносов (п. 1.1 ст. 78 НК РФ). Это означает, что, к примеру, переплату по страховым взносам перенести на УСН не получится несмотря на то, что и страховые взносы и налог на УСН — федеральные (п. 7 ст. 12 , пп. 2 п. 2 ст. 18 , п. 1 ст. 18.1 НК РФ). Не получится зачесть и один вид страховых взносов в счет других. Поэтому произвести зачет переплаты страховых взносов можно только в таком порядке:

- в части переплаченных взносов на обязательное пенсионное страхование — в счет будущих взносов на пенсионное страхование, штрафов и пеней по нему;

- в части уплаченных взносов на обязательное медицинское страхование — в счет будущих взносов на медстрахование, штрафов и пеней;

- в части излишне перечисленных взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством — в счет будущих взносов, штрафов и пеней в рамках соцстрахования.

Естественно, в рамках конкретного вида взносов можно зачесть как сами излишне уплаченные или взысканные взносы, так и лишние штрафы и пени по ним.

Зачет или возврат переплаты страховых взносов в 2017 году производится по правилам, которые действовали и до 01.01.2017 для налогов, сборов, пеней и штрафов в соответствии со ст. 78 НК РФ .

Внимание:

С 1 января 2017 года расчет и уплату страховых взносов контролируют налоговые инспекции (гл. 34 НК РФ)

А вот вернуть или нет переплату по взносам на обязательное социальное, пенсионное и медицинское страхование за периоды до 1 января 2017 года, решают фонды. Исключение – взносы на страхование от несчастных случаев и профзаболеваний. Их администрирует, как и прежде, ФСС России (Закон от 24 июля 1998 № 125-ФЗ). Переплату по взносам на страхование от несчастных случаев на производстве и профзаболеваний зачитывает и возвращает ФСС России.

Между разными видами взносов учесть переплату теперь нельзя

До 2017 года действовал порядок, при котором было возможно засчитывать переплату между разными страховыми взносами. Начиная с нового года, так делать будет нельзя, то есть, переплата пойдет в зачет только по тому виду взноса, его пеням и штрафам, по которому, собственно, и образовалась, такие требования предъявляет пункт 1.1 статьи 78 НК РФ.

об утверждении новой формы расчета по страховым взносам. Отчитываться по ней нужно по взносам, которые будут начислены в I квартале 2017 года. Чтобы не возникло путаницы, страхователям лучше привести в порядок расчеты с ПФР и ФСС до конца текущего года. В данной статье дадим практические советы, которые помогут избежать проблем со страховыми взносами.

Нередко страхователи даже и не подозревают, что данные их учета расходятся с данными фондов. Конечно, если у компании есть недоимка, то специалисты фондов пришлют требование о погашении долга. А вот о переплате фонды сообщают не всегда.

Идеальный вариант — делать сверку по страховым взносам ежеквартально после сдачи обязательных отчетов.

В связи со сменой администратора страховых взносов в 2017 году рекомендуем до конца декабря сверить все расчеты с фондами. Для этого напишите заявление о проведении сверки в произвольной форме и отправьте в ПФР и ФСС. Сделать это можно и по телекоммуникационным каналам связи, если страхователь сдает отчетность через интернет. Можно отнести заявление лично специалисту фонда.

Не стоит ждать декабря для сверки, ведь нужно оставить время на возврат переплаты и уточнение платежей в случае выявления расхождений.

Возврат излишне взысканных взносов

Если у организации была излишне взыскана сумма страховых взносов, пеней или штрафа, то ее можно вернуть. Возвращаемая сумма будет уменьшена на величину, зачтенную в счет погашения задолженности по пеням и штрафам за несвоевременную (неполную) уплату страховых взносов (если такая задолженность есть). Об этом сказано в частях 1 и 2 статьи 27 Закона от 24 июля 2009 г. № 212-ФЗ.

Сумма излишне взысканных страховых взносов возвращается организации с процентами. Заявление о возврате излишне взысканной суммы можно подать в территориальное отделение внебюджетного фонда (письменно или в электронной форме) в течение одного месяца со дня, когда организация узнала об излишнем взыскании. Заявление составьте:

по форме 24-ПФР – для возврата взносов на обязательное пенсионное и медицинское страхование (заявление подается в территориальное отделение Пенсионного фонда РФ);

по форме 24-ФСС РФ – для возврата взносов на обязательное социальное страхование (заявление подается в территориальное отделение ФСС России).

Если месячный срок пропущен, то взыскать переплату можно только через суд. Обратиться в суд с исковым заявлением организация вправе в течение трех лет. Такие правила установлены частями 5 и 6 статьи 27 Закона от 24 июля 2009 г. № 212-ФЗ.

Решение о возврате излишне взысканной суммы принимается в течение 10 рабочих дней со дня получения соответствующего письменного (электронного) заявления от организации (ч. 3 ст. 27 Закона от 24 июля 2009 г. № 212-ФЗ).

Решения о возврате (зачете) излишне взысканной суммы страховых взносов (пеней, штрафов) составляются:

1. Территориальным отделением Пенсионного фонда РФ:

по форме 26-ПФР – при возврате излишне взысканной суммы страховых взносов (пеней, штрафов);

по форме 27-ПФР – при зачете излишне взысканной суммы страховых взносов (пеней, штрафов).

2. Территориальным отделением ФСС России:

по форме 26-ФСС РФ – при возврате излишне взысканной суммы страховых взносов (пеней, штрафов);

по форме 27-ФСС РФ – при зачете излишне взысканной суммы страховых взносов (пеней, штрафов).

Зачесть нельзя, вернуть

С 1 января 2017 года страхователи, как и прежде, будут иметь право на возврат переплаченных денежных средств по страховым взносам, однако возвратом переплат теперь будет заниматься ФНС РФ, а не пенсионный фонд и Соцстрах. В целом, процедура возврата средств при переплате по взносам аналогична той, что действует и для налогов, с одним важным условием, закрепленным в новом пункте 6.1 статьи 78 НК РФ:

Если излишки по взносам в ПФР были отражены в персонифицированных отчетных сведениях, и пенсионщики произвели распределение их по лицевым счетам, то у Налоговой не будет возможности вернуть такие переплаты.

Более того, с нового года переплату за предшествующие периоды можно будет лишь вернуть, но не зачесть, как это допускалось ранее. Такие требования предъявляет статья 21 Федерального закона от 03.07.16 №250-ФЗ.

Чтобы запросить в фондах возврат излишков по страховым взносам нужно представить в ответственный фонд заявление о возврате денежных средств. ПФР или ФСС РФ в течение 10 дней без учета выходных с момента получения заявления примет решение. После чего перенаправит его в ФНС РФ, возвращать излишки при положительном решении будут уже сотрудники Налоговой службы. На текущий момент законодатели не выпустили каких-либо новых бланков форм заявлений для возврата переплат по взносам, потому следует применять действующие: пенсионщикам направлять заявление по форме, утвержденной постановлением Правления ПФР от 22.12.15 №511п, а в Соцстрах — по форме, утвержденной приказом ФСС РФ от 17.02.15 №49.

Решения о зачете переплат по страховым взносам, начиная с 2017 года, выносят налоговики, а значит, и заявление в наступившем году следует представлять в ФНС РФ по форме, действующей для возврата или зачета излишков по налогам, штрафам и пеням (ст. 78 НК РФ).

Обратите внимание, если в платежных поручениях при уплате страховых взносов в прошлом году была допущена ошибка, уточняющие сведения с нового 2017 года в фонды подать уже нельзя. Придется делать возврат платежа по вышеописанной схеме, через налоговиков и, если есть необходимость, перечислять средства вновь

Более того, если из-за ошибки в платежном документе образовались пени, Налоговая будет не вправе их обнулить.

Для исключения любых ошибок при подаче отчетности в ПФР, предлагаем вам воспользоваться возможностями нашей удобной и многофункциональной программы «Бухсофт: Зарплата и кадры ».

Особенности зачёта и возврата страховых взносов в 2021 году

При возврате и зачёте действуют следующие правила.

- Взносы нельзя зачесть в счёт налогов и других видов взносов. Например, переплатой по пенсионным взносам не получится «перекрыть» долг по взносам в соцстрах или по налогу при УСН.

- Взносы можно зачесть в счет будущих платежей, задолженности, пеней, штрафов по таким же взносам. Например, переплату пенсионных взносов можно направить на погашение пеней по ним.

- Если есть задолженность по взносам, сначала нужно сделать зачёт, чтобы её погасить. Остаток можно вернуть или зачесть в счёт предстоящих платежей.

- При ликвидации организации переплату можно вернуть, пока компанию не исключили из ЕГРЮЛ. Подать заявление от имени ликвидированного юрлица нельзя, а бывшим собственникам бизнеса переплату не возвращают (п. 4 ст. 49 НК РФ, письмо Минфина № 03-02-07/1/24222 от 12.04.2018).

- ИП имеет право на возврат переплаты даже после его закрытия.

- Порядок возврата излишне перечисленных взносов ИП за себя такой же, как для работодателей.

За 2 квартал 2021 года малый бизнес из пострадавших от коронавируса отраслей освободили от уплаты страховых взносов за работников (кроме платежей в соцстрах от несчастных случаев). Точнее, на апрель, май и июнь установили тариф 0%. Если вы имеете право на такое освобождение, но уже заплатили взносы по обычной ставке, переплату налоговики пообещали зачесть в счёт предстоящих начислений без вашего обращения в ИФНС.

Особенности зачёта и возврата страховых взносов в 2020 году

При возврате и зачёте действуют такие правила:

- Взносы нельзя зачесть в счёт налогов и других видов взносов. Например, переплатой по пенсионным взносам не получится «перекрыть» долг по взносам в соцстрах или по налогу при УСН.

- Взносы можно зачесть в счет будущих платежей, задолженности, пеней, штрафов по таким же взносам. Например, переплату пенсионных взносов можно направить на погашение пеней по ним.

- Если есть задолженность по взносам, сначала нужно сделать зачёт, чтобы её погасить. Остаток можно вернуть или зачесть в счёт предстоящих платежей.

- При ликвидации организации переплату можно вернуть, пока компанию не исключили из ЕГРЮЛ. Подать заявление от имени ликвидированного юрлица нельзя, а бывшим собственникам бизнеса переплату не возвращают (п. 4 ст. 49 НК РФ, письмо Минфина № 03-02-07/1/24222 от 12.04.2018).

- ИП имеет право на возврат переплаты даже после его закрытия.

- Порядок возврата излишне перечисленных взносов ИП за себя такой же, как для работодателей.

В п. 6.1 ст. 78 НК РФ говорится, что нельзя вернуть пенсионные взносы, если ПФ успел разнести их по индивидуальным счетам застрахованных физлиц. Но Конституционный Суд в Постановлении № 32-П от 31.10.2019 признал этот запрет недопустимым и обязал законодателей внести изменения в НК РФ.

Проектом Федерального закона N 953961-7 в Налоговый кодекс внесли соответствующие поправки. Они должны вступить в силу с 1 января 2021 года, но разнесённую переплату можно вернуть уже сейчас. Но только в том случае, если человек, за которого переплатили взносы, ещё не вышел на пенсию.

За 2 квартал 2020 года малый бизнес из пострадавших от коронавируса отраслей освободили от уплаты страховых взносов за работников (кроме платежей в соцстрах от несчастных случаев). Точнее, на апрель, май и июнь установили тариф 0%. Если вы имеете право на такое освобождение, но уже заплатили взносы по обычной ставке, переплату налоговики пообещали зачесть в счёт предстоящих начислений без вашего обращения в ИФНС.

С аутсорсингом «Моё дело Бухобслуживание» все ваши расчёты с бюджетом будут в порядке — вы не потратите ни копейки лишнего. А ещё вы в несколько раз снизите расходы на содержание штатных бухгалтеров.