- Семь новых федеральных стандартов по учету

- Законодательная база

- Виды и формы оплаты труда

- Повышение МРОТ

- Что сдавать в Росстат

- П-4

- П-4 (НЗ)

- Что сдавать в налоговую

- 6-НДФЛ

- РСВ

- Сохранение зарплаты за нерабочий день 24 июня 2020

- Включение использования методики

- Заполнение графиков работы

- С 2020 года филиалы смогут начислять зарплату и отчитываться по ней

- Налог на самозанятых граждан по всей территории РФ

- Плательщики налога

- Процентная ставка

- Отчитываемся в фонды

- Расчет 4-ФСС

- СЗВ-М

- СЗВ-ТД

- СЗВ-СТАЖ

- Виды и формы оплаты труда

- Рост налогов для ИП

- Наделение правами и регистрация

- Порядок выплаты заработной платы и способы её выплаты

- Электронная сдача отчётности в 2021 году

- Бухгалтерская отчетность 2020. Изменения 2021

Семь новых федеральных стандартов по учету

Начиная с 2021 года, все категории налогоплательщиков должны будут представлять годовую бухгалтерскую отчетность за 2020 год только в электронном виде через операторов электронного документооборота. Перечень операторов электронного документооборота размещен на информационных стендах Инспекции и на официальном сайте ФНС России.

Форма предназначена исключительно для сообщений о некорректной информации на сайте ФНС России и не подразумевает обратной связи. Информация направляется редактору сайта ФНС России для сведения.

Обязанность предоставить этот отчет в ПФ возникаету кадровика только при определенных событиях: увольнение / прием на работу или подача заявления о продолжении ведения бумажной трудовой книжки.

В обязанности кадровой службы входит подготовка и сдача отчетов в налоговую инспекцию, пенсионный фонд, центр занятости, статистическую службу. Помимо этого, предприятия дополнительно отправляют отчет в военкоматы. За допущенную ошибку или нарушение сроков сдачи кадровой отчетности предусмотрены немалые штрафы.

Её всегда сдают только в электронном виде, в том числе уточненные декларации. Из этого правила есть исключения.

Законодательная база

Выплата заработной платы работникам, занятым в бюджетной и муниципальной сфере, а также во внебюджетных фондах происходит в соответствии с трудовым и федеральным законодательством и регламентируется следующими нормативными документами:

- Закон №272-ФЗ, который регламентирует ответственность работодателя перед работниками в случае несоблюдения сроков по выплате заработной платы. Также закон содержит обязанности работодателя, в соответствии с которыми он обязан корректировать даты выплаты.

- Закон №125-ФЗ, которым вносятся изменения в Трудовой кодекс РФ, регламентирующие начисление заработной платы.

- КоАП РФ (часть 6, статья 5.27), который регулирует ответственность нанимателя в случае несоблюдения законодательных норм о зарплате.

- Статья 136 ТК РФ, содержащая сроки начисления денежных средств работникам бюджетных сфер.

- Закон №88-ФЗ.

Виды и формы оплаты труда

По видам оплату труда разделяют на основную и дополнительную.

Основная оплата труда – заработная плата, начисляемая за отработанное время, либо за количество и качество выполненных работ (сдельная оплата, премии, оплата за сверхурочную работу).

Дополнительная оплата – выплаты за неотработанное время, которое предусмотрено законодательством (компенсация при увольнении, оплата очередных отпусков).

Формы (системы) оплаты труда разделяются на повременную и сдельную. Именно форма оплаты труда и определяет механизм расчета заработной платы.

Повременная оплата труда – оплата за фактически отработанное время, независимо от результатов работы (например, работники офиса на «пятидневке»).

Сдельная оплата труда производится за объем выполненных работ, независимо от потраченного времени (например, продавец, чей заработок зависит от объема проданного товара).

Повышение МРОТ

Коммерческие организации и ИП имеют право самостоятельно определять уровень оплаты труда своих сотрудников. Ограничение только одно — минимальный размер оплаты труда (МРОТ).

Статьей 3 закона от 28.12.2017 № 421-ФЗ «О внесении изменений…» определено, что с 01.01.2019 МРОТ на каждый год должен равняться прожиточному минимуму на II квартал предыдущего года.

Поэтому месячная зарплата на территории РФ в 2019 году не может быть ниже 11 280 руб. (приказ Минтруда РФ от 24.08.2018 № 550н). В нее могут входить ежемесячные премии и надбавки, установленные на предприятии.

А вот «северные» коэффициенты при сравнении с МРОТ не учитываются. Т.е. в этом случае не ниже «минималки» должна быть именно базовая сумма дохода.

Следующее повышение МРОТ будет основано на данных за II квартал 2019 года. Но правила расчета заработной платы с июля 2019 не изменятся.

Новая «минималка» вступит в силу только с начала 2020 года. Кроме того, региональные власти имеют право ввести свой МРОТ на территории субъекта РФ. Главное условие — он не должен быть ниже федерального.

Важно!

В этом случае все бизнесмены, присоединившиеся к региональному соглашению, обязаны выплачивать зарплату не менее местного МРОТ. Например, в Москве в 2019 году это — 18 781 руб., а в Санкт-Петербурге — 18 000 руб.

Таким образом, новая формула для расчета зарплаты должна применяться работодателями каждого субъекта РФ с учетом решений региональных властей.

Что сдавать в Росстат

В Росстат направляют две обязательные формы отчетности о заработной плате — П-4 и П-4 (НЗ). В статистику сдают и другие кадровые формы (57-Т, 1-Т, 1-кадры), но их требуют не у всех респондентов. Если хотите узнать перечень всех отчетных форм на 2022 год, проверьте их по ИНН в специальном сервисе Росстата.

П-4

Сведения о численности и заработной плате работников сдают ежемесячно и ежеквартально. Каждый квартал информацию отправляют работодатели с численностью сотрудников 15 человек и меньше.

Сдавать форму необходимо до 15-го числа месяца, который следует за отчетным кварталом. Если день сдачи выпадает на праздник или выходной, его переносят на ближайший рабочий.

Сроки на 2022 г. по кварталам:

- 4 кв. 2021 — до 17.01.2022;

- 1 кв. 2022 — до 15.04.2022;

- 2 кв. 2022 — до 15.07.2022;

- 3 кв. 2022 — до 17.10.2022;

- 4 кв. 2022 — до 16.01.2023.

Если среднесписочная численность превышает 15 человек (16 и больше сотрудников), работодатели отправляют в Росстат ежемесячные отчеты по зарплате в 2022 году. Сроки сдачи те же — до 15-го числа месяца, следующего за отчетным.

П-4 (НЗ)

Сведения о неполной занятости и движении работников передают в Росстат ежеквартально — до 8-го числа месяца, следующего за отчетным. По аналогии с формой П-4, отчетность 2022 года (начиная с 1 квартала 2022) отправляйте на бланке из Приказа № 457, а итоговый отчет 2021 года (4 квартал 2021) — по форме из Приказа № 412.

Сроки сдачи П-4 (НЗ) в 2022 г. по кварталам:

- IV 2021 г. — до 10.01.2022;

- I 2022 г. — до 08.04.2022;

- II 2022 г. — до 08.07.2022;

- III 2022 г. — до 10.10.2022;

- IV 2022 г. — до 09.01.2023.

Что сдавать в налоговую

В нормативных документах ФНС разъясняется, что предоставить в налоговую по начислению зарплаты — два расчета: 6-НДФЛ и расчет по страховым взносам. Обе формы с 2022 г. обновляют.

6-НДФЛ

В состав расчета 6-НДФЛ теперь входят справки о доходах и суммах налога физического лица. Бланк, который действует с 01.01.2022, то есть с отчетности за 4 квартал 2021 г., утвержден Приказом ФНС № ЕД-7-11/845@ от 28.09.2021.

ВАЖНО!

Отчет 2-НДФЛ больше не сдают. Его включили в состав расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (КНД 1151100). В первый раз совместный отчет подают по итогам 2021 г.

Сроки сдачи 6-НДФЛ в 2022 по кварталам:

- за 4 квартал 2021 — до 01.03.2022;

- за 1 кв. в 2022 — до 04.05.2022 (перенос с 30.04.2022 с учетом выходных и майских праздников);

- за 2 — 01.08.2022 (перенос с 31.07.2022, воскресенья);

- за 3 — 31.10.2022;

- за 4 кв. 2022 — до 01.03.2023.

РСВ

В приказах ФНС приводится точное название отчетности в ИФНС по НДФЛ и страховым взносам: 6-НДФЛ — КНД 1151100, расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, а РСВ — КНД 1151111, расчет по страховым взносам.

РСВ сдают ежеквартально, не позднее 30 числа месяца, следующего за отчетным кварталом. Если дата сдача выпадает на выходной, предельный срок переносится на следующий рабочий день.

Если численность сотрудников страхователя — 10 человек и больше, расчет надо сдавать только в электронной форме. Если у работодателя трудоустроены меньше 10 человек, он вправе выбрать форму сдачи отчета — в бумажном или электронном виде.

Вот сроки отчетов по заработной плате в 2022 году в ИФНС — ежеквартальных расчетов по страхвзносам:

- 2021 г. — 31.01.2022 (30.01.2022 выпадает на воскресенье);

- 1 квартал 2022 г. — 04.05.2022 (перенос из-за майских праздников, отчитываемся по новой форме);

- 2 квартал 2022 г. — 01.08.2022 (30.07.2022 выпадает на субботу);

- 3 квартал 2022 г. — 31.10.2022 (30.10.2022 выпадает на воскресенье);

- 2022 г. — 30.01.2023.

Сохранение зарплаты за нерабочий день 24 июня 2020

Реализованная ранее методика сохранения зарплаты в нерабочие дни распространена на 24.06.2020 – нерабочий оплачиваемый день согласно Указу Президента РФ от 29.05.2020 № 345.

Если кто-либо из ваших сотрудников действительно не будет работать в этот день, но зарплату за него вы планируете рассчитывать так же, как если бы сотрудник работал, то, в качестве одного из вариантов, можно воспользоваться этой методикой.

Настоятельно рекомендуем перед использованием этой методики на рабочей базе сначала внимательно ознакомиться со всем её описанием ниже, после чего опробовать на копии базы.

Включение использования методики

Если ранее вы уже использовали эту методику (включали флажок в настройках расчета зарплаты), то теперь нужно там же, но в новой таблице периодов отметить очередной период 24.06.2020. Все три прошлых периода в ней уже были отмечены сами при обновлении программы

Обратите внимание, что теперь есть возможность отмечать прошлые периоды по отдельности. Т.е

если у вас часть прошлых нерабочих периодов сотрудники работали, а часть – нет, и графики вам приходилось корректировать вручную, то теперь есть возможность отметить этот факт сразу в настройках (снять флажки с периодов, в которые все сотрудники или бОльшая часть сотрудников работали). Тогда графики будут заполнены корректно, и не придется их снова заполнять вручную.

В любом случае, следует иметь в виду, что при изменении настроек здесь, согласно ним будут автоматически перезаполнены графики, для которых включено автоматическое обновление по производственному календарю.

Если ранее вы эту методику не использовали (например, предприятие попало под исключение по всем прошлым Указам, и сотрудники работали как ни в чем не бывало), а теперь требуется ей воспользоваться (сотрудники не будут работать 24.06.2020, а зарплату за ними нужно сохранить, как будто они работали), то нужно включить настройку расчета зарплаты «Нерабочие дни в связи с коронавирусом оплачивать как отработанные по графику работы сотрудника» и в таблице отметить флажком строчку с периодом 24.06.2020.

![]()

Рисунок 1.2

Заполнение графиков работы

Как было написано выше, после установки в настройках флажка для 24.06.2020 будут автоматически обновлены графики, для которых включено автоматическое обновление по производственному календарю и ранее было указано, что нужно при заполнении учитывать нерабочие дни.

Если ранее в графиках это не было указано, а теперь 24.06.2020 учесть необходимо (т.е. если сотрудники на этом графике в прошлые периоды работали, а теперь 24.06.2020 работать не будут), то можно в настройках графика это указать. Тогда 24.06.2020 автоматически отметится в графике как оплачиваемый нерабочий день (ОН).

![]()

Рисунок 1.3

В любом случае, после автоматического заполнения графика его можно скорректировать вручную в соответствии с реальной ситуацией на вашем предприятии.

Обращаем внимание, что при изменении задним числом графиков, а также табелей (чтобы в табеле вместо Я указать ОН или наоборот, в настройках расчета зарплаты должен быть снят флажок «Проверять соответствие фактического времени плановому») за те периоды, за которые уже была рассчитана зарплата (например, за март, апрель, май), автоматически зарегистрируется необходимость ее перерасчета. Если в результате такого перерасчета сумма начислений не изменяется, т.е

если в общей сложности время остаётся таким же, просто перераспределяется между явкой и нерабочими оплачиваемыми днями, то результат такого перерасчета получается пустым. А для расчета среднего заработка за исключением реальных периодов нерабочего оплачиваемого времени после таких «запоздалых» изменений необходимо обновить данные только именно для расчета среднего (рассмотрено далее)

Если в результате такого перерасчета сумма начислений не изменяется, т.е. если в общей сложности время остаётся таким же, просто перераспределяется между явкой и нерабочими оплачиваемыми днями, то результат такого перерасчета получается пустым. А для расчета среднего заработка за исключением реальных периодов нерабочего оплачиваемого времени после таких «запоздалых» изменений необходимо обновить данные только именно для расчета среднего (рассмотрено далее).

С 2020 года филиалы смогут начислять зарплату и отчитываться по ней

Это ежегодный отчет. Срок сдачи — не позже 1 марта после окончания отчетного года (для отчета за 2020 год — до 1.03.2021). Сдают отчеты по форме СЗВ-СТАЖ все работодатели, которые оплачивают страховые взносы за сотрудников: российские и иностранные компании, ИП.

По остальным налогам, предусматривающим уплату взносов на зарплату работников и др, уплата производится головным офисом, то есть юридическим лицом.

Участниками такой деятельности могут быть в том числе государственные и муниципальные учреждения, но только при условии, что договор простого товарищества или договор совместной деятельности не имеет целью предпринимательство.

В новом приложении заполняют графы 2 и 3 приложения 5 к разделу 1 по строкам 010-040 и строку 050 или 060. В данном разделе необходимо указать суммы для соответствия условиям применения льготных ставок (рис. 2).

Налог на самозанятых граждан по всей территории РФ

С 2019 г. эта форма фискальных платежей была введена в четырех субъектах Российской Федерации.

Правительство РФ признало проведенный эксперимент удачным.

С 2020 года новый налог распространят на самозанятых лиц во всех регионах нашей страны. Им придется со своей зарплаты платить деньги в бюджет.

Плательщики налога

К самозанятым гражданам относятся лица различных профессий, которые лично предоставляют услуги или реализуют товары собственного производства:

- Частные парикмахеры, маникюристы, массажисты и стилисты.

- Арендодатели квартир, жилых домов, коттеджей.

- Таксисты, репетиторы.

- Лица, занятые частным ремонтом бытовой и компьютерной техники.

- Фрилансеры разных направлений – дизайнеры, веб-мастера, копирайтеры.

Эти граждане перестают быть самозанятыми, когда официально устраиваются на работу.

Хотя они оказывают те же услуги, но делают это от лица работодателя, сдают ему выручку. При этом они получают зарплату, из которой бухгалтерия производит необходимые отчисления в бюджет.

Законом определено, что налог на самозанятых нельзя применять к доходам от следующих видов деятельности:

- продажа акцизной продукции (алкогольных напитков, табачных изделий и др.);

- добыча и обработка полезных ископаемых;

- операции в интересах третьих лиц (например, по агентскому договору);

- работа с привлечением наемного персонала;

- перепродажа товаров (за исключением предметов, которые применялись для личного пользования);

- деятельность с оборотом свыше 2,4 млн руб. в год.

Процентная ставка

Величина нового фискального отчисления самозанятых граждан зависит от источника дохода:

- Когда оплату за работу произвело физическое лицо, – 4% от величины поступления.

- Если деньги перечислили индивидуальный предприниматель или организация, – по налоговой ставке 6%.

При этом нужно учесть:

- 1,5% от величины нового налога поступит в Фонд обязательного медицинского страхования.

- Отчислений для ПФР не производят. На основании закона плательщиков этого налога считают застрахованными в пенсионной системе. У них идет накопление страхового стажа, но не будет увеличиваться ИПК (индивидуальный пенсионный коэффициент).

Отчитываемся в фонды

Несмотря на реформу в страховом обеспечении, порядок предоставления отчетности во внебюджетные фонды частично сохранился. В ФСС придется подать информацию об исчисленных взносах на травматизм на зарплату работников. Перед Пенсионным фондом отчитывайтесь о стаже и численности застрахованных лиц.

Расчет 4-ФСС

Бланк закреплен . Его планируют обновить.

В разъясняется, кто подает данные в ФСС о среднемесячной зарплате за 2 года, — в Фонд социального страхования такие сведения не предоставляют. Справку о средней зарплате 182н выдают работнику в день прекращения работы.

ВАЖНО!

Срок предоставления расчета в ФСС напрямую зависит от способа подачи данных.

В таблице представили сроки сдачи бумажной и электронной 4-ФСС:

| Отчетный период | Срок сдачи на бумаге | Срок сдачи в электронном виде |

|---|---|---|

| 2021 г. | 20.01.2022 | 25.01.2022 |

| I квартал 2022 г. | 20.04.2022 | 25.04.2022 |

| Полугодие 2022 г. | 20.07.2022 | 25.07.2022 |

| 9 месяцев 2022 г. | 20.10.2022 | 25.10.2022 |

| 2022 г. | 20.01.2023 | 25.01.2023 |

Способ предоставления определяется по среднесписочной численности:

- до 25 человек — разрешено на бумаге или электронно;

- 25 и более работников — только в электронном формате.

Штрафы: 5% от суммы страхового обеспечения к уплате за каждый полный или неполный месяц просрочки. Не более 30%, но и не менее 1000 рублей. Должностным лицам — штраф по Ф — от 300 до 500 рублей.

СЗВ-М

Новый бланк ежемесячного отчета закреплен в Постановлении правления ПФ РФ № 103п от 15.04.2021.

Отчитывайтесь до 15-го числа месяца, следующего за отчетным. В таблице — сроки отчетов по заработной плате в 2022 году (сведения о застрахованных лицах) в ПФР:

| Отчетный период | Предельный срок сдачи отчета |

|---|---|

| Декабрь 2021 г. | 17.01.2022 (15.01.2022 — суббота) |

| Январь 2022 г. | 15.02.2022 |

| Февраль | 15.03.2022 |

| Март | 15.04.2022 |

| Апрель | 16.05.2022 (15.05.2022 — воскресенье) |

| Май | 15.06.2022 |

| Июнь | 15.07.2022 |

| Июль | 15.08.2022 |

| Август | 15.09.2022 |

| Сентябрь | 17.10.2022 (15.10.2022 — суббота) |

| Октябрь | 15.11.2022 |

| Ноябрь | 15.12.2022 |

| Декабрь | 16.01.2023 (15.01.2023 — воскресенье) |

Допускается подать отчетность раньше установленного срока, но только при наличии проверенных сведений.

Если в отчетную форму включена информация о 25 работниках и более, то отчитывайтесь только электронно. Другие страхователи вправе отчитаться на бумаге.

СЗВ-ТД

Отчет по форме СЗВ-ТД — это сведения о трудовой деятельности зарегистрированного лица. По сути, это и есть электронная трудовая книжка. Отчитываются не все страхователи, а только те, в штате которых произошли кадровые изменения. К основаниям для заполнения и сдачи СЗВ-ТД относятся:

- заключение нового трудового договора;

- расторжение трудового контракта, соглашения с работником;

- присвоение квалификации, перевод на другую работу, иное изменение по кадрам, требующее отражения в трудовой книжке;

- подача сотрудником заявления о выборе способа ведения трудовой книжки в 2020 и последующих годах.

Сдают отчетность в ПФР ежемесячно (но только при кадровых передвижениях). В случае перевода на другую постоянную работу, подачи сотрудником заявления о продолжении ведения бумажной трудовой книжки или предоставлении сведений о трудовой деятельности подайте сведения для формирования электронных трудовых книжек до 15-го числа месяца, следующего за отчетным. Если сотрудника уволили или приняли на работу, отчитайтесь по форме СЗВ-ТД не позднее рабочего дня, следующего за днем издания приказа. С 01.07.2021 заполняйте сведения по обновленной форме из .

СЗВ-СТАЖ

Отчет сдается ежегодно, до 1 марта года, следующего за отчетным:

- за 2022 г. — 01.03.2022;

- 2022 г. — 01.03.2023.

Ответственность за несдачу СЗВ-М, СЗВ-ТД и СЗВ-СТАЖ — по 500 рублей за каждого работника. Штраф должностным лицам аналогичен — от 300 до 500 рублей ().

Если дата сдачи выпадает на праздники или выходные, то отчетность подают в первый рабочий день.

Виды и формы оплаты труда

По видам оплату труда разделяют на основную и дополнительную.

Основная оплата труда – заработная плата, начисляемая за отработанное время, либо за количество и качество выполненных работ (сдельная оплата, премии, оплата за сверхурочную работу).

Дополнительная оплата – выплаты за неотработанное время, которое предусмотрено законодательством (компенсация при увольнении, оплата очередных отпусков).

Формы (системы) оплаты труда разделяются на повременную и сдельную. Именно форма оплаты труда и определяет механизм расчета заработной платы.

Повременная оплата труда – оплата за фактически отработанное время, независимо от результатов работы (например, работники офиса на «пятидневке»).

Сдельная оплата труда производится за объем выполненных работ, независимо от потраченного времени (например, продавец, чей заработок зависит от объема проданного товара).

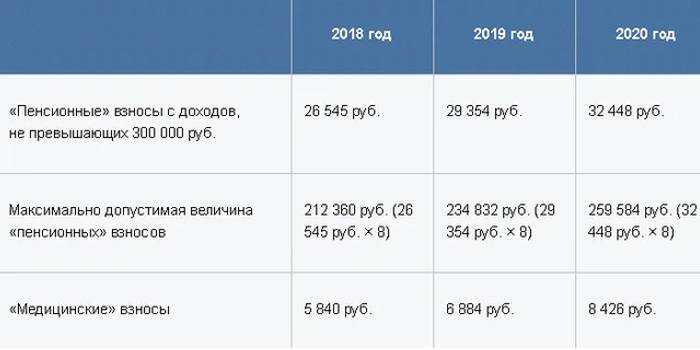

Рост налогов для ИП

С 2020 года поднимут фискальные отчисления для индивидуальных предпринимателей России, которые они выплачивают за себя:

- Фиксированные взносы в ПФР увеличатся на 10,5% и составят – 32 448 руб.

- Отчисления на обязательное медицинское страхование – на 22,5%, достигнут размера 8 426 руб.

Если доходы ИП превышают 300 тыс. руб., он дополнительно должен перечислить 1% взносов. С 2020 года максимальный размер этого платежа увеличиться на 10,5%, составит 259 584 рублей. Плюс предложений по введению новых налогов для ИП – государственный бюджет получит больше средств. Минусы – уменьшение рентабельности малого бизнеса в целом и снижении доходов индивидуальных предпринимателей.

Наделение правами и регистрация

Если налоговая инспекция обнаружит эти ошибки, то обязана отправить организации уведомление об отказе в приеме документов. Срок отправки — один рабочий день с даты получения отчётности и заключения. Организации нужно исправить ошибки и снова послать документы в налоговую инспекцию.

У меня был изначально электронный сертификат, мне казалось, которым я подписывал отчеты в Эльбе для отправки в налоговую.

Он устанавливает единые требования к порядку признания, первоначальной и последующей оценки в бухгалтерском учете обязанностей и обязательств учреждений перед своими работниками и иными получателями выплат, а также к раскрытию этой информации в отчетности.

Порядок выплаты заработной платы и способы её выплаты

Заработная плата, как было упомянуто ранее, не должна быть ниже установленного МРОТ в перерасчете на исполняемые сотрудником нормативы по затратам рабочего времени. То есть – при режиме неполного рабочего дня, и в иных ситуациях, когда рабочий день оказывается в сравнении с установленными для профессии, вида деятельности и должности нормативами требование о соблюдении минимального размера не применяется. В таких случаях допускается выплата заработка ниже, чем установленный МРОТ, в пропорциональном отработанному времени или иным тарифным показателям размере.

В первую очередь, следует рассматривать место выплаты зарплаты. В соответствии с законодательством, заработная плата работникам может выплачиваться как в наличной форме через бухгалтерию предприятия, так и через банк путем зачисления на банковский счет сотрудника. Изначально в организации может быть установлен нормативными актами любой порядок выплаты заработной платы. Однако изменение порядка выплаты зарплаты на безналичный расчет при действовавшем ранее наличном расчёте в бухгалтерии допускается исключительно с письменного согласия каждого находящегося в штате работника.

Для изменения оплаты с безналичной на наличную согласия всех работников без исключения не требуется. Кроме этого, следует также помнить о том, что единовременно на предприятии может быть установлена лишь одна форма оплаты – или наличная, или безналичная.

Допускается также выплата заработной платы в виде продукции предприятия в размере не выше, чем 20% от установленной положенной работнику зарплаты. Однако ей не могут быть купоны, долговые или иные расписки, акции предприятия и ценные бумаги. Кроме этого, запрещается выплата заработной платы спиртной, ядовитой, токсичной или иной продукцией, имеющей особый порядок оборота. Место и порядок выплаты части зарплаты должны быть заранее определены условием трудового договора или дополнительного соглашения к нему.

Вне зависимости от порядка выплаты зарплаты, установленного на предприятии, на работодателя также возлагается обязанность в день выплаты обеспечить донесение до ведома работника следующей информации в письменном виде:

- Обо всех составных частях, из которых состоит начисляемая работнику зарплата за отчетный период.

- Про размеры сумм, которые присоединяются к заработной плате, в том числе о денежных компенсациях за не проведенную ранее выплату зарплаты.

- Об удержаниях, произведенных из заработной платы, их основаниях, если таковые имели место.

- Об общей денежной сумме, которая будет выдана работнику.

Для донесения информации чаще всего применяется расчетный листок. Форма листка устанавливается работодателем самостоятельно. Однако он в обязательном порядке должен согласовать данную форму с профсоюзной организацией, представляющей интересы сотрудников предприятия. Данное согласование проводится в порядке, рассматриваемом положениями ст. 372 ТК РФ.

Работодатель вправе выбирать самостоятельно банк, через который будет проводиться начисление зарплаты. Однако это не отнимает у сотрудника права не соглашаться с таковым решением работодателя и требовать от него начисления заработной платы на лицевой счет, открытый в любом другом банке. Данное требование работник должен в письменном виде предоставить работодателю и отказать в его удовлетворении работодатель не имеет права. Сроки оповещения работодателя в данном случае должны составлять не менее пяти дней до дня начисления зарплаты – в противном случае работодатель обязан принять к сведению данное требование работника лишь в отношении последующих выплат.

Электронная сдача отчётности в 2021 году

Переход на учет в соответствии со Стандартом «Нематериальные активы» нужно проводить уже сейчас. В ходе годовой инвентаризации все имеющиеся у учреждения компьютерные программные продукты, права пользования и иные НМА необходимо пересмотреть и распределить по новым учетным группам.

Отчетность обособленного подразделения без отдельного баланса всегда составляется и сдается непосредственно головной организацией. При формировании подразделением отдельного баланса оно приобретает широкий спектр новых обязательств по подготовке отчетных данных. Сдать налоговую декларацию может представитель налогоплательщика, если у него есть на то доверенность.

Бухгалтерская отчетность 2020. Изменения 2021

Появится новый отчет о прослеживаемости товаров, который нужно будет сдавать в ФНС. Форму сдачи отчетности и форму самого отчета правительству еще предстоит утвердить.

Дополнительно в первый раздел включено приложение 5.1 «Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в пп. 3 (пп. 18) п. 1 ст. 427 НК РФ».

Кроме того, планируются изменения формы декларации по УСН. Отмена предложена отдельным категориям налогоплательщиков декларации, которым предоставляются льготные ставки по налогу согласно местному законодательству.