- Отсрочки и проверки

- Регрессия в психологии

- Ставки для начисления единого социального налога

- С 2022 года минимальный предел по СН переводится из 1 МЗП в 14 МРП

- Порядок и сроки уплаты налога

- Как применять регрессивную шкалу ЕСН в 2019 году? ↑

- Как самому рассчитать подоходный налог с заработной платы

- Общие вопросы применения Закона о страховых взносах

- Нетипичные ситуации: ↑

- Увольнение с возвратом

- Смена договора

- Смена подразделения

- Составляющие ЕСН

- Что изменится в будущем году для предпринимателей

Отсрочки и проверки

- В случае серьезного нарушения проверка должна проходить быстро, а меры приняты незамедлительно. Все фиксируется и подтверждается соответствующей документацией.

- Когда у организации имеются филиалы, работающие с нарушениями, потребуется больше времени на выяснение обстоятельств и поиск доказательств.

- Запрашиваемые данные могут иметь пробелы, а документы составляться с ошибками.

- Страховые отчисления исполнены не вовремя, даже если имело место форс-мажорное событие.

Когда у ИП возникают подобные обстоятельства чрезвычайного характера, нужен запрос на рассрочку.

Единый социальный налог с 2017 года

для предпринимателей остается неизменным.

ЕСН представляет собой единый социальный налог, который в 2010 году был заменён переходом на действующую систему страховых взносов. Стоит отметить, что уже сегодня чиновники активно рассматривают и обсуждают вопрос, связанный с возвращение ЕСН в 2017 году. Хотя всё же большая часть категорически высказывается против такого шага и решения, так как всё это может привести к негативным и нежелательным последствиям, а, как известно экономика и бюджет страны и так находятся в довольно критической ситуации и положении. Если всё же ЕСН будет возвращено, актуальным является вопрос ставки ЕСН в 2017 году и, то, какими они будут.

Регрессия в психологии

Сознание и мировосприятие человека формируются в раннем возрасте. Следовательно, защитные реакции организма на негативное влияние извне закрепляются в подсознании человека в том же периоде.

Например, ребенок испугался → заплакал → мама пожалела → испуг прошел. Став старше, этот человек, не сумевший найти выход в какой-то ситуации, просто начнет плакать. Его подсознание вспомнило, что когда-то именно плач помогал решить аналогичную проблему.

Такая ситуация в психологии называется регрессией.

Вывод: регрессия в психологии – это защитная реакция сознания человека (защитный механизм). Выражается в том, что индивидуум в стрессовой ситуации на подсознательном уровне прибегает к поведению, которое в детстве гарантировало ему безопасность.

Пример регрессии, который наблюдали миллионы телезрителей: бывший (на тот момент действующий) президент Грузии Саакашвили жует свой галстук во время разговора по телефону.

По всей видимости, известия чрезвычайно расстроили Саакашвили, и он, не контролируя своего поведения, начинает жевать предмет своего гардероба.

Ставки для начисления единого социального налога

В ст. 241 НК РФ устанавливаются ставки единого социального налога, приводятся отдельные таблицы для различных категорий налогоплательщиков. По нашим оценкам, до 2001 года 98 — 99% организаций, включая банки, по разным объективным и субъективным причинам официально выплачивали заработную плату работникам в размерах, не соответствующих даже прожиточному минимуму. В ответ законодатели ввели регрессивную шкалу налогообложения. Она стимулирует любого налогоплательщика повышать размер оплаты труда, официально показываемый в расчетно — платежной ведомости на выдачу заработной платы. Ведь ставки налога понижаются в зависимости от повышения размера оплаты труда. Это особенно актуально для банков, оплата труда работников которых традиционно высока.

Особо отметим, что в ст. 17 Закона о введении в действие НК РФ указано, что в течение 2001 года, то есть первого года действия НК РФ, кроме рассмотренных ранее мер налогового стимулирования, дополнительно еще будет понижена до 5% ставка взносов в ПФ при условии начисления работникам вознаграждений за год свыше 600 тыс. руб. (в 2000 году эта ставка составляла 28%). Многие работодатели предусматривают для своих работников гарантии оплаты медицинских расходов, различные виды поощрения, льготы, привилегии. В этой связи законодатели включили предоставление займов предпринимателями своим работникам в налогооблагаемую базу. Механизм регрессивного налогообложения позволит некоторым предпринимателям применить в 2002 году рекордно низкую ставку единого социального налога — 2% (при ежемесячных выплатах до 2000 долларов США).

Точно так же при заключении работодателями договоров добровольного пенсионного страхования (договоров о добровольном негосударственном пенсионном обеспечении) в пользу своих работников, членов их семей и (или) других лиц до 1 января 2002 года согласно статье 18 Закона о введении в действие НК РФ не будет действовать ограничение страховых (пенсионных) взносов, уплачиваемых за физических лиц из средств организаций, в пределах 10 тыс. рублей в год на одного работника по сравнению с таким же лимитом в 2 тыс. руб., указанным в абзаце третьем пункта 5 статьи 213 НК РФ в качестве стандартных правил второй части НК РФ.

Ставки единого социального налога, предусмотренные ст. 241 НК РФ, применяются согласно основам законодательства о налогах и сборах, приведенным в ст. 3 НК РФ. Они не могут иметь дискриминационный характер. Поэтому их действие, включая регрессивную шкалу налогообложения, распространяется на всех работодателей. Однако применение регрессивной шкалы налогообложения требует соблюдения одного условия. В предыдущем налоговом периоде величина налоговой базы единого социального налога в среднем на одного работника должна превышать 50 тыс. руб. в год (4200 руб. в месяц). Налогоплательщику выгодно обеспечить соблюдение этого условия. Ведь иначе организация — работодатель как бы «замораживается» на высокой ставке налогообложения, установленной для налогооблагаемой базы размером до 100 тыс. руб. на одного работника нарастающим итогом с начала года (причем вне зависимости от любых последующих фактических выплат персоналу). К сожалению, многие не поняли, о чем говорится в письме от 13.02.01 N ШС-6-07-132 статс — секретаря — заместителя министра МНС РФ С.Н. Шульгина, как и тот факт, что превышение индивидуального начисления 600 тыс. руб. в год автоматически снимает абсолютно все перечисления в федеральный, территориальный ФОМС, ФСС, а в ПФ — ограничивает 5% в 2001 году и всего 2% с 2002 года, идущими в накопительную систему будущего пенсионера.

Поэтому на малых предприятиях со среднесписочной численностью до 30 человек для целей определения ставки налогообложения не будут учитываться доходы 30% высокооплачиваемых работников. В организациях с численностью более 30 человек не будут учитываться выплаты 10 процентов наиболее высокооплачиваемых работников.

С 2022 года минимальный предел по СН переводится из 1 МЗП в 14 МРП

В ПРОЕКТЕ поправок в положениях НК РК предусмотрен перевод минимального предела по СН из МЗП в МРП.

Соответствующие поправки вносятся . В соответствии с положениями статьи, если доход сотрудника составляет от 1 тенге до минимального предела – СН рассчитывается исходя из минимального предела.

В 2021 году минимальный предел по СН составлял 1 МЗП и равнялся 42 500 тенге. С 2022 года планируется приравнять его к 14 МРП, что составляет 42 882 тенге.

Рассмотрим, как данное изменение отразится на расчете социального налога при низком уровне дохода работника. Сравним значение минимальной суммы СН в 2022 году с 2021 годом.

|

Значение |

2021 год |

Размер (в тенге) |

2022 год |

Размер (в тенге) |

|

Min объект по СН |

1 МЗП |

42 500 тенге 42 500 * 9,5% = 4 037,5 тенге (до исключения СО) |

14 МРП* |

42 882 тенге 42 882 * 9,5% = 4 073,79 тенге (до исключения СО) |

*1 МРП в 2022 году = 3 063 тенге

Таким образом, минимальная сумма СН (до исключения СО) в 2022 году увеличится в сравнении с минимальным размером 2021 года. При этом размер СО влияет на итоговую сумму СН.

Порядок и сроки уплаты налога

В соответствии со ст. 243 НК РФ сумма налога исчисляется и уплачивается налогоплательщиками отдельно в федеральный бюджет и каждый фонд и определяется как соответствующая процентная доля налоговой базы:

1. Сумма налога, подлежащая уплате в ФСС РФ, подлежит уменьшению налогоплательщиками на сумму произведенных ими самостоятельно расходов на цели государственного социального страхования, предусмотренных законодательством РФ (выплата пособий по временной нетрудоспособности, по беременности и родам и т.д.):

Сумма платежа в ФСС = Сумма исчисленного налога — Расходы.

2. Сумма налога (сумма авансового платежа по налогу), подлежащая уплате в федеральный бюджет, уменьшается налогоплательщиками на сумму начисленных ими за тот же период страховых взносов (авансовых платежей по страховому взносу) на обязательное пенсионное страхование (налоговый вычет), которая определяется в соответствии с Федеральным законом от 15.12.2001 N 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации». При этом сумма налогового вычета не может превышать сумму налога (сумму авансового платежа по налогу), подлежащую уплате в федеральный бюджет, начисленную за тот же период:

Платеж в федеральный бюджет = Налог — Страховой взнос на обязательное пенсионное страхование.

Для целей исчисления ЕСН выделяют следующие периоды: налоговый — календарный год, отчетные — I квартал, полугодие и 9 месяцев календарного года. Ежемесячно, не позднее 15 числа следующего месяца, производится уплата авансовых платежей. При этом сумма ежемесячного авансового платежа по налогу, подлежащая уплате за отчетный период, определяется с учетом ранее уплаченных сумм ежемесячных авансовых платежей.

В случае если в отчетном (налоговом) периоде сумма примененного налогового вычета превышает сумму фактически уплаченного страхового взноса за тот же период, такая разница признается занижением суммы налога, подлежащего уплате, с 15-го числа месяца, следующего за месяцем, за который уплачены авансовые платежи по налогу.

Данные о суммах исчисленных, а также уплаченных авансовых платежей, данные о сумме налогового вычета, которым воспользовался налогоплательщик, а также о суммах фактически уплаченных страховых взносов за тот же период налогоплательщик отражает в расчете, представляемом не позднее 20-го числа месяца, следующего за отчетным периодом, в налоговый орган по форме, утвержденной Министерством финансов Российской Федерации (п. 3 ст. 243 НК РФ).

Налоговая декларация подается не позднее 30 марта года, следующего за истекшим налоговым периодом.

Пример 1. За январь — февраль 2006 г. исчислено авансовых платежей по ЕСН 350 000 руб., в том числе: в федеральный бюджет РФ — 269 230 руб., в ФСС РФ — 38 300 руб., в фонды обязательного медицинского страхования — 42 470 руб.

За предыдущий месяц уплачено авансовых платежей 180 000,00 руб., в том числе: в федеральный бюджет РФ — 136 000,00 руб., в ФСС РФ — 18 100,00 руб., в фонды обязательного медицинского страхования — 25 900,00 руб.

По итогам отчетного (налогового) периода налогоплательщики исчисляют разницу между суммой налога, исчисленной исходя из налоговой базы, рассчитанной нарастающим итогом с начала налогового периода до окончания соответствующего отчетного периода, и суммой уплаченных за тот же период ежемесячных авансовых платежей.

Сумма авансовых платежей по налогу к уплате за отчетный период составит:

- 170 000 руб. (350 000 — 180 000), в том числе:

- в федеральный бюджет РФ — 133 230 руб. (269 230 — 136 000);

- в ФСС РФ — 20 200 руб. (38 300 — 18 100);

- в фонды обязательного медицинского страхования — 16 570 руб. (42 470 — 25 900).

Как применять регрессивную шкалу ЕСН в 2019 году? ↑

Плательщиками единого социального налога являются индивидуальные предприниматели и организации, которые осуществляют выплаты. Ниже представлены условия, при которых компании получают право на уменьшение налоговой ставки по этому платежу.

Регрессивная ставка ЕСН 2019 начинает действовать в случаях, когда размер совокупного дохода работника в течение года достигает и превышает 280 000 рублей.

При выполнении такого условия ставка социального налога понижается более чем в два раза. Она уменьшится еще больше, если доход служащего превысит отметку в 600 000 рублей.

Совокупный доход персонала, который будет использоваться для применения регрессии, определяется по каждому работнику нарастающим итогом с начала года.

Применение понижения (регрессии) не зависит от совокупного размера выплат всему персоналу. Чтобы прояснить ситуацию, рассмотрим конкретный пример.

Сколько процентов сейчас по ЕСН? Читайте статью: ставки ЕСН.

Чтобы узнать налоговые льготы по земельному налогу для физических лиц в Москве .

Предположим, оклад одного из работников составляет 60 000 рублей. Эта сумма облагается социальным налогом по ставке 26% до того периода, пока доход с начала года не достигнет 280 000 рублей.

Проведя несложные математические вычисления, можно подсчитать, что за период с января по апрель предприятие будет начислять ЕСН по ставке 26%.

В мае доход работника превысит лимит в 280 000 рублей и составит 300 000 рублей. Размер превышения 20 000 рублей и именно эта сумма будет облагаться по ставке 10%. Общий размер единого социального налога с начала года будет равен 74 800 рублей. Если бы не было регрессии, то налог составил бы 78 000 рублей.

Далее зарплата будет облагаться по ставке 10% до того периода, пока общая сумма дохода не превысит 600 000 рублей, а это месяцы июнь, июль, август, сентябрь, октябрь.

Динамику понижения можно посмотреть в таблице регрессивной ставки, которая представлена чуть ниже.

С наступлением ноября расчет единого социального налога будет осуществляться по ставке 2%. Это правило касается и декабря.

Если бы предприятие не использовало регрессию, то сумма налога была бы следующей:

60 000 * 12 * 26% = 187 200 рублей.

С применением понижения расчет выглядит таким образом:

104 800 + ((60 000 * 12) – 600 000) * 2% = 107 200 рублей. Разница между двумя расчетами составляет 80 000 рублей. Выгода и экономия очевидны.

Регрессивная шкала ЕСН 2019 в таблице:

| Служащий | Оклад, руб. | Месяц | Ставка налога, % |

| Иванов И.И. | 60 000 | январь | 26 |

| 120 000 | февраль | 26 | |

| 180 000 | март | 26 | |

| 240 000 | апрель | 26 | |

| 300 000 | май | 10 | |

| 360 000 | июнь | 10 | |

| 400 000 | июль | 10 | |

| 460 000 | август | 10 | |

| 520 000 | сентябрь | 10 | |

| 580 000 | октябрь | 10 | |

| 640 000 | ноябрь | 2 | |

| 680 000 | декабрь | 2 |

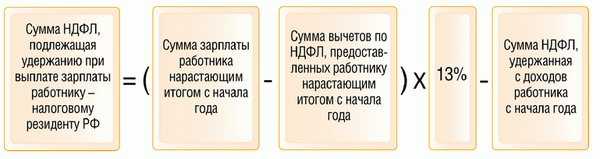

Как самому рассчитать подоходный налог с заработной платы

Самый живой интерес вызывает подоходный налог (НДФЛ). Это неудивительно, поскольку им облагаются доходы любого человека. Поговорим о методике начисления налога с зарплаты, размере применяемых ставок и льготах, законодательно установленных для различных категорий граждан.

Являясь обязательным федеральным налогом, НДФЛ удерживается из зарплаты каждого работника независимо от того, является он штатным сотрудником или временно работает в компании на основе заключенного договора подряда. Чтобы разобраться в том, как рассчитать подоходный налог с зарплаты, познакомимся с формулой, по которой эти вычисления производят:

НДФЛ = НБ * Рнс / 100

где НБ – налоговая база,

Рнс – % ставки, отдельно определяемой для каждого плательщика.

Налоговой базой служит доход – дивиденды или заработная плата, складывающаяся из начислений:

- оклад/тариф или суммы, означенные в договоре (об оказании услуг либо трудовом);

- премиальные выплаты;

- надбавки за выслугу лет, квалификацию, территориальную расположенность;

- пособия по временной нетрудоспособности.

На величину налоговой базы влияют вычеты, на которые вправе рассчитывать некоторые категории плательщиков. В статье мы рассматриваем только вычеты, связанные с выплатой зарплаты, т.е. стандартные. Законом установлены разные величины вычетов — 500, 1400 и 3000 руб.Вычет в 500 руб. предоставляют:

- героям СССР и РФ;

- уч-кам ВОВ и других войн;

- инвалидам 1-й и 2-й гр.;

- пострадавшим от катастроф на ЧАЭС и ПО «Маяк».

Вычет размером 3000 руб. полагается:

- ликвидаторам ЧАЭС и подобных аварий;

- родителям/опекунам ребенка – инвалида, а также третьего, четвертого и следующих несовершеннолетних детей;

- инвалидам ВОВ и других военных операций;

- участникам испытаний ядерного оружия.

При возникновении права на применение нескольких льгот, в расчет принимается самая высокая величина. Суммировать число вычетов нельзя, исключения составляют только вычеты на детей.

Ставка налога, применяемая сегодня – 13% или 30%. Нижний предел 13% применяется по отношению к доходам налоговых резидентов, т. е. граждан, находящихся на территории РФ не меньше 183 дней за предыдущие 12 месяцев. Под это определение подпадают практически все сотрудники российских компаний, хотя подобный статус в зависимости длительности пребывания в стране может быть присвоен любому физлицу.

При несоблюдении этого условия плательщик не может быть налоговым резидентом и уплачивает НДФЛ с дохода 30%. Отметим, что статус определяется каждый раз при начислении зарплаты и может меняться на протяжении года.

Теперь, когда мы выяснили, какие именно выплаты входят в налогооблагаемую базу, определились с величиной ставок и выяснили, кто имеет право на получение льгот, рассмотрим алгоритм расчета НДФЛ. Необходимо:

- начислить зарплату с учетом всех видов начислений;

- выяснить, подпадают ли они под налогообложение;

- определить статус плательщика – резидент или нет;

- установить его право использовать вычет;

- доход уменьшают на сумму, с которой налог не удерживается и вычет (если полагается);

- на полученную сумму начисляют подоходный налог, применяя ставки в соответствии со статусом плательщика.

Для наглядности разберем несколько примеров.

Общие вопросы применения Закона о страховых взносах

Прежде чем перейти к характеристике отдельных элементов страховых взносов, которые в целом повторяют элементы налогообложения (ст

17 НК РФ), необходимо обратить внимание на то, что законодатель отказался от общего определения понятия «страховые взносы», рассредоточив соответствующие определения в федеральных законах о конкретных видах обязательного социального страхования. При этом не везде указан критерий индивидуальной возмездности, что порождает вопросы о правовой природе страховых взносов. ВИДЫ СТРАХОВЫХ ВЗНОСОВ

ВИДЫ СТРАХОВЫХ ВЗНОСОВ

С 1 января 2010 г. предусмотрены: индивидуально возмездные обязательные платежи, которые уплачиваются в ПФ России. Их персональное целевое назначение – обеспечение права гражданина на получение обязательного страхового обеспечения по обязательному пенсионному страхованию (ст. 3 Закона об обязательном пенсионном страховании ); обязательные платежи, осуществляемые страхователями в ФСС России в целях обеспечения обязательного социального страхования застрахованных лиц на случай временной нетрудоспособности и в связи с материнством (ст. 1.2 Закона об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством ); страховые взносы на обязательное медицинское страхование (в Законе о медицинском страховании граждан в РФ отсутствует четкое определение этих взносов).

Поскольку новые страховые взносы не регулируются нормами законодательства о налогах и сборах, законодателю пришлось включить в Закон о страховых взносах значительное число общих норм, по сути, дублирующих нормы НК РФ. Так, например, статья 4 Закона о страховых взносах посвящена порядку исчисления сроков и почти дословно воспроизводит статью 6.1 НК РФ.

При таком «переносе» невозможно избежать потерь отдельных норм, что и произошло. «Потерялись» нормы, определяющие действие законодательства РФ о страховых взносах во времени. Для законодателя здесь открываются широкие возможности по внесению изменений в законодательство о страховых взносах без учета каких-либо ограничений на момент вступления их в силу. Такой подход следует признать существенным «шагом назад», создающим предпосылки для отказа от принципа доверия к закону и действиям государства.

Еще одним «сложным» вопросом применения Закона о страховых взносах станет вопрос о даче разъяснений. Согласно нормам НК РФ в настоящее время Минфин России дает письменные разъяснения по вопросам применения законодательства РФ о налогах и сборах, налоговые органы дают разъяснения о порядке заполнения налоговых деклараций и, в свою очередь, обязаны руководствоваться письменными разъяснениями Минфина России. При этом следование письменным разъяснениям уполномоченного органа освобождает налогоплательщиков от начисления пеней и от привлечения к ответственности.

Со страховыми взносами все гораздо сложнее. Органы контроля за уплатой страховых взносов – ПФ России и ФСС России – обязаны давать плательщику страховых взносов разъяснения о принятых нормативных правовых актах, порядке исчисления и уплаты страховых взносов, правах и обязанностях плательщиков, полномочиях органов контроля, а также предоставлять плательщикам формы расчетов по начисленным и уплаченным взносам и разъяснять порядок их заполнения. Помимо этого плательщик вправе получать от федерального органа исполнительной власти, осуществляющего функции по выработке государственной политики и нормативно-правовому регулированию в сфере социального страхования (Минздравсоцразвития России) письменные ответы на вопросы по применению законодательства РФ о страховых взносах. При этом непонятно, освобождает ли следование этим ответам от пеней и штрафов (по Закону о страховых взносах от пеней и штрафов освобождает только следование письменным разъяснениям) и обязаны ли органы контроля за уплатой страховых взносов следовать этим ответам? Окончательно запутывает ситуацию формулировка пункта 5 статьи 1 Закона о страховых взносах, согласно которой в целях единообразного применения этого закона при необходимости могут издаваться соответствующие разъяснения в порядке, определяемом Правительством РФ. Постановлением Правительства РФ от 14.09.2009 № 731 право издавать соответствующие разъяснения предоставлено Минздравсоцразвития России. Соответственно, возникает вопрос, в чем же суть отличий этих разъяснений от письменных ответов того же самого ведомства.

Нетипичные ситуации: ↑

Организация – своего рода живой организм, способный развиваться, совершенствоваться, угасать.

Ежедневно происходит множество событий, которые влияют как на внешнюю, так и на внутреннюю среду предприятия.

Нетипичные ситуации характерны для всех сфер экономической деятельности компаний и индивидуальных предпринимателей. Как действовать бухгалтерии, когда возникает одна из них.

Подробно рассмотрим следующие обстоятельства:

- увольнение с возвратом;

- смена договора;

- смена подразделения.

Увольнение с возвратом

Ситуации, когда сотрудники увольняются, а через определенный промежуток времени возвращаются обратно, встречаются достаточно часто. Что же делать бухгалтеру.

Как сосчитать доход, оказывающий влияние на начисление ЕСН, такого персонала. Налоговое законодательство не содержит точной информации на этот счет.

На многочисленные обращения бухгалтеров и экономистов был дан ответ Минфином в письме от 16 апреля 2008 г. № 03-04-06-02/37.

Специалисты ведомства пояснили, что в течение одного календарного года «увольнение с возвратом» не оказывает влияния на использование регрессии.

Ведь физическое лицо одно и то же. Поэтому базу единого социального налога следует считать с начала года независимо от временного увольнения.

Выплаты никуда не пропадают, а прибавляются к вновь приобретенным суммам.

Арбитражная практика: если применяется регрессивная шкала по ЕСН при реорганизации предприятия:

| В пользу компании | Пост. ФАС ЗСО от 17.10.2007 N Ф04-7305/2007 Пост. ФАС ПО от 14.06.2007 N А65-1156/06 Пост. ФАС МО от 22.11.2007 N КА-А40/11978-07 Пост. ФАС СЗО от 27.09.2007 N А42-1133/2007 Пост. ФАС ПО от 16.05.2006 N А12-19292/05-С21 |

| Против компании | Пост. ФАС ДО от 24.05.2007 N Ф03-А73/07-2/1453 Пост. ФАС ДО от 23.05.2007 N Ф03-А73/07-2/1118 |

Организация на такого сотрудника заполняет индивидуальную карточку по физическому лицу. После восстановления на работе новый документ не потребуется.

Бухгалтерии достаточно в поле «№ карточки» отметить номера трудовых договоров (контрактов).

Смена договора

Рассмотрим пример. Работник, подписав гражданско-правовой договор, с начала календарного года трудился в организации «№».

Спустя несколько месяцев с сотрудником заключили уже трудовое соглашение.Что делать бухгалтерии с индивидуальной карточкой учета сумм налоговых выплат и других вознаграждений.

Налоговая служба сообщает о том, что предприятие не должно заводить новый документ на такого сотрудника.

В базу единого социального налога относят выплаты по любым договорам (гражданско-правовым, трудовым).

Поэтому компания продолжает рассчитывать налог по тем ставкам, которые соответствуют налоговой базе, начисленной с начала календарного года. В этот период включаются и «гражданские» отношения с персоналом.

Смена подразделения

Следующая нетипичная ситуация, которая вызывает сомнения у бухгалтерии – перевод сотрудников из обособленного подразделения в другое подразделение или же из главного офиса предприятия в филиал.

Представители Налоговой инспекции заявляют, что такие перемещения на использование регрессивной шкалы единого социального налога ни оказывают никакого влияния.

В некоторых случаях налоговики могут потребовать предоставить копию индивидуальной карточки такого работника. Этого будет достаточно.

Составляющие ЕСН

Налог складывается из трех разных платежей:

- Взносы в ПФ с

о ставкой 22 процента,

- В ФОМС полагается оплата 5, 1 процент.

- Для Фонда Страхования потребуется 2,9 процента.

Сегодня максимально заплатить в ПФ можно сумму около 155 — ти тыс. рублей.

Если отчисления в ПФ будут меньше суммы 796 000 рублей, будет действовать налог со ставкой 22 процента, и если сумма больше, произойдет снижение ставки к 10 – ти процентам.

Что изменится в будущем году для предпринимателей

ЕСН с 2017 года

для ИП таков: взнос в страховой фонд доброволен, но пенсионные и медицинские отчисления делать обязательно.

Когда предприниматель за год заработает больше 300 000 руб., осуществляются основные социальные выплаты и еще 1 процент на превышающую сумму.