- Законодательная защита интеллектуальной собственности в России

- Оформление операций в «1С:Бухгалтерии государственного учреждения» (ред. 2)

- Что грозит нарушителю интеллектуальных прав?

- Как найти амортизацию в бухучете – формулы

- Что такое амортизационные отчисления

- Как рассчитать амортизационные отчисления

- Линейная амортизация

- Нелинейная амортизация

- Непроизводственные активы в бюджетном учете — это.

- Что относится к непроизводственным активам бюджетной организации

- Бухгалтерские проводки операций с непроизведенными активами в бюджетных организациях

- Изменения в правоприменительной практике

Законодательная защита интеллектуальной собственности в России

Согласно ст. 1225 Гражданского Кодекса РФ, к интеллектуальной собственности относятся охраняемые законом результаты интеллектуальной деятельности и средства индивидуализации. Она подразделяется на две основных категории прав:

- авторское право и права, смежные с авторскими;

- промышленная собственность.

Как мы уже говорили выше, авторское право возникает относительно произведений литературы, искусства и науки, а также программ для ЭВМ. Смежные права касаются исполнительской деятельности, постановок, фонограмм, которые можно распространить и которые стали общественным достоянием.

Промышленная собственность включает в себя:

- патентные права (изобретения, промышленные образцы и полезные модели);

- права на средства индивидуализации (фирменные наименования, коммерческие обозначения, товарные знаки и так далее);

- секреты производства (инновационные разработки в науке и технической сфере).

В Российской Федерации все вопросы, связанные с интеллектуальной собственностью, регулирует Федеральная служба по интеллектуальной собственности или сокращенно Роспатент. Чтобы получить защиту своих разработок на законодательном уровне, необходимо подать заявку в это ведомство и получить соответствующий документ. Иначе вам придется доказывать свои права в судебном порядке.

Законодательная защита интеллектуальной собственности в России

Охрана прав интеллектуальной собственности подразумевает общий порядок, описанный в нормативно-правовых актах. Защита прав бывает двух видов — внесудебная и судебная. К первой относится самозащита, установленная в договоре, который автор заключает с тем, кто приобретает право на интеллектуальную собственность. Ко второй относятся все гражданские, административные и уголовные способы защиты.

Согласно Кодексу об административных правонарушениях РФ, к административной ответственности относятся следующие виды нарушения прав:

- ст. 7.12 — нарушение авторских и смежных прав, изобретательских и патентных прав;

- ст. 7.28 — нарушение установленного порядка патентования объектов промышленной собственности в иностранных государствах;

- ст. 14.4 — продажа товаров, выполнение работ либо оказание населению услуг ненадлежащего качества;

- ст. 14.5 — продажа товаров, выполнение работ либо оказание услуг при отсутствии контрольно-кассовой техники;

- ст. 14.7 — обман потребителей;

- ст. 14.10 — незаконное использование средств индивидуализации товаров;

- ст. 16.1 — незаконное перемещение через таможню товаров и транспортных средств и иные пункты.

Правовая защита, обозначенная в законодательстве, имеет множество проблем. Во-первых, мало авторов вовремя обращаются в ведомство для регистрации идей и имеют пассивную позицию. Во-вторых, отсутствует четкая методика расчеты убытков правообладателей. Помимо этого, в нормативных актах обозначены неэффективные санкции и борьба с пиратством.

Международная защита интеллектуальной собственности не сильно отличается от опыта Российской Федерации. Люди во многим странах сталкиваются с одинаковыми проблемами.

Оформление операций в «1С:Бухгалтерии государственного учреждения» (ред. 2)

В редакции 2 программы «1С:Бухгалтерия государственного учреждения» (БГУ КОРП) в соответствии с Таблицей операции 1.1, 1.2, 2.1 оформляются в обычном порядке.

Формирование капитальных вложений в право пользования НМА (операция 2.2) оформляется документом Операция (бухгалтерская).

В карточке права пользования НМА (элементе справочника Основные средства) на этом этапе достаточно указать краткое и полное наименование объекта и Вид НФА «Нематериальные активы».

Как было сказано выше, объектам НМА, в том числе правам пользования НМА, следует присвоить инвентарные номера. Инвентарные номера объектам — правам пользования НМА присваиваются в том же порядке, как объектам ОС, НМА, НПА.

Если при учете на счете 01 у объекта не было инвентарного номера, то его можно принять к учету на существующий элемент справочника Основные средства и присвоить инвентарный номер в соответствии с шаблоном учреждения.

Если на счете 01 объект учитывался с инвентарным номером, то для принятия к учету в состав прав пользования НМА в справочник Основные средства следует ввести новую позицию и присвоить новый инвентарный номер.

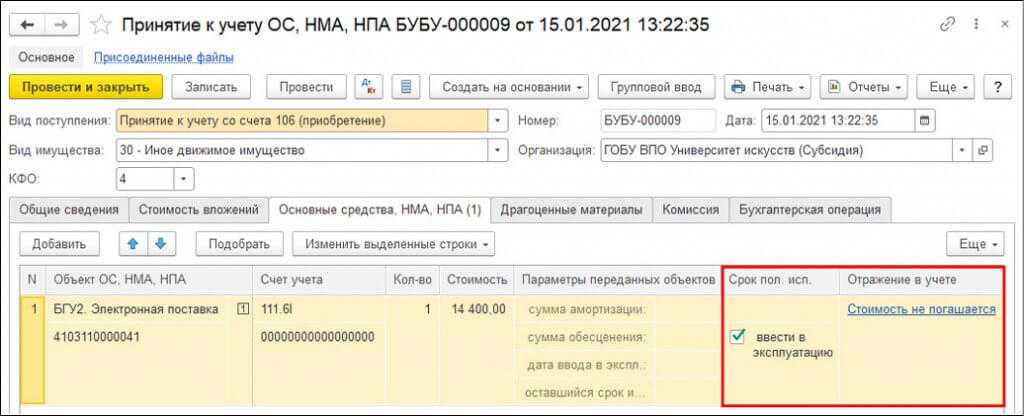

Принятие к учету права пользования НМА (операция 2.3) оформляется документом Принятие к учету ОС, НМА, НПА с видом поступления Принятие к учету со счета 106 (приобретение).

На закладке Общие сведения следует указать Ответственное лицо и Место хранения.

Также следует указать Контрагента — правообладателя и Договор — правовое основание прав пользования нематериальными активами, поскольку в программе по счету 111 60 ведется аналитический учет по контрагентам и договорам в соответствии с пунктом 151.3 Инструкции № 157н.

Закладка Стоимость вложений заполняется в обычном порядке — указывается объект вложений, счет учета вложений, по кнопке Рассчитать сумму вложений рассчитывается сумма, которая будет списана со счета 106.6I.

На закладке Основные средства, НМА, НПА указывается объект, принимаемый к учету, его инвентарный номер, счет учета и стоимость права пользования НМА.

Если на счете 01 велся групповой учет лицензий на одном элементе справочника Основные средства, на счет 111.6I и соответственно на счет 106.6I следует принять каждую лицензию отдельно с присвоением инвентарного номера.

При оформлении документа по правам пользования НМА с неопределенным сроком полезного использования (например, лицензии на программные продукты 1С являются бессрочными) графа Срок полезного использования не заполняется, в графе Отражение в учете следует указать Стоимость не погашается (рис. 1).

При оформлении документа по правам пользования НМА с определенным сроком полезного использования стоимостью до 100 000 руб. в графе Срок полезного использования следует указать оставшийся на 01.01.2021 СПИ, в графе Отражение в учете следует указать порядок погашения стоимости Начисление амортизации, способ начисления амортизации 100% при вводе в эксплуатацию.

При оформлении документа по правам пользования НМА с определенным сроком полезного использования стоимостью более 100 000 руб. в графе Срок полезного использования следует указать оставшийся на дату оформления документа СПИ (срок действия лицензии), в графе Отражение в учете следует указать Начисление амортизации линейным методом.

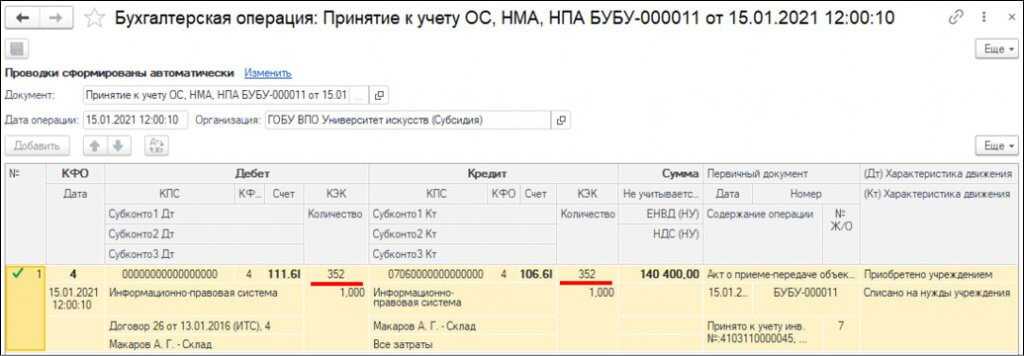

На закладке Бухгалтерская операция для вида поступления Принятие к учету со счета 106 (приобретение) по умолчанию установлена типовая операция Принятие к учету ОС, НМА по сформированной стоимости вложений (приобретение).

При проведении документа формируются бухгалтерские записи в зависимости от стоимости объекта и СПИ.

Далее амортизация прав пользования НМА начисляется ежемесячно регламентным документом Начисление амортизации ОС и НМА до окончания СПИ (действия лицензии).

Что грозит нарушителю интеллектуальных прав?

В Российской Федерации ответственность за нарушение интеллектуальных прав предусмотрена Гражданским кодексом Российской Федерации, Кодексом об административных правонарушениях, а также Уголовным кодексом Российской Федерации.

В зависимости от вида нарушенных интеллектуальных прав ГК РФ предусматривает следующую ответственность за их нарушение:

статья 1253 гласит, что суд может вынести постановление о ликвидации юридического лица или ИП многократно и умышленно совершавшего нарушения исключительного интеллектуального права в соответствии со статьей 1301, правообладатель может потребовать выплаты материальной компенсации за нарушение своих исключительных прав в размере от 10 тысяч до 5 миллионов рублей, либо в размере двойной стоимости изъятой контрафактной продукции, либо в размере двойной стоимости права использования интеллектуальной собственности, которая была бы уплачена на законных условиях статьей 1311, предусмотрен аналогичный порядок взимания компенсации за нарушения в отношении объектов смежных с авторским прав согласно статье 1406.1, предусмотрена ответственность за нарушения исключительных прав на изобретения, полезные модели и промышленные образцы. В данном случае, правообладатель может требовать либо возмещения убытков, понесенных им в результате нарушения, либо же потребовать компенсацию в размере от 10 тысяч до 5 миллионов рублей или в размере двойной стоимости права использования изобретения или полезной модели, которая была бы уплачена на законных условиях статья 1515 предусматривает следующую ответственность за незаконное использование товарного знака: во-первых, правообладатель вправе требовать изъятия и последующего уничтожения всей продукции, на которой незаконно размещен товарный знак, во-вторых, правообладатель вправе требовать либо возмещения убытков, либо компенсации в размере от 10 тысяч до 5 миллионов рублей или в размере двойной стоимости, которая была бы уплачена за правомерное размещение товарного знака

Кодекс об административных правонарушениях Российской Федерации также предусматривает разные меры ответственности для нарушений, совершенных в отношении интеллектуальных прав.

Так, за нарушение авторских и смежных с авторскими прав, согласно статье 7.12 КоАП РФ нарушителю грозит:

если он является гражданином РФ, штраф в размере от полутора до двух тысяч рублей, сопровождающийся конфискацией всей контрафактной продукции, а также любого оборудования и любых приспособлений, с помощью которых осуществляется противоправная деятельность

для должностных лиц сумма штрафа составит от десяти до двадцати тысяч рублей плюс конфискация контрафакта и оборудования

для организаций от тридцати до сорока тысяч рублей плюс конфискация контрафакта и оборудования

За незаконное использование товарного знака, согласно статье 14.10 КоАП РФ, нарушителям грозят штрафы в следующих размерах:

- для физических лиц от пяти до десяти тысяч рублей, с конфискацией всей продукции на которой незаконно присутствует товарный знак, а также всего оборудования и приспособлений, используемых в противоправной деятельности.

- для должностных лиц от десяти до пятидесяти тысяч рублей и конфискация вышеупомянутого имущества

- для юридических лиц от пятидесяти до двухсот тысяч рублей, а также конфискация контрафакта и оборудования, используемого для его производства

В случае, если физическое или юридическое лицо занимается производством товаров с использование чужого товарного знака с целью получения материальной выгоды, то согласно второй части вышеуказанной статьи нарушителю будет грозить куда более суровое наказание, которое может быть выражено в наложении штрафов, конфискации контрафактной продукции и оборудования, используемого для его производства, административных, исправительных, принудительных работах и лишении свободы на срок до двух лет.

Все вышеперечисленные нарушения могут быть рассмотрены также в рамках Уголовного кодекса Российской Федерации, если будет установлен факт многократного, злостного нарушения, в результате которого правообладателю был причинен ущерб в особо крупном размере.

Как показывает российская судебная практика, в некоторых ситуациях, привлечь нарушителя интеллектуальных прав к ответственности не представляется возможным по причине того, что правообладатель своевременно не принял все необходимые меры для защиты своей интеллектуальной собственности.

Поэтому, чтобы не оказаться в подобной ситуации, мы рекомендуем вам заблаговременно позаботиться о защите вашей интеллектуальной собственности.

Как найти амортизацию в бухучете – формулы

При линейном методе ежемесячная сумма отчислений определяется так п. 35 ФСБУ 6/2020):

К концу срока амортизации балансовая стоимость ОС должна стать равной его ликвидационной стоимости.

Для определения отчислений способом уменьшаемого остатка ФСБУ 6/2020 не регламентирует четких формул. Для этого метода формулу расчета амортизационных отчислений необходимо разработать самостоятельно с учетом требований п. 32, 35 ФСБУ 6/2020, взяв за основу формулу, применяемую до вступления в силу стандарта с использованием коэффициента в размере не выше 3, и закрепить ее в учетной политике.

Формула может иметь следующий вид:

При утверждении формулы необходимо учитывать следующие требования:

- чтобы сумма отчислений за каждый последующий период была меньше, чем за предшествующий;

- по истечении СПИ стоимость ОС самортизирована до установленной ликвидационной стоимости.

При способе пропорционально количеству продукции или объему работ начисления делаются так, чтобы распределить амортизационную стоимость объекта ОС на весь срок его полезного использования между различными периодами пропорционально объему выпуска продукции или работ в натуральном выражении.

Формула такая:

Что такое амортизационные отчисления

Для бухучета амортизационные отчисления — вид издержек производства, на которые систематически переносят стоимость основных средств и иных активов на себестоимости продукции, работ, услуг в связи с утратой их первоначальных характеристик.

Фактически амортизационные отчисления расходуются на восстановление за счет выручки в течение срока полезного использования (СПИ), денежных средств, эквивалентных стоимости ранее купленного основного средства.

Согласно ФСБУ 6/2020, понятие амортизационных отчислений трактуется как постепенное погашение стоимости основного средства (п. 27 ФСБУ 6/2020). Начисляются они по всем видам имущества, учтенного в составе ОС, за исключением (п. 28 ФСБУ 6/2020):

- инвестиционной недвижимости, отражаемой по переоцененной стоимости;

- земельных участков, объектов природопользования и др.;

- законсервированных или неиспользуемых организацией, предназначенных для целей реализации законодательства РФ.

ВАЖНО!

По ранее действовавшим нормам, амортизация не начислялась по ОС, находящимся в простое или временно неиспользуемым.

Начисления по объекту ОС необходимо начинать:

- с даты признания в бухучете;

- с 1-го числа месяца, следующего за месяцем признания ОС, но закрепив такой вариант в учетной политике (, , ).

Прекращаются начисления:

- с даты списания ОС;

- с 1-го числа месяца, следующего за месяцем списания ОС, если это установлено учетной политикой (пп. «б» п. 33 ФСБУ 6/2020, п. 7 ПБУ 1/2008).

ВАЖНО!

ФСБУ 6/2020 не содержит требования об обязательном ежемесячном начислении амортизации. Делать это вы можете на конец установленного в организации отчетного периода.. Начисления производятся независимо от результата деятельности организации (п

29 ФСБУ 6/2020)

Начисления производятся независимо от результата деятельности организации (п. 29 ФСБУ 6/2020).

Начисляемые амортизационные отчисления планируются, исходя из показателя к концу срока амортизации (п. 32 ФСБУ 6/2020, информационное сообщение Минфина России от 03.11.2020 № ИС-учет-29):

В налоговом учете амортизируемое имущество — это имущество и объекты интеллектуальной собственности, которые соответствуют следующим критериям (п. 1 ст. 256 НК РФ):

- они принадлежат организации (за исключением ситуаций, приведенных в , , ). Например, если договор лизинга заключен до 2022 г. и предмет лизинга учитывается на балансе лизингополучателя, он вправе делать по нему начисления;

- используются в деятельности, направленной на получение дохода, но не потребляются в ходе производства как сырье и материалы и не реализуются как товар;

- первоначальная стоимость превышает 100 000 руб.;

- срок полезного использования — более 12 месяцев.

В некоторых случаях основное средство следует исключить из состава амортизируемого имущества, например, если оно находится на реконструкции больше 12 месяцев и не используется (п. 3 ст. 256 НК РФ).

Амортизируемое имущество включает в себя две основные категории: основные средства и нематериальные активы (, ).

Амортизируемым имуществом также признаются неотделимые улучшения, которые произведены арендатором с согласия арендодателя или ссудополучателем с согласия ссудодателя (п. 1 ст. 256 НК РФ).

Начинать начислять амортизацию в налоговом учете требуется с 1-го числа месяца, следующего за месяцем, в котором объект введен в эксплуатацию ().

Прекращение начислений зависит от того, какой метод начисления вы применяете.

Как рассчитать амортизационные отчисления

При признании объекта ОС в бухгалтерском учете определяются следующие элементы (п. 37 ФСБУ 6/2020):

- срок полезного использования;

- ликвидационная стоимость;

- способ начисления амортизации.

В налоговом учете начисления делаются, исходя из СПИ и стоимости (первоначальной или остаточной), — в зависимости от выбранного метода.

В БУ и НУ виды амортизационных отчислений частично отличаются. В БУ выделяют следующие способы начисления (п. 35, 36 ФСБУ 6/2020):

- линейный;

- уменьшаемого остатка;

- пропорционально количеству продукции (объему работ).

Для всех ОС, входящих в одну группу, устанавливается единый способ начисления амортизации.

Элементы пересматривайте в конце каждого года и при наступлении обстоятельств, которые влияют на них. Например, после улучшения или восстановления ОС (п. 37 ФСБУ 6/2020).

В налоговом учете вы вправе выбрать один из следующих методов начисления амортизации (п. 1 ст. 259 НК РФ):

- линейный;

- нелинейный.

Выбранный метод начисления и порядок использования амортизационных отчислений необходимо отразить в учетной политике для целей налогообложения. Они применяются ко всему амортизируемому имуществу, кроме того, которое амортизируется только линейным способом (п. 1, 3 ст. 259 НК РФ):

- здания, сооружения, НМА, входящие в 8-10 амортизационные группы (то есть СПИ превышает 20 лет);

- основные средства, используемые в добыче углеводородного сырья на новом морском месторождении.

Метод начисления изменяется с линейного на нелинейный или обратно с начала года. Но есть ограничение: переход между методами возможен раз в пять лет, не чаще (п. 1 ст. 259 НК РФ).

Линейная амортизация

В бухучете линейный способ применяйте к ОС, для которых СПИ определяется периодом, в течение которого объект приносит выгоды.

В налоговом учете при расчете линейным методом отчисления необходимо делать ежемесячно, отдельно по каждому основному средству (п. 2 ст. 259 НК РФ). То есть при линейном методе амортизационные отчисления отражают часть стоимости амортизируемого имущества, которая учитывается в расходах равномерно в течение срока полезного использования.

Нелинейная амортизация

К нелинейному способу начисления амортизации в БУ относят способ уменьшаемого остатка. Он применяется к ОС, для которых СПИ определили периодом.

И способ пропорционально количеству выпущенной продукции (объему работ), который применяется, когда СПИ установлен в натуральных единицах (штуках, тоннах и т. д.). Но нельзя рассчитывать амортизацию на основе выручки или иных поступлений от продажи продукции, полученной от использования этого ОС.

В налоговом учете амортизацию нелинейным способом начисляйте по амортизационной группе, а не по отдельному основному средству, как при линейном методе (п. 2 ст. 259 НК РФ).

Непроизводственные активы в бюджетном учете — это.

ВАЖНО! Приказом Минфина России от 28.02.2018 № 34н утвержден ФСБУ для организаций госсектора «Непроизведенные активы». Изначально планировалось, что вести учет в соответствии с ним бюджетники начнут с 01.01.2020

Однако позднее дату начала применения стандарта перенесли на 01.01.2021 (приказ Минфина России от 10.12.2019 № 218н). На текущий момент положение нового стандарта в нашей статье не учтены.

Что относится к непроизводственным активам бюджетной организации

Чаще всего ошибочно термином «непроизводственные активы» относительно вопросов учета в бюджетных организациях называют непроизведенные активы. Непроизведенные активы — это то, что не произведено человеком, то есть ресурсы, которые дарованы нам природой. Такие активы используются нами, улучшаются, осваиваются, добываются, иногда уничтожаются, но произвести их мы (чаще всего) не можем.

Понятие непроизведенных активов дано в п. 70 инструкции, утвержденной приказом Минфина от 01.12.2010 № 157н (счет 10300). В бюджетном учете, нормируемом приказом Минфина РФ от 16.12.2010 № 174н, для учета непроизведенных активов используется счет 0010310000, там же обозначены субсчета по каждому виду активов. Субсчет 001031000 формирует данные о текущей стоимости всех непроизведенных активов учреждения, являющихся недвижимым имуществом.

К такому типу активов относятся:

- земля,

- ресурсы недр,

- прочие непроизведенные активы.

Главным непроизведенным активом, которым располагает большинство бюджетных организаций, относящихся к органам государственного управления разных уровней, является земля. На субсчете 0010311000 отражается стоимость земли как нефинансового актива учреждения. Субсчета 0010311330 и 0010311430 позволяют корректировать первоначальную стоимость данного актива в сторону увеличения или уменьшения соответственно.

Прочие непроизведенные активы имеют субсчет 0010313000, а для отражения прироста или снижения их стоимости используются субсчета 0010313330 и 0010313430.

Подробнее о формировании рабочего плана счетов бюджетными организациями можно узнать из статьи «Рабочий план счетов бюджетного учета на 2020 год».

Бухгалтерские проводки операций с непроизведенными активами в бюджетных организациях

Непроизведенные активы могут быть приняты на баланс бюджетной организации в результате:

- приобретения (покупки, передачи в пользование, дарения);

- передачи в оперативное управление;

- выявления неучтенных объектов непроизведенных активов в ходе инвентаризации.

Поступление непроизведенных активов в учете отражается следующими проводками (пп. 20–21 приказа № 174н):

Изменения в правоприменительной практике

Управляющий партнер юридической фирмы «Интеллектуальный капитал», адвокат, патентный поверенный РФ Роман Скляр:

Сегодня мы наблюдаем за формированием новой правоприменительной практики: зарубежным правообладателям отказывают во взыскании компенсации за нарушение прав на их средства индивидуализации.

Управляющий партнер юридической компании «Гареев, Махно и Касьян» Владислав Касьян:

«Дело Свинки Пеппы» заслуживает упоминания, так как оно уже вошло в историю (решение АС Кировской области от 3 марта 2022 г. по делу № А28-11930/2021). Истец-правообладатель просил взыскать компенсацию за незаконное использование образа Свинки Пеппы в России. Арбитражный суд Кировской области отказал истцу в удовлетворении его требований, так как бренд принадлежит недружественной стране – Великобритании. Мотивировка: истец злоупотребляет правом. То есть факт обращения в суд признали злоупотреблением «на фоне введенных западных санкций». Суд даже сослался на Указ Президента РФ № 79 об ограничениях по валютным операциям, который к делу не относится.

Арбитражный суд г. Севастополя, рассмотрев дело о контрафакте, также отказал компании ABRO Industries Inc. по мотивам «американской прописки» и злоупотребления правом (решение АС г. Севастополя от 13 апреля 2022 г. по делу № А84-453/2022).