- Как представить документы и информацию

- Каким может быть запрос

- Как ответить на требование: пояснения в налоговую по декларации по налогу на прибыль.

- Автор статьи

- Связанный курс

- Отсутствие в протоколе допроса отдельных сведений, которые должны присутствовать в нем в силу закона

- Истребование документов вне рамок налоговой проверки

- Камеральная налоговая проверка

- Давайте вместе что-нибудь найдем

- Можно ли как-то охладить пыл проверяющих, если налицо явное злоупотребление правом на истребование информации?

- Истребование документов вне рамок проведения налоговых проверок: что это за мероприятие

- О доступе: кто и когда

- После окончания

- Альтернатива налоговой проверке

- Выездная налоговая проверка

- Допрос лиц, не имеющих отношения к деятельности налогоплательщика

- Еще один тренд налогового контроля – осмотр всего вашего имущества

- Запросы вне рамок проверки — что это означает

Как представить документы и информацию

Документы и информацию можно передать на бумаге или в электронном виде. В Кодексе нет специальных правил для подачи документов и информации вне рамок проверки, поэтому руководствуйтесь общим порядком.

Передавайте документы и информацию с сопроводительным письмом и описью, чтобы не представлять данные повторно, если инспекция снова их запросит. Письмо и опись составьте в произвольной форме.

Когда инспекция требует большой объем документов и информации, можно направить в ИФНС уведомление о невозможности выполнить требование в срок. В уведомлении укажите дату, к которой представите данные. С 9 июня 2019 года оформляйте уведомление на бланке из приказа ФНС от 24.04.2019 № ММВ-7-2/204. Отправьте уведомление надо в течение дня, следующего за днем, когда получили требование вне рамок проверок (п. 5 ст. 93.1 НК).

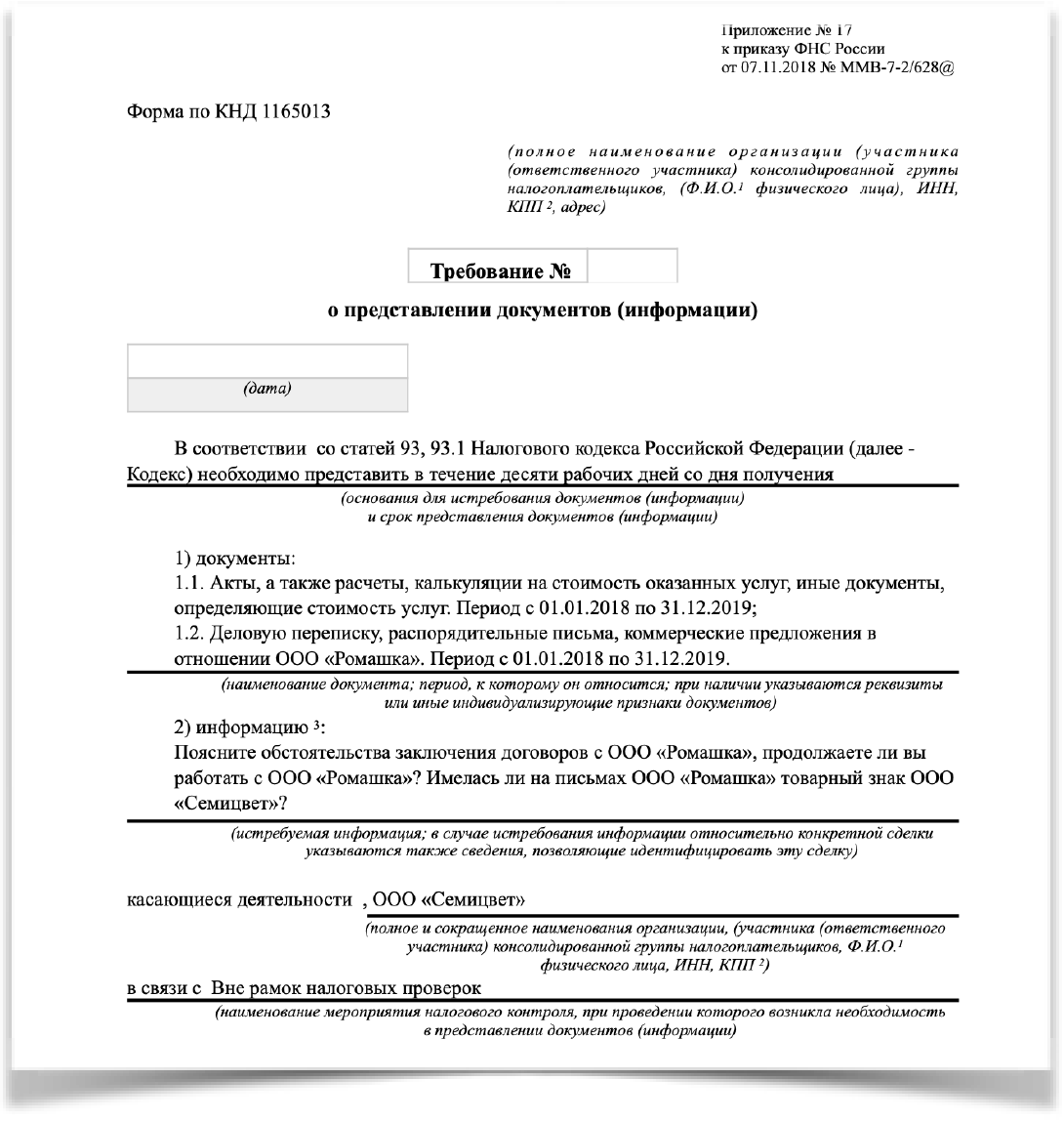

Каким может быть запрос

Как выглядит требование вне рамок проведения налоговых проверок? Этот документ оформляется по специальной форме, утв. приказом ФНС России от 17.11.2018 № ММВ-7-2/628 (приложение 17).

Требование контролеры должны заполнить таким образом, чтобы из него налогоплательщик однозначно выяснил следующее:

- По какой причине сформирован запрос. В требовании должна быть ссылка на ст. 93.1 НК РФ.

- В рамках какой сделки необходимо представить информацию или документы.

Инспектору разрешено не указывать в требовании реквизиты конкретного договора, но приведенные в нем данные должны позволить налогоплательщику однозначно идентифицировать сделку.

Как ответить на требование: пояснения в налоговую по декларации по налогу на прибыль.

Автор статьи

Оксана Валерьевна Торгашина

Автор обучающих курсов «Бухгалтерский учет для продвинутых», «Бухгалтерия и налоги для руководителя. Как проверить бухгалтера?», «Финансовый анализ для экспертов кредитных организаций», «Управленческий учет и бюджетирование». Сооснователь и Генеральный директор ПрофиРост, стаж профессиональной деятельности более 20 лет.

При проведении камеральной проверки налоговая может запросить документы, пояснения или уточнения в сданном отчете.

Для каждого требования установлены свои сроки ответа.

Если запросили документы – ответить — 10 дней. Если не успеваете подготовить документы, нужно отправить в инспекцию уведомление с указанием причины задержки и конкретную дату, исполнения требования.

Если налоговики требуют пояснения или уточненку нужно ответить в течение пяти дней. Получить отсрочку по таким запросам нет. За опоздание с исполнением запроса — штраф 5000 руб. За повторное нарушение в течение календарного года – еще 20 000 руб., а за каждый непредставленный документ – по 200 руб.

Проверку показателей декларации по налогу на прибыль ИФНС сверяет с:

- декларацией по НДС,

- бухгалтерской отчетностью,

- выписками по расчетным счетам.

При нахождении расхождений может прийти требование (нужно будет дать пояснение или внести изменение в декларацию.

Также налоговая присылает требование в случае подачи декларации, в которой отражен убыток.

Связанный курс

Продвинутый бухгалтер

Узнать подробнее

Пример 1:

ПОЯСНИТЕЛЬНАЯ ЗАПИСКА

о причинах возникновения убытков, отраженных в декларации по налогу на прибыль

за ________ год

ООО «А» было зарегистрировано «Дата»

Основным видом деятельности ООО «А» является «Вид деятельности».

Финансово-хозяйственный анализ деятельности компании за __ год показал, что

причины возникших убытков носят временный характер и связаны с началом деятельности

организации, небольшими доходами и высокими затратами.

Причиной небольших объемов выручки за данный период является невысокий спрос на продукцию организации вследствие незнания покупателями нашей марки.

Высокие затраты в этот период были связаны с рекламой и проводимой маркетинговой политикой для освоения данного рынка.

В качестве подтверждения приводим структуру доходов и расходов компании за ____ Год

Приложить структуру в рублях.

В целях стабилизации финансово-хозяйственной деятельности и получения положительного финансового результата принято решение:

1. пересмотреть маркетинговую политику компании;

2. пересмотреть ценовую политику на реализуемую продукцию;

3. расширить число партнеров, осуществляющих сбыт продукции потребителям.

Пример 2:

Пояснения на случай, если показатели в декларации по налогу на прибыль отличаются от данных в других отчетах

Ответ на требование

о представлении пояснений ООО «А» получило требование представить пояснения о причинах расхождений доходов в декларации по налогу на прибыль организаций за _______ год и в отчете о финансовых результатах.

В отчетности ошибок нет. Расхождение _________ руб. – это сумма, которую организация получила от единственного учредителя. При определении налоговой базы по налогу на прибыль такие доходы не учитываются (подп. 11 п. 1 ст. 251 НК РФ). А в отчете о финансовых результатах эта сумма отражена по строке 2340 «Прочие доходы».

Расшифровку этой строки прилагаем.

Пример 3:

Пояснения в ИФНС: почему выручка в декларациях по НДС и по налогу на прибыль отличается

Ответ на требование о представлении пояснений

ООО «А» получило требование представить пояснения о причинах расхождений доходов в декларации по НДС за I квартал 2020 года и в декларации по налогу на прибыль организаций за I квартал 2020 года.

В декларациях ошибок нет. Расхождение ________ руб. – это внереализационный доход, который учли в декларации по налогу на прибыль по строке 100 приложения 1 к листу 02,

в том числе: – ____ руб. – проценты по займу (п. 6 ст. 250 НК);

– _____ руб. – сумма просроченной кредиторской задолженности с учетом НДС (п. 18 ст. 250 НК РФ). В налоговую базу по НДС эти суммы не входят на основаниипункта 3статьи 149 и пункта 1статьи 146 НК РФ.

Энциклопедия ПрофиРоста, 02.092020

Информацию на странице ищут по запросам: Курсы бухгалтеров в Красноярск, Бухгалтерские курсы в Красноярске, Курсы бухгалтеров для начинающих, Курсы 1С:Бухгалтерия, Дистанционное обучение, Обучение бухгалтеров, Обучение курсы Зарплата и кадры, Повышение квалификации бухгалтеров, Бухгалтерский учет для начинающих, вопросы налоговой,Бухгалтерские услуги, ответы на требования

Отсутствие в протоколе допроса отдельных сведений, которые должны присутствовать в нем в силу закона

Если в протоколе допроса отсутствует указание на помещение, в котором проводился допрос, то такой протокол будет признан не надлежащим доказательством по делу, что следует из постановления ФАС Поволжского округа от 20 октября 2009 года № А65-3412/2009.

Важными для оценки протокола в качестве надлежащего доказательства также являются также основания и цель допроса свидетеля, что признано в Постановлении ФАС Московского округа от 25 декабря 2012 года № А40-113120/11-116-305.

Согласно статье 99 НК РФ, приложению № 13 к приказу ФНС России от 7 ноября 2018 года № ММВ-7-2/628@, которым утверждена форма протокола допроса свидетеля, протокол должен быть подписан свидетелем и инспектором, который проводил допрос. В противном случае юридически значимый документ ничего не стоит и превращается в «простую бумажку» (постановление ФАС Московского округа от 18 марта 2010 года № КГ-А40/786-10-П).

АСЗСО в постановлении от 19 февраля 2020 года по делу № А03-5201/2019 указал, что в нарушение пункта 6 статьи 90, подпунктам 2, 4 пункта 2 статьи 99 НК РФ, дата оставления протокола допроса (6 сентября 2018 года) не соответствует дате проведения соответствующего действия (4 сентября 2018 года); не указаны фамилия, имя, отчество должностного лица налогового органа, осуществляющего проведение допроса; протокол не вручен свидетелю; подпись в протоколе о том, что он отказался от получения копии также отсутствует; в протоколе отсутствует собственноручная запись свидетеля «с моих слов записано верно, мною прочитано».

Истребование документов вне рамок налоговой проверки

В случае обоснованной необходимости налоговый орган имеет право требовать предоставления документов вне рамок выездной или камеральной проверки относительно конкретной сделки у участников этой сделки или третьих лиц (в т.ч. аудиторов), располагающих информацией об этой сделке. То есть в требовании должны быть четко указаны:

-

в рамках какого мероприятия налогового контроля (выездной, камеральной налоговой проверки контрагента) осуществляется проверка;

-

признаки, позволяющие идентифицировать сделку;

-

перечень истребуемых документов.

Таким образом, у контрагента по сделке должна проводиться налоговая проверка, а сама компания должна обладать испрашиваемой документацией. Нередки ситуации, когда налоговые инспекторы запрашивают всю цепочку контрагентов по сделке, и бухгалтер никак не контактировал с проверяемым предприятием и не имеет никаких документов с ним связанных. Подобное может произойти, когда инспектор проверяет всю цепочку НДС, стремясь, таким образом, найти «разрыв» и выгодоприобретателя для назначения налоговой проверки, то есть ловит налогоплательщиков «на крючок», но такие действия не имеют законного обоснования.

В направляемом налогоплательщику требовании о представлении документов по сделке налоговая инспекция может запросить:

-

договоры с поставщиками/покупателями, документирующие данную сделку;

-

полученные/выставленные счета-фактуры;

-

акты, товарные накладные и другие первичные документы, подтверждающие факт поступления/отгрузки товаров по сделке и пр.;

-

выдержки из книги покупок и книги продаж, выдержки из журнала учета выставленных счетов-фактур за период, в котором была совершена эта сделка;

-

и другие документы, которые могут непосредственно относиться к проверяемой сделке.

Налоговые органы могут потребовать предоставить информацию о конкретном контрагенте и обо всех сделках с ним проведенных. Перечень истребуемых документов тот же, но период, который обычно охватывает такой запрос, может быть достаточно длительным и будет определяться временем взаимоотношений с этим контрагентом, а также сроком хранения документов.

Срок для предоставления документов вне рамок налоговой проверки такой же, как при проведении камеральной проверки, и составляет 10 рабочих дней с момента получения требования.

Если компания по объективным причинам не может предоставить запрашиваемые документы в указанный срок (например, слишком большой объем запрашиваемых документов; отсутствует руководитель; главбух в отпуске и пр.), то она должна в течение одного рабочего дня после получения требования направить в ИФНС соответствующее уведомление, в котором нужно указать эти причины и срок, в течение которого документы будут предоставлены.

Несвоевременность или отказ предоставления документов по требованию налогового органа влечет за собой взимание штрафа в размере 200 рублей за каждый непредставленный документ (ст. 126 НК РФ). За неправомерное несообщение сведений, которые компания должна передать контролерам, размер штрафа составляет 5 тыс. рублей (ст. 129.1 НК РФ).

Однако откуда налоговые органы получают информацию о проблемных налогоплательщиках и осуществляемых сделках, основываясь на которой формируют свои требования?

Камеральная налоговая проверка

Камеральная налоговая проверка (КНП) — это проверка отчетности.Проверять отчеты могут только в течение 3 месяцев со дня сдачи (кроме декларации по НДС — на ее проверку дается 2 месяца).После окончания этого периода не имеют право предъявить претензии по налогам за тот период, декларацию по которому проверили (или должны были проверить)

Пример:Декларация по УСН была сдана 30 марта. 3х-месячный срок для ее проверки истекает 30 июня.

Налоговики могут проверить любой отчет или декларацию юридического лица, ИП или физ.лица.

Именно поэтому физических лиц, которые получают доходы в темную, не могут просто взять и проверить.

Чтобы устроить проверку физ.лица, нужны веские причины.Налоговики должны собрать доказательства и обосновать вышестоящему налоговому органу (Управлению Федеральной налоговой службы) необходимость проверки физ.лица. В этом случае будет назначена выездная налоговая проверка.

Давайте вместе что-нибудь найдем

Но такой пример «сбивания до нуля» кажется скорее исключением, чем нормой. Лучший выход — сотрудничество с инспекцией в ходе проверок, считает руководитель управления налогообложения и методологии ГК «Мегаполис» Софья Тараева: «С точки зрения налоговой, проверка должна быть результативной, поэтому то, что вам удалось «выбить» начисления в ноль, — вопрос профессионализма и везения.

Бывают такие ситуации, которые лучше разрешить заранее. Например, налоговая объявляет нам о каком-то из партнеров: «У нас на них план — 1,5 млрд руб.». Отвечаем, что таких денег у этой компании нет. Они говорят: «Не знаем, нам управление спустило, может быть, управление ошиблось». В результате они понимают, что миллиарда не будет, и предлагают: «Давайте вместе что-нибудь найдем». И тут два варианта — либо вы ищете вместе с ними, по согласованию, и сумма всех устраивает, либо отдаете все на откуп проверяющих. На наш взгляд, первый сценарий более эффективный.

Возможность обсудить с инспекцией результаты и выводы заранее, с нашей точки зрения, существует. Ни одна инспекция не хочет, чтобы ее результаты были предметом рассмотрения вышестоящей организации: это влечет порчу статистики. В суд они тоже не стремятся идти, потому что у них недостаточно временных и людских ресурсов. Гораздо комфортнее согласовать приемлемую сумму, даже если это минус 10 млн руб. от первоначального плана. Итак, договоренности на уровне налоговой инспекции, пока акт еще не выпустили, обычно работают, и в целом это устраивает и инспекцию, и руководство компании. При этом нужно понимать, что есть спор о факте и спор о праве. С фактами нужно разобраться на берегу, потому что споры о факте выносить в суд бесполезно, налогоплательщик их не отыграет. А вот споры о праве могут остаться в акте, с ними можно поспорить, если понимать, что это будет полезно для будущих требований и проверок».

Другие игроки подтверждают, что в интересах проверяющих написать столько, сколько компания готова отдать. Иначе компания уйдет в банкротство, и с нее вообще нечего будет получить.

Тенденция последних лет — включение в проверяющую группу сотрудников Следственного комитета. Специалисты объясняют такое усиление состава дополнительным стимулом к оплате штрафа. Мотивация налоговиков завязана не на то, что они написали, а на то, что они собрали, — поясняет Руслан Шведков. — Поэтому автоматическое включение в проверяющую группу сотрудников отдела урегулирования задолженности Следственного комитета связано с опасением, что компания может не заплатить».

Можно ли как-то охладить пыл проверяющих, если налицо явное злоупотребление правом на истребование информации?

Вполне рабочим инструментом показывает себя жалоба в вышестоящий налоговый орган на неправомерные действия налогового инспектора.

Подобные жалобы значительно снизят количество заведомо не соответствующих закону требований.

Что касается недобросовестного поведения самих налогоплательщиков, когда инспектор ошибся в номере договора или написал наименование контрагента с маленькой буквы или цифрой в ИНН, не стоит хитрить и отвечать, что с таким контрагентом взаимоотношений не было. В итоге такой ответ может быть трактован не в вашу пользу

В случае спора инспекция обязательно обратит внимание суда на то, что документы запрашивали, а вы ответили, что со спорным контрагентом не работали. В момент спора вы уже можете и не вспомнить, почему отказывали в представлении документов по данному контрагенту.

Истребование документов вне рамок проведения налоговых проверок: что это за мероприятие

При осуществлении налогового контроля основным мероприятием являются проверки. Однако у инспекторов может возникнуть необходимость в уточнении какой-либо информации. В этом случае ФНС направляет требование о предоставлении документов вне рамок проверки.

Например, по окончании проверки необходимо принять обоснованное решение о виновности (невиновности) субъекта хозяйствования и его должностных лиц.

Истребовать документы можно только по конкретной сделке, интересующей налоговое ведомство.

У контролеров нет полномочий в рамках этого дополнительного мероприятия собирать сводную финансовую или отчетную информацию.

Истребовать могут такие документы, как:

- копии договоров;

- акты выполненных услуг (работ);

- платежные документы;

- акты сверок расчетов;

- переписку по договору;

- иную информацию о сделке.

Потребовать сведения могут не только у субъекта хозяйствования, который вызвал интерес ведомства, но и у его контрагентов, финансовых учреждений и других организаций.

Для получения информации налоговые инспектора оформляют специальное требование (приложение № 17 к приказу № ММВ-7-2/628@).

В этом требовании должно быть указано основание для предоставления документов, срок их направления в налоговую инспекцию, а также перечень необходимой контролерам информации.

Если из запроса не совсем понятно, какие именно сведения интересуют ФНС, то получивший его субъект хозяйствования может направить в адрес ведомства письмо с просьбой уточнить объем необходимой информации.

По умолчанию субъекту хозяйствования на исполнение требования инспекторов дается 10 дней.

При непредоставлении истребованных документов полностью или частично, нарушении сроков удовлетворения требований налогового ведомства, организация и ее должностные лица могут быть оштрафованы (НК РФ, ст. 129.1, КоАП РФ, ст. 15.6).

О доступе: кто и когда

Порядок доступа налоговиков на территорию или в помещение для проведения налоговой проверки регламентирован статьей 91 Налогового кодекса.

Когда это законно:

1. Доступ имеют только должностные лица налогового органа, непосредственно проводящие налоговую проверку. То есть не любой сотрудник инспекции, а только те, кто уполномочен на проведение проверочных мероприятий, и указан в соответствующем распорядительном документе.

2. Визитеры обязаны предъявить служебные удостоверения и:

— решение руководителя налогового органа – в случае проведения выездной налоговой проверки или

— мотивированное постановление о проведении осмотра в рамках камеральной проверки. Постановление оформляет и подписывает инспектор, проводящий камеральную проверку, и утверждает руководитель налоговой инспекции.

Поэтому первым делом следует проверить все документы и полномочия посетивших компанию проверяющих. Неуказанные в документах лица не имеют права находиться на вашей территории и не могут проводить осмотр территорий, помещений, документов и предметов. Можно категорично заявить протест и не пускать.

После окончания

По итогам налоговой проверки могут быть доначислены налоги, рассчитаны штрафы и пени. Если налогоплательщик не согласен с решением фискальных органов, он вправе обратиться с иском в суд. Практика судебных решений свидетельствует о том, что около 50% таких исков удовлетворяются.

Активная защита собственных интересов (например, оценка альтернативными экспертами сделки, по которой ИФНС доначислила налоги) эффективнее пассивного ожидания судебного решения.

У налогоплательщика есть все шансы заявить протест результатам фискальной проверки, если проверяющие хотя бы в одном из пунктов нарушили законодательство. Например, один из чиновников не вписан в решение о проведении проверки, либо чиновники нарушили ее сроки.

Самое важное

- Налоговые проверки делятся на камеральные и выездные. К ним по смыслу близка процедура «встречной проверки», когда проверяют не саму фирму, а ее контрагентов. Самой сложной для прохождения является выездная проверка, которая проводится, как правило, на территории налогоплательщика. При любом виде проверки налоговая может затребовать документы у фирмы. Их необходимо предоставить в течение 10 дней. Сшив нужно правильно оформить, во избежание штрафа.

- Встречая инспекторов, прибывших с выездной проверкой, необходимо в первую очередь проверить их документы и решение о проведении проверки. В ходе ее лучше назначить для контакта с чиновниками группу ответственных сотрудников, выделить проверяющим отдельное помещение и записывать ход проверки на аудио или видео.

- Документы инспекторам предоставляются по описи.

- Результаты проверки можно оспорить в суде, если членами комиссии допускались нарушения налогового законодательства при ее проведении.

Альтернатива налоговой проверке

Какие итоги можно подвести:∆ Камеральная проверка — претензии только по отчетности; проверка ограничена по времени∆ Выездная проверка — дорогостоящая для налоговой инспекции; приходят к тем, у кого есть что взять ∆»Встречная» проверка — возможна только если уже идет налоговая проверка∆ Запрос «вне рамок проверки» — только по конкретной сделке

Что же делать, если нет возможности стрясти налоги этими способами?Особенно с малого бизнеса и физ.лиц, которые не светят свои доходы?

Сотрудники налоговой службы анализируют доступные источники и находят тех, кто должен платить больше, или должен платить, но не платит.

Их призывают к добровольной доплате налогов.Например, претензии предъявляются физ.лицам, имеющим в собственности несколько квартир.Им могут прислать письмо с просьбой доплатить налоги либо пригласить на беседу в налоговую инспекцию, где выскажут аналогичную просьбу.Типа: «Заплатите по хорошему или мы идем к вам»

Выездная налоговая проверка

Выездная налоговая проверка (ВНП) — это проверка по всем налогам (комплексная) или по одному налогу (тематическая), при которой могут проверить весь текущий год + 3 предыдущих года.

То есть, проверку налогов за 1 квартал 2021 года могут назначить вплоть до 31 декабря 2024 года!Представляете?

Сейчас кажется: «Да как они про меня узнают?» или «Да разве я им интересен со своими мизерными доходами?»А как будут находить неплательщиков через 4 года — можно только догадываться…

Обычно ВНП проходит в офисе проверяемого налогоплательщика. Но если выехать некуда (например, в случае физ.лица или ИП), все документы придется доставить в налоговую инспекцию — проверка будет проходить там.

Продолжительность ВНП — 2 месяца. Этот срок может быть продлен.

Выездная налоговая проверка — дорогостоящее мероприятие. С каждым годом количество выездных проверок уменьшается.А суммы налогов, штрафов и пени, которые нужно доплатить, увеличиваются.

В 2019 году было проведено 2664 выездных проверок.Средняя сумма начислений по одной проверке составила 33,4 млн. руб. (по данным официального сайта ФНС России)

Небольшое количество ВНП не значит, что малому и среднему можно расслабиться и спать спокойно. Потому что существует неустановленная законам альтернатива налоговой проверке, в результате которой придется доплатить налоги.

Допрос лиц, не имеющих отношения к деятельности налогоплательщика

Вызывая на допрос соответствующее лицо, налоговый орган не всегда знает о том, какой информацией может обладать это лицо и можно ли его, вообще, допрашивать в качестве свидетеля. Все это выясняется уже во время допроса, но допрос продолжается, составляется протокол, который впоследствии нельзя признать надлежащим доказательством по делу.

По одному из дел суд указал, что инспекция не обосновала и не подтвердила документально то обстоятельство, что свидетелям могут быть известны какие-либо факты, имеющие значение для осуществления налогового контроля. Следовательно, по мнению суда, выводы проверяющих на основании свидетельских показаний основаны лишь на предположениях и не являются надлежащим доказательством (Постановление ФАС Западно-Сибирского округа от 18 марта 2009 года № Ф04-1064/2009(2762-А81-49).

По другому делу арбитражный суд не принял во внимание допросы соседей, поскольку эти лица в силу своего статуса не могли обладать достоверной информацией об имуществе, принадлежащем обществу (постановление Пятнадцатого арбитражного апелляционного суда от 16 февраля 2016 года по делу № А53-13860/15)

Еще один тренд налогового контроля – осмотр всего вашего имущества

- 13.06.2019

Осмотр проводится с целью определить, насколько представленные вами сведения и задекларированные показатели соответствуют реальному состоянию дел.

К примеру, налоговики хотят убедиться, что офис действующий, складские или производственные помещения имеются. Что действительно произведен ремонт помещения, который вы признали в расходах и по которым заявили к возмещению НДС. Или что площадь торгового зала реально соответствует значению, отраженному в декларации /расчете по ЕНВД и не превышает допустимых значений.

Ну и конечно, на осмотр приходят для того, чтобы подсмотреть — не занимаетесь ли вы чем-нибудь таким, что будет крайне фискально интересно. Может печати какие, пустые бланки чужих контор, неработающие в компании люди, странные фирмы или иные подозрительные фабрикации. Вдруг что-то попадется на глаза, или что-нибудь сболтнут неосторожные сотрудники.

Нередко на осмотр налоговики приходят в сопровождении полицейских. Для чего? Для поддержания вас в тонусе. Методы – жестче, требования — громче и конкретнее.

Ведем себя очень аккуратно. Без суеты. Без агрессии. Точно без страха. Еще ничего такого не произошло – осматривают и что-то ищут. Но если ваш бизнес чист, а вы – знаете как себя вести и готовы не повиноваться, а действовать — не стоит бояться негативных результатов. Поэтому — после естественного легкого волнения от внезапного визита – успокойтесь, соберитесь, настройтесь на деловой тон. И начинайте работать с ревизорами, стараясь управлять ситуацией и держать все действия под контролем.

Запросы вне рамок проверки — что это означает

Требования о представлении документов регулярно получают практически все налогоплательщики. Запрашиваемые сведения обычно касаются их самих или их контрагентов. Но бывает, что налоговая требует документы вне рамок налоговых проверок — не в связи с камеральными или выездными налоговыми мероприятиями.

У компаний и ИП, получивших такие запросы, могут возникнуть вопросы: что значит вне рамок проведения налоговых проверок? Насколько такие запросы правомерны? Что могут запросить? Какое наказание предусмотрено за отказ представить запрашиваемые бумаги и информацию?

Ответим сначала на первый вопрос: запросы вне рамок налоговых проверок — что это значит? То, что инспекторов интересует конкретная сделка с вашим контрагентом. Документы и сведения, связанные с этой сделкой, они вправе запрашивать не только при проведении налоговых проверок, но и в любое другое время.

На остальные вопросы ответим в следующих разделах.