- Что в отношении проверки следует знать ИП

- Обжалование выездной налоговой проверки в суде

- Разновидности налоговых проверок

- Встречная проверка

- Повторная проверка

- Дополнительная проверка

- Оформление результата допмероприятий

- Если налоговый орган истребует документы

- Камеральное налоговое расследование

- Статьи, комментарии, ответы на вопросы: дополнительные мероприятия налогового контроля.

- Что ожидает налогоплательщика в ближайшее время?

- Основания для проведения налоговых проверок

- Расчет суммы предполагаемых доначислений

- Пример 1

- Критерии выездной налоговой проверки

- Меры ответственности за нарушение налогового законодательства РФ

- Обстоятельства, которые вынуждают налоговый орган отказаться от мер ответственности

- Проведение выездной проверки ИП

- Сроки выездной проверки ИП и дополнительные процедуры

- «Налоговая проверка индивидуальных предпринимателей: особенности проведения»

- Характерные нарушения

- Периоды проведения и сроки осуществления налоговых проверок

Что в отношении проверки следует знать ИП

- Проверяющий обязан предъявить служебное удостоверение, при этом необходимо убедиться, что проверку проводит именно владелец удостоверения.

- Убедитесь, что мероприятие проводится с согласием органа прокуратуры, при этом в документе должны быть указаны ваши реквизиты и цель проводимой проверки. Официальный документ должен иметь подписи и печати или быть напечатан на фирменном бланке.

- Постановление должно содержать подробное описание планируемых мероприятий. Так, обязательно должны содержаться указания: на каком основании проводится проверка, и с какой целью. Кроме того должны быть перечислены мероприятия и привлекаемые эксперты и специалисты.

Обжалование выездной налоговой проверки в суде

Дело рассматривается арбитражным судом по месту нахождения налоговой инспекции на основании искового заявления организации об оспаривании ненормативного правового акта. Порядок рассмотрения соответствует порядку рассмотрения дел искового производства.

АПК предъявляется требования к содержанию иска об оспаривании ненормативного акта:

- Наименование инспекции и акта

- Реквизиты акта, который оспаривается

- Законные основания

- Доказательства

Не забудьте: необходимо приложить текст оспариваемого акта.

Дело рассматривается в трехмесячный срок с даты принятия искового. В процессе вызываются истец, ответчик и иные лица.

По итогам рассмотрения дела судом выносится решения о:

- решение о признании ненормативного правового акта недействительным, решений и действий (бездействия) незаконными.

- об отказе в удовлетворении заявленного требования.

Обжалование решения налоговых органов, выносимых по результатам выездной проверки, являются необходимым шагом организации. Наш адвокат по налоговым спорам участвует в налоговой проверке организации, оспаривает решение налоговой в любой доступной форме, в т. ч. в судебном порядке.

Автор статьи:

адвокат, управляющий партнер АБ «Кацайлиди и партнеры»

Разновидности налоговых проверок

Статья 87 Налогового кодекса РФ предусматривает два вида проверок:

Статья 87 Налогового кодекса РФ предусматривает два вида проверок:

К сожалению, понятия камеральной и выездной налоговых проверок в законодательстве нет.

Различия между камеральной и выездной налоговыми проверками состоят в:

-

месте проведения проверки;

-

предмете проверки;

-

сроках проведения (максимальная продолжительность) налоговой проверки.

Некоторые авторы причисляют к самостоятельным видам налоговых проверок встречные, повторные и дополнительные проверки.

По своей сути встречные, повторные и дополнительные проверки являются производными проверками, проводимыми в ходе камеральных или выездных налоговых проверок (встречная проверка), либо после их завершения (повторные, дополнительные), поэтому причислять такие виды проверок к самостоятельным видам, на мой взляд, необосновано.

Встречная проверка

Термин «встречная проверка» был закреплен в статье 87 Налогового РФ, действовавшей до 31.12.2008, в соответствии с которой если при проведении камеральных и выездных налоговых проверок у налоговых органов возникает необходимость получения информации о деятельности налогоплательщика (плательщика сбора), связанной с иными лицами, налоговым органом могут быть истребованы у этих лиц документы, относящиеся к деятельности проверяемого налогоплательщика (плательщика сборов).

Из этого определения видно, что основным признаком встречной проверки являлся ее производный (или вторичный) характер, т.к. ее можно было проводить только при проведении налоговых проверок налогоплательщиков и плательщиков сборов, когда возникает необходимость получения информации о деятельности налогоплательщика и плательщика сбора, связанной с иными лицами.

Такая необходимость, как правило, возникала в случаях, когда у налоговых органов имелись основания предполагать неоприходование полученных по сделкам с иными лицами товаров, работ, услуг, выручки от реализации, а также в случаях, если у налогоплательщика отсутствуют подтверждающие первичные документы, в том числе при отсутствии договора, заключенного в письменной форме, а также если контрагентов проверяемого налогоплательщика не соответствуют установленным требованиям по формальным признакам (отсутствуют обязательные реквизиты, допущены исправления, подчистки и т.д.).

Но так как вопрос проведения встречных налоговых проверок законодательно урегулирован не был и поэтому на практике вызывал много споров, понятие «встречстатья проверка» было исключено из Налогового кодекса РФ.

Отсутствие теперь в Налоговом кодексе РФ упоминания о встречной проверке как об отдельном виде проверок, сняло все существовавшие до этого времени споры о том, что представляет собой эта проверка, кем, каким образом и когда должна проводиться, как следует оформлять ее результаты и каковы ее последствия. Но не смотря на это, право налоговых органов истребовать документы (информацию) о налогоплательщике, плательщике сборов и налоговом агенте или информацию о конкретных сделках, т.е. проводить те же встречные проверки, было сохранено и прописано более подробно в статье 93.1 Налогового кодекса РФ.

Повторная проверка

Повторная проверка — выездная налоговая проверка, проводимая независимо от времени проведения предыдущей проверки по тем же налогам и за тот же период

(пункт 10 статьи 89 Налогового кодекса РФ).

Дополнительная проверка

По итогам рассмотрения жалобы на акт налогового органа вышестоящий налоговый орган (вышестоящее должностное лицо) вправе в том числе отменить акт налогового органа и назначить дополнительную проверку (пункт 2 статьи 140 НК РФ в редакции, действующей до 31.12.2008).

Дополнительная проверка, назначаемая вышестоящим налоговым органом по итогам рассмотрения жалобы налогоплательщика, по сути, являлась повторной выездной налоговой проверкой налогоплательщика, т.к. проверке подлежали уже проверенные налоги и за уже проверенные периоды, но в Налоговом кодексе не содержалось указания о таком основании для проведения повторной проверки, и ничего не упоминалось об особенном порядке ее проведения, что, в свою очередь, послужило поводом для многочисленных споров.

Так как правовое регулирование порядка проведения дополнительных проверок не было законодательно урегулировано, поэтому понятие «дополнительная проверка» было исключено из Налогового кодекса.

Оформление результата допмероприятий

Определенного порядка, следуя которому налоговики должны направлять материалы по допмероприятиям не установлено. В налоговом кодексе также не предусмотрен и порядок по оформлению результата таких мероприятий, то есть составление какого-либо акта, либо справки.

Однако, статьей 101 НК РФ предусмотрено право налогоплательщика на ознакомление с материалами как самой проверки, так и дополнительных мероприятий по ней. Другими словами, налоговая должна обеспечить реализацию такого права и сделать это в течение двух дней с момента обращения налогоплательщика с соответствующим заявлением. Процесс ознакомления происходит путем визуального изучения выписок, копий и прочих материалов на территории налоговых органов.

Если налоговый орган истребует документы

При проведении выездной проверки налоговый орган вправе истребовать у организации документы (ст. 93 и 93.1 НК РФ) и проводить их выемку (ст. 94 НК РФ).

Перед тем как передавать документы по требованию налогового органа, необходимо проверить: 1) не предоставлялись ли они ранее; 2) надлежащее оформление каждого документа (наличие необходимых реквизитов, подписей и печатей).

При наличии перечня документов, предоставленных ранее в рамках предпроверочного анализа, встречных и камеральных проверок, вы будете освобождены от их повторного копирования и передачи. Достаточно будет в срок, отведенный на представление документов по требованию, письменно уведомить налоговый орган о том, что их вы уже передавали, указав реквизиты ранее полученного требования и вашего ответа на него, наименование налогового органа, куда были отправлены документы (п. 5 ст. 93 НК РФ). К уведомлению лучше приложить копии требования и вашего ответа. Поэтому мы рекомендуем иметь архив требований и ответов на них, а также вести аналитическую таблицу, благодаря которой вы сэкономите время на поиск представленных документов.

Иногда налоговый орган ссылается на неполноту представленных ранее документов. Чтобы избежать в дальнейшем споров об этом, в ответах на требования в описи приложенных документов указывайте реквизиты каждого из них. Если объем их слишком большой, то опись должна содержать сведения, достаточные для идентификации перечня и количества переданных документов (номер тома, вид каждой группы документов, период их создания, наименование контрагента, количество листов документа и т.п.).

Перед отправкой проверьте надлежащее оформление документов, наличие необходимых реквизитов, подписей и печатей. Посторонние записи на документах и наклейки с замечаниями необходимо убрать. Причем если запись сделана на оригинале документа, то удалить ее полностью не получится, поэтому примите за правило не делать заметки на первичных документах. Несколько раз в год проводите их ревизию, чтобы убрать посторонние закладки и записи, – это поможет, если налоговый или правоохранительные органы неожиданно придут к вам и начнут выемку документов. Если копии документов передаются не по телекоммуникационным каналам связи, то их нужно описать, сшить, пронумеровать, заверить подписью уполномоченного должностного лица место сшива, указав количество листов. Требования к оформлению документов приведены в ст. 93 НК РФ.

Камеральное налоговое расследование

Процедуры налогового аудита выполняют в рамках ВНП и камеральной проверок. Хотелось бы поговорить о камеральном расследовании, в ходе которого проверяется деятельность налоговых агентов и налогоплательщиков, обязанных сдавать декларации в ИФНС.

Чем камеральная проверка отличается от выездной? Тем, что для нее не требуется разрешение руководства ИФНС. Проводится она на основании налоговой декларации.

Проверку ведут на территории ИФНС. Срок — 3 месяца с даты предоставления налоговой декларации. В случае выявления неточностей или несоответствий в декларации инспекторы оповещают об этом налогоплательщика и требуют или пояснить ситуацию, или откорректировать документы.

Проверяемый субъект вносит изменения и подает в ИФНС уточненную декларацию.

Как оформляются итоги камерального расследования?

- Если нарушений инспекторы не выявляют, то завершают проверку. При этом они вправе не сообщать проверяемому субъекту, что нарушения не выявлены, и аудит окончен. Завершается аудит в автоматическом режиме.

- Если инспекторы выявляют ошибки и несоответствия, то в течение 10 дней с даты окончания расследования формируют акт. В течение 5 дней его вручают налогоплательщику, и, если последний не согласен с итогами проверки, то подает заявление с возражениями. На рассмотрение заявления руководству ИФНС дается 10 рабочих дней. Начальник изучает все сведения по проверке и решает, привлекать налогоплательщика за налоговое правонарушение к ответственности или нет.

В соответствии с законодательством, решение ИФНС по проверке может быть отменено лишь в том случае, если нарушены существенные условия процедуры анализа ее результатов.

Например:

- Проверяемой организации или ИП не предоставили возможность участия в процедуре изучения итогов аудита. Правила НК РФ гласят, что налогоплательщик вправе участвовать в ней или самостоятельно, или доверить это своему представителю. Нарушение инспекторами данного права — существенное нарушение законодательства.

- Также проверяемая компания может давать пояснения — это тоже ее безусловное право.

Если ИФНС в рамках аудита затрагивает ваши интересы, непременно обращайтесь в вышестоящую инспекцию или суд.

Статьи, комментарии, ответы на вопросы: дополнительные мероприятия налогового контроля.

По поводу порядка допмероприятий все достаточно понятно и просто: перечень допустимых процедур, которые вправе проводить налоговики, закрыт. Новые нарушения инспекторы выявлять не вправе, так как цель дополнительных мероприятий — проверять уже имеющиеся у ИФНС данные.

Сегодня на законодательном уровне предлагается уточнить лишь процесс анализа информации, полученной в ходе ВНП и камерального расследования. Для налогоплательщиков такое нововведение станет полезным, поскольку поспособствует большей объективности аудита. В 2017 году по этому поводу в Госдуму был внесен законопроект. В чем его суть?

По результатам дополнительных мероприятий предложено формировать акт, где налоговики будут отражать краткое содержание контрольных процедур вместе с выводами по ним. Проверяемый субъект сможет знакомиться с данным документом и, при наличии возражений, подавать соответствующее заявление.

Благодаря такому шагу планируется достичь большей объективности решения по контрольным мероприятиям.

Такой акт будет вручаться лично проверяемому лицу или его доверенному человеку под роспись, или иным путем. На предоставление акта инспекторам планируется давать 5 дней со дня завершения допмероприятий. Если проверяемый субъект не захочет получить акт, данный факт будет документально фиксироваться.

Смысл введения законопроекта в том, чтобы пересмотреть подходы к процедурам налогового аудита. Депутаты считают, что ввести его нужно, в первую очередь, потому, что действующая сегодня система уже в некотором смысле изжила себя, так как была введена 15 лет назад. За это время в деятельности ИФНС и в государстве в целом произошли серьезные перемены, были введены новые формы аудита и более современные инструменты.

Что ожидает налогоплательщика в ближайшее время?

Согласно НК РФ безусловным основанием для отмены решения является только нарушение существенных условий процедуры рассмотрения материалов налоговой проверки. К существенным относятся следующие условия:

-

обеспечение возможности проверяемому налогоплательщику участвовать в процессе рассмотрения материалов налоговой проверки лично и (или) через своего представителя;

-

обеспечение возможности налогоплательщику представлять объяснения.

В целях обеспечения объективного и всестороннего рассмотрения материалов выездной (камеральной) налоговой проверки законотворцы предлагают уточнить процедуру рассмотрения материалов, полученных инспекцией в ходе дополнительных мероприятий налогового контроля. Соответствующий законопроект 15.08.2017 внесен в Государственную думу (проект Федерального закона № 249505-7 (http://sozd.parlament.gov.ru/bill/249505-7)) и нацелен на пересмотр подходов к осуществлению контрольных мероприятий.

Так, предлагается по итогам допмероприятий составлять отдельный акт, в котором проверяющие будут фиксировать суть самих контрольных мероприятий, а также свои выводы, сделанные по их итогам. Налогоплательщик в результате получает возможность ознакомиться с таким актом и подготовить возражения по содержащимся в нем доводам. Это, в свою очередь, позволит повысить объективность выносимого руководителем (заместителем руководителя) налогового органа решения по проверке.

В акте о проведенных дополнительных мероприятиях налогового контроля предложено указывать даты начала и окончания дополнительных мероприятий, а также раскрывать сущность налогового правонарушения, подтвержденного допмероприятиями и отраженного в акте налоговой проверки.

На вручение указанного акта с приложением полученных в ходе контрольных мероприятий материалов контролерам отводится пять дней со дня окончания проведения дополнительных мероприятий налогового контроля. При этом документы, полученные от самого налогоплательщика (в ходе истребования документов), к указанному акту не прилагаются.

Акт предлагается вручать налогоплательщику, в отношении которого проводилась налоговая проверка (или его представителю), под расписку. Допускается также его передача иным способом, свидетельствующим о дате его получения.

В случае уклонения от получения акта по результатам проведенных дополнительных мероприятиях налогового контроля это обстоятельство отражается в акте, причем последний направляется по почте заказным письмом по месту жительства физического лица (в данном случае датой вручения акта считается шестой день со дня отправки заказного письма).

В заключение отметим, что предлагаемый законопроект нацелен на пересмотр подходов к мероприятиям налогового контроля. По мнению депутатов, сделать это необходимо в первую очередь по причине реформирования действующей на сегодняшний день системы регулирования налогового контроля. Она была сформирована более 15 лет назад, а за это время и в экономической жизни страны в целом, и в организационной контрольной работе налоговых органов в частности произошли значительные изменения (внедрение новых инструментов и форм контроля). Так, законопроект (в скором времени планируется его рассмотрение в первом чтении), помимо вышеизложенного, предлагает сократить сроки проведения камеральной проверки, учитывая современные системы контроля финансово-хозяйственной деятельности налогоплательщиков. Об итогах работы законотворцев мы обязательно сообщим читателям.

Основания для проведения налоговых проверок

Плановая проверка налоговой службы.

Главным основанием для проведения плановой проверки налоговой службы может послужить выписка, выданная уполномоченным органов в координации плановых проверок, с наличием подписи и печати соответствующего формата.

Основанием проведения проверки может послужить приказ ГНС с полным указанием целей, сроком периода проверки, длительностью работы налогового органа на данном участке и полным составом лиц.

Внеплановая проверка налоговой службы.

В случае проведения внеплановой проверки лиц, ликвидирующих юридическую деятельность, основанием может послужить заявление юридического лица о ликвидации компании или уведомление регистратора (налоговой службы) о ликвидации организации, а так же по приказу органа, осуществляющего контроль налоговой службы.

При решении о проведении проверки государственной налоговой службой в документах указывается наименование организации, сроки проведения и налогового периода, а также состав комиссии, которая проводит проверку.

Уполномоченный орган при решении об осуществлении внеплановой проверки налоговой должен выдать документы с указанием проверяемого объекта, налогооблагаемого периода работы организации и сроков проведения внеплановой проверки.

Основаниями для проведения внепланового прихода налоговой службы служит закрытие организации, решение о проведении уполномоченного органа в координации действий контролирующей службы или приказ ГНС.

Встречная проверка налоговой службой.

Проведение встречной проверки юридических лиц проводится в двух случаях: по решению органа, координирующего действия контролирующей службы, и по приказу ГНС.

В случае проведения встречной проверки по решению органа контролирующей службы выдаются документы, в которых указано предприятие, проходящее проверку, цели и сроки, а также взаимоотношения организации, которая подлежит проверке.

Приказ государственной службы включает перечень лиц, производящих проверку, цели и дату осуществления проверки налоговой службой.

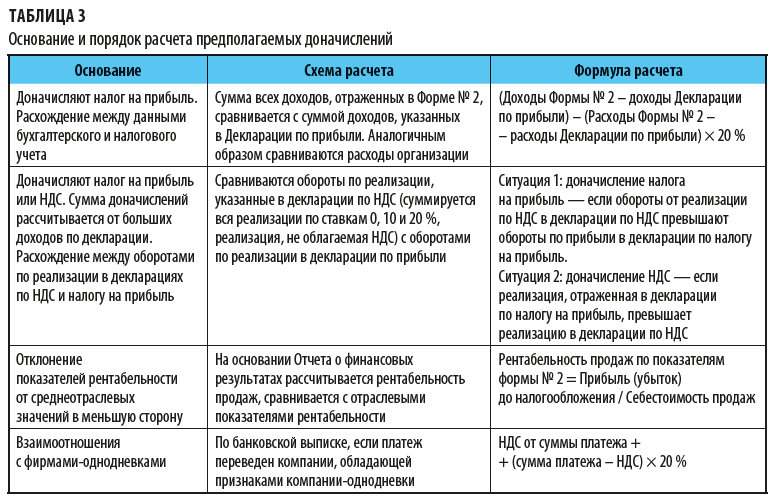

Расчет суммы предполагаемых доначислений

Суммы предполагаемых доначислений по результатам проведенного анализа могут быть рассчитаны по следующим основаниям (табл. 3).

Для наглядности приведем примеры ситуаций, которые могут заинтересовать налоговых инспекторов.

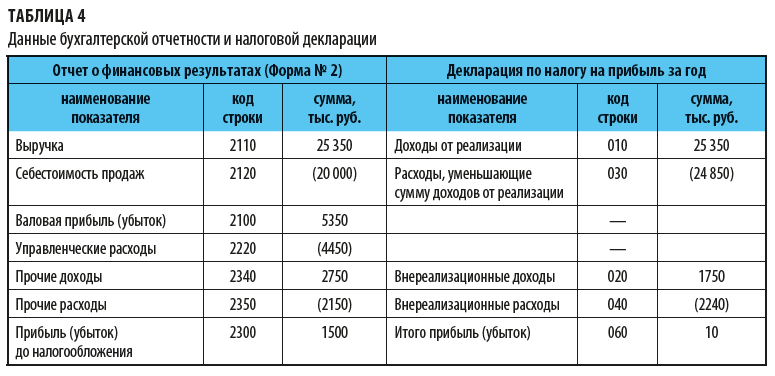

Пример 1

Данные организации по Отчету о финансовых результатах и декларации по налогу прибыль приведены в табл. 4. Сравним их и оценим риски.

Как видим, доход в декларации по прибыли меньше дохода, отраженного в Отчете о финансовых результатах, а расходы в декларации превышают расходы в бухгалтерской отчетности. Прибыль в бухгалтерском учете составляет 1500 тыс. руб., а в налоговом — всего 10 тыс. руб.

По такой отчетности налоговые аналитики могут доначислить налог на прибыль следующим образом:

1. Рассчитаем разницу между суммой доходов и суммой расходов в бухгалтерской отчетности и налоговой декларации по формуле:

(стр. 010 формы № 2 + стр. 2340 формы № 2 – стр. 010 декларации – стр. 020 декларации) – (стр. 2120 формы № 2 + стр. 2350 формы № 2 + стр. 2150 формы № 2 – стр. 030 декларации – стр. 040 декларации) = (25 350 + 2750 – 25 350 – 1750) – (20 000 + 4450 + 2150 – 24 850 – 2240) = 1000 – (–490) = 1490.

2. Умножим полученную разницу на ставку налога на прибыль:

1490 тыс. руб. × 20 % = 298 тыс. руб.

Доначисления по налогу на прибыль составят 298 000 руб.

Критерии выездной налоговой проверки

Низкая налоговая нагрузка

- Для всех организаций и ИП;

- Общая налоговая нагрузка — соотношение суммы уплаченных налогов к выручке в пределах одного года. Если это соотношение ниже среднего уровня по отрасли, это вызовет подозрение у налоговиков.

Убыточная деятельность на протяжении двух и более лет

- Для всех организаций и ИП;

- Налоговиков заинтересуют убытки, как в бухгалтерской, так и в налоговой отчетности.

Значительные суммы вычетов по НДС

- Для организаций и ИП на общей системе налогообложения;

- Если вычет по НДС за 12 месяцев превышает 89% от суммы начисленного налога, это может стать поводом для налоговой проверки. 89% – это общий показатель. Дополнительно по каждому субъекту РФ рассчитывают отдельные средние показатели, отклоняться от которых опасно.

Расходы растут быстрее, чем доходы

- Для организаций на общей системе налогообложения;

- Нужно сравнить темпы роста расходов и доходов от реализации по данным налоговой и бухгалтерской отчетности. Сюда же относятся ситуации, когда доходы падают быстрее, чем расходы, или если доходы падают, а расходы растут.

Среднемесячная зарплата на одного сотрудника меньше отраслевого показателя в регионе

- Для всех организаций и ИП;

- Информацию о среднем уровне зарплаты по региону можно найти на сайтах территориальных отделений Росстата.

При спецрежиме — неоднократное приближение к предельным значениям

- Для организаций и ИП на спецрежимах;

- У инспекторов вызовет подозрение, если два или более раза за год вы приблизились к лимиту дохода по спецрежиму, и разница между вашим фактическим доходом и лимитом составляет менее 5%. Проверяющие могут посчитать, что вы специально занижаете показатели, чтобы «не слететь» со спецрежима.

Доходы ИП почти равны расходам

- Для ИП на общей системе налогообложения

- Также предпринимателя могут заподозрить в махинациях, если вычеты по НДФЛ будут выше 83% от доходов.

Деятельность через цепочку контрагентов

- Для всех организаций и ИП;

- Работа с перекупщиками, посредниками без обоснованных экономических причин, привлечение фирм-однодневок, работников-инвалидов и прочее.

Игнорирование запросов ФНС

Для всех организаций и ИП;

Внимание налоговиков вызывают случаи, когда компания не дает пояснений об ошибках, выявленных при камеральных проверках, а также не сохранила документы, необходимые для расчета и уплаты налогов.

Деятельность с высоким налоговым риском

- Для всех организаций и ИП;

- Работа с фирмами-однодневками, вывод части средств в офшоры, обналичивание денег — эти действия приведут к тому, что инспекторы будут подозревать вас в получении необоснованной налоговой выгоды.

Миграция между налоговыми инспекциями

Для всех организаций и ИП;

Инспекторы обратят внимание на налогоплательщика, который два и более раза после регистрации менял адрес местонахождения. Возможно, бизнесмен старается избежать внимания налоговой и уклониться от проверок.. Низкий уровень рентабельности

Низкий уровень рентабельности

- Для организаций на общей системе налогообложения;

- Для сравнения инспекторы возьмут два показателя: рентабельность продаж и активов по данным бухгалтерского учета.

Меры ответственности за нарушение налогового законодательства РФ

Если было принято решение о привлечении налогоплательщика к ответственности, то необходимо определить ее вид, в чем поможет состав правонарушения.

Законом определяется три вида ответственности, к которой может быть привлечен плательщик при выявлении в его работе нарушений НК РФ:

Налоговая.

Это нарушения Налогового кодекса РФ, ответственность за которые находится исключительно в компетенции ИФНС.

По результатам проверки, которые выступают основанием решения службы, лицу назначаются меры принуждения согласно ст. 101 НК РФ.

Освободиться от ответственности в этом случае можно только при истечении срока давности, либо установлении факта отсутствия вины.

Административная.

Этот вид применяется к должностным лицам и руководству компании, которая подвергалась проверке. То есть помимо налоговых мер принуждения, в соответствии с НК РФ и КоАП РФ конкретные лица в организации привлекаются к административной ответственности. Решение принимает либо вышестоящий налоговый орган, либо суд.

Уголовная.

В ситуации, когда действия лица имеют состав преступления, налоговая служба не может принять решение о привлечении его к ответственности. Потребуется передача материалов в правоохранительные органы, которые проведут проверку и возбудят уголовное дело в случае подтверждения нарушений.

Обстоятельства, которые вынуждают налоговый орган отказаться от мер ответственности

Первый вариант, как было указано выше, — срок давности, составляющий 3 года. Его исчисление осуществляется двумя способами:

- с момента совершения правонарушения (для всех видов);

- с первого дня налогового периода, следующего за тем, в котором было допущено нарушение (при уклонении от уплаты налогов или допущении грубых ошибок ведения отчетности).

Второй вариант – обстоятельства, который полностью исключают вину плательщика. Относят к ним следующее:

- стихийное бедствие или иное форс-мажорное событие;

- исполнение разъяснений контролирующих ведомств, направленных на неопределенный круг лиц или на конкретную организацию.

Санкции, предусмотренные за налоговые правонарушения, варьируют. Предусматривается денежное взыскание в сумме от 1 000 рублей до нескольких сотен тысяч. Наказание в виде штрафа установлено НК РФ и КоАП РФ.

Административная ответственность предусматривает более крупные суммы взысканий. По УК РФ налоговые преступления влекут за собой не только штрафы, но и иные виды наказаний: обязательные работы, арест, лишение свободы.

Проведение выездной проверки ИП

Выездная проверка индивидуального предпринимателя проводится, если для такой проверки есть условия. То есть, помещения, производственные площади и прочее. В ином случае такая проверка может быть проведена непосредственно в территориальной ФНС. Предприниматель должен обязательно присутствовать при проверке, поэтому о ней извещается заранее, но не позже чем за три дня.

Поводом для выездной проверки может стать выявленные нарушения в отчетности или налоговой декларации, а также жалобы третьих лиц на деятельность предпринимателя.

Сроки выездной проверки ИП и дополнительные процедуры

Суть такой процедуры заключается в том, что на предприятие выезжают сотрудники налоговой инспекции. В процессе работы они проверяют хозяйственную деятельность ИП, бухгалтерскую отчетность, договора, лицензии, допуски и прочую документацию, непосредственно касающаяся деятельности ИП и может включать такие действия:

- Проверка правоустанавливающих и иных документов – лицензий, кассовых и банковских документов и пр.

- Изъятие документации для более глубокой проверки.

- Изучение производственных, офисных или торговых площадей, оборудования и иных средств получения дохода.

- Проведение инвентаризации для сравнения с данными указываемых в документах и отчетах.

- При необходимости, привлечение экспертов в той или иной области бизнеса или хозяйственной деятельности.

- Привлечение свидетелей для уточнения обстоятельств.

- Проведение почерковедческой экспертизы и прочее.

Срок проведения такой проверки строго не ограничивается законом, так как у хозяйствующего субъекта может быть несколько подразделений, которые необходимо включить в план проверки. Поэтому, несмотря на то, что законом установлено, что время проведения контроля не должно превышать 60 календарных дней, в особых случаях налоговым органам разрешено увеличить этот срок до полугода.

«Налоговая проверка индивидуальных предпринимателей: особенности проведения»

Проверка ИП строго регламентирована законом №294-ФЗ, так гос.органы не могут проверить предпринимателя чаще одного раза в три года. Это касается только плановых мероприятий. Поэтому прежде чем «расслабиться» и ссылаться на закон, необходимо внимательно изучить, когда и как проходит проверка ИП.

Несмотря на мораторий, введенный в отношении плановых проверок ИП на период 2016-2018 год, он не затрагивает малый бизнес, занятый в таких сферах:

• Медицинской.

• Социальной.

• Безопасности.

Кроме того, ИП может быть включено в план на текущий год, если перед этим, например, прокуратура зафиксировала какие-либо нарушения.

Характерные нарушения

Нельзя точно определить перечень нарушений, которые могут быть выявлены в ходе проверки в месте нахождения компании. Однако практика, сложившаяся за долгие годы, анализ материалов, установленные факты привлечения к ответственности, — все это позволяет рассмотреть несколько самых распространенных примеров:

Занижение налоговой базы.

Проявляется такое нарушение различными способами. Налогоплательщик может скрыть часть доходов от реализации или кредитной задолженности или необоснованно уменьшить стоимость отчуждаемого имущества, если такая сделка носит безвозмездный характер. В большинстве случаев эти нарушения касаются налога на прибыль организации, НДС и НДФЛ.

Сокрытие доходов в целях уклонения от уплаты НДФЛ.

Налог на доход является предметом большинства нарушений. Распространенными вариантами выступают неправомерные действия при исчислении и уплате НДФЛ с заработной платы, а также при реализации имущества, если речь идет о физических лицах.

Завышение расходов.

Здесь речь идет о попытки сократить сумму налога на прибыль, которая рассчитывается путем вычета затрат из полученного дохода. Чем меньше эта разница, тем ниже налог. В данном случае осуществляется сокрытие фактических полученной прибыли.

Неправильное применение УСН.

Здесь также нарушаются правила относительно предельной суммы дохода, достижение которой не позволяет предприниматель платить налоги по данному льготному режиму с заниженной ставкой.

Непредставление документов в налоговый орган.

Речь идет о декларациях, ответах на запросы, объяснениях и иных сведениях, которые обязательны к передаче в ИФНС. Такие действия также могут считаться правонарушением.

Полной сводный перечень характерных нарушений, которые выявляются путем проведения проверок на местах, можно найти на сайте «Шмелева и Партнеры».

Скачать и посмотреть документы можно по ссылкам:

- Характерные нарушения законодательства о налогах и сборах, выявленные в ходе налоговых проверок, решения по результатам проведения которых вступили в силу в 2014-2016 годах, с учетом сформулированных в судебных

- Характерные нарушения законодательства о налогах и сборах, выявленные в ходе налоговых проверок, решения по результатам проведения которых вступили в силу в 2017 году, с учетом сформулированных в судебных актах правовых позиций

Периоды проведения и сроки осуществления налоговых проверок

Срок осуществления плановой проверки налоговой службой не может превышать тридцать дней, однако в особых случаях уполномоченный орган, контролирующий налоговую комиссию, имеет право продлить установленный законом срок.

Срок осуществления плановой проверки налоговой службой не может превышать тридцать дней, однако в особых случаях уполномоченный орган, контролирующий налоговую комиссию, имеет право продлить установленный законом срок.

В случае продления проверки, управляющий орган должен составить дополнительный приказ, отражающий дату проведения предыдущей проверки, номер предшествующего приказа, ФИО лиц, осуществляющих налоговую проверку в прошлый раз.

Краткосрочные проверки налоговой службой не могут проводиться дольше 1 дня, и ни на каком основании не могут быть продлены.

Плановая проверка налогоплательщиков, не соблюдающих налоговые нормы, может производиться не чаще одного раза за год, а при соблюдении всех установленных норм налогового кодекса плановые проверки осуществляются не чаще одного раза за каждые два года деятельности.

Микрофирмы, фермерские хозяйства и малые предприятия проходят плановые проверки не чаще одного раза в каждые четыре года предпринимательской деятельности. Прочие налогоплательщики, которые также относятся к категории субъектов РФ, проходят проверки раз в каждые три года.

В том случае, если после закрытия микрофирм, фермерских хозяйств или малых предприятий принято решение об их воссоздании, налоговый орган не будет проводить проверки в течение ближайших двух лет.