- Особенности определения налоговой базы у профессиональных участников фондового рынка

- Применение налоговой льготы в отношении долей, полученных при реорганизации

- И наконец. При каких способах отчуждения доли/ акций будут действовать налоговые льготы.

- Преимущества нулевой ставки НДФЛ для инвестора

- 1. Льгота 0% не лимитирована

- 2. Льгота касается иностранных акций

- Вопросы по поводу применения нулевой ставки НДФЛ

- Что изменится в 2021 году

- Налог на иностранные акции

- Пример уплаты налога по иностранным акциям

- Региональные особенности по налогу на прибыль

- Как платить налоги с акций самостоятельно

- Рассчитать доход

- Учесть расходы

- Расчет налога на акции на примере

- Подача налоговой декларации

- Налоговая база, ставки, налогообложение дивидендов, отдельные вопросы налогового учета

- 1. Доходы и расходы при реализации ценных бумаг

- 1.1. Доходы по реализации ЦБ

- 1.2.Расходы при реализации ЦБ

- 1.3. Ставка

- 2. Налогообложение доходов от долевого участия (дивидендов)

- 3. Отдельные аспекты налогового учета по ЦБ

- 3.1. Нулевая ставка налога по бумагам высокотехнологичных компаний

- 3.2. Налоговая база для профучастников рынка ЦБ

- 3.3 Особенности ведения налогового учета при реализации ценных бумаг

- Налог на акции и облигации

- Как облагаются дивиденды

- Итоги

Особенности определения налоговой базы у профессиональных участников фондового рынка

Существует специфика определения налоговой базы по операциям с ценными бумагами для отдельных организаций, занимающихся профессиональной деятельностью на рынке ценных бумаг.

Закон N 39-ФЗ устанавливает семь видов профессиональной деятельности на фондовом рынке и столько же видов профессиональных участников этого рынка. Три из них — организации, которые непосредственно заключают сделки на рынке: брокеры, дилеры и доверительные управляющие. Остальные относятся к инфраструктуре рынка. Это организаторы торговли (биржи), регистраторы и депозитарии (ведут учет прав собственности) и клиринговые организации (организуют взаиморасчеты).

Инвестиционные фонды (как акционерные, так и паевые) не являются профессиональными участниками рынка, хотя нередко размещают все свои средства в ценных бумагах.

Организации, осуществляющие дилерскую деятельность, не ведут отдельного учета налоговой базы по категориям ценных бумаг (п.11 ст.280 НК РФ). Все прибыли и убытки от этих операций они включают в «общий котел». Из ст.4 Закона N 39-ФЗ следует, что осуществление дилерской деятельности означает заключение сделок с ценными бумагами на основе публичного объявления цен и других условий сделок.

На практике, как правило, сделки по публично объявленным твердым ценам заключаются на биржах. Доказать факт осуществления дилерской деятельности на внебиржевом рынке теоретически возможно, но довольно сложно.

Все остальные профессиональные участники рынка ценных бумаг, кроме дилеров, обязаны вести раздельный учет операций с ценными бумагами по двум категориям. При этом в учетной политике они обязаны выбрать категорию ценных бумаг, по операциям с которыми при формировании налоговой базы в доходы и расходы включаются иные виды доходов и расходов, определенные гл.25 Налогового кодекса. Об этом гласит абз.3 п.8 ст.280 Кодекса.

Приведенная норма означает следующее. При расчете налоговой базы по категории ценных бумаг обычные организации (не являющиеся профессиональными участниками фондового рынка) из доходов от соответствующих операций вычитают связанные с ними прямые расходы. Доходы и расходы по другим видам деятельности в расчете налоговой базы по ценным бумагам не участвуют.

Профессиональные участники фондового рынка, не являющиеся дилерами, вправе по одной из категорий ценных бумаг включать в расчет налоговой базы не только доходы и расходы по соответствующим операциям с ценными бумагами, но и доходы и расходы по другим видам своей деятельности, не связанным с ценными бумагами.

Пример 1. Организация за год получила убыток от реализации векселя, не обращающегося на организованном рынке, — 10 000 000 руб. Прибыль от реализации облигаций на бирже составила 9 000 000 руб., от сдачи помещений в аренду — 6 000 000 руб. Определим налоговую базу по налогу на прибыль.

Если организация осуществляет дилерскую деятельность, налоговая база в целом по фирме рассчитывается сложением всех прибылей и убытков:

-10 000 000 руб. + 9 000 000 руб. + 6 000 000 руб. = 5 000 000 руб.

Если организация не является профессиональным участником рынка ценных бумаг, убыток от реализации векселя не может быть принят при отсутствии доходов по той же категории ценных бумаг. Прибыль от облигаций будет включена в «общий котел» вместе с доходами от аренды. Налоговая база составит:

9 000 000 руб. + 6 000 000 руб. = 15 000 000 руб.

Если же организация является профессиональным участником рынка ценных бумаг, но не дилером, она вправе выбрать, по какой категории ценных бумаг будут включены в налоговую базу доходы и расходы по всем прочим видам деятельности (в данном случае доходы от аренды).

Если доход от аренды будет включен в налоговую базу по ценным бумагам, не обращающимся на организованном рынке, часть убытка по векселю (на 6 000 000 руб.) можно будет принять для целей налогообложения. Налоговая база по категории необращающихся ценных бумаг будет равна нулю.

Налоговая база в целом по организации составит:

0 руб. + 9 000 000 руб. = 9 000 000 руб.

Если же доход от аренды будет включен в налоговую базу по другой категории ценных бумаг (суммирован с прибылью от облигаций), убыток по векселю не будет принят в текущем периоде. В данном случае налоговая база в целом по фирме у такого профессионального участника рынка ценных бумаг не будет отличаться от обычной организации, не являющейся профессиональным участником, и составит 15 000 000 руб.

Правильный выбор в учетной политике категории ценных бумаг, в базу по которой профессиональный участник будет включать свои прочие доходы и расходы, в том числе от оказания услуг, — вопрос налогового планирования.

Применение налоговой льготы в отношении долей, полученных при реорганизации

При подсчете физическим лицом срока владения долями / акциями в компании, созданной в результате реорганизации, учитывается срок владения им долями / акциями в реорганизованной компании — правопредшественнике. Так, согласно п. 17.2. ст. 217 НК РФ:

Организации тоже имеют льготу по сроку владения в отношении долей/акций, полученных при реорганизации. Льгота распространяется на следующие случаи, когдап. 6 ст. 284.2 НК РФ:

-

доли/акции в дочерних компаниях переданы организации-правопреемнику в процессе реорганизаци. Срок владения «дочками» для правопреемника не прерывается;

-

если организация создана в результате реорганизации в форме выделения, преобразования или разделения, то ее участник — юридическое лицо будет исчислять срок владения долями с даты приобретения долей в реорганизуемой компании .

И наконец. При каких способах отчуждения доли/ акций будут действовать налоговые льготы.

Налоговые льготы распространяются на ситуации:

-

купли-продажи долей/ акций;

-

выхода участника-физического лица из Общества и получения им действительной стоимости доли;

-

уменьшения уставного капитала (номинальной стоимости долей/ акций) Общества с возвратом участнику/ акционеру части имущества.

Отмечаем, что Минфин РФ неоднократно отмечал, что участник может использовать налоговое освобождение независимо от того, была ли доля в обществе отчуждена другим участникам, третьим лицам или самому обществу с выплатой действительной стоимости долиПисьмо Минфина России от 19.03.2021 г. № 03-04-05/20006.

Однако, важно! Налоговые льготы не применяются при ликвидации организации и распределении имущества ликвидируемой организации. В случае ликвидации организации налогоплательщик может только уменьшить полученный доход на сумму произведенных расходов, связанных с приобретением доли/ акций/ паев, или применить вычет 250 000 руб.. При этом повторим, с 2019 г

доход, полученный участником при ликвидации организации, приравнивается к дивидендам, а значит его налогообложение осуществляется по налоговой ставке для дивидендов — 13 % (как для физических лиц, так и организаций), 15 % — для нерезидентов.

При этом повторим, с 2019 г. доход, полученный участником при ликвидации организации, приравнивается к дивидендам, а значит его налогообложение осуществляется по налоговой ставке для дивидендов — 13 % (как для физических лиц, так и организаций), 15 % — для нерезидентов.

Если организация владеет долей в другой организации не менее 50% на протяжении более 365 дней на момент выхода из нее или ее ликвидации, то по ставке 0%.

Преимущества нулевой ставки НДФЛ для инвестора

1. Льгота 0% не лимитирована

До начала действия поправок для статьи 284.2 НК РФ инвестор мог избежать уплаты налога на доходы от продаж ценных бумаг, торгующихся на российских биржах, двумя способами:

- получить вычет по индивидуальному инвестиционному счету (освобождение доходов на ИИС типа Б от НДФЛ);

- использовать вычет по достижении трехлетнего периода владения. Читайте о нем здесь.

Льготы по вычетам имеют свои лимиты: так, на ИИС инвестор ежегодно может внести не более 1 миллиона руб. Если планируются более крупные инвестиции, придется направить их на простой брокерский счет.

Льгота 0% НДФЛ, предусмотренная ст. 284.2 НК РФ, не имеет лимитов по размеру вычета и объему инвестиций. Это особенно выгодно инвесторам, планирующим получить доход в несколько миллионов руб. и более от сделок по продаже акций. Т.е. держатель, владеющий акцией не 3 года, а 5 лет и более, может не уплачивать НДФЛ, независимо от размера полученного дохода.

Таким образом, отсутствие ограничений по размеру дохода и налогового вычета позволяет инвесторам заметно увеличить прибыль от инвестиций на российском рынке.

2. Льгота касается иностранных акций

До 2021 года при реализации зарубежных бумаг, торгующихся на российских биржах, инвестор мог пользоваться только вычетом периода владения — 3 года для ИИС с типом Б. Налоговая льгота не распространялась на зарубежные активы, не торгующиеся на биржах РФ.

Вопросы по поводу применения нулевой ставки НДФЛ

Несмотря на то, что в статье 284.2 НК РФ четко определены основные условия по льготе, остается ряд неясностей по ее практическому применению.

Надо ли подавать декларацию и сообщать о сделках в ФНС?

Налоговое законодательство не требует декларировать доходы, освобожденные от налога по ст. 284.2 НК. В п. 17.2 ст. 217 НК РФ указано, что доход от операций с ценными бумагами, о которых идет речь в п. 2 ст. 284.2, не облагается НДФЛ:

Во втором абзаце п. 4 ст. 229 НК РФ прописано, что доходы, освобожденные от налога по 217-й статье, разрешено не вносить в отчетность 3-НДФЛ.

Надо ли предоставлять в ФНС информацию о составе активов эмитента?

Одним из требований для правоприменения нулевого налога на доходы от операций с акциями является то, что активы эмитента должны включать в себя не более 50% российской недвижимости (п. 2 ст. 284.2 НК РФ). Пока не ясно, надо ли обосновывать этот факт и какие документы для этого потребуются.

Как брокеры будут применять льготу?

Допустим, инвестор решил воспользоваться правом на нулевой НДФЛ в отношении сделок с иностранными акциями на международных биржах. Его брокер является российским налоговым агентом. Надо ли уведомлять его о применении нулевой ставки, или налог по таким сделкам просто не будет взиматься автоматически? Судя по всему, это стоит уточнять у самого брокера при открытии счета.

Применяется ли льгота для доходов от ИИС?

В налоговом законодательстве пока нет указаний или запретов на использование нулевой ставки из ст. 284.2 для акций/долей, приобретенных через ИИС. Скорее всего, новая льгота не будет применяться в отношении ИИС, так как для него уже предусмотрены два налоговых вычета.

Действует ли нулевая ставка по налогу на доходы от продажи ETF? Можно ли паи ETF относить к понятию «акции/доли участия иностранных организаций» из ст. 284.2 НК РФ?

Однозначного ответа на этот вопрос пока нет. Тем не менее паи биржевых фондов проявляют свойства акций, а выплаты по ним согласно отчетности считаются дивидендным доходом.

Интересно, что даже те биржевые фонды, где базовым активом являются облигации, все равно можно считать акциями ввиду бессрочного действия, отсутствия номинальной стоимости и цены погашения (хотя есть отдельные фонды из облигаций, которые расформировываются в назначенную дату). О биржевых фондах облигаций читайте здесь.

Здесь мы можем увидеть CFI-код фонда: CEOGEU. Сравним его с таблицей ниже:

По первой и последней букве кода получаем, что фонд SPY согласно Банку России относится к категории «паи инвестиционных фондов», что видимо можно считать эквивалентом «доли участия иностранных организаций».

Что изменится в 2021 году

Все доходы от государственных и корпоративных облигаций с 1 января 2021 года облагаются налогом — вне зависимости от ставки купона и ключевой ставки. Для резидентов ставка — 13 %, для нерезидентов — 30 %.

Покажем, как новый налог повлияет на итоговую доходность для инвестора.

Возьмем облигацию ОФЗ 25083. Дата погашения — 15 декабря 2021 года. Для удобства цена облигаций показывается в процентах от номинала. 28 декабря 2020 года ее цена составляла 1024,98 руб. Купон выплачивается 2 раза в год, его размер — 34,9 руб.

Купонная доходность — (34,9 + 34,9)/1000 × 100 % = 7 % годовых, если учитывать номинальную стоимость облигаций.

Если вы планируете держать облигации до конца срока обращения, вам нужно будет посчитать доходность к погашению. Она учитывает купонный доход и разницу между ценой погашения и рыночной ценой, по которой вы покупаете облигацию.

НКД — накопленный купонный доход. Он составляет 2,49 руб. — именно столько вы должны будете заплатить продавцу облигации сверх рыночной стоимости облигации при её покупке за то, что он не получит купон.

Рассчитаем «грязную» стоимость облигации (её еще называют gross value). Для этого к курсовой стоимости нужно прибавить НКД: 1024,98 + 2,49 = 1027,47

Рассчитаем, сколько денег можно получить за время владения облигацией. Для этого нужно сложить купоны и номинал облигации: 1000 + 34,9 + 34,9 = 1069,8

Рассчитаем доходность: 1069,8/1027,47 — 1 = 4,12 %

Приводим к годовой: 4,12 %/352*365 = 4,27 %

Рассчитаем простую эффективную доходность с учётом налогов. В 2021 году по каждой облигации будут выплачены купоны в 69,8 руб., с них нужно будет заплатить 13 % × 69,8 руб. = 9,074 руб. налога.

За время владения облигацией вы получите купоны и номинал облигации минус налог: 1000 + 34,9 + 34,9 — 9,074 = 1060,7

Рассчитываем доходность: 1060,7/1027,47 — 1 = 3,23 %

В годовом выражении: 3,23 % /352*365 = 3,35 %

Увеличить отдачу от инвестиции можно, если полученные купоны вкладывать в новые облигации, то есть реинвестировать. В этом случае рассчитывают так называемую эффективную доходность к погашению (часто пишут как YTM, или Yield to Maturity).

Эффективная доходность к погашению облигации на 28 декабря 2020 года, без учёта налога, по данным калькулятора МосБиржи, составляет 4,37 % годовых. После введения налогов она также уменьшится.

Налог на иностранные акции

Доход с продажи иностранных акций, купленных на Московской или Санкт-Петербургской бирже, инвестор также обязан уплатить в пользу российского государства.

Однако есть один нюанс: не всегда убыток по акциям зарубежных компаний – это отрицательный финансовый результат, который не подлежит налогообложению. Иностранные акции торгуются в валюте (доллар, евро и т. д.), а налог необходимо уплатить в российских рублях. В таком случае происходит валютная переоценка активов.

По налоговому кодексу РФ при получении доходов учитывается курс ЦБ РФ на дату фактического получения прибыли по иностранным активам. Таким образом, валютная переоценка может как увеличить наш совокупный доход, так и уменьшить его. Более того, даже если по акции зафиксирован убыток, но рубль по отношению к валюте упал, то может образоваться инвестиционный доход, который также подлежит уплате.

Пример уплаты налога по иностранным акциям

Российский инвестор купил 100 обыкновенных акций по 1 доллару. Курс доллара Центрального Банка РФ на момент покупки был равен 70 руб. Через полгода все акции были проданы по 0,9 $ за шт. Но курс ЦБ был равен уже 80 руб. за 1 $.

Рассчитаем наш финансовый результат.

100 х 0,9 $ х 80 руб. – 100 х 1 $ х 70 руб. = 200 руб.

Несмотря на то, что инвестор продал ценные бумаги по цене ниже первоначальной покупки, валютная переоценка показала прибыль по акциям в размере 200 рублей. Таким образом, инвестор обязан уплатить налог с дохода по акциям – 26 руб. (200 руб. х 13% / 100).

Пример иностранных акций, которые можно купить на российских биржах: Tesla, Zoom, NVIDIA, PayPal, Amazon, Apple, Slack, QUALCOMM.

Пример российских акций, которые на самом деле иностранные: X5 Retail Group, TCS Group (банк «Тинькофф»), QIWI, Лента, Яндекс, Петропавловск, Полиметалл, Русагро.

Обратите внимание! Являетесь вы налоговым резидентом РФ или нет, валютная переоценка активов проходит в обязательном порядке для каждого инвестора. Доход от иностранных инвестиций облагается в размере, который зависит от того, к какой группе налогоплательщиков относится инвестор (резидент или нерезидент РФ).

Что касается декларации 3-НДФЛ по иностранным акциям, то ее необходимо заполнять в соответствии с российским законодательством и подавать в налоговую инспекцию до 30 апреля каждого следующего года.

Региональные особенности по налогу на прибыль

Интерес представляет ставка налога на прибыль в 2022 году для юридических лиц в СПб: как и во многих других регионах, она снижена до 12,5%, а иногда и до 0%. Исходя из положений статей 11-3, 11-8-1 и 11-9-1 Закона Санкт-Петербурга от 14.07.1995 № 81-11, она составляет:

- для резидентов особой экономической зоны на территории Санкт-Петербурга, заключивших соответствующее соглашение до 01.01.2021, — 12,5%;

- для резидентов ОЭЗ, заключивших соглашение после 01.01.2021, — 0% в первые 6 налоговых периодов, 5% — в следующие 4, 13,5% — в дальнейшем;

- для плательщиков, состоящих на налоговом учете в СПб, осуществивших с 2015 года вложения в местное производство в размере 300 000 000 рублей, — 14,5%;

- для компаний с ОКВЭД 62.03 или 63.11, вложивших в местное производство в течение трех лет подряд в период с 01.01.2018 по 31.012.2027 не менее 500 млн рублей, — 12,5%;

- для участников специальных инвестиционных контрактов с 01.01.2020 — 0%.

В ст. 284 НК РФ появился новый абзац, который говорит о том, что субъекты, прежде понизившие региональные ставки, с 2020 года вправе их повысить (это изменение вступило в силу 01.01.2020).

Как платить налоги с акций самостоятельно

Если инвестор желает сам оплачивать налоги по своим доходам от продажи акций или пользуется услугами иностранного брокера, то налоговым агентом является он сам. В таком случае ему самостоятельно необходимо подсчитывать свои доходы, расходы и формировать декларацию 3-НДФЛ для уплаты налога. Узнаем, как платятся налоги с акций.

Рассчитать доход

При расчете дохода по акциям необходимо придерживаться принципов ФИФО. Расчет должен производится по всем совершенным на бирже сделкам (прибыльным и убыточным) за один календарный год. Сумма всех финансовых результатов определит ваш общий доход для того, чтобы понять, есть ли прибыль от торговли акциями. И если да, то какой размер налога необходимо уплатить в пользу государства.

ФИФО – метод учета финансовых активов, согласно которому первым продают то, что было куплено ранее остального.

Рассмотрим расчет дохода на примере.

За 2021 год инвестор совершил следующие финансовые операции с ценными бумагами на бирже:

- Июнь. Покупка 100 акций компании А по 50 рублей.

- Октябрь. Покупка 50 акций компании Б по 200 руб.

- Ноябрь. Продажа 100 акций компании А по 70 руб.

Рассчитаем совокупный размер дохода:

100 х 70 руб.= 7000 руб.

Доход с акций в 2021 году составил 7000 руб.

В расчетах не учитывались акции компании Б, так как инвестор их не продал в этом календарном году. В совокупный размер дохода включены только те бумаги, которые были проданы.

Учесть расходы

Налогооблагаемая база состоит не только из одних доходов. Чтобы правильно определить сумму, с которой необходимо заплатить налог, от полученных доходов необходимо отнять сумму понесенных расходов.

В нашем примере мы должны из совокупного дохода по акциям компании А вычесть сумму общих инвестиций в данные ценные бумаги.

100 х 70 руб. – 100 х 50 руб. = 2000 руб.

Таким образом, чистая прибыль по ценным бумагам составила 2000 руб. Именно с этой суммы нам необходимо уплатить налог.

Уменьшить размер налогооблагаемой базы можно путем включения следующих финансовых затрат:

- Размер средств, уплаченных при покупке акции.

- Оплата услуг посредников.

- Проценты по займу, если акции приобретались за счет заемных средств брокера.

- Иные расходы, связанные с хранением и учетом акции. Например, расходы на ведение брокерского счета.

Для простоты примера не были приняты в расчет размеры комиссий фондовой биржи и брокера за совершение финансовых операций с ценными бумагами.

Расчет налога на акции на примере

Если инвестор – налоговый резидент РФ, то его ставка налогообложения равна 13%. Размер налога составит 260 руб. (13% х 2000 руб. / 100). В противном случае – 30%. Сумма налога при этом будет 600 руб. (30% х 2000 руб. / 100).

Чтобы рассчитать сумму налога, которую необходимо заплатить при продаже акций, следует сначала определить свой финансовый результат. Если он будет положительным, тогда необходимо умножить прибыль на размер налогооблагаемой базы. Полученная в результате расчетов величина и будет являться суммой, которую необходимо заплатить.

Подача налоговой декларации

Чтобы уплатить налог, необходимо в налоговую службу России подать заполненную декларацию в форме 3-НДФЛ при продаже акций. Ее можно заполнить как на сайте ФНС в личном кабинете, так и в бумажном варианте.

Для правильного заполнения 3-НДФЛ с акций в документе необходимо указать:

- Ваши паспортные данные.

- Код статуса налогоплательщика (1 – для резидента и 2 – для нерезидента).

- Код вида документа (21 – для паспорта гражданина РФ).

- Код налогового органа.

- Номер корректировки (000 – если декларация подается в первый раз).

- Наименование компании, по которой был получен доход.

- Страна регистрации компании.

- Источник выплаты (в нашем случае – продажа акций).

- Код вида дохода.

- Сумму дохода.

- Наименование валюты (рубли).

Заполнить декларацию можно при помощи бесплатного сервиса на официальном сайте ФНС России. Там же содержатся подробные инструкции по правильному заполнению документа.

По законодательству Российской Федерации налоговая декларация предоставляется не позднее 30 апреля года, следующего за истекшим налоговым периодом. Инвестор, получив доход по бумагам в 2021 году, должен подать налоговую декларацию до 30 апреля 2022 года.

В соответствии с налоговым законодательством, при подаче налоговой декларации 3-НДФЛ позже 30 апреля на инвестора накладывается штраф, а также пени за каждый день просрочки.

При подаче декларации 3-НДФЛ доходы и расходы по финансовым операциям с ценными бумагами должны быть подтверждены документально. Для этого подойдут чеки, квитанции, брокерские отчеты по счету и другие документы, подтверждающие финансовые операции с акциями.

Налоговая база, ставки, налогообложение дивидендов, отдельные вопросы налогового учета

1. Доходы и расходы при реализации ценных бумаг

1.1. Доходы по реализации ЦБ

Пункт 2 статьи 280 НК РФ дает следующие статьи доходов, связанные с реализацией или иным выбытием ЦБ:

1. Выручка от реализации (на это указывается также в абзаце первом статьи 329 НК).

2. Сумма накопленного процентного (купонного) дохода (НКД), уплаченная покупателем долговой ценной бумаги.

3. Сумма НКД, выплаченная эмитентом долговой бумаги: облигации или векселя.

Под иным выбытием НК понимает, в том числе, полное/частичное погашение долговой бумаги.

1.2.Расходы при реализации ЦБ

Расходная часть при реализации или ином выбытии включает (пункт 2 статьи 280):

1. Сумму приобретения, учитывающую все издержки.

2. Сумму уплаченного налогоплательщиком НКД. Суммы не должны включать НКД, учтенный ранее.

Доходы/расходы от ЦБ, выраженные в иностранной валюте, для целей налогообложения пересчитываются по курсу Банка России на дату реализации бумаги.

1.3. Ставка

Ставка налога на прибыль при реализации ценных бумаг составляет 20% (пункт 1 статьи 280).

2. Налогообложение доходов от долевого участия (дивидендов)

Дивиденды — доход по акциям, обусловленный участием акционера в распределении прибыли акционерного общества (эмитента акций) по итогам отчетного периода. Данный вид дохода по паевым ЦБ не требует их реализации владельцем-налогоплательщиком.

Налоговая политика в отношении дивидендов изложена в статье 275 НК.

Согласно пункту 3 статьи 275, эмитент (российская организация) выступает налоговым агентом при выплате дивидендов. Она самостоятельно рассчитывает размер налога на дивиденды для каждого акционера и удерживает их при перечислении налогоплательщику (пункты 4 и 10 статьи 275).

В соответствии с пунктом 7 статьи 275, налоговым агентом при выплате дивидендов могут быть также доверительный управляющий или депозитарий.

Базовая ставка налога на дивиденды — 13% (пункт 5 статьи 275). В случаях, изложенных в подпункте 1 пункта 3 статьи 284, для владельцев доли не менее, чем 50% от уставного фонда предприятия, действует нулевая налоговая ставка.

3. Отдельные аспекты налогового учета по ЦБ

3.1. Нулевая ставка налога по бумагам высокотехнологичных компаний

Статья 284.2.1 НК вводит нулевую ставку налога для операций по реализации акций, облигаций и инвестиционных паев высокотехнологичного сектора. Порядок отнесения бумаг к сектору высоких технологий прописывается отдельным документом Правительства РФ. На дату подготовки материала действуют «Правила отнесения …», утвержденные постановлением Правительства РФ от 22.02.2012 г. № 156.

3.2. Налоговая база для профучастников рынка ЦБ

Детализация доходов и расходов для профессиональных участников рынка ценных бумаг изложена в статьях 298, 299 НК РФ соответственно.

Согласно Федеральному закону 39-ФЗ от 22.04.1996 г. к профучастникам относятся брокеры и дилеры по ЦБ, управляющие ЦБ, депозитарии и регистраторы ценных бумаг.

3.3 Особенности ведения налогового учета при реализации ценных бумаг

3.3.1. Методы списания на расходы

Налогоплательщик самостоятельно выбирает метод и фиксирует его в своей учетной политике.

3.3.2. Учет прибылей и убытков

Статья 329 НК вводит раздельный учет прибылей и убытков при реализации ЦБ по обращающимся и необращающимся бумагам.

Отдельные пункты статьи 280 уточняют эту норму.

Так, пункт 21 говорит о том, что доходы по с сделкам с обращающимися ЦБ за отчетный период не могут быть уменьшены за счет расходов или убытков по необращающимся ЦБ или по необращающимся производным финансовым инструментам (ПФИ).

Пункт 22 устанавливает, что налоговая база по необращающимся ЦБ и ПФИ определяется совокупно и отдельно от общей налоговой базы в соответствии со статьей 304 Налогового Кодекса. Убытки по таким бумагам и инструментам прошлых периодов можно учитывать для уменьшения налоговой базы по ним в отчетном периоде, если иное не оговорено в НК.

Согласно пункту 24 статьи 280, убытками по общей налоговой базе можно уменьшать налоговую базу по операциям с необращающимся ЦБ и ПФИ.

3.3.3. Учет в разрезе портфелей ЦБ для банков

Банкам и иным профучастникам рынка ЦБ разрешено вести налоговый учет поступлений/выбытия ЦБ в разрезе сформированных портфелей ценных бумаг (последний абзац статьи 329 НК РФ). Норма должна быть закреплена в учетной политике банка.

Банки распределяют бумаги по портфелям, исходя из видов ЦБ, цели приобретения и планируемых сроков владения ими.

К банковским портфелям ЦБ относятся:

• портфель на продажу;

• портфель до погашения;

• инвестиции в дочерние и зависимые организации.

Каждому портфелю отвечает отдельная строка в разделе I «Активы» Бухгалтерского баланса финучреждения.

Налог на акции и облигации

С 01 января 2021 года изменяется порядок налогообложения. Доходы свыше 5 млн рублей в год будут облагаться по повышенной налоговой ставке — 15 %. Федеральный закон от 23.11.2020 № 372-ФЗ.

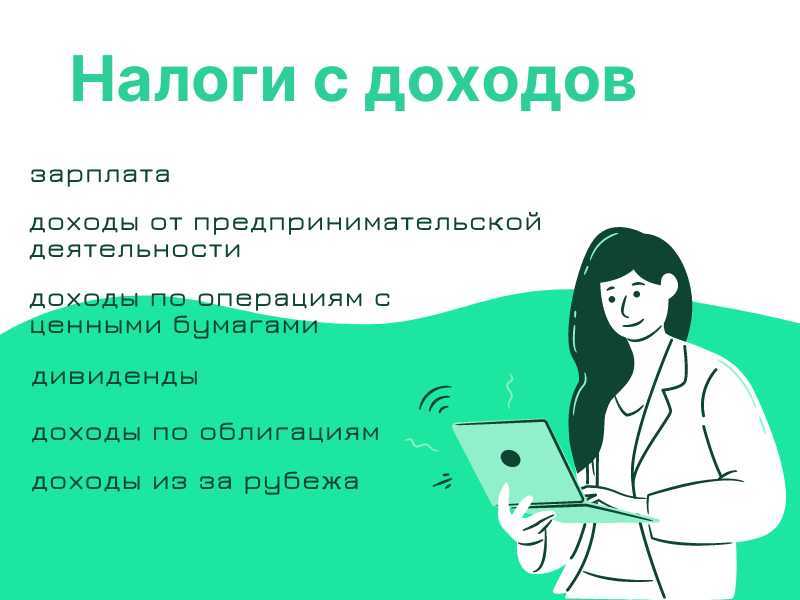

Налоги с доходов

Налоги с доходов

К таким доходам относятся:

- зарплата;

- доходы от предпринимательской деятельности;

- доходы по операциям с ценными бумагами;

- дивиденды;

- доходы по облигациям;

- доходы из за рубежа

При этом доход от разных видов деятельности будет рассчитываться отдельно.

Если налогоплательщик получает доходы от нескольких налоговых агентов, причем каждая из сумм не превышает 5 млн рублей, то налоговый орган по окончании года самостоятельно произведет расчет НДФЛ с совокупной суммы, превышающей 5 млн рублей. На основании него физическому лицу будет направлено налоговое уведомление.

С 01 января 2023 года доход от разных видов деятельности будет суммироваться. Например, брокерская деятельность+дивиденды+зарплата.

Если ваш доход меньше 5 млн рублей в год, налоговая ставка для вас останется прежней -13%.

Прибыль выше этой суммы будет облагаться налогом по ставке — 15%. Для дохода от продажи имущества на сумму больше 5 млн рублей сохранится ставка 13%.

Налог на акции и облигации

Налог на акции и облигации

Инвесторы могут получать прибыль от ценных бумаг. Полученный доход облагается налогом:

- На облигации

- С ПиФов

- На валютные операции

- На акции российских компаний

- По иностранным акциям

Как облагаются дивиденды

Это любой доход, который остается после уплаты процентов в бюджет; он распределяется между акционерами (участниками) пропорционально долям в капитале. Обычно они выплачиваются деньгами, но иногда выдаются и в виде акции или другого имущества.

ВАЖНО!

Если компания платит дивиденды участникам — физическим лицам, то она, как налоговый агент, обязана удержать и перечислить с них процент в бюджет. Но это касается уплаты НДФЛ

Налоговая ставка по НДФЛ и по налогу на прибыль с дивидендов в этом случае одинакова — 13%. Это упрощает расчет, но никак не влияет на уплату Н/П.

Если компания платит дивиденды участникам — юридическим лицам, то она рассчитывает и удерживает процент налога на прибыль и отражает его в декларации.

Если компания сама получала дивиденды, то из полученной суммы она отчисляет Н/П

Формула расчета приведена в . Если организация получала дивиденды от других компаний и одновременно выплачивала их своим участникам, то сумма налога вычисляется по формуле:

Где:

- НПД — налог на прибыль с дивидендов;

- ДНУ — дивиденды, выплаченные участнику;

- ДНВУ — выплаченные всем участникам;

- ДПО — полученные организацией.

Разберем формулу расчета налога на примере.

ЗАО «Серпантин» получило дивиденды от другой организации — 80 000 рублей и распределяет чистую прибыль между своими участниками. Распределение согласно долям в капитале: И.В. Ковалёв — 700 000 рублей (физлицо, гражданин РФ); ООО «Империя» — 400 000 рублей. Рассчитаем, сколько необходимо удержать: НДФЛ с дивидендов И.В. Ковалёва — 700 000 × 13% = 91 000 рублей. На прибыль с дивидендов, выплаченных участнику — ООО «Империя»:

ЗАО «Серпантин» обязано удержать и перечислить в бюджет налог на прибыль с дивидендов участника — ООО «Империя» — в размере 48 218 рублей.

Иностранные организации платят налог на прибыль с дивидендов по повышенной ставке — 15%. Существуют и случаи льготного налогообложения — 0%.

Напомним, что ставка с 01.01.2015 изменена с 9% на 13%.

|

Ставка налога на прибыль |

Доходы в виде дивидендов |

|---|---|

|

13% |

|

|

15% |

Полученных иностранными фирмами:

|

|

0% |

Полученных российскими фирмами от иностранных и российских организаций при условии, что получающая фирма к моменту решения о выплате:

|

Итоги

Если до сих пор раздумываете надо ли платить налог при продаже акций, советую перестать сомневаться. Уплата НДФЛ – гарантия спокойной жизни и беспроблемной торговли или инвестирования.

В большинстве случаев брокеры сделают это за вас. Но я бы рекомендовал хотя бы в общих чертах понимать процедуру уплаты налогов, а также знать, как рассчитывается их величина и прочие нюансы. От форс-мажоров никто не застрахован, зная процедуру, сможете сами заплатить НДФЛ.

Налогообложению будет посвящен еще один материал, так что подписывайтесь на обновления блога. Так вы узнаете о выходе новых полезных статей моего блога в числе первых и станете самым финансово грамотным в своём окружении. Я же на этом прощаюсь с вами и желаю не только успехов в инвестировании, но и отсутствия проблем с налоговой.

If you have found a spelling error, please, notify us by selecting that text and tap on selected text.