- Страна Советов

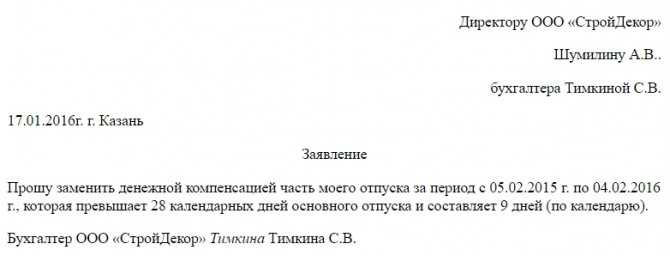

- Пример заявления

- Шапка документа

- Тело заявления

- Подписи

- Налоговый учет матпомощи к отпуску

- Налоговый учет материальной помощи-соцвыплаты

- Налогообложение отпускной поощрительной выплаты

- Бухгалтерский учет отпускных

- Как рассчитывается материальная помощь к отпуску

- Оформление

- В коммерческой организации

- В государственном учреждении

- Пример начисления единовременной выплаты к отпуску

- ОПЛАТА ТРУДА

- Ответы на распространённые вопросы про то, как начисляется единовременная выплата к отпуску

- Базовые условия предоставления сотруднику отпуска

- Виды

- На что следует обратить внимание?

- Матпомощь к отпуску для работников бюджетной сферы

- Материальная помощь к отпуску при расчете среднего заработка

- Входит ли материальная помощь к отпуску в расчет отпускных?

- Материальная помощь при расчете среднего заработка не учитывается

- Входит ли материальная в отпускные выплаты

- Входит ли материальная помощь в расчет отпускных?

- Компенсации за работу в местностях с особыми климатическими условиями

- Процентная надбавка за работу в особых климатических условиях

Страна Советов

N 922

Выписка

ПОЛОЖЕНИЕ ОБ ОСОБЕННОСТЯХ ПОРЯДКА ИСЧИСЛЕНИЯ СРЕДНЕЙ ЗАРАБОТНОЙ ПЛАТЫ

1. Настоящее Положение устанавливает особенности порядка исчисления средней заработной платы (среднего заработка) для всех случаев определения ее размера, предусмотренных Трудовым кодексом Российской Федерации (далее — средний заработок). 2. Для расчета среднего заработка учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у соответствующего работодателя, независимо от источников этих выплат. К таким выплатам относятся: а) заработная плата, начисленная работнику по тарифным ставкам, окладам (должностным окладам) за отработанное время; б) заработная плата, начисленная работнику за выполненную работу по сдельным расценкам; в) заработная плата, начисленная работнику за выполненную работу в процентах от выручки от реализации продукции (выполнения работ, оказания услуг), или комиссионное вознаграждение; г) заработная плата, выданная в неденежной форме; д) денежное вознаграждение (денежное содержание), начисленное за отработанное время лицам, замещающим государственные должности Российской Федерации, государственные должности субъектов Российской Федерации, депутатам, членам выборных органов местного самоуправления, выборным должностным лицам местного самоуправления, членам избирательных комиссий, действующих на постоянной основе; е) денежное содержание, начисленное муниципальным служащим за отработанное время; ж) начисленные в редакциях средств массовой информации и организациях искусства гонорар работников, состоящих в списочном составе этих редакций и организаций, и (или) оплата их труда, осуществляемая по ставкам (расценкам) авторского (постановочного) вознаграждения; з) заработная плата, начисленная преподавателям профессиональных образовательных организаций за часы преподавательской работы сверх установленной и (или) уменьшенной годовой учебной нагрузки за текущий учебный год, независимо от времени начисления; и) заработная плата, окончательно рассчитанная по завершении предшествующего событию календарного года, обусловленная системой оплаты труда, независимо от времени начисления; к) надбавки и доплаты к тарифным ставкам, окладам (должностным окладам) за профессиональное мастерство, классность, выслугу лет (стаж работы), знание иностранного языка, работу со сведениями, составляющими государственную тайну, совмещение профессий (должностей), расширение зон обслуживания, увеличение объема выполняемых работ, руководство бригадой и другие; л) выплаты, связанные с условиями труда, в том числе выплаты, обусловленные районным регулированием оплаты труда (в виде коэффициентов и процентных надбавок к заработной плате), повышенная оплата труда на тяжелых работах, работах с вредными и (или) опасными и иными особыми условиями труда, за работу в ночное время, оплата работы в выходные и нерабочие праздничные дни, оплата сверхурочной работы; м) вознаграждение за выполнение функций классного руководителя педагогическим работникам государственных и муниципальных образовательных организаций; н) премии и вознаграждения, предусмотренные системой оплаты труда; о) другие виды выплат по заработной плате, применяемые у соответствующего работодателя. 3. Для расчета среднего заработка не учитываются выплаты социального характера и иные выплаты, не относящиеся к оплате труда (материальная помощь, оплата стоимости питания, проезда, обучения, коммунальных услуг, отдыха и другие).

Государственное учреждение — региональное отделение Фонда социального страхования Российской Федерации по Удмуртской РеспубликеВопросы и ответыПособияАрхив

Пример заявления

Данная форма документа имеет довольно простой вид, так что его составление не должно вызвать никаких сложностей.

Шапка документа

Сначала вверху слева или справа (принципиального значения это не имеет) вписывается адресат заявления, а именно указывается полное наименование организации-работодателя (в соответствии с регистрационными документами), руководитель (должность указывается по штатному расписанию), а также его фамилия, имя, отчество. Затем точно также включаются данные о работнике. В строке чуть ниже указывается населенный пункт и дата составления заявления.

После этого посередине пишется слово «заявление».

Тело заявления

В основную часть документа нужно внести просьбу о замене части ежегодного планового или дополнительного оплачиваемого отпуска денежной компенсацией. Обязательно надо внести его период (дату начала и окончания), а также количество дней, в которые работник желал бы получить денежные средства вместо отдыха.

Подписи

В завершение на заявлении необходимо поставить подпись с указание должности заявителя и обязательной ее расшифровкой.

Налоговый учет матпомощи к отпуску

Средства, выплачиваемые работнику, являются расходами предприятия. Как это отражается на налогообложении, зависит от того, проводится ли она как поощрительная или социальная надбавка.

Налоговый учет материальной помощи-соцвыплаты

Фиксированное количество денежных средств, которое гарантированно получает к отпуску каждый работник, безотносительно к условиям и результатам своего труда, в списке расходов предприятия относится к неучтенным. Поэтому согласно п. 23 ст. 270 НК РФ она не является признаваемой в расходах для налогов на прибыль.

С точки зрения работника эта выплата признается доходом, поэтому подпадает под НДФЛ и начисление с нее обязательных страховых взносов в ПФР, ФССС и ФФОМС, если превышает установленный законом необлагаемый лимит в 4 000 руб. в год (п. 28 ст. 217 НК РФ, Письмо Министерства финансов РФ от 22 октября 2013 года № 03-03-06/4/44144, п. 11 ч. 1 ст. 9 Федерального Закона от 24.07.2009 года № 212).

НДФЛ и страховые взносы рассчитываются и удерживаются, исходя не из всей выплаты, а только из части, превышающей лимит, то есть с суммы свыше 4 000 руб.

Налогообложение отпускной поощрительной выплаты

В некоторых организациях надбавка к отпускным привязывается к результатам деятельности сотрудника:

- факт выплаты может зависеть от соблюдения трудовой дисциплины;

- размер варьируется в зависимости от стажа, квалификации, трудовых достижений и т.п.

Такая выплата с позиции налогового законодательства является частью затрат на оплату труда, поэтому и признается в расходах на налогообложение, если она должным образом регламентирована во внутренних нормативных актах. НДФЛ и страховые взносы взимаются с нее в полном объеме, а не только с части, превышающей 4 000 руб. ежегодно.

Бухгалтерский учет отпускных

С 2011 года все организации, за исключением малых — эмитентов публично размещаемых ценных бумаг, обязали формировать резерв на выплату отпускных. Теперь он признается оценочным обязательством, так как, создавая его, необходимо учитывать требования ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы» (утв. приказом Минфина России от 13 декабря 2010 г. № 167н, далее — ПБУ 8/2010). Данную позицию подтверждает также письмо Минфина России от 14 июня 2011 г. № 07-0206/107. Однако для того, чтобы признать его в качестве такового, одновременно должны быть соблюдены следующие условия:

- у организации существует обязанность, явившаяся следствием прошлых событий ее хозяйственной жизни, исполнения которой организация не может избежать;

- в результате ее исполнения вероятно уменьшение экономических выгод;

- можно обоснованно оценить величину оценочного обязательства.

Оценочное обязательство по отпускам определяется на основании утвержденного на начало года графика отпусков. По нему можно оценить, какие затраты будут произведены на выплату отпускных сумм сотрудникам, порядок их предоставления, а также размер среднего заработка работников.

Нужно знать

В стаж работы, дающий право на ежегодные дополнительные оплачиваемые отпуска за работу с вредными и (или) опасными условиями труда, включается только время, фактически отработанное в соответствующих условиях.

К сожалению, в ПБУ 8/2010 не содержится конкретного порядка расчета ежемесячных отчислений в резерв. Поэтому вам предстоит разработать его самим, а выбранный способ закрепить в учетной политике компании.

В бухгалтерском учете оценочные обязательства отражаются на счете 96 «Резервы предстоящих расходов» (План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. приказом Минфина России от 31 октября 2000 г. № 94н).

Величина оценочного обязательства относится на расходы по обычным видам деятельности или на прочие расходы либо включается в стоимость актива и отражается по дебету счета 20 (23, 25, 26 и др.).

Для начисления страховых взносов используются счета 69 «Расчеты по социальному страхованию и обеспечению».

Если величина накопленного резерва меньше суммы начисленных отпускных, разница отражается по дебету счетов для учета затрат (счета 20, 25, 26, 44 и др.).

Проводки в бухгалтерском учете будут выглядеть следующим образом:

ДЕБЕТ 20 (23, 25, 26, 29, 44…) КРЕДИТ 96

— начислен резерв на оплату отпусков работникам.

При начислении отпускных за счет созданного резерва сделайте записи:

ДЕБЕТ 96 КРЕДИТ 70

— начислены отпускные работникам организации;

ДЕБЕТ 96 КРЕДИТ 69-1, 69-2, 69-3

— начислены страховые взносы во внебюджетные фонды и взносы на страхование от несчастных случаев на производстве и профессиональных заболеваний.

Если по окончании текущего года в резерве остались неизрасходованные суммы, то их необходимо сторнировать. Для этого сделайте в учете запись:

ДЕБЕТ 20 (23, 25, 44… ) КРЕДИТ 96

— сторнирована сумма неиспользованного резерва.

Как рассчитывается материальная помощь к отпуску

Организация устанавливает правила, касающиеся размера материальной помощи. Традиционно, учитываются параметры:

- оклад;

- тарифная ставка;

- среднемесячный показатель заработной платы;

- стаж работника.

Материальная помощь государственным служащим к отпуску – 2 оклада. Если представитель государственной организации не относится к этой категории работников, то он может рассчитывать на получение от одного до трех окладов.

Как выплачивается материальная помощь к отпуску государственными служащими? При расчете берется оклад. Все выплаты, которые передаются работникам дополнительно, не рассчитываются.

Пример:

У Ивановой, секретаря бюджетного учреждения, оклад – 28000. Каждый месяц к нему она получает надбавку. Ее размер – 3000. Кроме того, еще одну выплату, связанную с высокой производительностью этого сотрудника – 1000. Но при расчете материальной помощи надбавки в сумме 4000 учитываться не будут.

Работодатель установил, что Иванова, ценный сотрудник, имеет право на социальную доплату в размере 70% от оклада. Расчет следующий:

28000Х0,7=19600

Налоги: 19600-4000=15600.

Расчет налога: 15600Х13%, 22%.

Итог: женщина получит материальную поддержку к отпуску в размере 42140 рублей (28 000 +19600 – 5460).

Оформление

В коммерческой организации

Если речь идет о поощрительной выплате, то никакого заявления писать не требуется. Однако эта норма действует только в том случае, если работник уходит в запланированный отпуск по графику. В этой ситуации издается приказ об уходе в отпуск, в котором прописывается пункт о выплате поощрительной матпомощи.

Сумма выплаты должна быть прописана в коллективном договоре. Зачастую работодатель выплачивает 1 оклад, но могут быть выплаты в размере половины оклада или даже 2-х окладов.

Если же сотрудник уходит в отпуск не по графику или речь идет о социальной помощи, в таком случае сотрудник должен написать заявление. В нем отображается такая информация:

- В правом верхнем углу указывается к кому и от кого идет обращение. Указывается должность и Ф.И.О. руководителя, а также должность и Ф.И.О. заявителя.

- Посредине новой строчки пишется название обращения. Все буквы должны быть заглавными (пр. ЗАЯВЛЕНИЕ).

- Текстовая часть. Если речь идет об отпуске, то указываются сроки отпуска и размер выплаты. (пр. «Прошу оформить очередной оплачиваемый отпуск с предоставлением единовременной выплаты в размере 1 оклада за 2021 год с 08.01.18 по 08.02.18»). Размер оклада следует заранее оговорить с руководством. Если же речь идет о социальной помощи, то в текстовой части следует объяснить причину обращения и приложить подтверждающие документы. (пр. «Прошу оказать мне материальную помощь в связи с рождением ребенка. Свидетельство о рождении АА № …. прилагается.). На основании этого заявления руководство предприятия само определит размер предоставляемой помощи.

- После текстовой части идет дата, подпись, расшифровка подписи.

Образец заявления на материальную помощь к отпуску:

На основании заявления издается приказ о единовременной выплате. Приказ оформляется на официальном бланке и содержит такие основные данные:

- конкретная сумма выплаты;

- Ф.И.О. получателя помощи (сотрудника);

- основания для выплаты с указанием реквизитов документа (обычно это заявление сотрудника);

- средства, из которых осуществляется выплата (профсоюзные взносы, бюджет организации, прибыль, фонд заработной платы и т.п.);

- дата;

- подпись генерального директора/руководителя организации.

Образец приказа:

В государственном учреждении

Для получения выплаты в бюджетном учреждении служащий должен обязательно к заявлению на отпуск приложить заявление на помощь. В заявлении следует указать статью закона, согласно которой заявитель имеет право на получение денежной помощи.

Размер выплаты государственным сотрудникам прописан в п.14 Приказа Минтруда №163н и составляет 2 оклада.

Пример начисления единовременной выплаты к отпуску

Сотрудник кадровой службы, зарплата которого составляет 49 000 рублей, отправляется в ежегодный отпуск по графику отпусков. Согласно трудовому контракту он должен получить единовременную помощь к отпуску в размере 35% от оклада.

- Единовременная выплата к отпуску без учёта налогов составит: 49 000 руб. х 35% = 17 150 руб.

- Четыре тысячи рублей налогом не облагаются, а потому налоговая база составит: 17 150 руб. — 4 000 руб. = 13 150 руб.

- НДФЛ и страховые взносы: 13 150 х 13% + 13 150 х 22% = 4 602 руб. 50 коп.

- Единовременная выплата к отпуску будет начислена в размере: 17 150 руб. — 4 602 руб. 50 коп. = 12 547 рублей 50 копеек.

- Отпускные с учётом данной выплаты составят: 49 000 + 12 547,5 = 61 547 рублей 50 копеек.

ОПЛАТА ТРУДА

Вопрос оплаты труда является едва ли не самым важным как для работников, так и для работодателей. Работник хочет получать как можно большую заработную плату, работодатель — качественный результат выполняемой работы при условии обоснованного уровня оплаты труда. При этом работодателю нужно соблюдать основные принципы и закономерности оплаты труда, чтобы не возникали конфликты с трудовым коллективом.

Сегодня вопросы оплаты труда регулируют следующие законодательные акты Российской Федерации:

- Трудовой кодекс РФ (далее — ТК РФ);

- Федеральный закон от 19.06.2000 № 82-ФЗ (в ред. от 02.06.2016) «О минимальном размере оплаты труда»;

- Постановление Правительства РФ от 22.07.2008 № 554 «О минимальном размере повышения оплаты труда за работу в ночное время»;

- Постановление Правительства РФ от 24.12.2007 № 922 (в ред. от 10.12.2016) «Об особенностях порядка исчисления средней заработной платы»;

- Федеральный закон от 24.11.1995 № 181-ФЗ (в ред. от 01.06.2017) «О социальной защите инвалидов в Российской Федерации»;

- Постановление Правительства РФ от 13.10.2008 № 749 (в ред. от 29.07.2015) «Об особенностях направления работников в служебные командировки» и др.

Согласно ст. 129 ТК РФ оплата труда работника (заработная плата) — вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также компенсационные выплаты (доплаты и надбавки компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера) и стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты).

ЭТО ВАЖНО

Оплата труда каждого работника должна находиться в прямой зависимости от его личного вклада в выполнение поставленных задач.

Выплаты работникам, которые формируют фонд оплаты труда:

- должностной оклад (тарифная ставка);

- премия по результатам работы за месяц (ежемесячная премия);

- дополнительные премии;

- доплаты и надбавки, предусмотренные законодательством РФ;

- доплаты за совмещение профессий (должностей); расширение зон обслуживания; увеличение объема работы; исполнение обязанностей временно отсутствующего работника; за особые условия труда; отклонение от нормальных условий труда (работы за пределами нормальной продолжительности рабочего времени (сверхурочные), в ночное время, выходные и нерабочие праздничные дни);

- прочие гарантии и компенсации (при направлении в служебные командировки, исполнении государственных или общественных обязанностей, совмещении работы с обучением; в некоторых случаях прекращения трудового договора, а также в других случаях, предусмотренных ТК РФ).

В рамках данной статьи особое внимание уделим выплатам за совмещение профессий (должностей). Для этого обратимся к ст

60.2 ТК РФ «Совмещение профессий (должностей). Расширение зон обслуживания, увеличение объема работы. Исполнение обязанностей временно отсутствующего работника без освобождения от работы, определенной трудовым договором».

Ответы на распространённые вопросы про то, как начисляется единовременная выплата к отпуску

Вопрос №1: Что делать, если директор фирмы не имеет права или не желает выплачивать единовременное пособие к отпуску?

Ответ: В такой ситуации необходимо созвать специальную комиссию, состоящую минимум из 3 человек (директора, бухгалтера и председателя профсоюза), которая проведёт заседание и составит акт о выплате средств.

Вопрос №2: Можно ли требовать единовременное пособие к отпуску, если сотрудник трудоустроен без подписания трудового контракта?

Ответ: В такой ситуации любые поощрительные выплаты начисляются на усмотрение работодателя, и закон не может защитить работника, поскольку законных оснований для трудоустройства нет, НДФЛ с доходов не уплачивается, как и страховые отчисления.

Базовые условия предоставления сотруднику отпуска

- Отпуск должен предоставляться ежегодно.

- В первый год работы — после минимум 6 месяцев (по договоренности с работодателем можно и раньше)

- В последующие календарные годы — в любой период соответствующий графику отпусков

Исключения

из правила первых шести месяцев составляют:

- женщины до и после декретного отпуска (а так же их мужья!),

- несовершеннолетние.

- усыновившие ребенка до 3 месяцев.

- воспитывающие детей-инвалидов.

Перед тем,

как послать работника в отпуск, бухгалтер определяет срок расчетного

периода, вычисляет среднедневной доход, выплачивает отпускные сотруднику.

Но на

практике этот не сложный алгоритм имеет ряд подводных камней.

Виды

Условно выделяют два вида помощи:

- Социальная. Выплачивается на основании заявления работника и направлена на решение жизненно важных проблем. Наиболее распространенные ситуации, когда может быть выплачена социальная помощь: свадьба, похороны, рождение ребенка, оздоровление, стихийное бедствие, ущерб вследствие различных ЧП и др.

- Поощрительная (стимулирующая). Данная выплата осуществляется один раз в год и направлена на поощрение работника за его труд.

Единовременная выплата, если она оговорена коллективным договором, положена всем категориям сотрудников, за исключением лиц:

- которые проработали в организации менее полугода;

- уходящих в отпуск с дальнейшим увольнением;

- которые уходят в отпуск по беременности и родам;

- которые отдельным пунктом оговорены в коллективном договоре.

В госучреждениях же помощь положена всем служащим, непрерывно отработавшим полгода.

Важно: единовременная выплата к отпуску начисляется 1 раз в год. Даже если сотрудник разделил свой отпуск на 2 части, помощь выплачивается один раз в той части отпуска, которую сотрудник согласует с руководителем

Посмотрите видео о материальной помощи для сотрудников:

На что следует обратить внимание?

Каждый работодатель должен отслеживать все изменения в трудовом и налоговом кодексе страны.

В первую очередь, работодатель должен обратить внимание на следующие обязательные пункты:

- кто действительно должен получать фиксированную единовременную сумму выплат к отпуску, а кто не имеет права на получение этого стимула;

- какая максимальная и минимальная единовременная сумма выплат к отпуску может быть назначена работнику;

- сколько раз в год работник имеет право требовать единовременную сумму выплат к отпуску;

- когда должна быть перечислена сумма – до, во время или после отпуска;

- как правильно отображать данные суммы в отчетности;

- каким образом этот платеж облагается налогом.

Эти вопросы должны контролироваться не только директором компании, но и главным бухгалтером.

Сотрудник отдела кадров, ответственный за планирование отпуска, также участвует в этом процессе.

Матпомощь к отпуску для работников бюджетной сферы

Прибавка к выплатам, осуществляемым к отпускам бюджетников, регламентируется специальным федеральным законом №79-ФЗ от 27 июля 2004 года (п.6 ч.5 ст.50), а также ст. 135 и 144.

Облагается ли страховыми взносами материальная помощь к отпуску?

Согласно этим документам надбавка может быть выплачена сотрудникам к одному (ежегодному) отпуску, является регулярной и обязательной к выплате, независимо от результатов труда и особенностей выполнения трудовых функций. Эта выплата должна быть предусмотрена во внутренней документации:

- коллективном договоре;

- трудовом договоре;

- допсоглашении к договору;

- специальном положении;

- приказах руководства.

Размер этой помощи не может превышать установленных законодательством норм (обычно это удвоенный оклад).

Как учесть материальную помощь к отпуску при расчете налога на прибыль?

Материальная помощь к отпуску при расчете среднего заработка

Начисления по ним производятся по двум показателям:

- расчетному периоду – всем отработанным дням между двумя отпусками;

- среднему заработку – который берется опять же за расчетный период.

И вот здесь очень важно, чтобы не ошибиться в расчетах, понимать, что именно входит в общий итог среднего заработка. Например, включается ли в расчет отпускных материальная помощь. Как посчитать средний заработок? Для того чтобы узнать, какова среднедневная оплата труда работника – а именно эта сумма выплачивается за каждый день отпуска, – необходимо сложить вместе все выплаты, которые входят в систему оплаты труда на предприятии

То есть речь не только об окладе

Как посчитать средний заработок? Для того чтобы узнать, какова среднедневная оплата труда работника – а именно эта сумма выплачивается за каждый день отпуска, – необходимо сложить вместе все выплаты, которые входят в систему оплаты труда на предприятии. То есть речь не только об окладе.

Входит ли материальная помощь к отпуску в расчет отпускных?

Там упоминаются разного рода премии и другие вознаграждения, которые предусмотрены действующей в организации системой оплаты.

Однако п. 3 Положения прямо говорит о том, что выплаты, которые не предусмотрены системой оплаты, учитываться не должны.И среди прочих подобных выплат, не включаемых в среднюю зарплату, указана матпомощь.

Таким образом, предварительный вывод будет следующим: материальная помощь, предоставленная работнику от предприятия, не может учитываться при начислении средней зарплаты, а значит, размер отпускных не должен пропорционально увеличиваться.

Важно

То же самое касается и любых других выплат, не предусмотренных законодательством или локальными нормативными актами, которые действуют на предприятии.

Материальная помощь при расчете среднего заработка не учитывается

Внимание

Президиум ВАС РФ в постановлении от 30.11.2010 № ВАС-4350/10 приводит тезис о том, что к материальной помощи следует относить выплаты работодателя, не связанные с выполнением работником трудовой функции и направленные на удовлетворение социальных потребностей гражданина в трудной ситуации.

Это может быть, например, причинение вреда имуществу и/или здоровью в связи с чрезвычайным происшествием, тяжелое заболевание, смерть близкого родственника, рождение (усыновление) ребенка и т.

д.

Входит ли материальная в отпускные выплаты

В избранноеОтправить на почту Материальная помощь к отпуску может быть предусмотрена локальным или ведомственным нормативом.

Но учитывается ли она при исчислении отпускных для работника? Рассмотрим этот вопрос в нашей статье.

Что представляет собой материальная помощь к отпуску? Какое имеет значение факт отнесения выплат к материальной помощи? Материальная помощь (единовременные выплаты) при расчете отпуска федеральных служащих: нюансы Учитывается ли материальная помощь при расчете отпуска в частной фирме? Итоги Что представляет собой материальная помощь к отпуску? Для того чтобы ответить на вопрос, входит ли в расчет отпускных материальная помощь, следует определиться с тем, что понимать под материальной помощью в контексте отпускных выплат.

Входит ли материальная помощь в расчет отпускных?

Если этот сотрудник в середине июля отправится в отпуск, для вычисления его среднего заработка посчитают оклад, премию и надбавки за условия работы, выслугу лет и звание, а деньги на питание и материальная помощь в расчете отпускных учтены не будут, поскольку они не входят в систему оплаты труда на предприятии.

Вот если бы руководство его организации ежемесячно выплачивало, например, 1000 рублей пособия на оздоровление работников, и это было бы указано, скажем, в Положении об оплате труда, тогда эта тысяча рублей была бы учтена при вычислении среднего заработка. К содержанию Какие еще существуют выплаты к календарному отдыху? По желанию руководства на некоторых предприятиях выплачивается отдельная материальная помощь к отпуску.

Многие могут возразить, что редко какая организация дает своим служащим возможность использовать все двадцать восемь дней сразу, но даже разделенный на две половины (или больше – в зависимости от установленных на предприятии порядков) оплачиваемый календарный отпуск остается оплачиваемым отпуском.

К тому же две недели полноценного отдыха лучше, чем ничего.

Какие выплаты производят к отпуску? Поскольку в период своего отдыха сотрудник не исполняет должностные обязанности, заработную плату ему, соответственно, платить не за что.

Но перед тем, как он уйдет на «каникулы», предприятие выдает некую сумму – за три дня до начала отдыха – так называемые отпускные.

Компенсации за работу в местностях с особыми климатическими условиями

Когда рабочее место находится в местности с особыми условиями климата, то сотрудник должен получать соответствующие компенсационные выплаты. В них входят:

- районные коэффициенты в регионах Крайнего севера;

- коэффициенты в высокогорных районах;

- коэффициенты в пустынных и безводных местностях;

- процентные надбавки за стаж на Крайнем Севере и областях, приравненных к нему.

Условия их применения и конкретный размер устанавливаются Правительством РФ. Согласно ст. 316 ТК РФ, органы власти субъектов РФ могут самостоятельно увеличивать их величину. Компенсация начисляется на фактический заработок и вознаграждение за выслугу лет. Размеры коэффициентов указаны в письме Министерства здравоохранения № 01/9440-8-32 от 29.08.2008 г.

Работодатель обязан начислять процентные надбавки и районные коэффициенты поверх минимальной зарплаты сотрудника, так как они не входят в МРОТ (Постановление Конституционного суда № 38-П от 07.12.2017 г.).

Сотрудники, работающие в регионах с особым климатом на условиях совместительства или вахтовым методом, также получают компенсационные выплаты.

Согласно п. 2 разъяснения постановления Министерства труда № 49 от 11.09.1995 г., сотрудникам органов внутренних дел и налоговой полиции (рядовому и начальствующему составу), проходящим службу в регионах с особым климатом, коэффициенты и процентные надбавки начисляются на:

- должностной оклад;

- оклад по специальному званию;

- процентную надбавку за выслугу лет.

Процентная надбавка за работу в особых климатических условиях

Данная надбавка является компенсационной и стимулирующей выплатой одновременно, так как призвана поощрять сотрудников за продолжительную работу в регионах с особым климатом. Ее размер и порядок расчета устанавливает Правительство РФ.

Условием начисления процентной надбавки является трудовой стаж на Крайнем севере и местностях, приравненных к нему.

В трудовой стаж засчитываются все периоды работы в этих регионах. Если в работе были перерывы или сотрудник расторгал трудовые отношения с работодателем, стаж суммируется. Если сотрудник меняет место работы, то новый работодатель в другом регионе перерассчитывает размер ставки.

В трудовой стаж не будут включены периоды:

- работы по гражданско-правовому договору;

- индивидуальной предпринимательской деятельности.

Процентная надбавка начисляется на фактический заработок, в который не входят:

районные коэффициенты;

выплаты:

- рассчитанные из размера среднего заработка;

- не включенные в оплату труда, например, разовые премии.

Размеры процентных надбавок указаны в письме Минздрава № 01/9440-8-32 от 29.08.2008 г.