- НДС при списании долгов

- Особые случаи

- Срок давности для выявления и взыскания налоговой недоимки

- Срок исковой давности

- Особенности списания просроченной ДЗ с НДС

- Как учитывается НДС при списании кредиторской задолженности

- НДС при списании кредиторской задолженности у покупателя: «входной» НДС принят к вычету

- Списание просроченной кредиторской задолженности с НДС у продавца с аванса

- НДС при списании кредиторки

- Как правильно списать ндс в программе 1с?

- На каком основании осуществляется списание предъявленного НДС?

- В каких случаях используется документ «Списание НДС»

- Как правильно оформить «Списание НДС» в программе 1С

- Ликвидация долгов

- Порядок списания просроченной дебиторской задолженности в бухгалтерском учете

- Шаг 1. Проведение инвентаризации задолженности

- Шаг 2. Оформление акта инвентаризации

- Шаг 3. Подготовка бухгалтерской справки

- Шаг 4. Подтверждение даты и суммы списания

- Шаг 5. Составление приказа на списание задолженности

- Шаг 6. Отражение в бухучете

- Списание долгов перед кредиторами

- Порядок списания просроченной дебиторской задолженности в налоговом учете

- Шаг 1. Покупатель перечислил аванс, но продукция не пришла

- Шаг 2. Продавец поставил товар, но не получил оплату

- 3. Определение периода списания

- 4. Определить, что делать с НДС

НДС при списании долгов

Кроме налога на прибыль и УСНО, при списании дебиторской и кредиторской задолженности нужно учитывать НДС. Существует два способа определения выручки: “по отгрузке” и “по фактической оплате”. В первом случае продукция передана, услуги предоставлены, работы сделаны, выручка рассчитана, налоги начислены, но деньги при этом могут быть еще не получены. Во втором – выручка признается таковой только после оплаты счетов, только потом начисляются налоги.

При списании обязательств перед кредиторами ранее уплаченный НДС к вычету не принимается и на доходы не относится. Налог при списании долгов покупателей и заказчиков, когда выручка определяется ” по отгрузке”, не начисляется, так как он уже оплачен. Если же НДС не был рассчитан до фактического поступления оплаты, то его нужно рассчитать и отнести на расходы или резерв.

Очень редко бывает, что после списания долгов производится оплата по ним. При их погашении в бухгалтерском учете можно провести сторнирование – восстановление задолженности в учете путем проведения обратных проводок.

Особые случаи

Бывают ситуации, когда дата исполнения обязательства установлена “по требованию”. Например, если клиент предоставил аванс, а окончательный расчет должен был быть осуществлен после получения заказа. Как в таком случае исчисляется срок?

Если в требовании был установлен конкретный срок (например, 15 дней с момента получения заказа), то отсчет начинается со дня его истечения. Если этого не было прописано в требованиях, то отсчет начинается со дня требования оплаты.

Пример. Клиент получил заказ 11.02.14. С этого дня у поставщика появляется право требовать оплату задолженности. Счет может быть выставлен и позже. Отсчет срока начинается с момента выставления счета. На “неопределенные» требования также распространяется 10-летнее ограничение.

Организации не могут осуществлять взаимозачет задолженности, срок давности которой уже истек. “Дебиторку” нельзя признать безнадежной при наличии встречной “кредиторки” с одним и тем же клиентом. Финансовое ведомство считает неправомерным включение такого долга во внереализационные расходы. В ГК и раньше числился запрет на проведение взаимозачетов за счет просроченной задолженности. Однако формально он требовал наличия соответствующего заявления от другой стороны. Теперь запрет является однозначным и безусловным.

Срок давности для выявления и взыскания налоговой недоимки

Срок давности просроченного долга с целью установления недоимки плательщика в НК не прописывается. Общий срок давности равняется трем годам, эти данные отображены в ГК. При этом в НК устанавливается срок для взыскания задолженности в судебной инстанции, он устанавливается исходя из совокупности срока на отправления запроса по уплате недоимки, времени на исполнение, срока для обращения фискального органа в суд.

Со времени установления недоимки до подачи иска в суд о взыскании есть около 9 месяцев, если взыскание осуществляется за счет имущества, срок для взыскания в суде – 2 года.

Срок исковой давности

Общий срок исковой давности составляет три года. Правильно отсчитать эти три года будет проще по таблице.

| Ситуация | С какого момента отсчитывать срок исковой давности |

| Срок исполнения обязательства определен | По окончании срока исполнения обязательства |

| Срок исполнения обязательства не определен | Со дня, когда кредитор предъявил требования исполнить обязательства (например, прислал письмо) |

| Срок исполнения определен моментом востребования | |

| На исполнение обязательства кредитор дал должнику какое-то время | По окончании последнего дня срока исполнения обязательства |

Это следует из положений статьи 196 и пункта 2 статьи 200 Гражданского кодекса РФ.

Пример определения срока исковой давности. Срок исковой давности не прерывался

ООО «Торговая фирма «Гермес»» 13 января 2016 года отгрузило ООО «Альфа» товары. По договору оплата должна быть произведена не позднее 10 календарных дней после отгрузки, то есть не позднее 23 января 2016 года. Однако в установленный срок оплата от «Альфы» не поступила.

Срок исковой давности нужно исчислять с 24 января 2016 года по 24 января 2019 года включительно (при условии, что срок исковой давности не прерывался).

Срок исковой давности может прерываться при совершении должником действий, которые свидетельствуют о признании долга.

После перерыва течение срока исковой давности начинается заново. При этом время, истекшее до перерыва, в новый срок исковой давности не засчитывайте. Вместе с тем, есть ограничение: срок исковой давности не может превышать 10 лет со дня нарушения права, даже если срок прерывался. Исключение составляют случаи, установленные Законом от 6 марта 2006 г. № 35-ФЗ о противодействии терроризму.

Об этом сказано в пункте 2 статьи 196, статье 203 Гражданского кодекса РФ.

Должник может признать свой долг и после того, как срок исковой давности закончится. В таком случае с момента признания долга течение исковой давности начинается заново. Такие правила установлены в пункте 2 статьи 206 Гражданского кодекса РФ.

Пример определения срока исковой давности. Срок исковой давности прерывался

ООО «Торговая фирма «Гермес»» 13 января отгрузило ООО «Альфа» товары. По договору оплата должна быть произведена не позднее 10 календарных дней после отгрузки, то есть не позднее 23 января. Однако в установленный срок оплата от «Альфы» не поступила.

Срок исковой давности начинает отсчитываться с 24 января.

25 января «Гермес» направил в адрес «Альфы» претензионное письмо. 1 февраля стороны составили акт сверки. Это означает, что «Альфа» признала свою задолженность. В этом случае срок исковой давности начинает отсчитываться заново – со 2 февраля.

Ситуация: какие действия должника свидетельствуют о признании долга и являются основанием считать срок исковой давности прерванным?

Законодательство не устанавливает перечень действий должника, которые свидетельствуют о том, что он признал долг. И которые могут служить основанием для прерывания срока исковой давности (ст. 203 ГК РФ).

Однако примерный перечень таких действий назван в пункте 20 постановления Пленума Верховного суда РФ от 29 сентября 2015 г. № 43. В него, в частности, входят:

признание претензии. При этом ответ на претензию сам по себе не свидетельствует о признании долга. В нем должно быть указано, что дебитор признал долг;

изменение договора, из которого следует, что дебитор признал наличие долга. Или просьба должника изменить такой договор (например, об отсрочке или о рассрочке платежа);

подписание акта сверки задолженности.

Например, с даты, когда наступил срок исполнения обязательств, прошло три года. Но в течение этого периода стороны подписали акт сверки задолженности. Данный акт является основанием для прерывания срока исковой давности (письмо Минфина России от 19 июля 2011 г. № 03-03-06/1/426). Поэтому отсчитывать трехлетний срок нужно со дня, которым датируется последний акт сверки. Из этого правила есть исключения – это события, из-за которых дебиторская задолженность стала нереальной к взысканию. Аналогичная позиция изложена в письме ФНС России от 6 декабря 2010 г. № ШС-37-3/16955.

В договоре может быть предусмотрено, что обязательство можно исполнять по частям (в виде периодических платежей). В этом случае, если дебитор совершил действия, свидетельствующие о признании лишь какой-то части обязательства, они не являются основанием для прерывания срока исковой давности по другим частям обязательства. Об этом сказано в пункте 20 постановления Пленума Верховного суда РФ от 29 сентября 2015 г. № 43.

Особенности списания просроченной ДЗ с НДС

Списание задолженности с НДС может потребоваться, если поставщик не исполнил своевременно обязательства по договору, не произвел выгрузку отплаченной продукции. Также ситуация может возникнуть, если заказчик получил услуги, и не оплатил их. В результате фирма имеет долг – ДЗ. Если есть основания для снятия долга с истечением срока, можно отнести сумму на финансовый результат иди затраты вне реализации.

При списании показателя ДЗ, которая признается безнадежной, сумма долга прописывается в показателях вне реализационных затрат. То есть, списывается долг с НДС. Этот факт подтверждается Налоговым Кодексом и пояснениями Министерства Финансов.

Согласно существующим нормам, нет необходимости списывать безнадежный долг, при этом учитывать сумму НДС в отдельном порядке. Отразить списание долга можно различными записями. ДТ91КТ62 – снятие суммы безнадежного обязательства. ДТ76КТ91 – списание сбора.

Как учитывается НДС при списании кредиторской задолженности

При списании НДС кредиторской задолженности важно действовать в определенном порядке. Теперь поговорим обо всех сценариях более детально

Теперь поговорим обо всех сценариях более детально.

НДС при списании кредиторской задолженности у покупателя: «входной» НДС принят к вычету

Итак, клиенту отгрузили товары (произвели работы, оказали услуги), он не заплатил за них, но принял «входной» НДС к вычету. Тогда при просрочке кредиторская задолженность списывается. Есть ли необходимость восстанавливать принятый к вычету НДС по полученным товарам, работам, услугам в данной ситуации?

В п. 3 ст. 170 НК РФ представлен закрытый список случаев, когда «входной» НДС восстанавливать необходимо. Описанный случай в этом перечне не представлен, то есть восстанавливать налог с задолженности, если она не востребована, не нужно.

Такая позиция отражена в Письме Минфина РФ от 21.06.2013 № 03-07-11/23503: по положениям абз. 2 п. 2 ст. 171 и п. 1 ст

172 НК РФ, вычет НДС производится в любом случае, при этом неважно, имела ли место передача средств за товары (работы, услуги), т. е

вне зависимости от того, была произведена оплата или нет, – принятые к вычету суммы НДС восстановлению не подлежат.

Суды также придерживаются такого мнения (постановления ФАС СКФО от 28.10.2010 № А53-23525/2010, ФАС ДФО от 27.12.2010 № Ф03-8694/2010).

Клиент получает товары (работы, услуги), не оплачивая их и не принимая «входной» НДС к вычету. Если задолженность просрочена, списывается ли она с НДС для налогового учета?

Это возможно. Как гласит пп. 14 п. 1 ст. 265 НК РФ, НДС полностью может учитываться во внереализационных расходах. В этом положении отмечено, что налоги при продаже материально-производственных ценностей списываются в отчетном периоде как задолженность с истекшим сроком давности по п. 18 ст. 250 НК РФ.

Списание просроченной кредиторской задолженности с НДС у продавца с аванса

Поставщику была передана предоплата, при этом им было произведено начисление «авансового» НДС и уплата налога в бюджет, но товар поставщик так и не отгрузил. В данном случае в отношении поставщика будет сформирована кредиторская задолженность как просроченная предоплата с НДС.

1. Принятие «авансового» НДС к вычету.

После того как поставщик получает авансовый платеж, в его обязанности входит исчисление, уплата НДС (п. 1 ст. 154 НК РФ). Причем соответствующий налог принимается к вычету:

- при отгрузке (п. 8 ст. 171, п. 6 ст. 172 НК РФ);

- в случае изменения стоимости либо расторжения договора с возвратом полученных ранее авансовых платежей (п. 5 ст. 171 НК РФ).

Аванс не переходит к покупателю, когда происходит списание просроченной кредиторской задолженности по авансовым платежам. Из-за чего продавец лишается вычета «авансового» НДС, что подтверждается письмами Минфина РФ от 07.12.2012 № 03-03-06/1/635, от 10.02.2010 № 03-03-06/1/58.

2. Включение «авансового» НДС во внереализационные доходы.

Просроченная кредиторская задолженность вносится с НДС во внереализационные доходы (п. 18 ч. 2 ст. 250 НК РФ), то есть НДС включают в доходы для налога на прибыль.

3. Включение «авансового» НДС во внереализационные расходы.

НК РФ (глава 25) не позволяет отнести НДС при списании кредиторской задолженности по предоплате к этому типу расходов, когда списание связано с просрочкой (Письма Минфина РФ от 07.12.2012 № 03-03-06/1/635, от 10.02.2010 № 03-03-06/1/58).

Но нельзя не сказать и об обратном мнении: учет «авансового» НДС допускается во внереализационных расходах. Арбитры в Постановлении ФАС Московского округа от 19.03.2012 № Ф05-12939/11 отметили:

- законы РФ не запрещают внесение в расходы «авансового» НДС, при списании такового в качестве просроченной кредиторской задолженности;

- п. 7 ст. 3 НК РФ устанавливает: согласно пп. 20 п. 1 ст. 265 НК РФ налогоплательщик может внести «авансовый» НДС при списании кредиторской задолженности во внереализационные расходы.

Но стоит отметить, что представленную позицию нужно будет защищать в суде.

Читайте материал по теме: Возврат уплаченных налогов

НДС при списании кредиторки

НДС при списании полученного аванса, поставка товаров и(или) выполнение работ, услуг в счет которого не производились:

- при расчете налога на прибыль увеличивает доходы в составе списываемой кредиторской задолженности;

- не принимается к вычету;

- проводки в учете:

- Дт 62, 76 Кт 91 — включение в доходы списанной кредиторки с учетом НДС;

- Дт 91 Кт 62_НДС, 76_НДС — НДС, начисленный с аванса, включен в расходы.

НДС при списании задолженности по полученным товарам (работам, услугам), но не оплаченным (Письмо от 21.06.2013 № 03-07-11/23503). Данный НДС на дату поставки был принят к вычету, соответственно, при списании кредиторки:

- при расчете налога на прибыль увеличивает доходы в составе списываемой кредиторской задолженности;

- не восстанавливается;

- проводки в учете:

ольга

2022-03-10 13:31:40

НДС восстановили(по просьбе налоговой) кредиторка осталась,как списать?

Как правильно списать ндс в программе 1с?

Деятельность каждой организации на общей системе налогообложения связана не только с отгрузкой продукции или предоставлением услуг, но и с приобретением у поставщиков материалов, услуг и работ и учетом.

Если контрагенты – плательщики НДС могут официально подтвердить реализацию своей продукции, работ или услуг счетами-фактурами (универсальными передаточными документами), то организация вправе списать сумму собственного налога за счет «входящего». Другими словами, законодательством предоставлена возможность вычесть (списать) предъявленный поставщиками и продавцами НДС из общей суммы налоговых обязательств, то есть не платить его.

На каком основании осуществляется списание предъявленного НДС?

Для применения законного права на списание определенной суммы налога на добавленную стоимость, соответствующая хозяйственная операция с контрагентом должна подтверждаться счетом-фактурой, товарной накладной, актом выполненных работ (оказанных услуг).

Право на налоговый вычет и проведение соответствующих бухгалтерских проводок возникает только тогда, когда:

- Оприходованы все поступившие товары;

- Работы выполнены, услуги предоставлены и отражены в бухгалтерском учете;

- Поставка всех закупленных материалов и выполнение работ сопровождены актуальными счетами-фактурами.

Право на вычет по входящему налогу на добавленную стоимость появляется при обязательном подтверждении хозяйственной операции счетом-фактурой (универсальным передаточным документом) контрагента, составленным согласно требованиям ст. 169 Налогового кодекса РФ.

Если счет-фактура составлен некорректно или отсутствует, то вычесть полученный налог нельзя. В данной ситуации налог включается в прочие расходы и не может быть учтен в налоговом учете. Если компания не является плательщиком налога на добавленную стоимость, тогда его сумма увеличивает стоимость реализуемых товаров.

В каких случаях используется документ «Списание НДС»

В программе 1С: Бухгалтерия 8 (ред. 3.0) принятие к вычету предъявленного контрагентом налога реализуется с помощью документа «Списание НДС», который предполагает ручное отнесение полученного налога на затраты. Он вводится на основании «Поступления товаров и услуг» и заполняется автоматически по данным регистра «НДС предъявленный», содержащим субконто 19 счета.

Списание налога на добавленную стоимость может потребоваться, например, при закупке товаров и других ценностей подотчетным лицом. В товарном чеке сумма налога указывается, но счет-фактура не предоставляется.

При оформлении авансового отчета по оприходованию товаров, работ или услуг входящий налог на добавленную стоимость по умолчанию относится на прочие затраты, не уменьшая базу налогообложения прибыли.

Иногда вместо принятия к вычету или включения в стоимость полученный налог на добавленную стоимость нужно отнести на определенные счета. Например, такая необходимость возникает, когда:

- НДС должен быть списан на 91 счет вместо счета оприходования ценностей, работ или услуг, в связи с чем нельзя включить его сумму в стоимость, например, когда отсутствует счет-фактура продавца;

- Организация предъявляет к оплате сотрудникам стоимость ряда услуг на сумму, использованную сверх лимита. В данном случае НДС в заданных пропорциях относится на 73 счет;

- При нормировании затрат на рекламу НДС должен быть принят к вычету при признании затрат для целей налогообложения. В данной ситуации остаточная сумма налога в конце года списывается на 91 счет;

- Необходимо откорректировать остатки на 19 счете в связи с ошибками в предыдущих периодах.

Подобные операции отражаются документом «Списание НДС». В программе 1С: Бухгалтерия 8 (ред. 3.0) теперь возможно ввести его данные по поступлениям, что существенно облегчает данный процесс и позволяет заполнить безошибочно все необходимые реквизиты.

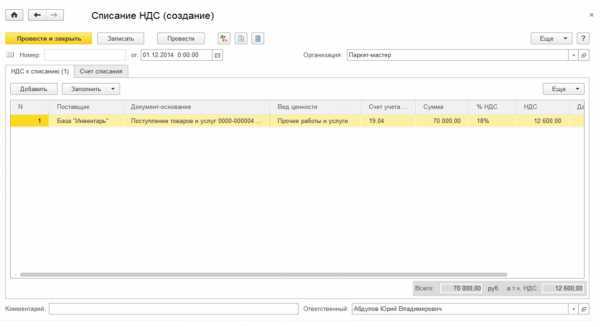

Как правильно оформить «Списание НДС» в программе 1С

Сформировать документ в 1С можно следующими способами:

- Вводом на основании поступлений, в частности, «Поступления товаров и услуг»;

- С помощью закладки «Учет, налоги, отчетность», выбрав журнал регламентных операций НДС в соответствующем меню и создав новый документ.

Разберем порядок и нюансы оформления данного документа, начиная с формы (фото №1).

Фото № 1.

Фото № 1.

Ликвидация долгов

По результатам мониторинга дебиторских обязательств, признанные безнадежными, подлежат погашению за счет резервного фонда компании или с отнесением на финансовые результаты.

Важно понимать, что в момент ликвидации дебетового сальдо соответствующих счетов учета не происходит полное аннулирование обязательства. На протяжении ближайших пяти лет долги будут учитываться на забалансовом сч

007. Такое требование основывается на том, что за указанный промежуток времени может измениться финансовое или имущественное положение неплательщика, появится возможность восстановления недоимки в учете и возврата активов.

В налоговом учете увеличение затрат происходит в момент возникновения оснований для закрытия дебетовых обязательств. В зависимости от наличия резервного фонда, причины погашения долга сумма будет закрыта резервом или увеличит сумму прочих расходов. Например, дебиторка по предоплате, независимо от наличия фонда покрытия, будет списана во внереализационные затраты. А долги по операциям реализации будут закрываться из резерва или на финансовые результаты.

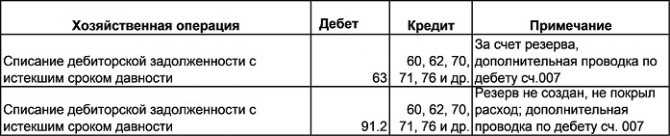

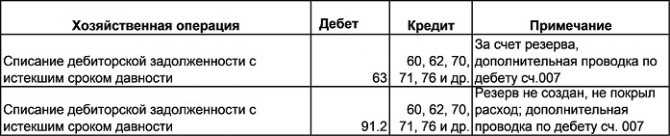

Типовые проводки по списанию просроченной, безнадежной дебиторской задолженности в 2020г. приведены в таблице.

В отношении списываемых долгов физических лиц бухгалтерия должна выступить налоговым агентом и провести начисление НДФЛ, так как сумма погашения признается фактическим доходом должника.

Порядок списания просроченной дебиторской задолженности в бухгалтерском учете

Шаг 1. Проведение инвентаризации задолженности

Ведение бухучета требует, чтобы указанные сведения были достоверными. Это, в свою очередь, достигается путем периодического проведения инвентаризации. Помимо этого, выполнить эту процедуру необходимо также будет и при издании распоряжения руководителя.

При проведении инвентаризации дебиторки ее проверяют по заключенным договорам и в разрезе оснований.

Предварительно рекомендуется произвести сверку со всеми дебиторами. Однако, с другой стороны, необходимо помнить, что подписание должником акта автоматически обнуляет отсчитываемый срок, и его нужно считать заново.

Каждая сумма анализируется на предмет сомнительности. В этот же момент можно принять решение, формировать ли резерв для обеспечения имеющихся сомнительных и просроченных долгов.

Шаг 2. Оформление акта инвентаризации

Результаты проведенной процедуры оформляются в виде акта. Для него существует стандартная форма ИНВ-17, но его применение не является строго обязательным. Компания может разработать собственную форму бланка для личных нужд.

Однако такой документ должен включать в себя перечень обязательных показателей. В акте ответственное лицо отражает всю проверенную задолженность, а не только с завершившимся сроком давности.

В нем нужно отразить:

- Наименование компании-дебитора;

- Аналитический счет учета;

- Общий размер возникшего долга;

- Размер долга, по какому завершилось время исковой давности.

Внимание! Комиссия, которая выполняла инвентаризацию, должна оформить акт в двух копиях. При этом одна отправляется в бухгалтерию, а вторая остается на руках у членов комиссии

Шаг 3. Подготовка бухгалтерской справки

Ответственному лицу за работу с дебиторами необходимо проанализировать результаты инвентаризации, и на долг с окончившимся сроком подачи исков оформить бухгалтерскую справку о списании кредиторской задолженности.

В этот документ нужно занести:

- Название субъекта бизнеса, с каким выявлен долг;

- В какое время и по какой причине он возник;

- Размер долговых обязательств;

- Дата, когда закончился период исковой давности;

- Действие по задолженности (списание).

Акт и бухгалтерская справка передаются директору организации для принятия решения по задолженности.

Шаг 4. Подтверждение даты и суммы списания

Для того, чтобы перед контролирующими органами подтвердить дату и сумму возникшей задолженности, недостаточно просто акта.

Необходимо подготовить копии первичных документов:

- Заключенный договор на покупку (оказание услуг);

- Акт выполненных работ;

- Товарная накладная;

- Акт приема-передачи;

- Платежные документы;

- Подписанные акты сверки и т. д.

Шаг 5. Составление приказа на списание задолженности

Для указанного документа нет какой-либо специальной формы. Как правило, для составления приказа о списании задолженности ответственное лицо применяет фирменный бланк компании.

В тексте необходимо отразить следующие моменты:

- Основания для принятия решения о списании (ст. 196 ГК РФ, созданные акт инвентаризации, бухсправка);

- Решение списать задолженность с указанием ее суммы;

- Указание ответственному лицу отметить это действие в налоговом и бухгалтерском учете;

- Назначить лицо, которое будет отвечать за соблюдение документа.

Приказ подписывает директор. На основании него бухгалтерия проводит списание.

Шаг 6. Отражение в бухучете

Отражение списания на бухсчетах имеет несколько нюансов. Основной — имелся ли или же нет резерв по сомнительным задолженностям.

| Дебет | Кредит | Операция |

| Резерв на долги в компании не был создан: | ||

| 91 | 60, 62, 76 | Списана дебиторская задолженность на расходы |

| Резерв по долгам был сформирован | ||

| 63 | 60, 62, 76 | Списана дебиторская задолженность в пределах сформированного резерва |

| 91 | 60, 62, 76 | Списана сумма задолженности, превышающей размер резерва |

| Независимо от способа списания, задолженность должна на протяжении дальнейших 5 лет находиться на забалансовом счете 007. Это связано с тем, что со временем состояние должника может улучшиться, и он погасит долг. | ||

| 007 | – | Отражена на забалансовом счете снятая задолженность |

| 50, 51 | 60, 62, 76 | Получена оплата долга по ранее списанной задолженности |

| 60, 62, 76 | 91 | В доходы включена сумма долга, какой был ранее списан как просроченный |

| – | 007 | Списана с забалансового счета погашенная сумма долга |

Списание долгов перед кредиторами

Срок исковой давности кредиторской задолженности, в соответствии с Гражданским кодексом РФ, не может превышать 3 года. Но по решению суда он может быть изменен. Например, если истец докажет, что в силу непреодолимых обстоятельств не мог потребовать возврата денежных средств в течение прошедших 3 лет. Срок исчисляется в соответствии с условиями договора или определяется в соответствии с законами и нормативными актами. К ним относятся Закон “О бухгалтерском учете” № 129-ФЗ, Письмо Министерства финансов (Минфина) РФ от 28.01.2013 г. № 03-03-06/1/38. Возникновение невостребованных долгов возможно, например, в случае ликвидации контрагента.

Для списания невостребованной кредиторской задолженности необходимы следующие документы:

- акт инвентаризации обязательств;

- бухгалтерская справка, в который нужно указать расчет сроков исковой давности, номер и дату договоров и дополнительных соглашений к нему, если они есть;

- объяснительная с указанием причины образования невыплаченных долгов;

- первичные документы.

Все эти документы представляются руководителю предприятия на рассмотрение, составляется приказ о списании, который он подписывает.

Для юридического лица выявление невостребованных денежных средств является положительной стороной, так как их можно учесть как доходы. Большое значение имеет правильность расчета срока исковой давности, он может считаться не только от даты, когда нужно было оплатить, но и от даты передачи товаров или предоставления услуг. Он влияет на размер налога на прибыль и при УСНО. Ошибки в исчислении могут исказить учет и размер доходов и расходов, что приводит к налоговым нарушениям.

Бухгалтерская проводка списания кредиторки:

- Дт 60,62,73,76;

- Кт 91.1.

Для налоговой это будет отражаться как внереализационный доход, он повлияет на финансовый результат и будет учитываться при расчете налога на прибыль.

Кроме невостребованных обязательств, у любого юридического лица есть и безнадежная дебиторская задолженность. К ней относятся обязательства, которые уже не получится взыскать в связи с истечением сроков исковой давности, банкротством и ликвидацией дебитора, невозможностью разыскать должника и предъявить претензии и другие.

При финансовой несостоятельности покупателя, заказчика или заемщика имущества должника может не хватить на всех кредиторов, поэтому некоторые из них не смогут вернуть свои денежные средства и будут вынуждены их списать. Иногда фирмы заключают сделки с нечестными партнерами, которые могут обмануть, например получить товар или его часть, не рассчитаться и скрываться. В этом случае даже некому предъявлять претензии, так как должника еще нужно разыскать. При наличии большого количества дебиторов, например, у компаний, оказывающих услуги мобильной связи, очень сложно отслеживать небольшие долги, в результате чего возникает дебиторка, подлежащая списанию.

Просроченные обязательства должников сначала признаются сомнительными, то есть их погашение маловероятно, и создается специальный резерв по ним по Письму Минфина РФ от 24.08.2006 г. № 07-05-06/221. После истечения сроков исковой давности по указанным долгам, рассчитанным по договорам и дополнительным соглашениям к ним, задолженность признается безнадежной и подлежит списанию за счет резервов, а при их отсутствии – относится на расходы. При списании нужны те же документы, что и для кредиторки.

Проводки в бухгалтерском учете для создания резерва:

- Дт 91.2;

- Кт 63.

Списание за счет резерва:

- Дт 63;

- Кт 62.

Отнесение на расходы без создания резерва:

- Дт 91.2;

- Кт 62.

В налоговом учете списанные обязательства дебиторов отражаются как внереализационные расходы и учитываются при расчете налога на прибыль.

Порядок списания просроченной дебиторской задолженности в налоговом учете

Процесс списания просроченной дебиторки отличается в зависимости от того, каким образом возникла эта задолженность.

Шаг 1. Покупатель перечислил аванс, но продукция не пришла

В такой ситуации сумму долга необходимо списать на прочие расходы. Не имеет значения, сформирован ли резерв для сомнительных долгов в компании, или нет. Такой позиции придерживается МинФин в своем письме.

Шаг 2. Продавец поставил товар, но не получил оплату

В такой ситуации может быть два варианта списания долга:

- Если резерв в компании не создавался, то производить списание долга необходимо на прочие расходы как сказано в НК РФ;

- Если резерв создавался, то при списании долга резерв уменьшается. При этом не нужно проверять, участвовала ли данная сумма в его изначальном создании. Уменьшение базы при определении налога на прибыль не производится.

3. Определение периода списания

Производить снятие задолженности необходимо в том же периоде, когда завершилось время исковой давности. В связи с этим рекомендуется регулярно производить инвентаризацию долгов, чтобы вовремя выявлять истекшую задолженность.

Иначе возникнет необходимость корректировать налоговые отчеты. Еще одна причина регулярной работы в этом направлении — чтобы данные бухучета и налогового в этой сфере совпадали.

4. Определить, что делать с НДС

При снятии задолженности, работа с НДС по ней зависит от способа ее образования:

- Если продавец поставил товар, но не дождался за него оплаты, то при списании такого долга ничего с НДС делать не нужно. Дело в том, что налог по данной отгрузке был уже начислен и уплачен, а производить его возмещение из бюджета нельзя.

- Если покупатель перечислил аванс, но не дождался товара, ситуация неоднозначная. Так, МинФин считает, что компания должна восстановить сумму НДС, которую ранее поставило на вычет, в период списания долга. Эту позицию ведомство выразило в своем письме. Однако НК содержит перечень случаев, когда необходимо производить восстановление, и списание задолженности в него не входит. Однако вполне возможно, что данную точку зрения придется доказывать через суд.