- Как проинформировать ФНС

- Добровольный переход

- Прекращение упрощённой деятельности

- Утрата права на УСН

- Порядок восстановления НДС

- Правильно учесть расходы при переходе на УСН (при переходе на УСН с объектом «доходы минус расходы»)

- Актуальные вопросы по заданной теме.

- Отдельные случаи, требующие восстановления НДС.

- Восстановление НДС с покупки недвижимости

- Переход с ОСНО на «упрощенку»: особенности определения налоговой базы

- Налоговая база при переходе на УСН

- Пример 1

- Восстановление НДС с авансов полученных

- Входной НДС по оплаченным товарам (работам, услугам)

- Оплата налога и представление отчётности

- Порядок действий

- Подача декларации

- Восстановление НДС с авансов полученных

- Распространенные ошибки по заданной теме.

- Расходы

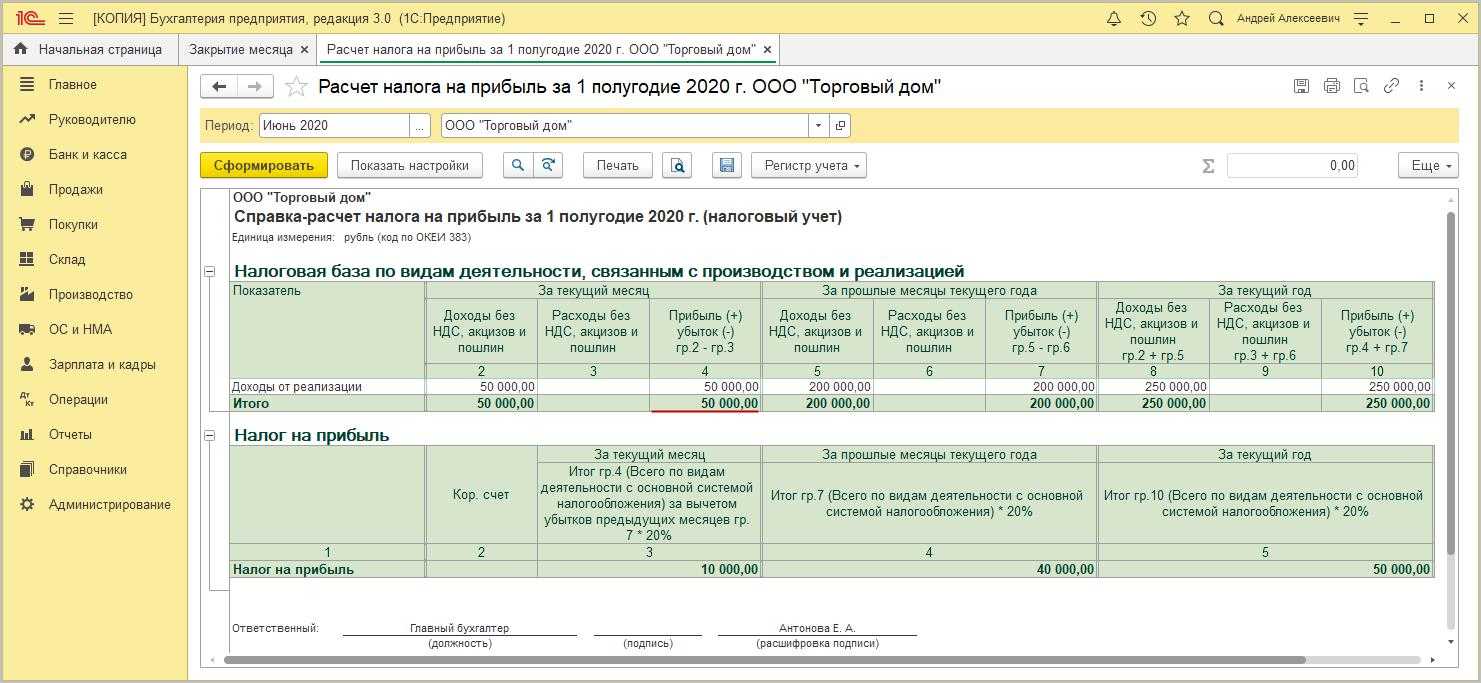

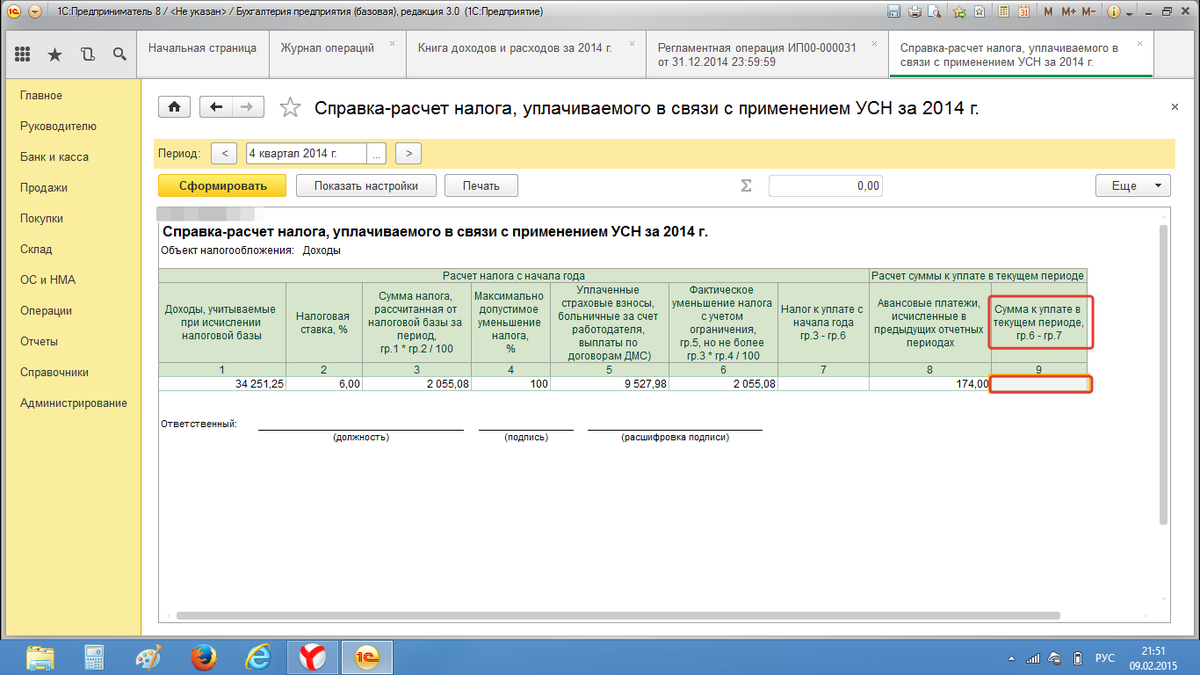

- Порядок отображения восстановления НДС в 1С.

Как проинформировать ФНС

Добровольный переход

Если упрощённая система была выбрана необдуманно, отказаться от неё и вернуться на основной режим можно будет только со следующего года. До 15 января необходимо подать в налоговую уведомление об отказе от применения УСН по форме № 26.2-3. ОСНО начнет действовать с 1 января. Отчитаться и уплатить налог за последний год работы на упрощённой системе следует в обычные сроки.

Прекращение упрощённой деятельности

Бывает, что направление бизнеса на УСН прекращено, но компания или ИП не закрывается. Для уведомления ИФНС в таком случае заполняется форма 26.2-8. Подать её нужно в течение 15 рабочих дней с даты прекращения деятельности. Этот день налогоплательщик устанавливает сам. В таком случае подать декларацию и рассчитаться по налогу нужно не позднее 25 числа месяца, следующего после прекращения деятельности на упрощёнке.

Утрата права на УСН

Организация или ИП в течение года может потерять право на применение упрощённой системы или, как говорят, «слететь» с УСН. Происходит это из-за превышения лимитов или несоответствия иным требованиям, которые установлены для этого налогового режима.

Если так случилось, то необходимо подать в налоговую сообщение об утрате права на применение УСН по форме 26.2-2. Сделать это нужно не позже 15 числа месяца, следующего за тем, в котором право на упрощёнку было потеряно. И в том же месяце, не позднее 25 числа, отчитаться по УСН.

При этом будет считаться, что субъект применяет ОСНО с начала того квартала, когда это право потерял, то есть «задним числом». Но не стоит из-за этого переживать. В таком случае компания освобождается от пеней и штрафов за несвоевременную уплату налогов в квартале перехода. Это прямо прописано в пункте 4 статьи 346.13 НК РФ.

Порядок восстановления НДС

Восстановление НДС производят в налоговом периоде, предшествующем переходу на УСН (). Например, если фирма собирается перейти на «упрощенку» с 1 января 2017 года, то восстановить НДС следует в IV квартале 2016 года.

В бухгалтерском (п. 11 , утв. приказом Минфина России от 06.05.1999 № 33н) и налоговом (; письма Минфина России от 01.04.2010 № 03-03-06/1/205, от 27.01.2010 № 03-07-14/03) учете восстанавливаемые суммы отражают в составе прочих расходов. При этом в бухучете делают следующую проводку:

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 68 субсчет «НДС»

Рассмотрим на конкретных примерах порядок восстановления НДС по различным активам при переходе с общей на упрощенную систему налогообложения.

ПРИМЕР 1

ООО «Актив» в 2015 г. применяло ОСН, а с 2016 г. перешло на УСН. При этом на 31.12.2015 имелись следующие активы, по которым необходимо было восстановить НДС: – материалы на сумму 50 000 руб. (НДС, принятый к вычету, – 9000 руб.); – основные средства в виде станка (первоначальная стоимость – 100 000 руб., амортизация – 30 000 руб., НДС, ранее принятый к вычету, – 18 000 руб.).

В бухгалтерском учете на 31.12.2015 сделаны следующие проводки:

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 68 субсчет «НДС» – 9000 руб. – восстановлен НДС со стоимости материалов;

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 68 субсчет «НДС» – 12 600 руб. – ((100 000 – 30 000) : 100 000 x 18 000) – восстановлен НДС с остаточной стоимости основных средств.

В налоговом учете сумма восстановленного НДС равна: 9000 + 12 600 = 21 600 руб.

Ее отражают в составе прочих расходов.

Счета-фактуры, на основании которых суммы НДС приняты к вычету, регистрируют в книге продаж на сумму налога, подлежащую восстановлению (п. 14 Правил ведения книги продаж, утв. пост. Правительства РФ от 26.12.2011 № 1137 (далее – Правила)).

В декларации по НДС восстановленный налог отражают в графе 5 по строке 080 раздела 3 (подп. 38.5 п. 38 Приложения № 2 «Порядок заполнения налоговой декларации по НДС», утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ (далее – Приложение № 2)).

Отметим, что если суммы НДС по активам, приобретенным до перехода на «упрощенку», к вычету не предъявлялись, то оснований для восстановления НДС не имеется (письма Минфина России от 05.11.2013 № 03-11-11/46966, от 16.02.2012 № 03-07-11/47).

Правильно учесть расходы при переходе на УСН (при переходе на УСН с объектом «доходы минус расходы»)

На что обратить внимание:

По всем предоплатам поставщикам расходы можно принять только после получения закрывающих документов, в том числе после перехода на УСН. Таким образом, чтобы иметь возможность уменьшить налог на прибыль требуйте документы от поставщиков до 1 января.

Если до перехода на УСН при расчете налога на прибыль расходы учтены, но оплачены они уже после перехода на спецрежим, то их нельзя учесть при исчислении «упрощенного» налога.

На что обратить внимание:

Суммы, выплаченные в погашение кредиторской задолженности после перехода на УСН, повторно включить в расходы по единому налогу при УСН не получится. А значит, если Вы хотите уменьшить «упрощенный» налог, то и документы, полученные от поставщиков, Вам нужно будет учесть уже после перехода на УСН.

Актуальные вопросы по заданной теме.

Вопрос №1. ООО «Ромашка» переходит на УСН с 01.01.18. 25.12.17 «Ромашка» получает от АО «Роза» предоплату в счет оказания информационных услуг. Акт об оказании услуг подписан сторонами 18.01.18. Как «Ромашке» необходимо учесть сумму аванса, полученного от «Розы»?

Ответ: Аванс, полученный от «Розы», не признается доходом 4 кв. 2017 и не учитывается при расчете налога на прибыль ОСНО. В 1 кв. 2022 «Ромашке» необходимо признать сумму аванса в составе доходов УСН.

Вопрос №2. ООО «Глобус» использует ОСНО, учитывает доходу по кассовому методу, с 01.01.18 планирует переход на УСН 6%. В ноябре 2017 «Глобус» закупил сырье, которое планируется передать в производство в феврале 2022. Каким образом «Глобусу» учесть расходы на сырье?

Ответ: «Глобус» не может учесть расходы и уменьшить налогооблагаемую базу на стоимость сырья ни в период использования ОСНО, ни после перехода на УСН. В первом случае, «Глобус» не вправе учесть расходы, так как сырье не передано в производство, во втором случае – так как при УСН 6% расходы не учитываются при расчете налогооблагаемой базы.

Отдельные случаи, требующие восстановления НДС.

Следует отдельно оговорить некоторые случаи, которые также требуют восстановления НДС при переходе с ОСНО на УСН. К таковым относятся:

- Восстановление НДС с объектов недвижимости. В этом случае применяется алгоритм аналогичный порядку восстановления НДС по основным средствам. При этом сумма НДС, которая подлежит восстановлению, пропорциональна остаточной стоимости недвижимости в момент перехода на УСН.

- Расчеты по НДС с авансов полученных. В случае если был получен аванс по предстоящим поставкам в период применения ОСНО, а реализация планируется уже в статусе УСН, предприятию необходимо предварительно вернуть сумму полученного «авансового» НДС. Произвести данное действие можно несколькими способами:

2.1 Вернуть сумму НДС, которая была указана в авансовом счете-фактуре. При этом нельзя забывать о подписании дополнительного соглашения об изменении цены товара.

2.2 Перечислит заказчику весь полученный ранее аванс в полном объеме. При данном решении также следует составить дополнительное соглашение об изменении цены договора.

После того, как сумма НДС с аванса была возвращена, Вы вправе принять к вычету начисленный и уплаченный ранее НДС. Как и в ситуации с восстановлением НДС, расчеты по налогу с авансов полученных необходимо осуществить в 4 квартале текущего года (до года перехода на УСН).

Восстановление НДС с покупки недвижимости

Ранее бытовало мнение, что согласно НК РФ для объектов недвижимости действует особый порядок восстановления НДС (равномерно в течение 10 лет ()). Автор считает данное утверждение неверным как минимум по двум причинам.

Во-первых, указанная выше норма не действует с 1 января 2015 года (подп. «а» , ). И хотя аналогичные правила теперь приведены в , они не влияют на порядок восстановления НДС по объектам недвижимости. Ведь при переходе на УСН необходимо руководствоваться порядком восстановления, предусмотренным .

Во-вторых, специальный порядок и ранее не применялся для лиц, переходящих на УСН (пост. Президиума ВАС РФ от 01.12.2011 № 10462/11), так как он распространялся только на плательщиков НДС (письмо ФНС России от 13.12.2012 № ЕД-4-3/21229).

Таким образом, проводить восстановление НДС по приобретенным объектам недвижимости следует в том же порядке, что и для основных средств.

Переход с ОСНО на «упрощенку»: особенности определения налоговой базы

Переход с ОСНО на УСН характеризуется рядом примечательных нюансов. В частности, данная процедура имеет особенности, касающиеся исчисления размера налоговой базы. Эксперты выделяют следующие правила, которых фирмам следует придерживаться в процессе перехода с ОСНО на УСН.

Во-первых, денежные средства, которые были получены ИП или юрлицом до момента перехода на УСН в качестве оплаты по контрактам, должны быть включены в базу расчета налога по УСН, даже если выполнение обязательств по соответствующим договорам плательщик должен осуществить после того, как перейдет на УСН.

Во-вторых, в состав налоговой базы не должны включаться средства, которые получены фирмой после того, как она перешла на УСН, но только если в соответствии с нормами налогового учета, который применяется по методу начисления, данные суммы были внесены в состав доходов при определении базы по налогу на прибыль.

В-третьих, издержки фирмы, которые организация определяет по факту перехода на «упрощенку», могут быть признаны как официальные и принимаемые к вычету из базы — на дату осуществления таковых, если были оплачены до того, как компания сменила режим налогообложения, либо на дату перечисления денежных средств, если оно было произведено после начала работы предприятия по УСН.

В-четвертых, средства, которые уплачены по факту перехода на УСН в счет погашения расходов фирмы, не могут быть вычтены из базы, если соответствующие издержки до смены налогового режима учитывались при исчислении налога на прибыль.

Налоговая база при переходе на УСН

Особенности исчисления налоговой базы при переходе на упрощенную систему с иных налоговых режимов установлены статьей 346.25 НК РФ.

Организации, которые до перехода на «упрощенку» при исчислении налога на прибыль использовали метод начислений, при переходе выполняют следующие правила.

1. На дату перехода на УСН в налоговую базу включаются суммы денежных средств, полученные до перехода на «упрощенку» в оплату по договорам, исполнение которых налогоплательщик осуществляет после этого перехода. Это связано с переходом на кассовый метод учета доходов и расходов. Полученные авансы (предоплата) должны войти в базу по единому налогу и учитываться при определении предельного объема выручки от реализации, позволяющего применять упрощенную систему.

2. В налоговую базу не включаются деньги, полученные после перехода на упрощенную систему, если по правилам налогового учета по методу начислений указанные суммы были включены в доходы при исчислении налоговой базы по налогу на прибыль. Это правило должно предотвратить повторное налогообложение указанных сумм.

3. Расходы, осуществленные организацией после перехода на упрощенную систему, признаются расходами, вычитаемыми из налоговой базы, на дату их осуществления, если оплата таких расходов была осуществлена до перехода на УСН либо на дату оплаты, если она была сделана после перехода. Правило обеспечивает переход на кассовый метод признания доходов и расходов.

Пример 1

Работник направлен на повышение квалификации в декабре 2008 года. Курсы были оплачены в 2008 году, однако акт об оказании услуг подписан в марте 2009 года.

С 2009 года организация перешла на УСН.

В 2008 году расходы на повышение квалификации сотрудника организация не списала, так как применяла на общем налоговом режиме метод начисления.

Организация имеет право списать расходы в марте 2009 года

4. Не вычитаются из налоговой базы денежные средства, уплаченные после перехода на УСН в оплату расходов организации, если до перехода такие расходы были учтены при исчислении налоговой базы по налогу на прибыль по правилам главы 25 НК РФ. Это необходимо для исключения повторного учета расходов при определении налоговой базы по единому налогу.

5. С учетом новой редакции пункта 2.1 статьи 346.25 НК РФ, вступающей в силу с 2009 года и касающейся налогоплательщиков, которые будут переходить на УСН с нового года или позднее, при переходе на «упрощенку» с объектом «доходы минус расходы», в налоговом учете на дату такого перехода отражается остаточная стоимость приобретенных (сооруженных, изготовленных) основных средств и приобретенных (созданных самой организацией) нематериальных активов, которые оплачены до перехода, в виде разницы между ценой приобретения (сооружения, изготовления, создания самой организацией) и суммой начисленной амортизации в соответствии с требованиями главы 25 НК РФ.

Определять остаточную стоимость амортизируемого имущества организации, выбравшей объект налогообложения «доходы», не требуется.

В таком же порядке должны учитываться расходы на сооружение, изготовление основных средств налогоплательщиками, переходящими на упрощенную систему в случаях, когда:

– полная оплата строительства завершена до перехода на УСН, а ввод в эксплуатацию основных средств и подача документов на государственную регистрацию прав на эти ОС произведены ими после перехода;

– полная оплата строительства и ввод в эксплуатацию основных средств произведены до перехода, а подача документов на государственную регистрацию прав на эти основные средства произведены ими после.

В этих случаях стоимость основных средств должна определяться на начало отчетного периода, в котором произошло последним по времени одно из следующих событий (см. письмо Минфина России от 18 октября 2005 г. № 03-11-02/52):

— оплата (ее завершение) сооружения, изготовления основных средств;

— ввод основных средств в эксплуатацию;

— подача документов на государственную регистрацию прав на основные средства.

Восстановление НДС с авансов полученных

НДС, исчисленный и уплаченный с сумм частичной оплаты, полученной на ОСН в счет предстоящих поставок товаров, выполнения работ, оказания услуг или передачи имущественных прав, осуществляемых после перехода на УСН, подлежит вычету. Вычет осуществляют в последнем налоговом периоде (IV квартал), предшествующем месяцу перехода на «упрощенку», при наличии документов, свидетельствующих о возврате сумм налога покупателям (; письмо Минфина России от 18.04.2011 № 03-07-11/97) (см. пример 3).

В бухгалтерском учете принятый к вычету НДС с предоплаты отражают проводкой:

ДЕБЕТ 68 субсчет «НДС» КРЕДИТ 62

ПРИМЕР 3

ООО «Актив» в 2015 г. во время применения ОСН получило предоплату от ООО «Пассив» в сумме 295 000 руб. Товар поставлен в 2016 г., когда ООО «Актив» уже применяет УСН. При этом в декабре 2015 г. между организациями было заключено дополнительное соглашение о том, что сумма поставки составляет 250 000 руб., при этом НДС с предоплаты (45 000 руб.) был возвращен покупателю.

В IV кв. 2015 г. бухгалтер ООО «Актив» сделал проводку:

ДЕБЕТ 68 субсчет «НДС» КРЕДИТ 62 – 45 000 руб. – отражен вычет по НДС со стоимости предоплаты.

Счета-фактуры, на основании которых суммы НДС приняты к возмещению, регистрируют в книге покупок (п. 22 Правил ведения книги покупок, утв. пост. Правительства РФ от 26.12.2011 № 1137).

Суммы налога, подлежащие вычету, отражают в графе 3 по строке 120 раздела 3 декларации по НДС (подп. 38.8 п. 38 Приложения № 2).

Отметим, если фирма не осуществила возврат сумм НДС покупателям в связи с переходом на УСН, то права на вычет налога, исчисленного и уплаченного с авансовых платежей, у нее не возникает (письмо ФНС России от 10.02.2010 № 3-1-11/92@).

Марина Косульникова, главный бухгалтер компании «Галан»

Входной НДС по оплаченным товарам (работам, услугам)

Итак, перейдя на «упрощенку», вы не будете платить НДС с реализации. Но одновременно потеряете право на вычет входного налога.

Если «упрощенец» выбирает объектом налогообложения доходы, то списание входного НДС его не интересует. Так как при формировании налоговой базы расходы не учитывают вообще.

Если фирма-«упрощенец» в качестве объекта налогообложения выбирает «доходы минус расходы», то входной НДС нужно учитывать как самостоятельный расход. Поэтому в книге учета доходов и расходов налог отражают отдельной строкой.

Это правило действует при учете товаров (работ, услуг), сырья и материалов. При этом ценности должны быть:

— оплачены;

— использованы фирмой для получения дохода;

— экономически оправданны;

— документально подтверждены.

Кроме перечисленных выше условий, входной НДС можно учесть только по тем товарам, стоимость которых списана (то есть товары реализованы).

Момент списания входного НДС

По товарам, купленным для продажи, расходы признают по мере их реализации (пп. 2 п. 2 ст. 346.17 НК РФ). Следовательно, суммы НДС нужно списывать в той части, которая относится к уже проданным товарам (Письмо Минфина России от 7 июля 2006 г. N 03-11-04/2/140).

Другими словами, сумму входного НДС включают в расходы пропорционально стоимости проданных товаров. Эту сумму можно определить расчетным путем.

Для этого следует умножить стоимость реализованных и оплаченных товаров на ставку НДС (Письмо Минфина России от 20 июня 2006 г. N 03-11-04/2/124).

НДСр = Р x налоговая ставка НДС,

где Р — стоимость реализованных и оплаченных товаров, которая списывается на расходы в текущем периоде;

НДСр — сумма входного НДС, которая относится к реализованным и оплаченным товарам и которую можно отнести на расходы текущего периода.

Пример. Фирма «Восход» в августе приобрела партию обуви общей стоимостью 118 000 руб. (в том числе НДС — 18 000 руб.). Товар в том же месяце был оплачен поставщику.

Предположим, что за август часть купленной обуви была реализована, оплата поступила полностью. Стоимость проданной обуви, которую «Восход» учел в расходах, составила 60 000 руб.

Таким образом, на расходы августа можно отнести НДС в следующей сумме:

60 000 руб. x 18% = 10 800 руб.

Но есть и другая точка зрения: входной НДС по товарам (работам, услугам) «упрощенцы» включают в расходы по мере их оплаты. То есть дожидаться их последующей реализации (списания) не нужно. Такой вывод следует из буквального толкования норм ст. 346.16 Налогового кодекса. Однако в этом случае возможны споры с налоговыми органами, которые будут придерживаться мнения Минфина.

Обратите внимание: с 1 января 2009 г. порядок списания входного НДС по сырью и материалам значительно упростился

Теперь входной налог учитывают в расходах в момент погашения задолженности перед поставщиком (п. 2 ст. 346.17 НК РФ).

Суммы НДС, уплаченные при приобретении основных средств и нематериальных активов в период применения УСН, учитывают в первоначальной стоимости этих объектов (пп. 1 п. 1 ст. 346.16 НК РФ, Письмо Минфина России от 4 октября 2005 г. N 03-11-04/2/94). При этом первоначальная стоимость определяется по правилам бухгалтерского учета.

Пример. ЗАО «Актив», работающее на УСН, приобрело оборудование, требующее монтажа, за 177 000 руб. (в том числе НДС — 27 000 руб.).

Доставка и монтаж оборудования проведены сторонними фирмами, стоимость услуг которых в общей сумме составила 47 200 руб. (в том числе НДС — 7200 руб.).

Первоначальная стоимость приобретенного оборудования будет равна 224 200 руб. (177 000 руб. + 47 200 руб.).

Налоговые инспекторы разрешают учесть НДС в расходах только при наличии счета-фактуры от поставщика (Письмо УФНС России по г. Москве от 28 июня 2006 г. N 18-11/3/56398@).

Однако такое требование незаконно, поскольку счет-фактура служит основанием исключительно для вычета НДС (п. 1 ст. 169 НК РФ). Кроме того, Налоговый кодекс не содержит перечень документов для «упрощенцев», которые могут служить документальным подтверждением расходов. Этот вывод содержится в Постановлении ФАС Волго-Вятского округа от 19 сентября 2005 г. N А31-9074/20.

Таким образом, входной НДС можно учесть в расходах, даже если у вас нет счета-фактуры. Главное, чтобы сумма налога была предъявлена в общей стоимости приобретаемых товаров (работ, услуг) и была фактически уплачена поставщику. При этом документальным подтверждением уплаты НДС может быть платежное поручение, в котором указаны реквизиты первичного учетного документа (Письмо Минфина России от 4 октября 2005 г. N 03-11-04/2/94).

Поэтому в случае возникновения споров с налоговыми органами можно ссылаться на Письмо Минфина и указанное выше судебное решение.

Оплата налога и представление отчётности

^

Отчетный период

Квартал

Полугодие

9 месяцев

Налоговый период

Год

Порядок действий

1

Платим налог авансомНе позднее 25 календарных дней со дня окончания отчетного периода. Уплаченные авансовые платежи засчитываются в счет налога по итогам налогового (отчетного) периода (года) ()

2Заполняем и подаем декларацию по УСН

- Организации — не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели- не позднее 30 апреля года, следующего за истекшим налоговым периодом

3

Платим налог по итогам года

- Организации — не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели — не позднее 30 апреля года, следующего за истекшим налоговым периодом

- Через банк-клиент

- Сформировать платёжное поручение

- Квитанция для безналичной оплаты

Подача декларации

Порядок и сроки представления налоговой декларации

- Организации — не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели — не позднее 30 апреля года, следующего за истекшим налоговым периодом

- Налогоплательщик — не позднее 25-го числа месяца, следующего за месяцем, в котором прекращена предпринимательская деятельность по УСН

- Налогоплательщик — не позднее 25-го числа месяца, следующего за кварталом, в котором утрачено право применять УСН

За налоговый период до 2021 года налоговая декларация представляется по форме, утвержденной Приказом ФНС России от 26.02.2016 № ММВ-7-3/99@ «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме.

Начиная с налогового периода за 2021 год налоговая декларация представляется по форме, утвержденной Приказом ФНС России от 25.12.2020 № ЕД-7-3/958@ «Об утверждении формы, порядка заполнения и формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме и о признании утратившим силу приказа ФНС России от 26.02.2016 № ММВ-7-3/99@» (Зарегистрирован 20.01.2021 № 62152).

Форма налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияpdf (401 кб)

Загрузить

Формат представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной формеdoc (266 кб)

Загрузить

Порядок заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияdoc (253 кб)

Загрузить

Cхема по налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияxsd (61 кб)

Загрузить

Форма налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияpdf (401 кб)

Загрузить

Формат представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной формеdoc (266 кб)

Загрузить

Порядок заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияdoc (253 кб)

Загрузить

Cхема по налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияxsd (58 кб)

Загрузить

Обращаем внимание, что налоговые декларации за налоговый период 2020 года налоговыми органами принимаются по формам и форматам, утвержденным приказом ФНС России от 26.02.2016 № ММВ-7-3/99@, а также с приказом ФНС России от 25.12.2020 № ЕД-7-3/958@, в случае их представления с 20.03.2021 (письмо ФНС России от 02.02.2021 № СД-4-3/1135@).

Контрольные соотношения для целей самостоятельной проверки декларации, утвержденной приказом ФНС России от 26.02.2016 № ММВ-7-3/99@, на предмет корректности ее заполнения направлены письмом ФНС России от 30.05.2016 № СД-4-3/9567@.

Налоговые декларации, действовавшие в предыдущих периодах, и периоды применения, размещены на странице «Представление налоговой и бухгалтерской отчетности» в разделе «Представление на бумажном носителе» в подразделе «Шаблоны форм налоговых деклараций»

Восстановление НДС с авансов полученных

НДС, исчисленный и уплаченный с сумм частичной оплаты, полученной на ОСН в счет предстоящих поставок товаров, выполнения работ, оказания услуг или передачи имущественных прав, осуществляемых после перехода на УСН, подлежит вычету. Вычет осуществляют в последнем налоговом периоде (IV квартал), предшествующем месяцу перехода на «упрощенку», при наличии документов, свидетельствующих о возврате сумм налога покупателям (п. 5 ст.

346. 25 НК РФ; письмо Минфина России от 18. 04. 2011 № 03-07-11/97) (см. пример 3).

В бухгалтерском учете принятый к вычету НДС с предоплаты отражают проводкой:

ДЕБЕТ 68 субсчет «НДС» КРЕДИТ 62

ООО «Актив» в 2015 г. во время применения ОСН получило предоплату от ООО «Пассив» в сумме 295 000 руб. Товар поставлен в 2016 г. , когда ООО «Актив» уже применяет УСН. При этом в декабре 2015 г. между организациями было заключено дополнительное соглашение о том, что сумма поставки составляет 250 000 руб. , при этом НДС с предоплаты (45 000 руб. ) был возвращен покупателю.

В IV кв. 2015 г. бухгалтер ООО «Актив» сделал проводку:

ДЕБЕТ 68 субсчет «НДС» КРЕДИТ 62 – 45 000 руб. – отражен вычет по НДС со стоимости предоплаты.

Счета-фактуры, на основании которых суммы НДС приняты к возмещению, регистрируют в книге покупок (п. 22 Правил ведения книги покупок, утв. пост. Правительства РФ от 26. 12. 2011 № 1137).

Суммы налога, подлежащие вычету, отражают в графе 3 по строке 120 раздела 3 декларации по НДС (подп. 38. 8 п. 38 Приложения № 2).

Отметим, если фирма не осуществила возврат сумм НДС покупателям в связи с переходом на УСН, то права на вычет налога, исчисленного и уплаченного с авансовых платежей, у нее не возникает (письмо ФНС России от 10. 02. 2010 № 3-1-11/92@).

Марина Косульникова, главный бухгалтер компании «Галан»

Распространенные ошибки по заданной теме.

Ошибка №1. При переходе с ОСНО на УСН срок, в течении которого бухгалтерия предприятия должна произвести восстановление НДС, не ограничен. Налоговым кодексом установлен срок, в течении которого предприятие обязано восстановить НДС — на протяжении квартала до момента перехода на новый режим налогообложения.

Ошибка №2. Восстановление НДС при переходе с ОСНО на УСН необходимо произвести только по товарам, приобретенных до момента перехода. Суммы НДС, которые уже были приняты к вычету по товарам (работам, услугам) подлежат восстановлению при продолжении их эксплуатации лицами, которые в последствии не являются плательщиками НДС. Данное правило относится и к таким группам ценностей как:

— основные средства;

— нематериальные активы.

Расходы

В состав «переходных» расходов организации, применявшие метод начисления, должны включить непризнанные расходы, оплаченные в периоде применения общей системы налогообложения. Это объясняется тем, что при методе начисления расходы учитываются на дату их осуществления (п. 1 ст. 272 НК РФ). Дата оплаты на дату признания расходов не влияет. При упрощенке действует кассовый метод (п. 2 ст. 346.17 НК РФ). При нем расходы формируются по мере их оплаты. Причем для признания некоторых видов затрат установлены дополнительные условия.

Авансы, выданные в период применения общей системы налогообложения в счет предстоящих поставок (без НДС), включайте в базу по единому налогу на дату поступления товаров (работ, услуг). При этом учитывайте ограничения, связанные со списанием покупных товаров и основных средств. Оплаченные, но непризнанные расходы включайте в состав затрат по мере выполнения условий, при которых они уменьшают налоговую базу по единому налогу. Такие правила предусмотрены подпунктом 4 пункта 1 статьи 346.25 Налогового кодекса РФ.

Ситуация: можно ли организации на упрощенке учесть расходы на аренду? Аренда оплачена авансом на несколько лет вперед в период применения ОСНО (до перехода на спецрежим)/

Да, можно.

Расходы на аренду офиса, которые организация оплатила, применяя метод начисления, при расчете единого налога учитываются на дату их осуществления (подп. 4 п. 1 ст. 346.25 НК РФ). Налоговую базу уменьшайте ежемесячно по мере фактического получения услуг по договору аренды. Аналогичная точка зрения отражена в письме Минфина России от 14 ноября 2005 г. № 03-11-04/2/132.

Пример учета расходов на аренду, оплаченных до перехода на упрощенку. Организация платит единый налог с разницы между доходами и расходами

ООО «Альфа» арендует помещение под офис. Договор аренды заключен на период с 1 января 2016 года по 31 декабря 2017 года включительно (24 месяца). Сумма арендной платы за весь срок действия договора составляет 480 000 руб.

В декабре 2015 года «Альфа» применяла общую систему налогообложения и рассчитывала налог на прибыль методом начисления. В этом месяце организация перечислила арендодателю всю сумму арендной платы за два года вперед.

С января 2016 года «Альфа» перешла на упрощенку. Объект налогообложения – «доходы, уменьшенные на величину расходов».

Начиная с января 2016 года бухгалтер организации ежемесячно уменьшает налоговую базу по единому налогу на сумму арендной платы в размере: 480 000 руб. : 24 мес. = 20 000 руб.

Кредиторская задолженность по расходам, которые были учтены при расчете налога на прибыль, налоговую базу по единому налогу не уменьшает. Суммы, выплаченные в погашение этой задолженности после перехода на упрощенку, повторно включать в расходы нельзя. Например, если до перехода на упрощенку неоплаченные товары были реализованы, то учитывать их стоимость при расчете единого налога после оплаты не нужно. Это следует из подпункта 5 пункта 1 статьи 346.25 Налогового кодекса РФ.

Ситуация: можно ли организации на упрощенке учесть налог на прибыль и НДС, начисленные за период, в котором организация применяла ОСНО? Налоги были перечислены в бюджет после перехода на упрощенку.

Нет, нельзя.

Любые расходы, поименованные в пункте 1 статьи 346.16 Налогового кодекса РФ, могут быть признаны, только если они соответствуют критериям, указанным в пункте 1 статьи 252 Налогового кодекса РФ (п. 2 ст. 346.16 НК РФ). То есть независимо от классификации расходы, указанные в пункте 1 статьи 346.16 Налогового кодекса РФ, уменьшают налоговую базу по единому налогу, если они:

документально подтверждены;

экономически обоснованны;

связаны с деятельностью, направленной на получение доходов;

не поименованы в статье 270 Налогового кодекса РФ.

Уплату налога на прибыль и НДС по обязательствам, которые возникли в период применения общей системы налогообложения, нельзя признать расходом, соответствующим критериям пункта 1 статьи 252 Налогового кодекса РФ. После перехода на упрощенку эта операция уже не связана с деятельностью, направленной на получение доходов, следовательно, не является экономически обоснованной. Кроме того, суммы налога на прибыль и НДС, начисленные к уплате в бюджет, не могут учитываться при налогообложении в силу положений пунктов 4 и 19 статьи 270 Налогового кодекса РФ.

Таким образом, для уменьшения налоговой базы по единому налогу за счет уплаты налогов, начисленных в период применения общей системы налогообложения, у организации, перешедшей на упрощенку, оснований нет. Правомерность этого вывода подтверждается письмами Минфина России от 16 октября 2007 г. № 03-11-05/251, от 19 декабря 2006 г. № 03-11-04/2/281.

Порядок отображения восстановления НДС в 1С.

Следует помнить, что Налоговым кодексом установлен срок, в течении которого предприятие обязано восстановить НДС — на протяжении квартала до момента перехода на новый режим налогообложения.

Для отражения операция по восстановлению НДС в программе «1С» используйте форму «Помощник по переходу на УСН». В программе Вам потребуется отразить:

- возврат сумм НДС с авансов полученных. Для этого используйте документ «Списание с расчетного счета» (вид операции – «Возврат покупателю»);

- НДС к вычету в случае, если заказчику возвращен не весь аванс, а только сумма НДС (документ «Отражение НДС к вычету»).

- необходимые регламентные операции (начисление амортизации, корректировка стоимости ТМЦ и т.п.) с использованием команд «Закрытие месяца»;

- восстановление НДС по остаткам активов (документ формируется автоматически).