- Определение

- Принятие НДС к вычету по НМА

- Проводки по документу

- Декларация по НДС

- Оприходование

- Выбытие НМА

- Учет поступления и создания нематериальных активов

- Первоначальная стоимость амортизируемых НМА

- Учет НМА в 1С 8.3 — пошаговая инструкция

- От теории к практике

- Выбытие НМА

- Отражение демонтажа в бухгалтерском учете

- Создание нематериальных активов

- Начисление амортизации НМА

- Нормативное регулирование

- Учет в 1С

- Проводки по документу

- Документальное оформление

- Ввод в эксплуатацию НМА

- Вкладка Внеоборотный актив

- Вкладка Бухгалтерский учет

- Вкладка Налоговый учет

- Порядок признания расходов на НМА при УСНО.

- Бухгалтерский учёт нематериальных активов

Определение

Нематериальные активы — денежные средства, инвестированные в основные фонды предприятия, которые приносят организации доход или создают условия для его получения. Это определение представлено в статье 138 ГК РФ. В положении БУ «Учет НМА», которое действует с 01.01.2001, имеется другая трактовка. Нематериальные активы — часть имущества организации, которая соответствует следующим условиям:

- возможность идентификации объекта;

- использование в производстве, предоставлении услуг или обеспечении нужд предприятия;

- находится в эксплуатации более 12 месяцев;

- объект не предназначен для дальнейшей продажи;

- наличие документов, доказывающих права владельца.

К данной категории еще относят объекты интеллектуальной собственности, такие как:

- право владельца на торговый знак;

- патенты;

- авторское право на программы и базы данных.

Объекты нематериальных активов также включают:

- расходы, связанные с организацией юридического лица, признанные учредительными документами;

- деловую репутацию.

К объектам НМА не относятся права:

- вытекающие из авторских и других договоров на произведения науки, культуры и искусства, так как они принадлежат конкретному физическому лицу;

- на ноу-хау и технологии, которые не оформлены документами с государственной регистрацией.

Таким образом, к объектам нематериальных активов относят здания, сооружения, хозяйственный инвентарь, офисную мебель и все остальные предметы, которые могут использоваться предприятием в процессе работы. Они делятся на производственные и непроизводственные, назначение которых понятно из самого названия.

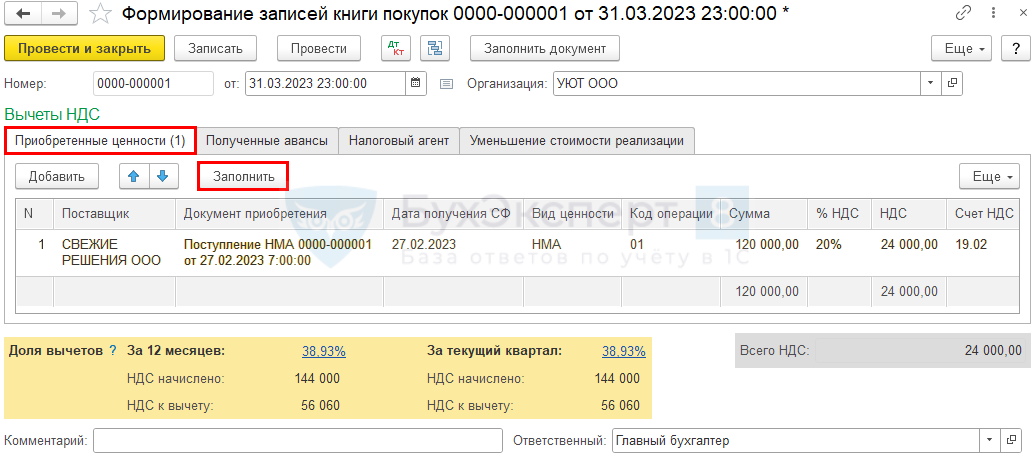

Принятие НДС к вычету по НМА

Принять НДС к вычету можно в течение 3-х лет после постановки его на учет на счет 08.05 «Приобретение нематериальных активов». При этом НДС должен приниматься к вычету по НМА в полной сумме налога, указанной в счете-фактуре (п. 1, 1.1 ст. 172 НК РФ, Письмо Минфина от 19.12.2017 N 03-07-11/84699).

Принятие НДС к вычету по НМА оформите документом Формирование записей книги покупок в разделе Операции — Регламентные операции НДС. Для автоматического заполнения вкладки Приобретенные ценности воспользуйтесь кнопкой Заполнить.

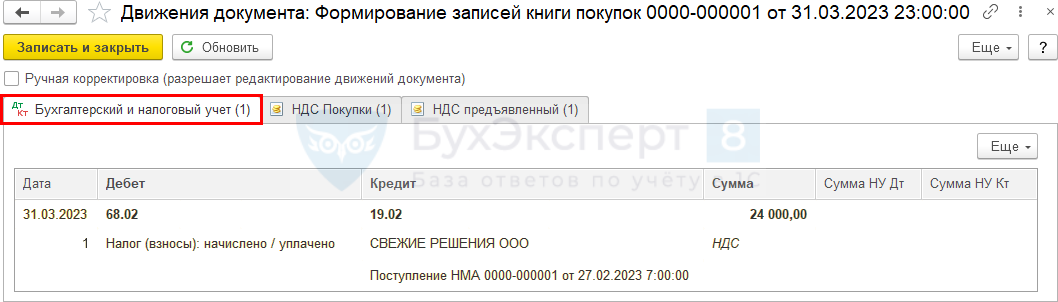

Проводки по документу

Документ формирует проводку:

Дт 68.02 Кт 19.02 — НДС принят к вычету.

Отчет Книга покупок можно сформировать из раздела Отчеты —Книга покупок. PDF

Декларация по НДС

В декларации по НДС сумма вычета отражается:

В Разделе 3 стр.120 «Сумма НДС, подлежащая вычету»: PDF

сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

счет фактура полученный, код вида операции «01».

Оприходование

Документом, подтверждающим движение ОС, является акт приема-передачи. Он обязательно должен включать стоимость полученных объектов, срок их использования, норму отчислений и другие реквизиты, которые потребуются для равномерного начисления износа. Учет нематериальных активов проводится в специальных карточках, которые оформляются отдельно на каждый объект инвентаря.

Сумма затрат, связанных с покупкой и вводом объекта в эксплуатацию, отображается по дебету счета 08-5. Сюда относятся:

- таможенные сборы (если такие имеются);

- деньги, уплаченные по договору об отчуждении права собственности у продавца;

- невозмещаемые суммы налогов, патентные пошлины, связанные с приобретением НМА;

- вознаграждения посредникам;

- стоимость консультационных услуг;

- иные затраты, связанные с покупкой и вводом в эксплуатацию объекта ОС.

Если в организации имеется несколько объектов значительной стоимости, то рекомендуется открывать несколько субсчетов, согласно квалификации НМА.

Очень часто организации приобретают для использования компьютерные программы («Медок», «Консультант+» , «1С: Бухгалтерия» и т. д.), авторское право на которые остается у разработчиков. Такие активы должны учитываться на забалансовом счете. Платежи за право использования организация должна включать в затраты отчетного периода. Фиксированные разовый платеж указывается по дебету счета 97 «Расходы будущих периодов» и списывается на затраты в течение срока действия договора.

Выбытие НМА

Начисление 100% амортизации не является основанием для списания НМА с бухучета. Объекты выбывают только при условии полного морального устаревания, то есть дальнейшая эксплуатация нематериального актива попросту нецелесообразна и нерациональна.

НМА приходят в негодность по иным причинам. Например, в результате стихийного бедствия или чрезвычайной ситуации. В таком случае следует списывать затраты на бухгалтерский счет 0 401 20 273 «Чрезвычайные расходы по операциям с активами».

Снятие с учета выбывающего актива следует отразить ф. 0504104 — акт о списании нефинансового актива. Аналогичная отметка ставится в инвентарной карточке нематериального актива (ф. 0504031).

Учет поступления и создания нематериальных активов

Бухгалтерский учет нематериальных активов ведут на счете 04 «Нематериальные активы» по первоначальной стоимости. Счет активный, сальдовый. По дебету счета 04 отражается сальдо и поступление нематериальных активов, по кредиту — их выбытие.

Основными видами поступления нематериальных активов являются:

- приобретение за плату;

- создание своими силами и с привлечением сторонних исполнителей на договорной основе;

- приобретение на условиях обмена;

- поступление от учредителей в счет вклада в уставный капитал организации;

- безвозмездное поступление (по договору дарения);

- поступление для осуществления совместной деятельности.

Основанием для оприходования объекта в состав НМА являются: свидетельства на право пользования, патенты.

Расходы, связанные с поступлением нематериальных активов по любой причине, относят вначале в дебет счета 08 «Вложения во внеоборотные активы» с кредита расчетных и материальных счетов: Д-т 08 К-т 76, 10, 70, 69.

После принятия к уче ту приобретенные или созданные нематериальные активы отражаются по дебету счета 04 «Нематериальные активы» и кредиту счета 08 «Вложения во внеоборотные активы» по первоначальной стоимости: Д-т 04 К-т 08.

В бухгалтерском учете поступление нематериальных активов отражается следующими проводками:

• При приобретении за плату:

1) Д-т 08 К-т 76 — на покупную стоимость;

Д-т 19 К-т 76 — на сумму НДС;

2) Д-т 04 К-т 08 — на первоначальную стоимость.

• При создании своими силами (юридическим лицом):

1) Д-т 08 К-т 10, 70, 69 — на сумму фактических затрат;

2) Д-т 04 К-т 08 — на первоначальную стоимость при принятии к учету

• От учредителей в счет вклада в уставный капитал:

1) Д-т 08 К-т 75/1 — на договорную стоимость;

2) Д-т 04 К-т 08 — на первоначальную стоимость.

• Полученных безвозмездно (по договору дарения):

1) Д-т 08 К-т 98/2 — на текущую рыночную стоимость;

2) Д-т 04 К-т 08 — на первоначальную стоимость;

3) Д-т 98/2 К-т 91 — на сумму ежемесячно начисленной амортизации списываем сумму доходов будущих периодов со счета 98/2 на счет 91, субсчет «Прочие доходы».

Стоимость безвозмездно полученного от других предприятий НМА включается в прочие доходы организации-получателя в размере ежемесячно начисленной суммы амортизации и облагается налогом на прибыль.

• Поступление НМА для осуществления совместной деятельности:

Д-т 04 К-т 80 «Уставный капитал» — на согласованную стоимость.

• Поступление НМА при получении имущества в доверительное управление:

Д-т 04 К-т 79 — на согласованную стоимость.

Согласно ст. 159 Налогового кодекса РФ, первоначальная стоимость НМА, созданных для собственных нужд, облагается НДС. Суммы НДС, уплаченные поставщикам ресурсов, которые использовались при создании НМА, подлежат возмещению из бюджета.

Синтетический учет по счету 04 ведут в журнале-ордере № 13.

Аналитический учет нематериальных активов ведут в карточке учета нематериальных активов (ф. НМА-1).

Первоначальная стоимость амортизируемых НМА

Первоначальная стоимость амортизируемых НМА определяется как сумма расходов на их приобретение (создание) и доведение их до состояния, в котором они пригодны для использования, за исключением НДС и акцизов, кроме случаев, предусмотренных НК РФ.

Критерии признания активов амортизируемым имуществом определены НК РФ – в частности, срок полезного использования (не менее 12 месяцев) и первоначальная стоимость (более 100 тыс. руб.). Однако в НК РФ назван лишь один определяющий критерий отнесения объектов интеллектуальной собственности к НМА – длительное время его производственного использования (более 12 месяцев), условие же о стоимости НМА отсутствует.

В связи с этим мнения контролирующих органов по поводу стоимостного критерия разделились. Представители Минфина полагают, что затраты на приобретение (создание) НМА стоимостью менее той, что указана в НК РФ, для целей налогообложения прибыли признаются как материальные расходы (см. письма от 18.03.2019 № 03-03-06/1/17688, от 31.08.2012 № 03-03-06/1/450, от 09.12.2010 № 03-03-06/1/765). Между тем специалисты ФНС считают иначе: стоимость НМА учитывается в целях налогообложения прибыли через механизм амортизации вне зависимости от стоимости (см. Письмо от 25.02.2011 № КЕ-4-3/3006).

Стоимость НМА, созданных самой организацией, определяется как сумма фактических расходов на их создание, изготовление ( НК РФ). Под фактическими расходами подразумеваются материальные расходы, затраты на оплату труда, на услуги сторонних организаций, стоимость патентных пошлин и др. Исключение – суммы налогов, учитываемых в составе расходов в соответствии с НК РФ.

При этом в силу ст. 255 НК РФ к расходам налогоплательщика на оплату труда (помимо непосредственно оплаты выполнения трудовой функции) относятся также:

-

средний заработок, сохраняемый сотрудникам на время отпуска (пп. 7);

-

отчисления в резерв на предстоящую оплату отпусков (пп. 24).

Кроме того, в соответствии со ст. и НК РФ выплаты в виде среднего заработка, сохраняемого работникам на время отпуска, включаются в базу для исчисления страховых взносов.

Учет НМА в 1С 8.3 — пошаговая инструкция

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| 27 февраля | 08.05 | 60.01 | 122 034 | 122 034 | 122 034 | Принятие к учету внеоборотного актива | Поступление НМА |

| 19.02 | 60.01 | 24 000 | 24 000 | Принятие к учету НДС | |||

| 27 февраля | — | — | 144 000 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| 28 февраля | 04.01 | 08.05 | 120 000 | 120 000 | 120 000 | Ввод в эксплуатацию | Принятие к учету НМА |

| 28 февраля | 68.02 | 19.02 | 24 000 | Принятие НДС к вычету | Формирование записей книги покупок | ||

| — | — | 24 000 | Отражение вычета НДС в Книге покупок | ||||

| 31 марта | 44.01 | 05 | 1 000 | 1 000 | 1 000 | Начисление амортизации | |

| 31 марта | 90.07.1 | 44.01 | 1 000 | 1 000 | 1 000 | Признание затрат на амортизацию в составе коммерческих (косвенных) расходов | |

| 20 декабря | 44.01 | 05 | 1 000 | 1 000 | 1 000 | Начисление амортизации за последний месяц | Передача НМА |

| 05 | 04.01 | 10 000 | 10 000 | 10 000 | Списание накопленной амортизации | ||

| 91.02 | 04.01 | 110 000 | 110 000 | 110 000 | Списание остаточной стоимости НМА | ||

| 62.01 | 91.01 | 600 000 | 60 000 | 500 000 | Выручка от реализации НМА | ||

| 91.02 | 68.02 | 100 000 | Начисление НДС с выручки |

От теории к практике

На первый взгляд, в первоначальную стоимость НМА в числе прочих затрат необходимо включить только оплату труда работников, непосредственно занятых при создании НМА или при выполнении научно-исследовательских, опытно-конструкторских или технологических работ по трудовому договору (вместе со страховыми взносами, исчисленными с указанных выплат).

Тогда как отпускные (и, соответственно, страховые взносы, исчисленные с них) формально не являются вознаграждением за выполнение работниками трудовых функций, в том числе связанных с созданием НМА. Подобные выплаты производятся за периоды отдыха работников, то есть за время, когда они фактически не принимают непосредственное участие в создании объекта НМА. Чиновники Минфина еще в Письме от 04.07.2014 № 03-04-06/32423 пояснили, что согласно ст. и ТК РФ отпуск представляет собой время отдыха, в течение которого работник свободен от исполнения трудовых обязанностей. Из этого следует, что средний заработок, выплачиваемый за период отпуска в соответствии со ст. 114 ТК РФ, не относится к доходам от осуществления трудовой деятельности. Получается, что затраты в виде сумм отпускных плательщикам налога на прибыль не нужно включать в первоначальную стоимость НМА (и списывать в дальнейшем через амортизацию). Эти затраты они вправе учесть в расходах единовременно (и этот вариант является более выгодным для них).

В Письме от 26.11.2018 № 03-03-06/1/85271 чиновники Минфина, на первый взгляд, тоже позволили налогоплательщикам формировать первоначальную стоимость НМА без учета расходов на отпускные (и отчислений в резерв на предстоящую оплату отпусков). Поскольку в нем авторы письма пришли к выводу, что первоначальная стоимость НМА формируется в том числе за счет расходов на оплату труда работников, которые непосредственно участвуют в создании нематериальных активов, а также расходов в виде страховых взносов.

Однако не все так просто. В вопросе налогоплательщик четко обозначил два вида затрат – отпускные и отчисления в резерв по отпускам, но чиновники Минфина при ответе использовали довольно обтекаемую формулировку, которая может быть истолкована по-разному. При этом в нормах гл. 25 НК РФ не оговаривается непосредственное участие работника в создании НМА. А в силу пп. 7 ст. 255 НК РФ затраты в виде среднего заработка, сохраняемого работникам на время отпуска, для целей налогового учета признаются расходами на оплату труда.

Исходя из перечисленных обстоятельств формирование первоначальной стоимости создаваемого плательщиком налога на прибыль объекта НМА без учета расходов на выплату отпускных (и соответствующих им сумм страховых взносов), по мнению автора, чревато налоговыми рисками. Тем более что Президиум ВАС еще в Постановлении от 07.02.2012 № 11709/11 по делу № А68-14429/2009 однозначно указал, что оплата отпуска относится к заработной плате, что подтверждается ст. 136 ТК РФ, определяющей порядок, место и сроки выдачи (перечисления) зарплаты, в том числе срок оплаты отпуска, а также положениями ст. 139 ТК РФ, устанавливающей порядок исчисления среднего дневного заработка для оплаты отпусков. Оспорить в арбитраже эту позицию едва ли получится.

Выбытие НМА

Нематериальные активы могут выбывать из организации по следующим причинам:

- прекращение срока действия патента, свидетельства или других охранных документов;

- уступка (продажа) исключительных прав на результаты интеллектуальной деятельности;

- непригодность к дальнейшему использованию;

- истечение срока полезного использования.

В налоговом учете выручка от реализации НМА определяется в соответствии с п.2 ст.249 НК РФ. Она рассчитывается исходя из всех поступлений, связанных с расчетами за реализованные НМА.

Особенности определения расходов при реализации амортизируемого имущества, к которому относятся и НМА, приведены в пп.1 п.1 ст.268 НК РФ. В нем говорится, что доходы от реализации амортизируемого имущества можно уменьшить на его остаточную стоимость, которая определяется в соответствии с п.1 ст.257 НК РФ. Однако в этом пункте говорится о порядке расчета остаточной стоимости основных средств, а не НМА.

Специалисты трактуют пп.1 п.1 ст.268 НК РФ двояко. Одни считают, что в качестве расхода можно учитывать остаточную стоимость НМА, исчисленную по правилам определения остаточной стоимости основных средств. Другие полагают, что поскольку прямой нормы об остаточной стоимости НМА Налоговый кодекс не содержит, то уменьшать налоговую базу на остаточную стоимость НМА вообще нельзя.

Если налогоплательщик при реализации НМА списывает его остаточную стоимость, ранее накопленные разницы по амортизации погашаются. Если же организация решила при реализации НМА не признавать его остаточную стоимость в составе расходов в налоговом учете, то образуется постоянная разница. Ведь в бухучете остаточная стоимость НМА обязательно списывается.

Пример 2. У организации на балансе числится нематериальный актив, остаточная стоимость которого в бухгалтерском учете — 200 000 руб., а в налоговом — 150 000 руб. За фактический срок амортизации объекта начислено отложенное налоговое обязательство в сумме 12 000 руб. Организация реализует этот объект НМА.

Посмотрим, как применяется ПБУ 18/02 при разных вариантах учета остаточной стоимости НМА.

Первый вариант. Организация решила в налоговом учете уменьшить доходы от выбытия НМА на его остаточную стоимость. В этом случае между бухгалтерским и налоговым учетом возникает разница в сумме остаточной стоимости НМА. Эта разница, умноженная на 24%, должна быть равна непогашенному отложенному налоговому обязательству (активу). Оно подлежит списанию при реализации НМА.

Бухгалтер организации должен сделать следующую проводку:

Дебет 77 Кредит 68

12 000 руб. ((200 000 руб. — 150 000 руб.) х 24%) — погашена сумма отложенного налогового обязательства.

Второй вариант. Организация решила при реализации НМА не признавать его остаточную стоимость в составе расходов в налоговом учете. В этом случае возникают постоянная разница и постоянное налоговое обязательство. Ведь в бухучете остаточная стоимость НМА при его выбытии обязательно списывается. Помимо этого организации следует погасить отложенное налоговое обязательство:

Дебет 99 Кредит 68

48 000 руб. (200 000 руб. х 24%) — начислено постоянное налоговое обязательство исходя из остаточной стоимости нематериального актива, списанной в бухгалтерском учете;

Дебет 77 Кредит 99

12 000 руб. — списана сумма отложенного налогового обязательства.

Если НМА был передан другой организации безвозмездно, его остаточную стоимость в налоговом учете признать нельзя. Это следует из п.16 ст.270 Кодекса. В бухгалтерском учете остаточная стоимость НМА, переданного безвозмездно, списывается на операционные расходы. Такой порядок установлен п.11 ПБУ 10/99 «Расходы организации». Разный способ признания остаточной стоимости в бухгалтерском и налоговом учете приводит к образованию постоянных разниц и постоянного налогового актива.

Если НМА реализован с убытком, то в целях налогового учета убыток учитывается в составе прочих расходов равными долями в течение срока, определяемого как разница между сроком полезного использования НМА и фактическим сроком его эксплуатации. На это указывает п.3 ст.268 НК РФ. В бухгалтерском учете убыток от реализации НМА признается сразу. Поэтому при реализации НМА с убытком появляются вычитаемые временные разницы, которые приводят к образованию отложенного налогового актива.

О.Л.Арутюнова

Эксперт журнала

«Российский налоговый курьер»

Отражение демонтажа в бухгалтерском учете

Данные о выбывшем объекте могут отражаться на счетах компании двумя способами:

— в виде остаточной стоимости, если срок использования объекта по документам еще не закончился,

— как сумма средств, инвестированных в его демонтаж.

Эти затраты ложатся на прочие расходы фирмы отчетного периода.

Нюансы расчета налога на добавленную стоимость:

— если демонтаж проводит нанятая сторонняя организация, то сумма налогового кредита должна быть учтена в обычном порядке;

— НДС не может быть восстановлен для объектов, которые были полностью самортизированы, кроме тех случаев, когда ликвидируемый объект имеет несколько неясных сумм списания на счетах;

— если руководство принимает решение продать детали, оставшиеся после списания объекта, то нужно начислить сумму налога в обязательства.

Формула расчета суммы налога, которая еще может быть восстановлена, выглядит следующим образом:

НДС = Пр * Ост \ Перв, где

Пр — принятая к вычету сумма,

Ост (перв) — стоимость объекта, учетная (первоначальная), без переоценки.

В случае ликвидации объекта восстанавливать сумму НДС не требуется. Но в таком случае придется разбираться с налоговой инспекцией в судебном порядке. Хотя, скорее всего, решение будет принято в сторону плательщика налога, так как в законе не прописаны четкие указания по восстановлению суммы НДС.

При начислении налога на прибыль остаточная стоимость объекта ОС, а также суммы средств, потраченные на демонтаж оборудования, должны быть отнесены к внереализационным расходам. Материалы, узлы и детали также должны быть отнесены к данной статье затрат вне зависимости от того, будут ли они использоваться далее или нет.

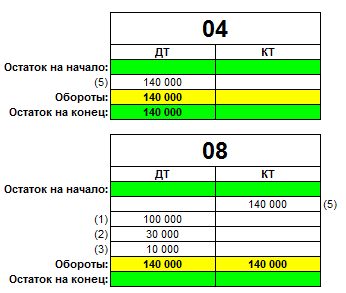

Создание нематериальных активов

При создании НМА своими силами, все затраты собираются на счете 08, потом списываются на счет 04.

Проводки:

- Дебет 08 Кредит 60,70,69итп-Отражены все расходы по созданию НМА

- Дебет 04 Кредит 08-(Списан дебетовый обороту по счету 08)-НМА принят в качестве НМА.

Рассмотрим пример:

Организация создает вэб сайт своими силами:

Затраты на создании составили:

- Зарплата работникам-100 000 рублей.

- Страховые взносы от заработной платы-30 000 рублей(100 000*0,3).

- Консультационные расходы, от других организаций 12000 рублей (втч НДс 20%).

Решение:

- Дебет 08 Кредит 70- 100 000 рублей- Начислено Зп работникам.

- Дебет 08 Кредит 69-30000 рублей- Начислено страховые взносы от ЗП

- Дебет 08 Кредит 60-10 000 рублей. (12000/120*100)-консультационные расходы.

- Дебет 19 Кредит 60-2000 рублей (12000/120*20)-НДС от консультационных услуг.

- Дебет 04 Кредит 08-140 000 рублей (100 000 +30 000+10000)-Сайт принят в качестве НМА.

Комментарии: В ходе создания сайта расходы на домен и хостинг в первый месяц могут включаться в первоначальную стоимость.

Схема 3 Отражение операций по созданию НМА на счетах (самолетиках)

Начисление амортизации НМА

Нормативное регулирование

В БУ стоимость НМА погашается через начисление амортизации, начиная со следующего месяца после принятия объекта к учету и прекращается погашаться со следующего месяца после его выбытия или полного погашения стоимости НМА (п. 31-33 ПБУ 14/2007).

Начисление амортизации осуществляется по кредиту счета 05 «Амортизация нематериальных активов» в корреспонденции со счетами затрат. В нашем примере НМА учитывается для коммерческих нужд, поэтому затраты по начисленной амортизации относятся на издержки обращения в дебет счета 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» (план счетов 1С).

В НУ стоимость объекта НМА погашается через начисление амортизации, начиная со следующего месяца после ввода его в эксплуатацию и прекращает погашаться со следующего месяца после его выбытия или полного погашения стоимости (п. 4 ст. 259 НК РФ, п. 5 ст. 259.1 НК РФ).

В НУ начисленная амортизация может признаваться в составе прямых, косвенных или внереализационных расходов, в соответствии с учетной политикой по НУ. В нашем примере амортизация учитывается в составе косвенных расходов единовременно в последний день месяца начисления.

Узнать подробнее особенности начисления амортизации в 1С.

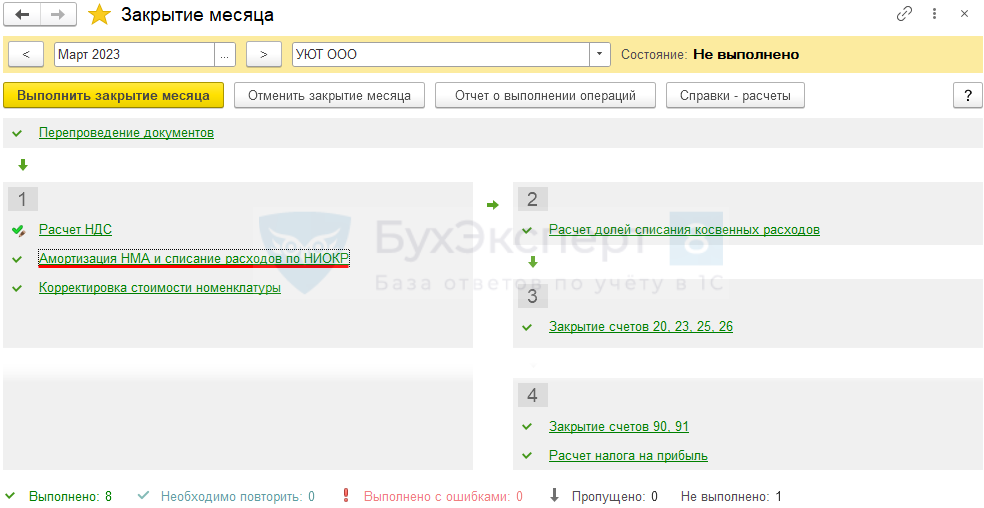

Учет в 1С

Параметры начисления амортизации задаются:

- изначально — в документе Принятие к учету НМА;

- при изменении параметров начисления амортизации — в документе Изменение отражения амортизации НМА.

Ежемесячное начисление амортизации осуществляется при выполнении процедуры Закрытие месяца операция Амортизация НМА и списание расходов по НИОКР в разделе Операции —Закрытие месяца.

В нашем примере web-сайт принят к учету в качестве НМА и введен в эксплуатацию 28 февраля, следовательно, амортизация в БУ и НУ начисляется с марта.

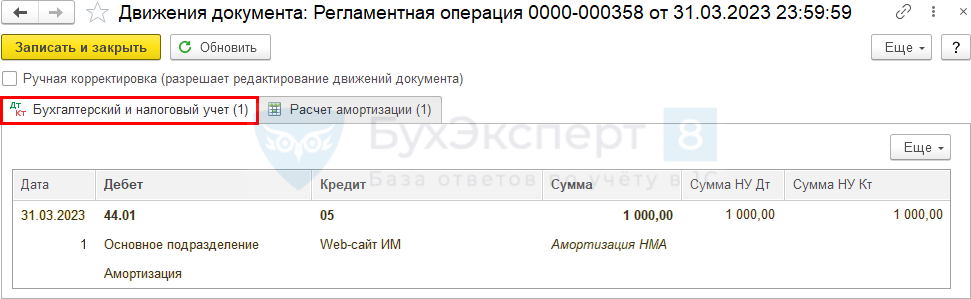

Проводки по документу

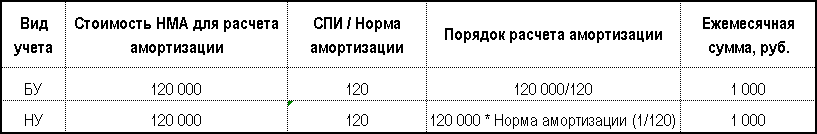

Документ формирует проводку:

Дт 44.01 Кт 05 — начисление амортизации.

Аналогично осуществляется начисление амортизации за следующие месяцы до полного погашения стоимости. При выбытии НМА амортизация за последний месяц начисляется в документе выбытия, например, в документе Передача НМА.

Расчет амортизации:

Ежемесячная сумма амортизации в 1С рассчитана правильно.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по расчету амортизации, например, Бухгалтерскую справку.

В 1С можно распечатать бланк расчета амортизации с помощью отчета Справка-расчет амортизации в разделе Операции — Закрытие месяца — кнопка Справки-расчеты — Амортизация.

В нем представлен расчет амортизации в БУ PDF и НУ PDF по отдельности, но с возможностью раскрыть сумму амортизации по месяцам начисления.

Ввод в эксплуатацию НМА

Принятие к учету НМА оформите документом Принятие к учету НМА в разделе ОС и НМА —Принятие к учету НМА.

Вкладка Внеоборотный актив

На вкладке Внеоборотный актив указываются данные приобретенного актива до ввода в эксплуатацию:

- Вид объекта учета — Нематериальный актив;

- Способ поступления — способ поступления внеоборотного актива в организацию, в нашем примере это Приобретение за плату;

- Нематериальный актив — ранее введенный нематериальный актив в справочнике Нематериальные активы;

- Счет — 08.05 «Приобретение нематериальных активов».

По кнопке Рассчитать суммы заполняются поля:

- Стоимость;

- Стоимость НУ.

Вкладка Бухгалтерский учет

На вкладке Бухгалтерский учет указывается:

- Счет учета — счет 04.01 «Нематериальные активы организации»;

- Счет начисления амортизации — 05 «Амортизация нематериальных активов»;

- флажок Начислять амортизацию должен быть установлен: именно он влияет на автоматическое начисление амортизации в БУ при Закрытии месяца;

- Способ начисления амортизации — метод начисления по БУ, установленный в учетной политике организации;

- Способ отражения расходов по амортизации — способ учета затрат на амортизацию НМА, выбирается из справочника Способы отражения расходов;

В нашем примере затраты учитываются по Дт 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» (план счетов 1С), т. к. расходы на амортизацию торговых организаций включаются в состав коммерческих расходов в БУ (косвенных расходов — в НУ).

Срок полезного использования (в месяцах) — предполагаемый срок полезного использования.

Вкладка Налоговый учет

На вкладке Налоговый учет указывается:

- Порядок включения стоимости в состав расходов — Начисление амортизации, т. к. в налоговом учете актив признается амортизируемым имуществом;

- флажок Начислять амортизацию должен быть установлен: именно он влияет на автоматическое начисление амортизации по НУ при Закрытии месяца;

- Срок полезного использования (в месяцах) — срок полезного использования, согласно установленной амортизационной группы НМА;

- Специальный коэффициент — понижающий коэффициент, если он установлен учетной политикой. В нашем примере он не установлен, поэтому данное поле не заполняем (п. 4 ст. 259.3 НК РФ).

Порядок признания расходов на НМА при УСНО.

Напомним, при УСНО к расходам относятся только те виды затрат, которые содержатся в закрытом перечне п. 1 . Если какие-то виды затрат в нем не поименованы (а таких довольно много) и в отношении них нет никаких отсылок к положениям гл. 25 НК РФ, то включить их в налоговую базу «упрощенец» не вправе.

Расходы на создание объектов НМА при УСН упоминаются в гл. 26.2 НК РФ, но налоговых правил, определяющих порядок их признания «упрощенцем» в налоговой базе, не так уж и много.

Например, в пп. 2 п. 1 «упрощенцам» с объектом налогообложения «доходы минус расходы» разрешается учесть в налоговой базе расходы на создание объекта НМА. Подпунктом 4 п. 2 определено, что расходы на НМА учитываются в порядке, предусмотренном п. 3 (то есть с момента принятия на бухгалтерский учет НМА). В течение налогового периода расходы принимаются за отчетные периоды (на последнее число квартала) равными долями.

Согласно последней из названных норм в случае применения налогоплательщиком УСНО с момента постановки на учет в налоговых органах стоимость НМА принимается по первоначальной стоимости этого имущества, определяемой в порядке, установленном законодательством о бухгалтерском учете. Полагаем, такое же правило используется в случае, если до УСНО налогоплательщик применял другой режим налогообложения, но расходы на создание НМА понес во время применения «упрощенки».

А в пункте 4 сказано, что в состав НМА включаются те из объектов, которые признаются амортизируемым имуществом в соответствии с гл. 25 НК РФ. Критерии признания активов амортизируемым имуществом перечислены в п. 1 . К ним относятся, в частности, срок полезного использования (не менее 12 месяцев) и первоначальная стоимость (более 100 000 руб.).

Следует упомянуть и о п. 3 , где говорится, что сроки полезного использования НМА также определяются по правилам гл. 25 НК РФ, а именно на основании п. 2 . (Однако данное правило понадобится «упрощенцам» лишь в случае вынужденной утраты права на применение УСНО и при переходе на общий режим налогообложения.)

При этом само понятие объекта НМА в гл. 26.2 НК РФ не определено. Зато оно раскрывается в п. 3 : такими объектами признаются приобретенные и (или) созданные налогоплательщиком результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности (исключительные права на них), используемые в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации в течение длительного времени (продолжительностью свыше 12 месяцев).

Итак, чтобы признать актив объектом НМА для целей налогового учета, необходимы:

– способность актива приносить налогоплательщику экономические выгоды (доход);– надлежаще оформленные документы, подтверждающие существование самого НМА и (или) наличие исключительных прав у налогоплательщика на результаты интеллектуальной деятельности (в том числе патенты, свидетельства, другие охранные документы, договор уступки (приобретения) патента, товарного знака).

Для признания актива нематериальным «упрощенец» прежде всего должен сформировать его первоначальную стоимость.

Бухгалтерский учёт нематериальных активов

В плане счетов бухгалтерского учёта предусмотрен специальный счёт 04 «Нематериальные активы». НМА учитываются по первоначальной стоимости, амортизируются и отражаются на текущую дату с учётом морального износа.

С точки зрения бухучёта нематериальные активы можно классифицировать по разным категориям:

- по источнику поступления: приобретенные, полученные в дар, произведенные своими силами, внесённые учредителями в уставный капитал;

- по применению: применяются в производственной деятельности или нет;

Чтобы корректно отразить каждый объект нематериальных активов в бухгалтерском учёте, на него заводится карточка учёта (можно применять унифицированную форму НМА-1). В карточке учёта отражаются основные характеристики объекта, этапы его использования и выбытия.

Вне зависимости от стоимости НМА, списывать его можно только через амортизацию В соответствии с ПБУ 14/2007, делать это можно одним из трёх способов:

- линейное списание;

- списание пропорционально объёму произведённой продукции или выполненных работ;

- списание способом уменьшаемого остатка.

Для амортизации нематериальных активов применяется счёт 05:

Корреспонденция счетов при покупке НМА будет следующая:

- Дт 08 — Кт 60(76) — учтена стоимость покупки актива;

- Дт 19 — Кт 60(76) — учтён НДС по купленному объекту;

- Дт 04 — Кт 08 — объект НМА поставили на учёт;

- Дт 69 — Кт 19 — НДС по активу поставлен к вычету.

Если объект НМА был создан собственными силами:

- Дт 08 — Кт 76,71,70,69,60,10;

- Дт 04 — Кт 08.