- Содержание и порядок оформления командировки в табеле учета рабочего времени

- Как отразить в табеле учета рабочего времени командировку?

- Командировка в табеле учета рабочего времени как заполнять?

- Что такое командировка

- Что такое табель и для чего нужен учет отработанного времени

- Шпаргалка для бухгалтера по расчету среднего заработка за период командировки

- Определяем количество фактически отработанных в расчетном периоде дней

- Определяем заработок за расчетный период

- Вычисляем средний дневной заработок и общую сумму выплаты за время командировки

- Доплата до оклада

- Командировка в выходные

- Кого можно, а кого нельзя отправлять в командировку

- Как оплачивается сверхурочная работа командированных сотрудников?

- Когда надо оформлять командировку, а когда – служебную поездку?

- Как оформить командировку в 1С 8.3 ЗУП

- Командировка

- Командировка группы (Т-9а)

- Документ «Командировка»

- Месяц и дата документа

- Срок командировки

- Освободить ставку на период отсутствия

- Данные для печати

- Стаж ПФР

- Печатные формы документа

- С какими проблемами могут столкнуться командированные работники?

- Работа в выходные — оплата в двойном размере

Содержание и порядок оформления командировки в табеле учета рабочего времени

Предприятие может использовать унифицированную форму Т-12 (при заполнении от руки) и Т-13 (при автоматическом заполнении), принятые постановлением Госкомстата № 1 от 05. 01. 2004. Данные формы не являются обязательными, поэтому предприятие вправе разработать свои образцы табеля.

На практике многие предприятия используют унифицированные формы, допускается при необходимости вносить в них коррективы.

Используемая форма табеля должна содержать:

- название: «Табель рабочего времени»;

- дату составления;

- полное наименование предприятия;

- графы для отражения явок и неявок, указания причин;

- единицы измерения: дни и часы, дни или часы;

- ФИО сотрудника, несущего ответственность за заполнение табеля;

- подписи лиц, которые обязаны утверждать табель.

Необходимо отразить все часы, явку и неявку работника на каждый день.

Заполнение табеля в точном соответствии с правилами имеет важное значение, так как от этого зависит точный размер зарплаты. Начисление зарплаты периодически проверяется налоговыми органами

Табель служит подтверждением факта присутствия на рабочем месте. При возникновении трудовых споров, табель служит доказательным документом.

Как отразить в табеле учета рабочего времени командировку?

Реестр учета трудового времени — важный документ на предприятии. Правильность его заполнения влияет на сумму заработной платы. Ее начисление и выплаты, часто проверяет налоговая инспекция. При этом они поднимают и сверяют все сопутствующие документы и пересчитывают зарплату.

Суть заполнения реестра, состоит в том, чтобы правильно отобразить использование трудового времени работника. Таблица заполняется по кодовым названиям, расшифровка которых указана на самом бланке.

К основным требованиям по заполнению относят:

- Необходимость заполнять его в режиме текущего времени, так как на основании него происходит начисление заработной платы;

- Вносят явки и неявки с помощью одного из способов: внесения отклонений или сплошной регистрацией;

- Заполняется две строчи — в верхней части ставят кодовое обозначение, например, Я — явка на работу, К — командировка и т. п.; в нижней ставят количество отработанных часов. Бывают и оба значения кодовые.

Отражение в табеле учета рабочего времени командировки обозначается буквенным кодом — К. Отмечается как день поездки — день выезда и день приезда домой, дни простоя.

Командировка в табеле учета рабочего времени как заполнять?

Основанием для отправки сотрудника в поездку является приказ по предприятию. Дни деловой поездки можно считать на основании: билетов на дорогу; служебной записки; соответствующего удостоверения.

Днями пребывания в поездке по производственным или деловым целям считают дни:

- Выезда и прибытия;

- Трудовые дни;

- Выходные и праздничные дни, если так совпало;

- Больничные.

Как заполнять просто трудовой день, всем понятно и особых вопросов по этому поводу нет — в реестре обозначается код К. Но как быть, если поездка совпала с еще одним событием? Все нюансы пребывания необходимо отображать в реестре учета времени, так как это влияет на расчет суточных. Рассмотрим на примерах.

Сотрудник с отчетными документами предоставляет больничный лист — в реестре это отражается в двух строках. В верхней — К и в нижней Б — больничный. Сотрудник выехал вечером в воскресенье — днем поездки считается день выезда, то есть выходной. В реестре обозначается в верхней строке — К, в нижней — В. Оплата суточных и зарплаты за выходной день идет по двойному тарифу, согласно законодательству РФ, компенсация стоимости билета — по его номиналу.

Работник вернулся с поездки в выходной или праздничный день — в реестре отражается также – К/В, оплата по двойному тарифу. Если сотрудник в командировке работал в выходной или праздничный день, в табеле заполняют как К/РВ — рабочий выходной.

Все выходные или праздничные рабочие дни, оплачивают по двойному тарифу или работник может взять себе один день выходного, но оплата В или РВ будет по обычной ставке. Работник работал в ночное время, например, при устранении аварии — обозначают как К/Н. При этом, должно быть письменное подтверждение деятельности в ночное время в виде служебной записки, подписанной руководителем на предприятии, куда был откомандирован сотрудник.

Что такое командировка

Выезд специалистов из территории организации по служебным делам и специальным поручениям, исходящим со стороны руководства компании, на срок до выполнения задания, называют командировками. Направление сотрудников для работы в другие места – обычный производственный процесс.

За это время:

- выполняются важные для производства мероприятия;

- сохраняются рабочие места;

- оплачиваются затраты, связанные со служебной деятельностью;

- учитывается период отсутствия работника в рабочем табеле.

В командировку могут послать любого человека из персонала фирмы, на основании приказа работодателя и командировочного удостоверения. Работник обязан документально подтвердить:

- отъезд, дату прибытия, в пункт назначения;

- выполнение производственного задания;

- точки передвижения.

По возвращению на предприятие специалисту предстоит заполнить авансовый отчет, передать его в бухгалтерию, где проверят каждую статью расходов, после утверждения работодателем будут проведены начисления.

За время нахождения в сторонней организации командировочному нужно собирать транспортные билеты, отмечать время приезда и отъезда, эти данные понадобятся для доказательной базы относительно целевых трат, по ним будут возмещены израсходованные во время поездки деньги.

Что такое табель и для чего нужен учет отработанного времени

- учитывать время, отработанное или не отработанное наемным работником;

- контролировать соблюдение графика рабочего времени (явки, неявки, опоздания);

- иметь официальные сведения об отработанном каждым работником времени для расчета зарплаты или составления статистической отчетности.

Бухгалтеру он поможет подтвердить правомерность начисления или неначисления сумм зарплаты и компенсаций каждому работнику. Кадровику — отследить явку и, в случае необходимости, обосновать взыскание, наложенное на работника.

Стоит отметить, что унифицированные формы табелей № Т-12 и № Т-13 с 01.01.2013 не обязательны для применения. Но учет вести работодатели обязаны (). Организации и ИП вправе использовать другие способы контроля времени нахождения сотрудников на рабочих местах. Но по факту формат бланка, разработанный Госкомстатом, достаточно удобен и продолжает повсеместно применяться.

Шпаргалка для бухгалтера по расчету среднего заработка за период командировки

Определяем количество фактически отработанных в расчетном периоде дней

Расчетный период — 12 календарных месяцев, предшествующих месяцу начала командировки, или меньше, если сотрудник отработал в компании меньше года. Для расчета среднего заработка учитываются только рабочие дни, а не календарные, как для расчета отпускных.

Из расчетного периода исключается время нахождения на больничном, в отпуске, в том числе без содержания, в командировке, время простоя и т д. (см. ст. 139 ТК РФ и п. 5 Пост. Правительства РФ№ 922 от 24.12.2007). Также в расчете не участвуют суммы, начисленные за это время.

Пример:

Петрова А. А. работает с 10.02.2006, 25.02.2014 направлена в командировку на 5 дней. Всего в расчетном периоде (с февраля 2013 — по январь 2014) 247 рабочих дней. Были исключаемые периоды: в августе на период больничного пришлось 8 рабочих дней, а в сентябре на период ежегодного оплачиваемого отпуска — 14 рабочих дней. Тогда 247 — 8 — 14 = 225 фактически отработанных дней.

Определяем заработок за расчетный период

В расчет среднего заработка включаются все выплаты, которые предусмотрены системой оплаты труда, кроме больничных, отпускных, материальной помощи и других выплат социального характера (см. 2 и 3 Пост. Правительства РФ № 922 от 24.12.2007). Об особенностях учета разных премий смотрите там же в п. 15.

Если перед или во время командировки сотрудника на предприятии было повышение окладов (тарифных ставок) в целом по организации (подразделению) необходимо индексировать средний заработок для расчета командировочных (см. п. 16 Пост. Правительства РФ № 922 от 24.12.2007).

Пример: Начисление Поповой А. А. за все месяцы, кроме августа и сентября, — 40 000, в августе — 26 086,96 рублей, в сентябре — 12 000 рублей. Итого за расчетный период: (40 000 рублей × 10 месяцев) + 26 086,96 рублей + 12 000 рублей = 438 086,96 рублей.

Вычисляем средний дневной заработок и общую сумму выплаты за время командировки

Заработок за расчетный период делим на количество фактически отработанных в расчетном периоде дней. Затем полученное число умножаем на количество дней, проведенных в командировке.

Пример: (438 086,96 / 225) × 5 = 9 735,27 рублей нужно выплатить Поповой А. А. С этой суммы у работника будет удержан НДФЛ.

Доплата до оклада

Если оплата по среднему заработку существенно меньше, чем зарплата, которую бы получил работник, если бы его не отправили в командировку, можно осуществить доплату до фактического заработка.

Если такая доплата предусмотрена трудовым или коллективным договором или локальным нормативным актом, на нее можно уменьшить налоговую базу по налогу на прибыль (см. п. 25 ст. 255 НК РФ и письма Минфина от 03.12.2010 № 03-03-06/1/756и от 14.09.2010 № 03-03-06/2/164).

Однако рассчитывать средний заработок нужно всегда, исходя из среднего заработка, а затем сравнивать их с окладом, чтобы не ухудшить положение работника, если ему выгоднее получать средний заработок.

Командировка в выходные

Бывают ситуации, когда дни служебной командировки выпадают на выходные работника по графику.

Если в эти дни сотрудник к работе не привлекался, то они не оплачиваются. А если он привлекался к работе в командировке в выходные дни или находился в пути, то они должны быть оплачены, но уже не по среднему заработку. В соответствии с со ст. 153 ТК, работа в выходные дни оплачиваются не менее, чем в двойном размере от дневной тарифной ставки, либо в одинарном размере, но с правом «отгулять» выходной впоследствии (см. ст. 153 ТК РФ и ст. 106 ТК РФ).

При расчете оплаты в двойном размере нужно ориентироваться на применяемую систему оплаты труда работника (см. письма Минфина от 25.12.2013 г. № 14-2-337 и от 05.09.2013 № 14-2/3044898-4415).

По материалам журнала «Я — бухгалтер»

Кого можно, а кого нельзя отправлять в командировку

Приказом руководства командировать со служебными поручениями можно любого сотрудника предприятия, имеющего подходящую для выполнения выездных задач квалификацию и опыт работы. Но есть исключения.

В командировку нельзя отправлять женщин, ожидающих рождения ребенка, имеющих малолетних детей; работников, которым не исполнилось 18 лет, а также тех, кто ухаживает за больными близкими или детьми-инвалидами.

Во всех этих случаях, выполнение работ вне рабочего места возможно только при личном письменном согласии конкретного сотрудника и отсутствии врачебных противопоказаний.

Вопрос: Куда сдавать документы для получения командировочных расходов, оплаты проезда в отпуск, денежной компенсации за наем жилья?Посмотреть ответ

Как оплачивается сверхурочная работа командированных сотрудников?

В Трудовом кодексе и Положении о командировках не содержится норм, касающихся порядка оплаты сверхурочной работы командированных сотрудников. Разъяснения государственных органов и судебная практика по данному вопросу неоднозначны. Можно выделить две противоречивые позиции по данному вопросу.

1. Привлечь работника к сверхурочной работе в период командировки можно. Оплата производится по правилам, установленным для сверхурочной работы (ст. 99, 152 ТК РФ).

При таком подходе работа оплачивается за первые два часа не менее чем в полуторном размере, за последующие часы – не менее чем в двойном размере. По желанию работника сверхурочная работа может компенсироваться предоставлением дополнительного времени отдыха. Данная позиция нашла отражение как в Письме Минтруда России от 14 ноября 2013 г. № 14-2-195, так и в судебной практике5.

2. Привлечь командированного работника к сверхурочной работе нельзя, поэтому оплату за пределами рабочего времени нужно производить либо по среднему заработку без учета реального количества отработанных часов в день (Письмо Минфина России от 23 мая 2013 г. № 03-03-06/1/18410), либо по правилам, установленным для оплаты труда в выходные и праздники (ст. 153 ТК РФ).

Сторонники данной позиции ссылаются на то, что во время нахождения в командировке работник не выполняет трудовую функцию на рабочем месте, а исполняет служебное поручение вне места работы. Работодатель учитывает количество дней, отведенных на деловую поездку, а не рабочих часов за каждый день командировки. Под сверхурочной работой понимается осуществление трудовой функции за пределами установленной для работника продолжительности рабочего времени в определенных законом случаях (необходимость выполнить начатую работу, не законченную из-за непредвиденной задержки по техническим условиям производства, временные работы по ремонту механизмов, если неисправность может стать причиной прекращения работы для значительного числа работников, и т.д.). А это значит, что привлечь командированного работника к сверхурочной работе в том смысле, который установлен в ст. 99 ТК РФ, нельзя.

В Письме Минтруда России от 9 июля 2019 г. № 14-2/В-527 указано, что плата за сверхурочную работу в командировке производится по правилам оплаты труда в выходные и нерабочие праздничные дни (ст. 153 ТК РФ).

Когда надо оформлять командировку, а когда – служебную поездку?

Когда представитель компании отправляется по служебному заданию в другой город или страну, все вроде бы просто: он уезжает в командировку. Но «следом за ним» может поехать и сотрудник, у которого работа с разъездным характером. Где будет находиться в этот момент каждый из них — в командировке или служебной поездке? По нашему опыту, путаница в понятиях до сих пор существует. А это приводит и к финансовым, и к управленческим рискам. Давайте разберем, что и когда надо оформлять и как это делать правильно.

В соответствии со ст. 166 Трудового кодекса РФ, командировка — это направление человека по заданию на определенный срок вне места постоянной работы. Соответственно, если у сотрудника в трудовом договоре в качестве такого места указан конкретный адрес компании, в принципе любую поездку можно считать командировкой, и срок ее определяет работодатель.

При этом сейчас только 2 документа являются обязательными: приказ и авансовый отчет, в котором человек подтверждает свои расходы. Другие формы: командировочное удостоверение, служебное задание, журнал и т.д. — добровольные. Оформлять их можно, но тогда в локальных нормативных актах надо точно описать, что, как и когда используется.

На время командировки за сотрудником сохраняется должность и платится средний заработок. Также ему должны возместить расходы, связанные с поездкой. Ст. 168 ТК РФ уточняет, что компенсируется: проезд, проживание, суточные, другие расходы по согласованию. Кстати, размер суточных закон не регламентирует, и работодатель назначает его самостоятельно. Надо лишь помнить про ст. 217 Налогового кодекса РФ: она указывает не облагаемые налогом суммы — 700 рублей в день по России и 2500 рублей — за границей. Свыше них придется платить НДФЛ.

А дальше интереснее. Ст. 166 ТК РФ уточняет, что служебные поездки сотрудников, у которых разъездной характер работы, командировками не считаются. Это могут быть страховые агенты, торговые и медицинские представители, да в принципе все — от курьеров до директоров. То есть, человек может уехать в другой город, но при этом он находится как бы на своем месте. Все потому, что в трудовом договоре указана территория разъездов. Нюанс в том, что при обычной служебной поездке платится оклад, а при командировках — средний заработок. Последний может быть больше, особенно если в компании есть система премирования. Это источник риска.

Взывая к финансовой справедливости, люди просят признать их поездки командировками и компенсировать дополнительные расходы. Не добившись этого, человек обращается в суд. Как завершится дело — большой вопрос, но сама ситуация отнимет много времени.

Еще один риск связан с возмещением средств из Фонда социального страхования РФ. Если в локальных документах не прописать нюансы, связанные с несчастными случаями во время поездок, компании сложно будет доказать связь ЧП с производством. Допустим, человек поехал в командировку на личном авто, что не было разрешено, или заехал на служебном автомобиле к родным и попал в ДТП. ФСС может признать случай нестраховым и отказать в выплате.

Конечно, служебные поездки подчас выгоднее для работодателей, чем командировки. Так, суточные платятся только, если человек вынужден ночевать вне дома, не надо запрашивать письменное согласие семейного сотрудника и готовить приказ о направлении в каждую поездку. Для обычных командировок это необходимо. К тому же, в них нельзя направлять беременных.

В любом случае процесс надо регламентировать. Прежде всего, проверить документы, в которых описаны правила поездок. Надо обязательно надо указать работы и должности с разъездной работой, планирование и согласование поездок, учет рабочего времени и расходов, описать варианты транспорта для поездки: общественный, личный и т.д. — это поможет избежать переплат и снизит риск аварий. И, пожалуй, самое главное для разъездных сотрудников. В трудовом договоре надо указать характер работы и определить территорию.

Тогда поездки на большее расстояние будут считаться командировкой. В итоге вы будете легко управлять рабочими поездками, сможете отвечать на возможные вопросы и сомнения сотрудников, а значит, сделаете трудовые отношения в компании открытыми и прозрачными.

Как оформить командировку в 1С 8.3 ЗУП

Командировка

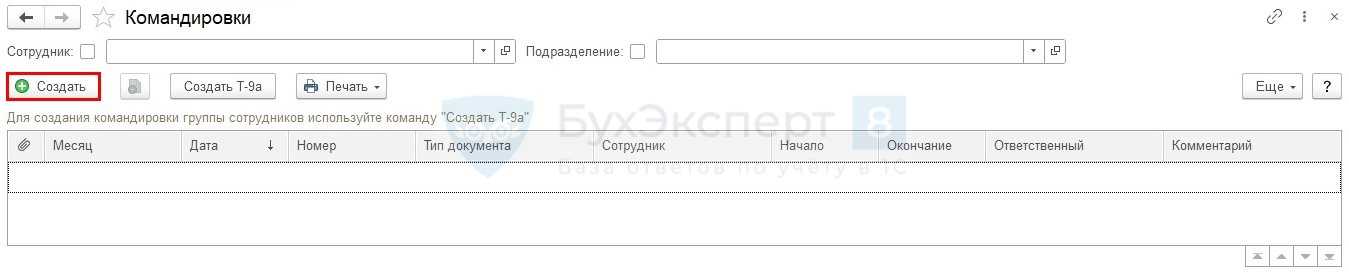

Создать новый документ Командировка можно в разделе Зарплата – Командировки или Главное – Все отсутствия сотрудников по команде Создать.

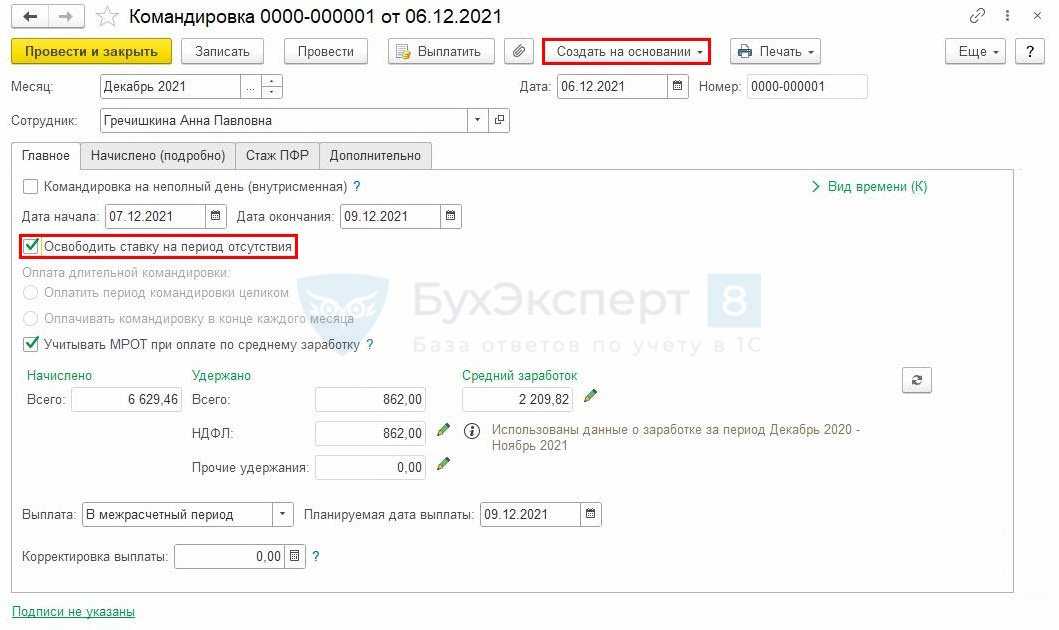

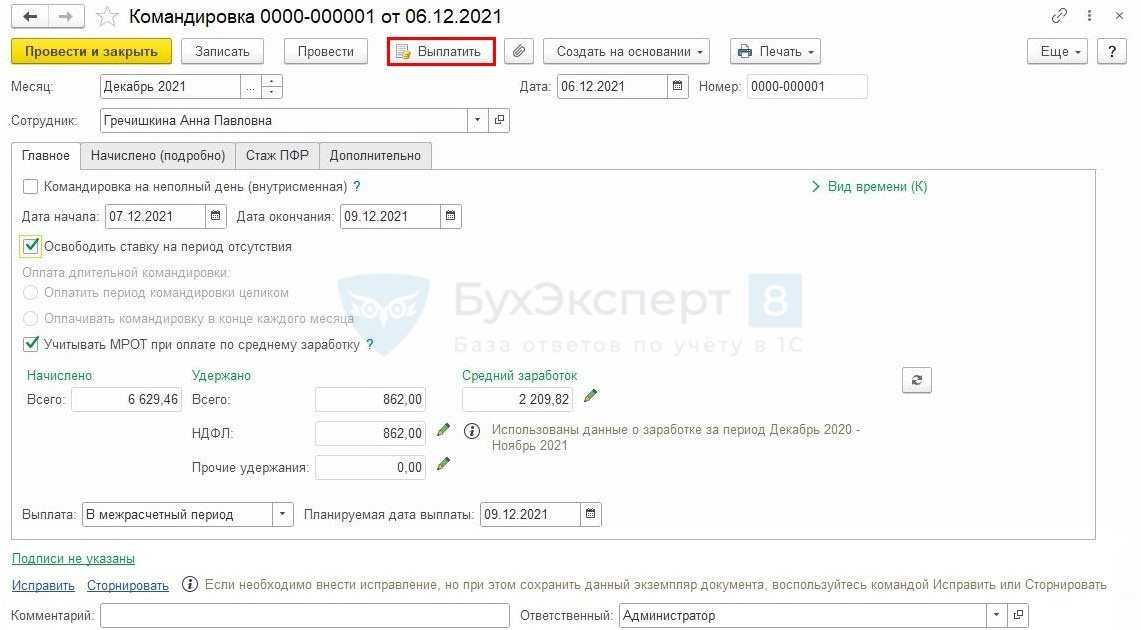

Месяц в документе — это месяц начисления, Сотрудник — работник, которого направляем в командировку. Период нахождения в командировке отражаем с помощью реквизитов Дата начала и Дата окончания.

Если в программе подключено ведение Штатного расписания (Настройка – Кадровый учет – Настройка штатного расписания), тогда в документе можно зарегистрировать временное освобождение ставки. Для этого предусмотрен флажок Освободить ставку на период отсутствия. Замещение командированного работника на период его отсутствия можно ввести по кнопке Создать на основании.

Если подключен помесячный учет длительных командировок, для переходящей командировки (например, с 29.11.2021 по 06.12.2021) можно выбрать способ оплаты:

- Оплатить период командировки целиком – в документе рассчитается оплата за весь период командировки.

- Оплачивать командировку в конце каждого месяца – в документе будет начислена только оплата за месяц начала командировки (с 29 по 30 ноября). Оплата за часть командировки, приходящуюся на следующей месяц (с 1 по 6 декабря), будет рассчитана в документе Начисление зарплаты и взносов. В нашем примере оплата за 1-6 декабря будет начислена в декабрьском документе.

Если в документе Командировка установлен флажок Учитывать МРОТ при оплате по среднему заработку, при расчете оплаты программа сравнит средний заработок сотрудника с МРОТ и использует в расчете наибольшее значение.

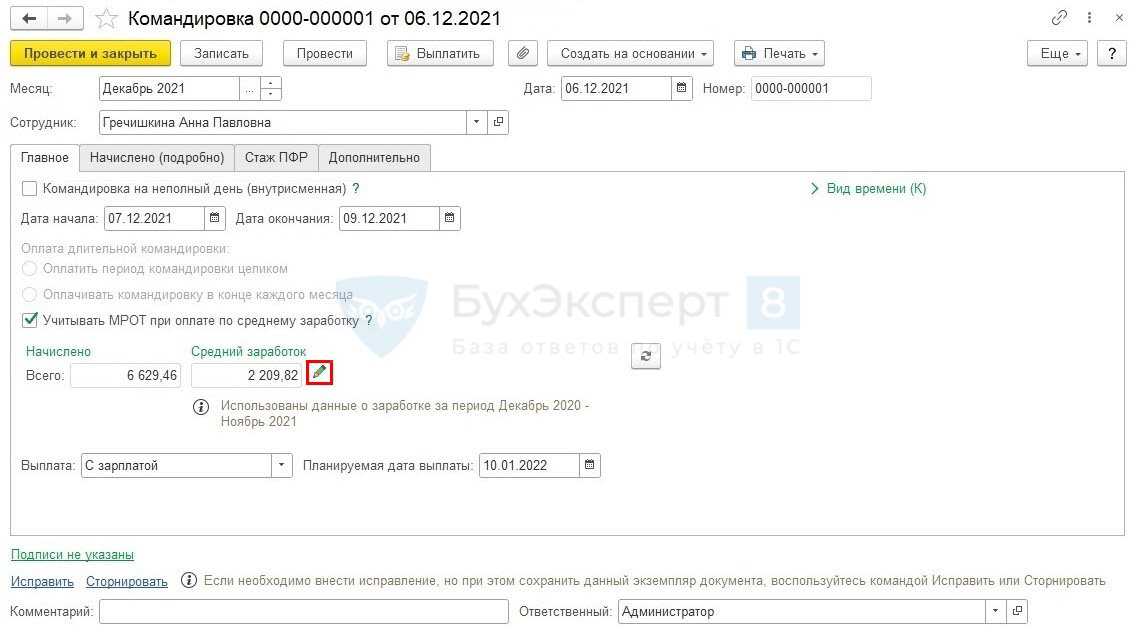

Открыть расшифровку расчета среднего заработка можно по кнопке со знаком «карандаш».

Оплата командировки может быть выплачена не только с зарплатой, но и с авансом или в межрасчет. Порядок выплаты также можно выбрать в документе Командировка:

- С зарплатой — это значение по умолчанию, сумма попадет в ведомость с видом операции Зарплата за месяц.

- С авансом — сумма попадет в ведомость с видом операции Аванс.

- В межрасчетный период – используется, если нужно оплатить командировку отдельно, без привязки к зарплате или авансу.

Реквизит Планируемая дата выплаты – дата, когда планируется выплатить начисленную сумму.

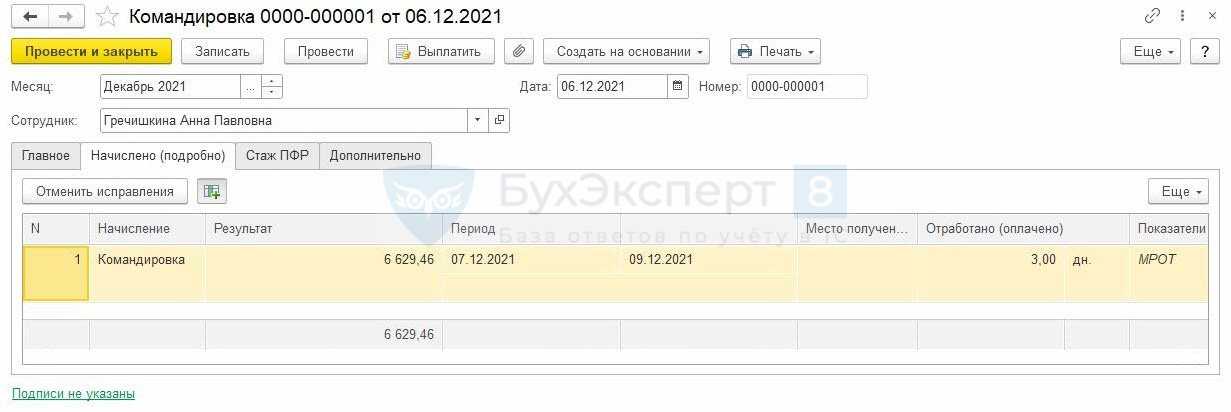

Детальную информацию о начислениях, зарегистрированных документом, можно посмотреть на вкладке Начислено.

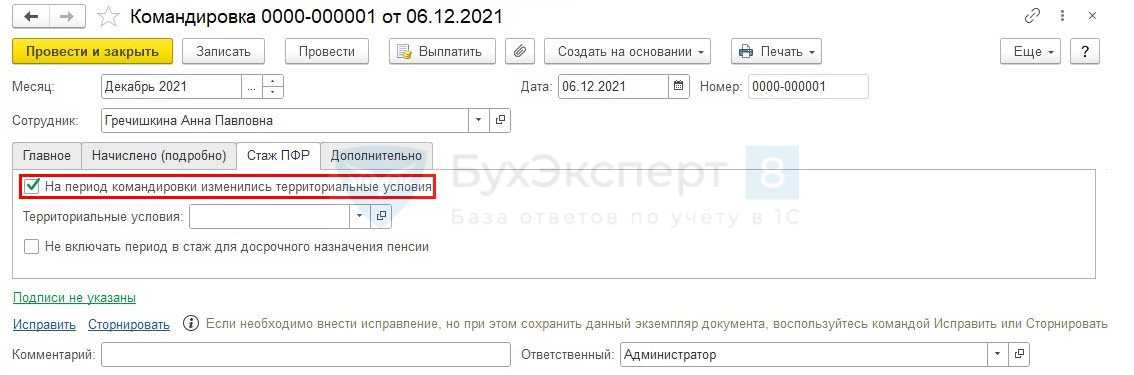

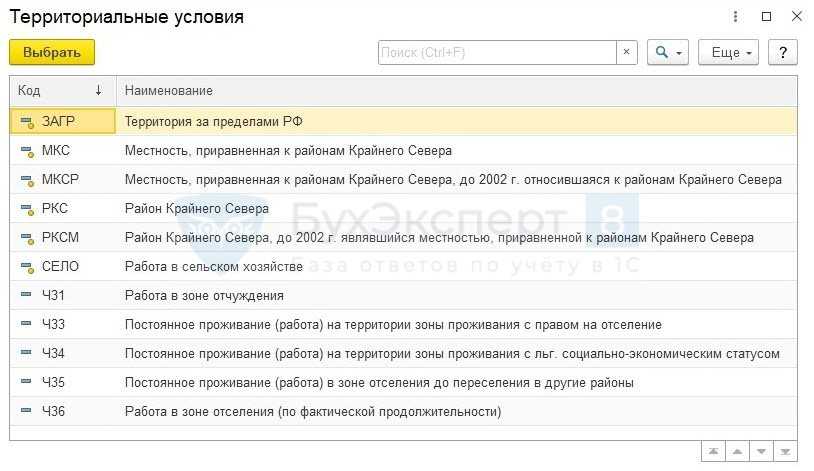

Если работник отправлен в командировку в местность с особыми территориальными условиями, на вкладке Стаж ПФР установим флажок На период командировки изменились территориальные условия. Из предложенного списка кодов выберем те условия, в которых сотрудник будет находиться в период командировки.

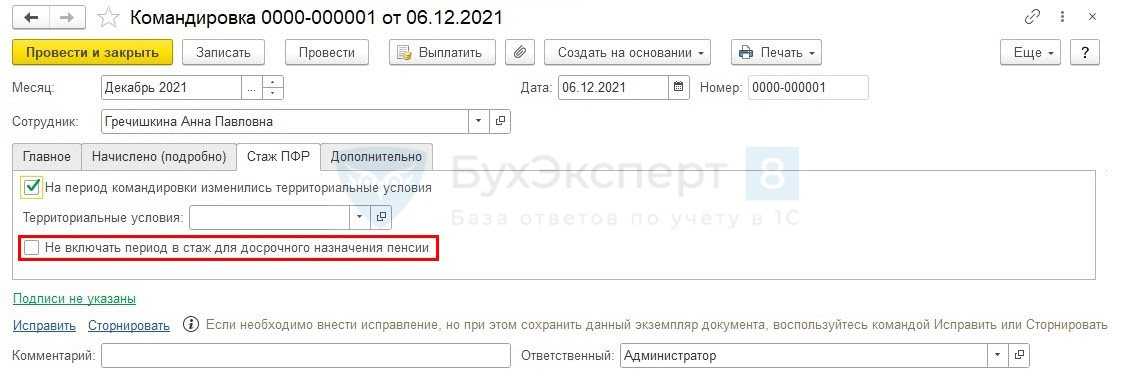

Если командировка прерывает льготный стаж работника, потребуется включить флажок Не включать период в стаж для досрочного назначения пенсии.

На вкладке Дополнительно размещены:

- реквизит Счет, субконто Способ отражение зарплаты в бухучете – позволяет задать свой Способ отражения (Настройка – Способы отражения зарплаты в бухучете) для оплаты командировки, зарегистрированной документом;

- группа реквизитов Данные для печати – дополнительная информация для печатных форм.

Если требуется исправить документ Командировка, это можно сделать двумя способами:

- создать документ-исправление с помощью команды Исправить;

- внести изменения непосредственно в исходный документ и пересчитать оплату по кнопке с круглыми стрелками.

Отменить командировку можно также двумя способами:

- по команде Сторнировать;

- пометить на удаление исходный документ.

Кнопка Выплатить используется только для командировок с порядком выплаты В межрасчетный период. При нажатии на кнопку Выплатить будет сформирована Ведомость на выплату.

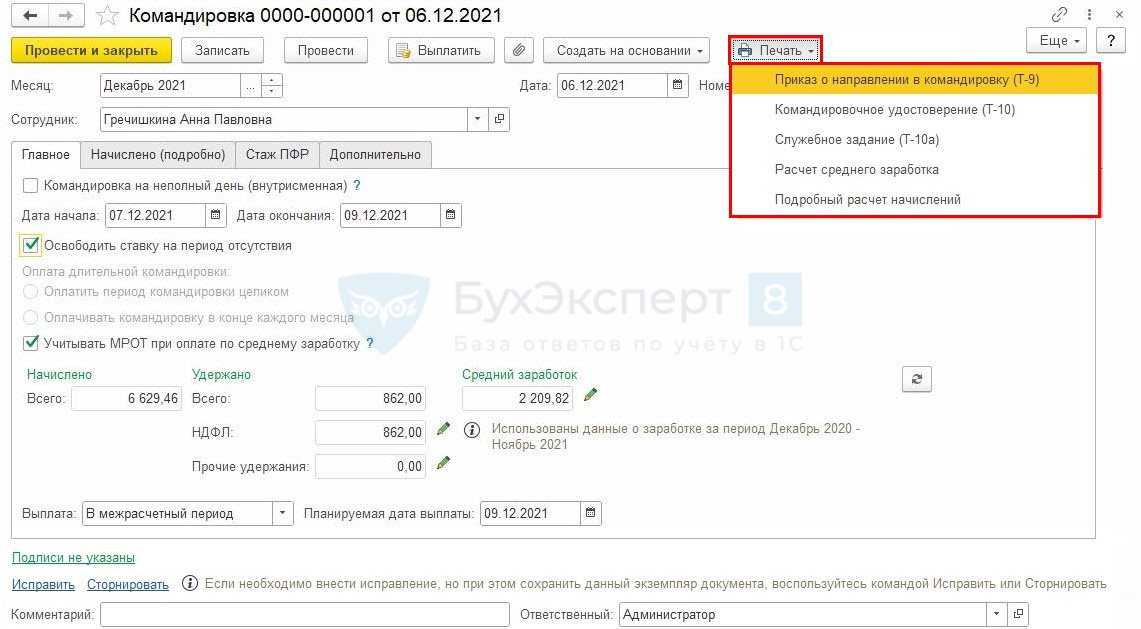

По кнопке Печать можно сформировать следующие печатные формы и справки.

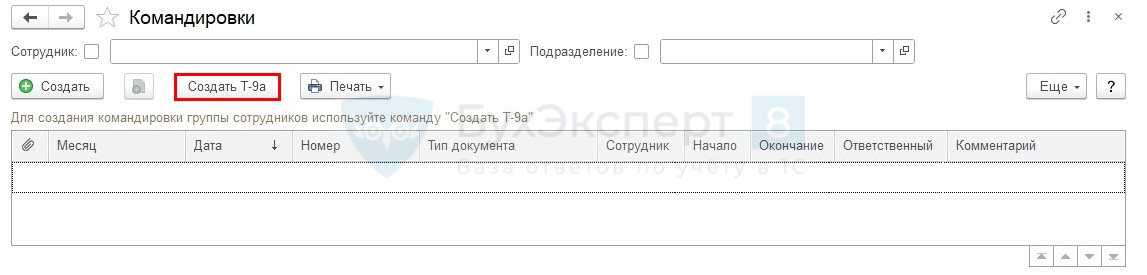

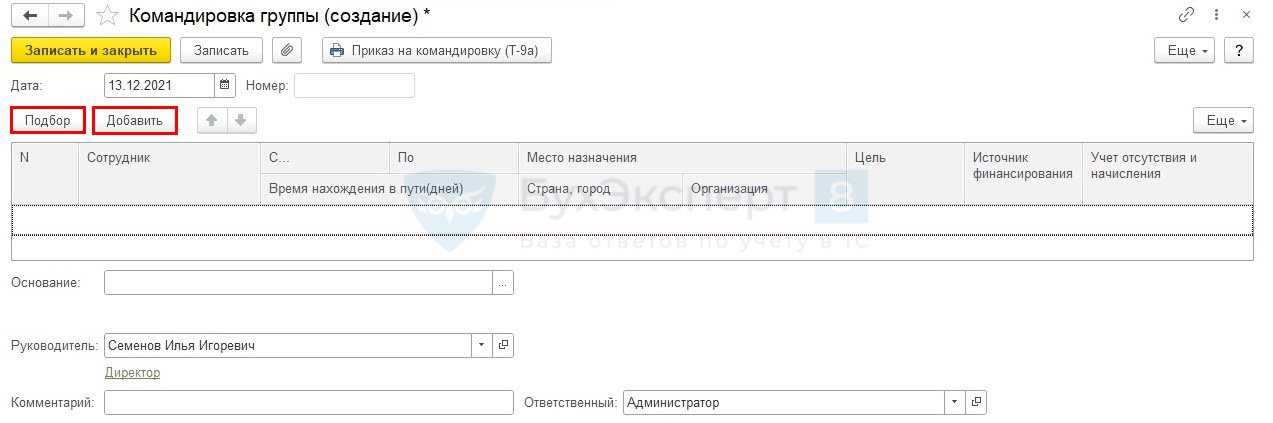

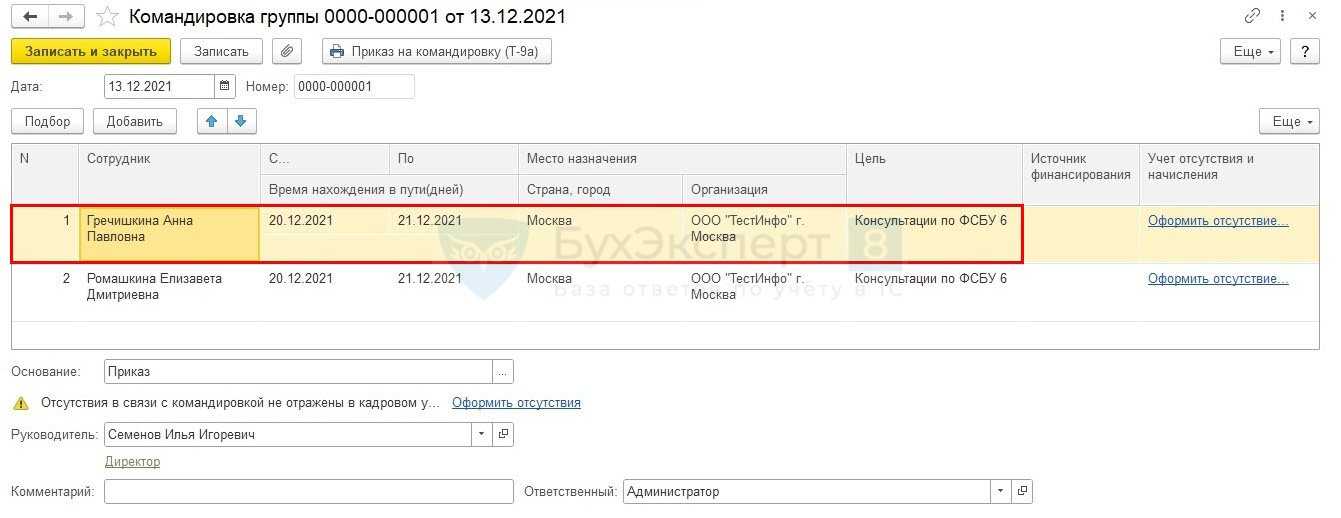

Командировка группы (Т-9а)

Документ Командировка группы позволяет зарегистрировать командировку сразу на нескольких сотрудников. Документ можно создать в разделах Зарплата – Командировки групп (Т-9а) или Главное – Все отсутствия сотрудников. Также создать Командировку группы можно в журнале Командировки (Зарплата – Командировки или Кадры — Командировки) по кнопке Создать Т-9а.

Заполним список командированных сотрудников по кнопке Подбор либо Добавить.

Зарегистрируем отсутствия по сотрудникам одним из двух способов:

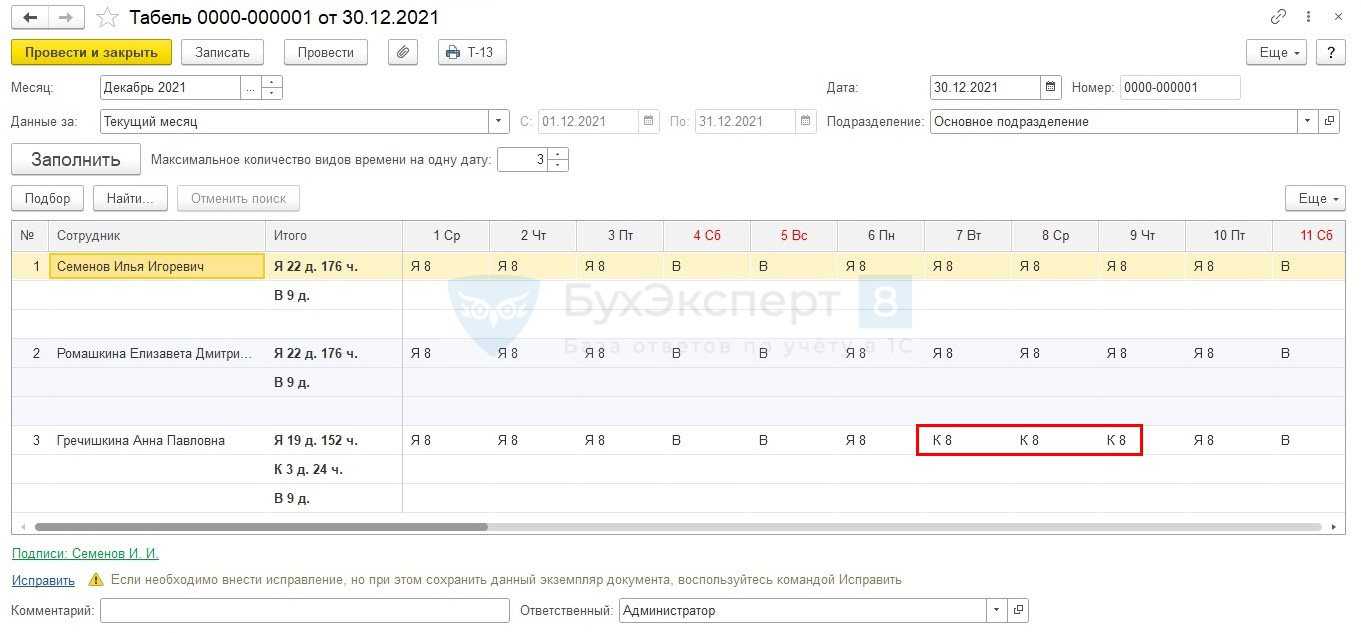

После регистрации индивидуальных Командировок в документе Табель (Зарплата – Учет времени – Табели) дни командировки будут отражены по коду К (Командировка).

Документ «Командировка»

Документ Командировка является кадрово-расчетным, т.е. если с программой работают две группы пользователей: специалисты кадровой службы и бухгалтеры по расчету зарплаты, то предполагается, что документ Командировка вводит пользователь с профилем Кадровик, указывая в нем данные, необходимые для оформления приказа, а затем пользователь с профилем Расчетчик в этом же документе рассчитывает оплату за время командировки и утверждает документ. В этой публикации рассмотрим работу с документом Командировка от имени пользователя с профилем Кадровик.

![]()

Месяц и дата документа

В реквизите Месяц указывается месяц начисления, в котором должна быть начислена оплата за командировку.

В реквизите Дата — дата оформления приказа на командировку.

Срок командировки

Дата начала и дата окончания командировки определяются с учетом п. 4 Положения о командировках.

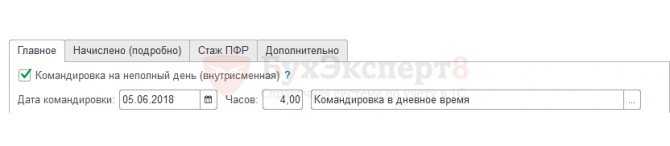

Флажок Командировка на неполный день (внутрисменная) устанавливается, если регистрируется командировка не несколько часов в рамках одного рабочего дня (смены). В этом случае вместо периода командировки указываются дата и количество часов командировки:

Освободить ставку на период отсутствия

Флажок Освободить ставку на период отсутствия устанавливается, если регистрируется длительная командировка, на период которой вместо командированного работника на его позицию может быть принят другой сотрудник. Подробно этот механизм рассматривается в публикации «Временное освобождение ставок штатного расписания».

Данные для печати

На вкладке Дополнительно указываются данные для формирования печатной формы приказа.

В этом случае Данные для печати заполняются следующим образом:

![]()

Введенные данные будут отражены в печатной форме Приказа о направлении сотрудника в командировку:

![]()

Стаж ПФР

Вкладка Стаж ПФР отображается в документе Командировка только в том случае, если сама организация или ее обособленные подразделения расположены в особых территориальных условиях (районах Крайнего Севера и приравненных местностях) либо если в организации имеются должности, работа на которых дает право на льготную пенсию. На вкладке Стаж ПФР можно определить отображение периода командировки в персонифицированной отчетности (форме СЗВ-СТАЖ): можно отменить/назначить территориальные условия ПФР на период командировки, отменить включение периода командировки в стаж для досрочного назначения пенсии.

Подробно этот вопрос рассматривается в публикации «Учет стажа для персонифицированного учета ПФР».

Печатные формы документа

Из документа Командировка можно получить следующие печатные формы:

- Приказ о направлении в командировку (Т-9) – пример в PDF;

- Командировочное удостоверение (Т-10) – пример в PDF;

- Служебное задание (Т-10а) – пример в PDF.

С какими проблемами могут столкнуться командированные работники?

Наиболее распространенными сложностями, с которыми сталкиваются командированные работники, являются:

- возмещение расходов в неполном размере;

- увольнение за прогул в тот день, когда работник находился в командировке.

Чтобы было проще защитить свои права в суде, если возникнет такая необходимость, в первом случае нужно своевременно предоставить работодателю документы, подтверждающие размер расходов, и направить ему письменное требование о выплате. Во втором случае следует ознакомиться с приказом о направлении в командировку и попросить выдать его копию, заверенную работодателем, или в иной форме зафиксировать направление в командировку.

Работа в выходные — оплата в двойном размере

Гарантии трудового законодательства. В п. 5 Положения N 749 содержится следующая норма: в случае привлечения командированного к работе в выходные или нерабочие праздничные дни оплата производится в соответствии с трудовым законодательством. За труд в выходной и нерабочий праздничный день работник должен получить двойную оплату (ч. 1 ст. 153 ТК РФ).

Документооборот. Для бухгалтера основанием для начисления двойной оплаты за выходной день является отметка в табеле учета рабочего времени — «РВ». Ее проставляют на основании приказа о привлечении работника к труду в выходной день. Если работник должен выполнить командировочное задание в свой выходной день, приказ следует подготовить вместе с комплектом документов, связанных с командировкой.

Унифицированные формы приказа на командировку (N N Т-9 и Т-9а), утвержденные Постановлением Госкомстата России от 05.01.2004 N 1, не содержат специальных полей для указания режима исполнения служебного задания и работы по месту пребывания в командировке. Вы можете:

- вписать соответствующий текст в поле унифицированного бланка, где указывается цель командировки;

- дополнить унифицированные бланки необходимыми полями;

- составить отдельный приказ в произвольной форме.

Образец записи в приказе по форме N Т-9 смотрите на с. 51.

Унифицированная форма N Т-9

———¬¦ Код ¦+——-+Форма по ОКУД ¦0301022¦Общество с ограниченной ответственностью ¦ ¦«Босфор» +——-+———————————————— по ОКПО ¦ ¦наименование организации L——————-T————¬¦ Номер ¦ Дата ¦¦документа¦составления¦+———+————+¦ 189 ¦ 23.09.2011¦ПРИКАЗ L———+————(распоряжение)о направлении работника в командировкуНаправить в командировку:—————-¬¦Табельный номер¦+—————+Твердова Корнелия Корниловича ¦ 258 ¦————————————————-L—————-фамилия, имя, отчествоцех N 2——————————————————————структурное подразделениемастер участка——————————————————————должность (специальность, профессия)г. Туапсе, Краснодарский край, ООО «Интерлекс»——————————————————————место назначения (страна, город, организация)____________________________________________________________________________________________________________________________________—————¬сроком на ¦ 3 ¦ календарных днейL—————26 сентября 11 28 сентября 11с «—» ———- 20— г. по «—» ———— 20— г.обучения на курсах повышения квалификации. 27 и 28с целью ———————————————————-сентября 2011 г. (выходные дни по графику работы) являться на——————————————————————занятия с 9.00 до 20.00 с обеденным перерывом 1 час——————————————————————ООО «Босфор»Командировка за счет средств ————————————-указать источник финансированияОснование (документ,договор от 22 августа 2011 г. N 567/уномер, дата): —————————————————-служебное задание, другое основание (указать)__________________________________________________________________директор Пухов А.Д. ПуховРуководитель организации ———— ——- ———————должность личная расшифровка подписиподписьС приказом (распоряжением)Твердов 23 сентября 11работник ознакомлен —————— «—» ——— 20— г.личная подпись

Оплата. Последствия для работодателя. Поручив работнику выполнить командировочное задание в выходной, работодатель берет на себя обязательство оплатить выходной в двойном размере (п. 5 Положения N 749). Рассмотрим на примере, как в связи с этим изменится сумма расходов работодателя на оплату времени командировки.

Пример 4. Воспользуемся условиями примера 3, дополнив их. В приказе о направлении К.К. Твердова в командировку директор предписал ему проходить обучение в его выходные дни (27 и 28 сентября 2011 г.) с 9 до 20 часов с часовым перерывом на обед. Ставка часа работы, установленная на 2011 г., равна 130 руб. Средний часовой заработок работника, рассчитанный с учетом премий и переработок, составляет 150 руб. Необходимо определить сумму оплаты за время командировки работника.

Решение. За пребывание в командировке работодатель должен выплатить работнику:

Общая сумма расходов составит 6850 руб. (1350 руб. + 5200 руб.).

Обратите внимание, если бы работодатель не составил приказ о выполнении командировочного задания в выходные дни, при том же среднечасовом заработке работнику было бы начислено только 1350 руб. (150 руб/ч x 9 ч)