- Налог на недвижимость по кадастровой стоимости

- Ставка налога и сроки уплаты

- Налог на имущество у ИП на УСН

- Заявление об освобождении ип от налога на имущество – Главбух Знание

- Действующие формы налогообложения ИП

- Как подать и в какие сроки

- ИП на УСН, льготы,и освобождение от уплаты налога на имущество 2020

- Распечатать

- ЕСХН и НДС в 2022 году: преимущества и недостатки

- Заполняем заявление

- Лист 1 (титульный)

- Лист 2

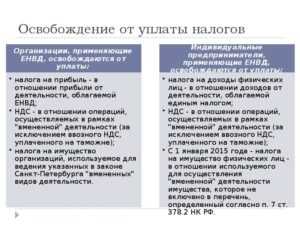

- Особенности взимания налога на имущество ИП для различных систем учета

- Кто может не применять кассовые аппараты (ККТ) в 2020 году

- Заявление об использовании имущества в предпринимательской деятельности

- Как гарантированно получить налоговый отпуск и какую отчетность сдавать

- В каких случаях ИП платят налог на имущество при применении упрощенки?

- Период для определения величины обязательств

- Ответ Председателя КГД МФ РК от 08.11.2018 г. на вопрос от 26.10.2018 г. № 520459

Налог на недвижимость по кадастровой стоимости

К ИП с данной системой налогообложения относятся граждане, владеющие следующими видами построек, сооружений и территорий:

- административно-деловыми центрами (АДЦ), предназначенными для сдачи в аренду офисов;

- торговыми центрами и комплексами (ТЦ и ТК), используемыми для размещения точек общественного питания, торгово-выставочных павильонов, магазинов со складскими помещениями;

- нежилыми помещениями, в которых оказываются бытовые услуги, например, ателье, прачечные, мастерские по ремонту техники;

- жилых домов и помещений, которые не относятся к основным средствам;

- прилагающими территориями к АДЦ и ТЦ, используемыми для организации парковочных мест.

При данной системе ИП не высылают декларации аналогично ОСН. Расчет суммы платежа выполняется следующим образом:

- Берется кадастровая стоимость объекта, например, помещения 25 кв. метров, расположенного на территории складского комплекса (СК), которая оценивается в 389,634 млн рублей и его площадь – 5,42 тыс. кв метров.

- Используется кадастровый номер СК — 77:09:0001015:1064 (по нему смотрят стоимость объекта).

- Применяется ставка, относящаяся к имуществу этого типа, – 2% на основании закона правительства Москвы № 51 от 19.11.2014.

- Размер сумму вычета (ННИ) определяют по формуле: ННИ = 389 634 000*25/5 420*2% = 16 579 р. Здесь учитывалось то, что некий гражданин, арендовал помещение под склад у владельца СК.

- Расчет вычета на имущество, который выплачивает собственник, таков. СК рассчитывается по формуле: ННИ = Налоговая база (НБ) * Налоговая ставка (НС), где НБ – кадастровая стоимость, а НС = 2%.

Региональное правительство вправе установить отчетные периоды с уплатой авансовых платежей за определенный временной интервал, например, за 9 месяцев. Здесь расчет выполняется, исходя из ¼ кадастровой стоимости: АП = Налоговая база × ¼ × Налоговая ставка. Годовой платеж будет равен разнице между исчисленной суммы за год и суммой АП – авансового платежа.

Ставка налога и сроки уплаты

На основании п. 1 ст. 380 НК РФ ставки ННИ с учетом кадастровой стоимости регулируют Правительства субъектов РФ на основании местных законодательных актов. Тем не менее, по п. 2 этой же статьи Налогового кодекса, максимальная ставка не может превышать 2% – даже учитывая региональные законы. Срок оплаты аналогичен ОСН – до 1 декабря года, следующего за налоговым периодом.

Налог на имущество у ИП на УСН

В силу статьи 346. 11 НК РФ применение индивидуальными предпринимателями УСН предусматривает их освобождение от уплаты налога на имущество физических лиц в отношении имущества, используемого в предпринимательской деятельности. Однако существует исключение: если принадлежащая им недвижимость включена в перечень административно-деловых и торговых центров, утвержденный субъектом РФ в соответствии с пунктом 7 статьи 378. 2 НК РФ, платить налог все же нужно.

Особенности исчисления и уплаты такого налога ИП регулирует глава 32 «Налог на имущество физических лиц Налогового кодекса РФ, введенная Федеральным законом от 04. 10. 2014 N 284-ФЗ. Согласно статье 400 НК РФ плательщиками налога на имущество физических лиц признаются все граждане, обладающие правом собственности на имущество, признаваемое объектом налогообложения. Это в равной степени относится к индивидуальным предпринимателям.

Основные правила, которых ИП должны придерживаться при исчислении суммы к уплате, выглядят так:

- В силу статьи 405 НК РФ налоговым периодом признается календарный год.

- По нормам статьи 408 НК РФ сумму налога исчисляет налоговый орган по истечении налогового периода. Такая сумма определяется налоговиками отдельно по каждому объекту налогообложения.

- Заплатить налог на имущество индивидуальных предпринимателей при УСН необходимо не позднее 1 октября года, следующего за истекшим налоговым периодом, об этом сказано в статье 409 НК РФ.

- Исчислить и заплатить налог нужно по месту нахождения собственности. Например, если ИП зарегистрирован в одном регионе, а недвижимость в другом, платить нужно по ее месту нахождения.

Теперь мы знаем, что ИП не нужно самому ничего рассчитывать, а также отчитываться перед ФНС. Налоговое уведомление ему пришлет сам орган ФНС по месту нахождения объекта недвижимости. Также ИП не должен осуществлять никаких авансовых платежей.

Однако у ИП, как и у юрлица, могут возникнуть вопросы, связанные с кадастровой стоимостью.

Заявление об освобождении ип от налога на имущество – Главбух Знание

Без заявления применить льготу не получится. . Когда понадобится: если у предпринимателя возникает право на льготу по налогу на имущество.

Он должен самостоятельно представить в налоговую инспекцию по местонахождению имущества письменное заявление в произвольной форме, а также документы, подтверждающие право на получение льготы. .

Когда понадобится: если предприниматель на патентной системе хочет воспользоваться освобождением от налога на имущество.

О своем намерении он должен известить налоговую инспекцию.

Там не надо рыться во всех пяти тысячах файлов.

Толк тот, что данные можно хотя бы внутри своей организации использовать для проверки контрагента.

А у меня так Мда. Директор раб лампы. Над.К, Вы писали:Ольга Коврижных, ну и толку от этой базы?

ИП с наемными работниками там нет. &n. Ольга Коврижных, ну и толку от этой базы?

ИП с наемными работниками там нет. И не будет, п. Некоторые оригинальные запчасти тяжело найти (их нужно заказывать из-за границы или можно попасть.

https://www.youtube.com/watch?v=5lwrH8y92c0

Кто автор этой ерунды?Кто пишет эту хрень. Что ни тезис — фейк. Старый ворчун, вопрос должен быть понятен гражданам.

И как я в молодости с кругом и линейкой ( АК-3 )

К остальным недвижимым объектам, расчет налоговый суммы происходит на общих основаниях. Также нельзя применить льготы, если кадастровая оценка соответствующего объекта, заходит за рамки трехсот тысяч рублей.

ИП, как и «обычные» физлица, платят налог на имущество на основании уведомления, получаемого из налоговой инспекции. Однако если предприниматель применяет спецрежим, то в отношении некоторых объектов недвижимости, используемых в предпринимательской деятельности, можно получить освобождение. Для этого в инспекцию необходимо подать соответствующее заявление.

Приведем в таблице условия, при которых предприниматель может быть освобожден от уплаты налога на имущество физических лиц: Специальный налоговый режим Какое имущество освобождается от налогообложения Основание УСН Имущество, используемое в спецрежимной предпринимательской деятельности, за исключением объектов, включенных конкретным субъектом РФ в перечень в соответствии с ЕНВД ПСН ЕСХН Имущество, используемое при производстве сельхозпродукции, первичной и последующей (промышленной) переработке и реализации этой продукции, а также при оказании услуг сельскохозяйственными товаропроизводителями Уведомить налоговую инспекцию о том, какое недвижимое имущество используется предпринимателем при ведении предпринимательской деятельности, целесообразно до того, как будут формироваться уведомления на уплату налога. По налогу за 2021 год ФНС подавать заявления до 01.05.2021. Однако, даже уплатив налог, его можно будет вернуть после подачи заявления об освобождении от налога на имущество ИП.

Заявление об освобождении от уплаты налога на имущество ИП составляется в произвольной форме и может подаваться общее по всем объектам недвижимости, по которым заявляется освобождение, в любую из инспекций, где ИП стоит на учете. К заявлению целесообразно приложить документы, обосновывающие использование объекта недвижимости в предпринимательской деятельности (к примеру, договор аренды недвижимости и акты приема-передачи).

Тематика документа: Файл текстовой версии: 3,7 кб Сохранить документ: В Инспекцию Федеральной налоговой службы N 27 по г.

Москве Код налогового органа 7727 В соответствии с п.

3 ст. 346.11 Налогового кодекса Российской Федерации я, Гудков Константин Дмитриевич, индивидуальный предприниматель (ИНН 772765478923, ОГРНИП 1087727110893), применяющий упрощенную систему налогообложения, прошу освободить меня от уплаты налога на имущество физических лиц за 2013 г.

м (номера на поэтажном плане 12а, 12б), расположенное на 3 этаже здания по адресу: г.

Москва, ул. Сиреневая, д. 8. 2. Нежилое помещение площадью 158 кв.

Некоторые категории налогоплательщиков имеют право на снижение или полную отмену оплаты налога на имущество. Такой вид послабления может быть предоставлен как юридическому, так и физическому лицу.

И если представители первой группы (юридические лица) имеющие это право могут никак не аргументировать его, поскольку в законе они четко указаны по видам деятельности (с единственным условием целевого использования имущества), то физические лица обязаны подтверждать право на него документально.

Действующие формы налогообложения ИП

Если субъект ведёт предпринимательскую деятельность, он обязан уплачивать обязательные платежи в бюджет вне зависимости от того, в какой форме он существует. ИП в этом отношении – не исключение.

В 2022 году для индивидуальных предпринимателей действуют следующие формы налогообложения:

- Общая система налогообложения (ОСН).

- Упрощенная система налогообложения (УСН).

- Единый налог на вменённый доход (ЕНВД).

- Патентная система налогообложения (ПСН).

- Единый сельскохозяйственный налог (ЕСХН).

Если ИП с помощью заявления не изъявит желания перейти на другую систему налогообложения, в отношении него будет применяться общий режим налогообложения.

На общей системе придётся платить максимальный набор взносов: НДФЛ, НДС и прочие налоги, рассчитываемые как для физического лица. Упрощенку можно уплачивать от доходов или от доходов за минусом расходов.

При УСН системе оплачивается только один налог в размере 15% с базой обложения доходы минус расходы. По базе доходов ставка будет равна 6%. В отдельных случаях допускается ее снижение законом субъекта страны.

Остальные системы налогообложения ЕНВД, ПСН и ЕСХН могут быть применимы только для определенных законодательством видов деятельности. К примеру, ЕСХН может применяться только в рамках ведения сельского хозяйства.

Чтобы Ваша деятельность приносила Вам больше дохода и меньше хлопот, нужно правильно подобрать систему налогообложения.

Как подать и в какие сроки

Заявление на бумаге можно подать в ИФНС двумя способами:

- отнести лично;

- отправить почтой (заказным ценным письмом с уведомлением о вручении и описью вложения) на адрес налоговой по месту нахождения квартиры, дома или гаража.

В случае если у пенсионера есть доступ в личный кабинет на сайте ИФНС, можно составить и подать заявление, воспользовавшись этой функцией в своем аккаунте.

Внимание! Подать документ необходимо до 1 ноября текущего года.

Если пенсионер переплатил налог, то он имеет право вернуть излишне уплаченную сумму, но только за три предшествующих года. Например, пенсионер узнал о льготе (о том, что можно не платить налог) в апреле 2018 года, при этом сама льгота возникла в 2012 году. Значит, он может вернуть налоги, уплаченные в бюджет с апреля 2015 года. То есть он имеет право запросить возврат только за 2014 (уплачен в 2015), 2015 (уплачен в 2016) и 2016 (уплачен в 2017) годы.

Для возврата, кроме вышеуказанного заявления о льготе, необходимо предоставить еще и заявление на возврат излишне выплаченного налога. За каждый год нужно приложить отдельное заявление.

ИП на УСН, льготы,и освобождение от уплаты налога на имущество 2020

Письмо Министерства финансов РФ №03-11-11/67 от 05.03.2012

В соответствии с пунктом 3 статьи 346.11 Налогового кодекса РФ индивидуальные предприниматели, применяющие УСН, освобождены от уплаты налога на имущество. Данная льгота применима только в отношении тех сооружений, которые:

- находятся в собственности ИП;

- используются им для предпринимательской деятельности.

Цели использования имущества

Обязанность уплатить налог на имущество напрямую зависит от того в каких целях используется объекты собственности: в личных или в предпринимательской деятельности.

В общем случае порядок налогообложения имущества физических лиц установлен Законом РФ от 09.12.1991 № 2003-1 «О налогах на имущество физических лиц» (далее — Закон № 2003-1).

Согласно пункту 1 Закона № 2003-1 плательщиками этого налога признаются физические лица — собственники имущества, признаваемого объектом налогообложения. Объектами налогообложения являются жилые дома, квартиры, комнаты, дачи, гаражи, иные строения, помещения и сооружения, а также доли в праве общей собственности в указанном имуществе

Если предприниматель использует имущество в предпринимательской деятельности, то по общему правилу при применении упрощенной системы, он освобождается от уплаты налога на имущество физических лиц.

Если же объекты собственности используются в личных целях, то налог нужно уплатить до 1 ноября. Напомним, что расчет производится налоговой инспекцией самостоятельно и обязанность его уплатить возникает не ранее даты получения налогового уведомления (п. 4 ст. 57 НК РФ).

Поскольку законодательством не установлен список необходимых документов, способных подтвердить льготу по налогу, то считаем, что такими документами могут выступать документы, подтверждающие фактическое использование имущества в предпринимательской деятельности в течение налогового периода. Это:

- договоры с поставщиками, покупателями, арендаторами;

- платежные документы, свидетельствующие о получении доходов от осуществляемого вида предпринимательской деятельности и т.п..

Поскольку Законом № 2003-1 не определены сроки представления документов, подтверждающих право индивидуального предпринимателя на освобождение от обязанности по уплате налога на имущество физических лиц, полагаем, что они могут быть представлены в сроки, позволяющие налоговому органу исчислить сумму налога и направить налогоплательщику уведомление об уплате налога до 1 августа.

Временное неиспользование имущества в предпринимательской деятельности в течение налогового периода (в частности, отсутствие договоров аренды, ремонт помещения и т. п.), а также использование имущества (его части) для управленческих нужд индивидуального предпринимателя, не может рассматриваться как использование этого имущества в целях, отличных от предпринимательской деятельности. Данный вывод подтверждают письма Минфина России от 01.02.2010 № 03-05-04-01/06, от 18.01.2010 № 03-11-11/1.

Эту же позицию подтверждает арбитражная практика. К примеру, в постановлении ФАС Западно-Сибирского округа от 16.12.2009 № А70-4191/2009 судьи отмечают, что налоговый орган неправомерно начислил налог на имущество, поскольку оно не использовалось в предпринимательских целях. Судьи отклонили довод инспекторов и указали, что под предпринимательской деятельностью нельзя понимать только сдачу имущества в аренду, так как данное обстоятельство не вытекает из самого понятия предпринимательской деятельности (ст. 2 ГК РФ) и положений статьи 346.11 Налогового кодекса РФ. Это могут быть действия подготовительного характера, например, проведение ремонтных и строительных работ, поиск потенциальных арендаторов. Аналогичные решения вынес суд в постановлениях от ФАС Центрального округа от 31.08.2009 № А64-6950/0, ФАС Восточно-Сибирского округа от 09.09.2009 № А33-6383/09.

ФНС России в письме от 19.08.2009 № 3-5-04/1290 отмечает, что одним из документов, подтверждающих факт применения недвижимого имущества в предпринимательской деятельности, может служить выписка из ЕГРИП.

Напомним, что помимо перечисленных документов, предпринимателю необходимо подать заявление в произвольной форме об освобождении от уплаты налога на имущество физических лиц в отношении указанных объектов недвижимости.

Распечатать

Электронная версия журнала«НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА»

Самое популярное издание бухгалтерских нормативных документов с комментариями к ним от экспертов и разработчиков.

ЕСХН и НДС в 2022 году: преимущества и недостатки

Какие положительные и отрицательные стороны есть у новой обязанности сельхозпроизводителей? Уплата НДС — это дополнительная налоговая нагрузка для предприятий, что является негативным фактором. Автоматически увеличивается объем составляемой отчетности, а следовательно, и трудозатраты. Также появление обязанности уплачивать новый налог означает дополнительный контроль со стороны налоговой службы.

С другой стороны, плательщики единого сельхозналога теперь являются более привлекательными для контрагентов. Покупателям зачастую невыгодно приобретать товары у тех лиц, которые не должны уплачивать НДС. В этих случаях они теряют свое право на получение вычета. Предполагается, что введение НДС для сельхозпроизводителей повысит спрос на их продукцию.

Заполняем заявление

Общая информация:

Форма документа утверждена Приказом ФНС России от 14.11.2017 №ММВ-7-21/897@.

Заполнять бланк необходимо аккуратно, вписывая каждую букву или число в отдельную клетку.

Вносить сведения можно от руки или на компьютере

При втором варианте важно помнить, что подпись налогоплательщика должна быть «живой».

В бланке 4 листа, но для получения льготы по нужному нам налогу заполняется только титульный и лист, в котором заявлена указанная льгота. Пустые листы прикреплять к документу не требуется.

Лист 1 (титульный)

Эта часть документа должна содержать такие сведения:

- ФИО. Каждое слово необходимо писать в отдельной строке: 2.1 — фамилия, 2.2 — имя, 2.3 — отчество.

- Данные о дате и месте рождения (строки 2.5 и 2.5). Заполняются, если не была заполнена строка с ИНН.

- Данные о документе, удостоверяющем личность (раздел 2.6). Также заполняются, если не был вписан ИНН. При заполнении поля 2.6.1 (код вида документа) нужно выбрать код своего документа. Для паспорта гражданина РФ — это «21», паспорта СССР — «01», свидетельства о рождении — «02».

- Номер телефона. Его нужно вписывать в формате 8(900)0000000, без пробелов и тире.

- Способ получения ответа с результатом рассмотрения заявления. «1» — в налоговом органе, «2» — по почте.

- Число листов документа. Их должно быть как минимум 2 — «002».

- Количество листов-приложений к документу. Формат аналогичен пункту выше.

- Подтверждение достоверности внесенной информации. Здесь ставим «1», если физлицо сдает документы лично, в этом случае остальные данные, кроме подписи и даты, заполнять не нужно. Нужно внести цифру «2», если документы сдает доверенное лицо. В этом случае пишут его ФИО и реквизиты доверенности, дату. И доверенное лицо должно поставить свою подпись.

На этом мы закончили заполнять первый лист.

Лист 2

Это четвертый лист в бланке. Если пенсионер запрашивает льготу только по имущественному налогу, то заполнять нужно только этот лист, второй и третий — пропустить. Если нужно оформить льготу по другим налогам (транспортный, земельный), то вносят данные и в соответствующие листы.

Итак, для льготы по имущественному налогу лист заполняют, внося следующую информацию:

- Снова ИНН.

- Номер страницы. Если это второй лист заявления, то ставят «002».

- Фамилию и инициалы пенсионера.

- Данные об объекте недвижимости. Здесь указывают коды вида имущества, его номер (кадастровый, условный или инвентарный).

- Информацию о льготе. Срок предоставления, начало срока действия льготы, наименование документа, на основании которого наступила льгота (пенсионное удостоверение или иной документ — они перечислены в бланке). Далее вносят название органа, выдавшего документ, дату выдачи и срок его действия.

- Подпись пенсионера, дата заполнения документа.

Внимание! Можно также указать несколько объектов недвижимого имущества. На бланке выделены разделы для двух объектов

Если их больше, то можно просто взять дополнительный лист, указав при этом и его номер.

Особенности взимания налога на имущество ИП для различных систем учета

В 2015 году начали действовать изменения в отношении порядка взимания налога на имущество. Ранее ИП, ведущие деятельность с применением специальных режимов, имели освобождение от уплаты обязательства. С 2015 года льгота применяется в ограниченном порядке.

Порядок взимания налога зависит от системы учета, принятой ИП:

- При ведении общеустановленного режима уплата производится в обычном порядке. Для обложения могут применяться льготы, действующие в отношении отдельных категорий имущества, установленные муниципальными органами.

- Для специальных режимов УСН, ЕНВД применяется особый порядок обложения недвижимости, установленный региональным законодательством. Платить необходимо налог только по объектам, определенным региональными властями.

- В случае приобретения патента и осуществлении деятельности только с использованием режима, налог платить не требуется. Если патент совмещен с другой системой, сумма начисляется в процентном отношении от выручки, полученной при ведении разных видов деятельности.

- При осуществлении деятельности, по результатам которой ИП должен платить ЕСХН, обязанность по налогообложению имущества не возникает.

Обязательства возникают только в отношении объектов, находящихся в собственности. Арендованное имущество и недвижимость, переданная в оперативное управление или владение, налогообложению не подлежит.

Кто может не применять кассовые аппараты (ККТ) в 2020 году

Еще одной льготой (в силу высокой стоимости оборудования и обслуживания) является освобождение от использования кассовых аппаратов.

Кто может не применять ККМ и ККТ в 2020 году:

- ИП, имеющие платежные системы или выдающие кредиты по Закону № 54-ФЗ освобождены от применения кассовую технику в банкоматах и других устройствах, предназначенных для осуществления операций по передаче распоряжений о денежных переводах с использованием электронных средств платежа;

- ИП и организации, оказывающие услуги населению до 1 июля 2018 года могли не применять ККМ, после этого остались льготы у некоторых видов деятельности и в некоторых регионах – необходимо узнавать в вашей налоговой;

- Религиозные организации;

- ИП и организации на патенте или вменёнке до 1 июля 2020 года могли не применять ККМ, после этого остались льготы у некоторых видов деятельности и в некоторых регионах – необходимо узнавать в вашей налоговой;

- ИП и организации, которые находятся в труднодоступных и отдалённых местах, а также те из них, кто занимается определёнными видами деятельности, например, торговля в киосках, ремонт обуви, расколка дров, и другие до 1 июля 2020 года могли не применять ККМ, после этого остались льготы у некоторых видов деятельности и в некоторых регионах – необходимо узнавать в вашей налоговой;

- Сельские аптечные пункты.

Это важно знать: Командировочные сверх норм: налогообложение

Также для всех этих категорий с 1 июля 2020 года Законом № 54-ФЗ введена обязанность использования онлайн касс. Но для ряда льготных категорий предпринимателей остаются освобождение от лимита кассы и упрощенная процедура проведения кассовых операций.

Заявление об использовании имущества в предпринимательской деятельности

Вопрос: Индивидуальный предприниматель, применяющий УСНО, владеет имуществом, используемым в предпринимательской деятельности. Обязан ли он представлять в налоговый орган заявление об освобождении от уплаты налога на имущество (имущества, облагаемого налогом с кадастровой стоимости, нет)?

Из положений гл. 26.2 НК РФ не следует, что индивидуальный предприниматель должен подавать какое-либо заявление в налоговый орган.

Обратимся к гл. 32 «Налог на имущество физических лиц» НК РФ. В пункте 6 ст. 407 НК РФ сказано, что лицо, имеющее право на налоговую льготу, представляет заявление о предоставлении льготы и документы, подтверждающие право налогоплательщика на налоговую льготу, в налоговый орган по своему выбору. Перечень налоговых льгот приведен в п. 1 ст. 407 НК РФ, но там не идет речь об индивидуальных предпринимателях, применяющих УСНО. Соответственно, индивидуальный предприниматель не обязан подавать заявление и на основании гл. 32 НК РФ.

Разъяснений контролирующих органов по данному вопросу немного. Еще в Письме УФНС по г. Москве от 25.11.2008 N 18-12/1/109650@, опубликованном тогда, когда действовал отдельный Закон относительно уплаты налога на имущество физических лиц, говорилось о необходимости представления индивидуальными предпринимателями заявления об освобождении их от уплаты налога на имущество в целях реализации предоставленного гл. 26.2 НК РФ права на освобождение от уплаты названного налога. Налоговики делали вывод, что для получения льготы по налогу на имущество индивидуальные предприниматели, применяющие УСНО, должны самостоятельно ежегодно подавать соответствующее заявление (в произвольной форме) и документы, необходимые для освобождения их от уплаты налога на имущество физических лиц в связи с применением упрощенной системы. При этом напоминалось: ФНС в Письме от 24.07.2007 N 04-3-02/001613@ установила, что в рамках проведения мероприятий налогового контроля налоговым органам необходимо осуществлять проверку фактического использования индивидуальными предпринимателями имущества для осуществления деятельности, облагаемой по правилам УСНО.

Рекомендуемая форма заявления о предоставлении льготы по имущественным налогам приведена в Письме ФНС России от 16.11.2015 N БС-4-11/19976@.

Из озвученных норм можно сделать следующий вывод. Индивидуальный предприниматель, применяющий УСНО, в целях освобождения от уплаты налога на имущество физических лиц в отношении имущества, используемого в предпринимательской деятельности, не обязан подавать в налоговый орган какое-либо заявление. Однако поскольку спасение утопающих — дело рук самих утопающих, а налоговый орган просто не знает, что индивидуальный предприниматель использует обозначенное имущество в предпринимательской деятельности и начисляет налог на имущество в отношении всего имущества, принадлежащего данному физическому лицу, представление такого заявления необходимо в первую очередь самому индивидуальному предпринимателю. Без такого заявления он не будет освобожден от налога на имущество.

С учетом того что срок уплаты налога — не позднее 1 декабря года, следующего за истекшим налоговым периодом, а срок направления физическим лицам уведомлений об уплате налога — не позднее 30 рабочих дней до даты его уплаты, индивидуальному предпринимателю желательно обратиться в налоговый орган с вышеуказанным заявлением до середины октября года, следующего за истекшим налоговым периодом.

Отметим: если основания для признания деятельности по использованию имущества (например, нежилого помещения) предпринимательской отсутствуют, то в отношении такого имущества необходимо уплачивать налог на имущество физических лиц в качестве физического лица на основании налогового уведомления.

Как гарантированно получить налоговый отпуск и какую отчетность сдавать

Если при регистрации предприятия вы выбрали форму УСН, то никаких дополнительных бумаг для получения преференций заполнять не потребуется. После окончания бумажной волокиты Вам всего лишь нужно подать обычное заявление о переходе на упрощенку на период 365 дней, вы освобождаетесь от авансовых и других выплат. По истечении времени вы должны сдать отчетную декларацию, с указанием доходов и ставке размером в 0%. То же самое надо сделать по итогам второго года.

Тем, кто планирует работу по ПНС нужно заранее узнать, существуют ли льготы и как воспользоваться налоговыми каникулами (отпуском) при открытии новых ИП. Информацию об освобождении от выплат государству необходимо указывать одновременно с подачей пакета документов на получение патента. В форме для этого предусмотрено несколько полей, где указывается размер пошлины и субъект, устанавливающий преференции. Декларацию при этом, сдавать не надо. По окончании действия документа сразу приобретайте следующий, так как упрощенные условия имеют силу в течение 2-х сроков не прерываясь.

В каких случаях ИП платят налог на имущество при применении упрощенки?

Применение УСНО индивидуальными предпринимателями предусматривает их освобождение от обязанности по уплате ряда налогов, в частности налога на имущество физических лиц (п. 3 ст. 346.11 НК РФ). Но установлено, что индивидуальный предприниматель в данном случае не полностью освобождается от уплаты налога на имущество физических лиц (далее — налог на имущество), а только в отношении имущества, используемого для предпринимательской деятельности. Но и из приведенного правила есть одно исключение: это объекты недвижимости, включенные в перечень, устанавливаемый в соответствии с п. 7 ст. 378.2 НК РФ, в отношении которых налоговая база определяется как их кадастровая стоимость.

Таким образом, физическое лицо, зарегистрированное в качестве индивидуального предпринимателя, перешедшего на УСНО, уплачивает налог на имущество:

- в отношении имущества, которое не используется в предпринимательской деятельности;

- в отношении имущества, которое используется в предпринимательской деятельности, — с кадастровой стоимости имущества, включенного в соответствующий перечень.

Проблема, связанная с уплатой налога на имущество индивидуальными предпринимателями — «упрощенцами», определяется тем, что у индивидуального предпринимателя как у физического лица нет разделения имущества на личное и используемое в предпринимательской деятельности. Он является собственником объектов недвижимости, которые могут использоваться, а могут и не использоваться в предпринимательской деятельности. Налоговому органу ничего не известно об этом. У него есть только данные о том, что физическое лицо владеет рядом объектов, на основании которых он направляет налогоплательщику налоговое уведомление на уплату налога на имущество. Срок уплаты налога — не позднее 1 декабря года, следующего за истекшим налоговым периодом. Таким образом, 1 декабря 2016 года истек срок уплаты налога на имущество за 2015 год.

У индивидуальных предпринимателей, применяющих УСНО, владеющих объектами недвижимости, которые используются в предпринимательской деятельности, и получивших налоговые уведомления на уплату налога на имущество, и возникли вопросы.

Период для определения величины обязательств

Налоговым периодом при обложении имущества является календарный год. Обязательство может возникнуть в отношении объекта, принятого на учет или исключенного в связи с выбытием или прекращением деятельности в течение отчетного года.

Период налогообложения зависит от месяца и даты начала использования имущества или его выбытия:

- При использовании имущества несколько полных месяцев в году сумму нужно платить в бюджет пропорционально периоду.

- Если имущество подлежит налогообложению в пределах года не с начала периода, месяц не включается при возникновении обязанности после 15 числа. При начале налогообложения до 15 числа месяц включается в полном объеме.

- В случае прекращения обязательств до 15 числа месяц не облагается, после наступления даты – в полном объеме.

При обнаружении предпринимателем ошибочных данных при определении стоимости объекта лицо может обратиться с заявлением в исполнительный орган или судебную инстанцию для пересчета сумм. Исправление ошибочных данных осуществляется с момента подачи заявления.

Представление освобождения, при котором ИП не платит налог, региональными органами производится не в безусловном порядке. Лицо должно доказать право на льготу. ИП представляет заявление в органы ИФНС, контролирующие платежи.

После рассмотрения документов инспекция принимает решение о предоставлении льготы. Переплаченные суммы можно вернуть на счет предпринимателя или зачесть в счет обязательств бюджета того же уровня.

https://youtube.com/watch?v=_KSxMck2wuE

На практике иногда выявляются случаи, когда лицо имело льготу в виде освобождения от обязательств, но не воспользовалось им своевременно. При подаче заявления пересчету подлежит обязательство к уплате за 3 года (налогового периода).

https://youtube.com/watch?v=TK3O43mJddA

Ответ Председателя КГД МФ РК от 08.11.2018 г. на вопрос от 26.10.2018 г. № 520459

Здравствуйте Уважаемый (ая) Лоренц Наталья!

Комитет государственных доходов Министерства финансов Республики Казахстан (далее – КГД МФ РК) рассмотрев Ваш вопрос, поступивший на блог Председателя КГД МФ РК сообщает следующее.

Согласно подпункту 2) пункта 1 статьи 394 Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» от 10 декабря 2008 года №99-IV, плательщиками налога на имущество являются индивидуальные предприниматели, имеющие объект налогообложения на праве собственности на территории Республики Казахстан.

В соответствии с пунктом 1-1 статьи 396 Налогового кодекса от 10 декабря 2008 года №99-IV, объектом налогообложения для индивидуальных предпринимателей, не осуществляющих ведение бухгалтерского учета и составление финансовой отчетности в соответствии с законодательным актом Республики Казахстан о бухгалтерском учете и финансовой отчетности, являются находящиеся на территории Республики Казахстан здания, сооружения, относящиеся к таковым в соответствии с классификацией, установленной государственным уполномоченным органом в области технического регулирования, и являющиеся основными средствами в соответствии с подпунктом 7) статьи 60-1 настоящего Кодекса.

В соответствии с пунктом 4 статьи 397 Налогового кодекса если иное не предусмотрено настоящим пунктом, налоговой базой по объектам налогообложения индивидуальных предпринимателей, не осуществляющих ведение бухгалтерского учета и составление финансовой отчетности в соответствии с законодательным актом Республики Казахстан о бухгалтерском учете и финансовой отчетности, является совокупность затрат на их приобретение, производство, строительство, монтаж, установку, а также затрат на реконструкцию и модернизацию.

При этом признание реконструкции, модернизации осуществляется в соответствии с пунктом 11-1 статьи 118 Налогового кодекса.

При отсутствии первичных документов, подтверждающих затраты на приобретение, производство, строительство, монтаж, установку, реконструкцию и модернизацию, а также по объектам налогообложения, полученным по сделкам, цена (стоимость) которых неизвестна, либо безвозмездно, в том числе в виде дарения, наследования, пожертвования, благотворительной и спонсорской помощи, налоговой базой является рыночная стоимость объекта налогообложения на дату возникновения права собственности на данный актив, определенная в отчете об оценке, проведенной по договору между оценщиком и налогоплательщиком в соответствии с законодательством Республики Казахстан об оценочной деятельности.

Классификация основных фондов в сфере бухгалтерского учета производится в соответствии с Классификатором основных фондов, утвержденным приказом Председателя Комитета по техническому регулированию и метрологии Министерства индустрии и торговли от 7 сентября 2009 года №451-ОД, требования которого обязательны для физических и юридических лиц, осуществляющих учет основных фондов.

В соответствии с Классификатором жилища относятся к классу «Жилые дома» подраздела «Здание».

Таким образом, жилища, являются объектами обложения налогом на имущество.

В этой связи индивидуальный предприниматель, использующий в предпринимательской деятельности жилище, обязан уплачивать налог в соответствии с главой 57 Налогового кодекса.