- Когда могут возникнуть претензии к ведомству?

- Когда требование об уплате налога (пеней) признают недействительным?

- Что делать, если налоговая ошибочно начислила пени?

- Как сделать скриншот для суда

- Каков порядок подачи претензии?

- Куда обратиться в столице?

- Как обжаловать решение инспекции в суде?

- Что делать в случае несогласия с актом налоговой проверки?

- Что делать, если УФНС не смогло решить вопрос?

- Методы борьбы с ошибками налоговиков

- Требование об уплате налога (сбора, пени, штрафа).

- Составление апелляционной жалобы

- АПЕЛЛЯЦИОННАЯ ЖАЛОБАна решение ИФНС № 18 по г. Кирову от 6 ноября 2016 г. № 1334

- Незаконные действия налоговых органов

Когда могут возникнуть претензии к ведомству?

Существующие отношения между налогоплательщиками и ИФНС далеко не всегда являются мирными, особенно часто сталкиваются с проблемами те, кто ведет собственный бизнес и вынужден ежеквартально предоставлять ведомству огромное количество документации. В некоторых случаях плательщики совершают ошибку и оплачивают налоги в большем размере, чем это изначально требовалось. Кто-то не обращает на это никакого внимания, а кто-то предпринимает все усилия для того, чтобы вернуть собственные деньги, чаще всего это зависит от суммы платежа.

Для возврата необходимо предоставить письменное заявление в ИФНС и ожидать 30 дней. При этом плательщик, согласно пункту 6 статьи 78 Налогового кодекса РФ, имеет право предоставить свою просьбу о перерасчете с помощью электронной формы или личного кабинета на официальном сайте ведомства, единственное, что для этого необходимо – наличие подтвержденной электронной подписи.

Если спустя месяц вам так и не вернули затраченные средства, вы имеете полное право написать ж алобу на действия налоговой инспекции. Согласно 137 статье НК РФ, это можно сделать, если удастся доказать, что несвоевременные действия ведомства повлекли за собой грубое нарушение ваших гражданских прав. Обычно это не составляет какого-либо труда, но если вы не уверены в собственных силах, можно нанять юриста для более подробной консультации.

Когда требование об уплате налога (пеней) признают недействительным?

Требование об уплате налога (пеней) признают недействительным, если оно:

- вынесено на основании решения инспекции, признанного недействительным (в том числе частично) судом или отмененного УФНС, даже когда это требование отозвано (Постановление Арбитражного суда Поволжского округа от 22.02.2017 N Ф06-17579/2017 по делу N А06-5426/2016);

- содержит недостоверную информацию о наличии недоимки, подтвержденную только карточкой расчетов с бюджетом (Постановление Арбитражного суда Центрального округа от 02.03.2016 N Ф10-5276/2015 по делу N А64-823/2015);

- вынесено в период действия обеспечительных мер, принятых судом (Постановление Арбитражного суда Уральского округа от 28.06.2017 N Ф09-3374/17 по делу N А47-10350/2015).

Что делать, если налоговая ошибочно начислила пени?

Если пени были начислены, но вы сомневаетесь в том, что это было обосновано (например, вы всегда вовремя и в полном размере платили налоги), имеет смысл обжаловать такое решение. Существует определённый механизм, который дает возможность добиться отмены неправомерного начисления пеней. Он состоит из следующих действий:

- подготовка аргументов в пользу того, что начисление пеней было неправомерным со стороны налоговой инспекции – выше мы уже писали, что пени могут начислить исключительно за нарушение сроков уплаты налогов и сборов в бюджет и ни за какие другие действия (например, за неоплаченный штраф) и начислить не могут. Если у вас есть подтверждение того, что вы платили налоги вовремя (платежка, выписка из банка или квитанция), это будет вашим основным аргументом в споре с налоговиками. Но в документе должно быть четко указано, когда именно прошел платеж и его сумма, в противном случае документ не будет иметь возможности использоваться в качестве доказательства своевременного платежа;

- обращение в налоговую с жалобой – чтобы оспорить неправомерные начисления, необходимо подготовить и отправить письмо в налоговую о начисленных пенях. В этом обращении указывается, что пени были насчитаны безосновательно, поскольку все платежи вносились вовремя, а также приводятся доказательства (документы из предыдущего этапа). Подается письмо непосредственно в ваше отделение ФНС, причем это можно сделать любым удобным способом: по почте, лично или через кабинет налогоплательщика в интернете. Главное при подаче – получить подтверждение, что обращение принято к рассмотрению. После этого у налоговиков есть 30 дней, чтобы рассмотреть жалобу и дать ответ по ней: есть ли основания отменить начисление пеней, или решение об их начислении остается в силе. Решение направляется заявителю в выбранной им форме (электронной или печатной). В случае, если решение по жалобе положительное, на этом спор заканчивается, в противном случае можно переходить к следующим этапам оспаривания начисления пеней;

- жалоба в вышестоящий орган – если местное отделение отказало в удовлетворении жалобы и не захотело отменять начисленные пени, а вы считаете, что они неправомерны, можно оспорить отказ в вышестоящей инстанции – региональном управлении ФНС. Для подачи жалобы подготовьте ее текст, в котором укажите все обстоятельства спора: когда вы получили решение о начислении пеней, на чем оно основывалось, почему вы с ним не согласны, какие действия предпринимались, чтобы исправить ситуацию (здесь указывается про письмо в местное отделение ФНС) и чем они завершились. К жалобе приложите все аргументы в вашу пользу, которые у вас есть, и направьте бумаги в региональное отведение Налоговой инспекции. Если жалоба будет принята к рассмотрению, в течение установленного срока (те же 30 дней, как и при подаче в местное отделение ФНС, хотя в некоторых случаях сроки могут быть увеличены) вам обязаны предоставить ответ относительно того, будут ли отменены пени, или же решение первой инстанции останется в силе. Отказ означает, что у вас остаётся только один способ добиться отмены пеней – судебный;

- подача иска в арбитражный суд – прежде, чем обращаться в суд, стоит взвесить все «за» и «против», ведь если размер пеней меньше, чем затраты на судебный процесс, то, возможно, лучше просто уплатить требуемые средства, чем ввязываться в судебные тяжбы с неочевидным результатом. Но если смысл в отмене пеней есть, тогда нужно готовиться к иску. Составляя исковое заявление, обязательно укажите в нем все обстоятельства спора, начиная с того момента, как вы узнали о начислении пеней, укажите, что было сделано в рамках досудебного урегулирования спора, какие результаты были получены. Укажите, почему вы считаете, что пени были начислены неправомерно, обязательно со ссылками на соответствующие документы. После этого иск подается в местное отделение арбитражного суда, где и проходит его рассмотрение. Если вы тщательно подготовились к процессу и заручились поддержкой грамотного юриста по налогам, почти наверняка решение будет в вашу пользу, и пени будут отменены.

Если у вас есть доказательства того, что все платежи вносились вовремя, и вы заручились поддержкой грамотного юриста, специализирующегося на вопросах налогообложения, можно добиться отмены пеней одним из вышеуказанных способов.

Как сделать скриншот для суда

ФНС РФ в письме № СА-4-7/5589 от 31.03.2016 г. рассказала о том, какой скриншот могут принять в суде в качестве доказательства.

Использование снимков с экранов в качестве доказательств регулируется частью 3 статьи 75 Арбитражного процессуального кодекса РФ, в которой указано, что документы, полученные в том числе с использованием информационно-телекоммуникационной сети Интернет, допускаются в качестве письменных доказательств в случаях и в порядке, которые установлены АПК РФ, другими федеральными законами, иными нормативными правовыми актами или договором либо определены в пределах своих полномочий Верховным Судом РФ.

Судебная практика позволяет сделать вывод, что суды принимают «скриншоты» в качестве надлежащих доказательств, если они содержат определенные данные:

Каков порядок подачи претензии?

Даже если вы знаете, кому жаловаться на налоговую инспекцию, это не значит, что нужно сломя голову бежать в центральное управление данной службы вашего региона. Изначально претензию необходимо подать именно в свой филиал УФНС. Специалисты налоговой службы обязаны будут передать ее в вышестоящий орган, на это у них есть 3 рабочих дня, отсчет осуществляется с момента поступления обращения.

Параллельно с этим инспекция, в которую поступила жалоба, обязана избавиться от всех нарушений, которые указаны в заявлении. После устранения всех недочетов районный орган отчитывается перед управлением о проделанной работе, соответствующая информация должна поступить туда в течение 3 дней после ее завершения. В том случае, если нарушений не выявлено, предоставленная претензия будет отклонена

Именно поэтому важно, чтобы ваше обращение, направленное в налоговую службу, было действительно актуальным, и не отвлекало от работы специалистов

Следует также обратить внимание не только на то, кому жаловаться на налоговую инспекцию, но и на то, когда это нужно делать. Согласно существующему законодательству, налогоплательщик имеет право подать жалобу на некорректные действия контролирующего органа в течение 12 месяцев с того момента, когда он узнал о произошедшем нарушении

В том случае, если физическое или юридическое лицо пропустило сроки подачи претензии по уважительной причине, они могут быть восстановлены региональным управлением Федеральной Налоговой Службы.

Куда обратиться в столице?

Если вы живете в столице, то вопрос о том, куда жаловаться на Налоговую инспекцию в Москве, может стать актуальным в любой момент. Поскольку в крупнейшем городе страны проживает большое количество плательщиков, им часто приходится сталкиваться со сбоями в работе различных систем, и налоговая — не исключение. Для решения всех возникающих претензий можно обратиться в Управление ФНС РФ по Москве, расположенное по адресу — Хорошевское шоссе, 12а. Учреждение работает с 9:00 до 18:00 с понедельника по четверг, а по пятницам с 9:00 до 16:45, суббота и воскресенье являются выходными.

Теперь, когда вы знаете, куда жаловаться на налоговую инспекцию в Москве, вам будет намного проще сделать это. Проще всего добраться до главного московского управления на метро или электропоезде. Рядом с учреждением располагается станция “Беговая” Таганско-Краснопресненской линии и одноименная железнодорожная станция, где останавливаются поезда, следующие к Белорусскому и Савеловскому вокзалам. Общественный транспорт останавливается на близлежащей остановке “Платформа Беговая”, через нее курсируют троллейбусы № 20 и № 35, а также автобусы М6, Т86, 27, 39 и 64.

Как обжаловать решение инспекции в суде?

Прежде всего нужно подготовить исковое заявление. В нем необходимо указать:

- наименование арбитражного суда, в который подается исковое заявление;

- для организаций – наименование истца, местонахождение; для ИП – место госрегистрации, номер телефона и адрес электронной почты;

- наименование органа или лица, принявшего оспариваемый акт, и вышестоящего налогового органа;

- название, номер и дату принятия оспариваемого акта;

- цену иска (если иск подлежит оценке);

- какие права заявителя были нарушены;

- ссылки на законы и нормативные правовые акты, которым не соответствует решение налогового органа;

- требование заявителя о признании ненормативного правового акта недействительным, решений и действий (бездействия) должностных лиц – незаконными.

К иску нужно приложить:

- копию свидетельства о регистрации организации;

- обжалуемый акт;

- документы, на которые вы ссылаетесь;

- документы, подтверждающие соблюдение досудебного порядка, документы о направлении заявления в налоговые органы (ранее направленные жалобы/апелляционные жалобы в вышестоящие налоговые органы, принятые по ним решения);

- доверенность представителя;

- подтверждение уплаты госпошлины.

Срок рассмотрения заявления – 3 месяца. Но он может быть продлен по решению председателя суда до 6 месяцев.

Индивидуальные предприниматели и организации обжалуют решения налоговых органов в арбитражном суде по правилам Арбитражного процессуального кодекса РФ. Если суд отказался удовлетворить ваши требования, его решение можно обжаловать в суде апелляционной, а затем кассационной инстанции.

Что делать в случае несогласия с актом налоговой проверки?

После проведения проверки налогоплательщик получает акт, на основе которого затем налоговый орган вынесет решение. Только после подготовки такого решения налогоплательщик может быть привлечен к налоговой ответственности.

Налогоплательщик может составить письменные возражения на претензии, содержащиеся в акте налоговой проверки, и отправить их в ФНС. Возражения могут касаться как акта в целом, так и его отдельных положений.

Возражения на акт налоговой проверки можно подать в течение месяца начиная с момента получения акта. Причем реальной считается дата, когда налогоплательщик подписал документ. Поэтому нужно следить, чтобы в акте была проставлена дата его вручения, а не более раннее число, иначе срок подачи возражений может сократиться. Если документы направляются по почте, нужно учитывать время почтового отправления, чтобы успеть в срок. К возражениям нужно приложить копии подтверждающих документов. В перечне приложений лучше указать каждый документ, чтобы исключить споры о составе заявки.

Налогоплательщику должны сообщить, где и когда будут рассматриваться возражения. Он может присутствовать при их рассмотрении, дать пояснения и представить подтверждающие документы инспектору.

После рассмотрения возражений может быть принято решение об отказе от привлечения налогоплательщика к ответственности, о привлечении его к ответственности или проведении дополнительного контроля.

Что делать, если УФНС не смогло решить вопрос?

Если ваше обращение было рассмотрено, однако вы не удовлетворены полученным результатом, можно отправить жалобу в прокуратуру на налоговую инспекцию

Обратите внимание: срок рассмотрения вашего обращения в данном случае составит порядка 30 дней. Прокурор, работающий с вашей претензией, обязан будет рассмотреть ее в установленном законодательством порядке, после чего должен предоставить решение с соответствующими комментариями

В случае несогласия с мнением прокурора вы можете использовать его замечания и обратиться в судебные инстанции. Если вы ранее уже обращались в суд и не согласны с вынесенным решением, прокуратура также может провести дополнительную проверку и в случае выявленных нарушений принять меры, направленные на привлечение виновных к административной ответственности.

Методы борьбы с ошибками налоговиков

Юридически подкованный налогоплательщик предлагает следующие варианты:

Без вины – не виноватый

Главное — помнить простую правовую истину, что недоказанная законом вина не является основанием для обвинений. Законодательство закрепляет право налогоплательщика не приводить в исполнение противоправные акты и запросы налоговых служб, других уполномоченных органов или официальных лиц, когда они противоречат Налоговому Кодексу или общегосударственным законам. Если оснований для начисления налога нет, значит, и оплачивать его нет необходимости. А в случае возможных претензий со стороны налоговиков, пусть последние докажут законным путем обоснованность своих притязаний.

Пишем письма в налоговую

Вооружившись принципом, что наиболее эффективным методом защиты является нападение, пишем в налоговую жалобы. Звонить или осаждать налоговую ежедневными походами нецелесообразно. Неподтвержденные документально претензии чиновники не воспринимают серьезно.

Сверим расчеты

Внесенные в сентябре 2010 года поправки в Федеральный закон дают право налогоплательщику не только потребовать справку с расчетами налогов (форма 39), но и настоять на совместной сверке расчетов. Дело в том, что форма 39 содержит минимум информации – наименование налога и сумму долга по нему.

А по результатам сверки налоговики обязаны выдать документальный акт с расчетами. Требуйте также информацию, на основании каких документов был предъявлен к оплате необоснованный налог. Если прохождение и этого уровня не принесло желаемого результата, двигайтесь дальше по иерархической чиновничьей лестнице. Пишите жалобу, но обязательно приложите все документальные подтверждения вплоть до входящих и исходящих номеров, зафиксированных в канцелярии налоговой.

Суд поставит точку

Суд – последняя инстанция на пути достижения справедливости. Заявление можно подать самому или дождаться, когда это сделает налоговая служба. Если документов, подтверждающих правильность начисления налога, окажется недостаточно, то суд признает незаконность взыскания. Мало того, проигравшая сторона оплатит все судебные издержки.

Восстановление справедливости станет маленькой победой, несущей моральное удовлетворение. Поэтому за это стоит бороться.

Требование об уплате налога (сбора, пени, штрафа).

Официальная часть.

Требование об уплате налога — специальная форма документа, на основании которого налоговый орган уведомляет вас о недоимке — неуплаченной сумме налога,

пени или штрафа, а также о необходимости уплатить указанную задолженность в установленный срок (ст. 69 НК РФ).

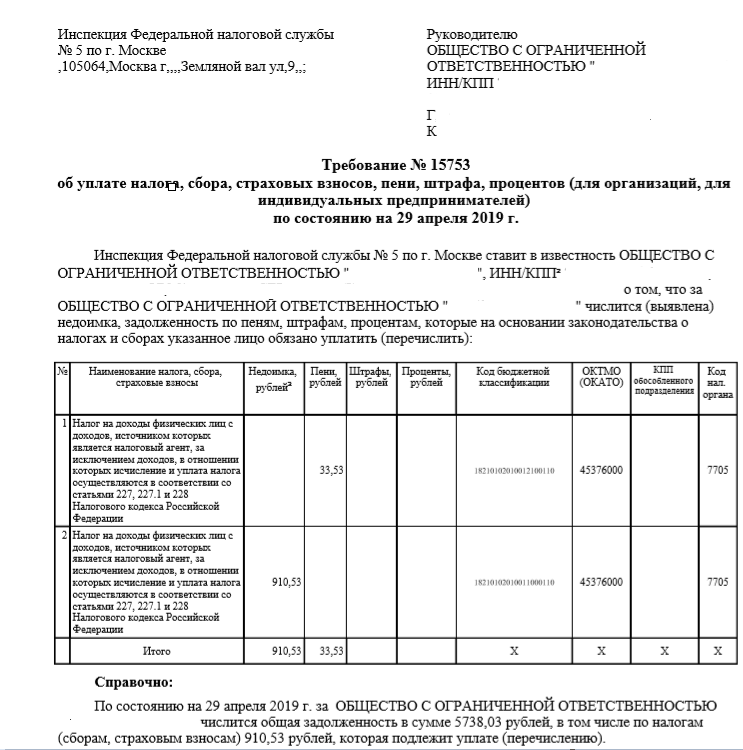

На сегодняшний день форма требования утверждена Приказом ФНС России от 13.02.2017 №ММВ-7-8/179@. Выглядит документ вот так:

В «шапке» документа указываются реквизиты налогового органа, который направил требование, и реквизиты налогоплательщика, в адрес которого оно направлено. Проверяем, точно ли оно адресовано нам.

В табличной части требовании указываются:

- наименование налога (сбора, взноса), а также налоговый период, за который этот налог (сбор, взнос) должны были быть уплачены;

- сумму налога (сбора, взноса), подлежащую уплате по требованию;

- сумму начисленной пени по налогу (сбору, взносу), если она была начислена;

- сумму штрафа по налогу (сбору, взносу), если он был начислен;

- сумму процентов по налогу (сбору, взносу), если они подлежат уплате;

- код бюджетной классификации, на который необходимо произвести оплату;

- ОКТМО (до 2014 года ОКАТО) для перечисления по требованию;

- КПП обособленного подразделения, если налог (сбор, взнос), пени, штрафы, проценты уплачиваются обособленным подразделением;

- код налогового органа, в который необходимо произвести уплату (код инспекции).

Также в требовании указывается «Справочно» общая сумма вашей задолженности по всем налогам (сборам, взносам, пениям или штрафам) на дату

формирования требования. Сумма, указанная в этой части, обычно не совпадает с итоговой суммой в требовании. Чаще всего, «Справочно» вы должны

в бюджет больше, просто на оставшуюся сумму еще не сформированы и не направлены требования.

Далее указывается основание для направления требования на уплату – обычно это либо ваша отчетность (указывается регистрационный номер и дата представления

декларации или расчета) либо решение о привлечении/отказе в привлечении к ответственности по результатам налоговой проверки (указывается номер и дата соответствующего решения).

В требовании обязательно должен быть указан срок на добровольное исполнение обязанности по уплате налогов (сборов, взносов) по требованию. В соответствии со статьей 69

НК РФ «Требование об уплате налога должно быть исполнено в течение восьми дней с даты получения указанного требования, если более продолжительный период времени для уплаты

налога не указан в этом требовании». Обычно в этому пункте указывается конкретная дата. Если по каким-то причинам до этой даты вы не перечислите в бюджет всю задолженность

по требованию, налоговой орган приступит к взысканию этих сумм и принятию обеспечительных мер, о чем в требовании вас заранее предупреждают со ссылками на статьи 45, 46, 47, 76 и 77 НК РФ.

Требование об уплате может содержать:

- конкретные суммы недоимки по налогам, сборам, а также причитающиеся пени и штрафы;

- только суммы начисленной пени, при этом в графе «Недоимка» справочно будут указаны суммы налога (сбора, взноса), на который эти пени были начислены, со знаком «*».

Иногда налогоплательщику «приезжает» требование, в котором суммы недоимки, пени или штрафа равны «0». Это происходит, когда после направления требования, но до истечения

срока на его уплату изменилась обязанность – например, были отражены ваши платежи или была подана корректирующая декларация с суммой налога к уменьшению.

В соответствии со статьей 71 НК РФ в такой ситуации налоговый орган обязан направить уточненное требование с новыми цифрами. В абзаце 5 оборотной стороны требования будет указан

номер и дата первоначального требования, которое отозвано.

Налогоплательщикам, которые представляют отчетность в налоговые органы в электронном виде, такие требования направляются в электронном виде. При этом подтверждать получение

документа и отправлять квитанцию в налоговой орган необходимости нет – в отличие от иных требований (о предоставлении документов/пояснений) или уведомления о вызове,

за неполучение требования об уплате банковские счета не блокируют.

Составление апелляционной жалобы

Согласно акту в ходе проверки правильности исчисления и своевременной уплаты НДС в январе 2014 года налоговая инспекция отказала в налоговом вычете по НДС по материалам, приобретенным у ООО «Торговая фирма «Роснефть»» на общую сумму413 000 руб. (в т. ч. НДС – 63 000 руб.) по счету-фактуре от 16 января 2012 г. № 19.

По мнению налоговой инспекции, в счете-фактуре неверно указаны реквизиты грузоотправителя и грузополучателя товаров. По результатам выездной налоговой проверки должностными лицами инспекции произведен перерасчет налоговых обязательств организации перед бюджетом по НДС, в результате которого организации предложено доплатить в бюджет сумму НДС в размере 63 000 руб. А также пени за несвоевременную уплату налогов в соответствии со статьей 75 Налогового кодекса РФ.

В связи с неправомерными действиями налоговых органов организация подает апелляционную жалобу в вышестоящую инстанцию.

В Инспекцию ФНС России № 18 по г. Кировудля направления в УФНС России по г. Кировуот ООО «Гаспром»ИНН 4308123456КПП 430801001ОГРН 1234567890123Адрес (юридический и фактический):610008, г. Киров, ул. Путинская, д. 20

АПЕЛЛЯЦИОННАЯ ЖАЛОБАна решение ИФНС № 18 по г. Кирову от 6 ноября 2016 г. № 1334

г. Киров ……………………………………13.11.2016

С 17 августа по 12 октября 2016 года отделом выездных налоговых проверок ИФНС России № 8 по г. Москве была проведена выездная налоговая проверка правильности исчисления организацией НДС за 2014–2015 годы. 21 октября 2016 года был составлен акт налоговой проверки. 21 октября 2016 года в ИФНС России № 18 по г. Кирову ООО «Гаспром» представила письменные возражения по указанному акту. ИФНС России № 18 по г. Кирову, рассмотрев возражения ООО «Гаспром» по акту, не сочла их обоснованными. 6 ноября 2016 года было вынесено решение № 1334 о привлечении организации к налоговой ответственности.

В порядке, установленном статьями 101.2 и ст.139 Налогового кодекса РФ, ООО «Гаспром» представляет свои возражения на вышеуказанное решение.

Согласно акту в ходе проверки правильности исчисления и своевременной уплаты НДС в январе 2014 года налоговая инспекция отказала в налоговом вычете по НДС по материалам, приобретенным у ООО «Торговая фирма «Роснефть»» на общую сумму 413 000 руб. (в т. ч. НДС – 63 000 руб.) по счету-фактуре от 16 января 2012 г. № 19.

По мнению налоговой инспекции, в счете-фактуре неверно указаны реквизиты грузоотправителя и грузополучателя товаров. По результатам выездной налоговой проверки должностными лицами инспекции произведен перерасчет налоговых обязательств организации перед бюджетом по НДС, в результате которого организации предложено доплатить в бюджет сумму НДС в размере 63 000 руб. А также пени за несвоевременную уплату налогов в соответствии со статьей 75 Налогового кодекса РФ.

Кроме того, в соответствии с вышеуказанным решением организация привлекается к налоговой ответственности за совершение налогового правонарушения, предусмотренного статьей 122 Налогового кодекса РФ. Размер штрафа – 20 процентов от суммы доначисленного НДС.

Считаем, что выводы проверяющих противоречат действующему законодательству РФ о налогах и сборах по следующим основаниям.

Поскольку продавец и грузоотправитель товаров является одним и тем же лицом, в графе «Грузоотправитель» правомерно указано «он же». Это следует из положений подпункта «е» пункта 1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137 и подтверждается сложившейся в Московском регионе арбитражной практикой (постановление ФАС Московского округа от 10 января 2008 г. № КА-А40/1317906). В графе «Грузополучатель» также указано «он же», что не противоречит действующему законодательству. Таким образом, налоговая инспекция необоснованно отказала в подтверждении применения налоговых вычетов по НДС по счету-фактуре от 16 января 2012 г. № 19. Следовательно, у организации отсутствует факт неуплаты (неполной уплаты) сумм НДС в результате занижения налоговой базы, иного неправильного исчисления налога. ООО «Гаспром» не совершила налогового правонарушения, поэтому начисление пеней и штрафа считаем неправомерным.

На основании вышеизложенного в соответствии со статьей 140 Налогового кодекса РФ просим отменить решение ИФНС № 18 по г. Кирову и прекратить производство по делу в связи с отсутствием оснований для привлечения организации к налоговой ответственности.

Директор ______________ А.В. Иванов(должность руководителя организации) М.П.

Незаконные действия налоговых органов

К сожалению, нередко граждане сталкиваются с ситуациями, когда налоговые службы действуют незаконно.

Чаще всего права налогоплательщиков нарушаются в следующих случаях:

- Выставление требований об уплате налогов, не соответствующих законной действительности.

- Отказ в налоговом вычете.

- Отказ в зачтении переплаты по налогам.

- Приостановление операций по расчетному счету.

- Несвоевременное выполнение обязательств.

- Требование предъявить дополнительные документы, тогда как согласно законным нормам они не нужны.

Если права налогоплательщика были нарушены, то прежде всего ему следует обратиться с жалобой в вышестоящую инспекцию для обжалования действий постановления. Данное правило установлено с 01.01.2014 г. согласно пункта 2 статьи 138 Налогового кодекса России.