- Основные аспекты ведения налогового учета в России

- Источники информации

- Поиск и устранение ошибок по расчету налога на прибыль

- Регистр расходов по долговым обязательствам

- Печать на документах

- Предприниматель на ОСНО

- Если документы отсутствуют

- Унифицированные формы первичных документов

- Документы — Организация налогового учета

- Виды регистров

- Настройка налогового учета в 1С 8.3

- Ответственность за принятие к учету первичных документов, не соответствующих требованиям действующего законодательства

- Налоговые льготы

- Какие регистры бывают

- Документы на иностранном языке

- Первичная документация

Основные аспекты ведения налогового учета в России

Для начала определимся с тем, что такое налоговый учет. Для этого обратимся к главе Налогового кодекса, посвященной налогу на прибыль, а именно – к статье 313. Там дается четкое и развернутое определение понятия налогового учета как системы

Важно понимать, что налоговый учет создан, как и бухучет, на основе первичных учетных документов, но для иной цели – правильно и достоверно исчислить суммы налога для уплаты в бюджет, а также своевременно его уплатить.

Учитывайте тот факт, что налоговый учет ведут не только те, кто находится на общей системе налогообложения и платят налог на прибыль, но и спецрежимники.

Итак, определим основные положения налогового учета в России.

Источники информации

Как правило, это те же регистры, которые применяются при ведении бухучета в организации. Выявили недостаток необходимых данных в таких регистрах? Дополните их недостающими реквизитами. Если же такой недостаток явный и значительный – проще разработать отдельные налоговые регистры с учетом всех потребностей организации для корректного и достоверного ведения налогового учета.

Например, зачастую крупные компании предпочитают формировать и вести самостоятельные регистры налогового учета. Для этого разработанные формы следует закрепить в приложении к учетной политике для налогового учета.

Важно! Учетная политика утверждается ежегодно. Потому, при необходимости, разработанные регистры налогового учета также следует пересматривать каждый год, дополняя или заменяя их актуальными данными (формами).. Интересно! Налоговые инстанции никаким образом не могут утверждать налоговые регистры компаний – их разрабатывает каждая компания самостоятельно, подстраивая под свои нужды и потребности.

Интересно! Налоговые инстанции никаким образом не могут утверждать налоговые регистры компаний – их разрабатывает каждая компания самостоятельно, подстраивая под свои нужды и потребности.

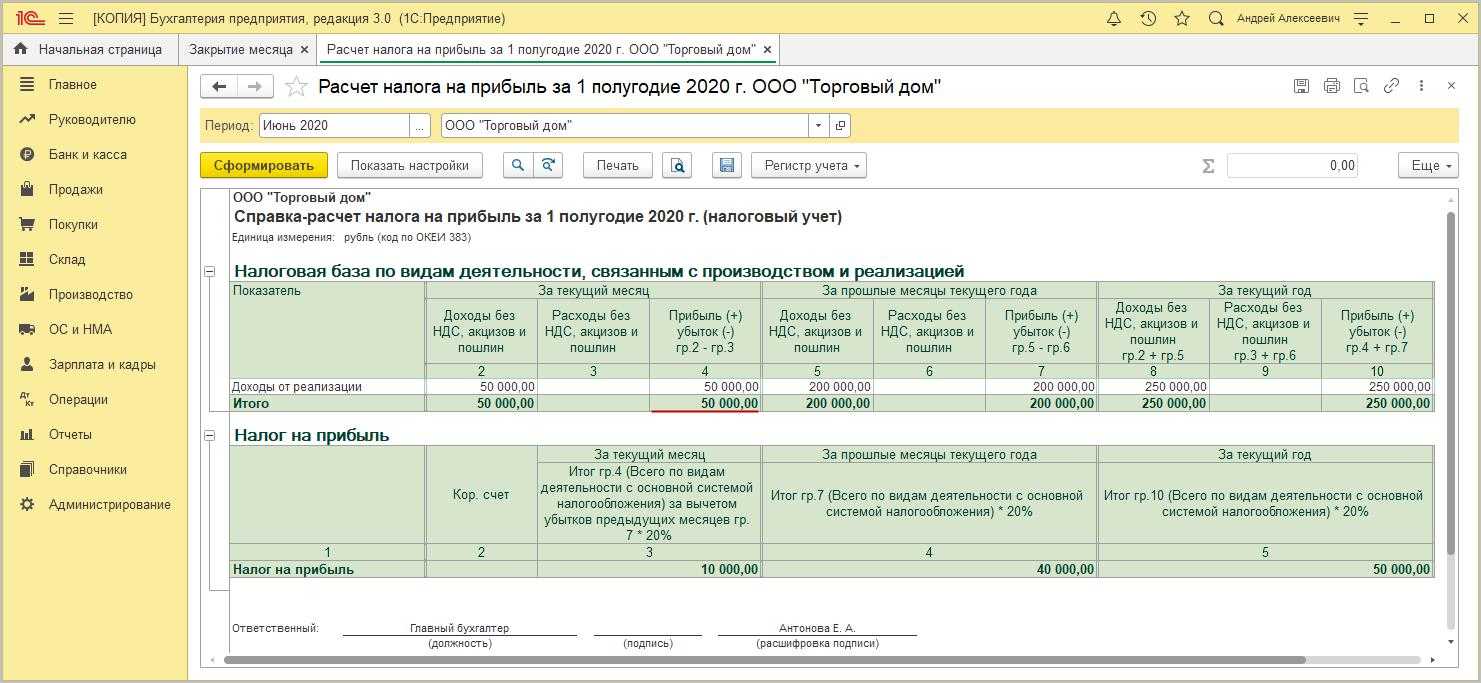

Поиск и устранение ошибок по расчету налога на прибыль

Несмотря на то, что практически все расчеты по налогу на прибыль в программе выполняются автоматически, могут возникнуть ошибки. Особенно часто они возникают при вводе ручных операций.

Для контроля используется отчет «Анализ учета по налогу на прибыль» (рис.7).

Рис.7

Каждый раздел отчета можно раскрыть двойным щелчком и найти ошибочный документ. «Подозрительные» разделы выделены красной обводкой (рис.8).

Рис.8

Раскроем раздел «Прочие расходы по реализации…». Ниже (рис.9) видим документы, на основании которых получились данные суммы.

Чтобы вывести документы, нужно включить флажок «По документам»

Рис.9

Исправляем ошибки и получаем «красивый» отчет (рис.10).

Рис.10

Регистр расходов по долговым обязательствам

Выбор формы регистра по долговым обязательствам зависит от того, какой способ расчета налоговых процентов закрепила организация в своей учетной политике. Напомним, налогоплательщик может либо сравнивать фактически начисленные проценты со средним уровнем процентов, взимаемых по сопоставимым долговым обязательствам (абз. 2 п. 1 ст. 269 НК РФ), либо нормировать расходы фиксированной величиной — размером процентов, кратным ставке Банка России. В 2011 г. при оформлении долгового обязательства в рублях предельная величина процентов, признаваемых расходом (включая проценты и суммовые разницы по обязательствам, выраженным в условных денежных единицах по установленному соглашением сторон курсу условных денежных единиц), принимается равной ставке процента, установленной соглашением сторон, но не превышающей ставку рефинансирования Банка России, увеличенную в 1,8 раза (п. 1.1 ст. 269 НК РФ).

На практике второй способ применяется более широко. Он-то и используется при заполнении рассматриваемого налогового регистра.

Пример 1. Организация получила кредит (14.01.2011) в сумме 1 500 000 руб. сроком на один год. Условиями договора предусмотрены: процентная ставка по договору 16%, ежемесячная уплата начисленных процентов, погашение основного долга целиком в день окончания договора, возможность изменения процентной ставки. Ставка рефинансирования Банка России на момент получения кредита — 7,75%, с 28 февраля — 8,0% (Указания Банка России от 31.05.2010 N 2450-У и от 25.02.2011 N 2583-У). Увеличение ставки рефинансирования Банка России не повлекло за собой изменения процентной ставки по кредиту. Учетной политикой организации установлен вариант расчета налоговых расходов в виде процентов по долговым обязательствам путем нормирования фиксированной величиной.

Суммы начисленных к уплате процентов в первом полугодии в бухгалтерском учете составляют:

за январь — 11 178,08 руб.

(1 500 000 руб. : 365 дн. x 17 дн. x 16%);

за февраль — 18 410,96 руб.

(1 500 000 руб. : 365 дн. x 28 дн. x 16%);

за март и май — 20 383,56 руб.

(1 500 000 руб. : 365 дн. x 31 дн. x 16%);

за апрель и июнь — 19 726,03 руб.

(1 500 000 руб. : 365 дн. x 30 дн. x 16%),

где 17, 28, 31, 30 — количество дней пользования кредитом в соответствующем календарном месяце.

Расходы по договорам займа и иным аналогичным договорам, срок действия которых приходится более чем на один отчетный период, признаются осуществленными и включаются в состав соответствующих расходов на конец месяца соответствующего отчетного периода (абз. 1 п. 8 ст. 272 НК РФ).

Поскольку кредитный договор содержит условие о возможности изменения процентной ставки в течение срока его действия, то при определении налоговых расходов используется ставка рефинансирования, действующая на дату учета расходов в виде процентов (абз. 7 п. 1 ст. 269 НК РФ), то есть на последний день месяца.

С учетом этого предельная величина процентов в январе равна 13,95% (7,75% x 1,8), в остальных месяцах — 14,4% (8,0% x 1,8). Таким образом, в налоговом учете:

- в январе в расходах принимается 9745,89 руб. (1 500 000 руб. : 365 дн. x 17 дн. x 13,95%);

- в феврале — 16 569,86 руб.

(1 500 000 руб. : 365 дн. x 28 дн. x 14,4%);

в марте и мае — 18 345,21 руб.

(1 500 000 руб. : 365 дн. x 31 дн. x 14,4%);

в апреле и июне — 17 753,43 руб.

(1 500 000 руб. : 365 дн. x 30 дн. x 14,4%).

Указанные суммы заносятся в регистр расходов по долговым обязательствам (таблица 1).

Таблица 1

Реквизиты договора |

Сумма долга, руб. |

Месяц |

Кол-во дней |

Ставка, % |

Проценты по договору, руб. |

Ставка Банка России x 1,8 |

Проценты в налоговом учете, руб. |

Не принимаемаяв НУ сумма, руб. |

ПНО |

|

Договор N 1 от 14.01.2011 |

1 500 000 |

Январь |

17 |

16 |

11 835,62 |

13,95 |

10 319,18 |

1 516,44 |

303,29 |

|

Февраль |

28 |

18 410,96 |

14,4 |

16 569,86 |

1 841,10 |

368,22 |

||||

Март |

31 |

20 383,56 |

18 345,21 |

2 038,35 |

407,67 |

|||||

Апрель |

30 |

19 726,03 |

17 753,43 |

1 972,60 |

394,52 |

|||||

Май |

31 |

20 383,56 |

18 345,21 |

2 038,35 |

407,67 |

|||||

Июнь |

30 |

19 726,03 |

17 753,43 |

1 972,60 |

394,52 |

Приведенный расчет при этом оформляется в виде бухгалтерской справки, которая согласно абз. 10 ст. 313 приравнивается к первичному учетному документу.

Показатели, приведенные в регистре, позволяют сравнить данные, учитываемые в бухгалтерском и налоговом учете, и выявить их отличия. Организации же, применяющей Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02 (утв. Приказом Минфина России от 19.11.2002 N 114н), имеет смысл добавить еще одну графу, в которую следует заносить величины постоянного налогового обязательства, исчисленные с долей не учитываемых при налогообложении процентов по кредиту.

Печать на документах

Печать не названа в числе обязательных реквизитов первичных документов, перечисленных в части 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

Поэтому печать на документе проставьте:

если организация по собственному выбору использует самостоятельно разработанную форму, утвержденную руководителем, которая предусматривает наличие печати;

если организация по собственному выбору использует унифицированную форму, содержащуюся в альбоме унифицированных форм, которая предусматривает наличие печати. При этом руководителем утверждено, что форма применяется без изменений (или изменения не касаются печати);

при применении типовых обязательных форм, установленных уполномоченными органами (Правительством РФ, Банком России и т. п.) на основании федеральных законов, если типовые формы предусматривают наличие печати.

Такие выводы следуют из положений статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

Перечень документов, на которых обязательна (необязательна) печать организации, приведен в таблице.

В договорах, которые обычно заключает организация (купли-продажи, оказания услуг и т. д.), печать также можно не ставить. Печать нужно ставить лишь в том случае, если это прямо предусмотрено договором (п. 1 ст. 160 ГК РФ).

Еще один момент. С 7 апреля 2015 года ООО и акционерные общества вообще могут не иметь печатей. Так предусмотрено статьями 2 и 6 Закона от 6 апреля 2015 г. № 82-ФЗ.

Предприниматель на ОСНО

Документальное оформление хозяйственных операций, осуществляемых индивидуальным предпринимателем, применяющим общую систему налогообложения, регулируется Порядком, утвержденным приказом от 13 августа 2002 г. Минфина России № 86н и МНС России № БГ-3-04/430.

Требования, предъявляемые к первичным учетным документам, содержатся в пункте 9 данного порядка. Они практически полностью совпадают с , предъявляемыми к первичным учетным документам, которые используют организации. Единственным дополнением является то, что индивидуальные предприниматели должны прикладывать к первичному документу, которым оформлена реализация товара или его приобретение, первичный документ, подтверждающий оплату за данный товар.

Если документы отсутствуют

Сделка считается оформленной и полноценной по всем пунктам, только когда при ней присутствуют закрывающие документы. Хотя иногда может возникнуть случай, что документы были утеряны или же некорректно составлены из-за халатности работников бухгалтерии. Это может очень дурно сказаться не только на репутации фирмы, но и здорово ударить по кошельку владельца, если во время проверки налоговой фирмы и других контролирующих органов расходы были включены в декларацию, но не были подтверждены документально.

Такая оплошность может повлечь за собой массу негативных последствий. Одна из них: доначисление налогов. В результате всего этого снижается налог на прибыль и его приходится доплачивать, включая все пени и проценты.

Помимо всего прочего, вас могут также наказать и за отсутствие самих документов.

Чтобы всего этого не произошло, настоятельно советуем вам тщательнейшим образом отслеживать все обороты документации предприятия, особое внимание уделяя закрывающим документам. Возможно, потребуется нанять отдельного человека, которому вы доверяете и квалификация которого позволяет ему на высшем уровне проводить все операции проверок

Унифицированные формы первичных документов

Согласно п. 2 ст. 9 Закона N 129-ФЗ первичные учетные документы должны составляться по форме, содержащейся в альбомах унифицированных форм первичной учетной документации, которые разрабатываются Госкомстатом.

В соответствии с Порядком применения унифицированных форм первичной учетной документации, утвержденным Постановлением Госкомстата России от 24.03.1999 N 20, при необходимости в унифицированные формы документов (кроме форм по учету кассовых операций) могут быть включены дополнительные реквизиты, но все реквизиты, предусмотренные утвержденной формой, должны быть сохранены. Вносимые изменения следует оформить соответствующим приказом (распоряжением).

Удалять отдельные реквизиты из унифицированных форм нельзя.

При изготовлении бланочной продукции на основе унифицированных форм первичной учетной документации допускается вносить изменения в части расширения и сужения граф и строк с учетом значности показателей, включения дополнительных строк (включая свободные) и вкладных листов для удобства размещения и обработки необходимой информации.

Унифицированные формы первичных учетных документов, подлежащих применению бюджетными учреждениями, представлены в Приложении 2 к Инструкции N 148н <1>.

<1> Приказ Минфина России от 30.12.2008 N 148н «Об утверждении Инструкции по бюджетному учету».

Документы — Организация налогового учета

Положение об учетной политике для целей налогообложения (приложение к приказу об утверждении положения об учетной политике организации для целей налогообложения). Утвердить систему налогового учета предприятия, структуру и график информационных потоков и документооборота в данной системе, ответственных лиц согласно Приложению N __ к настоящему Положению. Установить, что в случае, если несколько обособленных подразделений организации находятся в одном муниципальном образовании на территориях, подведомственных разным налоговым органам, постановку организации на учет следует осуществлять в налоговом органе по месту нахождения.

Виды регистров

Фактически бухгалтерские регистры — это журналы-ордера и различные карточки, справки и ведомости, например, самая главная — оборотно-сальдовая («шахматная»), на основании данных которой составляют баланс. Поэтому логично, что регистры бухгалтерского учета по назначению подразделяются на:

- систематические;

- хронологические;

- комбинированные (синхронистические).

Первые ведутся по определенным учетным счетам и их примером можно назвать как раз оборотно-сальдовую ведомость или главную книгу. Также к систематическим документам относятся карточки, в которые бухгалтер записывает какие-либо события хозяйственной жизни. Хронологические служат для регистрации событий хозяйственной деятельности за определенный период времени, чаще всего за месяц. Именно так ведутся большинство журналов-ордеров. Эти два типа регистров бухучета дополняют друг друга, существует даже так называемое правило Мендеса:

Поэтому на практике для удобства бухгалтеров часто используются регистрирующие документы комбинированного типа. Например, журнал — главная книга, распространенная в небольших компаниях.

По степени обобщения информации бывают регистры аналитического учета и синтетического. Ярким примером синтетических учетных документов является все та же оборотно-сальдовая ведомость. В ней бухгалтер фиксирует информацию по каждому синтетическому счету за определенный период об остатках на начало и конец периода, а также об оборотах за период. Выглядит этот документ так:

Аналитическую информацию, то есть не только реквизиты операции, но и краткое ее содержание, бухгалтер записывает в специальные ведомости или карточки. Например, это может быть бухучет материалов, товаров, основных средств или расчетов с контрагентами. Покажет, что такое регистры бухгалтерского учета, пример аналитической унифицированной инвентарной карточки основных средств:

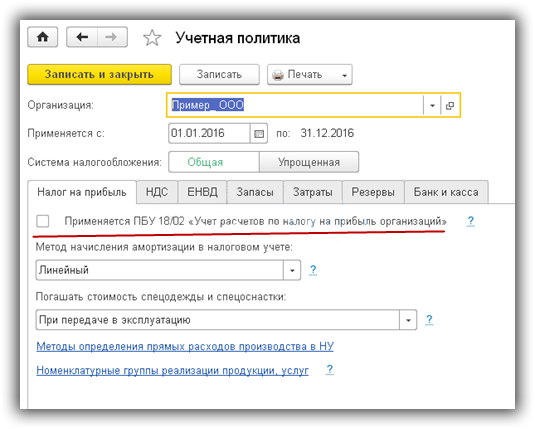

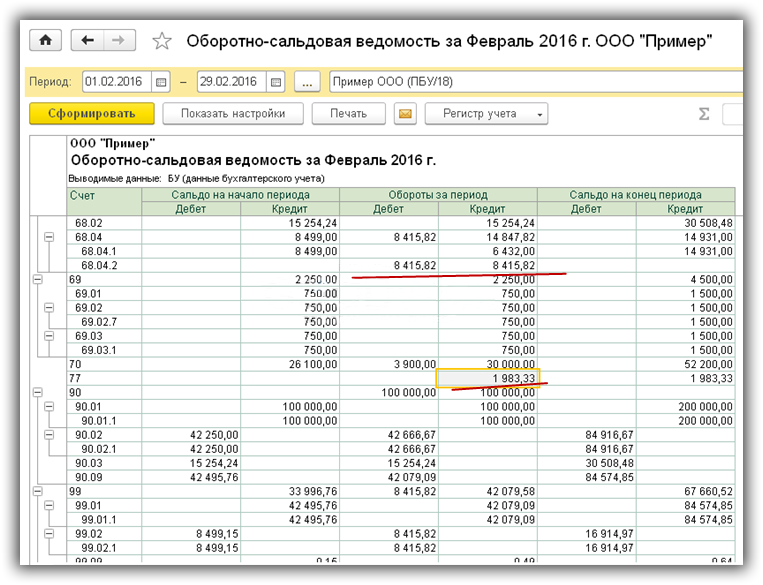

Настройка налогового учета в 1С 8.3

В заключение — о двух вариантах ведения налогового учета в программах 1С. Так как применение ПБУ 18/02 в некоторых случаях не является обязательным, то ряд организаций могут вести учет без формирования постоянных и временных разниц. Необходимые настройки выполняются на закладке «Налог на прибыль» в учетной политике (рис.11)

Рис.11

При этом с точки зрения пользователя ввод данных не меняется, ничего дополнительно считать не нужно. В результате итоговые суммы налога на прибыль будут одинаковыми как с использованием ПБУ, так и без.

Рис.12

Отличаться будут отчеты. Например, при использовании ПБУ/18 оборотно-сальдовая ведомость будет содержать данные по счетам 77 и 09 (отложенные налоговые активы и обязательства – результат формирования постоянных и временных разниц), а также суммы по счету 68.04.2 (рис.12).

Отчет, рассмотренный выше (рис.10), покажет корректные данные для варианта с ПБУ/18. Таким образом, анализ налога на прибыль в 1С легче проводить, имея детальную информацию о формировании налоговой базы, которую дает применение ПБУ/18.

По материалам: programmist1s.ru

Распределение НДС в 1С Бухгалтерия 8.3

Формирование записей в книге покупок в 1С 8.3 Бухгалтерия

17.10.2016 13:08

Ответственность за принятие к учету первичных документов, не соответствующих требованиям действующего законодательства

Если первичный документ был составлен с нарушением предъявляемых к его форме и содержанию требований, организация может столкнуться с рядом налоговых последствий.

К таким нарушениям можно отнести:

- отсутствие подписи соответствующего должностного лица на первичных документах, что ставит под сомнение сам факт проведения хозяйственной операции;

- отсутствие даты в первичном документе, что указывает на невозможность определить, к какому отчетному периоду относится та или иная операция;

- отсутствие других обязательных реквизитов;

- несоблюдение установленной формы документа. К примеру, если взять счет-фактуру, несоблюдение ее формы или незаполнение отдельных ее обязательных реквизитов может повлечь за собой невозможность зачета «входного» НДС по оплаченным товарам (продукции, работам, услугам).

Вышеуказанные нарушения приводят к неправильному налоговому учету доходов и расходов (к примеру, неправильному уменьшению налогооблагаемой базы по налогу на прибыль), нерациональному и нецелевому использованию бюджетных средств и, как следствие, привлечению организаций к установленной ответственности, в том числе к уплате штрафных санкций.

Отсутствие самих первичных документов у организации, обосновывающих совершение той или иной операции, в соответствии с п. 3 ст. 120 НК РФ отнесено к грубым нарушениям правил учета доходов и расходов, за которое к организации могут быть применены следующие меры ответственности:

- штраф в размере 5000 руб., если нарушение совершено в течение одного налогового периода;

- штраф в размере 15 000 руб., если нарушение совершено в течение более одного налогового периода;

- штраф в размере 10% от суммы неуплаченного налога, но не менее 15 000 руб., если нарушение повлекло за собой занижение налоговой базы.

Отсутствие в первичном учетном документе какого-либо из обязательных реквизитов также относится к грубому нарушению правил учета доходов и расходов и влечет за собой такую же ответственность, что и отсутствие первичных документов. Однако в данном случае для привлечения организации к ответственности факты неправильного заполнения и использования первичных документов должны быть представлены как систематические.

В соответствии с п. 1 ст. 31 НК РФ налоговые органы вправе требовать от налогоплательщиков документы по формам, установленным государственными органами и органами местного самоуправления, служащие основаниями для исчисления и уплаты (удержания и перечисления налогов), а также пояснения и документы, подтверждающие правильность исчисления и своевременность уплаты (удержания и перечисления) налогов.

За отказ представить документы (в том числе первичные оправдательные) организации могут быть привлечены к налоговой ответственности. Так, в соответствии с п. 1 ст. 126 НК РФ непредставление налоговому органу первичных документов влечет за собой взыскание штрафа в размере 50 руб. за каждый непредставленный документ.

Кроме того, в случае непредставления в течение более двух месяцев налоговому органу необходимых для расчета налогов документов налоговики вправе согласно пп. 7 п. 1 ст. 31 НК РФ определять суммы налогов, подлежащие внесению в бюджет, расчетным путем на основании имеющейся у них информации о налогоплательщике, а также данных об иных аналогичных налогоплательщиках.

Н.Гридина

Эксперт журнала

«Учреждения культуры и искусства:

бухгалтерский учет и налогообложение»

Налоговые льготы

В соответствии с пунктом 2 статьи 17 НК в необходимых случаях при установлении налога в акте законодательства о налогах и сборах могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

Согласно пункту 1 статьи 56 НК РФ льготами по налогам и сборам признаются предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими налогоплательщиками или плательщиками сборов, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере.

В Определении Конституционного суда РФ от 05.07.2001 № 162-О разъяснено, что льготы, предоставляемые налогоплательщикам, не относятся к обязательным элементам налогообложения, перечисленным в пункте 1 статьи 17 НК. Исходя из смысла пункта 2 этой статьи, льготы по налогу и основания для их использования налогоплательщиком могут предусматриваться в актах законодательства о налогах и сборах лишь в необходимых, по мнению законодателя, случаях, и поскольку установление льгот не является обязательным, их отсутствие при определении существенных элементов налога не влияет на оценку законности его установления.

При этом необходимо помнить о том, что льготы могут предоставляться только отдельным категориям налогоплательщиков, к примеру:

-

пенсионерам, а также ;

-

для налога на доходы физических лиц перечень и основания освобождения от уплаты достаточно большой и зависит как от субъекта, так и от других элементов налогообложения;

-

для налога на имущество физических лиц льготы установлены Законом РФ от 09.12.1991 № 2003-1 «О налогах на имущество физических лиц» для отдельных объектов и субъектов налогообложения (до 31.12.2014) и НК (с 01.01.2015);

-

для транспортного налога льготные субъекты налогообложения определяются законом каждого региона.

Какие регистры бывают

В соответствии с указанными выше рекомендациями налоговые регистры можно разделить на 5 групп:

- Для промежуточных расчетов.

- Для учета состояния отдельной единицы налогового учета.

- Для учета хозопераций.

- Для формирования данных для отчетов.

- Регистры по учету целевых средств НКО.

Регистры, предназначенные для систематизации промежуточных расчетов, нужны для хранения сведений о порядке выполнения налогоплательщиком расчетов вспомогательных показателей, участвующих в формировании налоговой базы. Промежуточные показатели – это сведения, для которых нет специальных строк в налоговой декларации, что означает, что они хоть и принимают участие в формировании налоговой базы, но в составе других обобщающих расчетов.

Данные, содержащиеся в регистрах с промежуточными расчетами, призваны отражать поэтапное проведение бухгалтерских расчетов и величину промежуточных показателей.

Среди таких регистров можно выделить следующие расчеты:

- учета амортизации активов нематериального характера;

- формирование стоимостного значения объекта учета;

- стоимостного значения списанных на производство сырья (материалов) и/или товаров на реализацию;

- учета задолженности кредиторов по инвентаризационным актам;

- учета безнадежных и сомнительных долгов;

- учета затрат на ремонт;

- учета договоров и расходов по страхованию сотрудников на добровольной основе;

- резерва затрат на выполнение ремонта по гарантии;

- учета затрат (внереализационных) по сделкам, связанным с переуступкой права требования;

- прочие.

Информация из данных регистров используется для подсчета затрат, учитываемых в составе каждого элемента расходов при расчете прибыли.

Регистры из этой подгруппы предназначены для отображения и систематизации информации о:

- объекте основных средств или нематериальных активов;

- купленных партиях товаров или сырья (материалов);

- движении купленных материалов (сырья) или товаров;

- расходах, которые запланировано произвести в будущих периодах;

- учете операций по изменению долгов перед кредиторами;

- учете бюджетных расчетов;

- изменении резерва сомнительных задолженностей;

- учете затрат на ремонт по гарантии;

- учете затрат, связанных с выплатой штрафных санкций.

Кроме того, данный список может быть дополнен регистрами по признанию долгов и иных объектов налогообложения. Например, могут быть добавлены регистры с информацией по результатам переоценки или инвентаризации имущества и пр.

https://www.youtube.com/watch{q}v=ytaboutru

Регистры по учету хозопераций составляются при:

- приобретении или выбытии имущества, услуг или прав;

- поступлении или расходовании денежных средств;

- начислении штрафных санкций;

- расчете затрат на оплату труда;

- начислении налогов, которые включаются в расходную часть при подсчете налогооблагаемой прибыли.

Ведение этих регистров помогает налогоплательщику получать информацию для заполнения строк в налоговой декларации. Обобщающим признаком для аналитических регистров из этой подгруппы является формирование в них конечных сведений, необходимых для налоговых отчетов.

Предлагаем ознакомиться: Как из налоговой получить копию устава

Также в данных регистрах систематизируется и другая информация, получаемая как результат произведенных расчетов. Эта информация может быть перенесена в регистры с промежуточными значениями либо использована для учета состояния составляющей единицы налогового учета.

Перечень регистров-расчетов, используемых при формировании налоговых отчетов:

- учет амортизационных отчислений;

- определение стоимости реализованных товаров;

- учет доходов;

- определение финрезультата от продажи амортизируемых объектов учета;

- определение финрезультата от переуступки права требования;

- определение финрезультата от хоздеятельности обслуживающих хозяйств;

- учет стоимости проданного прочего имущества;

- учет оставшейся величины транспортных затрат;

- учет внереализационных затрат;

- учет величины убытков, полученных обслуживающими производствами;

- учет прочих затрат.

Данные из этих регистров заносятся в Отчет о целевом использовании средств и имущества, который заполняют некоммерческие организации. Отчет является составной частью декларации по налогу на прибыль.

См. также статью «Как верно заполнить декларацию по налогу на прибыль нарастающим итогом{q}»

Список регистров по учету целевых средств:

- поступления целевых средств;

- использование целевых поступлений;

- целевые средства, которые были использованы не по их целевому предназначению.

Документы на иностранном языке

Документы, составленные на иностранном языке, должны иметь построчный перевод на русский. Это необходимо как для целей бухучета, так и налогообложения (п. 9 Положения по ведению бухгалтерского учета и отчетности, ст. 313 НК РФ, письмо Минфина России от 28 февраля 2012 г. № 03-03-06/1/106).

В самих документах ничего дописывать не нужно. Приложите к ним отдельные переводы, подписанные переводчиками. Перевести документ на русский язык может как профессиональный переводчик, так и сотрудник организации, владеющий иностранным языком (письма Минфина России от 20 апреля 2012 г. № 03-03-06/1/202, от 26 марта 2010 г. № 03-08-05/1).

При этом организация может сохранить некоторые слова на иностранном языке, если они являются зарегистрированным товарным знаком, например, название авиакомпании в авиабилете (ст. 6 Конвенции об охране промышленной собственности от 20 марта 1883 г.) или не имеют существенного значения для подтверждения произведенных расходов, например, в авиабилете на иностранном языке – условия применения тарифа, правила авиаперевозки, правила перевозки багажа и другая подобная информация (письма Минфина России от 24 марта 2010 г. № 03-03-07/6, от 14 сентября 2009 г. № 03-03-05/170).

Если документы на иностранном языке составлены по типовой форме (идентичны по количеству граф, их названию, расшифровке работ и т. д. и отличаются только суммой), то в отношении их постоянных показателей достаточно однократного перевода на русский язык. В последующем переводить нужно только изменяющиеся показатели данного первичного документа. Такие разъяснения содержатся в письме Минфина России от 3 ноября 2009 г. № 03-03-06/1/725.

Первичная документация

К первичным документам относятся письменные свидетельства о совершении той или иной хозяйственной операции, оформленные по всем правилам, указанным в законодательстве РФ. Физические лица заполняют такие документы в случае, если работают на фрилансе и оказывают те или иные услуги клиентам.

Самый простой способ заполнить первичную документацию в данной ситуации — начислять оплату через приложение «Мой налог». Начисляет оплату сама программа. Это происходит после того, как вы укажете перечень услуг или товаров, проданных заказчику, а также реквизиты его компании или личные данные. После совершения операции налог начисляется автоматически и оплачивается через приложение.

Важно помнить, что при заполнении «первички» в документах должны быть отражены следующие факты:

- Название документа и дата его заполнения.

- Наименование заказчика (подрядчика, покупателя).

- Реквизиты банка и номер расчетного счета.

- Название совершенной хозяйственной операции, включая количественные показатели и информацию о стоимости.

- ФИО должностных лиц, уполномоченных подписать документ, и их подписи.

- Печать.

Система оформления первичной документации едина, но эти документы отличаются друг от друга. К ним относят: кассовый ордер, банковскую выписку, квитанцию на оплату услуг, счет, накладную, товарный чек, авансовый отчет, платежное поручение. По этим документам бухгалтеры рассчитывают налоги, пользуясь цифрами доходов и расходов организации и включая их в общую отчетность за тот или иной период.