- Оплата налогов при распределении имущества

- Возможно ли бесспорное взыскание обязательных платежей с ликвидируемой организации?

- Последовательность передачи имущества

- Как быть с налогами

- Учёт доходов от участия

- Учёт НДС с дохода от участия

- Правила распределения при ликвидации ООО с одним учредителем

- Уплата налогов в период ликвидации организации

- Возврат капитала возможен только при ликвидации?

- Бухгалтерский учет

- Ликвидация: особенности налогообложения

- Куда уходит уставный капитал ООО при закрытии организации?

- Какие налоги нужно уплатить при ликвидации ООО на УСН

- Что такое дивиденды

- Непредъявленные требования оплате не подлежат

- Недействительность ликвидационного баланса

- Сколько времени занимает возврат уставного капитала?

- Как вернуть УК, внесенный имуществом?

- Как распределяется имущество при ликвидации ООО

- Выводы

Оплата налогов при распределении имущества

Имущество, полученное в результате ликвидации фирмы, можно считать доходами. НК РФ считает, что любые объекты, получаемые в денежной или натуральной форме, относятся к объектам налогообложения, если обратное прямо не установлено законом.

Доход будет считаться по стоимости получаемого имущества. Например, после распределения долей участник общества получил в собственность имущество на общую сумму в триста тысяч рублей. Соответственно, именно на эту сумму он получил прибыль.

Сумму налогообложения можно уменьшить, если ранее приобреталась доля в обществе. Прибыль фактически уменьшается на сумму приобретения.

Возможно ли бесспорное взыскание обязательных платежей с ликвидируемой организации?

Вправе ли налоговый орган взыскивать с ликвидируемой организации в бесспорном порядке долги, а если нет, то с какого момента процедуры ликвидации он лишается этого права?

В Определении ВАС РФ от 09.06.2014 № ВАС-6279/14 суд расценил действия банка по безакцептному списанию средств как противоречащие положениям ст. 64 ГК РФ о порядке и очередности удовлетворения требований кредиторов ликвидируемого юридического лица, что влечет ничтожность соответствующих операций. Но это про банки – а как насчет налоговых органов? Например, в Постановлении ФАС ВСО от 26.09.2013 № А19-1757/2013 суд посчитал, что в период нахождения налогоплательщика в процессе ликвидации налоговый орган не вправе производить принудительное взыскание налогов, пеней и штрафов в порядке, установленном положениями ст. 46, 47 НК РФ.

Минфин также неоднократно высказывался по этому поводу. В Письме от 29.07.2008 № 03‑02‑07/1-319 Минфин отмечает, чтосо дня утверждения промежуточного ликвидационного баланса налоговый орган не вправе осуществлять взыскание налогов, сборов, соответствующих пеней и штрафов в порядке, предусмотренном ст. 46 НК РФ, о чем также свидетельствует практика арбитражных судов (постановления ФАС СЗО от 25.11.2004 № А05-6517/04-13, ФАС ПО от 27.02.2007 № А55-7518/06, от 18.12.2007 № А55-6435/2007).

Одновременно Минфин заметил, что НК РФ не предусмотрена обязанность налоговых органов по отзыву инкассовых поручений и отмене решения о приостановлении операций по счетам налогоплательщика в случае принятия решения о его ликвидации.

В более позднем письме – от 24.08.2011 № 03‑02‑07/1-303 – в ответ на запрос банка, обслуживающего ликвидируемую организацию, Минфин пояснил, что при наличии документов о принятии юридическим лицом решения о добровольной ликвидации и (или) об утверждении ликвидационной комиссией промежуточного ликвидационного баланса банком не могут исполняться решения налоговых органов о взыскании налогов.

С учетом уточненной позиции Минфина, а также судебной практики можно утверждать, что срок исчисляется с момента принятия решения о ликвидации, а не с момента утверждения промежуточного ликвидационного баланса. В упомянутом Постановлении ФАС СЗО № А05-6517/04-13, на которое, кстати, сослался Минфин в Письме № 03‑02‑07/1-319, указано прямо: вынесение ИМНС оспариваемого решения о взыскании налогов и пеней за счет денежных средств учреждения на счетах в банке и выставление на основании данного решения инкассовых поручений в банк после принятия решения о ликвидации учреждения следует признать неправомерным.

Поскольку действия по ликвидации подлежат госрегистрации, срок, соответственно, исчисляется не с момента совершения действия, а с момента его регистрации. На это, в частности, указано в Постановлении ФАС СЗО от 01.10.2012 № А26-11436/2011: в период нахождения Общества в стадии ликвидации (то есть после принятия решения о ликвидации и внесении соответствующей записи в ЕГРЮЛ) у Инспекции в силу ст. 49 НК РФ и 64 ГК РФ отсутствовало право бесспорного взыскания налога и пеней, поскольку это повлекло бы нарушение порядка и очередности удовлетворения требований остальных кредиторов налогоплательщика… особый порядок исполнения обязанности по уплате налогов и сборов (пеней, штрафов) при ликвидации организации не зависит от даты составления ликвидационного баланса. Для применения этого порядка, как правильно указали суды, достаточно наличия решения о ликвидации организации и внесения соответствующей записи в ЕГРЮЛ.

Эти правила распространяются и на обязательные взносы в социальные фонды. Так, в Постановлении ФАС ВСО от 15.08.2013 № А19-917/2013 указано, что исходя из того факта, что данный вопрос Законом № 212-ФЗ не урегулирован, применению подлежат общие нормы права, содержащиеся в ГК РФ. То есть в период нахождения организации-страхователя в стадии ликвидации фонд не вправе осуществлять действия по бесспорному взысканию страховых взносов, пеней и штрафов, поскольку такие действия влекут за собой нарушение порядка и очередности удовлетворения требований остальных кредиторов налогоплательщика (Постановление ФАС ВСО от 14.03.2013 № А19-14698/2012). Схожий подход выражен судом в Постановлении ФАС УО от 21.03.2012 № А76-12541/2011.

Последовательность передачи имущества

В вопросе, как передать имущество учредителям, главную роль играет очередность этого процесса. Так, в законе об ООО (статья 58, пункт 1) указано, что передача производится с учетом определенной очереди. Их две:

- Первая. К этой категории относится невыплаченный, но уже распределенный ранее доход. Здесь возможна ситуация, когда для осуществления выплат имущества недостаточно. Материальные ценности в данном случае делятся среди учредителей с учетом текущего размера долей в уставном капитале предприятия.

- Вторая. Здесь производится распределение оставшегося имущества, и ключевую роль играет фактор полного погашения задолженности перед кредиторами. Учредителям переходит имущество в одной из двух конфигураций — денежной (эквивалентной) или натуральной (к примеру, недвижимость). Определение стоимости производится с учетом объема долей каждого из участников ООО.

Части, которые принадлежат компании, не берутся в интерес при передаче (распределении) материальных ценностей в ходе ликвидации. Если при прохождении абсолютно всех операций суд арестовывает имущество, передавать те или иные ценности до покрытия долгов перед кредиторами запрещено.

В дальнейшем попавшее под арест имущество может быть продано с помощью проведения публичных продаж. Если после их окончания имущество все-таки осталось, оно разделяется между участниками.

Как быть с налогами

Налогообложение при распределении активов между участниками ООО регулируется ст. ст. 209, 210 НК РФ. Доходы в денежной и натуральной форме, которые получает учредитель общества, облагаются налогами.

Учёт доходов от участия

К доходам участников ликвидируемой организации относится только имущество, стоимость которого больше вклада участника в уставной фонд.

Взыскание налога на НДФЛ осуществляется после того, как выполняется расчёт размера НДФЛ исходя из доли собственника. При начислении налога учредитель получает уведомление.

Статьи:

Что делать с уставным капиталом при ликвидации ООО

Заявление о ликвидации ООО по форме р16001 — образец заполнения

Учёт НДС с дохода от участия

Уплата НДС при передаче материальных ценностей участникам осуществляется в случае, если стоимость распределяемого имущества превышает сумму первоначального вклада собственника. НДС начисляется только на полученную разницу, а учредитель получает счёт для уплаты налога.

Таким образом, если сумма полученных активов не превышает размер первоначального взноса учредителя, НДС не начисляется. А также это касается передачи участникам акций и денежных средств.

При ликвидации ООО распределение оставшейся части имущества между собственниками осуществляется в обязательном порядке. Стоит помнить, что выполнить передачу активов нужно до окончания процедуры закрытия ООО. Ответственность за правильность выполнения всех процессов несёт ликвидатор предприятия.

https://youtube.com/watch?v=AfF5eHFvi7Q

Мне нравитсяНе нравится

Правила распределения при ликвидации ООО с одним учредителем

В ситуации, когда компания имеет только одного участника, процесс передачи и распределения производится с учетом тех же принципов, что рассмотрены ранее. Деление невозможно до момента, пока все задолженности перед кредиторами не будут выплачены. Только после этого единоличный учредитель ООО принимает решение и получает право на имущество.

Интересно, что утвержденного документального порядка в отношении остатков материальных ценностей после погашения долгов законом не установлено. Участник процедуры должен придерживаться рекомендаций судебных инстанций. Если исходить из практики, к таким документам может быть отнесен протокол, с учетом которого производится распределение, решение комиссии или акт о распределении. В каждой из бумаг имеется вся необходимая информация.

Четких правил оформления рассмотренных выше документов не существует, поэтому образцы бумаг носят исключительно рекомендательный характер, а участники ООО вправе оформлять акт передачи по собственному усмотрению, включая в него разную информацию, но с учетом требований законодательства.

Уплата налогов в период ликвидации организации

На основании статьи 23 НК РФ организация обязана письменно сообщить в налоговую инспекцию о своей ликвидации в течение трех дней с момента принятия соответствующего решения. Данное уведомление необходимо составить по форме, которая утверждена постановлением Правительства РФ от 19 июня 2002 года №439 — Уведомление о принятии решения о ликвидации юридического лица.

С момента принятия решения о ликвидации организации все расходы производятся за счет собственных средств. Расчеты с новыми кредиторами по обязательствам, возникшим после принятия решения о ликвидации, покрываются вне очереди.

Возврат капитала возможен только при ликвидации?

О возвращении уставного капитала учредителям чаще всего говорится в контексте прекращения деятельности компании, однако получить свою долю можно не только при ликвидации. Еще одна возможность вернуть средства — это добровольный выход из числа учредителей. Для того чтобы реализовать свое право на выход, участнику организации потребуется подать заявление. В нем нужно указать размер своей доли и уточнить, в какой форме вы хотите ее получить.

Нужно иметь в виду, что выйти из числа участников реально только в том случае, если такая возможность предусмотрена уставом. Если же в нем добровольный выход учредителей на основании заявления не закреплен, то получить свою долю уставного капитала этим способом не удастся.

Что касается непосредственно выплаты доли, то необходимо учитывать, что по закону она осуществляется в денежной форме. Если при создании компании вы вносили в УК имущество, то гарантии того, что вам будет возвращен именно оно, нет. Вам могут вернуть или денежный эквивалент, или другое имущество при наличии вашего согласия. Также получить свою долю в виде имущества можно и тогда, когда вы вносили деньги, но согласны на возврат в виде имущественного объекта.

Бухгалтерский учет

Выбор счетов при отражении операций по расчетам с участниками будет варьироваться в зависимости от того, кому выплачиваются дивиденды и за счет какого имущества. Если получатели – работники фирмы, имеющие акции, будет использоваться счет 70. Выплаты учредителям, не состоящим в штате как работники, отражаются на счете 75.

Вопрос: Облагается ли НДС передача обществом своему участнику имущества (в том числе недвижимого) в счет выплаты дивидендов (п. 1 ст. 39, пп. 1 п. 1 ст. 146 НК РФ)?Посмотреть ответ

Важно и то, что отдают в качестве дивидендов. Если это продукция, товары, нужно использовать 90 счет

По остальным видам имущества, например, оборудование, материалы, обычно применяется счет прочих доходов и расходов – 91.

Как отражается в учете выплата дивидендов имуществом?

Остальные счета используются для отражения таких сторон деятельности:

- 84 – счет для учета прибыли;

- 68 – платежи в бюджет;

- 01 – основные средства;

- 41 – товары;

- 43 – готовая продукция;

- 51 – платежи с расчетного счета;

- 99 – отражение прибылей, убытков.

При выплате дивидендов операции на счетах выглядят примерно так:

| Счет по дебету | Счет по кредиту | Содержание хозяйственной операции |

|---|---|---|

| 84 | 70 | Начисление дивидендов работнику. |

| 84 | 75 | Начисление дивидендов учредителю, не являющемуся работником фирмы. |

| 75 | 68 | Начислен НДФЛ по выплатам учредителям – не сотрудникам. |

| 70 | 68 | Начислен НДФЛ на выплаты работникам фирмы, имеющим акции. |

| 70 | 91/прочие доходы | Проведена передача имущества участникам в качестве дивидендов. Операция должна сопровождаться товарной накладной ТОРГ-12 и М-15 по отпуску материала. |

| 91/прочие доходы | 01/выбытие ОС | Списание остаточной стоимости основных средств. Операция должна сопровождаться документами по формам: ОС-1, ОС-1А, ОС-1Б. |

| 91/прочие расходы | 01 | Проведено списание материалов. Осуществляется по документу М-15. |

| 75 | 90/выручка | Если дивиденды выплачены продукцией собственного производства, операция отражается в качестве выручки. Данная проводка совершается в отношении выплат учредителям, не состоящим в штате. |

| 70 | 90/выручка | Так отражается операция, если доход по акциям выплачен продукцией собственного производства работника фирмы. |

| 90/себестоимость | 41 | На себестоимость списываются товары, переданные в качестве выплат по дивидендам. |

| 90/себестоимость | 43 | На себестоимость списывается произведенная продукция, переданная участникам в счет дивидендов. |

| 90/НДС на выручку | 68 | Начисление НДС на имущество, предназначенное для передачи участникам в качестве дивидендов. |

| 68 | 51 | С расчетного счета по уплаченным дивидендам перечислен в бюджет НДФЛ. |

| 75 | 84 | Если дивиденды не выплачены, они включаются обратно в прибыль. Эта проводка действует для учредителей – не работников. |

| 70 | 84 | При невыплате работникам организации, операция проводится так. |

| 91 | 68 | Начислен НДС на выплату имуществом. Но не готовой продукцией, а например, основными средствами и т. п. Документально операция сопровождается счетом-фактурой. |

| 90, 91 | 99 | Финансовый результат |

Ликвидация: особенности налогообложения

В принципе в данной проводке может кредитоваться и счет 80 (к которому в этом случае нужно будет открывать дополнительный субсчет). Однако последующая схема списания полученных средств будет более сложной.

При применении же счета 76 далее оформляются следующие проводки: Дебет 51 (50) Кредит 75 — на сумму фактически поступивших средств; Дебет 68 Кредит 51 — на сумму налогов и сборов, перечисленную в бюджет; Дебет 76 Кредит счетов учета источников уплаты налогов (как правило, 99 — по налогу на прибыль, задолженность по НДС должна возмещаться за счет выручки от продаж товаров, работ или услуг, НДФЛ — за счет средств, причитающихся к выплате работникам и т.д.) — на сумму задолженности, которая не могла быть покрыта ввиду недостаточности источников.

Предполагается, что ранее налоги были начислены и отражены в бухгалтерском учете установленным порядком. Пример. Начислен налог на прибыль в сумме 1000 тыс.

Куда уходит уставный капитал ООО при закрытии организации?

Для создания и официальной регистрации юридического лица в качестве ООО учредители должны создать для него соответствующий уставный капитал.

Минимально допустимая величина уставного капитала общества с ограниченной ответственностью составляет 10 000 (десять тысяч) рублей. Максимально возможная сумма не ограничена законом, но может быть ограничена уставом компании. Уставный капитал создается и пополняется за счет учредительных взносов.

Как денежные, так и неденежные активы, оцененные и отраженные в балансе как денежный эквивалент (недвижимость), могут быть внесены в уставный капитал.

Уставный капитал может быть оплачен учредителями в течение четырех месяцев с даты официальной регистрации ООО.

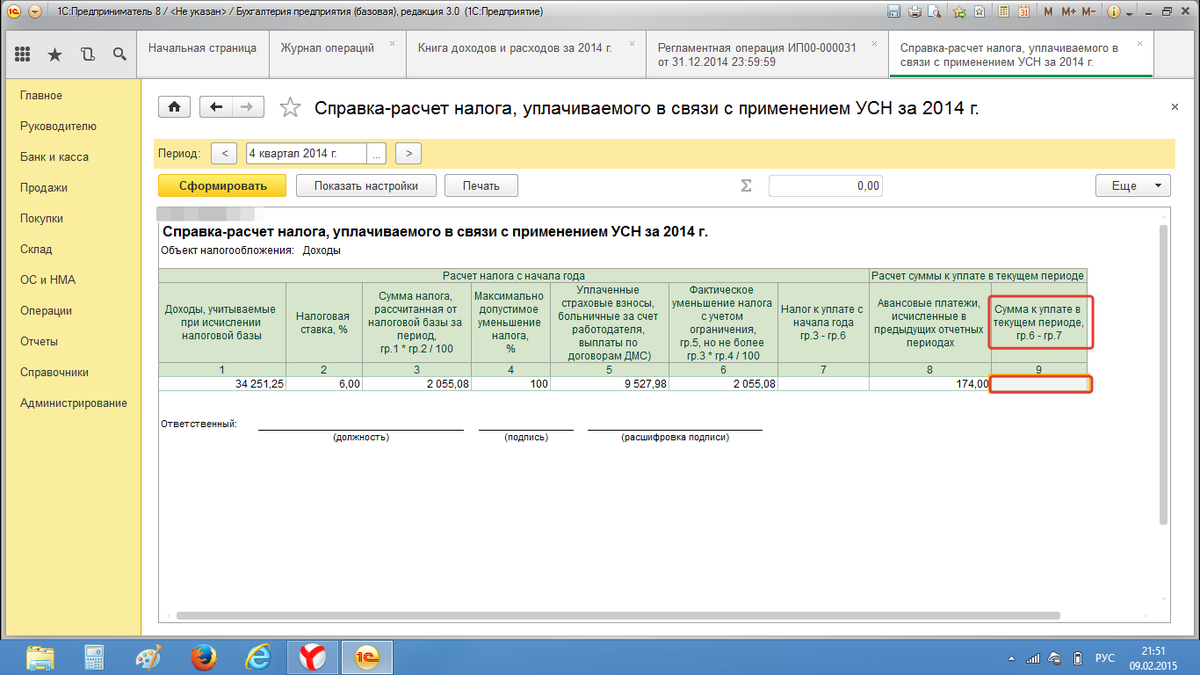

Какие налоги нужно уплатить при ликвидации ООО на УСН

Александр Погребс, и еще вопрос по рыночной стоимости. В собственности ООО здания и земельный участок, которые имеют кадастровую стоимость, и она очень завышена. Не встречали такие случаи общения с ИФНС, когда рыночная приравнивается к кадастровой, и если для определения рыночной стоимости привлечь оценщика это будет являться основанием? Спасибо!

Правда, у УСН свои особенности (кассовый метод) и о том, почему при УСН передача имущества при ликвидации не облагается налогом ан УСН я подробно описал в теме https://www.buhonline.ru/forum/index?g=posts&m=2033027#2033027Вы на эту тему ссылаетесь, поэтому я повторяться не буду.

Что такое дивиденды

Это выплаты части прибыли фирмы по итогам периода участникам, имеющим долю в бизнесе. При расчете учитывается любой доход, оставшийся после уплаты налогов. Это закреплено в п. 1 ст. 43 НК РФ. Они выплачиваются учредителям и акционерам, в том числе сотрудникам, имеющим акции фирмы, в которой работают. Размер прямо пропорционален доле в уставном капитале в процентном соотношении. Перечисления могут осуществляться в конце квартала, полугодия, года. Но не обязательно они должны выплачиваться регулярно. Такое решение обычно принимается собранием при благоприятном развитии производства и стабильных финансовых результатах. В противном случае, прибыль возможно распределить на развитие бизнеса без выплаты дивидендов. Не выплачивают дивиденды в случаях:

- финансово нестабильного состояния организации;

- если уставный капитал внесен не полностью;

- если получен убыток.

Вопрос: Нужно ли пробивать кассовый чек при выплате учредителю дивидендов в виде имущества (квартиры)?Посмотреть ответ

Непредъявленные требования оплате не подлежат

В соответствии с п. 5.1 ст. 64 ГК РФ считаются погашенными при ликвидации юридического лица требования, не признанные ликвидационной комиссией, если кредиторы по таким требованиям не обращались с исками в суд.

В Определении ВАС РФ от 12.05.2009 № ВАС-5652/09 суд пришел к выводу, что несоблюдение налоговым органом как кредитором установленного законодательством порядка предъявления требований при ликвидации организации влечет установленные налоговым законодательством последствия, в том числе в виде погашения требований кредитора.

Аналогично в Постановлении ФАС ПО от 29.03.2011 № А55-17287/2010 суд отказал в удовлетворении требований ИФНС, поскольку инспекция не предъявляла требований к ликвидационной комиссии, в связи с чем у последней отсутствовали основания для включения в промежуточный ликвидационный баланс и ликвидационный баланс каких-либо сумм задолженности и для их выплаты налоговому органу.

Недействительность ликвидационного баланса

Согласно правовой позиции, изложенной в Постановлении Президиума ВАС РФ от 13.10.2011 № 7075/11, представление ликвидационного баланса, не отражающего действительного имущественного положения ликвидируемого юридического лица и его расчетов с кредиторами, нужно квалифицировать как непредставление в регистрирующий орган документа, содержащего необходимые сведения.

ФАС ВСО в Постановлении от 05.08.2011 № А33-18667/2010 рассмотрел следующий случай. Общество приняло решение о добровольной ликвидации, налоговая служба в ходе проверки доначислила штрафы и предложила обществу их уплатить. Однако общество не погасило штрафы, утвердило ликвидационный баланс и представило в регистрирующий орган (налоговую службу) пакет документов для государственной регистрации ликвидации. Налоговая служба отказала в регистрации ликвидации по причине недостоверности ликвидационного баланса. Напомним, что заявление о государственной регистрации юридического лица в связи с его ликвидацией по форме Р16001 содержит специальную запись, подтверждаемую подписью ликвидатора: «Расчеты с кредиторами завершены». Общество подало в суд на незаконные действия налоговой службы как регистратора. Суд поддержал позицию налоговиков по следующим основаниям:

- требования направлялись налогоплательщику после начала процедуры добровольной ликвидации данного юридического лица и утверждения ликвидатора;

- на момент составления промежуточного ликвидационного баланса общество извещалось об обнаружении налоговым органом фактов, свидетельствующих о налоговых правонарушениях;

- доказательств представления обществом в налоговый орган возражений не представлено;

- обществом не представлено доказательств исполнения обязанности по уплате штрафа до составления ликвидационного баланса, то есть задолженность имелась на момент утверждения промежуточного ликвидационного баланса.

Сколько времени занимает возврат уставного капитала?

При ликвидации компании многих учредителей волнует вопрос о том, сколько времени потребуется на возвращение уставного капитала. Этот вопрос не регламентирован действующими законодательными актами. Как показывает практика, на то, чтобы вернуть уставный капитал, может потребоваться немало времени.

Процесс ликвидации юрлица иногда растягивается на несколько месяцев, а то и на более продолжительный период (больше года). Соответственно, получение уставного капитала произойдет не сразу после того, как учредители решат прекратить деятельность (даже если у них есть возможность возвратить долю). Единственный срок, который нужно обязательно соблюдать при ликвидации — это два месяца, предоставляемые для заявления кредиторами своих требований.

Как вернуть УК, внесенный имуществом?

Сбор средств и погашение обязательств будет осуществляться ликвидационной комиссией, специально созданной в таких случаях для закрывающегося ООО.

Если ООО ликвидируется по любой из следующих причин, его уставный капитал должен быть возвращен учредителям следующим образом:

Если ООО ликвидируется по любой из следующих причин, его уставный капитал должен быть возвращен учредителям следующим образом:

- Учредители принимают решение о закрытии компании и распределении средств из ее уставного капитала. Соответствующее решение оформляется документально. По желанию, предстоящая ликвидация ООО может произойти по решению суда или по постановлению государственных органов.

- Назначается ликвидационная комиссия, определяются ее состав и сроки.

- О планируемом закрытии юридического лица официально уведомляются налоговые службы.

- Печатается объявление о начале ликвидации, публикуется в СМИ. Кредиторы уведомляются о возможности предъявления требований.

- Комиссия по ликвидации анализирует бухгалтерские книги юридического лица, определяет общую сумму обязательств, подлежащих возмещению, выводит необходимые средства, продает безналичные активы (если денег недостаточно), производит выплаты кредиторам в порядке очередности, покрывает все ликвидационные расходы и составляет ликвидационный баланс.

- В случае банкротства юридического лица, все средства используются для погашения долгов. Если ликвидационный баланс ООО будет уменьшен до нуля, учредители не смогут получить свои доли. Если ликвидационный баланс окажется положительным, средства, оставшиеся после выплаты всех обязательств, делятся между участниками пропорционально их доле в уставном фонде (сначала распределяется прибыль, затем оставшиеся активы).

- Учредители могут вернуть свой акционерный капитал только после окончательного завершения всех процедур ликвидации. Срок ликвидации законом не ограничен.

Как распределяется имущество при ликвидации ООО

Поэтому получить долю участники могут как в денежном, натуральном, так и в другом эквиваленте.

Основанием для выдачи имущества является акт, составленный ликвидационной комиссией.

В акте указывается подробный список имущества и его законное распределение между учредителями.

Но существуют организации, в которых схема распределения имущества совершенна иная:

- Распределение имущества в общественных и религиозных организациях

Участники такого юридического лица не обладают имущественными правами.

Этот документ подлежит согласованию и подписанию всеми пайщиками (акционерами) ликвидируемого предприятия. Данный порядок соблюдается для коммерческих предприятий.

Выводы

В связи с этим, по мнению авторов, представляется целесообразным введение таких поправок в Налоговый кодекс РФ, которые приравняли бы предприятия, применяющие специальные режимы налогообложения, к предприятиям, находящимся на общем режиме налогообложения, а именно предоставили покупателям возможность применять налоговые вычеты по НДС по их товарам (работам, услугам), что можно сделать двумя способами:

- ввести дополнительный пункт в ст. 168 «Сумма налога, предъявляемая продавцом покупателю», согласно которому при реализации товаров (работ, услуг) предприятием, работающим в режиме ЕСХН, УСН, по требованию покупателя расчетные документы, первичные учетные документы оформляются и счета-фактуры выставляются с выделением соответствующих сумм налога;

- предоставить право покупателю выводить сумму НДС, подлежащую вычету, расчетным путем. При этом, на взгляд авторов, наиболее предпочтителен первый вариант, поскольку он создает единообразие в применении законов.

Сравнительный анализ ЕСХН и общего режима налогообложения показывает, что ЕСХН выгоден только тем предприятиям, которые не ориентированы на техническое перевооружение, где преобладает ручной труд и/или «серые» схемы приобретения ресурсов.

По мнению авторов, и ЕСХН, и УСН должны быть исключительными режимами для самых малых предприятий, необходимо законодательно ограничить пороги деятельности на таких режимах единицами миллионов рублей, как в большинстве зарубежных стран. Необходимо отметить, что в отношении ЕСХН с 2013 г. были законодательно ликвидированы некоторые спорные моменты и неясности, а именно были внесены следующие изменения:

- возможность изъявления воли применять данный специальный налоговый режим вплоть до последнего дня года, предшествующего году, в котором налогоплательщик намерен уплачивать ЕСХН;

- право на применение ЕСХН для вновь созданных организаций, перешедших на уплату ЕСХН, сохраняется при соблюдении прочих равных условий, даже если отсутствовали доходы от реализации произведенной сельхозпродукции за налоговый период;

- при изменении официального курса валют не нужно проводить переоценку имущества в виде валютных ценностей, требований и обязательств, стоимость которых выражена в иностранной валюте, соответственно, не потребуется признавать в доходах и расходах положительную и отрицательную курсовую разницу;

- в случае возврата ранее полученных авансов следует уменьшать доходы того налогового периода, в котором произведен возврат;

- при определении налоговой базы по ЕСХН сумма исчисленного и уплаченного ЕСХН не учитывается.

Однако приходится констатировать, что данные изменения никак не коснулись дискуссионных вопросов, освещенных выше, следовательно, данные проблемы в настоящее время остаются нерешенными.

Таким образом, реформирование налоговой системы, по мнению авторов, не должно сводиться только к предоставлению новых налоговых льгот взамен ликвидируемых, а может быть направлено на обеспечение таких условий налогообложения, которые бы учитывали специфику экономической деятельности, в т.ч. особенности формирования финансовых потоков в сельском хозяйстве.

А.Туфетулов

Д. э. н.,

профессор,

заместитель директора

по научной деятельности

Института экономики и финансов

Казанского (Приволжского) федерального

университета

Т.Давлетшин

Генеральный директор

ЗАО «Волжский Мельник»

Ю.Синникова

К. э. н.,

старший преподаватель

кафедры налогов и права

Института экономики и финансов

Казанского (Приволжского)

федерального университета