- Как отразить налог на прибыль с дивидендов

- Состав отчетности

- Выплаченные дивиденды в декларации по налогу на прибыль

- Пример заполнения

- Критерии признания

- Экономическая обоснованность

- Документальное подтверждение

- Заполняем декларацию

- Как заполнить

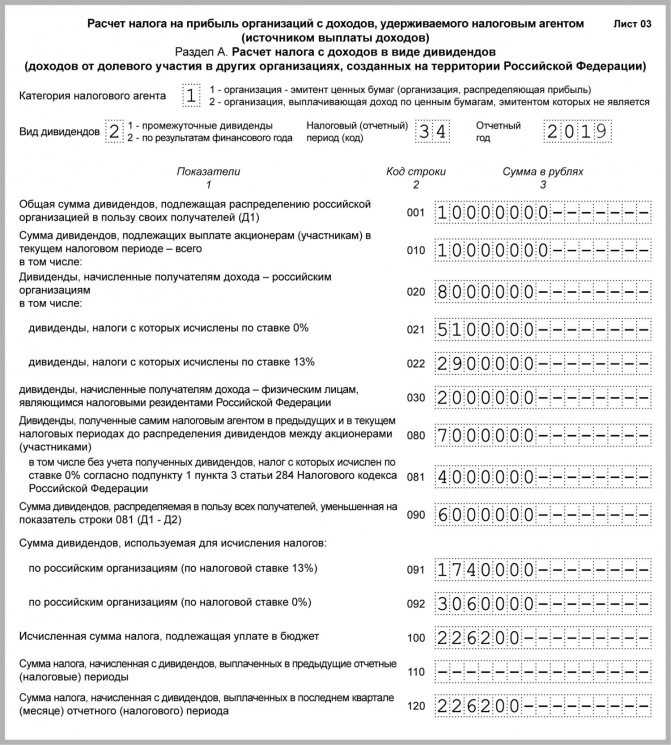

- Как правильно заполнить первую страницу 3 НД (раздел А)

- Заполняем раздел В

- Заполняем подраздел 1.3 первого раздела листа 01

- Какую отчетность сдавать по дивидендам

- Порядок расчета суммы налога, подлежащей удержанию из доходов российских получателей дивидендов

- Дивиденды физ. лицам и декларация по прибыли Дивиденды единственному участнику и учредителю

- Декларация по налогу на прибыль: отражение дивидендов

Как отразить налог на прибыль с дивидендов

Дополнением к Л03 выступает раздел В, фиксирующий информацию о предприятиях и физлицах, получающих дивиденды. В этом разделе должны быть отражены сведения:

- об эмитенте ЦБ;

- о виде начислений: промежуточном или итоговом по году;

- о величинах выплачиваемых дивидендов и их распределении с разграничением сумм по применяемым ставкам налога на прибыль;

- об исчислении налога.

Заполнять раздел А следует по каждому эмитенту в отдельности, формировать Л03 необходимо в том отчетном периоде, когда проводилась выплата дивидендов.

Порядок подачи деклараций зависит от применяемой компанией периодичности (квартальной или месячной) уплаты авансов по налогу на прибыль. Так как декларация формируется нарастанием с начала года, данные разделов А Листа 03 в промежуточных отчетных формах будут дублироваться либо пополняться до годового отчета.

Состав отчетности

В состав расчета по налогу на прибыль, составляемого налоговым агентом, входят:

титульный лист;

лист 03 «Расчет налога на прибыль организаций, удерживаемого налоговым агентом (источником выплаты доходов)»;

подраздел 1.3 раздела 1 «Для организаций, уплачивающих налог на прибыль организаций с доходов в виде дивидендов, процентов»;

приложение 2 к декларации (если организация выплачивала физическим лицам доходы в соответствии со статьей 226.1 Налогового кодекса РФ). Приложение нужно включать только в декларации за год.

Об этом сказано в пунктах 1.7 и 1.8 Порядка, утвержденного приказом ФНС России от 26 ноября 2014 г. № ММВ-7-3/600.

В зависимости от того, кто является получателем дивидендов (организации или физлица), состав разделов, которые нужно заполнить, может быть разный.

| Получатели дивидендов | Какие листы (разделы) нужно заполнить | |||

|---|---|---|---|---|

| Организации на ОСНО | Организации на спецрежиме | |||

| АО | ООО | АО | ООО | |

| Физлица и организации | Включают в состав декларации: – лист 03; – подраздел 1.3 раздела 1; – приложение 2 (по каждому физическому лицу – акционеру) | Включают в состав декларации: – лист 03; – подраздел 1.3 раздела 1 (по организациям). Начисленные дивиденды физлицам отражают в справке по форме 2-НДФЛ | Сдают расчет в составе: – титульного листа; – листа 03; – подраздела 1.3 раздела 1; – приложения 2 (по каждому физическому лицу – акционеру) | Сдают расчет в составе: – титульного листа; – листа 03; – подраздела 1.3 раздела 1 (по организациям). Начисленные дивиденды физлицам отражают в справке по форме 2-НДФЛ |

| Только организации | Включают в состав декларации: – лист 03; – подраздел 1.3 раздела 1 | Сдают расчет в составе: – титульного листа; – листа 03; – подраздела 1.3 раздела 1 | ||

| Только физические лица | Включают в состав декларации: – лист 03; – подраздел 1.3 раздела 1; – приложение 2 (по каждому физическому лицу – акционеру) | Расчет для налоговых агентов в состав декларации не включают. Начисленные дивиденды отражают в справке по форме 2-НДФЛ | Сдают расчет в составе: – титульного листа; – листа 03; – подраздела 1.3 раздела 1; – приложения 2 (по каждому физическому лицу – акционеру) | Расчет не сдают. Начисленные дивиденды отражают в справке по форме 2-НДФЛ |

| Только иностранные организации | Включают в состав декларации: – лист 03; – подраздел 1.3 раздела 1 | Сдают расчет в составе: – титульного листа; – листа 03; – подраздела 1.3 раздела 1 | ||

| Сдают налоговый расчет (информацию), форма которого утверждена приказом МНС России от 14 апреля 2004 г. № САЭ-3-23/286 |

Важно: подраздел 1.3 нужно включать в состав декларации даже в том случае, если дивиденды выплачивались только иностранным организациям. Это следует из буквального содержания абзацев 1, 2 и 6 пункта 1.7 Порядка, утвержденного приказом ФНС России от 26 ноября 2014 г

№ ММВ-7-3/600. Фактически данный подраздел будет пустым (с прочерками). При этом суммы налога с дивидендов, выплаченных иностранным организациям, должны быть отражены в налоговом расчете (информации), форма которого утверждена приказом МНС России от 14 апреля 2004 г. № САЭ-3-23/286.

Ситуация: как организации, применяющей общую систему налогообложения, отчитаться по налогу на прибыль, уплачиваемому в бюджет в качестве налогового агента, – отдельно или в составе общей налоговой декларации?

Если организация является плательщиком налога на прибыль, налоговый расчет о суммах удержанного налога включите в состав общей декларации.

При этом в титульном листе по реквизиту «по месту нахождения (учета)» укажите код 213 («по месту учета в качестве крупнейшего налогоплательщика») или 214 («по месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком»). Код 231 («по месту нахождения налогового агента – организации») в титульном листе указывают только организации, не являющиеся плательщиками налога на прибыль (например, применяющие специальный налоговый режим).

Это следует из пункта 1.7 Порядка, утвержденного приказом ФНС России от 26 ноября 2014 г. № ММВ-7-3/600.

Выплаченные дивиденды в декларации по налогу на прибыль

Фиксация сумм перечисленных дивидендов важна для определения налоговой базы по доходу компании-получателя, поскольку при выплате дивидендов предприятиям и физлицам фирма, их перечисляющая, по общим правилам становится налоговым агентом, т.е. должна рассчитать и удержать с выплаченных дивидендов налог. Расчет базы и налога производится в соответствии с нормами ст. 275 НК РФ, а информация о них отражается на отдельном листе декларации – листе 03 с разделами А и В, а также в подразделе 1.3 к первому разделу.

Формирование этих страниц декларации актуально лишь для налоговых агентов. Эмитенту или депозитарию, перечисляющим дивиденды без удержания налога, их можно не заполнять.

- подраздел 1.3 оформляется в квартале, когда выплаты осуществляются, включать эту страницу декларации в состав отчетности, если в последующих периодах выплат не производилось, не надо:

в строке 010 указывают вид платежа. Например, «1» означает, что плательщиком дивидендов является российская компания;

- в блоке «Срок уплаты» фиксируют даты перечислений налога в бюджет;

- в строке 040 – величина налога с дивидендов к уплате;

раздел А листа 03 заполняют за период производства выплат и переносят данные нарастающим итогом в последующие отчетные периоды года. В раздел А вносят информацию:

- в поле «Категория налогового агента» — соответствующий статус, чаще это «1», т.е. шифр плательщика-эмитента или компании, распределяющей прибыль;

общепринятый в заполнении налоговой отчетности код периода, например, декларации за год присваивают код «34»;

суммы платежей с разграничением по категориям получателей, к примеру, зарубежные/отечественные компании, физлица со статусом налоговых резидентов и не имеющие его;

рассчитывают базу налога, т.е. сумму дивидендов и величину налога;

указывают размер налога с дивидендов, перечисленный ранее (в предыдущих отчетных периодах);

отдельно отражают дивиденды, полагающиеся физлицам. Расчет налога по этим суммам в разделе А не производится, так как они облагаются НДФЛ;

раздел В листа 03 представляет собой расшифровку данных по каждому юрлицу-получателю дивидендов – вносятся реквизиты предприятия, сумма дивидендов (в том числе и облагаемых по нулевой ставке), дата их выплаты и размер удержанного налога.

Формируют раздел В только за периоды, в которых производились выплаты, проставляя шифр «А» в строке «Признак», что указывает на приложение формы к разделу А листа 03, а в поле «Тип» указывают номер представляемой расшифровки, т.е. первому поданному в отчетном периоде разделу присваивают шифр «00», уточняющему – «01» и т.д.

Пример заполнения

Следовательно:

- ПАО, как эмитент, отражает по строчке 010 сумму 620 000 руб., то есть без учета сумм, которые подлежат выплате через депозитарий;

- В строчках 020 — 043 отражаются все дивиденды физическим и юридическим лицам, по отношению к которым «Бриг» является налоговым агентом;

- Строчка 044 заполняется суммой 280 000 руб., предназначенной для перечисления депозитарию;

- В строчке 040 будет указана сумма 620 000 руб. Этот реквизит будет отличаться от расчетной суммы на величину ячейки 044;

- В строчке 070 отражаются полученные от других организаций дивиденды;

- В 090 строчке — сумма дивидендов для расчета налога на прибыль. Эта величина будет расходиться с суммой строк 091-092, если в числе получателей есть не только российские организации;

- В строчке 100 отражается величина налога на прибыль.

Критерии признания

Перечислим критерии, при соответствии которым, затраты организации считаются расходы, учитываемыми в рамках расчета налога на прибыль. Итак, расходы должны быть:

- экономически обоснованными;

- документально подтвержденными;

- связанными с деятельностью, направленной на получение дохода.

Важно понимать, что для включения затрат в расходы указанные условия должны исполняться одновременно. Поэтому если хотя бы один пункт не соответствует требования налогового законодательства, то расходы для целей налогообложения прибыли признать нельзя (п

1 ст. 252 НК РФ).

Экономическая обоснованность

Начнем с экономической обоснованности расходов. Это обязательное условие для признания затрат. Что же под этим понимать? Единого определения экономической обоснованности нет. Более того, действующее законодательство вообще не раскрывает суть этого термина.

При принятии решения об обоснованности тех или иных расходов имеет смысл опираться на внутреннее письмо ФНС от 27.04.2007 № ММ-6-02/356. В нем предлагаются следующие правила:

компания может признать в составе расходов любые затраты, а не только те, которые поименованы в главе 25 НК РФ. Дело в том, что перечень расходов по налогу на прибыль является открытым (подп. 49 п. 1 ст. 264, подп. 20 п. 1 ст. 265 НК РФ);

обоснованными считаются расходы, связанные с деятельностью, направленной на получение дохода

При этом не важно, получена прибыль или убыток от конкретной операции. Главное именно направленность (письма Минфина 05.09.2012 № 03-03-06/4/96, от 21.04.2010 № 03-03-06/1/279);

необоснованными расходами считаются затраты, совершенные с единственной целью – сэкономить на налоге на прибыль

Критерии необоснованной налоговой выгоды и получения необоснованной экономии на налоге определены в постановлении Пленума ВАС от 12.10.2006 № 53.

РСВ за 2019 год: подробная инструкция, бланк и образец

Документальное подтверждение

Другим обязательным условием включения затрат компании в расходы является их документальное оформление. Без него признать расходы не получится. Для каждого конкретного случая предусмотрены свои документы. Естественно, никакого перечня подтверждающих документов, законодательство не предусматривает. Любой документ нужно оценивать с учетом того, может ли он в совокупности с другими доказательствами подтвердить факт и размер расходов.

Перечислим самые распространенные подтверждающие документы (п. 1 ст. 252 НК РФ, определение Конституционного суда от 04.06.2007 № 320-О-П):

- первичные документы (накладные, акты, путевые листы, чеки и т.д.);

- другие документы (приказы, инвойсы, таможенные декларации и т.д.).

Заполняем декларацию

В личном кабинете на сайте nalog.ru переходим по вкладке «Жизненные ситуации». Выбираем «Подать декларацию 3-НДФЛ». Далее «Заполнить Онлайн«

Для заполнения декларации переходим на вкладку №2 — Доходы — > «За пределами РФ» -> «Добавить источник дохода»

Открывается окно, которое нужно заполнить. Информацию берем из отчета брокера.

Покажу на примере получения дивидендов от компании Тинькофф (в отчете брокера выделил эту позицию красным).

Добавить источники дохода.

В поле «Наименование» вносим название ценных бумаг. Лучше ничего не выдумывать, а брать (копировать) информацию один в один с отчета брокера. Декларацию будет проверять живой человек (налоговый инспектор), возможно далекий от фондового рынка и названий компаний. Поэтому нужна точность.

В моем случае пишем не Тинькофф и даже не Tinkoff, а полное название — ГДР TCS Group Holding PLC ORD SHS CL A US87238U2033.

«Страна» — нужно внести страну, где зарегистрирована компания. В нашем случае это КИПР. По американским компаниям соответственно всегда будет — США. Как узнать страну регистрации по российским компаниям писал в этой статье (алгоритм определения страны и табличка-подсказка по странам).

ДОХОДЫ:

Поле «Налоговая ставка (%)» — по дивидендам всегда ставим «13».

Вид дохода — дивиденды (код 1010).

Предоставлять налоговый вычет — выбираем «не предоставлять вычет». К дивидендам вычеты не применимы.

Сумма дохода в валюте / Дата получения дохода / Дата уплаты налога — берем из отчета брокера.

Дата получения дохода и дата уплаты налога совпадают.

Сведения о валюте дохода:

Наименование валюты — доллар США (код 840).

Курс на дату дохода — поставить галочку напротив «Определить курс автоматически»

Сведения о налоге, уплаченном в иностранном государстве:

Сумма налога в иностранной валюте — удержанный брокером (депозитарием) налог. Если налог не был взят — ставим ноль. В итоге получилось следующее: И так далее, по каждой полученной дивидендной выплате — заполняем отдельный источник дохода.

По мере переноса отчета брокера, декларация начинает принимать вид портянки:

После завершения, переходим на вкладку №3 — Выбор вычетов. Я у себя отметил «Инвестиционные налоговые вычеты» или по простому ИИС.

Указываем сколько денег было внесено на ИИС за прошлый год.

После всем манипуляций (у меня ушло около 40 минут на заполнение), декларация выдала мне итог.

Можно нажать на «Как сформировалась эта сумма» для понимания.

По моим данным получается, что по всем полученным дивидендам, налог составляет ровно 500 рублей. Но так как часть (286 рублей) была удержана иностранными эмитентами (по факту это были компании из США), остатки нужно доплатить в РФ — 214 рублей.

Как заполнить

Основные правила заполнения третьего листа НД закреплены в разделе 11 приказа ФНС.

ВАЖНО!

Информация заполняется отдельно по каждому отчетному периоду, правило подсчета нарастающих итогов в этом случае неприменимо. Иными словами, если компания распределила доходы в первом и третьем кварталах, то информация заполняется в декларации отдельно по 1 и 3 кварталу, суммирования показателей не предусмотрено. Также при составлении годовой НД отражать сведения 1 и 3 кварталов не нужно (абз. 2 п. 1 ст. 289 НК РФ, пп. 1.1, 1.7 и 11.1 порядка).

Как правильно заполнить первую страницу 3 НД (раздел А)

Этот раздел листа 03 заполняют организации, которые непосредственно перечисляют дивиденды своим акционерам, собственникам (эмитенты), либо фирмы, которые эмитентами не являются, например, депозитарии. В зависимости от вида налогоплательщика проставляется код: 1 — эмитент, 2 — неэмитент.

В поле ИНН значения указывают только компании-неэмитенты, остальные ставят в поле прочерк.

Далее указываем:

- Вид дивидендов. Если выплаты идут по итогам за год, то ставим 2, для промежуточных перечислений доходов — прочерк.

- Налоговый или отчетный периоды указываем в соответствии с приложением № 1 к порядку.

- Отчетный год — прописываем год, за который производились расчеты.

Теперь заполнение осуществляем построчно:

| Код строки | Значение |

| 001, 010 | Суммарный показатель начисленных доходов в виде дивидендов (ДВ) |

| 020 | Сумма ДВ, начисленная всем компаниям-акционерам |

| 021 | Сумма ДВ, которые облагаются по ставке 0% |

| 022 | ДВ, облагаемые по ставке 13% |

| 023 | Прочерк |

| 024 | Прочерк |

| 030 | Сумма ДВ, которая была начислена в пользу физических лиц |

| 040-070 | Прочерк |

| 080 | Сумма всех полученных ДВ |

| 081 | ДВ, с которых уплачивается ННП (значение строк 080-021) |

| 090 | Разница строк 001 и 081 |

| 091 | Значение, рассчитанное по формуле:

строка 091 = стр. 022 / стр. 001 × стр. 090 |

| 092 | Значение, рассчитанное по формуле:

строка 092 = стр. 021 / стр. 001 × стр. 090 |

| 100 | Равно строка 091 × 13% (налоговая ставка) |

| 110 | ДВ, указанные в строке 001 и уже выплаченные в предыдущие периоды |

| 120 | ДВ, указанные в стр. 001 и выплаченные в текущем периоде |

Заполняем раздел В

Указываем информацию в разрезе каждой организации, которая получила ДВ. Здесь раскрываем сведения обо всех компаниях без исключения, в том числе и получивших доходы по ставке 0%.

В поле «Тип» проставьте 00.

Строка 050 укажите сумму ДВ, которая была начислена участнику.

Стр. 060 — сумма налога, которая была удержана при выплате доходов участнику.

Заполняем подраздел 1.3 первого раздела листа 01

Указываем суммы налога, исчисленного с ДВ, которые были выплачены в квартале (месяце), по итогам которого была составлена НД по ННП.

Если компания выплачивала доходы по нескольким решениям собственников и в НД было заполнено несколько листов 03, то информацию в подраздел 1.3 вносят только один раз.

Стр. 010 — проставляем «1».

Стр. 01-21 — даты уплаты ННП с ДВ. В соответствии с НК РФ, датой уплаты признается день, следующий за выплатой доходов (п. 4 ст. 287 НК РФ).

Стр. 040 — суммы ННП, которые подлежат уплате в эти даты.

Какую отчетность сдавать по дивидендам

Организация — источник выплаты дивидендов обязана удерживать из них налоги (налог на прибыль, НДФЛ) и отчитываться по ним. Вид отчетности зависит от организационно-правовой формы юрлица, выплачивающего дивиденды, применяемого им налогового режима, а также от того, кто является получателем дивидендов: российская или иностранная организация или физлицо.

Если АО выплачивает дивиденды физлицам через брокера, налоговым агентом является брокер. Соответственно, и отчетность сдает он, а не АО.

Предлагаем вам таблицу, из которой хорошо видно, какую отчетность нужно сдавать при выплате дивидендов.

А заполнить декларацию по налогу на прибыль при выплате дивидендов вам помогут комментарии и пример от КонсультантПлюс. Пробный доступ к правовой системе вы можете получить бесплатно.

| Получатель дивидендов | Отчетность

по налогу на прибыль |

Отчетность

по НДФЛ |

| Источник выплаты дивидендов — ООО на ОСНО | ||

| Физлицо | — | Расчет 6-НДФЛ

Справка 2-НДФЛ |

| Российская организация | Декларация по налогу на прибыль с заполнением:

|

— |

| Иностранная организация | Декларация по налогу на прибыль с заполнением:

Налоговый расчет (приказ ФНС от 02.03.2016 № ММВ-7-3/115) |

|

| Источник выплаты дивидендов — ООО на спецрежиме | ||

| Физлицо | — | Расчет 6-НДФЛ

Справка 2-НДФЛ |

| Российская организация | Расчет по налогу на прибыль (фактически это часть «прибыльной» декларации) в составе:

|

— |

| Иностранная организация | Расчет по налогу на прибыль (фактически это часть «прибыльной» декларации) в составе:

Налоговый расчет (приказ ФНС от 02.03.2016 № ММВ-7-3/115) |

|

| Источник выплаты дивидендов — АО на ОСНО | ||

| Физлицо | — | С дивидендов за 2021 год:

Расчет 6-НДФЛ Справка 2-НДФЛ * |

| *По дивидендам за 2021 год АО могли представить по своему выбору либо справки 2-НДФЛ, либо (как раньше) декларацию по налогу на прибыль с заполненными подразделом 1.3 раздела 1, листом 03 и Приложением № 2 (см. письмо Минфина от 05.12.2019 № 03-04-07/94678, направлено письмом ФНС от 12.12.2019 № БС-4-11/). Дело в том, что п. 4 ст. 230 НК РФ, который требовал отражать дивиденды в прибыльной декларации, с 01.01.2020 утратил силу (подп. «б» п. 19 ст. 2, п. 3 ст. 3 закона от 29.09.2019 № 325-ФЗ). И из-за отсутствия в законе переходных положений чиновники разрешили налоговым агентам отчитаться так, как им удобно. | ||

| Российская организация | Декларация по налогу на прибыль с заполнением:

|

— |

| Иностранная организация | Декларация по налогу на прибыль с заполнением:

Налоговый расчет (приказ ФНС от 02.03.2016 № ММВ-7-3/115) |

|

| Источник выплаты дивидендов — АО на спецрежиме | ||

| Физлицо | — | С дивидендов за 2021 год:

Расчет 6-НДФЛ Справка 2-НДФЛ * |

| *По дивидендам за 2021 год АО могли представить по своему выбору либо справки 2-НДФЛ, либо (как раньше) декларацию по налогу на прибыль с заполненными подразделом 1.3 раздела 1, листом 03 и Приложением № 2 (см. письмо Минфина от 05.12.2019 № 03-04-07/94678, направлено письмом ФНС от 12.12.2019 № БС-4-11/). Дело в том, что п. 4 ст. 230 НК РФ, который требовал отражать дивиденды в прибыльной декларации, с 01.01.2020 утратил силу (подп. «б» п. 19 ст. 2, п. 3 ст. 3 закона от 29.09.2019 № 325-ФЗ). И из-за отсутствия в законе переходных положений чиновники разрешили налоговым агентам отчитаться так, как им удобно. | ||

| Российская организация | Расчет по налогу на прибыль (фактически это часть «прибыльной» декларации) в составе:

|

— |

| Иностранная организация | Расчет по налогу на прибыль (фактически это часть «прибыльной» декларации) в составе:

Налоговый расчет (приказ ФНС от 02.03.2016 № ММВ-7-3/115) |

Подробнее о выплате и налогообложении дивидендов читайте:

- «Порядок выплаты дивидендов учредителям в ООО в 2020 году»;

- «Как правильно заполнять декларацию по налогу на прибыль при выплате дивидендов»;

- «Как заполнить лист 03 в декларации по налогу на прибыль»;

- «Порядок расчета дивидендов при УСН»;

- «Как правильно отразить дивиденды в форме 6-НДФЛ?»;

- «Дивиденды в 2-НДФЛ (образец заполнения)».

- Налоговый кодекс РФ

- Федеральный закон от 29.09.2019 № 325-ФЗ

- Приказ ФНС России от 23.09.2019 № ММВ-7-3/

- Приказ ФНС России от 02.03.2016 № ММВ-7-3/

- Письмо ФНС России от 12.12.2019 № БС-4-11/

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Порядок расчета суммы налога, подлежащей удержанию из доходов российских получателей дивидендов

При выплате дивидендов российским организациям и физическим лицам – резидентам РФ расчет суммы налога, подлежащей удержанию из доходов, производится по следующей формуле (п. 5 ст. 275 НК РФ):

Н = К x Сн x (Д

1

– Д

2

)

,

где:

Н

– сумма налога, подлежащего удержанию;

К

– отношение суммы дивидендов, подлежащих распределению в пользу налогоплательщика – получателя дивидендов, к общей сумме дивидендов, подлежащих распределению российской организацией;

Сн

– соответствующая , установленная пп. 1 и 2 п. 3 ст. 284 НК РФ (0 и 13%) или п. 4 ст. 224 НК РФ (13%);

Д

1

– общая сумма дивидендов, подлежащая распределению российской организацией в пользу всех получателей;

Д

2

– общая сумма дивидендов, полученных российской организацией в текущем и предыдущих отчетных (налоговых) периодах (за исключением дивидендов, указанных в пп. 1 п. 3 ст. 284 НК РФ – облагаемых по ставке 0%) к моменту распределения дивидендов в пользу налогоплательщиков – их получателей, при условии, что эти суммы ранее не учитывались при расчете налоговой базы, определяемой в отношении доходов, полученных российской организацией в виде дивидендов.

Если сумма полученных дивидендов, облагаемых по ставке 13%, превышает сумму выплачиваемых дивидендов и значение Н

составляет отрицательную величину, то обязанность по уплате налога не возникает, но и возмещение из бюджета не производится.

Российская организация, выплачивающая доходы в виде дивидендов, обязана предоставить соответствующему налоговому агенту значения показателей Д

1

и Д

2

в порядке, установленном п. 5.1 и 5.2 ст. 275 НК РФ. То есть если дивиденды, начисленные АО, выплачиваются через депозитарий, то общество предоставляет ему соответствующие данные.

При определении показателя Д

2

в расчет принимаются дивиденды за вычетом ранее удержанного с них налога, полученные как от российских, так и от иностранных организаций (за исключением дивидендов, облагаемых по ставке 0%) (Письмо Минфина России от 11.06.2014 № 03-08-05/28295).

Если организация сама получала дивиденды, то при выплате дивидендов своим акционерам (участникам) налог будет рассчитываться по вышеприведенной формуле. Если не получала, формула будет выглядеть так: Н = К x Сн x Д

1

.

Дивиденды физ. лицам и декларация по прибыли Дивиденды единственному участнику и учредителю

Начисленные дивиденды физлицам отражают в справке по форме 2-НДФЛ Только организации Включают в состав декларации: – лист 03;– подраздел 1. 3 раздела 1 Сдают расчет в составе: – титульного листа;– листа 03;– подраздела 1. 3 раздела 1 Только физические лица Включают в состав декларации: – лист 03;– подраздел 1. 3 раздела 1;– приложение 2 (по каждому физическому лицу – акционеру) Расчет для налоговых агентов в состав декларации не включают. Начисленные дивиденды отражают в справке по форме 2-НДФЛ Сдают расчет в составе:– титульного листа;– листа 03;– подраздела 1. 3 раздела 1;– приложения 2 (по каждому физическому лицу – акционеру) Расчет не сдают.

Декларация по налогу на прибыль: отражение дивидендов

Получение компанией дивидендов указывают в составе доходов, когда предприятие финансово участвует в деятельности сторонних компаний — т. е., инвестирует средства в их развитие и получает дополнительный доход от этих вложений. В этом случае поступившие дивиденды или проценты от осуществляемых вложений, фиксируют в общей сумме внереализационных доходов по строке 100 приложения 1 к листу 02 декларации. Более конкретная расшифровка по виду дохода в декларации не предусмотрена, поскольку эти сведения в полном объеме предоставляются пользователям в пояснениях к балансу.

Если же речь идет о выплате дивидендов, т. е., о расходах компании, то эти данные указывают в отдельном разделе декларации – листе 03, и в их формировании по строкам этого раздела необходимо учитывать некоторые нюансы.