- Особенности в дате признания доходов по ст. 250 НК РФ

- Разбираемся с косвенными расходами

- Бухгалтерский учёт

- Потери от хищений, пожаров

- Статья 264 НК РФ: кто ее применяет?

- Взаимосвязь налоговых расходов и условного расхода по налогу на прибыль

- Форма отчёта о финансовых результатах

- Как рассчитать чистую прибыль: 5 примеров

- Состав прямых и косвенных расходов

- Общая характеристика налога на прибыль организаций

Особенности в дате признания доходов по ст. 250 НК РФ

Также немало трудностей вызывают вопросы по дате признания внереализационных доходов

Особенно важно иметь четкую позицию по данному вопросу при проверке правильности начисления налогов фискальными инспекторами

Рассмотрим несколько распространенных случаев, которые могут вызвать у налогоплательщиков трудности.

Итак, сумма страхового возмещения должна быть учтена в составе валовых доходов на дату:

- принятия такого положительного решения страховщиком, если налогоплательщик использует метод начисления в соответствии с подп. 4 п. 4 ст. 271 НК РФ;

- получения денежных средств от страховщика при кассовом методе в соответствии с п. 2 ст. 273 НК РФ.

Налогоплательщик, использующий метод начисления при расчете налога на прибыль, относит к доходам сумму арендной платы от сдачи в аренду своих активов на последний день для отчета (обычно этот день прописывается в договоре, и им может быть последний день каждого календарного месяца) — согласно подп. 3 п. 4 ст. 271 НК РФ. Если же налогоплательщик считает облагаемые прибылью доходы по кассовому методу, то датой учета арендной платы в составе внереализационных доходов является момент фактического получения денежных средств (п. 2 ст. 273 НК РФ).

Важно! Вместе с тем существует некая коллизия относительно того, включается ли арендная плата в состав внереализационных доходов либо ее надлежит относить к доходам от оказания услуг. Так, исходя из норм Налогового кодекса и вооружившись разъяснениями финансового ведомства, изложенными в письме Минфина от 07.02.2011 № 03-03-06/1/74, можно относить арендную плату к доходам от реализации (ст

249 НК РФ) лишь в том случае, если налогоплательщик оказывает такие услуги систематически, и они являются основными среди видов деятельности компании, указанных в ЕГРЮЛ (или у ИП в ЕГРИП).

Разбираемся с косвенными расходами

В бухгалтерском учете

Расходы признаются в том отчетном периоде, в котором они возникли, независимо от намерения получить выручку или иные доходы (Пункты 17, 18 ПБУ 10/99 «Расходы организации»).

Примечание

Многие бухгалтеры сомневаются в правильности списания затрат со счета 26 на счет 90 в ситуации, когда выручки нет. Ведь затраты должны списываться в дебет счета 90 одновременно с признанием выручки по кредиту этого счета. Поэтому иногда используют другой вариант — списывают расходы в дебет счета 91 «Прочие доходы и расходы»

Ошибки в этом нет, но обратите внимание, что управленческие расходы являются расходами по обычным видам деятельности, а не прочими расходами, и то, что организация пока не получает выручку, не меняет их квалификации.

Выбранный вами вариант нужно прописать в учетной политике (Пункт 7 ПБУ 1/2008)

Не отразив своевременно расходы в бухгалтерском учете, вы рискуете, что вашу компанию привлекут к ответственности за грубое нарушение правил ведения учета доходов и расходов (Статья 120 НК РФ; ст. 15.11 КоАП РФ).

Ранее многие специалисты, да и сами налоговики в устных рекомендациях советовали собирать расходы при отсутствии доходов на счете 97 «Расходы будущих периодов» и списывать их на финансовый результат по мере поступления выручки. Многие бухгалтеры так и делали, прописав это в учетной политике. Соответственно, в том периоде, когда не было доходов, расходы не учитывались и убытки не формировались.

Для справки

За грубое нарушение правил ведения учета доходов и расходов вашу организацию могут оштрафовать (Статья 120 НК РФ):

(если) нарушение совершено в течение одного налогового периода — на 10 тыс. руб.;

(если) нарушение совершено в течение нескольких налоговых периодов — на 30 тыс. руб.;

(если) нарушение привело к занижению налоговой базы — на 20% от суммы неуплаченного налога, но не менее 40 тыс. руб.

Кроме того, за грубое нарушение правил ведения бухгалтерского учета и отчетности могут оштрафовать вашего руководителя на сумму от 2 тыс. до 3 тыс. руб. (Статья 15.11 КоАП РФ).

Но применять счет 97 для завуалирования убытков неправильно. Ведь, отражая на нем расходы, вы нарушаете требование своевременности отражения фактов хозяйственной деятельности и создаете скрытый резерв, что противоречит требованию осмотрительности (Пункт 6 ПБУ 1/2008). Это приводит к искажению бухгалтерской отчетности (в этой ситуации она выглядит безубыточной) и вводит в заблуждение пользователей. В этом же году в связи с изменениями, внесенными в Положение по ведению бухгалтерского учета, в рассмотренной ситуации счет 97 использовать вообще нельзя.

В налоговом учете

В налоговом учете косвенные расходы включаются в расходы текущего периода в полном объеме (Пункт 2 ст. 318 НК РФ; Письмо Минфина России от 28.07.2009 N 03-03-06/1/495). В результате при отсутствии доходов будет сформирован убыток — отрицательная разница между доходами и расходами. Убыток отражается в декларации по налогу на прибыль и переносится на будущее. С этим согласен и Минфин (Пункт 2 Письма Минфина России от 25.08.2010 N 03-03-06/1/565; Письма Минфина России от 21.05.2010 N 03-03-06/1/341, от 21.04.2010 N 03-03-06/1/279, от 17.07.2008 N 03-03-06/1/414).

Тем не менее налоговики зачастую снимают расходы, когда нет доходов, но суды их не поддерживают. Они считают, что значение имеет не результат деятельности — прибыль или убыток, а направленность деятельности на получение дохода (Пункт 9 Постановления Пленума ВАС РФ от 12.10.2006 N 53; п. 3 Определения КС РФ от 04.06.2007 N 320-О-П).

Если же вы не отразите свои расходы в налоговом учете, претензий к вам никаких не будет.

Однако имейте в виду, что включить эти расходы в декларацию другого периода будет достаточно проблематично. При проверке их могут снять из-за того, что они не относятся к текущему периоду (Пункт 1 ст. 54, ст. 272 НК РФ). Минфин не раз заявлял, что расходы, не учтенные в «убыточной» декларации, нельзя в следующих периодах учесть в качестве текущих расходов (Письма Минфина России от 07.05.2010 N 03-02-07/1-225, от 23.04.2010 N 03-02-07/1-188).

Поэтому, если налоговики снимут вам расходы, которые вы не отразили ранее, учесть их вы сможете, только представив уточненки за те периоды, к которым они относятся, и тогда все равно придется показать убытки.

Совет

Если убыток небольшой, возможно, действительно имеет смысл подать безубыточную декларацию, чтобы сберечь нервы. А бухучет при этом вести правильно. Но если суммы убытка значительные, то лучше их задекларировать, чтобы потом иметь возможность учесть их в будущем.

Бухгалтерский учёт

Пунктом 10 Положения о бухучёте 9/99 установлено, что величина поступлений от реализации ОС, процентов за пользование финансами предприятия, доходов от участия в капитале иных юридических лиц определяется в порядке, аналогичном для доходов от основной деятельности. Штрафы учитываются в суммах, указанных в решении суда или мировом соглашении с должником. Стоимость безвозмездно полученных активов принимается как рыночная.

Пример того, как учитывается по бухгалтерскому учёту доход, полученный предприятием от сдачи имущества в аренду.

Дт 76.5, 62.1 Кт 91.1 – произведено начисление суммы дохода за арендованное имущество

Дт 91.2 Кт 68.2 – начислен НДС

Дт 50.1 Кт 76.5 – произведён учёт денежных поступлений на счёт предприятия от арендатора имущества.

Однако, есть исключения из правил бухучёта, которые касаются некоторых случаев неосновных доходов предприятия. Например, основные средства, полученные на безвозмездной основе, учитываются по счёту 98. То есть, 91 счёт используется для учёта доходов, имеющих прямое денежное выражение.В идеале суммы внереализационных доходов (налоговый учёт) должны совпадать с аналогичными поступлениями, отнесёнными ПБУ в состав прочих доходов. Это следует тщательно контролировать в связи с тем, что контролирующие организации имеют право проверки правильности отнесения доходов в налоговый и бухгалтерский учёт.

Разница, то есть те прочие доходы бухучёта, которые не отнесены в состав внереализационных по налоговому учёту – это сумма по ст.251 НК. С экономической точки зрения указанные в ней доходы не увеличивают выгоду компании от непосредственного ведения бизнеса, то есть, не учитываются при определении доходной части и составлении декларации.

Потери от хищений, пожаров

Потери от хищений и пожаров – убытки, приравниваемые к внереализационным расходам (пп. 6 п. 2 ст. 265 НК РФ):

- потери от стихийных бедствий и других чрезвычайных ситуаций, включая затраты, связанные с предотвращением или ликвидацией последствий стихийных бедствий или чрезвычайных ситуаций;

- расходы в виде недостачи материальных ценностей в случае отсутствия виновных лиц.

Для документального подтверждения потерь требуются:

- справка Государственной противопожарной службы МЧС России;

- протокол осмотра места происшествия;

- акт о пожаре с установленной причиной возгорания;

- акт инвентаризации, где указана стоимость сгоревшего (похищенного) имущества;

- справка из полиции о прекращении уголовного дела.

Потери можно признать в расходах в периоде документального подтверждения всех потерь (Письмо Минфина РФ от 17.10.2017 N 03-07-11/67464).

Статья 264 НК РФ: кто ее применяет?

Любая коммерческая деятельность сопряжена с расходами. Невозможно получить прибыль, не затратив при этом какие-либо ресурсы (финансовые, трудовые, материальные). Объем затрат у всех компаний разный. К примеру, крупное производственное предприятие для изготовления продукции вынуждено закупать сырье, платить зарплату работникам и выполнять по отношению к ним свои социальные обязательства, оплачивать расходы на все виды энергии, используемой в производстве, осуществлять огромный объем разнообразных затрат общего и вспомогательного назначения. Иначе произведенная продукция не будет отвечать установленным требованиям, и покупатели ею не заинтересуются.

А небольшая компания, например, по оказанию риелторских услуг, ограничивается всего несколькими статьями затрат: на аренду офиса, коммунальные услуги, зарплату персонала и канцелярские расходы.

Но и в том и другом случае без затрат не обойтись. Если бухучет требует зафиксировать их в полном объеме, то налоговое законодательство накладывает ограничения и оговаривает условия, при которых тот или иной расход может уменьшить полученные компанией доходы.

Статья 264 НКРФ в совокупности с другими статьями главы 25 НК РФ посвящена вопросам формирования налогооблагаемой базы по налогу на прибыль. Она устанавливает перечень прочих расходов, связанных с производством и реализацией продукции.

Ее применяют самые разные компании — не только российские, но и зарубежные, работающие в нашей стране через свои постоянные представительства и (или) получающие доходы от источников в РФ (п. 1 ст. 264 НК РФ).

О нюансах расчета налога на прибыль вы можете узнать из статьи «Как правильно рассчитать налог на прибыль организаций?».

Взаимосвязь налоговых расходов и условного расхода по налогу на прибыль

У начинающих бухгалтеров может возникнуть вопрос: условный расход по налогу на прибыль — это что за расход? К какой группе его отнести — к прямым или косвенным, принимаемым или непринимаемым налоговым расходам? Чтобы ответить на этот вопрос, необходимы отдельные пояснения.

Компании, ведущие налоговый и бухгалтерский учет, должны учитывать тот факт, что часть не признанных в налоговом учете расходов в бухучете всё равно должны отражаться. Они формируют бухгалтерскую прибыль (убыток) и не участвуют в исчислении налоговой прибыли (убытка). В результате сумма налога на прибыль из налоговой декларации и расход по налогу на прибыль по данным бухучета не совпадают.

Особенности формирования показателя условного расхода по налогу на прибыль регулируются по правилам ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19.11.2002 № 114н).

Таким образом, условный расход по налогу на прибыль — это специфический показатель, формируемый по особым правилам. К налоговым группам расходов он отношения не имеет.

В этом материале мы подробнее рассказываем о том, что такое условный расход по налогу на прибыль и как его рассчитать.

***

Налоговое законодательство предъявляет к расходам жесткие требования. Они должны быть экономически оправданы, документально подтверждены и направлены на получение дохода. Расходы группируются не только на непосредственно связанные с реализацией и внереализационные, но и на принимаемые и непринимаемые при расчете налога на прибыль.

Любые траты налогоплательщика могут попасть в не принимаемые по налогу на прибыль расходы, если они не соответствуют законодательным критериям, попадают в перечень в ст. 270 НК РФ или являются сверхнормативными. В этом случае такие расходы налоговую базу по прибыли не уменьшают.

***

Больше интересной информации — в рубрике «Налог на прибыль».

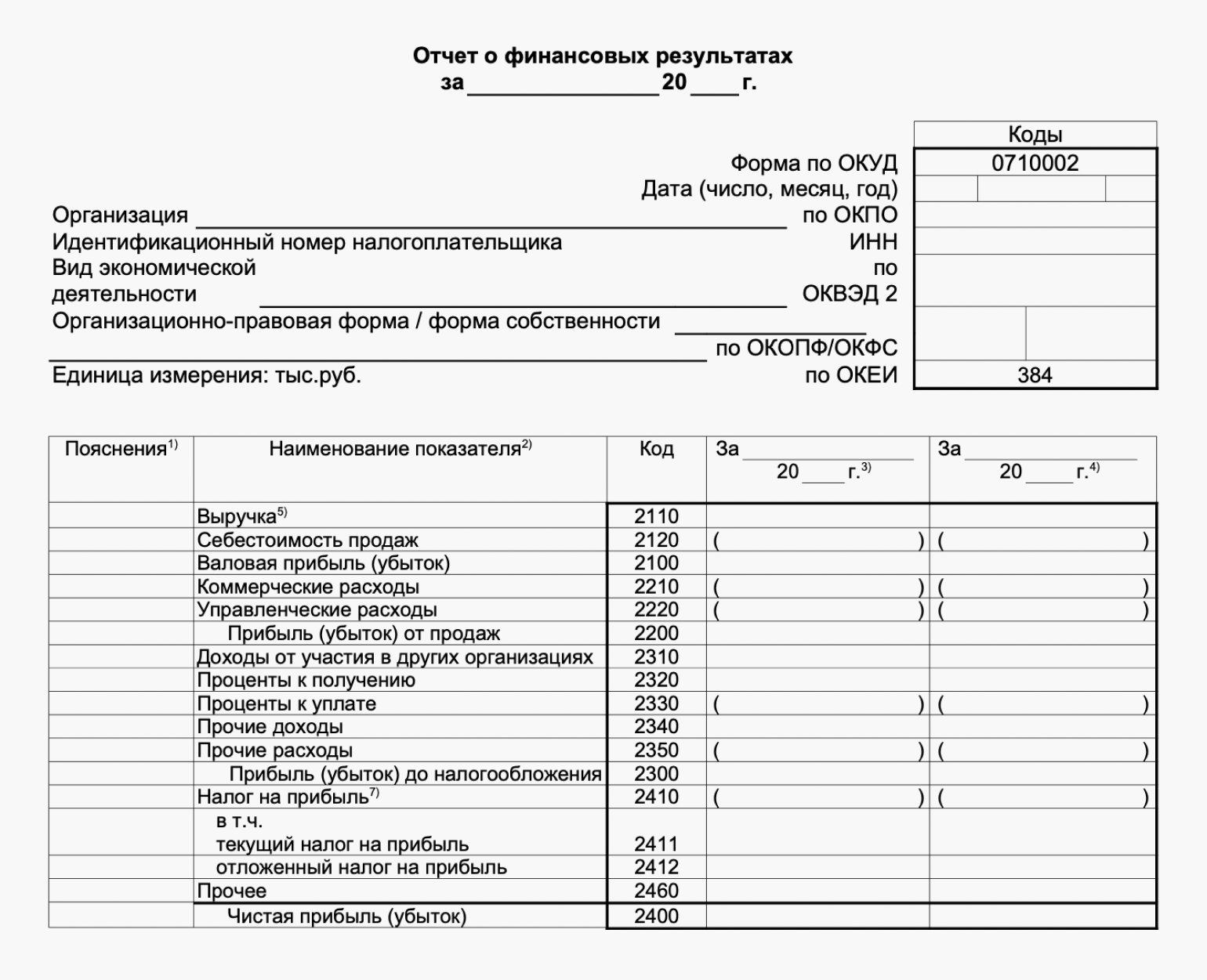

Форма отчёта о финансовых результатах

Бланк формы отчёта о финансовых результатах — таблица, над которой указаны:

- отчётный период и дата;

- сведения о компании — коды ОКПО, ИНН, ОКВЭД, ОКОПФ, ОКФС;

- единица измерения показателей отчёта — с 2019 года показатели выражаются только в тысячах рублей.

Таблица с показателями отчёта ОФР для компаний, который ведут учёт в общем порядке, включает пять граф:

- Номер пояснения к отчёту — указывают, если к этому показателю есть подробная расшифровка в пояснениях к бухгалтерской отчётности.

- Наименование показателя — подробнее все показатели формы разбираем .

- Код строки — его указывают в соответствии с приложением 4 к .

- Величина показателя за текущий отчётный период.

- Величина показателя за этот же период прошлого года — её переносят из отчёта ОФР за прошлый год.

Так выглядит форма отчёта ОФР для компаний, которые ведут бухучёт в общем порядкеСкриншот: «Главбух»

Так выглядит форма отчёта ОФР для компаний, которые ведут бухучёт в общем порядкеСкриншот: «Главбух»

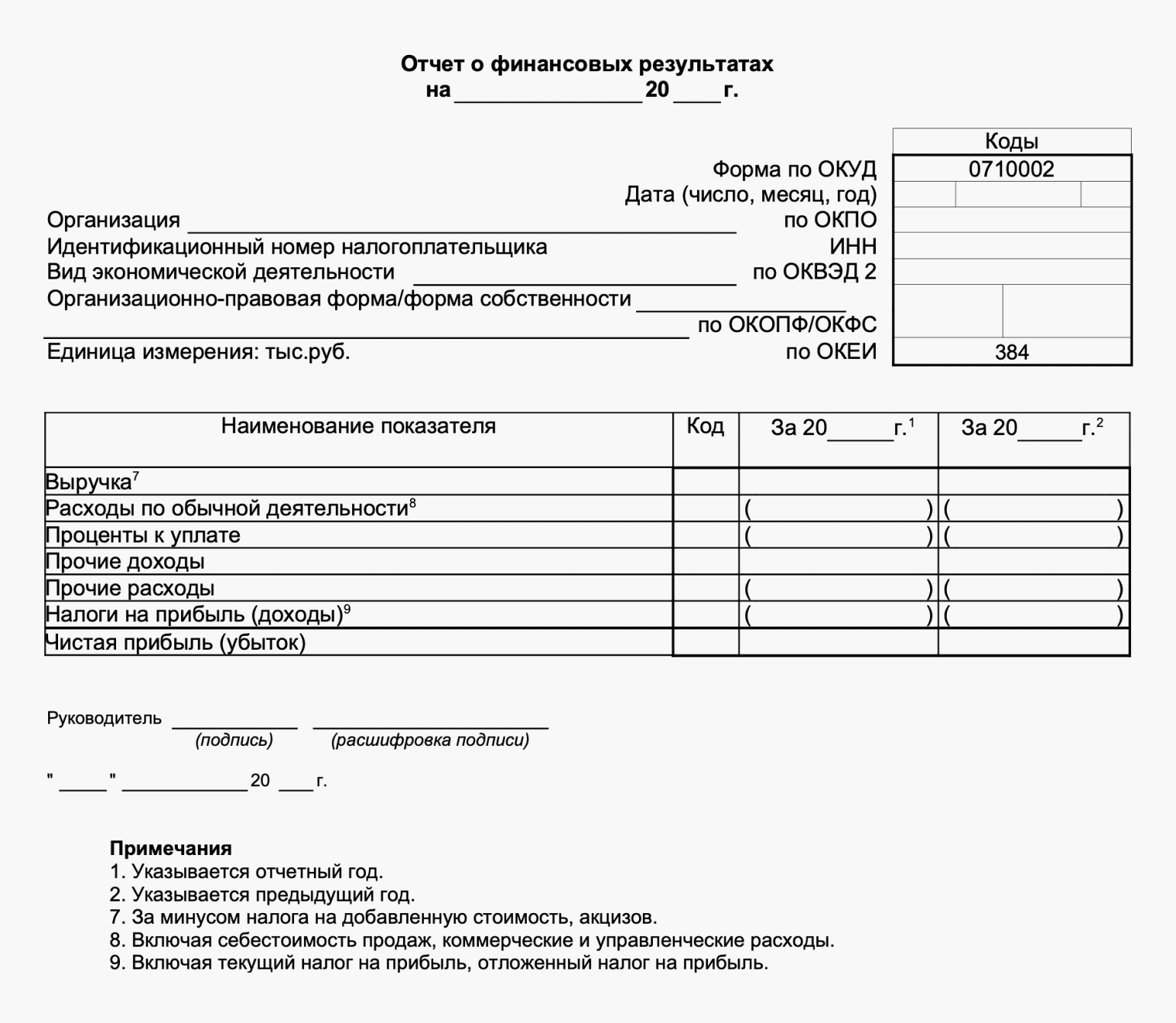

Компании, которые ведут бухгалтерский учёт в упрощённом порядке, могут заполнять либо общую форму, как в примере выше, либо форму с меньшим количеством показателей.

Так выглядит форма отчёта ОФР для компаний, которые ведут бухучёт в упрощённом порядкеСкриншот: «Главбух»

С 2019 года все компании сдают бухгалтерскую отчётность только в электронном виде.

Как рассчитать чистую прибыль: 5 примеров

Предположим, в 2021 году ООО «Фирма» продало продукцию себестоимостью 400 тыс. рублей на общую сумму 600 тыс. рублей. При этом оно сдавало в аренду помещение, за что получило еще 100 тыс. рублей. Кроме этого, компанией были получены сторонние доходы в размере 70 тыс. рублей с инвестиций в другие бизнесы. Затраты в этот период составили 100 тыс. рублей.

-

Рассчитываем валовую прибыль: 600 тыс. руб. — 400 тыс. руб. = 200 тыс. руб.

-

Финансовая прибыль равна 70 тыс. рублей.

-

Рассчитаем операционную прибыль: 100 тыс. руб. — 100 тыс. руб. = руб.

-

Сумма налога: (200 тыс. руб. + 70 тыс. руб.) × 20 % = 54 тыс. руб.

-

На основе этих показателей можно рассчитать чистую прибыль: 70 тыс. руб. + 200 тыс. руб. — 54 тыс. руб. = 216 тыс. руб.

Магазин «Кораблики»

Рассчитаем чистую прибыль магазина по данным его бухгалтерской отчетности.

Предположим, отчетные документы магазина содержат следующие цифры:

| Показатель | Строка | 2021 год (тыс. руб.) |

| Выручка | 2110 | 150 |

| Себестоимость | 2120 | 60 |

| Коммерческие затраты | 2210 | 15 |

| Управленческие затраты | 2220 | 20 |

| Прочий доход | 2340 | 2 |

| Прочий расход | 2350 | 1,5 |

| Налог на прибыль | 2410 | 11,1 |

Рассчитаем чистую прибыль:

150 тыс. руб. + 2 тыс. руб. — 60 тыс. руб. — 15 тыс. руб. — 20 тыс. руб. — 1,5 тыс. руб. — 11,1 тыс. руб. = 44,4 тыс. руб.

ООО «Организация»

ООО «Организация» за отчетный год получило доход в размере 500 тыс. рублей при себестоимости продукции 300 тыс. рублей. За этот период компания также продала станок, получив за него 20 тыс. рублей, и понесла расходы в 100 тыс. рублей.

В первую очередь рассчитаем сумму всех её доходов за год:

500 тыс. руб. + 20 тыс. руб. = 520 тыс. руб.

После этого сложим все расходы за этот период:

300 тыс. руб. + 100 тыс. руб. = 400 тыс. руб.

Подсчитаем итоговую прибыль компании:

520 тыс. руб. — 400 тыс. руб. = 120 тыс. руб.

Не забудем о налоге на прибыль:

120 тыс. руб. × 20 % = 24 тыс. руб. (в госбюджет)

Теперь можно рассчитывать чистую прибыль по формуле:

ЧП = П — Н, или

120 тыс. руб. — 24 тыс. руб. = 96 тыс. руб.

ООО «Ромашка»

Показатели деятельности компании в первом квартале отчетного 2021 года составили:

налоги: ОСН – 20%;

один штатный сотрудник с зарплатой 40 тыс. рублей (без вычета налогов и взносов);

получена выручка 2 млн рублей (включая НДС в размере 360 тыс. рублей);

затраты на закупку продукции – 1,2 млн рублей(включая НДС величиной 216 тыс. рублей.);

на транспортировку, подготовку товара к продаже было израсходовано 177 тыс. руб. (включая НДС 27 тыс. руб.).

Таким образом, ООО «Ромашка» обязано уплатить НДС, равный 117 тыс. рублей (216 тыс. рублей и 27 тыс. рублей – к возмещению из бюджета).

Рассчитаем НДФЛ и обязательные взносы в фонды:

5,2 тыс. руб. (13%) + 8,8 тыс. руб. (ПФР) + 2,04 тыс. руб. (ФФОМС) + 1,16 тыс. руб. (ФСС) = 17,2 тыс. руб.

Без учета налогов прибыль составляла 553 тыс. рублей и рассчитывалась так:

выручка без НДС – (расходы на покупку без НДС + подготовку без НДС)

В конкретных цифрах:

1 640 тыс. руб. – 1 107 тыс. руб. = 533 тыс. руб.

Теперь можно рассчитать чистую прибыль компании:

ЧП = 553 тыс. руб. – 17,2 тыс. руб. – 20 % = 428,64 тыс. руб.

ИП Иванов С. П.

Исходные данные за отчетный период деятельности ИП (2021 год):

налоги: УСН в размере 15 %;

ни одного наемного работника, то есть никаких зарплат и отчислений в фонды;

выручка составила 2,3 млн рублей;

издержки на закупку товара – 1,5 млн рулей;

доставка, подготовка к продаже повлекли за собой расходы в 300 тыс. рублей.

Так как ИП работает по упрощенной системе налогообложения, не включающей в себя НДС, то его рассчитывать не придется.

Вычислим сумму взносов:

20 727,53 руб. (на сумму до 300 тыс. руб.) + 20 000 руб. = 40 727,53 руб.

После чего рассчитаем чистую прибыль:

ЧП = 2 300 тыс. руб. – 1 500 тыс. руб. – 300 тыс. руб. – 40 727,53 руб. – 15 % (УСН) = 390,37 тыс. руб.

Скачайте полезный документ по теме:

Деловая переписка: Чек-лист для составления идеального письма

Состав прямых и косвенных расходов

Состав прямых и косвенных расходов отличается для и организаций.

Производство товаров, работ или услуг

Какие расходы при производстве товаров, работ или услуг относить к прямым, а какие к косвенным, вы вправе определить самостоятельно. Перечень расходов утверждает руководитель организации и фиксирует его в учетной политике.

Делая выбор, руководствуйтесь следующими принципами. В составе прямых расходов отражайте те затраты, которые непосредственно связаны с производством или реализацией. При этом можно ориентироваться на отраслевую специфику и исходить из конкретных особенностей производственного процесса в самой организации.

Обычно к прямым расходам производств относят:

материальные затраты. В частности, издержки на покупку сырья и материалов, которые будут использованы непосредственно в производстве, а также комплектующих изделий, подвергающихся монтажу, и полуфабрикатов, требующих дополнительной обработки;

расходы на оплату труда сотрудников, занятых в производственной деятельности, и взносы на социальное страхование, начисленные с этих сумм. То же касается и взносов на страхование от несчастных случаев и профзаболеваний;

амортизацию основных средств, которые используют при производстве товаров, работ или услуг.

Это следует из пункта 1 статьи 318 Налогового кодекса РФ.

Остальные расходы, которые напрямую с производством не связаны или согласно техническим регламентам в него не включены, относят на косвенные. Кроме внереализационных расходов – их считают отдельно.

При этом косвенными признавайте только такие расходы, которые невозможно отнести к прямым по объективным причинам. Например, затраты на сырье и материалы, которые включают в себестоимость единицы продукции, можно отнести только к прямым.

Все это следует из статьи 318 Налогового кодекса РФ. Подтверждают это письма ведомств – Минфина России от 7 февраля 2011 г. № 03-03-06/1/79 и ФНС России от 24 февраля 2011 г. № КЕ-4-3/2952@. Аналогичная позиция выражена и в определении ВАС РФ от 13 мая 2010 г. № ВАС-5306/10 и постановлении ФАС Уральского округа от 25 февраля 2010 г. № Ф09-799/10-С3.

Торговля

Для торговых организаций перечень прямых расходов фиксированный. Он приведен в статье 320 Налогового кодекса РФ. К прямым затратам относятся:

покупная стоимость товаров. Как ее считать, организации вправе определить самостоятельно. Например, можно включить в нее расходы, которые связаны с покупкой товаров. Это, в частности, траты на фасовку, складские и другие затраты, оплаченные другой организации. Выбранный вариант закрепите в учетной политике для целей налогообложения;

расходы на доставку товаров до склада покупателя (когда их считают отдельно от стоимости самих товаров).

Все остальные расходы (кроме внереализационных расходов, предусмотренных ст. 265 НК РФ) относятся к косвенным и уменьшают доходы от реализации текущего месяца.

Такой порядок предусмотрен статьей 320 Налогового кодекса РФ.

Ситуация: можно ли отнести к прямым расходам при расчете налога на прибыль затраты на доставку товаров от поставщика к себе на склад собственным транспортом? Организация занимается торговлей.

Да, можно.

Затраты на доставку товаров до склада покупателя торговая организация должна включать в состав прямых расходов. При этом каких-то отдельных условий или ограничений не установлено

И значит, не важно, платит покупатель за доставку сторонней организации или перевозит товар собственными силами

А вот расходы на содержание собственного автотранспорта, занятого перевозкой товаров, нужно относить к косвенным расходам. Они напрямую не связаны с приобретением товаров. Это следует из положений статьи 320 Налогового кодекса РФ. Аналогичное мнение выражено и в письме Минфина России от 13 января 2005 г. № 03-03-01-04.

Ситуация: может ли торговая организация отнести к прямым расходам при расчете налога на прибыль затраты на доставку товаров, которые она отгружает покупателям непосредственно со складов изготовителей? Организация занимается торговлей.

Нет, не может.

К прямым расходам относят затраты на доставку покупных товаров (транспортные расходы) только до склада организации, если они не включены в цену их приобретения. Поскольку при транзитной торговле товар отгружают сразу покупателю, минуя собственный склад, указанные условия не выполняются. Поэтому такие транспортные издержки надо рассматривать как расходы, связанные не с приобретением, а с продажей товара.

Расходы, связанные с транспортировкой реализуемых товаров, являются косвенными. При этом они уменьшают доходы от реализации именно этих товаров. Такой порядок следует из положений статьи 286 и абзаца 3 статьи 320 Налогового кодекса РФ.

Общая характеристика налога на прибыль организаций

Налог на прибыль организаций является прямым федеральным налогом, взимаемым с коллективных субъектов (организаций), объектом обложения которым является главный экономический результат деятельности организаций всех форм собственности — прибыль. Российский налог на прибыль организаций является аналогом корпоративного налога за рубежом.

Налог на прибыль организаций является одним из самых значимых для бюджетной системы России. Несмотря на то, что этот налог является федеральным, наибольшее фискальное значение он имеет для региональных бюджетов, поскольку из базовой налоговой ставки в 20% в региональный бюджет зачисляется 18%, а в федеральный — всего 2%. Благодаря этому налог обеспечивает формирование доходов бюджета того субъекта Федерации, где расположена и осуществляет деятельность организация — налогоплательщик. Так, в 2017 г. налог на прибыль организаций составил около 31% налоговых доходов консолидированных бюджетов субъектов РФ. Например, в консолидированном бюджете Воронежской области доля налога на прибыль в 2016 г. составила 17,2% от общего объема доходов.

Налогоплательщиками данного налога являются:

- российские организации;

- иностранные организации, (а) осуществляющие свою деятельность в Российской Федерации через постоянные представительства или (б) получающие доходы от источников в РФ;

- организации, являющиеся ответственными участниками консолидированной группы налогоплательщиков.

Консолидированной группой налогоплательщиков (далее — КГН) признается добровольное объединение налогоплательщиков налога на прибыль организаций на основе договора о создании КГН в целях исчисления и уплаты налога на прибыль организаций с учетом совокупного финансового результата хозяйственной деятельности указанных налогоплательщиков (ст. 25.1 НК РФ). Ответственным участником КГН является участник КГН, на которого в соответствии с договором о создании КГН возложены обязанности по исчислению и уплате налога на прибыль организаций по КГН и который осуществляет те же права и несет те же обязанности, что и налогоплательщики налога на прибыль.

К российским организациям относятся плательщики налога, имеющие статус юридического лица. Следовательно, к числу плательщиков налога на прибыль не относятся простые товарищества, а также филиалы, представительства и иные обособленные подразделения юридических лиц. К российским организациям по своему налогово-правовому статусу приравниваются иностранные организации, признаваемые налоговыми резидентами РФ.

Налоговое резидентство организаций является новым институтом российского налогового права, применение которого началось с 01.01.2015. Его появление обусловлено таким принципом корпоративного налогообложения, как необходимость обеспечения уплаты налога на прибыль в бюджет того государства, где расположен центр управления организацией.

Согласно п. 1 ст. 246.2 НК РФ налоговыми резидентами РФ признаются: а) российские организации; б) иностранные организации, признаваемые налоговыми резидентами РФ в соответствии с международным договором по вопросам налогообложения; в) иностранные организации, местом фактического управления которыми является Российская Федерация, или иное не предусмотренное международным налоговым договором.

Место фактического управления иностранной организацией определяется по правилам п. 2-8 ст. 246.2 НК РФ.