- Как определить прибыль или убыток до налогообложения?

- Пошаговая инструкция по заполнению документа

- Заполнение отчёта о финансовых результатах по строкам

- Отчетность по транспортному и земельному налогу

- Что изменилось в стандарте

- Кто обязан применять ПБУ 18/02:

- Основные изменения ПБУ 18/02:

- Новые-старые понятия

- Источник отклонений — временные разницы

- 3.7. Чистая прибыль (убыток) организации

- Форма отчёта о финансовых результатах

- Налоговая отчетность

- Что изменилось в порядке сдачи отчёта о финансовых результатах

- Отчет о прибылях и убытках

- Чистая прибыль (строка 2400)

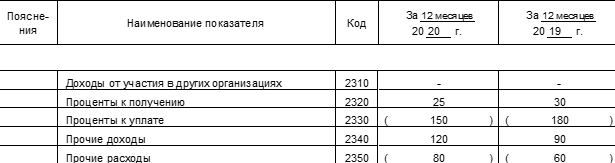

- Как внести в отчёт сведения о прочих доходах и расходах

- Что входит в понятие Отчёт о финансовых результатах?

- Кто обязан предоставлять отчёт о финансовых результатах?

- Каковы сроки сдачи отчёта о финансовых результатах?

Как определить прибыль или убыток до налогообложения?

Прибыль до налогообложения — это финансовый итог, который отражает положительный результат деятельности предприятия. Она означает, что коммерческая деятельность предприятия была эффективной и компания выполнила свою главную задачу.

В экономике есть одно простое правило, которое помогает определить, — прибыль или убыток получило предприятие. Для этого необходимо на определенную дату (за отчетный период) сопоставить доходы, полученные от продажи продукции, услуг или работ (выручку), и расходы, которые компания понесла. В расходы включаются:

- затраты на заработную плату наемной рабочей силы;

- страховые взносы, начисленные на фонд оплаты труда в соответствии с гл. 34 НК РФ;

- стоимость материалов, комплектующих изделий, полуфабрикатов;

- износ (амортизация) активов;

- коммерческие расходы на рекламу и продажу продукции, коммунальные, арендные платежи;

- другие расходы.

Если доходы превысили расходы, то организация получила прибыль, если наоборот — убыток.

Конечно, это правило носит весьма общий характер. Существует множество нюансов отражения доходов, расходов в бухгалтерском и налоговом учетах. Они установлены на законодательном уровне в нормативно-правовой документации и являются обязательными к применению. Например, в ПБУ 9/99 «Доходы организации», ПБУ 10/99 «Расходы организации», гл. 25 НК РФ и других.

Прибыль до налогообложения — это один из показателей финансовой отчетности предприятия. Он отражается по строке 2300 «Прибыль (убыток) до налогообложения» Отчета о финансовых результатах. Значение этого показателя определяется как разница между доходами и расходами, определенными по правилам бухгалтерского учета. Оно должно быть равно разнице суммарного дебетового и кредитового оборота по счету 99 «Прибыль и убытки» в корреспонденции с субсчетом «Прибыль/убыток от продаж» счета 90 «Продажи» и субсчетом «Сальдо прочих доходов и расходов» счета 91 «Прочие доходы и расходы». В случае если указанная разница положительна, это означает, что предприятие получило прибыль от своей деятельности, если отрицательна — получен убыток.

Несмотря на название показателя «прибыль до налогообложения», его произведение на ставку налога на прибыль, как правило, не совпадет с суммой налога на прибыль, указанной в налоговой декларации. Это связано с тем, что порядок признания доходов и расходов, формирующих прибыль до налогообложения в бухгалтерском учете, отличается от порядка признания доходов и расходов в целях исчисления налога на прибыль. Организации, обязанные применять ПБУ 18/02, отражают эти отличия в бухгалтерском учете путем признания временных и постоянных разниц по счетам 77 «Отложенные налоговые обязательства», 09 «Отложенные налоговые активы» и отдельному субсчету к счету 99 «Постоянные налоговые обязательства (активы»).

Подробнее о том, кто должен применять ПБУ 18/02, читайте в материале «ПБУ 18/02 — кто должен применять и кто нет?».

В налоговом учете вместо понятий прибыли и убытка до налогообложения используется понятие «налоговая база». Налоговая база для целей исчисления налога на прибыль определяется как разница между доходами и расходами, определенными по правилам гл. 25 НК РФ. Произведение положительной величины налоговой базы на ставку налога на прибыль будет равно исчисленному налогу за отчетный (налоговый) период. Если получен убыток, то налоговая база признается равной нулю и налог на прибыль за этот период не исчисляется.

Об учете убытка в целях налогообложения читайте в материале «Налоговый убыток — это…».

Пошаговая инструкция по заполнению документа

К формированию отчёта о финансовых результатах необходимо подойти очень ответственно и внимательно. Итак, при заполнении отчёта необходимо выполнить ряд шагов:

| Действия | |

| Шаг 1 | Заполнить налоговый период, за который предоставляется отчёт о финансовых результатах |

| Шаг 2 | В разделе «Организация» указать полное именование организации |

| Шаг 3 | Указать ИНН налогоплательщика |

| Шаг 4 | Указать вид экономической деятельности и ОКВЭД |

| Шаг 5 | Указать организационно-правовую форму / форму собственности |

| Шаг 6 | Указать единицу измерения показателя |

| Шаг 7 | В разделе «Местонахождение (адрес)» указать адрес нахождения организации |

| Шаг 8 | В разделе «Дата (число, месяц)» указать последний день отчётного периода, за который предоставляется отчёт (31.12.2016) |

| Шаг 9 | Указать коды статистики: ОКПО, ОКОПФ / ОКФС, ОКЕИ |

| Шаг 10 | Заполнить таблицу с показателями с указанием необходимых пояснений |

| Шаг 11 | Подпись и расшифровка подписи руководителя |

| Шаг 12 | Указывается дата на момент сдачи отчёта о финансовых результатах |

Заполнение отчёта о финансовых результатах по строкам

При заполнении Формы по ОКУД 0710002 все строки должны содержать информацию, отражающую финансовое состояние организации за отчётный период:

| Код строки | Наименование показателя | Комментарий | |||||||||||

| 2110 | Выручка |

|

|||||||||||

| 2120 | Себестоимость продаж | · Расходы, понесённые организацией, для выпуска и реализацию продукции

· Покупка товаров, материалов · Оплата выполненных работ · Прочие расходы, предусмотренные основной деятельностью |

|||||||||||

| 2100 | Валовая прибыль |

В случае отрицательного значения – показатель указывается в скобках |

|||||||||||

| 2210 | Коммерческие расходы | Коммерческие расходы по основной деятельности

Значение указывается в скобках |

|||||||||||

| 2220 | Управленческие расходы | Расходы, направленные на административно-хозяйственную деятельность, не связанную непосредственно с производством. | |||||||||||

| 2200 | Прибыль (убыток) от продаж |

|

|||||||||||

| 2310 | Доходы от участия в других организациях | Доходы, полученные от участия в уставной деятельности сторонних организаций | |||||||||||

| 2320 | Проценты к получению | Суммы, полученные от сторонних организаций, за предоставленные займы | |||||||||||

| 2330 | Проценты к уплате | Сумма, уплаченная за пользование заёмными денежными средствами | |||||||||||

| 2340 | Прочие доходы |

|

|||||||||||

| 2350 | Прочие расходы |

|

Сопоставление показателей в отчётах о финансовых результатах

При анализе отчётов о финансовых результатах удаётся оценить:

- деятельность организации за определённые временные периоды;

- деятельность организации в сравнении с деятельностью других организаций в определённый временной период.

В таблице показан пример №1:

| Показатель | 2014 | 2015 | 2016 | Абсолютное отклонение (тыс.руб.) | Отклонение (%) | ||||

| 2015/2014 | 2016/2015 | 2016/2014 | 2015/2014 | 2016/2015 | 2016/2014 | ||||

| Выручка | 50000 | 60000 | 70000 | 10000 | 10000 | 20000 | 20 | 17 | 28,5 |

| Себестоимость продаж | 30000 | 35000 | 45000 | 5000 | 10000 | 15000 | 17 | 28,5 | 50 |

| Валовая прибыль | 20000 | 25000 | 25000 | 5000 | 5000 | 25 | 25 | ||

| Коммерческие расходы | 6000 | 8000 | 10000 | 2000 | 2000 | 4000 | 33 | 25 | 67 |

| Управленческие расходы | 1000 | 2000 | 3000 | 1000 | 1000 | 2000 | 100 | 50 | 200 |

| Прибыль (убыток) от продаж | 13000 | 15000 | 12000 | 2000 | (-3000) | (-1000) | 15 | (-20) | (-8) |

В таблице показан пример №2:

Отчёт о финансовых результатах, тыс.руб.

| Показатель | ООО «АБВ» | ООО «ГДЕ» | ООО «ЖЗИ» |

| Выручка | 60000 | 50000 | 40000 |

| Себестоимость продаж | 35000 | 35000 | 30000 |

| Валовая прибыль | 25000 | 15000 | 10000 |

| Коммерческие расходы | 10000 | 8000 | 6000 |

| Управленческие расходы | 2000 | 1000 | 1000 |

| Прибыль (убыток) от продаж | 13000 | 6000 | 3000 |

Отчёт о финансовых результатах, %

| Показатель | ООО «АБВ» | ООО «ГДЕ» | ООО «ЖЗИ» |

| Выручка | 100 | 100 | 100 |

| Себестоимость продаж | 58 | 70 | 75 |

| Валовая прибыль | 42 | 30 | 25 |

| Коммерческие расходы | 17 | 16 | 15 |

| Управленческие расходы | 3 | 2 | 2,5 |

| Прибыль (убыток) от продаж | 22 | 12 | 7,5 |

Анализируя отчёты о финансовых результатах различных компаний, можно сделать определённые выводы в отношении финансовой стабильности, экономических перспектив, бюджетного состояния

Особенно важно проводить данный анализ в отношении компаний-конкурентов

Отчетность по транспортному и земельному налогу

С отчетности за 2020 г. декларации по транспортному и земельному налогу сдавать не надо (Федеральные законы от 15.04.2019 N 63-ФЗ и от 29.09.2019 N 325-ФЗ, Приказы ФНС Pоссии от 05.07.2019 N ММВ-7-21/337@, от 04.09.2019 N ММВ-7-21/440@ и от 25.02.2020 N ЕД-7-21/124@, Письма ФНС Pоссии от 17.04.2019 N БС-4-21/7176@, от 31.10.2019 N БС-4-21/22311@ и от 16.01.2020 N БС-4-21/452@).

Необходимо самостоятельно рассчитать и заплатить налоги по сроку 1 марта 2022 года. Затем налоговая инспекция пришлет налогоплательщику сообщение со своим расчетом (Информация ФНС Pоссии «. С 2021 года для организаций отменяется обязанность представления деклараций по транспортному и земельному налогам»). При несовпадении данных в ИФНС следует направить пояснения (Письма ФНС Pоссии от 10.09.2020 N БС-4-21/14695@, от 17.07.2020 N БС-4-21/11555@, Письмо Минфина Pоссии от 19.06.2019 N 03-05-05-02/44672).

Отчетность за 2021 год по многим параметрам будет отличаться от предыдущих периодов. Пожалуй, только налогоплательщиков на УСН не коснутся серьезные изменения законодательства по итогам 2021 года, правила признания доходов и расходов остались прежними, декларация не поменялась (Приказ ФНС Pоссии от 26.02.2016 N ММВ-7-3/99@).

Что изменилось в стандарте

В 2020 г. ПБУ 18/02 позволяет пояснить инвестору (собственнику), как начисленный по результатам текущего периода налог повлияет на будущие периоды. Такое влияние вызвано тем, что из-за особенностей налогового законодательства доля налога в прибыли может существенно варьироваться из года в год и часто зависит от того, как налог был уплачен в предыдущие периоды. Поэтому основным «клиентом», которого интересует информация, полученная с помощью ПБУ 18/02, теперь будет не контролирующий орган, а собственник или инвестор. При этом Минфин сократил возможность использования ПБУ 18/02 в роли «помощника» для расчета налога.

Главная цель стандарта ПБУ 18/02 – определить порядок учета налогов на прибыль. Этот стандарт помогает организации учитывать последствия:

-

будущего возмещения стоимости активов, которые признаны в отчете о финансовом положении организации;

-

событий текущего периода, признанных в финансовой отчетности организации (IAS 12 «Налоги на прибыль», Минфин, приказ от 28.12.2015 № 217н).

Налог на прибыль рассчитывается в соответствии с нормами налогового законодательства (согласно НК РФ), а не бухгалтерского. С точки зрения ПБУ 18/02, рассчитанная сумма налога – исходные данные, свершившийся факт. Однако с его помощью можно показать инвесторам последствия уплаты налога. Инвесторы ожидают определенную прибыль от предприятия с учетом налога. Если откладывать налог, то его сумма в последующих периодах для инвестора может стать сюрпризом.

Поэтому ключевое понятие ПБУ 18/02 – отложенный налог. Сумму налога на прибыль, уплаченного в текущем году, можно условно разделить на части, относящиеся к отчетному году и к будущим годам. Отложенный налог на прибыль – это сумма, которая оказывает влияние на величину налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах (п. 9 ПБУ 18/02). Отложенный налоговый актив (ОНА) отражает вероятность заплатить меньшую долю налога в будущем аналогично тому, как дебиторская задолженность отражает надежду вернуть долг в будущем (п. 14 ПБУ 18/02). Отложенные налоговые активы отражаются в бухгалтерском учете на отдельном синтетическом счете 09 «Отложенные налоговые активы».

В том периоде, когда возникают налогооблагаемые временные разницы, признаются отложенные налоговые обязательства (ОНО). ОНО – это та часть отложенного налога, которая должна привести к увеличению налога на прибыль, подлежащего уплате в будущем (п. 15 ПБУ 18/02). Отложенные налоговые обязательства отражаются в бухгалтерском учете на отдельном синтетическом счете 77 «Отложенные налоговые обязательства».

Кто обязан применять ПБУ 18/02:

-

Публичные общества (для информирования акционеров и инвесторов).

-

Дочерние и зависимые общества (для подготовки консолидированной отчетности (МСФО).

-

Остальные компании, кроме малых предприятий и некоммерческих организаций.

Основные изменения ПБУ 18/02:

-

из сферы действия ПБУ 18/02 исключаются организации государственного сектора;

-

уточняется порядок определения временных разниц (ВР) и постоянных разниц (ПР), в том числе участником КГН;

-

по некоторым видам разниц устраняется неопределенность, к каким видам их относить – временным или постоянным;

-

устанавливается порядок определения расхода (дохода) по налогу на прибыль, который складывается из текущего и отложенного налога и отражается в отчете о финансовых результатах за отчетный период. Текущий налог на прибыль – это налог на прибыль для целей налогообложения, определяемый по данным налогового учета. Отложенный налог на прибыль определяется как суммарное изменение отложенных налоговых активов (ОНА) и отложенных налоговых обязательств (ОНО), за исключением результатов операций, не включаемых в бухгалтерскую прибыль (убыток);

-

уточняется терминология: вместо понятия «постоянный налоговый актив» (ПНА) используется термин «постоянный налоговый доход» (ПНД), а вместо понятия «постоянное налоговое обязательство» (ПНО) – «постоянный налоговый расход» (ПНР). При этом все определения данного понятия остаются прежними.

При соблюдении правил, предусмотренных Приказом Минфина РФ № 236н, расчета показателей по ПБУ 18/02 можно выполнять разными методами: балансовым или методом отсрочки. При этом стандарт не содержит ограничений для использования организацией любого из этих способов по своему выбору (Информационное сообщение Минфина РФ от 28.12.2018 № ИС-учет-13).

Новые-старые понятия

ПБУ 18/02

- постоянные разницы (ПР);

- временные разницы (ВР);

- постоянные налоговые обязательства (активы) (ПНО и ПНА);

- отложенные налоговые активы (ОНА);

- отложенные налоговые обязательства (ОНО).

- постоянный налоговый расход (назовем его ПНР) вместо ПНО;

- постоянный налоговый доход (назовем его ПНД) вместо ПНА.

Так, согласно п. 7 ПБУ 18/02 в новой редакции под ПНР (ПНД) надо понимать сумму налога, которая приводит к увеличению (уменьшению) платежей по налогу на прибыль в отчетном периоде.

ПНР (ПНД) организация признает в том отчетном периоде, в котором возникает постоянная разница. ПНР (ПНД) равняется величине, определяемой как произведение постоянной разницы, возникшей в отчетном периоде, на ставку налога на прибыль, установленную законодательством РФ о налогах и сборах и действующую на отчетную дату.

Источник отклонений — временные разницы

в другом или в других

Установлено, что ВР по состоянию на отчетную дату определяется как разница между балансовой стоимостью актива (обязательства) и его стоимостью, принимаемой для целей налогообложения.

Согласно п. 10 ПБУ 18/02 ВР в зависимости от характера их влияния на налогооблагаемую прибыль (убыток) подразделяются на вычитаемые (ВВР) и налогооблагаемые (НВР). Определения этих терминов сейчас приведены соответственно в п. 11 и 12 ПБУ 18/02. Потом и о тех, и о других будет говориться в п. 11 ПБУ 18/02, а п. 12 утратит силу. При этом нормы принципиально не изменятся. По факту и те, и другие разницы приводят к образованию отложенного налога на прибыль, который должен уменьшить (в случае с ВВР) или увеличить (при НВР) сумму налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

Сочтено целесообразным в том же п. 11 ПБУ 18/02 объединить новые типовые (наиболее распространенные) причины образования ВР, не разделяя перечни для ВВР и НВР:

|

Новая редакция |

Действующая редакция |

|

|

ВВР |

НВР |

|

|

Применение разных правил оценки первоначальной стоимости и амортизации внеоборотных активов для целей БУ и целей налогообложения |

Применение разных способов начисления амортизации для целей бухгалтерского учета и целей определения налога на прибыль |

|

|

Применение разных способов формирования себестоимости проданных продукции, товаров, работ, услуг для целей БУ и целей налогообложения |

Применение разных способов признания коммерческих и управленческих расходов в себестоимости проданных продукции, товаров, работ, услуг в отчетном периоде для целей БУ и целей налогообложения; наличие кредиторской задолженности за приобретенные товары (работы, услуги) при использовании кассового метода определения доходов и расходов в целях налогообложения, а в целях БУ — исходя из допущения временной определенности фактов хозяйственной деятельности |

Признание выручки от продажи продукции (товаров, работ, услуг) в виде доходов от обычных видов деятельности отчетного периода, а также признание процентных доходов для целей БУ исходя из допущения временной определенности фактов хозяйственной деятельности, а для целей налогообложения — по кассовому методу |

|

Применение, в случае продажи объектов основных средств, разных правил признания для целей БУ и целей налогообложения доходов и расходов, связанных с их продажей |

Применение, в случае продажи объектов основных средств, разных правил признания для целей бухгалтерского учета и целей налогообложения остаточной стоимости объектов основных средств и расходов, связанных с их продажей |

— |

|

Переоценка активов по рыночной стоимости для целей БУ |

— |

— |

|

Признание в БУ обесценения финансовых вложений, по которым не определяется их текущая рыночная стоимость, запасов и других активов |

— |

— |

|

Применение разных правил создания резервов по сомнительным долгам и других аналогичных резервов для |

— |

— |

|

Признание в БУ оценочных обязательств |

— |

— |

|

Применение различных правил отражения процентов, уплачиваемых организацией за предоставление ей в пользование денежных средств (кредитов, займов) для целей БУ и целей налогообложения |

— |

Такое же правило |

|

Наличие убытка, перенесенного на будущее, не использованного для уменьшения налога на прибыль в отчетном периоде, но ко- |

Такое же правило, но допускающее, что законодательством РФ может быть предусмотрено иное |

— |

3.7. Чистая прибыль (убыток) организации

Чистая прибыль (убыток) за отчетный период — это сальдо по счету 99 «Прибыли и убытки».

В Отчете о прибылях и убытках этот показатель должен быть получен путем сложения (вычитания) соответствующих строк:

чистая прибыль (убыток)

=

прибыль до налогообложения

+ (-)

отложенные налоговые активы

(+)

отложенные налоговые обязательства

—

текущий налог на прибыль

+ (-)

доходы и расходы, списанные на счет 99, но не формирующие прибыль до налогообложения.

В нашем примере чистая прибыль исчисляется следующим образом:

Стр. 10 — 11 — 12 — 13 + 14 — 15 = 430 000 руб. — 36 000 руб. — 2400 руб. — 76 800 руб. + 4800 руб. — 50 000 руб. = 269 600 руб.

Р.И.Рябова

Форма отчёта о финансовых результатах

Бланк формы отчёта о финансовых результатах — таблица, над которой указаны:

- отчётный период и дата;

- сведения о компании — коды ОКПО, ИНН, ОКВЭД, ОКОПФ, ОКФС;

- единица измерения показателей отчёта — с 2019 года показатели выражаются только в тысячах рублей.

Таблица с показателями отчёта ОФР для компаний, который ведут учёт в общем порядке, включает пять граф:

- Номер пояснения к отчёту — указывают, если к этому показателю есть подробная расшифровка в пояснениях к бухгалтерской отчётности.

- Наименование показателя — подробнее все показатели формы разбираем .

- Код строки — его указывают в соответствии с приложением 4 к .

- Величина показателя за текущий отчётный период.

- Величина показателя за этот же период прошлого года — её переносят из отчёта ОФР за прошлый год.

Так выглядит форма отчёта ОФР для компаний, которые ведут бухучёт в общем порядкеСкриншот: «Главбух»

Так выглядит форма отчёта ОФР для компаний, которые ведут бухучёт в общем порядкеСкриншот: «Главбух»

Компании, которые ведут бухгалтерский учёт в упрощённом порядке, могут заполнять либо общую форму, как в примере выше, либо форму с меньшим количеством показателей.

Так выглядит форма отчёта ОФР для компаний, которые ведут бухучёт в упрощённом порядкеСкриншот: «Главбух»

С 2019 года все компании сдают бухгалтерскую отчётность только в электронном виде.

Налоговая отчетность

Налогоплательщики могут подать единую упрощенную декларацию (ЕУД), если в 2021 году не было движения наличных и (или) безналичных денежных средств, отсутствовали доходы, расходы, начисления по зарплате и налогам (Письмо Минфина от 28.06.2018 N 03-11-11/44580). ЕУД заменяет две нулевые декларации — по налогу на прибыль и НДС. Срок сдачи ЕУД за 2020 г. ጀ 20 января 2021 года.

Отчетность по НДС

За 4 квартал 2021 года декларацию по НДС надо сдать по обновленной форме (Приказ ФНС Pоссии от 19.08.2020 N ЕД-7-3/591@ «О внесении изменений в приложения к приказу Федеральной налоговой службы от 29 октября 2014 года N ММВ-7-3/558@).

Изменения будут актуальны для налогоплательщиков, имеющих следующие операции:

— безвозмездная передача недвижимого имущества в казну PФ,

— безвозмездная передача имущества, предназначенного для лечения COVID-19,

— реализация услуг по обращению с твердыми коммунальными отходами,

— передача исключительных прав на российские программы для ЭВМ и базы данных и прав на их использование (Федеральные законы от 15.04.2019 N 63-ФЗ, от 08.06.2020 N 172-ФЗ, от 26.07.2019 N 211-ФЗ, от 31.07.2020 N 265-ФЗ),

— реализация услуг, оказываемых в аэропортах при международных воздушных перевозках, а также по внутренним воздушным перевозкам по маршрутам вне Москвы и Московской области (Федеральные законы от 25.12.2018 N 493-ФЗ, от 06.06.2019 N 123-ФЗ).

Коды операций указаны в разделе IV Приложения N 1 к Порядку заполнения декларации по НДС (п. 37.8 Порядка заполнения декларации по НДС).

По итогам 4 квартала и 2020 года в целом целесообразно проверить порядок зачета ранее перечисленной предоплаты в счет поставки товаров, выполнения работ, оказания услуг и восстановления НДС, если ранее был вычет.

Минфин в своих разъяснениях обращает внимание на вывод Конституционного суда о периоде восстановления НДС в данной ситуации. По мнению суда и финансистов, нельзя переносить срок восстановления налога, принятого к вычету в отношении авансовых платежей, на налоговый период, следующий за периодом отгрузки

Т.е., если отгрузка произошла в 4 квартале 2020 года, но документы покупатель получил в 1 квартале 2021 года, НДС с аванса, ранее принятый к вычету, надо восстановить в 4 квартале 2020 года (Письма Минфина Pоссии от 03.11.2020 N 03-07-11/95915, от 17.11.2020 N 03-07-11/99951).

Если организация восстанавливала НДС по недвижимости, которую стала использовать в необлагаемой деятельности, надо заполнить Приложение 1 к разделу 3 (ст. 171.1 НК PФ, п. п. 38.8, 39.17 Порядка заполнения декларации по НДС). Приложение налогоплательщики составляют один раз в год (одновременно с декларацией за последний налоговый период) в течение 10 лет, начиная с года начала

начисления амортизации по этим объектам. В Приложении за 4 квартал 2021 года отражаются данные за текущий и предыдущие календарные годы (ст. 171.1 НК PФ, п. 39 Порядка заполнения декларации по НДС).

Срок сдачи декларации по НДС за 4 квартал 2021 г. – 25 января 2022 года.

Неплательщики НДС — посредники, которые действуют от своего имени и не являются налоговыми агентами, должны сдать журнал учета счетов-фактур в электронном виде. Срок сдачи журнала за IV квартал 2021 г. — не позднее 20 января 2022 г.

Что изменилось в порядке сдачи отчёта о финансовых результатах

Сроки сдачи бухгалтерской отчётности за 2020 год не изменились по сравнению с предыдущими периодами. Все бухгалтерские отчёты, в том числе и форму № 2, за 2020 год нужно сдать до 31 марта 2021 года.

А вот формат сдачи бухгалтерских отчётов за 2020 год изменился, а точнее говоря — завершился переходный период. Если за 2019 год малые предприятия еще могли сдавать бухгалтерские отчёты на бумаге, то теперь исключений ни для кого больше нет. Все юридические лица обязаны сдавать бухгалтерскую отчётность за 2020 и последующие годы только в электронном виде.

Готовьтесь к изменениям вместе с сервисом «Моё дело»

С нами вы сможете заполнять любые отчёты, получать консультации специалистов и будете первыми узнавать о новостях.

Получить бесплатный доступ к интернет-бухгалтерии

Отчет о прибылях и убытках

Отчет о прибылях и убытках (приложение 2) характеризует финансовые результаты деятельности организации за отчетный период и дает возможность сопоставить их с результатами за прошлый отчетный период. Все данные за отчетный год показываются нарастающим итогом. В Отчете о прибылях и убытках необходимо приводить данные за отчетный период текущего года и за аналогичный период прошлого года.

Организация может включать в состав годовой бухгалтерской отчетности пояснения к Отчету о прибылях и убытках. Номера пояснений к показателям Отчета о прибылях и убытках указывают в графе «Показатели» при составлении бухгалтерской отчетности за год.

Организация обязана раскрыть данные по группам статей, предусмотренным в отчете. Показатели, которые необходимо вычесть, или имеющие отрицательное значение, указывают в круглых скобках.

Состав показателей «Отчета о прибылях и убытках»

- Выручка от продажи товаров, продукции, работ, услуг без НДС и акцизов;

- Себестоимость продаж;

- Валовая прибыль;

- Коммерческие расходы;

- Управленческие расходы;

- Прибыль/убыток от продаж;

- Доходы от участия в других организациях;

- Проценты к получению;

- Проценты к уплате;

- Прочие доходы;

- Прочие расходы;

- Прибыль (убыток) до налогообложения;

- Текущий налог на прибыль, в том числе постоянные налоговые обязательства (активы);

- Изменение отложенных налоговых обязательств;

- Изменение отложенных налоговых активов;

- Прочее;

- Чистая прибыль (убыток);

- Справочно: результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода;

- Результат от прочих операций, не включаемый в чистую прибыль (убыток) периода;

- Совокупный финансовый результат периода;

- Базовая прибыль (убыток) на акцию;

- Разводненная прибыль (убыток) на акцию.

Совокупный финансовый результат периода определяется как сумма строк «Чистая прибыль (убыток)», «Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода» и «Результат от прочих операций, не включаемый в чистую прибьыь (убыток) отчетного периода».

В отчете о прибылях и убытках все данные приводятся в сравнении с предыдущим годом, что позволяет анализировать их в динамике. Статьи отчета формируются исходя из доходов и расходов, исчисляемых в соответствии с требованиями ПБУ 9/1999 (в части доходов) и ПБУ 10/1999 (в части расходов организации), а также с учетом требований ПБУ 18/2002 «Расчет налога на прибыль» о раскрытии в бухгалтерском учете информации по налогу на прибыль.

Чистая прибыль (строка 2400)

По строке 2400 «Чистая прибыль (убыток)» укажите результат, рассчитанный по формуле:

| Чистая прибыль (убыток) (строка 2400) | = | Прибыль (убыток) до налогообложения (строка 2300) | + (–) | Изменение отложенных налоговых обязательств (строка 2430) | + (–) | Изменение отложенных налоговых активов (строка 2450) | + (–) | Прочее (строка 2460) | – | Текущий налог на прибыль (строка 2410) |

Проверьте, чтобы чистая прибыль (убыток), отраженная в Отчете по итогам года, совпадала с заключительным сальдо по счету 99 «Прибыли и убытки» (с учетом округлений). Его же надо списать на счет 84 «Нераспределенная прибыль (непокрытый убыток)» при реформации баланса.

Пример, как отразить в Отчете о финансовых результатах расчеты по налогу на прибыль. Организация применяет ПБУ 18/02

ООО «Альфа» применяет общую систему налогообложения. За 2015 год организация получила балансовую прибыль в сумме 2 559 000 руб. Этот показатель отражен по строке 2300 Отчета о финансовых результатах.

Организация применяет ПБУ 18/02. Сведения об отложенных налоговых обязательствах (активах), постоянных налоговых обязательствах (активах) и условном расходе (доходе) по налогу на прибыль за 2015 год приведены в таблице (руб.).

| Наименование показателя | Дебет | Кредит | Разница между оборотами |

|---|---|---|---|

| Обороты по счету 09 «Отложенные налоговые активы» в корреспонденции со счетом 68 субсчет «Расчеты по текущему налогу на прибыль» | 55 000 | 45 000 | 10 000 |

| Обороты по счету 77 «Отложенные налоговые обязательства» в корреспонденции со счетом 68 субсчет «Расчеты по текущему налогу на прибыль» | 19 000 | 115 000 | -96 000 |

| Обороты по счету 99 «Прибыли и убытки» субсчет «Постоянные налоговые обязательства (активы)» в корреспонденции со счетом 68 субсчет «Расчеты по текущему налогу на прибыль» | 20 000 | – | 20 000 |

| Обороты по счету 99 «Прибыли и убытки» субсчет «Условный расход (доход) по налогу на прибыль» в корреспонденции со счетом 68 субсчет «Расчеты по текущему налогу на прибыль» | 511 800 | – |

Дебетовый оборот по счету 68 субсчет «Расчеты по текущему налогу на прибыль» равен 160 000 руб. (45 000 руб. + 115 000 руб.). Кредитовый оборот – 605 800 руб. (55 000 руб. + 19 000 руб. + 20 000 руб. + 511 800 руб.). Сумма текущего налога на прибыль за 2015 год составляет 445 800 руб. (160 000 руб. – 605 800 руб.).

Отчет в части формирования расчетов по налогу на прибыль и чистой прибыли (убытка) бухгалтер «Альфы» составил так (тыс. руб.).

| Название статей отчета | Коды строк | За 2015 год |

|---|---|---|

| Прибыль (убыток) до налогообложения | 2300 | 2559 |

| Текущий налог на прибыль | 2410 | (446) |

| В том числе постоянные налоговые обязательства (активы) | 2421 | 20 |

| Изменение отложенных налоговых обязательств | 2430 | (96) |

| Изменение отложенных налоговых активов | 2450 | 10 |

| Прочее | 2460 | – |

| Чистая прибыль (убыток) | 2400 | 2027 |

Пример, как отразить в Отчете о финансовых результатах чистую прибыль (убыток) отчетного периода. Организация платит ЕНВД

ООО «Торговая фирма «Гермес»» занимается розничной торговлей. Розничная торговля переведена на ЕНВД. За 2015 год организация получила балансовую прибыль в сумме 859 000 руб. Этот показатель отражен по строке 2300 «Прибыль (убыток) до налогообложения» Отчета. Организация не применяет ПБУ 18/02. Поэтому при заполнении строк 2421–2460 Отчета бухгалтер «Гермеса» проставил прочерки. Кредитовый оборот по счету 68 субсчет «Расчеты по ЕНВД» организации за отчетный период составляет 64 160 руб. Эту сумму бухгалтер показал по строке 2410 «Текущий налог на прибыль».

Отчет в части формирования чистой прибыли (убытка) бухгалтер «Гермеса» составил так (тыс. руб.).

| Название статей отчета | Коды строк | За 2015 год |

|---|---|---|

| Прибыль (убыток) до налогообложения | 2300 | 859 |

| Текущий налог на прибыль | 2410 | (64) |

| В том числе постоянные налоговые обязательства (активы) | 2421 | – |

| Изменение отложенных налоговых обязательств | 2430 | – |

| Изменение отложенных налоговых активов | 2450 | – |

| Прочее | 2460 | – |

| Чистая прибыль (убыток) | 2400 | 795 |

Как внести в отчёт сведения о прочих доходах и расходах

В этом разделе расскажем о том, как отразить в форме № 2 доходы и расходы, которые не связаны с основной деятельностью организации. Обычно эти расходы составляют небольшую долю от общего оборота, а у некоторых компаний их может вообще не быть.

Все подобные доходы и расходы нужно учитывать на отдельном счёте 91, к которому обычно открывают два субсчёта. Доходы отражаются по кредиту субсчёта 91.1 «Прочие доходы», а расходы — по дебету субсчёта 91.2 «Прочие расходы».

В строку 2310 «Доходы от участия в иных организациях» занесите сумму полученных дивидендов или выручку от продажи долей в уставном капитале либо акций.

В строке 2320 «Проценты полученные» отразите ваши процентные доходы: по депозитам, выданным займам и т.п.

В строке 2330 «Проценты уплаченные» укажите ваши процентные выплаты: по полученным кредитам, выпущенным облигациям и т.п.

В строки 2340 «Прочие доходы» и 2350 «Прочие расходы» включите все иные виды доходов и расходов, не связанные с основной деятельностью компании, которые не вошли в строки 2310, 2320, 2330.

При заполнении строк 2310 – 2350 учитывайте не только виды доходов или расходов, но и особенности вашего бизнеса.

Например, если один из ваших основных видов деятельности по уставу — вложение средств в другие организации, то строку 2310 вам заполнять не нужно. В этом случае все полученные дивиденды и другие доходы от вложений вы должны включить в основную выручку (строка 2110).

Если у вас производственная или торговая компания и вы сдали в аренду неиспользуемую часть цеха (склада), то это будут прочие доходы (строка 2340). А если сдача недвижимости в аренду — ваш основной бизнес, то эти же доходы нужно занести в строку 2110.

Cведения о прочих доходах и расходах

Cведения о прочих доходах и расходах

Что входит в понятие Отчёт о финансовых результатах?

Отчёт о финансовых результатах признан одним из основных форм отчётов для предприятий в Российской Федерации, показывающий объём доходов, расходов, финансовые результаты деятельности организации.

Кто обязан предоставлять отчёт о финансовых результатах?

В соответствии с п.1 ст.23 НК РФ отчёт о финансовых результатах обязаны предоставлять все налогоплательщики, включая индивидуальных предпринимателей, нотариусов, ведущих частную практику, адвокатов, учредивших адвокатские кабинеты.

Исключением являются:

- Индивидуальные предприниматели, ведущие свою деятельность с учётом доходов или доходов и расходов и иных объектов налогообложения или физических показателей;

- Иностранные компании, расположенные на территории Российской Федерации (ст.6 Федеральный закон от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учёте»);

- Религиозная организация, у которой за отчётный период не возникает обязанностей по уплате налогов и сборов.

Каковы сроки сдачи отчёта о финансовых результатах?

В соответствии со ст.15 Федерального закона от 06.12.11 № 402-ФЗ отчётным периодом является календарный год (с 1 января по 31 декабря).

Но для вновь созданных организаций отчётный период зависит от даты регистрации:

| Дата регистрации | Комментарий |

| 1 января – 30 сентября | Отчётным периодом будет считаться период со дня регистрации по 31 декабря. |

| 1 октября – 31 декабря | Отчётным периодом будет считаться период со дня регистрации по 31 декабря следующего календарного года. |

Отчёт о финансовых результатах за отчётный период предоставляется в течение трёх месяцев после окончания указанного периода. Например: