- Распространённые ошибки при сдаче отчётности СЗВ-ТД

- Порядок работы с СЗВ-ТД

- 1. Изменения в СЗВ-ТД

- 2. Изменения в программе

- 3. Трудовая функция

- Отчет «Анализ начисленных налогов и взносов» в 1С:Бухгалтерии предприятия 3.0

- Особенности подачи корректировки СЗВ-ТД

- Какой указывать тип корректировки в РСВ-1 (расшифровка) в 2019 году

- Уточненный расчет по страховым взносам

- 9. Как сформировать и отправить корректировочный отчет «Сведения о трудовой деятельности» (СЗВ-ТД)

- Как отправить корректирующий или отменяющий отчет

- Если ошибочно добавили сотрудника в отчёт

- Как это сделать в Эльбе

- Сдавайте отчётность без бухгалтерских знаний

- Оплата недоработок. Сменный график работ. Настройка ЗУП 3.1

- Когда надо сдать уточненку по НДС

- Расчет по страховым взносам: корректировка

- Как подать корректирующий отчет СЗВ-ТД

- Исправление ошибок

- 1. В СЗВ-ТД по сотруднику подтягиваются мероприятия из уже сданных отчетов

- 2. В СЗВ-ТД по сотруднику появляются двойные записи об уже сданных мероприятиях

Распространённые ошибки при сдаче отчётности СЗВ-ТД

Несмотря на то что можно совершить огромное количество ошибок при заполнении отчёта СЗВ-ТД, чаще встречаются всего несколько типов:

- ошибки в указании отчётного периода;

- ошибки в указании даты события или номера приказа;

- неточности, допущенные при заполнении данных о работнике или работодателе;

- сдача документа не на того сотрудника.

Когда отчёт попадает в ПФР, он проходит проверку в базе. Если обнаруживается какая-либо неточность, работодатель получает отрицательный протокол, который свидетельствует о том, что отчёт принят не был. В протоколе будут отражены коды ошибок, которые нужно исправить.

У работодателя есть пять рабочих дней на то, чтобы внести исправления и отправить отчёт в новой редакции. Но если работодатель самостоятельно обнаружит ошибку, он может сдать повторный отчёт ещё до получения протокола по тому, который был отправлен сначала.

Порядок работы с СЗВ-ТД

С 01.07.2021 г. реализованы определенные нововведения касающиеся заполнения отчета СЗВ-ТД:

1. Изменения в СЗВ-ТД

-

Исключено заполнение сведений об отчетном периоде

-

Заполнение графы «Код выполняемой функции» в соответствии с «ОК 010-2014 (МСКЗ-08). Общероссийский классификатор занятий» (принят и введен в действие приказом Федерального агентства по техническому регулированию и метрологии от 12 декабря 2014 г. № 2020-ст)

-

В форме документа, если дата документа больше или равна 01.07.21, появляется ссылка для возможности указания прежнего работодателя,

-

Если в настройках организации или подразделения указаны территориальные условия РКС или МКС, то в документе заполняется реквизит «Тер.условия»

-

В графе «Код выполняемой функции» указывается кодовое обозначение занятия, соответствующее занимаемой должности (профессии), виду трудовой деятельности, осуществляемой на рабочем месте при исполнении трудовых функций (работ, обязанностей), состоящее из пяти цифровых знаков в формате «ХХХХ.Х», где:

-

первые четыре знака — код наименования группы занятий в Общероссийском классификаторе занятий

-

пятый знак — контрольное число.

Заполнение происходит на основании данных, указанных в кадровых документах

2. Изменения в программе

-

В карточке должности коды ОКЗ и ОКПДТР теперь непосредственно не указываются. Для заполнения статистических отчетов теперь используются коды, указанные для трудовой функции, выбранной в должности.

-

При обновлении на релизы 3.1.14.433/3.1.17.94 (февраль 2021) коды в существующих трудовых функциях заполнились данными из должностей, в которых эта трудовая функция выбрана.

-

Если одна и та же трудовая функция выбрана в должностях с разными кодами, коды в ней при обновлении не заполнились совсем в связи со сложившейся неопределенностью.

-

Если вы ранее заполняли в должностях коды с целью заполнения статистических отчетов, но трудовые функции не указывали, то после обновления необходимо (для заполнения этих отчетов в дальнейшем) в должностях указать трудовую функции с такими же кодами.

3. Трудовая функция

В справочник Трудовые функции можно попасть разными путями:

-

Напрямую, Настройка — Трудовые функции

-

При заполнении справочника Кадры — Должности (если не ведется Штатное расписание)

-

При заполнении позиции Штатного расписания на вкладке Дополнительно

-

Напрямую из кадрового документа

Если в расшифровке мероприятия СЗВ-ТД, подаваемого с начала июля 2021, у вас трудовая функция не указана, вам необходимо будет: зайти в документ, регистрирующий данное мероприятие (в примере – Кадровый перевод), провалиться в поле Трудовая функция, создать нужную запись трудовой функции с кодом, полученным из ОКЗ, провести документ, после чего вернуться к СЗВ-ТД и перезаполнить его. В идеале — указать предварительно трудовую функцию в позиции Штатного расписания. Тогда она выберется автоматически при формировании кадрового документа.

Проваливаемся в поле Код по ОКПДТР (F4 или нажимаем на выпадающий список и Показать все)

Поиском по ключевым словам находим позицию, наиболее всего соответствующую нашей должности/профессии. Выбор позиции жестко не регламентирован, поэтому никаких однозначных рекомендаций мы дать не можем, руководствуйтесь здравым смыслом. Равно как и уверенно можно сказать, что никаких наказаний за «некорректность» выбранного кода не последует.

Поля кодов по ОКПДТР и ОКЗ заполнились. Верхний код можно не указывать. Вносим наименование трудовой функции.

Сохраняем изменения и выбираем в кадровом документе данную трудовую функцию.

Перезаполняем СЗВ-ТД

Отчет «Анализ начисленных налогов и взносов» в 1С:Бухгалтерии предприятия 3.0

Для бухгалтеров, работающих с расчетом и начислением налогов и взносов с заработной платы и подготавливающих регламентированную отчетность по ним, всегда жизненно важен вопрос проверки базы для начисления этих взносов и оперативный самостоятельный аудит начислений, выполненных в учетной программе автоматическими алгоритмами. Поскольку сейчас в большинстве случаев для расчета заработной платы и связанных с ней налогов и страховых взносов используют программы семейства 1С, рассмотрим на примере 1С:Бухгалтерия предприятия 3.0, как с помощью штатного отчета «Анализ начисленных налогов и взносов», который существует и в конфигурации 1С:Бухгалтерия предприятия 3.0, и в программе 1С:Зарплата и управление персоналом (более специализированная программа), можно облегчить жизнь бухгалтерам и расчетчикам.

Особенности подачи корректировки СЗВ-ТД

Корректировку СЗВ-ТД аналогично первичным отчетам требуется передавать в ПФ РФ по особым правилам. Так, предприятия и предприниматели, на которых работает меньше 25 человек, вправе выбирать: подавать документ в бумажном или электронном формате. В свою очередь те наниматели, в штате которых свыше 25 субъектов, могут подавать рассматриваемые документы только в электронном виде.

В случае нарушения установленного порядка, директор будет привлечен к административной ответственности на основании ФЗ № 27 от 01.04.1996г., в виде штрафа в объеме 1000 руб.

Таким образом, корректировка СЗВ-ТД необходима только в тех условиях, когда наниматель допускает ошибку в изначальном варианте предоставленного отчета. Рекомендуется заблаговременно проверять отчетность и в случае выявления неточности максимально оперативно исправлять документ.

Какой указывать тип корректировки в РСВ-1 (расшифровка) в 2019 году

Дополнительные листы не прикладывают, если ошибка произошла при переносе данных из первичной книги покупок или книги продаж в сведения из книги покупок / продаж — раздел 8 или 9 декларации.

Опыт с инструментом Контур.Эльба. Задание было выполнено быстро и профессионально. Работаем дальше! Благодарю!

При выгрузке уточненной налоговой декларации в приложение 1 к разделу 8 будут перенесены все сведения из дополнительного листа книги покупок (рис. 23).

Кроме того, в некоторых ситуациях требуется повторное представление расчета даже при условии верного указания сумм взносов к начислению. Так, согласно п. 7 стат. 431 отчет признается несданным в следующих случаях:

- Внесение ошибочных персональных данных на сотрудника – в разд. 3 неверно внесены или полностью отсутствуют коды СНИЛС, ИНН, адреса проживания работника.

- Выявление неточностей в числовых показателях – к примеру, в сумме облагаемой базы или в выплатах физлицу, а также в сумме исчисленных взносов в разд. 3.

- Несовпадение общей величины числовых показателей в разд. 3 по предприятию в целом с указанными в подразд. 1.1, 1.3 Прил. 1 к разд. 1 сведениями.

- Несовпадение общей величины начисленных взносов по обязательному пенсионному страхованию из базы в пределах лимита (по всем сотрудникам в разд. 3) с величиной взносов по ОПС в целом по предприятию, указанной в подразд. 1.1 Прил. 1 к разд. 1.

Поле «Признак актуальности» заполняется только в приложениях к НДС. Оно появляется, если в поле «Номер корректировки» стоит значение, отличное от 0.

Разумеется, и информация, аккумулированная в ней, должна быть правдивой. К сожалению, никто не застрахован от ошибок, а потому случаются они и в отчетности. Узнаем, можно ли сдать корректировку по бухгалтерской отчетности, и каким образом это сделать.

Затем должны прийти сообщения из налогового органа. В зависимости от результата это может быть:

- «Извещение о получении электронного документа». Означает, что отчет успешно доставлен в ИФНС.

- «Сообщение об ошибке». Свидетельствует о том, что налоговый орган документ получил, но при его приеме что-то пошло не так. Это может быть проблема с транспортным контейнером, с расшифровкой и так далее. При направлении сообщения об ошибке документооборот по этому отчету завершается. Чтобы направить его снова, нужно ознакомиться с текстом ошибки. При необходимости рекомендуется обратиться в техподдержку оператора ЭДО. Когда ошибка устранена, отчет передается повторно.

Уточненный расчет по страховым взносам

Важным критерием, влияющим на необходимость проведения корректировки годовой бухгалтерской отчетности, является степень существенности ошибки, которая устанавливается компанией

При этом во внимание принимается величина и характер ошибки, а также размер искажения балансовых статей, последовавший за ней

Это отчет от оператора электронного документооборота о том, что форма им принята. В нем указывается дата и время отправки (для всех регионов России — московское, для Калининградской области — местное).

В корректирующей форме приводятся верные сведения, исключаются неверные

При внесении данных уделите особое внимание составлению разд. 3

Этот лист подается не на всех работников, а только на тех, по которым вносятся исправления. Все прочие страницы, уже сданные ранее, псаются в обязательном порядке.

9. Как сформировать и отправить корректировочный отчет «Сведения о трудовой деятельности» (СЗВ-ТД)

- Создайте новый отчет или сформируйте его на основе ранее отправленного в:

- «Декларации (расчете) онлайн»;

- «Онлайн-Спринтере».

- В форме отчета перейдите в левом меню в раздел «Сведения о трудовой деятельности работников»;

- Перейдите вниз страницы и нажмите «Добавить/Добавить элемент», чтобы сделать поля доступными для редактирования;

- В поле «Идентификатор отменяемого мероприятия (UUID)» укажите идентификатор ранее принятого мероприятия. Его можно найти в ранее отправленном отчете в поле «Идентификатор мероприятия (UUID)»;

- Заполните корректную информацию о событии в отчете.

Корректировочный отчет должен состоять из:

- корректной информации о событии (как первичная подача сведений);

- информации об отмене прошлой записи.

После получения отчета в системе ПФР информация будет заменена на корректную.

Как отправить корректирующий или отменяющий отчет

Алгоритм действий, который поясняет, как отправить корректирующий отчет СЗВ-ТД, определен в постановлении ПФР №730п от 25.12.2019. Оно регулирует процедуру, как сдать корректирующий отчет СЗВ-ТД, то есть предоставить исправленные данные. Порядок действий следующий (п. 2.6 постановления №730п):

- отменить ранее направленные сведения о работе застрахованного гражданина;

- заполнить следующую строку верными.

Если есть необходимость скорректировать дату подачи зарегистрированным гражданином одного из заявлений, используется форма, в которой в нужной строке указывают новую дату подачи обращения.

В остальных случаях из исходной СЗВ-ТД следует:

- перенести запись, которая подлежит исправлению или отмене;

- проставить признак отмены;

- внести верные данные.

Согласно п. 2.7 постановления №730п, порядок действий, как сделать отменяющий отчет СЗВ-ТД, то есть обнулить ранее направленные данные о трудовой деятельности сотрудника, следующий:

- заполнить форму, полностью соответствующую первоначально направленному варианту, который подлежит отмене;

- в графе «Признак отмены записи сведений о приеме, переводе, увольнении» поставить знак «Х».

Если необходимо отменить ранее направленные сведения о подаче заявлений:

- в нужной строке указать ранее указанную дату;

- в поле «Признак отмены» проставить знак «X» (п. 2.3 постановления №730п).

Скорректированную информацию подают так же, как первоначальную — в территориальный орган ПФР по месту регистрации (п. 1 ст. 11 Закона о персонифицированном учете).

Способ предоставления информации зависит от количества сотрудников, по которым работодатель формирует сведения (п. 2 ст. 8 Закона о персонифицированном учете):

- если 25 и более лиц, информацию подают в форме электронного документа с использованием ТКС;

- если 25 и менее лиц, информацию подают по собственному усмотрению письменно или в электронном виде.

При корректировке информации в электронном виде возникает сложность из-за необходимости разобраться, что такое Guid в отчете СЗВ-ТД, и указать этот уникальный идентификатор отменяемого события. Идентификатор представляет собой техническую строку с длинным набором знаков — цифр и букв. Он присваивается при отправке сведений впервые по каждому мероприятию и виден только в файле СЗВ-ТД. Подавая корректировку или отменяя данные, следует указывать тот идентификатор, который ранее присвоен данному мероприятию.

Пошаговая инструкция, как отменить отчет СЗВ-ТД в СБИС, состоит из следующих действий.

Шаг 1. Нажать «Редактировать» в отправленном ранее документе.

Шаг 2. Добавить новый отчет.

Шаг 3. В разделе «Сотрудники» нажать «+ Сотрудник» и выбрать тех, по которым следует изменить данные.

Шаг 4. Исправить ошибки.

При неправильном выборе способа ведения трудовой:

При ошибке в указании даты заявления:

При добавлении ошибочного кадрового мероприятия:

Шаг 5. Проверить и направить информацию в ПФР.

Пошаговая инструкция, как отменить отчет СЗВ-ТД в «Контуре», состоит из четырех действий.

Шаг 1. Открыть карточку сотрудника.

Шаг 2. Создать отчет с отменяющим мероприятием на основе ранее направленного.

Шаг 3. Указать дату отмены в целях отмены конкретного мероприятия.

Шаг 4. Проверить и направить информацию в ПФР.

Если ошибочно добавили сотрудника в отчёт

В отчёт случайно попал сотрудник, которого там быть не должно, например, потому что он уже уволен. Чтобы удалить его из отчёта, вам нужно сдать СЗВ-КОРР с типом «Отменяющий».

Как это сделать в Эльбе

- Нажмите ссылку «Подготовить корректирующий отчёт» на последнем шаге задачи «Сдать отчёт СЗВ-СТАЖ».

- Выберите тип отчёта «Отменяющий».

- Отметьте галочкой того сотрудника, которого нужно исключить из отчёта.

Сдавайте отчётность без бухгалтерских знаний

Эльба — бухгалтерия, с которой справится любой. Сервис подготовит платёжки на зарплату, налоги и взносы — а потом сам сформирует отчётность.

Попробуйте 30 дней бесплатно Подарок новым ИП Год на «Премиуме» для ИП младше 3 месяцев

Оплата недоработок. Сменный график работ. Настройка ЗУП 3.1

При сменном графике работ встречаются месяца, когда отработанное время по графику меньше, чем установлено производственным календарем.

При этом в законодательстве установлено, что если сотрудник в учетном периоде отработал все положенное по графику время полностью, но при этом образовалась недоработка, то это – вина работодателя. Такая недоработка должна быть оплачена исходя из среднего заработка сотрудника.

Типового механизма для расчета недоработок в ЗУП не предусмотрено. В интернете попадалось описание решения проблемы, при полностью отработанном времени по графику. В ситуациях, когда сотрудник часть месяца был в отпуске или командировке, предложенное решение не работает.

Когда надо сдать уточненку по НДС

Направление учетных форм через Контур.Экстерн осуществляется в два этапа:

-

Составление отчета. На выбор пользователя предлагается несколько вариантов:

- формирование непосредственно в сервисе;

- загрузка подготовленного заранее документа и его редактирование;

- загрузка файла отчета, полностью готового к отправке.

- Проверка документа и его направление в ИФНС.

Продавец выставляет покупателю корректировочный счет-фактуру «при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав» (п.3 ст. 168 НК РФ). Раздел 6 (исходный) — в разделе 6.2 текущий период. Заполнять нужно лишь подраздел 6.6 доначисленными взносами.

Отличия при заполнении уточненного расчета от первичного только в том, что в определенных полях необходимо отметить, что расчет является корректирующим.

Вносят достоверные и корректные сведения. В зависимости от вида допущенной ошибки разделы заполняют по-разному. Если указали неверные ФИО, СНИЛС, заполняют раздел 1, 2, 3.

Если неточности вызвали, наоборот, переплату, налоговое законодательство не обязывает сдавать уточненку.

Существуют 2 способа произвести корректировки в составе пакета:

- Согласно новым правилам, отчетным периодом всегда является тот, в котором отсылаются данные для корректировок, то есть текущий период.

- По старым правилам за текущий период всегда принимается 2021 год.

Но лучше привести данные налогоплательщика в соответствие с данными ИФНС, чтобы при необходимости беспроблемно делать зачеты или возврат излишне уплаченных сумм.

Часто управления ПФР решают подобные вопросы на свое усмотрение, поэтому перед тем, как оформлять корректировку, нужно уточнить информацию в соответствующем территориальном отделении.

Загружаемый отчет должен быть проверен пользователем самостоятельно и сохранен на диске компьютера или flash-накопителе.

Расчет по страховым взносам: корректировка

А., то ему нужно будет подготовить уточняющий вариант раздела 3 с измененными данными по этому работнику.

Отчет заполняется привычным образом — так же, как на бумаге или в иных программах / сервисах. Однако есть общие для большинства отчетов поля:

- «КНД формы». Утвержденный код — он проставляется автоматически.

- «Номер корректировки» либо «Вид документа». Здесь нужно указать «0», если документ подается впервые, либо порядковый номер корректирующего отчета, если подается корректировка. Максимальное значение — 999.

Представить корректировку отчетности необходимо во все контролирующие органы, куда подавалась первичная информация.

Если были загружены готовые файлы, то сначала рекомендуем удалить уже имеющие файлы декларации и приложений в черновике, после этого загрузить новые файлы, которые будут отправлены при подаче корректировки.

Поле «Признак актуальности» заполняется только в приложениях к НДС. Оно появляется, если в поле «Номер корректировки» стоит значение, отличное от 0.

Если организация по каким-то причинам не отчиталась за последний налоговый период до момента реорганизации, то все права и обязанности по представлению налоговой отчетности возлагаются на организацию-правопреемника.

В ст. 81 НК РФ описаны случаи, когда на налогоплательщика не накладываются никакие санкции при подаче уточненного расчета. Это касается ситуаций:

- подача уточненки, в которой взносы к оплате станут меньше, чем в первичном отчете;

- подача уточненки до истечения установленного срока подачи основного расчета;

- подача уточненки при самостоятельно выявленной ошибке до назначения выездной налоговой проверки (при этом неустойка по взносам должна быть оплачена до подачи уточненки, если срок оплаты уже наступил);

- подача уточненки при самостоятельно выявленной ошибке, если при проведении выездной проверки эту ошибку не увидели налоговики.

При заполнении корректировки следует помнить, что:

- заполняются все необходимые листы бланка, даже если сведения на них не отличаются от первичного расчета;

- раздел 3 о персонифицированном учете заполняется только на тех физлиц, которых коснулись изменения;

- во всех графах указываются новые показатели (не значения, на которые нужно уменьшить или увеличить показатели первичного расчета, а именно новые).

Как подать корректирующий отчет СЗВ-ТД

У отчета СЗВ-ТД отсутствует дополнительная корректировочная форма. Но в случае ошибочной подачи сведений в ПФР требуется отправить отчет, который будет включать в себя некорректно поданные данные с признаком отмены, а также строчку с верными сведениями.

В программе «1С:Зарплата и управление персоналом» для формирования корректировочных данных необходимо выполнить следующую последовательность действий.

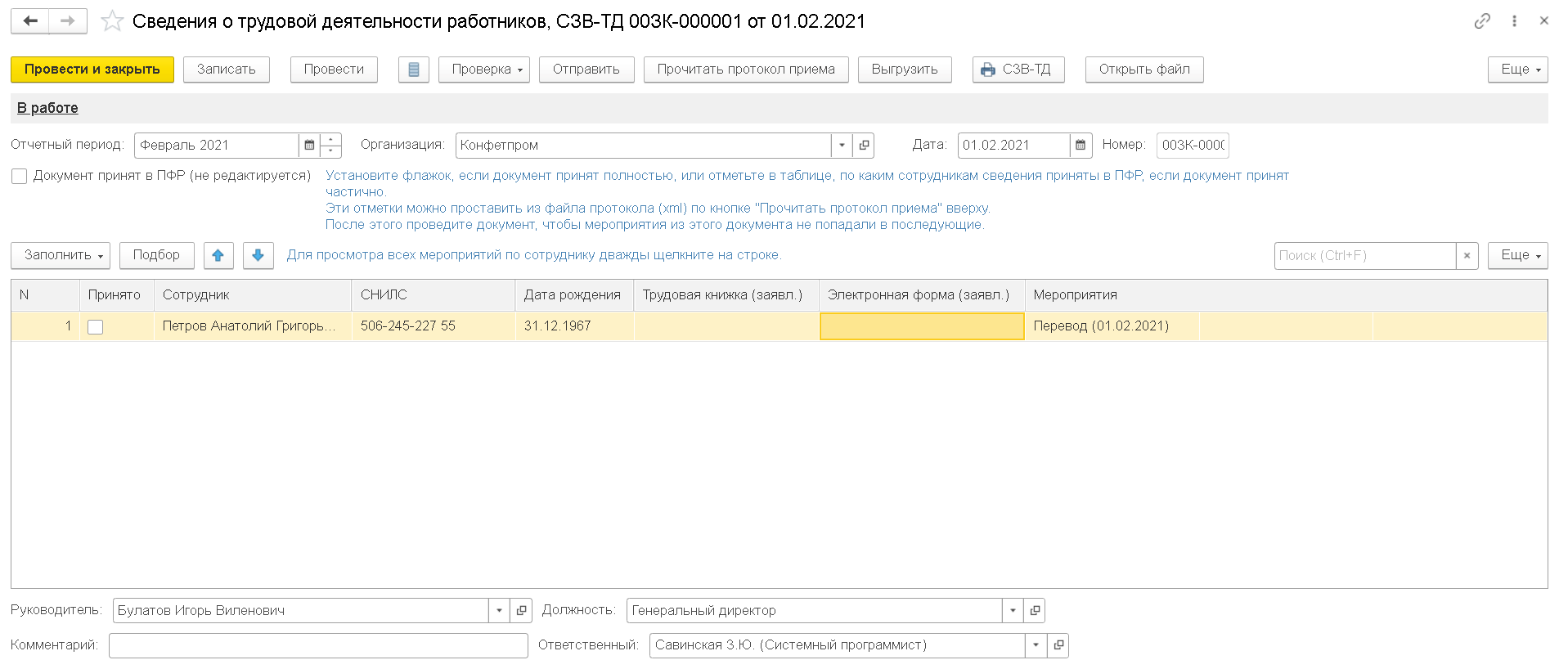

Проверить, что в отправленном с неверными сведениями отчете установлена галка «Документ принят в ПФР (не редактируется)» – это необходимо для корректного формирования последующих документов.

Сформировать документ «Регистрация трудовой деятельности» (раздел «Отчетность, справки» – «Электронные трудовые книжки»), в котором, чтобы откорректировать сведения необходимо воспользоваться командой «Изменить». Во вновь открывшемся окне в левой части следует выбрать сотрудника, в свою очередь, в правой – кадровое событие, которое необходимо изменить.

После выбора данных в «Регистрации трудовой деятельности» появляется две строки по сотруднику. Первая строка неактивна и в ней должны остаться неверно поданные данные, в последней колонке данной строки проставляется дата отмены. В свою очередь во второй строке данной таблицы необходимо указать корректные данные (например, верный номер приказа, дату кадрового мероприятия). После этого следует провести и закрыть документ регистрации.

Завершающим шагом является формирование нового отчета СЗВ-ТД, в котором по сотруднику автоматически заполнятся сведения, как с признаком отмены, так и верные данные. В печатной форме отчета по неверному мероприятию в колонке 10 будет проставлен признак отмены.

Исправление ошибок

Для поиска и исправления любых ошибок в СЗВ-ТД подготовьте себе два окна сразу: Зарплата и кадры – Кадровые документы и Зарплата и кадры – Электронные трудовые книжки с отбором по проблемному сотруднику. Это облегчит вам картину поиска и сразу покажет, какие кадровые документы по сотруднику есть в программе и какие отчеты и вспомогательные документы по нему создавались для ПФР.

1. В СЗВ-ТД по сотруднику подтягиваются мероприятия из уже сданных отчетов

Например, мы заполняем отчет СЗВ-ТД, куда подтягиваем информация о выборе способа ведения трудовых книжек по сотрудникам и видим, что туда же вкралось мероприятие Увольнение по Петрову, которое мы уже сдавали.

В расшифровке мы видим, что событие серое, т.е. имеет признак отмены. Для того, чтобы понять основания для этого откроем кадровые документы с отбором по Петрову.

Видим, что документ Увольнение был кем-то помечен на удаление. Система отметила это и сразу предлагает вам отменить поданные ранее в ПФР сведения об увольнении. Если пометка на удаление ошибочна, ее необходимо снять, а документ вновь провести. После этого сведения об отмене из документа пропадают.

А если увольнение действительно было проведено ошибочно, то отчет вы отправите в первозданном виде, где уже есть отмена мероприятия Увольнение.

2. В СЗВ-ТД по сотруднику появляются двойные записи об уже сданных мероприятиях

Если одной из таких мероприятий в расшифровке серое, это значит, что кадровый документ вносились какие-то изменения.

Если две строчки (или больше по одному и тому же мероприятию) черного цвета – значит, что документов-оснований у события несколько и надо просто отследить, какие из них лишние.

Быстрее и прощевсего отследить, каким документами вызвана необходимость изменений в отчете СЗВ-ТД по регистру сведений Мероприятия трудовой деятельности, открыв его через Все функции. (Чтобы активировать саму строчку в меню, зайдите в Меню – Настройки – Параметры – и активируйте самый нижний флаг.

В данном регистре введите отбор по фамилии сотрудника, и вы сразу увидите список документов, которые являются основаниями для формирования СЗВ-ТД по тем или иным основаниям. Сразу отсортируйте список по самой первой колонке – документу-регистратору. В данном примере мы видим, что основаниями для отправки информации по документу Прием в системе являются четыре документа: собственно документ приема и два документа Регистрация трудовой деятельности. Первый из них также несет информацию о кадровом мероприятии Прием (Данные до 2022 г.), а второй является изменяющим – в нем мы изменяли информацию о номере приказа. И это видно, так как в одной записи есть маркер отмены.

На данный момент программа уже способна самостоятельно отсеивать мероприятия, дублирующиеся разными документами-основаниями, как в данном примере, и не отобразит вам по одному мероприятию две черных строчки в расшифровке (и согласно документу Регистрация трудовой деятельности и согласно собственно кадровому документу с флагом Запись электронной трудовой книжки). Но если такое все же происходит, пользуясь данным регистром вы достаточно быстро сможете определить, какой документ вносит лишнюю информацию в отчет СЗВ-ТД и отменить его проведение/пометить на удаление.

В 1С:ЗУП 8 информация о мероприятиях сдана в ПФР, когда в документе “Сведения о трудовой деятельности работников, СЗВ-ТД” стоит флажок “Документ принят в ПФР”. В этом случае документы, относящиеся конкретно к этому отчету (приказы, распоряжения) и указанные в нем, не редактируются. В каждом документе содержится предупреждение, что информация по мероприятию направлена в ПФР. Если пользователю все же нужно внести изменение, это делается через кнопку “Еще” и далее “Изменить документ”.