- Форма расчета включает:

- Как отобразить отпускные в форме 6-НДФЛ за 2 квартал 2022 года?

- Больничный во время отпуска с переносом дней отдыха

- Важные тонкости выплаты отпускных

- Пример 1. Отпускные выплачены в последний месяц квартала, последний день месяца — выходной

- Пример 2. Заполнение Расчета 6-НДФЛ при уменьшении суммы отпускных

- Разбор сложных ситуаций

- Общие правила заполнения 6-НДФЛ

- Правила оформления

- Титульный лист

- 1 раздел

- 2 раздел

- Отпускные в 6-НДФЛ

- Пример 1. Отпускные начислены и выплачены в одном квартале

- Пример 3. Компенсация неиспользованного отпуска при увольнении в 6-НДФЛ

- Выплата компенсации с последующим увольнением сотрудника

- Пример заполнения отчета с компенсацией

- Как можно сдать отчёт 6-НДФЛ?

- Основание для заполнения 6-НДФЛ

- Кому нужно сдавать форму 6-НДФЛ в 2020 году?

- Кому не нужно сдавать форму 6-НДФЛ в 2020 году?

- Болезнь в отпуске

- Как заполнить 6-НДФЛ: инструкция

- Правила перерасчета отпускных

- Отпускные в 6-НДФЛ

- Куда сдавать расчёт

- Вопросы и ответы

Форма расчета включает:

- Титульный лист

- Раздел № 1. Сюда вносятся сведения о доходах и величине налогов, начиная с начала года нарастающим итогом.

- Раздел № 2. Здесь отображается информация только по отчетному кварталу. Основной критерий для внесения информации в данный раздел – это совпадение сроков перечисления подоходного налога с периодом отчетного квартала. Другими словами, в этот раздел вносятся данный по периоду перечисления налога в бюджет.

Важно! Залогом правильности заполнения 6-НДФЛ при наличии отпускных выплат является знание правил определения дат получения отпускных, удержания с них подоходного налога и перечисления его в государственный бюджет

Как отобразить отпускные в форме 6-НДФЛ за 2 квартал 2022 года?

Отпускные отражается в отчёте 6-НДФЛ следующим образом:

| Раздел | Строка | Разъяснение | Срок |

| 1 | 020 | Начисленный доход | В день выплаты |

| 040 | Исчисленный НДФЛ | В день выплаты | |

| 070 | Удержанный НДФЛ | В день выплаты | |

| 2 | 100 | Дата получения дохода | В день выплаты |

| 110 | Дата удержания НДФЛ | В день выплаты | |

| 120 | Дата уплаты НДФЛ | Последний день месяца получения отпускных выплат |

Пример:

Слесарь ООО «АБВ» Петров П.П. ушёл в отпуск с 16.04.2022 г. 12.04.2022 г. работнику были выплачены отпускные в размере 46520 рублей.

При формировании отчёта 6-НДФЛ за 2 квартал 2022 года сведения будут выглядеть следующим образом:

| Раздел | Строка | Показатель |

| 1 | 020 | 46520 |

| 040 | 6048 | |

| 070 | 6048 | |

| 2 | 100 | 12.04.2022 |

| 110 | 12.04.2022 | |

| 120 | 30.04.2022 | |

| 130 | 46520 | |

| 140 | 6048 |

Больничный во время отпуска с переносом дней отдыха

Работник находился в отпуск с 18 июня по 15 июля. 14 июня ему были выплачены отпускные в размере 22 209,32 руб. (НДФЛ — 2 887 руб.). С 5 по 11 июля работник болел. В июле он принес больничный лист на эти даты. Бухгалтер сторнировал отпускные 5 552,33 руб. (НДФЛ — 722 руб.) и начислил больничное пособие 4 550,28 руб. (НДФЛ — 592 руб.). Дни отпуска сотрудник решил перенести на другое время, а на излишне выплаченные отпускные написал заявление о зачете этих сумм в счет пособия и последующих выплат. В результате 25 июля (дата выдачи в организации «аванса») сотруднику выплат не полагалось, а 10 августа он получил зарплату за июль, уменьшенную на сумму задолженности. Размер выплаты составил 28 997,95 руб. (НДФЛ составил 3 900 руб., т.к. удержание не влияет на базу). Фактически пособие не выплачивалось, так как было полностью «перекрыто» сторнированными отпускными. Как правильно отразить эти выплаты в расчете 6-НДФЛ? Если временная нетрудоспособность наступила во время ежегодного оплачиваемого отпуска, он должен быть продлен или перенесен на другой срок, определяемый работодателем с учетом пожеланий работника (ст. 124 ТК РФ). Поскольку в рассматриваемой ситуации отпуск не продлевается, а переносится, часть отпускных, начисленных за дни отпуска, в которые работник был нетрудоспособен, является излишне начисленной (выплаченной). Но так как датой получения дохода в виде среднего заработка, сохраняемого на время отпуска, является дата фактической выплаты (перечисления) денег (подп. 1 п. 1 ст. 223 НК РФ), то НДФЛ был удержан сразу со всей суммы отпускных еще при их фактической выплате в июне. Следовательно, после перерасчета часть отпускных за неиспользованные дни отпуска становится излишне удержанной.

Согласно пункту 3 статьи 226 НК РФ, организация должна определять налоговую базу по НДФЛ в отношении данного работника нарастающим итогом с начала года, то есть с учетом сторнированной суммы отпускных и суммы излишне удержанного НДФЛ. Таким образом, удержание НДФЛ при последующих выплатах доходов этому сотруднику должно производиться с учетом излишне удержанного налога с отпускных. В обычной ситуации такой зачет был бы произведен при выплате пособия. Однако в нашем случае сумма пособия оказалась меньше «лишних» отпускных, поэтому фактической выплаты не было.

По правилам абзаца 2 пункта 1 статьи 210 НК РФ удержания, которые производятся из дохода налогоплательщика по его распоряжению, не уменьшают налоговую базу по НДФЛ. Это значит, что, хотя организация и зачла пособие в счет ранее выплаченных отпускных, операции по его начислению и по исчислению НДФЛ с суммы пособия все равно должны быть отражены и в регистрах налогового учета, и в отчетности. Причем, все суммы отражаются без учета удержаний. Более того, в силу пункта 1 статьи 210 и подпункта 1 пункта 1 статьи 223 НК РФ такая зачтенная сумма считается фактически полученной работником, ведь он ей распорядился, попросив зачесть в счет ранее выплаченных отпускных (распорядился зачислить сумму пособия на счет работодателя).

Аналогичным образом будет отражена и корректировка зарплаты на сумму излишне выплаченных отпускных, которая превышает сумму пособия. То есть сумму зарплаты надо будет отразить без учета удержания, а корректируется только сумма удержанного налога, которая отражается по строке 140 раздела 2 расчета 6-НДФЛ. В отчетности эта операция будет показана при выплате зарплаты за июль 10 августа.

Что касается суммы выплаченных в июне отпускных, которая указана в расчете 6-НДФЛ за полугодие, то ее придется скорректировать, подав соответствующий уточненный расчет.

Бесплатно сдать 6‑НДФЛ через интернет

Обратите внимание: сумма удержанного при выплате отпускных НДФЛ, указанная в расчете 6-НДФЛ (строка 140 раздела 2 и строка 070 раздела 1), корректировке не подлежит. Корректируется исключительно сумма начисленного дохода (строки 130 и 020) и исчисленного с него налога (строка 040)

Важные тонкости выплаты отпускных

Когда начало и конец отпуска приходятся на один месяц или один отчетный период, проблем с отражением соответствующих сумм в Расчете 6-НДФЛ, как правило, не возникает.

Напомним, раздел 1 Расчета 6-НДФЛ «Обобщенные показатели» заполняется в целом по организации нарастающим итогом. В разделе 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц» отражаются показатели за отчетный период. Теперь перечислим правила отражения отпускных в Расчете 6-НДФЛ.

Правило 1. Доход в виде отпускных считается полученным в день их выплаты (ст. 223 НК РФ) и отражается по стр. 100 Раздела 2.

Правило 2. НДФЛ удерживается в день выплаты денег работникам (ст. 226 НК РФ) и отражается по стр. 110 Раздела 2. Таким образом в строках 100 и 110 ставится одна дата.

Правило 3. Отпускные вместе с НДФЛ отражаются по строке 130, удержанный с отпускных НДФЛ — по строке 140.

Правило 4. Крайний срок уплаты НДФЛ в бюджет (ст. 226 НК РФ) — последнее число месяца, в котором выплачены деньги, сумма отражается по стр. 120 Раздела 2.

Правило 5. В Расчете 6-НДФЛ показывают выплаченные отпускные, а не начисленные

Однако из этого правила есть важное исключение. Если отпускные выплачены в последний месяц квартала, а последний день этого месяца приходится на выходной, то срок перечисления налога — следующий период (п

6 ст. 226 НК РФ). Поскольку выплата отпускных состоялась, этот факт фиксируется в разделе 1 Расчета. В разделе 2 Расчета за следующий период отражается крайний срок перечисления НДФЛ в бюджет (строка 120) (письмо ФНС России от 05.04.2017 № БС-4-11/6420).

Пример 1. Отпускные выплачены в последний месяц квартала, последний день месяца — выходной

Работнику отпускные выплачены 25.06.2018 года. Крайний срок перечисления НДФЛ — 2 июля 2018 года (поскольку последний день месяца квартала пришелся на выходной).

В Расчете 6-НДФЛ за полугодие операция будет отражаться по строкам 020, 040 и 070 раздела 1. В разделе 2 операция за полугодие не отражается, она войдет в Расчет за 9 месяцев, где нужно будет указать:

— по строке 100 и 110 — 25.06.2018;

— по строке 120 — 02.07.2018;

— по строкам 130 и 140 — суммы дохода и НДФЛ с отпускных.

Повторно в разделе 1 за 9 месяцев отпускные за июнь не указываются.

Правило 6. Каждая выплата отпускных отражается отдельным блоком в разделе 2 Расчета 6-НДФЛ, если даты выплаты разные.

В таблице 1 приведем общую схему отражения отпускных в ситуации, когда дата их выплаты и крайний срок перечисления налога приходятся на разные отчетные (налоговые) периоды (отражаются , не отражаются -).

|

Расчет 6-НДФЛ за период: |

Раздел 1 |

Раздел 2 |

|

Дата выплаты — март 2018; крайний срок перечисления НДФЛ — 2 апреля 2018 |

||

|

За 1 квартал 2018 года |

— |

|

|

За полугодие 2018 года |

— |

|

|

Дата выплаты — июнь 2018, крайний срок перечисления НДФЛ — 2 июля 2018 |

||

|

За полугодие 2018 года |

— |

|

|

За 9 месяцев 2018 года |

— |

|

|

Дата выплаты — сентябрь 2018, крайний срок перечисления НДФЛ — 1 октября 2018 |

||

|

За 9 месяцев 2018 года |

— |

|

|

За налоговый период 2018 |

— |

|

|

Дата выплаты — декабрь 2018, крайний срок перечисления НДФЛ — 9 января 2019 (проект постановления Правительства РФ, стадия обсуждения) |

||

|

За налоговый период 2018 |

— |

|

|

За 1 квартал 2019 года |

— |

Пример 2. Заполнение Расчета 6-НДФЛ при уменьшении суммы отпускных

Общество с ограниченной ответственностью «Меркурий» начислило работнику отпускные в июне 2018 года в сумме 50 000 рублей. Исчислили, удержали и перечислили в бюджет НДФЛ в сумме 6 500 руб. Отпускные перечислены работнику 25.06.2018 года.

В июле 2018 года сделали перерасчет, в ходе которого выяснилось, что работнику переплатили отпускные. Реальная сумма отпускных должна была составить 45 000 рублей, НДФЛ с отпускных — 5 850 рублей Сумма переплаты составила 5 000 рублей, а излишне удержанный и перечисленный НДФЛ — 650 руб.

По письменному согласованию с работником сумма переплаты отпускных принимается в зачет заработной платы за июль 2018 года. Сумма начисленной зарплаты за июль составила 70 000 руб. С учетом переплаты зарплата составила 65 000 руб., а НДФЛ с этой суммы — 8 450 руб. Зарплата за июль 2018 года выплачена работнику 10.08.2018 года.

Порядок заполнения Расчета 6-НДФЛ за 9 месяцев приведем ниже.

Раздел 1.

- Строка 020 — 115 000 руб. (50 000 руб. 65 000 руб.)

- Строка 040 — 14 950 руб. (115 000 руб. х 13%)

- Строка 070 — 14 950 руб.

Раздел 2.

- Строка 100 — 31.07.2018

- Строка 110 — 10.08.2018

- Строка 130 — 13.08.2018

- Строка 130 — 65 000 руб.

- Строка 140 — 8450 руб.

Разбор сложных ситуаций

Дивиденды в 6-НДФЛ. Прибыль, полученная от хозяйствующего субъекта гражданином отражается в графе «Сумма дохода» в справке-приложении к 6-НДФЛ. Проставляют подходящий выплате код ― 1010. Графа вычета не заполняется, остается пустой. Подробнее в Письме ФНС № БС-4-11/4999.

Прогрессивная ставка. В 1-ом разделе показывают размер удержания и даты выплаты налога. Во 2-ой разд. вписывают информацию о доходах физлиц с начала года при произведении выплат на каждую ставку отдельно. Приказ ФНС № ЕД-7-11/753@.

Физ. лицо утратило статус резидента. В этом случае необходимо пересчитать весь НДФЛ по ставке 30%. Ранее удержанные суммы в 13% и 15% идут в зачет новой ставки. Во 2-ом разделе указывают суммы по 30% ставке. Подавать корректировку не надо.

Какие вознаграждения не отображают. В 6-НДФЛ заполняем только те суммы, с которых был удержан НДФЛ. Не нужно показывать выплаты, не влияющие на размер налога. Например выплаченные:

- по договорам, заключенным с предпринимателями и самозанятыми;

- за купленное у физлиц имущество (за исключением сделок с ценными бумагами).

Это связано с тем, что в указанных случаях физлица сами отчитываются в ФНС по полученным доходам.

Больничные и пересчитанные отпускные. В 6-НДФЛ пособия по болезни отражаются только если выплачены. Если по отпускным производится доплата, то во 2-ом разделе показывают итоговые суммы, включая доплаты. Регламент заполнения аналогичен обычным отпускным. Сумма отражается в том периоде, в котором произведена доплата.

Общие правила заполнения 6-НДФЛ

Удержание с зарплаты и отпускных руководитель отражает в унифицированной форме документа 6-НДФЛ, который отличается от 2-НДФЛ исчислением налога со всех доходов работника.

Правила оформления

В 2020 году появился обновленный образец 6-НДФЛ. Изменения внесены, чтобы правопреемник мог вовремя внести показатели и сдать 6-НДФЛ, если компания не успевает это сделать до реорганизации. Также изменился и сам бланк.

Оформление отпуска в 6-НДФЛ за 1 квартал 2020 года:

- Расчет формировать по утвержденному Порядку, заверенному ФНС РФ.

- Сведения брать из утвержденного списка по НДФЛ.

- Внести все числовые показатели. Если сумма равно нулю, то писать “0”.

- Декларацию заверяет руководитель организации.

- Если отчет отправляют по э/п, то его заверяют усиленной электронной подписью.

Титульный лист

При составлении отчета по новому формату документа нужно:

- В верхних строках указать ИНН, КПП, ФИО сотрудника.

- В «Номер корректировки» — о при первой сдаче отчетности, а если это очередной отчет, то — «001», «002» (в зависимости от количества корректировок).

- «Период предоставления (код)» — «21».

- Налоговый год — 2020 (указывать текущий год).

- Указать код подразделения ФНС, в который направится отчетность:

- 212 — код регистрационного участка организации;

- 213 — код территориальной регистрации компании, как крупнейшего налогоплательщика;

- 220 — код участка нахождения филиала;

- 120 — для ИП;

- 320 — компаниям с патентным бухучетом.

- В «Достоверность и полнота сведений» указать:

- 1 — при подписании расчета уполномоченным налоговиком или руководителем предприятия;

- 2 — при подписании расчета доверенным представителем.

1 раздел

В «Обобщенные показатели» писать результат сложения всех доходов, которые были зачислены работнику, а также налоговых и удержанных вычетов. Для отражения нормативов за 1 кв 2020 года прописывают все приходы/расходы в период с 1 числа первого месяца 2018 года до 30 марта 2020. Сведения брать из утвержденного регистра. Пояснение граф 1 раздела:

2 раздел

Здесь прописывают:

- даты начисления и списания НДФЛ;

- сроки предъявления отчетности и перенесения средств в бюджет;

- итоги фактически полученных выплат сотрудникам и удержанного налога.

Пояснение граф 2 раздела:

Отпускные в 6-НДФЛ

Отпускные – это денежный доход, который сотрудник получает за счет ранее отработанный период. Отпускные получают все сотрудники, работающие по трудовому договору. Сумму отпускных работодатель обязан выплатить за 3 календарных дня до начала отпуска (учитываются календарные дни, а не рабочие).

В случае, когда сотрудник увольняется по собственному желанию, работодатель, согласно статьи 127 ТК РФ, обязан выплатить ему компенсацию за неиспользуемый отпуск. Согласно статьи 140 ТК РФ, работодатель все расчеты обязан произвести в последний день работы увольняющего работника. Соответственно, сумму компенсации за неиспользуемый отпуск сотрудник получает в последний рабочий день.

Выплату отпускных можно разбить на две ситуации:

- когда отпускные выплачиваются отдельно от зарплаты;

- когда отпускные выплачиваются вместе с зарплатой.

В первой ситуации в 6-НДФЛ отпускные показываются отдельной строчкой, так как начисляются индивидуально сотруднику и соответственно имеют отдельный срок уплаты налога.

Во второй ситуации отпускные в разделе 2 отражаются отдельно, так как срок для уплаты налога с отпускных имеет крайний срок.

Следовательно, при заполнении 6-НДФЛ по отпускным можно отметить следующее:

- в разделе 1 сумма отпускных включается в состав дохода по строчке 020;

- исчисленная сумма НДФЛ с отпускных включается в состав исчисленной суммы налога по строчке 040;

- в итоговую сумму уплаченного налога в строчке 070 начисленный НДФЛ включается, если перечислен в текущем отчетном периоде.

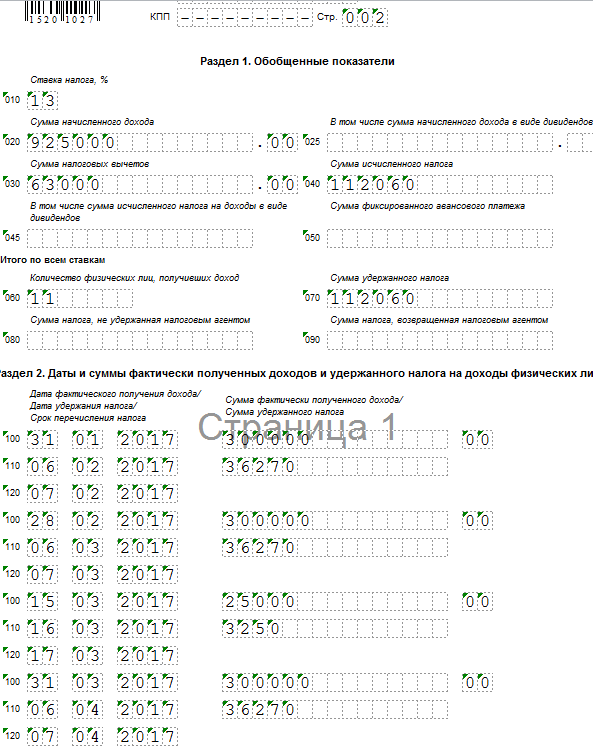

Пример 1. Отпускные начислены и выплачены в одном квартале

Выполним расчет и заполним форму следующим образом:

Раздел 1:

- строчка 020 — 925 000 руб. (900 000 + 25 000);

- строчка 030 — 63 000 руб.;

- строчка 040 — 112 060 руб. (108 810 + 3 250);

- строчка 070 — 103 250 руб. (100 000 + 3 250);

Раздел 2:

- строчка 100 — 31.01.2017; строчка 130 — 300 000 руб.;

- строчка 110 — 06.02.2017; строчка 140 — 36 270 руб.;

- строчка 120 — 07.02.2017;

- строчка 100 — 28.02.2017; строка 130 — 300 000 руб.;

- строчка 110 — 06.03.2017; строка 140 — 36 270 руб.;

- строчка 120 — 07.03.2017;

- строчка 100 — 15.03.2017; строчка 130 — 25 000 руб.;

- строчка 110 — 16.03.2017; строчка 140 — 3 250 руб.;

- строчка 120 — 17.03.2017;

- строчка 100 — 31.03.2017; строчка 130 — 300 000 руб.;

- строчка 110 — 06.04.2017; строчка 140 — 36 270 руб.;

- строчка 120 — 07.04.2017

Начисленные отпускные в расчете 6-НДФЛ за полугодие не отражаются. Сумма отпускных отразиться в расчете 6-НДФЛ за 9 месяцев.

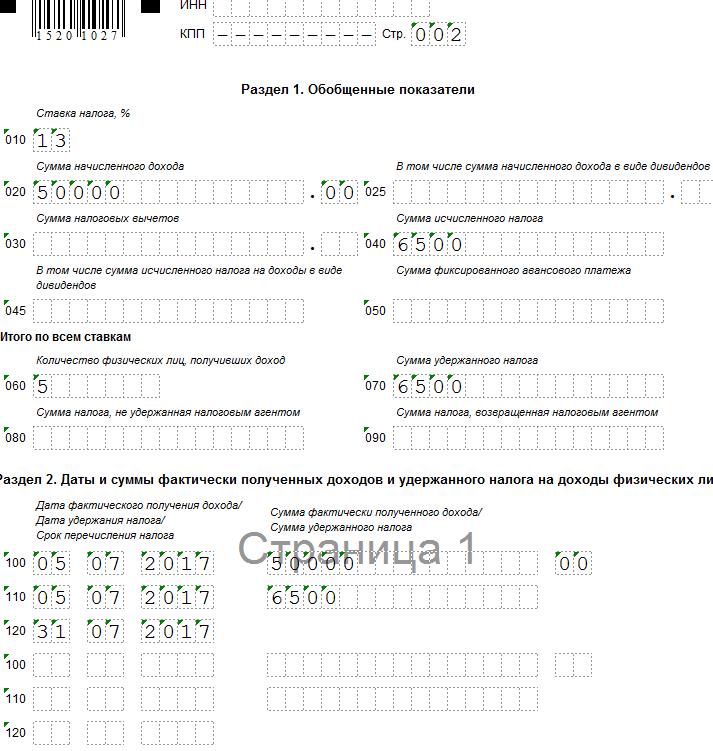

Выполним расчет и заполним форму следующим образом:

Раздел 1:

- строчка 020 — 50 000 руб.;

- строчка 040 — 6 500 руб.;

- строчка 070 — 6 500 руб.;

Раздел 2:

- строчка 100 — 05.07.2017; строчка 130 — 50 000 руб.;

- строчка 110 — 05.07.2017; строчка 140 — 6 500 руб.;

- строчка 120 — 31.07.2017:

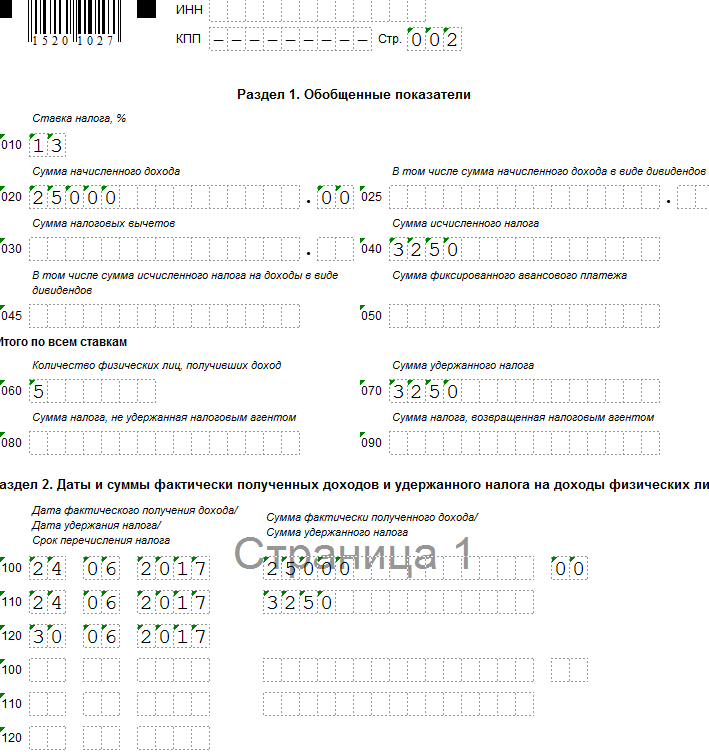

Пример 3. Компенсация неиспользованного отпуска при увольнении в 6-НДФЛ

Сумма компенсации за неиспользованный отпуск в расчете 6-НДФЛ отражается в отчетном периоде, на который приходится день увольнения (Письмо ФНС РФ от 11.05.2016 N БС-3-11/2094@).

Выполним расчет и заполним форму следующим образом:

Раздел 1:

- строчка 020 — 25 000 руб.;

- строчка 040 — 3 250 руб.;

- строчка 070 — 3 250 руб.

Раздел 2:

- строчка 100 — 24.06.2017; строчка 130 — 25 000 руб.;

- строчка 110 — 24.06.2017; строчка 140 — 3 250 руб.;

- строчка 120 — 30.06.2017:

Выплата компенсации с последующим увольнением сотрудника

В случае увольнения сотрудника и начисления ему компенсации за отпуск, формируют декларацию согласно общим правилам (БС 3-11-2094).

Второй раздел заполняют следующим образом:

- 100 – число перечисления компенсации;

- 110 – число удержания подоходного налога (совпадает с графой 100);

- 120 – последнее число месяца, когда вознаграждения выплачены;

- 130 и 140 – суммы прибыли и НДФЛ соответственно.

Пример заполнения отчета с компенсацией

Работник написал заявление на увольнение с 24.06. Рассчитана компенсация 25000 рублей (подоходный налог 3 250).

Чтобы правильно отразить компенсацию, обратитесь к письму БС 3-11-2094. Налоговики разъяснили, что это вознаграждение отражают в том периоде, в котором сотрудник отработал последний день.

Алгоритм заполнения отчета будет следующий:

- 20 – 25000;

- 40 и 70 – 3 250;

- 100 и 110 – 24 июня;

- 120 – 30 июня;

- 130 – 25 000;

- 140 – 3 250.

Образец заполнения отчета для этого примера:

Как можно сдать отчёт 6-НДФЛ?

Отчёт 6-НДФЛ налогоплательщики представляют в налоговый орган по месту своего учета.

Налоговые агенты — российские организации, имеющие обособленные подразделения, представляют 6-НДФЛ в налоговый орган по месту учета обособленных подразделений, заключивших такие договоры.

Налоговые агенты — организации, отнесенные к категории крупнейших налогоплательщиков, представляют 6-НДФЛ в зависимости от ситуации:

| Ситуация | Предоставление 6-НДФЛ |

| Наличие обособленных подразделений | · в налоговый орган по месту учета в качестве крупнейшего налогоплательщика;

· в налоговый орган по месту учета налогоплательщика по соответствующему обособленному подразделению (отдельно по каждому обособленному подразделению) |

| Нет обособленных подразделений | В налоговый орган по месту учета крупного налогоплательщика |

Налоговые агенты — индивидуальные предприниматели предоставляют отчёт 6-НДФЛ в налоговый орган по месту своего учета в связи с осуществлением такой деятельности.

Документ, содержащий сведения о доходах физических лиц за истекший налоговый период и суммах налога, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации, и расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, представляются налоговыми агентами следующим образом:

| Численность физических лиц, получивших доходы в налоговом периоде | Способ предоставления отчёта 6-НДФЛ |

| до 25 человек | на бумажных носителях |

| 25 человек и более | в электронной форме по телекоммуникационным каналам связи |

Основание для заполнения 6-НДФЛ

Расчет по форме 6-НДФЛ, как и 2-НДФЛ, заполняется на основании данных, содержащихся в регистрах налогового учета (п. 1 ст. 230 НК РФ; п. 1.1 Раздела I Порядка).

На взгляд автора, если позволяет программное обеспечение, Расчет по форме 6-НДФЛ может формироваться автоматически из регистров, используемых налоговым агентом для заполнения 2-НДФЛ.

Можно разработать и специальный регистр (см. образец ниже), не забыв утвердить его форму в качестве приложения к учетной политике. При этом такой регистр должен содержать всю информацию, необходимую для заполнения 6-НДФЛ.

Кому нужно сдавать форму 6-НДФЛ в 2020 году?

В 2020 году все, кто выступает в качестве налогового агента по подоходному налогу, обязаны предоставить форму 6-НДФЛ в налоговую службу по месту учета (пункт 2 статьи 230 Налогового кодекса РФ). Таким образом, в соответствии с пунктом 1 статьи 83 НК РФ, расчет сдают:

- индивидуальные предприниматели – по месту проживания;

- организации – по месту своего нахождения.

Сроки сдачи 6-НДФЛ в 2020 году, как указано в пункте 2 статьи 230 НК, не позже последнего дня месяца, который следует за отчетным периодом. Данная норма налогового законодательства в равной степени относится как к юридическим лицам, так и к ИП.

Обратите внимание, что в случае если у компании есть обособленные подразделения, то они также имеют обязанность по сдаче отчета по форме 6-НДФЛ в ИФНС по месту их учета. Расчет должен быть сдан в отношении сотрудников таких подразделений, а также физлиц, которые работают по ГПД и заключили договоры с этими подразделениями.

Кому не нужно сдавать форму 6-НДФЛ в 2020 году?

В случае если индивидуальный предприниматель или организация не выполняли функции налогового агента и соответственно не выплачивал доход физическим лицам, то необходимости сдавать форму 6-НДФЛ, даже «нулевую», в ФНС нет.

Тем не менее, если хотя бы один месяц в течение отчетного периода ИП или организация выступали в качестве налогового агента, то сдавать 6-НДФЛ придется, начиная с периода, в котором доход физлицам был начислен.

Но если хотя бы в одном месяце ИП был признан налоговым агентом, то ему придется отчитаться по указанной форме за все отчетные периоды года, начиная с того, в котором был начислен доход. И все потому, что 6-НДФЛ составляется нарастающим итогом с начала года.

В ситуации, когда ИП или организация решит предоставить «нулевую» отчетность 6-НДФЛ в налоговую инспекцию, она должна быть принята (на основании Письма ФНС РФ N БС-4-11/7928 от 04 мая 2016 года).

Болезнь в отпуске

Больничный не повлияет на отражение отпускных в расчете, если все события произошли в одном месяце. Отпускные отразите на дату, когда их изначально выплатили. Если вы продлили сотруднику отпуск в этом же месяце, заново считать отпускные за дни болезни не нужно. Средний заработок для расчета отпускных не изменится, и сумма отпускных будет та же.

Если же часть отпуска сотрудник перенесет на другой месяц, отпускные придется пересчитать. В строках 020, 040 и 070 и разделе 2 укажите отпускные и налог с учетом пересчета.

Когда сотрудник заболевает во время отпуска, больничный оплачивают в общем порядке. Сам отпуск надо продлить или перенести неиспользованные дни. Смотрите перечень случаев, когда ежегодный отпуск надо перенести или продлить.

Как заполнить 6-НДФЛ: инструкция

1. Титульный лист

Заполняется аналогично старой форме. Изменились только названия нескольких строк, введен код «9» для закрытых и утративших полномочия ОП.

2. Раздел 1

010: КБК.

020: вычтенный налог со всего персонала за три минувших месяца.

021: дата выплаты налоговых платежей.

022: итоговый налог, подлежащий отправлению до срока из строчки 021.

Проверьте себя: сравните цифры строчки 020 и 022 ― суммы должны быть равны. Аналогично проверить можно и возвращенный НДФЛ (030 и 032).

030: возвращенный НДФЛ за предшествующие три месяца.

031: дата выполнения возврата.

032: сумма налога, возвращенная налогоплательщикам.

В новом 6-НДФЛ не пишут даты фактически произведенных выплат дохода и удержания. Ранее эти показатели вызывали путаницу. Теперь заполнять отчетность стало проще.

3. Раздел 2

100: налоговая ставка.

Будьте внимательны! Если рассчитываете НДФЛ по нескольким ставкам, то для каждой необходимо сформировать свой раздел.

105: цифровой код бюджетной классификации.

110: сложенный доход всего персонала с начала отчетного года.

111: итоговая сумма дивидендов.

112: доход по заключенным трудовым договорам.

113: доход по заключенным гражданско-правовым контрактам.

Проверьте себя: отчетность заполнена правильно, если сложенные суммы 111 — 113 равняются значению в 110.

120: количество получателей выплат по разным налоговым ставкам.

130: суммарный размер вычетов, формируемый с начала года.

140: суммарный исчисленный налог с начала отчетного года.

141: налог на дивиденды.

150: сложенная сумма авансов, сокращающая налог (140).

160: сложенный удержанный налог с начала года.

170: еще не удержанные работодателем налоги.

180: суммарный размер налогов, которые работодатель излишне удержал.

190: сложенная сумма возврата по налогам (ст. 231 НК РФ).

4. Приложение № 1

Справка предоставляется только с годовым отчетом. Впервые будет заполнена агентами за 2021 год, сдана в ИФНС до конца марта 2022. Документ состоит из четырех разделов:

- Сведения о физлицах. Необходимо указать ФИО, ИНН, дату рождения, данные паспорта. В строке «Статус» ставят код 1 ― это резиденты и граждане РФ, 2 ― нерезиденты, 3 ― иностранные специалисты высокой квалификации.

- Общие суммы выплат и рассчитанного налога отчетного периода. Для каждой ставки формируют свой второй раздел. Указывается также общая сумма дохода до вычета, налоги рассчитанные, удержанные из з/п и выплаченные в бюджет. Отдельно указываются излишне (ошибочно) удержанные платежи, если такие были.

- В этот раздел вписывают предоставленные вычеты. Суммы ставятся вместе с кодами.

- Доход, налог с которого еще не удержан, и рассчитанный налог с указанием ставки.

Если необходимо внести исправления, корректировочный Расчет сдается без справки. Если необходимо изменить данные в приложении № 1, в налоговую отправляется полный Расчет и справка.

Важные уточнения! Ячейки не оставляют пустыми. Если они не заполнены, ставится прочерк. В строчках 110 и 112 не учитывают декабрьскую зарплату, выплата проходит в январе. В 1-ом разделе показывают сумму и дату выплаты НДФЛ, во 2-ом — удержанный налог.

Правила перерасчета отпускных

Иногда требуется осуществить перерасчет отпускных. Не всегда это связано с ошибками, который допустил бухгалтер. Так, если сотрудник досрочно вернулся из отпуска в силу различных причин, необходимо осуществить перерасчет. Оставшиеся дни возможно использовать отдельно позже, однако изначально специалист получил больше денег, чем ему причиталось.

Необходимо запомнить следующие правила:

- в отчете 6-НДФЛ указывается сумма фактического дохода уже после перерасчета;

- размер удержанного налога остается неизменным.

Если отчет уже был сдан в ФНС, то необходимо предоставить пояснения к нему и дополнительные данные. После рассмотрения причин внесения изменений сотрудники ФНС примут обновленный отчет.

Финансовые излишки в отчете часто оформляются в виде авансового счета

При наличии оснований для осуществления перерасчета необходимо выполнить все требуемые действия. Если отчет 6-НДФЛ еще не был сдан, то работа бухгалтера будет намного проще. Возможно предупредить сотрудника, что выданные сверх нормы отпускные пойдут в часть зарплаты. Тогда в отчете будет отображена правильная сумма, которая там должна была находиться изначально. Остальные деньги окажутся в зарплатной графе. Во время перечисления средств стоит учитывать преждевременную выдачу денег и перечислить меньше.

Также возможно оформить излишки в виде авансового отчета. То есть, сотруднику выдавалась определенная сумма для покупки чего-то для нужд фирмы. Однако товара не было в наличии и деньги были возвращены бухгалтеру.

Отпускные в 6-НДФЛ

По общему правилу в расчете 6-НДФЛ информацию об отпускных нужно отразить в том периоде, в котором они выплачены. Исключение — если вы выплатили отпускные в последний месяц квартала и его последний день приходится на выходной (нерабочий) день. Тогда срок перечисления НДФЛ по отпускным наступит в следующем периоде. Датой фактического получения дохода в виде отпускных является день их выплаты. Поэтому в расчете отразите только выплаченные отпускные, а отпускные, которые начислены, но не выплачены, указывать не нужно.

Такие отпускные нужно включить в разд. 2 в периоде их выплаты, а в разд. 1 расчета 6-НДФЛ уже в следующем периоде. Например, если отпускные выплачены в декабре и 31 декабря является выходным днем, в разд. 2 их нужно включить за этот год, а в разд. 1 – в I квартале следующего года.

В разд. 1 нужно отразить:

- в поле 020 – удержанный (в том числе с отпускных) налог, срок перечисления которого приходится на последние три месяца отчетного периода;

- в поле 021 – последний день месяца, в котором выплачены отпускные. Если он выпадает на выходной (нерабочий) день, то укажите рабочий день, следующий за ним;

- в поле 022 – общую сумму удержанного (в том числе с отпускных) налога, срок перечисления которого приходится на дату, указанную в поле 021.

В разд. 2 нужно:

- в поле 110 включить сумму отпускных в общую сумму доходов, начисленную по всем физлицам с начала года;

- в поле 112 включить сумму отпускных в общую сумму доходов, начисленную по трудовым договорам (контрактам) по всем физлицам с начала года;

- в поле 120 отразить общее количество физлиц, которые получили доходы, в том числе в виде отпускных;

- в поле 140 указать НДФЛ, исчисленный со всех доходов с начала года, в том числе с отпускных;

- в поле 160 указать общую сумму НДФЛ, удержанного с начала года, включая налог, удержанный с отпускных.

При заполнении расчета за налоговый период сведения об отпускных и соответствующем НДФЛ отражаются также в справке о доходах и суммах налога физлица. Как правило, они приводятся в составе обобщенных данных в разд. 2 справки и в Приложении к ней.

Куда сдавать расчёт

Что же касается филиалов, то в этом плане крупнейшие налогоплательщики должны поступать, как и обычные налоговые агенты — подать расчёты в отношении работников филиалов в инспекции по месту учёта этих подразделений. А если место нахождения организации и её обособленных подразделений — территория одного муниципального образования либо, если обособленные подразделения находятся на территории одного муниципального образования, то 6-НДФЛ можно представлять в один выбранный самостоятельно налоговый орган:

- по месту учета одного из этих обособленных подразделений;

- по месту нахождения головной организации.

Для этого необходимо выполнить одно условие, а именно, уведомить все налоговые органы, в которых налоговый агент состоит на учёте по месту нахождения каждого обособленного подразделения, о выборе налогового органа, в который будет представляться Расчёт. Сделать это надо не позднее 1-го числа налогового периода.

Вопросы и ответы

- Правильно ли я понимаю, что не нужно перечислять НДФЛ с отпускных выплат на следующий день после выплаты?

Ответ: НДФЛ с пособия по отпускным перечисляется в бюджет не позднее последнего дня месяца, в котором была произведена выплата.

- Если последний день месяца выпадает на выходной, то срок уплаты НДФЛ переносится на следующий месяц? А если это будет следующий налоговый период?

Ответ: В этом случае уплата НДФЛ будет занесена в раздел 2 отчёта 6-НДФЛ в тот период, в котором она будет произведена. В разделе 1 все сведения по выплате будут отражены в соответствующих сроках в том периоде, когда были произведены выплаты пособия по временной нетрудоспособности, исчисление и удержание налога.