- Может ли учреждение направить в командировку лицо, не являющееся его работником?

- Расчеты с помощью корпоративной карты

- Выдаем денег в подотчет из кассы

- Общие положения ведения кассовых операций

- Приказ или заявление на выдачу денег в подотчет 2020

- Образец заявления на выдачу подотчетных сумм 2020

- Образец приказа на выдачу подотчетных сумм

- Выдача денег в подотчет из кассы 2020

- РКО по форме КО-2

- Подотчетные средства, выдача и отчет

- Срок отчета

- Бланк АО-1

- Возврат неизрасходованных денежных средств

- ПКО по форме № КО-1

- Погашение задолженности по авансовому отчету

- Счет 71 в бухгалтерском учете: значение, проводки и пример

- Роль и значение 71 позиции для бухгалтерского учета

- Порядок получения денег под отчет

- Корреспондирующие позиции

- Типовые записи

- Практический пример

- Заключение

- Бухгалтерский учет расчетов с подотчетными лицами

- Документальное оформление выдачи денег подотчет

- Проводки по счету 71:

- Нюансы командировочных расходов

- Обоснованность трат

- Каков порядок отчета по выданным суммам?

- Дополнительные подотчетные документы

- Расчеты с помощью личной карты сотрудника

- Порядок учета

- Кто может быть подотчетным лицом?

- Подводим итоги

Может ли учреждение направить в командировку лицо, не являющееся его работником?

В соответствии со ст. 166 ТК РФ служебной командировкой признается поездка работника по распоряжению руководителя организации на определенный срок в другую местность для выполнения служебного поручения вне места постоянной работы. Не признаются командировками служебные поездки работников, постоянная работа которых осуществляется в пути или имеет разъездной характер.

Поскольку нормы ТК РФ регулируют только трудовые отношения, в командировку могут быть направлены лишь работники организации (основные работники и совместители), состоящие с ней в трудовых отношениях. Лица, работающие по договорам гражданско-правового характера, трудовыми отношениями с организацией не связаны (данные отношения регулируются ГК РФ).

Таким образом, лица, с которыми учреждение заключило гражданско-правовые договоры, не могут быть направлены в командировку. Кроме того, не могут быть направлены в служебную командировку беременные женщины, работники, не достигшие возраста 18 лет, а также работники, с которыми заключены ученические договоры (ст. ст. 259, 268 ТК РФ).

Расчеты с помощью корпоративной карты

Предприятие может открыть одну или несколько корпоративных карт. Карта выдается подотчетному лицу на основании заявления, в котором сотрудник просит выдать карту на приобретение материалов, оплату работу или услуг. Например, такую карту целесообразно открыть начальнику гаража, который самостоятельно закупает запчасти и оплачивает периодические ремонты автотранспорта.

Порядок использования карт лучше закрепить в приказе, в котором прописать и периодичность отчета сотрудника за потраченные деньги.

На карту деньги зачисляются на основании одобренного заявления работника или приказа руководителя организации.

В бухгалтерском учете средства в подотчет ставятся только в момент снятия денег с карты или оплаты товаров (услуг). Отследить операции оплаты или обналичивания денег можно с помощью банковской выписки.

Так как карточка — это платежное средство, ее можно учитывать в составе денежных документов на счете 50-3:

При увольнении работника, смене должностных обязанностей, в случаях, когда необходимость использовать карту исчезает, нужно сделать проводку:

Операции по карте учитываются на счете 55, субсчет «Специальный карточный счет»:

Выдаем денег в подотчет из кассы

Общие положения ведения кассовых операций

Порядок осуществления расчетов с подотчетными лицами целесообразно определить в локальном нормативном акте организации или ИП. Данный документ определяет круг подотчетных лиц, цели и сроки выдачи денег. А также сократит ряд вопросов со стороны подотчетных лиц, кассиров и контролирующих органов.

Порядок действий при выдаче денежных средств под отчет состоит из следующих этапов:

Разрешение на выдачу денег под отчет (приказ или заявление).

Выдача денег физическому лицу.

Отчет по израсходованным суммам.

Возврат неизрасходованных денег или погашение задолженности.

Приказ или заявление на выдачу денег в подотчет 2020

С 19.08.2017 выдача наличных денег работнику на расходы оформляется согласно распорядительному документу либо письменному заявлению подотчетного лица (п. 6.3 Указаний № 3210-У).

До вступления в силу изменений заявление должно было оформляться в обязательном порядке. В настоящее время заявление на подотчет 2020 применяется только по желанию организаций.

Заявление на выдачу денег в подотчет 2020 составляется в произвольной форме и содержит запись о сумме наличных денег и о сроке, на который выдаются наличные деньги. Заявление подписывает руководитель организации или ИП. Подпись руководителя является одновременно «разрешающей».

Физическое лицо в заявление может указать любую банковскую (зарплатную) карту для перечисления денежных средств (письмо Минфина от 21.07.2017 № 09-01-07/46781).

Образец заявления на выдачу подотчетных сумм 2020

Организации или ИП будут вправе выдавать деньги под отчет на основании внутреннего распорядительного документа. Форма документа выбирается самостоятельно, это может быть приказ, распоряжение или любой другой распорядительный документ о выдаче денежных средств.

Внутренний распорядительный документ должен обязательно содержать записи о сумме наличных денег и о сроке, на который выдаются наличные деньги, подпись руководителя и дата.

Образец приказа на выдачу подотчетных сумм

Выдача денег в подотчет из кассы 2020

Выдача подотчетных сумм работникам 2020 оформляется расходным кассовым ордером, составленным по форме КО-2 (утв. постановлением Госкомстата России от 18.08.98 № 88). РКО составляется в одном экземпляре.

Кассир организации составляет расходный кассовый ордер на основании внутреннего распорядительного документа или письменного заявления. В РКО в поле «Основание» следует указать документ, на основании которого производится выдача.

РКО по форме КО-2

ИП предоставлено право не составлять расходные и приходные кассовые ордера и, как следствие, не вести кассовую книгу (подп. 4.1 и 4.6 п. 4 Указания № 3210-У).

Подотчетные средства, выдача и отчет

Еще одно послабление законодательства, вступающее в силу с 19.08.2017, коснулось выдачи денег при наличии задолженности за сотрудником. Теперь можно не отслеживать наличие полного отчета за предыдущие подотчетные суммы, а выдать новую сумму в любой момент. Ранее, пока работник полностью не погасит предыдущий долг, выдавать под отчет было нельзя.

Напомним, что доходы с суммы экономии на процентах при получении заемных средств в части превышения размеров, указанных в п. 2 ст. 212 НК РФ, облагаются НДФЛ по ставке 35%.

Срок отчета

Остался без изменения срок отчета за полученные денежные средства. Подотчетное лицо обязано отчитаться в течение 3 рабочих дней после дня истечения срока, на который выданы наличные деньги под отчет, или со дня выхода на работу (п. 6.3 Указаний № 3210-У).

Авансовый отчет оформляется по форме АО-1 и сдается главному бухгалтеру или бухгалтеру (при их отсутствии — руководителю). К АО-1 прилагаются оправдательные документы. Авансовый отчет утверждается руководителем.

Бланк АО-1

Возврат неизрасходованных денежных средств

В случае остатка неизрасходованных денежных средств, подотчетное лицо сдает их в кассу организации или ИП в срок, установленный руководителем. На сданные средства составляется приходный кассовый ордер по форме № КО-1 (п. 4.1 Указаний № 3210-У).

Согласно новым изменениям, квитанцию к электронному приходному кассовому ордеру можно направить на электронную почту подотчетного лица (п. 5.1 Указаний № 3210-У).

ПКО по форме № КО-1

Погашение задолженности по авансовому отчету

В случае превышение потраченной суммы денег над суммой, выданной под отчет, то работнику следует к авансовому отчету приложить заявление.

Основанием для возврата израсходованных работником денег является авансовый отчет, утвержденный руководителем организации и или ИП.

Погашение задолженности оформляется расходным кассовым ордером или перечисляется на карту работника.

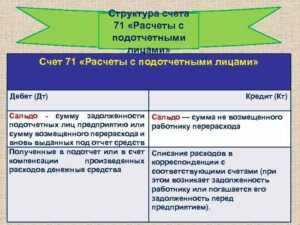

Счет 71 в бухгалтерском учете: значение, проводки и пример

В силу тех или иных обстоятельств компании вынуждены выдавать своим подчиненным определенную сумму денежных ресурсов под отчет. В данном случае речь может идти о получении аванса при направлении в служебную поездку либо покупке общехозяйственных товаров для организации.

В этой статье речь пойдет о том, что представляет собой 71 счет бухгалтерского учета, каков порядок выдачи подотчетных сумм, в корреспонденции с какими счетами работает обозначенная позиция, какие типовые бухгалтерские проводки существуют для отражения подобного рода операций. Помимо того, мы рассмотрим один из практических примеров.

Роль и значение 71 позиции для бухгалтерского учета

71 счет необходим для того, чтобы вести учет выданных и не потраченных подотчетных сумм. Последние выдаются из кассы организации и при условии, что сотрудник отчитался, сдав авансовую ведомость, по ранее полученным авансовым средствам.

Для того, чтобы получить деньги под отчет работник обязан написать заявление на имя руководства компании. После того, как срок, на который были выданы обозначенные суммы, истек, сотрудник в течение 3 дней обязан представить отчетность о цели и сумме затрат. Та часть ресурсов, которая осталась не использованной, должна быть отдана в кассу организации.

По характеру 71 позиция является активной. Тем не менее на момент составления отчетности по ней может сформироваться как дебетовое, так и кредитовое сальдо.

Сальдо же по дебету свидетельствует о задолженности сотрудника перед работодателем.

https://youtube.com/watch?v=Vp45qP4HVLk

Аналитика по позиции ведется по каждой выданной подотчетной сумме. Контроль за подобными расходами дает возможность сократить неэффективные затраты организации.

Порядок получения денег под отчет

Порядок выдачи финансов под отчет регламентируется специальным нормативным документом, утвержденным ЦБ РФ, в котором отражаются правила ведения кассовых операций хозяйствующими субъектами.

Итак, прежде чем выдавать деньги под отчет бухгалтерия должна проверить, не числится ли за данным сотрудником какая-либо задолженность по ранее полученным ресурсам. Если таковая имеет место быть, то выдавать дополнительные средства нельзя.

После того, как стало понятно, что такой задолженности нет, то работнику необходимо написать заявление на имя руководства, указав требуемую сумму и срок.

После оформления обозначенного документа и его передачи в кассу кассир проверяет правильность его составления и наличие соответствующих подписей должностных лиц. Только после выполнения всех перечисленных действий кассир выдает работнику денежные ресурсы под отчет.

Корреспондирующие позиции

В случае выдачи денежных ресурсов под отчет дебетуется 71 позиция в корреспонденции с 50 счетом. Если же деньги были перечислены из депозита до востребования компании, то кредитуется 51 позиция.

Что касается кредитования 71 позиции, то используются 08, 10, 20, 23, 28, 29, 41, 44, 50, 51, 55 и прочие счета.

Типовые записи

Существуют следующие типовые бухгалтерские проводки для отражения операций по 71 позиций:

1) Дт 71

Кт 50 – выдача денег под отчет из кассы;

2) Дт 08

Кт 71 – включение в первоначальную стоимость НМА расходов на их приобретение и создание;

3) Дт 10

Кт 71 – учет материалов, купленных подотчетным лицом;

4) Дт 20

Кт 71 – учет израсходованных подотчетными лицами денег основного производства;

5) Дт 50

Кт 71 – возврат в кассу неиспользованных подотчетных сумм и т.п.

Практический пример

Работник предприятия получил из кассы средства в размере 3 700,0 р. на покупку материалов. Из общей суммы полученных ресурсов были израсходованы лишь 2 400,0 р. В данной ситуации бухгалтер отразил следующие проводки:

1) Дт 71

Кт 50 – 3 700,0 р., выданы средства под отчет;

2) Дт 10

Кт 71 – 2 400,0 р., приобретены материалы;

3) Дт 50

Кт 71 – 1 300,0 р., возврат неиспользованных средств.

Заключение

Таким образом, использование подотчетных сумм и контроль за этим процессом позволяет руководству компании распоряжаться имеющимися ресурсами более эффективно, что в конечном итоге влияет на финансовый результат деятельности любого предприятия.

Бухгалтерский учет расчетов с подотчетными лицами

Для учета денег, выданных под отчет, применяется счет 71, который так и называется «Расчеты с подотчетными лицами». Аналитический учет на сч.71 может вестись по каждому отдельному подотчетному лицу.

71 счет бухгалтерского учета – активно-пассивный, а это значит, что для него одновременно выполняются правила, действующие для активных счетов и для пассивных. Что это за правила – читайте здесь.

Деньги под отчет могут выдаваться только работникам предприятия, причем должен быть зафиксирован перечень этих работников в приказе. Приказ о подотчетных лицах утверждается руководителем. В дальнейшем можно будет выдавать деньги только лицам, указанном в этом приказе.

Документальное оформление выдачи денег подотчет

Деньги выдаются подотчетному лицу на основании его заявления, в котором указывается нужная сумма и срок, на который она должна быть выдана. Руководитель организации визирует это заявление, работник с заявлением идет в кассу организации для получения денег.

Выдача денег подотчет выполняется на основании расходного кассового ордера. Если за данным подотчетным лицом не числится задолженность по предыдущим выданным суммам, и он включен в приказ о подотчетных лицах, то из кассы выдается необходимая наличная сумма.

В бухгалтерском учете выдача денег под отчет оформляется с помощью проводки Д71 К50.

Сумма может быть выдана любая, в российском законодательстве ограничений нет. Но нужно помнить, что передача подотчетных денег от одного лица другому запрещена.

Кроме того, что работник может получить денежные средства наличными из кассы, он может также получить их и на свой расчетный счет в банке. Это особенно удобно, если работник находится в командировке. Если деньги выдаются безналичными средствами, то отражается проводка Д71 К51.

Работник, получивший сумму подотчет, должен в дальнейшем отчитаться о потраченных средствах: на что потрачены и в каком размере. Кроме того, он должен предоставить документы, подтверждающие произведенные расходы.

В течение трех дней после окончания срока, указанного в заявлении работника, подотчетное лицо должно сдать авансовый отчет, оформленный по форме АО-1. Авансовый отчет отражает, на какие цели потрачены полученные средства, каков размер потраченной подотчетным лицом суммы. Сдавая авансовый отчет в бухгалтерию, работник также должен приложить подтверждающие документы.

Если подотчетное лицо потратило полученную сумму не в полном размере, и у него остались деньги, то их необходимо вернуть в кассу предприятия, при этом оформляется проводка Д50 К71 и заполняется документ – приходный кассовый ордер.

Если же расходы работника превысили полученную сумму, то перерасход должен быть выдан работнику из кассы на основании расходного кассового ордера, при этом отражается проводка Д71 К50.

Получив от подотчетного лица авансовый отчет с указанием целей, на которые потрачен аванс, бухгалтер должен произвести необходимые проводки для того, чтобы списать с подотчетного лица числящуюся за ним задолженность по дебету сч.71.

В зависимости от вида затрат, кредит сч.71 корреспондирует с дебетом соответствующих счетов.

Если аванс потрачен на приобретение материальных ценностей, то выполняется проводка Д10 К71 или Д15 К71.

Если подотчетная сумма потрачена на командировку, то проводка Д20 (23) К71 для производственных предприятий, или Д44 К71 – для торговых.

Если аванс потрачен на приобретение основных средств, то проводка Д08 К71.

Если аванс потрачен на покупку товаров, то проводка Д41 К71.

Если в установленный срок работник не предоставил авансовый отчет и не вернул деньги, то они списываются с кредита сч.71 в дебет сч.94 «Недостачи и потери от порчи ценностей» (проводка Д94 К71).

Если всю сумму можно удержать из зарплаты подотчетного лица, то выполняется проводка Д70 К94. Если нет – то задолженность списывается в дебет сч.73 «Расчеты с персоналом по прочим операциям», далее можно удерживать из зарплаты работника сумму частями каждый месяц (проводки Д70 К73).

Проводки по счету 71:

| Дебет | Кредит | Наименование операции |

| 71 | 50 (51) | Выданы работнику деньги в подотчет |

| 10, 15 | 71 | Приняты к учету материальные ценности, приобретенные на подотчетные деньги |

| 41 | 71 | Приняты к учету товары, приобретенные на подотчетные деньги |

| 20, 23 (44) | 71 | Списаны командировочные расходы на себестоимость продукции (в расходы на продажу) |

| 50 | 71 | Подотчетным лицом возвращена неистраченная сумма в кассу предприятия |

| 94 | 71 | Списана невозвращенная в установленный срок подотчетным лицом сумма аванса |

| 73 | 94 | Отражена сумма задолженности работника перед организацией по невозвращенному остатку подотчетной суммы |

| 70 | 73 | Удержан из зарплаты работника невозвращенный остаток подотчетной суммы |

Нюансы командировочных расходов

Служебная командировка — это выезд сотрудника в местность, отдаленную от его основного места работы, для выполнения служебных функций. Оформление документов, на основании которых нужно вести бухгалтерский учет расчетов с подотчетными лицами в этом случае, должно проводиться в соответствии с постановлением Правительства РФ «Об особенностях направления работников в служебные командировки» от 13.10.2008 № 749.

Выдача денег для поездки в командировку рассчитывается исходя из стоимости проезда туда и обратно, расходов на жилье и суточных.

При этом нужно учесть, что:

- днем выезда и днем приезда считаются даты, зафиксированные в транспортных билетах;

- расходы за проживание должны будут учитываться по факту на основании предоставленных подотчетником документов;

- суточные могут быть установлены и выданы в соответствии с внутренними документами, регламентирующими их размер, например, положением о командировках (ст. 168 ТК РФ).

Для правильного расчета налогооблагаемой базы по НДФЛ суточные учитывают в пределах норм, установленных законом: 700 руб. по России и 2500 руб. — в загранкомандировке (абз. 12 п. 3 ст. 217 НК РФ), для расчета налога на прибыль в расходы включается сумма в пределах размера, оговоренного внутренними документами работодателя (трудовым договором, приказом, положением о командировках).

ВАЖНО! Та часть суточных, которая выплачена сверх нормы, установленной законодательством, считается доходом работника, и облагается НДФЛ и страховыми взносами. О нюансах отражения суточных в налоговой отчетности вы можете узнать из статьи «Как правильно отразить суточные сверх нормы в 6-НДФЛ?»

О нюансах отражения суточных в налоговой отчетности вы можете узнать из статьи «Как правильно отразить суточные сверх нормы в 6-НДФЛ?».

Обоснованность трат

Деньги получают те сотрудники, которым они необходимы, и на такой период, который считается разумным. В законодательстве не предусматривается никаких ограничений по этим вопросам. Однако при выдаче средств руководителю следует руководствоваться здравым смыслом и производственной необходимостью. Например, сотруднику можно выдать 60 тыс. руб. для покупки компьютерной техники или поездки в командировку для заключения выгодной сделки. Но если такая же сумма будет предоставлена сотруднику на приобретение канцтоваров, то это может вызвать подозрения у контрольных органов. При проведении проверки, скорее всего, будет выдвинуто предположение, что предприятие выдало работнику заем таким способом. Соответственно, компания будет признана нарушителем налогового законодательства, поскольку снизит базу для НДФЛ.

Каков порядок отчета по выданным суммам?

Лица, получившие наличные деньги под отчет, обязаны в срок, не превышающий трех рабочих дней после дня истечения срока, на который они выданы, предъявить главному бухгалтеру или бухгалтеру (при их отсутствии – руководителю) отчет об израсходованных суммах и произвести окончательный расчет по ним.

Обратите внимание: авансовый отчет (ф. 0504505) представляется работником (внештатным сотрудником) с приложением к нему подтверждающих документов (пп

6.3 п. 6 Указания № 3210-У, п. 216 Инструкции № 157н).

Порядок заполнения авансового отчета (ф. 0504505) установлен Приказом Минфина РФ от 30.03.2015 № 52н.

Подотчетное лицо приводит сведения в авансовом отчете (ф. 0504505):

-

на лицевой стороне – о себе;

-

на оборотной стороне – заполняет графы 1 – 6 в части фактически израсходованных им сумм с указанием документов, подтверждающих осуществленные расходы.

Документы, приложенные к авансовому отчету (ф. 0504505), нумеруются подотчетным лицом в порядке их записи в отчете. В дальнейшем авансовый отчет (ф. 0504505) утверждается руководителем учреждения или уполномоченным им лицом.

Кроме того, в силу п. 26 ФСБУ «Концептуальные основы» первичный учетный документ принимается к бухгалтерскому учету при условии отражения в нем всех реквизитов, предусмотренных унифицированной формой документа, и при наличии на документе подписи руководителя субъекта учета или уполномоченного им лица.

Неизрасходованный остаток подотчетной суммы подлежит возврату.

Дополнительные подотчетные документы

Не всегда документальное оформление расчетов с подотчетными лицами ограничивается только заявлением, кассовыми документами и авансовым отчетом с приложенными подтверждающими документами.

Среди дополнительных подотчетных бумаг можно назвать:

- служебную записку (если работник ездил в командировку на автомобиле), отчет (при осуществлении представительских расходов), иные необходимые пояснительные документы;

- приказ об удержании подотчетных сумм — он нужен, если подотчетник не сдал авансовый отчет и не вернул деньги (ст. 137 ТК РФ);

- уведомление (сообщение) и приказ о прощении подотчетного долга — оформляются в том случае, если работодателем принято решение не взыскивать с работника указанные суммы (п. 2 ст. 145 ГК РФ, п. 6 ст. 226 НК РФ).

Расчеты с помощью личной карты сотрудника

Если сотрудник не против, можно переводить подотчетные деньги на его личную карточку. Чтобы не нарушить закон, нужно выполнить ряд условий:

- закрепить возможность перечисления подотчетных сумм на личную карту сотрудника в учетной политике;

- взять с сотрудника заявление о перечислении подотчетной суммы на карту с указанием банковских реквизитов;

- в платежном поручении в назначении платежа указать цель перевода. Например, «в подотчет Иванову А.А. на приобретение хозтоваров».

Подотчетное лицо обязательно должно отчитаться о произведенных расходах. К авансовому отчету кроме кассовых и товарных чеков нужно приложить чек банкомата или квитанцию с терминала оплаты, в которых указана фамилия держателя карты (письмо Минфина РФ от 06.04.2015 № 03-03-06/2/19106).

Никаких налоговых последствий для организации в случае расчетов подотчетным лицом личной картой не грозит. Такую позицию поддерживает Минфин РФ в своем письме от 25.08.2014 № 03-11-11/42288, а также Федеральное казначейство (письмо от 10.09.2013 № 42-7.4-05/5.2-554).

Если подотчетное лицо совершает покупки в выходные дни, придется доказать обоснованность этих трат (п. 1 ст. НК РФ). Например, водитель накануне понедельника может заправить служебный автомобиль. Свои доводы он должен изложить в служебной записке. Если приложить чеки с АЗС без других оправдательных документов, налоговики могут убрать эти суммы из расходов предприятия.

Порядок учета

Как правило, целью расходования средств является покупка услуг или товаров. В этом случае сотрудник будет действовать от лица компании. Следовательно, на операцию будут распространяться нормы, касающиеся ЮЛ. Максимальный размер расчетов между ЮЛ составляет 100 000 рублей на основании Указания Банка №1843-У от 20 июня 2007 года. Если этот лимит не будет соблюдаться, должностных лиц ожидает штраф в размере 4 000-5 000 рублей. Штраф для ЮЛ составит 40 000-50 000 рублей.

Выдача средств под отчет предполагает соблюдение этих норм:

- Отчет о расходовании должен быть предоставлен в бухгалтерию в течение 3 дней после даты траты.

- Сумму может получить только то лицо, которому она предназначается.

- Новый аванс можно получить только после того, как составлен отчет за прошлую сумму.

Руководителю нужно издать приказ о порядке выдачи сумм. Этот документ определяет эти моменты:

- Список сотрудников, которые имеют право получить сумму под отчет.

- Срок, на который предоставляются деньги.

- Порядок выдачи аванса.

Подотчетных лиц, которые упомянуты в приказе, нужно ознакомить с ним под подпись. Порядок выдачи и списания средств нужно зафиксировать в учетной политике.

Средства предоставляются на основании письменного заявления. Направлять его нужно руководителю компании. Деньги выдаются только в том случае, если управленец сочтет требования в

заявке обоснованными. В этом случае руководитель должен направить соответствующее распоряжение в бухгалтерский отдел.

Выданные средства списываются на основании авансового отчета, составленного подотчетным лицом. К нему прикладываются документы, подтверждающие операцию: чеки, квитанции, договоры. Для целей учета они могут использоваться только в том случае, если составлены они по унифицированной форме.

При проверке отчетов необходимо обратить внимание на эти пункты:

- Информация на кассовом и товарном чеках должна быть аналогичной. Даты в документах не должны выпадать на выходные дни.

- В товарном чеке должны быть все требуемые реквизиты. Также должна присутствовать подпись кассира и печать.

- В товарном чеке должен быть прописан конкретный перечень предметов, которые были куплены. К примеру, не «канцелярская продукция», а «ручки, карандаши и тетради».

После совершения операции у сотрудника могут остаться деньги. Остаток необходимо вернуть в кассу на основании приходного кассового ордера. Также средств на совершение операции может не хватить. То есть сотруднику придется добавить к сумме свои деньги. Перерасход компенсируется работнику также по кассовому ордеру.

Что делать, если после совершения операции у сотрудника остались средства, однако он их не вернул в кассу? В этом случае руководитель может удержать средства из зарплаты. Основанием для взимания является статья 137 ТК РФ. Однако возможно это только при соблюдении следующих условий:

- Удержание можно произвести в течение месяца с даты срока возврата остатка.

- Размер удержания не может быть больше 20%.

- Сотрудник согласен с основаниями и размером удержаний.

- Есть письменное заявление от сотрудника о том, что он согласен на процедуру.

Важно! Если рассмотренные условия не соблюдены, работодатель может оспорить удержание

Кто может быть подотчетным лицом?

Подотчетными лицами могут быть (письма Минфина РФ от 14.03.2019 № 02-05-10/17199, ЦБ РФ от 02.10.2014 № 29-Р-Р-6/7859):

– работники учреждения, включая его руководителя, с которыми заключены трудовые договоры;– физические лица, привлекаемые к выполнению определенной работы на основании соглашения или договора гражданско-правового характера.

Вопросы организации выдачи денежных средств лицам, не являющимся работниками учреждения (внештатные сотрудники), находятся в компетенции учреждения, которое в рамках своей учетной политики вправе предусмотреть порядок выдачи им денежных средств (Письмо Минфина РФ от 02.07.2012 № 02-06-10/2476).

Подводим итоги

- Оформление подотчетных денег начинается с заявления подотчетного лица или приказа (распоряжения) работодателя.

- На основе этого документа наличные средства выдаются из кассы или расчетного счета после оформления платежных документов (РКО или платежного поручения).

- Чтобы отчитаться за потраченные подотчетные средства, сотруднику необходимо собрать подтверждающие документы и заполнить авансовый отчет.

- Если документы по подотчетным суммам оформлены с ошибками или авансовый отчет не представлен, а выданный под отчет аванс не возвращен, возникают налоговые риски.

ИсточникКА «Кадровый метод» — это кадровое агентство в Москве по быстрому и эффективному поиску и подбору персонала в Москве и России. Наше агентство по подбору персонала окажет услуги по рекрутингу необходимого Вам персонала. Ищем и подбираем топ персонал (топ менеджеров, директоров, управленцев высшего звена), персонал среднего звена, IT специалистов, менеджеров продаж, линейный персонал, бухгалтеров, врачей, стилистов, … Предлагаем для Москвы и Московской области — массовый подбор персонала — стоимость обсуждается отдельно. Даем гарантии на подобранный нашим агентством персонал. Информацию для работодателей по услугам поиска и подбора персонала Вы можете найти на данной странице. На странице «Акции» Вы можете узнать о наших последних акциях и спецпредложениях по рекрутингу персонала для Заказчиков (работодателей). На странице каталога должностных инструкций, прочитать какая должна быть должностная инструкция и скачать базовые варианты . Осуществим поиск сотрудников и поиск работников для Вас в сжаты сроки. Для Вашего удобства мы создали раздел «Подбор персонала по профессиям» в котором мы разместили подробную информацию по основным позициям популярных заявок от Заказчиков поиска и подбора, но с привязкой к конкретному названию вакансии, к примеру секретарь, менеджер по продажам, товаровед, удаленный менеджер по продажам, менеджер по закупкам, топ персонал, руководители и т.д., а также раздел «Поиск и подбор (рекрутинг) персонала по специализациям». Также у нас есть услуга подбора персонала по фиксированной стоимости!