- Содержание

- Что такое кассовая книга

- Ведение кассовой книги

- Заполнение кассовой книги

- Скачать кассовую книгу бесплатно

- Ответственность за нарушение порядка ведения кассовых операций

- Проводки

- Бухучет при модернизации ККМ

- Способы сдачи выручки в банк

- Оформление документов в кассе компании

- Сдача выручки в банк по объявлению

- Инкассация

- Самоинкассация

- Дополнительные варианты

- Как правильно заполнить титульный лист?

- Инструкция и порядок заполнения формы КО-4 на бумажном носителе

- Кто должен подписывать?

- Кассовая дисциплина и ведение кассовых операций

- Расходование наличной выручки

- Как по правилам кассовой дисциплины происходит выдача денег подотчетным лицам

- Ограничение в выдаче денег по правилам

- Кому и когда можно брать деньги из кассы на личные нужны

- Кассовая книга

- Как вести форму № КО-4, когда у организации несколько операционных касс

- Работа с онлайн-кассой в «1С»

- Подключение кассы к «1С»

- Регистрация фискального накопителя

- Работа онлайн-кассы в «1С»: пошаговая инструкция

- Формирование отчета кассира в «1С»

Содержание

Что такое кассовая книга

Кассовая книга – это документ, который применяется для учета всех операций по получению и выдаче наличных денежных средств из кассы предприятия.

Ведение кассовой книги

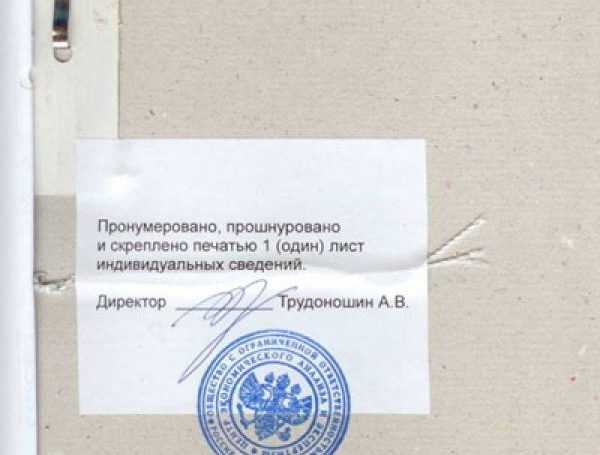

Ведет кассовую книгу кассир, контроль над правильным заполнением данного документа осуществляет главный бухгалтер. Листы кассовой книги нумеруются, прошиваются и на последнем листе указывается общее количество страниц, ставится печать и подписи руководителя организации либо индивидуального предпринимателя и главного бухгалтера.

Ведение кассовой книги осуществляется либо от руки, либо электронным способом.

При ведении ручным способом записи в книге осуществляются через копирку в двух экземплярах, пронумерованных одинаковыми номерами: первые экземпляры остаются в кассовой книге, а вторые отрезаются по линии отреза и служат отчетом кассира перед бухгалтерией. Помарки и любые исправления не допускаются. В случае внесения исправлений необходимо заверить их подписями кассира и главного бухгалтера.

При ведении кассовой книги в электронном виде листы отрезаются не по линии отреза, а по горизонтальной линии, разделяющей образцы четных и нечетных страниц формы. Обе страницы – верхняя и нижняя заполняются одинаково, верхняя является листом кассовой книги, нижняя – отчетом кассира.

Кассовая книга ведется ежедневно. Кассир указывает остаток денежных средств в кассе на начало дня. Записи в кассовую книгу вносятся по мере совершения операций, по каждому ПКО и РКО. В конце дня кассир обязан вывести итоговую сумму прихода и расхода за день, остаток денег на конец дня, разрезать по линии отреза вторые экземпляры, прикрепить к ним первичные документы (приходные и расходные документы, доверенности и т.п.) и сдать в бухгалтерию на проверку. Записи в кассовой книге заверяются на первом экземпляре подписью бухгалтера.

Заполнение кассовой книги

Кассовая книга имеет унифицированную форму № КО-4.

На титульном листе кассовой книги указывается ФИО индивидуального предпринимателя либо наименование организации и ее ОКПО, в случае необходимости также заполняется структурное подразделение организации. Затем проставляется год либо месяцы и год, на которые заводится книга.

Перейдем к заполнению бланка листов кассовой книги.

Вверху проставляем дату: день, месяц и год заполнения листа.

В строке «остаток на начало дня» указывается цифрами остаток денежных средств в кассе в рублях и копейках на начало дня, который переносится из строки «остаток на конец дня» предыдущего листа либо последнего листа книги за прошлый календарный год (если это первый лист нового календарного года).

1-5 столбцы таблицы заполняются данными из ПКО и РКО.

В строке 1 «номер документа» проставляется № ПКО либо РКО.

В графе 2 «от кого получено или кому выдано» указывается ФИО лица, которое сдало деньги в кассу либо которому были выданы денежные средства из кассы.

Поле 3 «номер корреспондирующего счета, субсчета» заполняется только юридическими лицами, для ИП (индивидуальных предпринимателей) это необязательно.

В ячейках 4 и 5 указываются цифрами в рублях и копейках суммы прихода и расхода.

В строке «перенос» указывается цифрами в рублях и копейках отдельно сумма всего прихода и расхода предыдущих строк.

Если остаются пустые незаполненные строки, их следует прочеркнуть буквой Z.

В строке «итого за день» указывается цифрами в рублях и копейках отдельно итоговая сумма прихода и расхода за день.

В поле «остаток на конец дня» пишется цифрами в рублях и копейках остаток денежных средств в кассе на конец дня, который исчисляется по следующей формуле: остаток на начало дня + итоговая сумма прихода за день – итоговая сумма расхода за день. Если в сумме остатка на конец дня в кассе есть деньги на выплату зарплаты либо иных выплат социального характера и стипендий, они указываются ниже в том числе.

Ниже идут подписи кассира и бухгалтера, а также указанное прописью количество ПКО и РКО.

Скачать кассовую книгу бесплатно

Скачать образец заполнения кассовой книги 2013 в формате xls

Скачать бланк кассовой книги (форма № КО-4) в формате xls

Бланк и образец кассовой книги проверены на актуальность 19.05.2013 г.

Ответственность за нарушение порядка ведения кассовых операций

Налоговые инспекторы вправе убедиться, что бизнес ведет учет в соответствии с законом и отражает сведения в полной мере. Для этого они устраивают проверки, причем часто без предупреждения. Лучший способ подготовиться к ним — соблюдать кассовую дисциплину регулярно.

Если налоговики найдут нарушения, бизнес накажут:

- компании штрафуют на суммы 40-50 тысяч рублей;

- предпринимателей — на 4-5 тысяч рублей.

Налоговики уполномочены затребовать у бизнеса любые кассовые документы. Предоставить их нужно за один рабочий день, иначе бизнес снова оштрафуют:

- компании — на 5-10 тысяч рублей;

- ИП — на 1,5-3 тысячи рублей.

Чтобы упростить работу с кассовыми операциями и учетом и не беспокоиться о налоговых проверках, можно приобрести специализированное ПО. Такие сервисы автоматически формируют отчеты и ведомости, ведут кассовую книгу, отражают все приходные и расходные операции. Такой подход снижает риск ошибок и избавляет сотрудников и руководство от лишней рутины.

Проводки

Стандартные, наиболее часто используемые в БУ корреспонденции счетов по кассе приведены ниже.

Приход:

- 50/51 – с расчетного счета оприходованы деньги.

- 50/62 – покупатель внес оплату (аванс в счет поставок).

- 50/66,67 – в кассу поступили средства по кредиту (краткосрочному, долгосрочному).

- 50/75 – учредители сделали взнос в уставный капитал наличными.

Расход:

- 51/50 – сверхлимитная сумма сдана в банк.

- 70/50 – выдана наличными зарплата.

- 71/50 – выдача наличных «подотчетнику».

- 60/50 – наличными уплачено поставщику за товар, услуги (уплачен аванс).

- 66,67/50 – погашен наличными кредит (краткосрочный, долгосрочный).

- 75/50 – дивиденды выплачены наличными.

При использовании онлайн-кассы проводки могут иметь особенности:

- 50/90-1 – выручка с розницы. Если выручка от определенного контрагента, используют Кт 62, а затем делают проводку 62/90-1. При расчетах картой вместо счета 50 используется счет 57 «Переводы в пути». В данном случае средства за товар внесены, но считаются еще не поступившими на счет фирмы.

- 41/76 (или 62), 76/50 (или 51) – от покупателя принят товар, и ему возвращены деньги; дебет и кредит формируются с учетом рабочего плана счетов фирмы. Здесь необходимо еще сторнировать проводки 76/90-1 и 90-2/76, т.е. откорректировать выручку и стоимость проданного товара.

- 76/50 и обратная проводка 50/76 применяются для различных расходных и приходных операций. Вместо 76 может применяться счет 60. Отметим, что расход и возврат могут осуществляться, помимо кассы, и на расчетный счет (51), и на карту (57).

Бухучет при модернизации ККМ

В связи с изменениями в законодательстве, некоторые компании переориентируют имеющиеся ККМ на онлайн-кассы. Это освобождает от необходимости покупать новое оборудование. Эти расходы квалифицируются в качестве капвложений, а операции считаются модернизацией объекта. Подобные действия увеличивают первоначальную стоимость кассы. В бухучете затраты отражаются в виде Дт 08 – Кт 60. После выполнения работ расходы переходят на первоначально существовавшую стоимость с записью формы Дт 01 – Кт 08.

Фискальный накопитель, который уже отработал свой срок, необходимо хранить на протяжении пятилетия. Его закрывают через соответствующую программу. Новый накопитель регистрируется лишь после физической установки в корпус ККМ.

Важно! Онлайн кассы, исчерпавшие ресурс, списывают как материалы, выводимые из эксплуатации.

Способы сдачи выручки в банк

Юридические лица и предприниматели самостоятельно определяют, как им хранить и перевозить деньги. Выбор способа сдачи выручки в банк зависит прежде всего от того, насколько часто возникает необходимость пополнения расчетного счета наличными денежными средствами. Юридические лица, которые могут распоряжаться наличными денежными средствами только в пределах установленных лимитов, обязаны сдавать всю сверхлимитную выручку на расчетный счет. Индивидуальным предпринимателям, малому бизнесу, лимит остатка денежных средств в кассе не устанавливается, но может возникнуть необходимость наличия на счете определенной суммы денежных средств для осуществления платежных операций, например, для оплаты налогов.

Вносить наличную выручку на счет в банк могут уполномоченные должностные лица компании, иные физические лица при наличии доверенности. Законодательно не ограничивается перечень лиц, которые имеют право сдавать деньги на расчетный счет компании или ИП.

Как можно сдавать наличную выручку в банк:

- Путем заключения договора инкассации;

- По объявлению на сдачу наличных средств в обслуживающем банке;

- Самоинкассация;

- При помощи кассовых кабин, автоматических сейфов и т. д.

Оформление документов в кассе компании

Сдача наличной выручки из кассы предприятия оформляется расходным кассовым ордером. Документ содержит следующую информацию:

- Ф.И.О. уполномоченного лица, совершающего операцию.

- Основание внесения.

- Сумма цифрами и прописью.

- Паспортные данные получателя.

- Документ подписывается директором, кассиром и получателем средств.

Деньги могут быть выписаны под отчет уполномоченному лицу, которое вносит деньги в банк. Отчетным документом будет служить полученная в банке квитанция к объявлению на взнос наличными.

Сдача выручки в банк по объявлению

Если наличность сдается в банк периодически в небольших суммах, это можно сделать, оформив объявление на сдачу наличных в кассу банка. Все документы заполняются сотрудниками кредитной организации, после сдачи выдается квитанция о приеме. При проведении операции в операционный день деньги сразу поступят на расчетный счет, если деньги сданы в вечернюю кассу, то зачисление производится на следующий день.

Организации могут сдавать в банк наличные деньги в сумках, оформленных соответствующим образом.

Инкассация

Заключение договора инкассации позволяет сдавать выручку в банк с помощью специальной службы.

Главным преимуществом инкассации является обеспечение безопасности перемещения денежных средств. Наличность перевозится специально подготовленными людьми, которые отвечают за ее сохранность.

В основном пользователями услуги являются торговые предприятия и компании. При необходимости можно заключать договора как на регулярную инкассацию, так и на оказание разовой инкассации. От этого будет зависеть стоимость услуги.

Самоинкассация

Сегодня банки предлагают вносить деньги на счет с помощью специальных терминалов кредитной организации. Это является удобным, банкоматы работают круглосуточно, можно воспользоваться ближайшим устройством самообслуживания.

Ранее этот способ использовался банками, у которых нет операционных касс, например, Модуль банк, банк Тинькофф и т. д. Сейчас услугу предлагают крупнейшие кредитные компании, в т. ч. Сбербанк.

Дополнительные варианты

Банки предлагают дополнительные услуги для сбора наличной выручки.

Например:

- На площади клиента устанавливается кассовая кабина, откуда деньги будут забираться инкассаторской службой банка и зачисляться на расчетный счет организации.

- Использование автоматических сейфов.

- Перевод через платежные системы.

Необходимо учитывать, что некоторые системы и банкоматы, принимают любые средства на расчетные счета только как выручку, соответственно она попадает под налогообложение. Если в банк сдается не выручка, лучше выбирать способы, позволяющие выбирать основание внесения денежных средств.

Как правильно заполнить титульный лист?

Форма документа (0310004) представляет собой 2 части: первая — обложка бухгалтерского регистра, вторая — итоговый лист журнала.

Как выглядит кассовая книга:

Для оформления титульного листа, как правило, выбирается плотная бумага для более длительной сохранности документа. Срок ее хранения равен 5 годам.

Форма журнала утверждена постановлением Госкомстата № 88 от 18 августа 1998 года, о чем сообщается в правом верхнем углу формы КО-4.

Титульный лист содержит информацию:

- полное название хозяйствующего субъекта, код его ОКПО;

- структурное подразделение (при наличии);

- обозначение срока, за который составлена книга (год).

На последнем листе книги указывается число пронумерованных и прошнурованных страниц в фактическом числовом значении.

Сведения заверяются печатью компании (при наличии) и росписями руководителя и главного бухгалтера с расшифровкой.

Итоговой записью книги является фиксирование даты заверения данных о количестве страниц в документе в книге.

Инструкция и порядок заполнения формы КО-4 на бумажном носителе

Следуя новым Указаниям, порядок оформления кассовой документации подразделяется на обычный и упрощенный (ИП и малый бизнес). Обычные условия распространяются на все юридические компании, за исключением кредитных учреждений.

Также отдельными документами должны оформляться все операции по приходу и расходу наличности в пределах деятельности платежного агента.

Новый Указ Центрального банка не изменил существующие унифицированные формы бланков.

Алгоритм заполнения КО-4:

- фиксируется число, месяц и год в шапке документа, осуществляется проверка нумерации страниц;

- проставляется цифрами остаток на начало дня, который должен соответствовать остаткам на конец дня предыдущего листа книги (последней страницы предшествующего года);

- проставляются номера приходных и расходных ордеров (нумерация ПКО и РКО хронологическая сквозная);

- записываются сведения об источниках поступления денежных средств, о ФИО получателя, о направлении расходов;

- фиксируется номер субсчета, корреспондирующего счета (50 — «Касса» в корреспонденции с другими счетами: 51 «Расчетный счет», 70 «Заработная плата», 71 «Подотчетные суммы»), частные предприниматели данный столбец не заполняют;

- отражаются суммы в графах приход и расход в рублях и копейках;

- вносится сумма всего расхода и прихода в графе «перенос»;

- записывается итоговые суммы прихода и расхода за рабочий день;

- проставляется остаток денежных средств по формуле: остаток на начало+приход-расход;

- проставляются количество приходных и расходных ордеров.

Денежными документами также считаются: оплаченные талоны на ГСМ, питание, путевки, почтовые марки, конверты с марками и иные бланки, имеющие стоимость и хранящиеся у кассира.

Кто должен подписывать?

В кассовом журнале автографы проставляют кассир и бухгалтер. При отсутствии второго расписывается непосредственный глава фирмы.

Если кассовые операции осуществляются частным предпринимателем, то наличие только его подписи будет соответствовать нормам.

Кассовая дисциплина и ведение кассовых операций

Когда говорят о ведении кассовых операций как составной части кассовой дисциплины, имеют в виду ряд обязательных моментов.

Лимитирование остатка денег в кассе, лимит кассы — это разрешенное количество денег в кассе на конец дня. Юрлицо устанавливает его самостоятельно, используя готовые формулы из приложения к документу №3210-У. Чаще всего за основу берут объем поступлений наличности за определенный период и формулу L= V/P*Nc, где V и P соответственно — объем поступившей денежной массы и расчетный период (последний берется в рабочих днях, не более 92). Nc здесь число дней между сдачами денег в банк.

Пример: Расчетный период – декабрь, в месяце 21 рабочий день. Полученная выручка 756 000 рублей. Наличность сдается по договоренности с банком раз в два дня. L= 756000/21*2= 72000 рублей.

Аналогично применяется формула для расчета по выдаче денежных средств, но берется объем выданных денег за определенный период и число дней между моментами получения средств в банке. Из расчета исключаются суммы на зарплату и социальные выплаты.

В дни выплаты зарплаты и иных подобных выплат лимит кассы может быть превышен без последствий для организации, в остальные дни излишек денег должен сдаваться в банк. В обособленных подразделениях физлица из головного офиса могут устанавливаться свои кассовые лимиты.

До сегодняшнего дня актуален лимит по расчетам юрлиц наличными – 100 тыс. рублей по одному договору. Лимит не касается расчетов между юрицом и физлицом.

Функции кассира может взять на себя специально принятый работник, другой работник, на которого возложены эти функции либо сам руководитель. Их также может выполнять сотрудник специализированной фирмы, с которой у организации заключен договор на бухгалтерское обслуживание.

Ведение кассовых операций должно осуществляться строго по правилам бухгалтерского учета:

- Поступление и расход наличности оформляется приходным и расходным кассовыми ордерами (ПКО, РКО) унифицированной формы.

- ПКО может выписываться на общую сумму на основании нескольких чеков ККТ, по окончании проведения операции по кассе.

- Выдаются деньги гражданину, вписанному в РКО, по паспорту, предъявляемому им (либо иному документу, удостоверяющему личность).

- Документы подписывают кассир и бухгалтер (главный бухгалтер), а если они отсутствуют – руководитель.

- Когда деньги получаются или сдаются в кассу, лицо, взаимодействующее с кассиром, процесс пересчета должно видеть лично.

- Выдача выплат за труд и аналогичных сумм осуществляется по ведомостям, в которых получатель собственноручно расписывается. После закрытия на всю сумму по ведомости оформляется один РКО. Возможно оформить разовую выплату сразу через РКО, без ведомости.

- Под отчет деньги из кассы выдаются по заявлению получателя, с подписью руководителя, либо по распоряжению руководителя. Унифицированной формы у этих документов нет.

- Деньги могут выдаваться из кассы по доверенности от получателя. Если доверенность одна, используется в разных фирмах, гражданин предоставляет копии, которые заверяются у юрлица. Если выдача происходит неоднократно, у одного и того же юрлица, оригинал отдается на хранение кассиру, если необходимо, с него делается копия, а к документам на завершающий платеж прикладывается оригинал.

- Унифицированная кассовая книга считается обязательной к использованию. В ней по данным приходных и расходных КО ежедневно фиксируется движение наличности, определяется кассовый остаток на конец дня. В обособленных подразделениях ведутся свои кассовые книги, и копии листов передаются в главную управленческую структуру для свода данных (п. 4.6 Указания №3210-У).

- В крупных организациях может быть несколько касс. Тогда старший кассир ведет учет передачи наличных в Книге учета принятых и выданных денежных средств. Ее форма унифицирована, так же как и кассовой.

- Кассовые документы, кроме привычной бумажной, могут иметь и электронную форму. Бумажные документы могут быть предварительно набраны на компьютере, а затем распечатаны. Они подписываются физическими подписями ответственных лиц. Во все документы на бумаге, в том числе и кассовую книгу, можно вносить правки и заверять подписями исполнителей. Исключение составляют РКО и ПКО. Они никогда не исправляются.

- В документы электронного формата исправления не вносятся. Они подписываются ЭЦП. Как и бумажным, электронным кассовым документам должна быть обеспечена сохранность, неизменность отраженных в них данных.

Расходование наличной выручки

Кассовую выручку фирмы и ИП могут расходовать только на определенные цели. Так, нельзя тратить кассовую выручку на оплату аренды недвижимости, выдачу и возврат займов (процентов по ним), операции с ценными бумагами, организацию и проведение азартных игр. Прежде необходимо снять деньги с расчетного счета (указание Банка России от 07.10.2013 № 3073-У «Об осуществлении наличных расчетов»). При этом ИП может использовать банковскую карту, оформленную на него как на физическое лицо, а не как на ИП. Действующий порядок это не запрещает. При этом суммы, снятые предпринимателем с личного расчетного счета и внесенные в кассу, не отражаются в его налоговом учете (письмо Минфина России от 08.07.2009 № 03-11-09/241).

| Цель | Предельная величина наличных расчетов |

|---|---|

| Зарплата и иные выплаты социального характера | Ограничений нет |

| Выдача наличных предпринимателю на личные нужды, не связанные с предпринимательской деятельностью | Ограничений нет |

| Оплата товаров (кроме ценных бумаг), работ, услуг | 100 000 руб. в рамках одного договора |

| Выдача денег работникам под отчет | Ограничений нет |

| Возврат за оплаченные ранее наличными и возвращенные товары, невыполненные работы, неоказанные услуги | 100 000 руб. в рамках одного договора |

| Выдача наличных при осуществлении операций банковским платежным агентом | 100 000 руб. в рамках одного договора |

Одно из основных нарушений кассовой дисциплины – превышение лимита расчетов наличными. При расчетах наличными деньгами действует лимит в 100 тысяч рублей. Но не всегда ясно, как его считать. К примеру, какие суммы нужно учитывать, чтобы не нарушить лимит, если стороны не оформили договор на бумаге, или когда вместо одного договора оформили несколько однотипных, чтобы разбить платежи и сделать их меньше 100 тысяч рублей?

Лимит расчетов наличными денежными средствами действует в рамках одного договора (пункт 6 указания Банка России от 07.10.2013 № 3073-У). Однако компании иногда не оформляют договор письменно. Например, когда поставщик выставляет счет на оплату, а затем отгружает покупателю товары по накладной. В этом случае лимит нужно считать по каждой отгрузке товаров. Ведь договор необязательно заключать в виде единого документа (пункт 3 статьи 434 ГК РФ).

Если поставщик выписывает покупателю счет, в котором указаны наименование и количество товаров, то этот документ является офертой, то есть предложением заключить договор. Оплата счета означает, что покупатель принял предложение на сделку и согласен с ценой (пункт 1 статьи 435, статья 438 ГК РФ). Поэтому в данном случае компании заключают разовые сделки купли-продажи (постановление Восьмого арбитражного апелляционного суда от 17.12.2013 по делу № А75-4466/2013).

Таким образом, покупатель может оплатить товары наличными деньгами, если их суммарная стоимость по накладной не превышает 100 тысяч рублей. Но претензии инспекторов возможны, если у компании действует долгосрочный договор поставки. Тогда безопаснее определять лимит по этому договору с учетом всех разовых поставок товаров. Иначе инспекторы могут оштрафовать покупателя или поставщика. Впрочем, если в накладных и счетах-фактурах поставщик не приводит ссылку на основной договор, то штраф можно оспорить в суде (постановление Третьего арбитражного апелляционного суда от 09.04.2013 по делу № А33-18496/2012).

Некоторые компании считают, что лимит действует при расчетах в течение одного дня, поэтому перечисляют оплату контрагенту несколькими платежами, например в течение недели. Однако лимит распространяется на один договор и от периодичности платежей не зависит. Но если с контрагентом заключили несколько разных договоров, то компания вправе рассчитываться по ним на сумму более 100 тысяч рублей, в том числе в течение дня.

Как по правилам кассовой дисциплины происходит выдача денег подотчетным лицам

Подотчетные деньги – это наличность, выдаваемая работнику для оплаты хозяйственных расходов, командировочных и иных нужд предприятия.

Для выдачи таких денег обязательно заявление от сотрудника, получаемого деньги, в котором необходимо указать полную сумму, период и цель их получения. На заявлении должна быть подпись руководителя.

В случае оплаты хозяйственных или иных расходов предприятия собственными средствами сотрудника, они подлежат возмещению также на основании заявления, в котором обязательно должно быть указано, что «у сотрудника отсутствует задолженность по ранее выданным авансам». Это является требованием законодательства, согласно которому сотрудник перед получением отчетных денег должен полностью отчитаться по полученным ранее авансам.

На предоставление отчета по истраченным денежным средствам сотруднику дается 3 рабочих дня с момента истечения срока, на который денежные средства были выданы, либо со дня выхода на работу. Расходы подтверждаются соответствующими чеками, которые прикладываются к авансовому отчету. Это необходимо для принятия их к зачету как расходов и правильному исчислению налогооблагаемой базы. Кроме того, на денежные средства, потраченные без подтверждающих документов, необходимо уплатить страховые взносы и удержать НДФЛ.

Ограничение в выдаче денег по правилам

Также следует уделять пристальное внимание проведению наличных расчетов между субъектами хозяйствования. Это не относится на расчеты с физическими лицами

Юридические лица и ИП могут осуществлять между собой расчеты наличными, но не более 100 тысяч рублей в пределах одного договора.

Это ограничение не применяется также при выдаче из кассы заработной платы работникам, подотчетных денежных средств работнику – физическому лицу, если эти деньги не планируется использовать на оплату товаров и услуг от имени организации на основании доверенности.

Кому и когда можно брать деньги из кассы на личные нужны

Любые доходы организации принадлежат непосредственно организации. Поэтому оплата личных нужд учредителей, даже если он всего один, из кассы предприятия производиться не может.

Это не распространяется на ИП, которые могут использовать деньги как из кассы, так и с расчетного счета в любых количествах при условии отсутствия задолженностей по уплате страховых и налоговых взносов.

В случае отсутствия у индивидуального предпринимателя приказа об отмене ведения кассовых документов, для получения наличности из кассы, должен быть обязательно оформлен расходный ордер, содержащий следующую формулировку: «Выдача денежных средств предпринимателю на собственные нужды» или «Передача предпринимателю доходов от текущей деятельности».

Кассовая книга

Начало кассовой книги соответствует началу календарного года. Ведется она в форме журнала, состоящего из пятидесяти (или ста) страниц, с указанием на титуле срока действия. В ситуации, когда книга заканчивается до того как закончился календарный год, то заводят еще одну книгу, в которой записи продолжают вести в хронологическом порядке. На этом экземпляре тоже указывают дату начала ее ведения и дату окончания. Такая организация ведения дает возможность установить последовательность кассовых книг. По предыдущим указаниям, было необходимо пронумеровать, прошить все листы и скрепить подписью ответственного лица и печатью. ИП обязаны вести кассу, если у них имеется кассовый аппарат.

По новым указаниям центрального банка, действующим на данный момент, эти требования отменены. Индивидуальный предприниматель имеет право не определять кассовый лимит. Если предприниматель оформляет кассовую книгу, то при выписке приходно-расходной документации, выручку в кассу он оформляет с помощью одного приходного ордера, выписанного на общую сумму оформленных за рабочий день документов. В организации ведение книги — обязанность кассира, он же принимает деньги и вносит записи в журнал. По окончании рабочего дня кассиром передается остаток наличных и все первичные документы бухгалтеру, который подписывает этот лист в журнале (это может сделать и руководитель в отсутствие бухгалтера). Индивидуальный предприниматель проводит, как правило, эту процедуру лично.

Способ формирования кассовой книги в электронном варианте тоже допускается. Здесь есть две возможности: кассовая книга оформляется в электронном виде, а потом переносится на бумажные носители. Если пользоваться вторым вариантом, то кассовую книгу ведут полностью в электронном виде, применяя электронно-цифровую подпись. В первом случае, эта процедура существенных отличий от классического способа не имеет. Как вести бухгалтерию по кассе? Об этом далее.

Второй вариант оформления кассовой книги предполагает совершение следующих действий:

- С целью обеспечения защиты информации кассовой книги от доступа третьих лиц ставится пароль.

- Обязательно используется резервный накопитель или служебная информация сохраняется на сервер.

- Электронную подпись к кассовой книге оформляют согласно Закону № 63-ФЗ от 06.04.2011 года.

После того как ответственным лицом поставлена подпись в книге, исправления вносить в нее нельзя. При выполнении вышеперечисленных условий электронная кассовая книга приравнивается к бумажному варианту и распечатки не требует.

Как вести кассу в 1С 8. 3?

Кассовая книга может вестись как, так и в компьютерной программе. В «1С Бухгалтерия 8.3» кассовую книгу реализовали как отчет. Бухгалтер или кассир не должен делать для нее отдельные записи, тем более двойные. Достаточно осуществлять внесение первичных документов по поступлению и выдаче наличных. Кассовая книга будет автоматически сформирована на их основании.

Как вести форму № КО-4, когда у организации несколько операционных касс

Независимо от количества операционных касс вести кассовую книгу нужно в главной.

Но как тогда оприходовать всю наличную выручку? Не стоит беспокоиться, все предусмотрено, процедура такова. Движение денег в операционных кассах в течение дня отражают в журнале кассира-операциониста по форме № КМ-4. Ведут его по каждой ККТ. Затем наличную выручку из операционных передают в главную кассу. Там сотрудники и делают записи в кассовой книге. Основанием для них будут приходные кассовые ордера по форме № КО-1, которые составлены согласно контрольным лентам ККТ операционных касс.

Такой регламент предусмотрен пунктами 4.6 и 5.2 указания Банка России от 11 марта 2014 г. № 3210-У, указаниями, утвержденными постановлением Госкомстата России от 25 декабря 1998 г. № 132.

Проверить, правильно ли в кассовой книге отражено поступление наличных, а также их трата, можно по оборотам счета 50 «Касса». Это следует из Инструкции к плану счетов (счет 50) и абзаца 5 пункта 4.6 указания Банка России от 11 марта 2014 г. № 3210-У.

Работа с онлайн-кассой в «1С»

Перед началом работы с онлайн-кассой необходимо активировать возможность подключения онлайн-кассы. Для этого

необходимо перейти в раздел: Главное – Настройки – Функциональность – Банк и касса – установить флажок

«Онлайн-касса» (рис.44).

Рис.44. Настройки функциональности программы «1С:Бухгалтерия»

Подключение кассы к «1С»

Для подключения онлайн-кассы к программе необходимо перейти в раздел: Администрирование – Подключаемое

оборудование – Подключить новое (рис.45).

Рис.45. Подключение оборудования

В открывшейся форме указывается тип оборудования «ККТ с передачей данных». Выбирается драйвер оборудования из

выпадающего списка, организация (если их несколько в программе), рабочее место (по умолчанию будет указан

пользователь, под которым осуществляется настройка) и серийный номер ККТ. Также есть возможность указать

склад, если оборудование используется в розничном магазине, и параметры отправки электронных чеков (рис.

46).

Рис.46. Экземпляр подключаемого оборудования

После заполнения формы следует нажать «Параметры подключения» для установки драйвера оборудования

(рис.47, 48).

Рис.47. Установка внешней компоненты

Рис.48. Результат установки внешней компоненты

Для скачивания и установки основного компонента драйвера следует перейти на сайт поставщика (рис. 49).

Рис.49. Информационное сообщение для установки основной компоненты

драйвера

После того, как драйвера будут полностью установлены, программа предложит задать настройки ККМ и выполнить

тест устройства.

ККТ в обязательном порядке должна быть зарегистрирована в ФНС. Таким образом, у оборудования появляется

уникальный номер.

Если вы хотите узнать больше о возможностях «1С:Бухгалтерии» или у вас возникли вопросы по функционалу

работы с кассой, обратитесь к нашим специалистам с помощью формы обратной связи на сайте. Мы перезвоним

вам в кратчайшие сроки.

Регистрация фискального накопителя

После успешной настройки онлайн-кассы в «1С» необходимо произвести регистрацию фискального накопителя.

Сделать это можно также в программе «1С». Для этого необходимо зайти в элемент справочника «Подключаемое

оборудование», перейти на закладку «Фискальные данные» и выбрать операцию «Регистрация (рис. 50).

Рис.50. Выбор операции с фискальным накопителем

В открывшейся форме указываются: ранее полученный в ФНС регистрационный номер ККТ, реквизиты организации,

система налогообложения, реквизиты оператора фискальных данных (рис.51).

Рис.51. Регистрация фискального накопителя

При нажатии «Продолжить операцию» внесенная информация сохранится в карточке ККТ, а кассовый аппарат выдаст

отчет. Данные из отчета необходимо указать в личном кабинете на сайте ФНС для завершения регистрации.

Работа онлайн-кассы в «1С»: пошаговая инструкция

Перед началом работы кассир должен открыть кассовую смену. Сделать это можно в разделе: Банк и касса –

Управление фискальным устройством – Открыть смену (рис.52, 53).

Рис.52. Управление фискальным устройством

Рис.53. Открытие кассовой смены

Список открытых кассовых смен можно просмотреть в разделе: Банк и касса – Кассовые смены, где будет

отображаться дата и время открытия кассовой смены.

В зависимости от вида операции и способа организации торговли чек можно пробить из различных документов:

- Поступление наличных;

- Выдача наличных;

- Операции по платежным картам;

- Поступление на расчетный счет;

- Списание с расчетного счета;

- Возврат товаров от покупателя;

- Розничная продажа (чек) и др.

Для пробития чека необходимо открыть учетный документ, проверить правильность его заполнения и нажать на

кнопку «Принять оплату» (в некоторых документах кнопка «Чек»). При этом откроется форма, где можно выбрать

способ оплаты, указать нужно ли печатать чек и принять оплату (рис.54).

Рис.54. Прием оплаты в «1С»

Для завершения работы с онлайн-кассой необходимо закрыть кассовую смену. Выполнить функцию «Закрыть смену»

можно из «Управления фискальным устройством», из «Кассовой смены» или из журнала документов «Розничные

продажи (чек)» (рис.55).

Рис.55. Закрытие смены

Формирование отчета кассира в «1С»

После закрытия кассовой смены автоматически формируется документ «Отчет о розничных продажах», из которого

можно распечатать справку-отчет кассира по форме КМ-6.

На данный момент формирование отчета не является обязательным, но отчет может быть полезен для ведения учета

внутри компании (рис. 56).

Рис.56. Отчет о розничных продажах