- Допустимы ли в первичке небольшие погрешности

- Общие правила для оформления и исправления первичных учетных документов

- Могут ли сводные учетные регистры иметь изменения?

- Какие поправки допускаются?

- Порядок внесения

- Внесение исправлений в трудовую книгу

- Исправление в отчетности

- Исправления в бумажных бухгалтерских документах

- Бухгалтерская справка

- Можно ли по закону вносить исправления в кассовые документы – правила и случаи внесения изменений

- * * *

- Учётные регистры для первичных документов

- Какой документ считается неправильно составленным?

- Каковы основные способы исправления документа?

- Срок хранения первичных документов

- Исправление в счетах-фактуры

- Вносим исправления в первичный документ, выставленный в электронном виде

- Порядок оформления первичных документов

- Требования к содержанию и оформлению первичных учетных документов

- Какая ответственность предусмотрена за отсутствие первичных документов

Допустимы ли в первичке небольшие погрешности

Т.И. Тарасова, налоговый консультант

Кто не работает, тот не ошибается. Правда, каждый бухгалтер должен четко знать, какие его ошибки и недочеты могут сыграть роковую роль в деятельности учреждения, а какие нет, а также уметь грамотно и своевременно исправлять их.

Общие правила для оформления и исправления первичных учетных документов

В статье 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» (далее – Закон № 402-ФЗ) перечислены обязательные реквизиты первичного учетного документа. При этом прежнее требование использовать непременно унифицированные формы таких документов (за редкими исключениями) из закона исключено. Теперь формы первичных учетных документов утверждает руководитель экономического субъекта по представлению должностного лица, на которое возложено ведение бухгалтерского учета (п. 4 ст. 9 Закона № 402-ФЗ). Исключение составляют только организации государственного сектора, для которых формы первичных учетных документов устанавливаются в соответствии с бюджетным законодательством РФ. Обязательными реквизитами первичного учетного документа являются (п. 2 ст. 9 Закона № 402-ФЗ): 1) наименование документа; 2) дата составления документа;

Обратите внимание. Доступ к полному содержимому данного документа ограничен

В данном случае предоставлена только часть документа для ознакомления и избежания плагиата наших наработок. Для получения доступа к полным и бесплатным ресурсам портала Вам достаточно зарегистрироваться и войти в систему. Удобно работать в расширенном режиме с получением доступа к платным ресурсам портала, согласно прейскуранту.

По мнению ФНС России, мелкие ошибки, допущенные при оформлении первичных учетных документов, допустимы. Такие ошибки не являются основанием для отказа в принятии соответствующих расходов для целей налогообложения прибыли. Подробности — в недавно опубликованном письме ведомства от 28.08.14 № 03-03-10/43034.

Могут ли сводные учетные регистры иметь изменения?

Указанием ЦБ РФ, зарегистрированным 11.03.2014 под номером 3210-У, строго запрещается корректировать уже внесенные сведения в кассовых бумагах – заполненных бланках РКО/ПКО.

Однако этот же нормативный акт допускает надлежащее внесение изменений в платежную ведомость, регистрационный журнал РКО/ПКО и, конечно же, кассовую книгу.

Какие поправки допускаются?

Корректировка первичных учетных бумаг регламентируется Законом РФ «О бухучете», зарегистрированном под номером 402-ФЗ. Конкретные требования предписываются статьей 9 (пунктом 7) этого нормативного акта.

Так, разрешается применять следующие способы исправления учетных документов:

- Первый способ – корректные сведения вносятся непосредственно в первоначальный (исходный) вариант ошибочного документа. Неправильные значения зачеркиваются одной линией (исправляемое значение должно после этого читаться). Над перечеркнутым значением указывается корректное число или правильный текст. Возле внесенного изменения прописывается формулировка «Исправлено», которая подписывается (заверяется) уполномоченными субъектами. Подписи расшифровываются. Проставляется дата совершенной корректировки.

- Второй способ – составляется корректирующий (исправляющий) документ по принципу, аналогичному формированию счета-фактуры с корректировочными целями.

- Третий способ – чтобы аннулировать документы, проведенные ранее, следует применить способ красного сторнирования.

Порядок внесения

Корректирующую жидкость однозначно не разрешается применять для внесения каких-либо изменений в уже составленные кассовые бумаги.

Допускаются только те исправления, которые выполняются следующим образом:

- Надпись, которая была внесена ошибочно, перечеркивается. Однако зачеркивать её следует так, чтобы она потом отчетливо читалась.

- Нужное исправление вносится непосредственно над перечеркнутой (ошибочной) надписью. Такая корректировка подразумевает прописывание корректного текста или правильной суммы.

- На незанятых полях исправляемого документа или непосредственно возле исправленной надписи следует проставить текстовое обозначение «Исправлено». Ответственные субъекты, уполномоченные составлять кассовую документацию, в обязательном порядке подписывают данное обозначение.

- Производится обязательная расшифровка всех проставленных подписей с указанием реальной даты внесения соответствующей корректировки.

- Аналогичной корректировке подлежат все экземпляры исправленной бумаги.

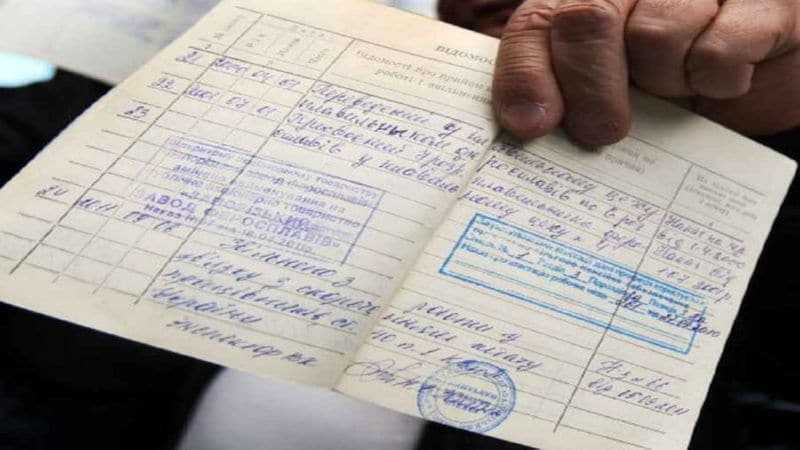

Внесение исправлений в трудовую книгу

Чаще всего исправления в трудовой книге необходимы в том случае, когда сотрудник меняет свою фамилию. В этом случае, исправления фиксируются на титульном листе. После того как неправильная информация будет перечеркнута, указываются новые сведения. После внесения изменения, на внутренней стороне «корочки» делается отметка:

«Фамилия Рыбкина исправлена на Михайлова на основании паспортных сведений (свидетельства о заключении брака)». После фиксации данной отметки необходимо указать номер документа, использующегося в качестве основания для коррекции данных. В обязательном порядке указывается дата внесения исправлений и ФИО должностного лица, который внес данную отметку.

Исправленная информация должна быть заверена фирменной печатью организации. При внесении изменений в графу об уровне образовании или имени все исправления указываются аналогичным способом.

«Исправленному верить» в трудовой книжке, образец:

В первичные учетные документы можно вносить исправления

В первичные учетные документы можно вносить исправления

Давайте рассмотрим порядок внесения исправления в разделе «Сведения о трудовой деятельности». В этом разделе указывается следующая информация:

- перевод на другую должность;

- присвоение новой квалификации;

- изменение в названии компании.

При наличии ошибок в данном разделе, зачеркивать надпись не рекомендуется. Для внесения правильной информации делается новая отметка. При этом новой записи присваивается свой порядковый номер. После этого, каждый пункт данного раздела заполняется правильной информацией. В том случае, когда ошибка допускается в записи об увольнении сотрудника, потребуется сделать новую отметку. Новая запись также заверяется фирменной печатью и подписью должностного лица.

Ранее, исправление неверной записи допускалось только тем человеком, что сделал неправильную отметку. Согласно действующему законодательству, внести корректную информацию может текущий работодатель. Это означает, что руководителю необходимо составить соответствующий документ, о наличии ошибки в трудовой книге нового сотрудника. На основании этого документа указывается новая информация.

В том случае, когда у нового сотрудника выявляется наличие неточной записи в трудовой книге, новый работодатель может самостоятельно устранить найденную ошибку. Также сотруднику предоставляется право обратиться на прошлое место трудовой деятельности для того, чтобы отдел кадров исправил допущенную опечатку или неточность в формулировках

Важно обратить внимание на то, что текущему руководителю необходимо оказать всяческую поддержку своему сотруднику. В качестве основания для внесения изменений в трудовую книгу могут использоваться приказы об увольнении или приеме работника

Исправление в отчетности

К отчетным документам, в которых не допускаются исправления с помощью корректора или аналогичных средств, относятся расчет по страховым взносам и налоговые декларации:

- по НДС;

- по налогу на прибыль;

- по налогу на имущество;

- по транспортному налогу;

- по налогу, уплачиваемому в связи с применением УСН;

- по ЕНВД для отдельных видов деятельности.

В расчете по начисленным и уплаченным страховым взносам на ОСС от НС и профзаболеваний исправления производятся следующим образом:

- неправильное значение показателя перечеркивают;

- вписывают верное значение показателя;

- под исправлением ставится подпись страхователя, либо его представителя, а также дата исправления.

Если в компании используется печать, то исправления необходимо ею заверить.

Исправления в бумажных бухгалтерских документах

Для такой ситуации подходит порядок правки «первички», описанный в Положении о документах и документообороте: неверный текст (сумма) зачеркивается, а над ним указываются верные данные. Зачеркивание производится одной чертой, чтобы можно было прочесть исправленное. Сама корректировка должна быть оговорена надписью «Исправлено» и подтверждена подписями лиц, изначально подписавших документ, которым следует проставить на документе дату исправления.

В целом ничего сложного, но бухгалтерам такой порядок не нравится, тем более что он неприменим для исправления кассовых и банковских документов. Не стоит править исходный документ и тогда, когда в нем сразу несколько ошибок (подобные действия могут привести к нечитаемости документа).

Читатель может поинтересоваться: почему бы не воспользоваться Рекомендацией Р-41/2013-КпР «Внесение исправлений в документы»? Дело в том, что ее составители привели примеры исправлений в документах в связи с изменением количественных и стоимостных показателей операции, но не уделили внимания рассмотренным выше ситуациям.

Бухгалтерская справка

Если ошибку допустили в счетах бухучета при записи хозяйственной операции, то оформляется бухгалтерская справка, которая будет свидетельствовать о том, что были внесены исправления в проводки. Основанием для этого является то, что согласно закону «О бухгалтерском учете» данные, отражаемые в учетных регистрах производятся на основе первички. Данная справка необходима для того, чтобы реализовать исправление данных, а также для подтверждения факта допущения ошибки. В учетные регистры верные данные переносятся уже на основании справки.

Оформляют справку в свободной форме с обязательным указанием реквизитов, закрепленных в законе.

Можно ли по закону вносить исправления в кассовые документы – правила и случаи внесения изменений

У специалистов по бухучету наличных транзакций иногда возникает вопрос о том, разрешаются ли ошибки, неточности и соответствующие корректировки в кассовых бумагах.

Точный ответ предопределяется разновидностью исправляемого документа и значительностью обнаруженного недочета.

Одни описки или опечатки приводят к явному искажению финансовой и налоговой отчетности, другие могут самым неблагоприятным образом отразиться на налоговых обязательствах хозяйствующего субъекта, а некоторые просто не выявляются при проверке и впоследствии остаются незамеченными.

Допускается ли вообще исправление каких-либо кассовых бумаг?

Как правильно вносятся изменения в подобную документацию, если это не запрещается нормами актуального законодательства?

* * *

Поскольку бухгалтерское законодательство не устанавливает жестких правил в части внесения исправлений в первичные учетные документы, бухгалтеры обладают некоторой долей свободы, главное, чтобы были соблюдены минимальные требования, установленные ч. 7 ст. 9 Закона о бухгалтерском учете. Так, внести исправление в первичный документ, выставленный на бумажном носителе, можно методом внесения исправлений в исходный первичный документ либо методом выставления корректирующего документа.

Внесение исправлений в первичные учетные документы, выставленные в электронном виде, по техническим причинам возможно лишь путем составления корректирующего документа (по аналогии с исправленными счетами-фактурами).

Порядок внесения исправлений в универсальный передаточный документ зависит от того, в каком качестве применяется этот документ на предприятии: в УПД со статусом 1 исправления вносятся путем составления корректировочного документа, в УПД со статусом 2 — любым не противоречащим бухгалтерскому законодательству способом.

С.В.Манохова

Эксперт журнала

«Пищевая промышленность:

бухгалтерский учет

и налогообложение»

Учётные регистры для первичных документов

Бухгалтерия должна проводить обработку первичной документации. Для этого каждый оформленный первичный документ должен быть поставлен на учёт. Если бухгалтерия ведётся в автоматическом режиме с помощью компьютерной программы, регистры формируются сразу же, как только ответственный сотрудник «проведёт» документ.

Если же учёт ведётся вручную, то должны быть журналы учёта по каждому виду оформляемой документации. Кроме того, регистры оформляются в виде сводных таблиц, которые должны быть оформлены по установленным требованиям. Их нужно выполнять, чтобы не запутаться в количестве справок, ведомостей и накладных.

Учетные регистры позволяют систематизировать первичную документацию и не потеряться в ее количестве

Существует классификация регистров:

- по назначению. В данной группе выделяют хронологические (формируются по мере того, как оформляется «первичка») и систематические (документы записываются по их классифицирующим признакам). В идеале, на каждом предприятии должны формироваться синхронические регистры – совокупность хронологических и систематических;

- по обобщению данных. Здесь выделяют интегрированные (признак формирования от частного к общему) и дифференцированные (наоборот, от общего к частному);

- по внешнему виду. Выделяют карточки, книжки, электронные носители.

Какой документ считается неправильно составленным?

Раньше ответ на этот вопрос лежал на поверхности: некорректной считалась «первичка», составленная с нарушением указаний по оформлению унифицированных форм первичной учетной документации. Причем указания имели достаточно общую направленность и учитывали не все возможные ситуации (например, «первичка» по учету объектов ОС включала много различной информации, часть которой была лишней при возведении объекта собственными силами хозяйствующего субъекта, но, к сожалению, это приходилось доказывать ревизорам в судебном порядке. См. Постановление Девятого арбитражного апелляционного суда от 24.02.2014 N 09АП-2887/2014).

Сейчас унифицированная «первичка» не обязательна и если бухгалтер самостоятельно разработал документы по учету хозяйственных операций, то нарушениями считаются также отступления от правил их составления, которые опять же разрабатываются хозяйствующим субъектом. Партнер о них знать не обязан. Единственное, он может проверить самостоятельно разработанную «первичку» на наличие минимально необходимых реквизитов, названных в ст. 9 Закона о бухгалтерском учете. При отсутствии или неправильности одного из них документ вряд ли будет корректной «первичкой». Еще один повод считать документ неправильно составленным — расхождение данных в нем с информацией из других источников, например со сведениями заключенного между сторонами сделки договора. В таком случае претензии может предъявить партнер, оспорив легитимность документа с ошибочными данными.

Здесь нелишне напомнить, что согласно п. 2.17 Положения о документах и документообороте документы, поступающие в бухгалтерию, подлежат обязательной проверке по форме (полнота и правильность оформления, реквизитов) и содержанию (законность документированных операций, логическая увязка отдельных показателей).

Еще сложности возникают в случае, если с момента составления документа до совершения хозяйственной операции изменились стоимостные или количественные показатели. Хотя Закон о бухгалтерском учете обязывает составлять первичный документ при совершении факта хозяйственной жизни (а если это не представляется возможным — непосредственно после его окончания), не исключено, что при совершении операции ее показатели (например, цены на товары, работы, услуги), ранее заявленные в уже выписанном документе, изменились (повысились или понизились). Тогда тоже возникает необходимость подкорректировать «первичку».

Каковы основные способы исправления документа?

Во всех перечисленных случаях исправление бухгалтерских документов сводится к двум вариантам:

- внесение исправлений в изначальный первичный документ;

- выставление нового документа, который:

- корректирует сведения первоначального документа путем дополнений;

- или полностью отменяет данные первоначальной «первички».

По логике финансистов, в Законе о бухгалтерском учете предусмотрен первый из обозначенных способов корректировки документа, а второй — в рекомендованном ими акте налогового законодательства, Правилах заполнения счета-фактуры.

Как сделать выбор? В зависимости от ситуации. Все определяется видом составленного документа и сущностью необходимого исправления.

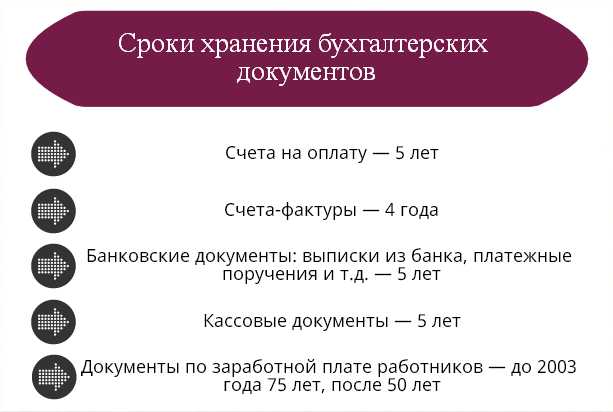

Срок хранения первичных документов

Каждое юридическое лицо или предприниматель обязаны хранить документы, касающиеся их хозяйственной деятельности, у себя. Существуют сроки хранения, которые нужно соблюдать. Все документы должны храниться не менее 5 лет. Это связано с тем, что проверяющие органы, в частности ФНС, осуществляют проверку каждые 3 года.

Проверенные бумаги убирают в свой архив, но в доступное место. По истечении срока хранения, руководство компании должно действовать так:

- Создать специальную комиссию из руководителей подразделений и других ответственных лиц. Это делается приказом по предприятию;

- Потом отдельно издаётся приказ об уничтожении документации, которая хранится уже более 5 лет;

- Документы не выкидываются, а сжигаются или пропускаются через измельчитель;

- Вся уничтожаемая документация должна быть внесена в специальный реестр, на основании которого составляется акт;

- Он подписывается всеми ответственными лицами.

Законодательно прописан отдельный срок хранения для документов, связанных с начислением заработной платы, уплаты по ней налогов и отчислений в ПФР – не менее 75 лет. Но хранить их можно не у себя на предприятии, а в архиве муниципального образования. Порядок действий примерно такой же, как при уничтожении:

- создаётся комиссия по приказу;

- бумаги переписываются в отдельный реестр;

- потом их увозят, работник архива выдаёт документ о принятии;

- составляется акт.

За нарушение сроков предусмотрена ответственность.

Исправление в счетах-фактуры

Порядок, по которому происходит исправление в счетах-фактурах определяется постановлением №1137 от 26.12.2011. В зависимости от того, какая совершена ошибка, компании потребуется составить корректирующий счет-фактуру, либо внести в исправления в ошибочный документ. Если обнаружится, что в счет-фактуре есть ошибка, но она не препятствует налоговым органам установить продавца, покупателя, имущественные права, наименование товаров, их стоимость и т.д., то новые счета-фактуры могут не составляться. Например, если в счет-фактуре указано неверно наименование товара, то потребуется составить новый документ, так как в данном случае налогоплательщик право на вычет по НДС утратит.

Вносим исправления в первичный документ, выставленный в электронном виде

По понятным причинам в Положении о документах и документообороте в бухгалтерском учете, датированном прошлым веком, ничего не сказано о порядке внесения исправлений в документы, выставленные в электронном виде. Ввиду технических особенностей оформления последних вносить исправления в них возможно лишь путем составления нового исправленного документа. Главное, чтобы в этом документе фигурировала дата внесения исправления и можно было идентифицировать документ, в который вносятся исправления. Требование о наличии подписи лиц, составивших первоначальный документ, достигается, как правило, проставлением цифровой подписи.

Отметим, что, если организации обмениваются первичными учетными документами, составленными по Форматам, утвержденным Приказом ФНС России от 21.03.2012 N ММВ-7-6/172@ (в частности, унифицированной формой первичной учетной документации по учету торговых операций ТОРГ-12, утвержденной Постановлением Госкомстата России от 25.12.1998 N 132, актом приемки-сдачи работ (услуг)), выполнить требование о внесении в исправленный документ информации о дате внесения исправления можно путем ввода этой информации, а также информации о номере корректировки в «Информационное поле документа». Номер и дата исправленного электронного документа переносятся из первоначального ЭПД.

|

Первоначальная товарная накладная |

Исправленная товарная накладная |

|||

|

Номер документа |

Дата составления |

исправление |

Номер документа |

Дата составления |

|

59 |

14.03.2014 |

59 |

14.03.2014 |

|

|

1 |

28.03.2014 |

Порядок оформления первичных документов

Первичным учетным документом оформляется каждый факт хозяйственной жизни: хозяйственная операция, сделка и др. Можно составлять один документ по нескольким связанным фактам хозяйственной жизни. В качестве первичных учетных документов вы можете использовать документы, составленные в процессе деятельности организации. К ним относятся гражданско-правовые договоры с контрагентами, приказы о приеме на работу или об увольнении, кассовые чеки, авансовые отчеты и др

Важно, чтобы эти документы удовлетворяли всем требованиям к содержанию и оформлению первичных учетных документов. Формы первичных учетных документов, применяемые в организации, определяет руководитель

Ему представляет эти формы должностное лицо, на которое возложено ведение бухгалтерского учета. Формы первичных учетных документов вы можете разработать самостоятельно или использовать унифицированные. Составьте первичный учетный документ при совершении факта хозяйственной жизни. Если это невозможно — сразу после его окончания. Закон N 402-ФЗ требует составлять первичный документ под каждый факт хозяйственной жизни. Но ФСБУ 27/2021 уточнил эти правила:

- Одним первичным учетным документом теперь можно оформить несколько связанных фактов хозяйственной жизни.

- Некоторые операции разрешено отражать в первичном документе не в момент их совершения, а с определенной периодичностью, например, за сутки, неделю, месяц, квартал.

Речь идет о двух видах таких операций:

- длящиеся — начисление процентов, амортизация активов, изменение стоимости активов и обязательств и т.п.;

- повторяющиеся — поставка товара, продукции партиями в разные даты по одному долгосрочному договору и т.п.

В этом случае периодичность составления первичных учетных документов определяется организацией исходя из существа факта хозяйственной жизни и требования рациональности и фиксируется в учетной политике. Первичный учетный документ для таких операций надо составлять на отчетную дату. Кстати, ранее подобный порядок допускался при реализации товаров, продукции, работ, услуг с применением ККТ. Обязательными являются формы первичных учетных документов, утвержденные уполномоченными органами в соответствии с законодательством. В их числе некоторые формы учета кассовых операций и транспортная накладная.

Требования к содержанию и оформлению первичных учетных документов

Пункт 2 статьи 9 Закона от 06.12.2011 N 402-ФЗ предусматривает всего семь обязательных реквизитов первичного документа:

- наименование документа;

- дата его составления;

- наименование составившей документ организации;

- содержание факта хозяйственной жизни: сделки, события или операции;

- величина натурального или денежного измерения факта хозяйственной жизни с указанием единиц измерения;

- должность лица (лиц), совершившего сделку (операцию) и ответственного за оформление сделки, либо ответственного за оформление свершившегося события;

- Ф.И.О. и подпись ответственного лица (лиц).

Перечень лиц, которые вправе подписывать первичные учетные документы, устанавливает руководитель организации. Составить первичный учетный документ вы можете как в бумажной, так и в электронной форме. Если вы создаете документы на бумажном носителе, записи в них производите средствами, которые обеспечивают сохранность записей в течение установленного срока хранения документов. Это могут быть чернила, шариковая ручка. При составлении документов в электронном виде необходимо обеспечить возможность изготовления их копий на бумажном носителе. Электронные документы подписывайте электронной подписью с учетом требований Закона об электронной подписи. Виды электронных подписей согласуйте с другими участниками электронного взаимодействия. В общем случае первичные учетные документы составляются на русском языке. Документ на иностранном языке должен содержать построчный перевод на русский язык. Исключение — ситуация, когда организация ведет деятельность в иностранном государстве и по его законодательству документы составляются на ее языке. В этом случае построчно переводится только регистр. Своевременно оформить первичные учетные документы, передать их в установленные сроки для отражения в бухгалтерском учете, обеспечить достоверность содержащихся в них данных должны те, кто составил и подписал данные документы. За несоблюдение названных требований организацию и ее руководителя могут привлечь к ответственности.

Какая ответственность предусмотрена за отсутствие первичных документов

Отсутствие (непредставление) первичных документов является правонарушением (ст. 106 НК РФ, ст. 2.1 КоАП РФ), за которое предусмотрена налоговая и административная ответственность.

Отсутствие первичных документов, счетов-фактур, а также регистров бухгалтерского и налогового учета признается грубым нарушением правил ведения учета доходов и расходов. Ответственность за него предусмотрена статьей 120 Налогового кодекса РФ.

Если такое нарушение было допущено в течение одного налогового периода, инспекция вправе оштрафовать организацию на сумму 10 000 руб. Если нарушение обнаружено в разных налоговых периодах, размер штрафа увеличится до 30 000 руб.

Нарушение, которое привело к занижению налоговой базы, повлечет за собой штраф в размере 20 процентов от суммы каждого неуплаченного налога, но не менее 40 000 руб.

Кроме того, по заявлению налоговой инспекции суд может применить к должностным лицам организации административную ответственность в виде штрафа на сумму от 300 до 500 руб. за непредставление первичных документов, необходимых для налогового контроля (ч. 1 ст. 23.1, ч. 1 ст. 15.6 КоАП РФ).

Должностным лицам организаций, которые относятся к субъектам малого и среднего предпринимательства, инспекторы могут заменить административный штраф на предупреждение, если:

- нарушение совершили впервые;

- нет материального ущерба;

- нет угрозы возникновения природных или техногенных чрезвычайных ситуаций;

- нет вреда или угрозы: – жизни и здоровью людей; – животным и растительности, окружающей среде; – памятникам истории и культуры; – безопасности России.

Части 3 статьи 1.4, части 3 статьи 3.4, части 3.5 статьи 4.1, статьи 4.1.1 Кодекса РФ об административных правонарушениях.

Наказание по заявлению налоговой инспекции назначает суд (ч. 1 ст. 23.1, ст. 15.11 КоАП РФ).

В каждом конкретном случае виновный в правонарушении устанавливается индивидуально. При этом суды исходят из того, что руководитель отвечает за организацию бухучета, а главный бухгалтер – за его правильное ведение и своевременное составление отчетности (п. 24 постановления Пленума Верховного суда РФ от 24 октября 2006 г. № 18). Поэтому субъектом такого правонарушения обычно признается главный бухгалтер (бухгалтер с правами главного). Руководитель организации может быть признан виновным:

- если в организации вообще не было главного бухгалтера (постановление Верховного суда РФ от 9 июня 2005 г. № 77-ад06-2);

- если ведение учета и расчет налогов были переданы специализированной организации (п. 26 постановления Пленума Верховного суда РФ от 24 октября 2006 г. № 18);

- если причиной нарушения стало письменное распоряжение руководителя, с которым главный бухгалтер был не согласен (п. 25 постановления Пленума Верховного суда РФ от 24 октября 2006 г. № 18).