- Законодательные акты по теме

- Проводки у комитента без вознаграждения без ндс

- Договор комиссии в бухучете с точки зрения комиссионера

- Ндс у комитента

- КОМИССИОННОЕ ВОЗНАГРАЖДЕНИЕ

- Бухгалтерский учет

- Особенности учета у агента

- Правила комиссионной торговли

- Оплата

- Типичные ошибки в учете у комиссионера

- Практическое оформление операций комиссии

- Комиссионер покупает товары для комитента

- Пример проводок договора комиссии усн

- Налоговый учет

- Комиссионер продает товары комитента

- Дополнительная выгода комиссионера — доход комитента?

- Дополнительная выгода комиссионера — расход комитента?

- Доходы от продажи комиссионного товара попадают к КУДиР

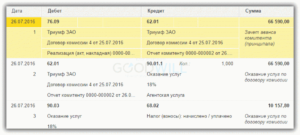

- Бухгалтерские проводки

- Ставка НДС

- Бухгалтерский учет агентских договоров

Законодательные акты по теме

Следует изучить такие документы:

| Статьи, пункты | Описание |

| п. 1 ст. 990 ГК РФ | Об определении договора комиссии |

| абз. 2 п. 1 ст. 990 ГК РФ | О приобретении комиссионером прав и обязанностей по договору комиссии, когда в сделке назван комитент |

| п. 1 ст. 996 ГК РФ | О правах собственности комитента на имущество, переданное комиссионеру |

| ст. 999 ГК РФ | О предоставлении по завершении работы комиссионером отчета и всего, что было получено по сделке, комитенту |

| п. 1 ст. 991 ГК РФ | О вознаграждении комиссионера за проделанную по договору комиссии работу |

| п. п. 5, 12 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99 (утверждено Приказом Минфина РФ от 06.05.1999 № 32н) | Об отражении в бухгалтерском учете комитента выручки от продажи имущества через комиссионера как дохода от обычных видов деятельности |

| абз. 2 п. 19 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99 (утверждено Приказом Минфина РФ от 06.05.1999 № 33н) | О списании комитентом стоимости реализованного комиссионером товара на дату признания выручки |

| ст. 997 ГК РФ | О праве комиссионера удержать с комитента причитающуюся ему по договору комиссии сумму |

| ст. 1001 ГК РФ | О возмещении комиссионеру понесенных в ходе исполнения договора комиссии расходов |

| ст. 153 и 154 НК РФ | Об определении размера налогооблагаемой базы по НДС у комитента |

| п. 1 ст. 167 НК РФ | О моменте определения налоговой базы по НДС у комитента |

| Письма ФНС России от 28.02.2006 № ММ-6-03/202@ и от 17.01.2007 № 03-1-03/58@,

Письмо Минфина России от 18.05.2007 № 03-07-08/120 |

О том, какой день принимать за дату отгрузки имущества комитента в целях обложения НДС |

| Письмо ФНС России от 28.02.2006 № ММ-6-03/202@ | Об обязательстве комитента учитывать НДС в момент совершения предоплаты за будущую поставку товаров |

| п. 1 ст. 172 НК РФ | Требования к уплате «входного» НДС, после выполнения которых можно принять его сумму к вычету |

| п. 1, пп. 1 п. 2 ст. 171,

п. 1 ст. 172 НК РФ |

Об условиях принятия к вычету НДС с вознаграждения комиссионера и с суммы компенсации его затрат при работе по договору комиссии |

| п. 1 ст. 248 НК РФ,

п. 1 ст. 249 НК РФ |

О принятии выручки от продажи товаров по комиссионному договору к обложению налогом на прибыль |

| п. 3 ст. 271 НК РФ | Об определении даты получения дохода комитентом в целях начисления налога на прибыль |

| абз. 5 ст. 316 НК РФ | О предоставлении комитенту извещения комиссионером в рамках 3 дней после окончания налогового периода |

| пп. 3 п. 7 ст. 272 НК РФ | О дате признания расходов на реализацию товаров комитента с целью осуществления вычетов при уплате налога на прибыль |

Проводки у комитента без вознаграждения без ндс

Кроме того, сумма дохода уменьшается на сумму расходов, связанных с реализацией, включая комиссионное вознаграждение (без НДС), и возмещаемые комиссионеру расходы (без НДС) (пп. 3 п. 1 ст. 264, абз. 12 п. 1 ст. 268 НК РФ).

При применении организацией-комитентом метода начисления датой получения дохода признается дата реализации принадлежащего комитенту товара, указанная в извещении или отчете комиссионера (п. 3 ст. 271 НК РФ).

Соответствующее извещение комиссионер обязан направить комитенту в течение трех дней с момента окончания отчетного периода, в котором произошла реализация (абз. 5 ст. 316 НК РФ).

Расходы, связанные с реализацией товара (комиссионное вознаграждение и возмещаемые затраты комиссионера), признаются на дату утверждения отчета комиссионера (пп. 3 п. 7 ст. 272 НК РФ).

Посредник осуществляет продажу товара покупателю. Расчеты за полученные товары покупатель производит с посредником (комиссионером).

Далее посредник отчитывается перед продавцом (комитентом) о результатах продаж, определяет сумму комиссионного вознаграждения и перечисляет денежные средства, полученные за проданные товары, за вычетом комиссионного вознаграждения.

Денежные средства могут перечисляться комитенту в полном объеме (определяется условиями договора комиссии). В этом случае продавец (комитент), на основании предоставленных счетов и актов выполненных работ, оплачивает комиссионное вознаграждение посреднику (комиссионеру) отдельно.

Договор комиссии в бухучете с точки зрения комиссионера

Бухгалтерский учет у комиссионера c участием в расчетах 1. Комиссионер продает имущество комитента. Дебет 004 – отражено за балансом имущество, поступившее от комитента. Дебет 51 (50) Кредит 62 – получены деньги от реализации товара.

Дебет 62 Кредит 76 с/сч «Расчеты с комитентом» – отражена продажа товара комиссионером.

При реализации имущества его стоимость нужно списать с забалансового счета: Кредит 004 – имущество передано покупателю.

Дебет 76 Кредит 51 – оплачены расходы комиссионера, связанные с реализацией.

Дебет 76 с/сч «Расчеты с комитентом» Кредит 76 – отражена задолженность комитента по расходам. Дебет 76 с/сч «Расчеты с комитентом» Кредит 90 – начислено вознаграждение комиссионера.

Дебет 90 Кредит 68 – начислен НДС с вознаграждения комиссионера.

Ндс у комитента

Так как контракт на продажу с покупателем заключает комиссионер, а средства поступают на счет комитента, то никакого контроля над поступлением оплаты за отгруженный продукт комиссионер не ведет.

В то же время, при отсутствии оплаты отгруженного продукта у комитента формально отсутствуют права предъявления претензий к покупателю ввиду отсутствия прямого с ним контракта купли-продажи, потому что претензии в этом случае к покупателю должны предъявляться комиссионером.

Чтоб предупредить такую ситуацию, в учете комиссионеру можно предугадать последующее: Корреспонденция счетов Сумма, рублей. операции Дебет Кредит 62 76.6 236 000 Отражена задолженность покупателя перед комитентом 76.6 62 236 000 Отражено закрытие задолженности при расчетах покупателя с комитентом.

КОМИССИОННОЕ ВОЗНАГРАЖДЕНИЕ

По договору комиссии комитент обязан выплатить комиссионеру вознаграждение (п. 1 ст. 990 ГК РФ). Комиссионное вознаграждение можно установить в виде:

- процента от стоимости реализованных или приобретенных товаров (работ, услуг);

- фиксированной суммы.

В соответствии с гражданским законодательством (п. 1 ст. 991, ст. 997 ГК РФ) комиссионер имеет право удержать комиссионное вознаграждение из суммы, перечисленной ему комитентом. Кроме того, комиссионер вправе получить дополнительное вознаграждение, если он принял на себя ручательство за исполнение сделки третьим лицом (делькредере). Дополнительное вознаграждение предусматривается в размере и порядке, предусмотренном договором комиссии (п. 1 ст. 991 ГК РФ).

Бухгалтерский учет

Комиссионер не участвует в расчетах.

По Плану счетов, утвержденному Приказом Минфина СССР от 01.11.1991 N 56 (в ред. от 17.02.1997):

- Д-т 004 — получены товары по договору комиссии для реализации;

- Д-т 76, К-т 60 (76) — отражены расходы, связанные с выполнением комиссионного поручения, возмещаемые комитентом, включая НДС;

- Д-т 60 (76), К-т 51 — комиссионером оплачены расходы, связанные с комиссионным поручением;

- К-т 004 — списан с забалансового счета проданный комиссионный товар;

- Д-т 76, К-т 46 (по Плану счетов, утвержденному Приказом Минфина России от 31.10.2000 N 94н) — отражена сумма комиссионного вознаграждения;

- Д-т 51, К-т 76 — поступили денежные средства от комитента за оказанную услугу и расходы комиссионера;

- Д-т 44, К-т 70, 60 … — отражены затраты, связанные с исполнением комиссионного поручения;

- Д-т 46, К-т 44 (по новому Плану счетов Д-т 90, субсчет «Себестоимость продаж», К-т 44) — списаны затраты на реализацию;

- Д-т 46 (80), К-т 80 (46) (по новому Плану счетов Д-т 90, субсчет «Прибыль / убыток от продаж», К-т 99) — финансовый результат от оказания услуг.

Комиссионер участвует в расчетах.

По Плану счетов, утвержденному Приказом Минфина СССР от 01.11.1991 N 56 (в ред. от 17.02.1997):

- Д-т 004 — получены товары по договору комиссии для реализации;

- Д-т 51 (50), К-т 62 — поступили денежные средства от покупателей;

- К-т 004 — списан с забалансового счета проданный комиссионный товар;

- Д-т 62, К-т 76 — отражена задолженность перед комитентом за проданный товар;

- Д-т 76, К-т 60 (76) — отражены расходы, связанные с выполнением комиссионного поручения, возмещаемые комитентом;

- Д-т 76, К-т 46 (по новому Плану счетов Д-т 76, К-т 90, субсчет «Выручка») — отражена реализация переданного на комиссию товара;

- Д-т 60 (76), К-т 51 — комиссионером оплачены расходы, связанные с комиссионным поручением;

- Д-т 76, К-т 51 — погашена задолженность комиссионера комитенту за реализованный товар (за минусом комиссионного вознаграждения и возмещаемых затрат);

- Д-т 44, К-т 70, 60 … — отражены затраты, связанные с исполнением комиссионного поручения;

- Д-т 46, К-т 44 (по новому Плану счетов — Д-т 90, субсчет «Себестоимость продаж», К-т 44) — списаны затраты на реализацию;

- Д-т 46 (80), К-т 80 (46) (по новому Плану счетов Д-т 90, субсчет «Прибыль / убыток от продаж», К-т 99) — финансовый результат от оказания услуг.

Бухгалтерские записи приведены без учета налога на добавленную стоимость и налога с продаж (комиссионер оказывает услуги по реализации льготируемого товара — лекарственных средств и изделий медицинского назначения).

|

И.Титова Юридическая компания «Юнико-94» |

Особенности учета у агента

Поступления посреднику от партнеров и имущество, полученное для выполнения обязательств, не являются доходами агента. В расчетах по основным суммам договора агент может участвовать или расчеты производятся напрямую от третьих лиц. Порядок проведения расчетов устанавливается договором.

Учет операций у агента осуществляется на счете 76, к которому открываются субсчета с присвоением нумерации в порядке, удобном для ведения учета:

- 76/1 «Расчеты по обязательствам» для учета поступлений и переводов в рамках посреднического договора.

- 76/2 «Расчеты по вознаграждению» для учета начисленных и перечисленных сумм вознаграждений.

- 76/3 «Расчеты по компенсации расходов» для ведения операций по учету расходов агента, связанных с исполнением обязательств.

Если посредники в рамках агентских договоров должны учитывать операции по поставкам ТМЦ, для учета материальных ценностей используется счет 002 «ТМЦ, принятые на ответственное хранение». Ценности, полученные агентом, не становятся собственностью посредника и продолжают принадлежать принципалу. В ряде случаев факт поступления на хранение оформляется отдельным договором со страховкой и назначением платы.

|

Правила комиссионной торговли

Условия торговли установлены Постановлением Правительства от 06.06.1998 №569. В акте указано, что комиссионером может стать ЮЛ с любой организационной структурой, ИП. Магазин имеет право принимать имущество от иностранных лиц, лиц без гражданства. В соглашении между участниками должна быть указана эта информация:

- Реквизиты обеих сторон.

- Описание передаваемого имущества: степень износа, наличие брака, наименование, количество.

- Стоимость продукции.

- Размер вознаграждения.

- Возможности для оценки имущества.

- Сроки, отведенные для продажи товара.

- Условия расчетов.

В соглашении могут быть прописаны прочие условия, однако они не должны нарушать права собственника имущества. К некоторой продукции предъявляются особые требования. К примеру, авто может быть принято магазином только при наличии документов на него. Ювелирные изделия принимаются комиссионером на основании Постановления №55.

В магазин не могут приниматься эти объекты:

- Изделия, изъятые из оборота.

- Товар, реализация которого ограничена.

- Продукция для лечения болезней.

- Товары личной гигиены.

При принятии изделий в магазин на них крепятся ярлыки с указанием стоимости.

Собственник имущества должен предоставить всю информацию об объекте: срок годности, соответствие законодательным требованиям. Приемка ведется на основании паспорта собственника. Продавец может заниматься оказанием дополнительных услуг: доставкой продукции до магазина, оценкой объектов. Собственник в любой момент может отказаться от продажи имущества. Однако он обязан уплатить вознаграждение продавцу. Объем вознаграждения, а также стоимость имущества определяются соглашением участников.

Имущество, переданное в магазин, поступает в продажу не позже следующего рабочего дня. Если возникла задержка по вине продавца, последний должен выплатить собственнику неустойку. Если продавец реализовал объекты на более выгодных, чем прописывалось, условиях, выгода делится между участниками поровну.

Оплата

Комиссионное вознаграждение может быть получено комиссионером несколькими способами:

1Комиссионер сам удерживает свое вознаграждение в момент перечисления денежных средств комитенту за реализованный товар, а именно: покупатель оплачивает стоимость товара (в том числе, комиссионное вознаграждение) комиссионеру; комиссионер перечисляет эту сумму комитенту за вычетом своего вознаграждения. 2Комиссионер получает сумму комиссионного вознаграждения от комитента, а именно: покупатель оплачивает товар комиссионеру (в том числе, комиссионное вознаграждение); комиссионер перечислят ВСЕ денежные средства, полученные от покупателей комитенту; комитент рассчитывает и перечисляет комиссионеру сумму вознаграждения. На практике большей популярностью пользуется первый способ.

Типичные ошибки в учете у комиссионера

Ошибка №1.Учет денег, полученных от комитента для исполнения комиссионером его обязанностей, в доходах предприятия комиссионера. Учет денег, истраченных комиссионером в рамках комиссионного договора, компенсируемых комитентом, в числе расходов компании комиссионера.

Средства, компенсируемые комитентом, учитываются исключительно в бухучете комитента, не комиссионера.

Ошибка №2. Неотражение в бухгалтерских проводках комиссионера факта оплаты закупщиком имущества комитента, когда комиссионер выполняет функции посредника, но не участвует в расчетах.

Чтобы комиссионер мог осуществлять контроль над фактом совершения оплаты закупщиком товаров комитента, переданных комиссионером как посредником, не участвующим в расчетах, осуществляются две дополнительные проводки:

1) Отражается задолженность закупщика перед комитентом после получения им товаров:

Д 62 К 76;

2) Отражается погашение этой задолженности:

Д 76 К 62.

Ошибка №3. Отсутствие в бухгалтерии комиссионера регистра учета счетов-фактур, оформленных для комитентов, чтобы запросить причитающийся за работу гонорар за исполнение обязательств посредника по договору комиссии.

С 1.01.2015г. законодательно установлено обязательство комиссионера вносить заметки в регистр учета счетов-фактур, отправляемых нанимателю для получения гонорара, чтобы упростить налоговой службе процедуру обложения средств комиссионера НДС.

Практическое оформление операций комиссии

Рассмотрим пример оформления операций в рамках договора комиссии. Предприятие ООО «Контент» поручило компании ООО «Транзит» в рамках агентского договора реализовать товары на сумму 125 000 рублей с вознаграждением в размере 10% от оборота. Расходы по сделке покрываются комитентом из сумм вознаграждения, полученного в рамках договора. Для простоты отражения операций в примере разбивка по субсчетам счета 76 не производится. В учете комиссионера производится учет операций:

- Дт 04 – 125 000 рублей – на склад ООО «Транзит» поступили товары от ООО «Контент».

- Кт 04 – 125 000 рублей – произведена отгрузка комиссионных товаров покупателю.

- Дт 62/3 Кт 76 – 125 000 рублей – отражена задолженность покупателя перед агентом.

- Дт26 Кт 70, (69, 10 и других счетов затрат) – 5 000 рублей – учтены расходы по операции.

- Дт51 Кт62/3 – 125 000 рублей – погашен долг покупателя.

- Дт76Кт 90/1 – 12 500 рублей – начислено вознаграждение.

- Дт76 Кт 51 –112 500 рублей – перечислены средства комитенту за вычетом вознаграждения.

- Дт90/2 Кт 26 – 5 000 рублей – списаны расходы за счет средств вознаграждения комиссионера.

По итогам операции определяется финансовый результат. Вознаграждение комиссионера является объектом налогообложения НДС.

Комиссионер покупает товары для комитента

Дополнительная выгода может быть выражена не только в получении дополнительного дохода, но и в сокращении расходов комитента.

Это происходит тогда, когда комитент поручает комиссионеру не продать товары, а, напротив, закупить их. В результате комиссионер может приобрести товары для комитента по более низкой цене и вернуть ему неизрасходованные деньги в той части, которая причитается комитенту. Такая экономия не будет доходом комитента, ведь он просто тратит меньше, чем планировал.

А та часть дополнительной выгоды, которая причитается комиссионеру, — это расходы комитента, которые он может учесть, если применяет УСНО с объектом налогообложения «доходы минус расходы».

Комитентам с объектом налогообложения «доходы» сэкономить на налогах за счет передачи дополнительной выгоды комиссионеру не удастся. А вот комитентам, выбравшим в качестве объекта налогообложения «доходы минус расходы», следует правильно составлять договоры, чтобы без проблем включать сумму выгоды комиссионера в расходы.

Пример проводок договора комиссии усн

Положения не признается расходами организации выбытие активов: по договорам комиссии, агентским и другим аналогичным договорам в пользу комитента, принципала и тому подобное».

В бухгалтерском учете организации-комиссионера поступление и выбытие таких сумм отражается последующим образом: Корреспонденция счетов Содержание операции Дебет Кредит 51 «Расчетный счет» 76 субсчет «Расчеты с покупателями» На расчетный счет комиссионера поступила сумма оплаты от покупателя 76 субсчет «Расчеты с покупателями» 76 субсчет «Расчеты с комитентом» Отражена задолженность комиссионера перед комитентом за реализованные продукты 76 субсчет «Расчеты с комитентом» 51 «Расчетный счет» Перечислены деньги комитенту Исполняя контракт комиссии, комиссионер несет издержки, связанные с исполнением поручения, которые осуществляются за счет комиссионного вознаграждения и врубаются в состав издержек посредника. По

Налоговый учет

Итак, индивидуальные предприниматели, применяющие «упрощенку» с объектом налогообложения доходы минус расходы, вправе уменьшить полученные доходы на расходы на выплату комиссионных, агентских вознаграждений и вознаграждений по договорам поручения (пп. 24 п. 1 ст. 346.16 НК РФ).

Согласно п. 2 ст. 346.17 НК РФ расходами налогоплательщиков признаются затраты после их фактической оплаты. При этом следует учитывать, что в соответствии с п. 2 ст. 346.16 НК РФ расходы принимаются при условии их соответствия критериям, указанным в п. 1 ст. 252 НК РФ, т.е. они должны быть обоснованны и документально подтверждены.

М.Косульникова

Главный бухгалтер

ООО «Галан»

Комиссионер продает товары комитента

Дополнительная выгода комиссионера — доход комитента?

Комитент и комиссионер могут установить в договоре любой порядок распределения дополнительной выгоды, в том числе предоставить комиссионеру право на всю полученную выгоду. Если же в договоре ничего не написано, то выгода должна делиться между комитентом и комиссионером поровну.

Некоторые комитенты считают, что часть выгоды, остающаяся у комиссионера, не должна учитываться в их доходах, поскольку при кассовом методе в доходы включаются только те суммы, которые поступили в кассу или на расчетный счет. В результате они показывают в доходах лишь:

- выручку от продажи товаров исходя из цен, указанных в договоре комиссии;

- свою часть дополнительной выгоды.

«Мы применяем УСНО (6%) и торгуем через комиссионера. Директор думал, что мы не должны платить налог с дополнительной выгоды комиссионера. Поэтому хотел написать в договоре, что комиссионер получает символическое вознаграждение, зато оставляет себе всю дополнительную выгоду. С трудом удалось его разубедить».

Ольга, бухгалтер, г. Москва

Однако так поступать нельзя. Во-первых, все полученное комиссионером по договору комиссии — это собственность комитента, даже когда комиссионер удерживает с этих сумм свое вознаграждение или расходы. И комитент обязан принять от комиссионера все полученное по сделке. А во-вторых, выручка от реализации должна определяться исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги).

Поэтому дополнительную выгоду от продажи товаров, так же как и вознаграждение комиссионера, комитент-упрощенец никогда не исключает из доходов

И при этом неважно, удержана часть дополнительной выгоды, причитающаяся комиссионеру, из перечисляемой комитенту выручки или нет. К примеру, если комитент попросил продать товар за 1000 руб

и установил вознаграждение в размере 1% от этой суммы (10 руб.), а комиссионер продал этот товар за 2000 руб., то комитент должен отразить доход в сумме 2000 руб.

Дополнительная выгода комиссионера — расход комитента?

Затраты на дополнительную выгоду комиссионера в закрытом перечне расходов, учитываемых при «доходно-расходной» УСНО, прямо не поименованы. А потому, во избежание дискуссий с проверяющими, в договоре комиссии надо указывать, что причитающаяся комиссионеру дополнительная выгода является частью его вознаграждения.

ОБСУДИ С ЮРИСТОМ

Чтобы не было проблем с признанием дополнительной выгоды в расходах, в договоре нужно прописать, что эта дополнительная выгода — часть вознаграждения комиссионера.

При этом само понятие «дополнительная выгода» в договоре лучше вообще не упоминать. Например, можно написать, что вознаграждение комиссионера складывается из какой-либо фиксированной суммы и суммы разницы между ценами комитента, установленными в договоре, и фактическими продажными ценами.

Если так не сделать, то не исключены претензии налоговиков. И тогда доказывать, что остающаяся у комиссионера часть выгоды — это ваши расходы на комиссионное вознаграждение, скорее всего, придется уже в суде.

Доходы от продажи комиссионного товара попадают к КУДиР

Прежде всего стоит напомнить, что этот товар не ваш. А раз так, то вы являетесь только посредником при реализации и, следовательно, полученную выручку никак нельзя считать ВАШИМИ доходами. Ну а если это не ваш доход, то:

- В 1С Бухгалтерии выручка от комиссионной торговли не должна попадать в колонку «Расходы, учитываемые при исчислении налоговой базы»;

- С этих денег вы не должны платить налог!

Однажды к нам обратился клиент, у которого всё получалось наоборот. То есть при продаже товара, принадлежащего комитенту (владельцу комиссионного товара), доходы о реализации попадали в КУДиР. Но чтобы не платить налоги с суммы, которую всё равно придётся отдать, человек пытался «пойти другим путём», а именно:

Как не надо делать!

Если доходы от продажи по договору комиссии попадают в КУДиР, то не надо пытаться сумму, которую вы потом отдадите комитенту, причислять к расходам (для УСН 15%)!

Помните, что при комиссионной торговле нет никаких расходов. Есть лишь ваш доход (как комиссионера) в виде процента (или иной суммы) от продажи НЕсобственного товара. Вот с этой суммы и нужно платить налог!

Если же в книге доходов и расходов вы видите сумму выручки от продажи товара комитента, то это значит, что вы просто неверно ведёте учёт!

Бухгалтерские проводки

Рассмотрим проводки, которые используются бухгалтером комиссионного магазина:

- ДТ004. Получение имущества от собственника.

- ДТ62 КТ76. Продажа изделий комиссионным магазином.

- КТ004. Списание с забалансового счета стоимости изделий.

- ДТ76 КТ76. Расходы продавца, связанные с реализацией продукции.

- ДТ76 КТ51. Оплата хранения изделий.

- ДТ76 КТ90-1. Выручка от посреднических услуг.

- ДТ90-3 КТ68. Исчисление НДС с выручки от посреднических услуг.

- ДТ51 КТ62. Перевод средств от покупателя.

- ДТ76 КТ51. Перечисление средств бывшему собственнику имущества.

- ДТ51 КИ76. Получение возмещения расходов от собственника.

Проводки подтверждаются первичными документами.

Ставка НДС

По смыслу положений п. 1 ст. 4.7 Закона N 54-ФЗ ставка и сумма НДС, указываемая в кассовом чеке, относится именно к продаваемому товару (предмету расчета). Таким образом, кассовый чек должен содержать указание на ставку и сумму НДС, относящуюся к товару (работе, услуге), за который производится расчет.

При продаже комиссионных товаров переход права собственности происходит непосредственно от комитента к покупателю (п. 1 ст. 996 ГК РФ). Соответственно, объект обложения НДС при реализации комиссионных товаров (п. 1 ст. 39, п. 1 ст. 146 НК РФ) возникает у комитента, являющегося налогоплательщиком НДС, а не у комиссионера.

Следовательно, при реализации товаров комитента, осуществляемой комиссионером, применяющим УСН, обязанность по исчислению и уплате НДС у последнего не возникает.

В рассматриваемой ситуации комитент, применяющий общую систему налогообложения (ОСН), признается плательщиком НДС в отношении реализуемых комиссионером, применяющим УСН, товаров (п. 2 ст. 346.11 НК РФ). Соответственно, в данном случае покупателям предъявляется сумма НДС к оплате (п.п. 1, 4, 6 ст. 168 НК РФ). В связи с этим необходимо указывать в кассовом чеке, выдаваемом при расчете за комиссионный товар, ставку и сумму НДС в отношении этого товара, принадлежащего комитенту.

При этом при реализации товаров комитента, облагаемых НДС, и выставлении покупателям соответствующих счетов-фактур у комиссионера не возникает обязанности по уплате выделенного в таких счетах-фактурах НДС и по представлению в налоговый орган декларации по НДС (письмо Минфина России от 27.06.2016 N 03-07-11/37290). Полагаем, то же самое можно сказать и в отношении кассовых чеков, в которых сумма НДС выделена отдельной строкой.

К сведению:

Приказом предусмотрен также реквизит «признак предмета расчета», который зависит от вида предмета расчета — товар, работа, услуга и т.п. Значения реквизита «признак предмета расчета» и перечень оснований для присвоения соответствующих значений реквизиту, а также формат данных этого реквизита фискального документа в печатной форме указаны в таблице 29 (п. 34 Приложения 2).

В случае осуществления расчета с комитентом за оказанные услуги по договору комиссии (получения вознаграждения) с применением ККТ в реквизите «признак предмета расчета» комиссионер указывает «АГЕНТСКОЕ ВОЗНАГРАЖДЕНИЕ» или «АВ».

Рекомендуем ознакомиться с материалом:

— Энциклопедия решений. Налогообложение комиссионера, реализующего товары комитента.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Ткач Ольга

Ответ прошел контроль качества

20 октября 2017 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

*(1) Учитывая, что выдача комиссионером денежных средств комитенту за реализованный товар не является приемом (возвратом) денежных средств за реализуемые товары (работы, услуги), ККТ при такой выдаче не применяется (письмо Минфина России от 26.04.2017 N 03-01-15/25252).

*(2) Кассовый чек (БСО) может содержать реквизиты «признак агента», если ранее в отчете о регистрации и (или) в текущем отчете о перерегистрации был указан реквизит «признак агента», имеющий значение, идентичное значению реквизита «признак агента» кассового чека (п. 18 Примечаний к таблице 19).

В отчете о регистрации и (или) в текущем отчете о перерегистрации указание реквизита «признак агента» означает, что пользователь может осуществлять расчеты, являясь соответствующим агентом (п. 1 Примечаний к таблице 10).

*(3) Примеры формирования кассовых чеков при различных ситуациях, а также чека коррекции приведены в Методических рекомендациях по описанию формирования кассовых чеков, размещенных на сайте ФНС России в разделе «Форум по новому порядку применения контрольно-кассовой техники».

С текстом проекта Методических рекомендаций, описывающего кассовый чек в случае продажи комиссионером собственных товаров и товаров комитента, можно ознакомиться на сайте https://forum.nalog.ru/index.php?showtopic=787156.

Отметим, что на указанном официальном форуме размещена справочная информация о новом порядке применения ККТ, в частности, о моделях и экземплярах ККТ, соответствующей требованиям нового регулирования, сведения о выданных разрешениях на обработку фискальных данных, ответы на часто задаваемые вопросы и иные информационные материалы.

Бухгалтерский учет агентских договоров

Согласно ГК РФ, принципал при передаче товаров агенту на реализацию является собственником до того момента, пока товар не будет реализован конечному потребителю. При приеме товарной позиции для реализации, агент действует от своего имени, но за счет принципала и с соблюдением его интересов. Поэтому он несет ответственность за выставление счетов-фактур, в случае применения такого режима налогообложения, как ОСНО. Если учесть, что реализация товара является непосредственной обязанностью принципала, то выручка от реализации должна учитываться при расчете налога на прибыль и НДС.

Агент вознаграждение получает из тех доходов, которые получены принципалом. То есть, если агент ведет деятельность на упрощенке, то для принципала финансирование его расходов и работы не будет включать НДС.Агент учитывает только свое вознаграждение, а также расходы, понесенные принципалом.

| Хозяйственная операция | Д | К |

| Признание в себестоимости прямых затрат агента | 76 | 20 |

| Признание поступления дохода агента в момент принятия принципалом отчетности | 90 | 90 |

| Оплата услуг агента | 90 | 62 |

Данные операции являются базовыми. Далее рассмотрим порядок учета операций, при которых агентом производится удержание из сумм, полученных от покупателя:

| Хозяйственная операция | Д | К |

| Принят к вычету НДС, начисленный с аванса | 62 (76) | 62 (76) |

| Начислен НСД с суммы вознаграждения | 51 | 68.2 |

| Прямые расходы агента признаны в себестоимости | 68.2 | 20 |

| Признан доход, полученный агентом при принятии отчета принципалом | 90 | 90 |

| Начислен НДС с суммы аванса | 90 | 68.2 |

| Получен аванс в рамках вознаграждения | 62 (76) | 62 (76) |