- Изменения порядка учета лизинговых платежей.

- Налог на имущество.

- Пример расчета лизингового договора

- Характеристика объекта лизинга

- Проводки в течение 12 месяцев после окончания договора лизинга

- Пример учёта лизинга при отражении имущества на балансе лизингополучателя

- Лизинг на балансе лизингодателя (проводки)

- Бухгалтерский учет

- Пример

- Итоги

- Нормативная база и определение лизинга

- Как покупать в лизинг и поставить на учет?

- На балансе лизингополучателя

- Проводки при выкупе или возврате автомобиля

Изменения порядка учета лизинговых платежей.

Итак, лизингополучатель амортизацию не начисляет. Он будет учитывать в расходах только периодические лизинговые платежи, установленные договором лизинга (пп. 10 п. 1 ст. 264 НК РФ). При этом в указанной норме законодательно закрепили следующее условие. Если по окончании срока действия договора лизинга объект ОС подлежит передаче лизингополучателю в собственность по договору купли-продажи, а в составе лизинговых платежей выделена выкупная стоимость этого объекта, то лизинговые платежи учитываются в составе расходов за минусом указанной выкупной стоимости (п. 23 ст. 1, п. 3 ст. 3 Закона № 382-ФЗ).

Это означает, что часть лизингового платежа, уплачиваемая в счет выкупной стоимости, в текущие расходы лизингополучателя не включается. По сути говоря, она представляет собой предварительную оплату первоначальной стоимости будущего объекта основных средств, который поступит к лизингополучателю после окончания договора лизинга и выкупа этого объекта. Впоследствии первоначальную стоимость выкупленного объекта можно учесть в расходах единовременно или через амортизацию (п. 1, 2 ст. 254, п. 1 ст. 256, п. 1 ст. 257 НК РФ).

Что касается арендной платы, то с ней все просто. Лизингодатель включает ее в доходы, а лизингополучатель — в расходы. Такой порядок существует сейчас, и сохранится после 1 января 2022 года

Обратите внимание! Новшества касаются только налогоплательщиков на основной системе. Для «упрощенщиков» все остается по-прежнему

Лизингодатели на УСН показывают в доходах весь платеж, в том числе и выкупную стоимость (письмо Минфина от 04.08.17 № 03-11-11/49896). А лизингополучатели на УСН с объектом «доходы минус расходы» включают выкупную стоимость в затраты (письмо 02.10.15 № 03-11-06/2/56616).

Вести налоговый и бухгалтерский учет основных средств по актуальным правилам. Попробовать бесплатно.

Налог на имущество.

С 1 января 2022 года ст. 378 НК РФ дополняется новым пунктом 3, согласно которому имущество, переданное в аренду (в том числе по договору лизинга), подлежит налогообложению исключительно у арендодателя (лизингодателя) (п. 49 ст. 1, п. 3 ст. 3 Закона № 382-ФЗ).

Это нововведение касается недвижимости, являющейся предметом договора аренды или лизинга, которая облагается налогом на имущество по среднегодовой стоимости. Поясним.

Поскольку собственником недвижимости, переданной в аренду (лизинг), является арендодатель (лизингодатель), то только он является плательщиком налога на имущество, если эта недвижимость облагается исходя из кадастровой стоимости. Это следует из пп. 2 п. 1 ст. 374, п. 2 ст. 375 НК РФ.

Заметим, что данный порядок может повлечь сложности, если налог на имущество исчисляется по среднегодовой (а не кадастровой) стоимости объекта. Дело в том, что среднегодовая стоимость определяется на основании данных бухучета. Но по нормам ФСБУ 25/2018 (утв. приказом Минфина от 16.10.18 № 208; обязателен к применению с 2022 года) арендованное имущество учитывается на балансе арендатора (лизингополучателя). Следовательно, для лизингодателя посчитать среднегодовую стоимость будет затруднительно.

Снижаем ваши расходы на бухгалтера, юриста, кадровика в несколько раз. Узнать больше.

Как отмечают контролирующие органы, в зависимости от применения организацией (арендодатель, арендатор) ФСБУ 25/2018, а также от условий договора аренды (вида и срока аренды, перехода права собственности на предмет аренды и др.), предмет аренды (лизинга) может учитываться в бухучете в качестве ОС одновременно у арендодателя (лизингодателя) и у арендатора (лизингополучателя). Поэтому сегодня нередко возникает неясность, кто именно должен платить налог на имущество организаций.

Перечисленные выше новшества применяются, если договор лизинга заключен в 2022 году или позднее.

Если же договор был заключен в 2021 году или ранее, налоговый и бухгалтерский учет лизингового имущества нужно вести по прежним правилам вплоть до истечения срока действия договора. Так сказано в статье 2 комментируемого закона № 382-ФЗ.

С учетом незначительного времени, остающегося до 2022 года налогоплательщикам необходимо выработать методологическую позицию по ряду вопросов. Кроме того, данные поправки в НК РФ могут потребовать изменения в договора лизинга, пересмотр некоторых условий заключаемых сделок. Участники лизинговых сделок должны будут привести свои учетные политики для целей налогообложения в соответствие с новыми правилами.

Пример расчета лизингового договора

Полная сумма договора лизинга составляет 751 500,00 руб., в том числе НДС 20% — 125 250,00 руб. Первоначальный взнос (аванс) — 150 000,00 руб., в том числе НДС 20% — 25 000,00 руб. Срок лизинга — 2 года (24 месяца + последний месяц выплачивается выкупная стоимость), выкупная стоимость — 1 500,00 руб., в том числе НДС 20% — 250 руб. Ежемесячный платеж составляет (751 500,00 — 1 500 − 150 000,00) / 24 = 25 000,00 руб., в том числе НДС 20% — 4 166,67 руб.

О том, что такое выкупная стоимость предмета лизинга, читайте здесь.

Стоит отметить, что для договора лизинга нет единого стандарта, поэтому аванс также может засчитываться как первый ежемесячный лизинговый платеж или в счет нескольких ежемесячных лизинговых платежей. Эти условия должны быть четко прописаны в договоре лизинга.

См. также «Договор лизинга автомобиля для юридических лиц».

В дальнейшем для описания проводок бухгалтерского учета будем пользоваться условиями из этого примера.

Характеристика объекта лизинга

Рассмотрим пример отражения хозяйственных операций по договору лизинга заключенному с ГК «Камаз – Лизинг» от ноября 2019 года, где организацией ООО «Пиллон» приобретен автомобильный прицеп НЕФАЗ – 9509-016-30, который по классификационным признакам относится к третьей амортизационной группе (37–60 месяцев), что делает невозможным применение повышающего коэффициента к основной норме амортизации. Срок договора лизинга установлен равным 24 месяцам.

Согласно договору лизинга инвестиционные затраты лизингодателя составляют 1 420 800,00 руб., в том числе НДС 18% – 216 732,20 руб. Ежемесячная сумма амортизации (линейным способом) предмета лизинга в целях налогового учета составит 50 169,49 руб. ((1420800,00 – 216732,20) : 24).

По лизинговому автоприцепу в целях бухгалтерского учета ООО «Пиллон» приняла срок амортизации равным 37 месяцам. Амортизация предмета лизинга (также линейным способом) в целях бухгалтерского учета составит 40 216,22 руб. ((1755840,00 – 267840,00) : 37).

Проводки в течение 12 месяцев после окончания договора лизинга

Дт 20 – Кт 02 (Амортизация собственных основных средств) – 26 123,85 (начислена амортизация по автомобилю)

Дт 77 – Кт 68 (Налог на прибыль) – 5 224,77 (отражено уменьшение отложенного налогового обязательства)

Существует также метод, при котором первоначальная стоимость предмета лизинга в бухгалтерском учёте равна затратам на приобретение автомобиля у лизингодателя, т.е. совпадает со стоимостью в налоговом учёте. В этом случае на 76 счете при принятии имущества к учёту отражается только задолженность по стоимости имущества.

Начисление лизинговых платежей осуществляется ежемесячно по кредиту 20 счета в корреспонденции с 76 счетом в сумме разницы между начисляемой амортизацией и суммой ежемесячного лизингового платежа.

Выбрать наиболее обоснованный вариант отражения лизингового имущества на балансе лизингодателя или лизингополучателя, а также согласовать с лизинговой компанией оптимальную схему отражения лизинговых платежей – весьма сложная задача, требующая хорошего знания специфики бухгалтерского учёта лизинговых операций и особенностей формулировок в договоре лизинга и первичных документах.

Пример учёта лизинга при отражении имущества на балансе лизингополучателя

Лизингополучатель получил по договору лизинга легковой автомобиль, параметры графика платежей:

- срок договора лизинга – 3 года (36 месяцев)

- общая сумма платежей по договору лизинга — 1 479 655,10 рублей, в т.ч. НДС – 225 710,10 рублей

- авансовый платёж (первоначальный взнос) – 20%, 236 000 рублей, в т.ч. НДС – 36 000 рублей

- стоимость автомобиля – 1 180 000 рублей, в т.ч. НДС – 180 000 рублей

Предполагаемый срок использования лизингового имущества – четыре года (48 месяцев). Автомобиль относится к третьей амортизационной группе (имущество со сроком использования от 3 до 5 лет). Амортизация начисляется линейным способом.

Определим сумму ежемесячной амортизации в бухгалтерском учёте. Т.к. стоимость имущества (с учётом вознаграждения лизинговой компании) равна 1 253 945 рублей (1 479 655,10 – 225 710,10), ежемесячная амортизация составит 1 253 945 : 48 = 26 123,85 рублей.

Легковой автомобиль относится к третьей амортизационной группе, следовательно в налоговом учёте может быть установлен срок 48 месяцев. Ежемесячная норма амортизации – 2,0833% (1 : 48 месяцев х 100%), ежемесячная сумма амортизации – 1 000 000 х 2,0833% = 20 833,33 рублей.

В соответствии с пп.10 п.1 статьи 264 Налогового кодекса РФ сумма лизингового платежа, ежемесячно признаваемая расходами в целях налогообложения прибыли составляет 8 442,94 рублей (34 546 (лизинговый платёж) – 5 269,73 (НДС в составе лизингового платежа) – 20 833,33 (ежемесячная амортизация в налоговом учёте)).

Расход по договору лизинга ежемесячно в бухгалтерском учёте формируется за счёт амортизации (26 123,85 рублей), в налоговом учёте – за счёт амортизации (20 833,33 рублей) и лизингового платежа (8 442,94 рублей), итого в сумме 29 276,27 рублей.

Т.к. в бухгалтерском учёте величина расходов в течение 36 месяцев (срока договора лизинга) меньше, чем в налоговом, это приводит к возникновению налогооблагаемых временных разниц и отложенных налоговых обязательств.

В течение срока действия договора лизинга у лизингополучателя ежемесячно образуется налогооблагаемая временная разница в сумме 3 152,42 рублей (29 276,27 – 26 123,85) и возникает соответствующее отложенное налоговое обязательство в сумме 630,48 рублей (3152,42 х 20%).

Отдельно необходимо сказать об учёте аванса (первоначального взноса по договору). Возможны следующие ситуации:

1. Лизингодатель при передаче имущества в лизинг предоставляет счёт-фактуру на полную сумму аванса (в приведённом графике лизинговых платежей – на 236 000 рублей). В этом случае вся сумма авансового платежа авансового платежа за вычетом НДС в налоговом учёте признаётся расходами в целях налогообложения прибыли.

Хотелось бы отметить, что в рамках договора лизинга услуги оказываются на протяжении всего договора и у фискальных органов нет основания оценивать соблюдение критериев пп.4 п.2 статьи 40 Налогового кодекса РФ о сопоставимости лизинговых платежей, т.к. отдельные платежи не могут рассматриваться как отдельные сделки, а цена по договору лизинга должна анализироваться в совокупности по всем платежам договора.

2. Зачет аванса по договору лизинга производится равными платежами в течение всего срока лизинга. В этом случае расходами в налоговом учёте в целях налогообложения прибыли признаётся зачитываемая часть авансового платежа.

В приведённом примере графика платежей по лизингу предполагается, что счёт-фактура на аванс выдаётся лизингополучателю при передаче имущества в лизинг, т.е. в налоговом учёте при передаче имущества в лизинг отражаются расходы в сумме 200 000 рублей (авансовый платёж, являющийся лизинговым платежом, амортизация не вычитается, т.к. в первом месяце при передаче имущества в лизинг она ещё не начисляется). При этом одновременно возникает налогооблагаемая временная разница в сумме 200 000 рублей и соответствующее ей отложенное налоговое обязательство в сумме 40 000 рублей (200 000 рублей х 20%).

По окончании договора лизинга лизингополучатель будет продолжать ежемесячно начислять амортизацию в бухгалтерском учёте в сумме 26 123,85 рублей. В налоговом учёте расходов не будет. Это приведёт к ежемесячному уменьшению отложенных налоговых обязательств в сумме 5 224,77 рублей (26 123,85 рублей х 20%).

Таким образом, по итогам договора общая сумма отложенных налоговых обязательств будет равна нулю:

40 000 (отложенное налоговое обязательство по авансовому платежу) + 22 697 (630,48 х 36 – отложенное налоговое обязательство по текущим лизинговым платежам) – 62 697 (5 224,77 х 12 – уменьшение отложенных налоговых обязательств за 12 месяцев начисления амортизации в бухгалтерском учёте после окончания договора лизинга).

Лизинг на балансе лизингодателя (проводки)

Рассмотрим пример проводки по лизингу на балансе лизингодателя. Операции записываются в бухучете в зависимости от следующих альтернатив:

- когда стоимость выкупного объекта включена в ежемесячный платеж;

- когда цена объекта финансовой аренды не включена в ежемесячные платежи.

В том случае, когда арендованный фонд отражается у давальца и его стоимость будет включена в ежемесячную оплату, бухгалтерская проводка будет выглядеть следующим образом:

- Дт 001 — принятие имущества на забаланс;

- Дт 20 Кт 76 — начисление ежемесячного платежа;

- Дт 19 Кт 76 — НДС с ежемесячной оплаты;

- Дт 76 Кт 76 — начисление аванса, выданного в счет оплаты выкупной стоимости;

- Дт 76 Кт 51 — уплата ежемесячного платежа;

- Кт 001 — списание имущества с забаланса;

- Дт 08 Кт 76 — принятие фонда по стоимости выкупа;

- Дт 19 Кт 76 — НДС со стоимости выкупа;

- Дт 01 Кт 08 — учет фонда как ОС и введение его в эксплуатацию;

- Дт 68 Кт 19 — вычет налога на добавленную стоимость с суммы выкупа.

При ситуации, когда цена актива финансовой аренды не включается в ежемесячный платеж и фонд стоит на балансе лизингодателя, записать операцию надлежит так:

- Кт 001 — списание с забаланса актива по лизингу;

- Дт 08 Кт 76 — фонд принят по стоимости выкупа;

- Дт 19 Кт 76 — НДС с выкупной цены;

- Дт 01 Кт 08 — выкупленное имущество принято к использованию.

Бухгалтерский учет

Поступление имущества по лизингу на баланс у лизингополучателя отражается приведенными ниже проводками, с открытием соответствующих субсчетов:

- Дт 08 /приобретение ОС по лизингу Кт 76/арендные обязательства (без НДС).

- Дт 01/лизинговое имущество Кт 08 /приобретение ОС по лизингу.

- Дт 19 Кт 76 – выделен предъявленный арендодателем НДС.

Для учета платежей по договору целесообразно открыть еще один субсчет по счету 76 — «задолженность по лизинговым платежам». Оплата отразится проводкой: Дт 76/ задолженность по лизинговым платежам Кт 51.

Далее делается внутренняя проводка в разрезе субсчетов:

- Дт 76/арендные обязательства Кт 76 /задолженность по лизинговым платежам.

- Дт 68 Кт 19 – зафиксирован к вычету НДС по лизинговым платежам.

Начисление амортизации на имущество отражается проводкой Дт 20 (44, 26 и др.) Кт 02.

Амортизационные отчисления начинают включать в расчеты с последующего месяца за тем, с которого объект начал эксплуатироваться (приказ Минфина №91н от 13/10/03 г. – методуказания по учету ОС, приказ Минфина №26н от 30/03/01 г. – ПБУ6/01).

Если предмет лизинга с баланса выбывает, амортизацию по нему не начисляют со следующего после момента выбытия месяца. Лизингополучатель может использовать ускоренную амортизацию (Указания, п. 9-3) с коэффициентом не выше 3.

При определении суммы, с которой начисляют амортизацию, НДС следует вычесть. Пусконаладочные работы, доведение объекта лизинга до состояния, пригодного к эксплуатации, с одной стороны, в первоначальную стоимость, согласно ПБУ 6/01 (п. 8), должны быть включены.

В то же время суды не столь однозначно определяют решение этого вопроса. Так, в постановлении ФАС СЗО по д. №А26-11541/2009 от 19/11/10 г. утверждается, что работы лизингополучателя по пуску и наладке оборудования не увеличивают стоимость ОС, поскольку в договоре это положение отсутствует. Решение в спорной ситуации принимает лизингополучатель. При подписании договора целесообразно указанные моменты максимально конкретизировать во избежание двоякого толкования положений документа.

Пример

Заключен договор лизинга сроком на 5 лет, на сумму 5 млн руб. 5*12 = 60 мес. 5000000/60 = 83333, 33 – помесячный лизинговый платеж (Дт 76 К т76, Дт 76 Кт 51).

Амортизация начисляется линейным методом, и при этом НДС исключается из расчетов. Возьмем за основу сумму в 5000000 и рассчитаем первоначальную стоимость без НДС (по ставке 18%). Полученную сумму разделим на количество месяцев – 60.

4237288,14/ 60 = 70621.47 – помесячная сумма амортизации (Дт 20,26 и др. Кт 02). При расчетах следует иметь в виду, что основная ставка НДС с 01.01.2019 законодателем повышена до 20% (ФЗ №303 от 03/08/18 г.).

В договоре, как уже говорилось выше, может фигурировать и выкупная стоимость предмета лизинга. Она учитывается также на счете 76 с применением одноименного субсчета:

- Дт 76/ арендные обязательства Кт76/задолженность по выкупу – отражена выкупная стоимость.

- Дт 76 Кт 51 – выплачена выкупная стоимость.

Внутренней проводкой Дт 01 Кт 01 выкупленное имущество из лизингового переводится в собственное. Аналогично проводкой Дт 02 /имущество в лизинге Кт 02/ собственные ОС – «перебрасывается» сумма амортизации по имуществу, находящемуся теперь в собственности фирмы.

На заметку! Если предмет лизинга стоит на балансе лизингодателя, у лизингополучателя он учитывается за балансом на счете 001 до момента предполагаемого выкупа. Амортизацию лизингополучатель не начисляет.

Итоги

- Имущество по договору финансовой аренды у лизингополучателя учитывается на счете 76 с использованием субсчетов, отражающих движение и оплату договорных сумм.

- По окончании срока договора такое имущество может быть им выкуплено и войти в состав собственных ОС.

- Лизинговые платежи признаются расходом в целях НУ, а амортизационные расходы по лизингу можно без проблем признать в целях НУ только при использовании метода начисления.

Нормативная база и определение лизинга

Рассмотрим, как необходимо составлять проводки при лизинге, но для начала определимся, какими законами регулируется эта операция. Лизинг является финансовой арендой и описан в параграфе 6 гл. 34 ГК РФ, а также регламентируется законом «О финансовой аренде» от 29.10.1998 № 164-ФЗ. Бухгалтерский учет лизинговых операций осуществляется в соответствии с приказом Минфина России «Об отражении в бухгалтерском учете операций по договору лизинга» от 17.02.1997 № 15.

ВНИМАНИЕ! Приказ Минфина от 17.02.1997 №15 утрачивает силу с 01.01.2022. Начиная с этого периода, операции по учету лизинга нужно учитывать в соответствии с ФСБУ 25/2018 «Бухгалтерский учет аренды», утв

приказом Минфина от 16.10.2018. Применять стандарт можно и раньше, прописав этот факт в учетной политике предприятия.

Если кратко описывать суть лизинга, то одна сторона сделки (лизингодатель) покупает у оговоренного продавца имущество для второй стороны сделки (лизингополучателя) и за эту услугу получает деньги, передавая имущество во владение лизингополучателю на определенный срок. По истечении этого срока имущество может быть выкуплено лизингополучателем.

Указанное имущество находится во владении лизингодателя и закреплено на его балансе. Однако условиями договора лизинга можно предусмотреть учет лизингового имущества и на балансе другой стороны сделки, то есть лизингополучателя.

Как покупать в лизинг и поставить на учет?

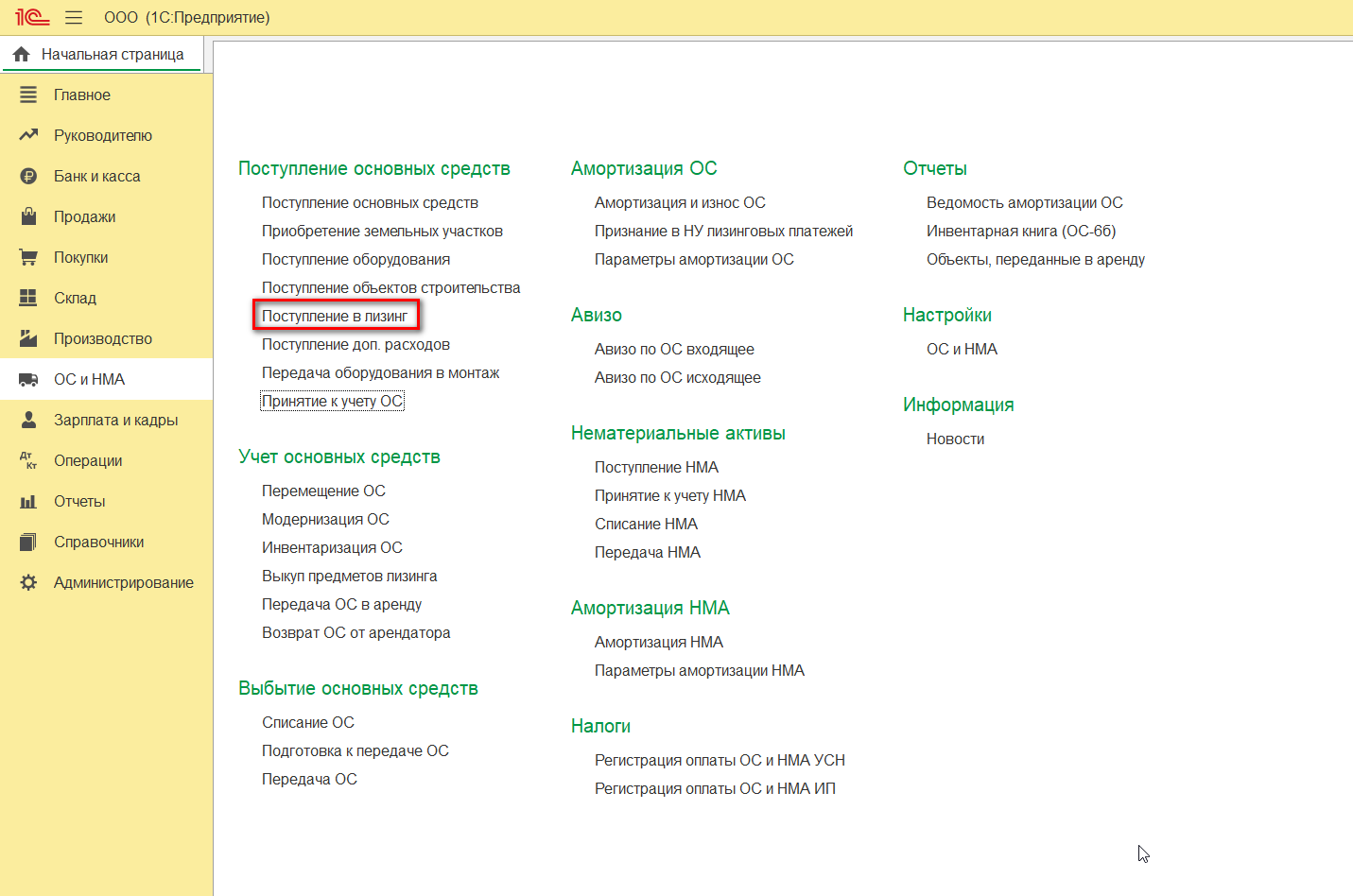

В программе 1С 8.3 можно выполнить учет лизинговых операций на балансе лизингополучателя. Для этого в «ОС и НМА-Поступление ОС» необходимо отыскать «Поступление в лизинг»

Но перед стартом работы важно удостовериться, что функциональные возможности по лизингу активированы в информационной базе. Чтобы это сделать, войдите в «Главное меню», откройте «Настройки–Функциональность», а после перейдите во вкладку «ОС и НМА»

Рядом с «Лизинг» должна стоять галочка.

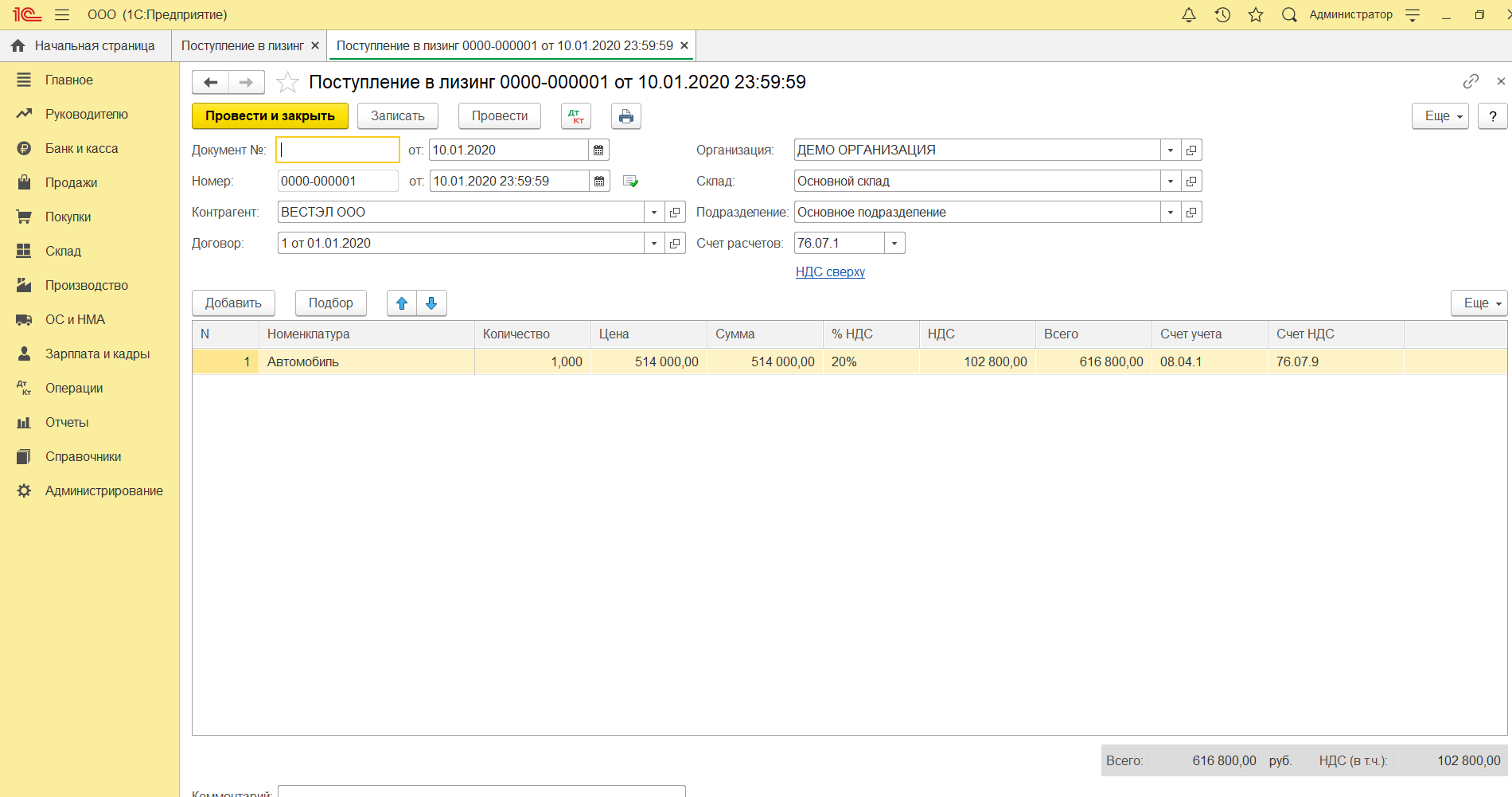

В документе смотрите на счет учета – 76.07.1. В таблице отобразите данные о приобретаемом оборудовании. Введите счет учета 08.04.1* – «Приобретение компонентов ОС».

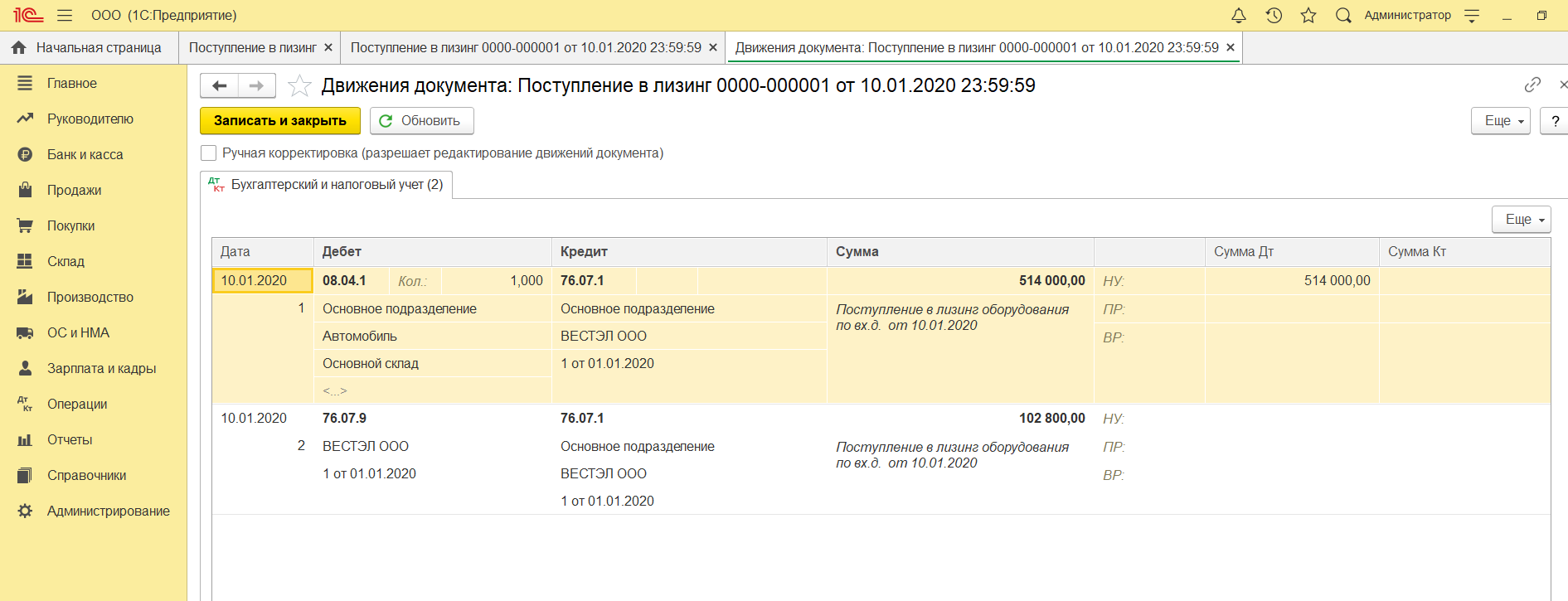

После нужно провести его и сверить бухгалтерские проводки.

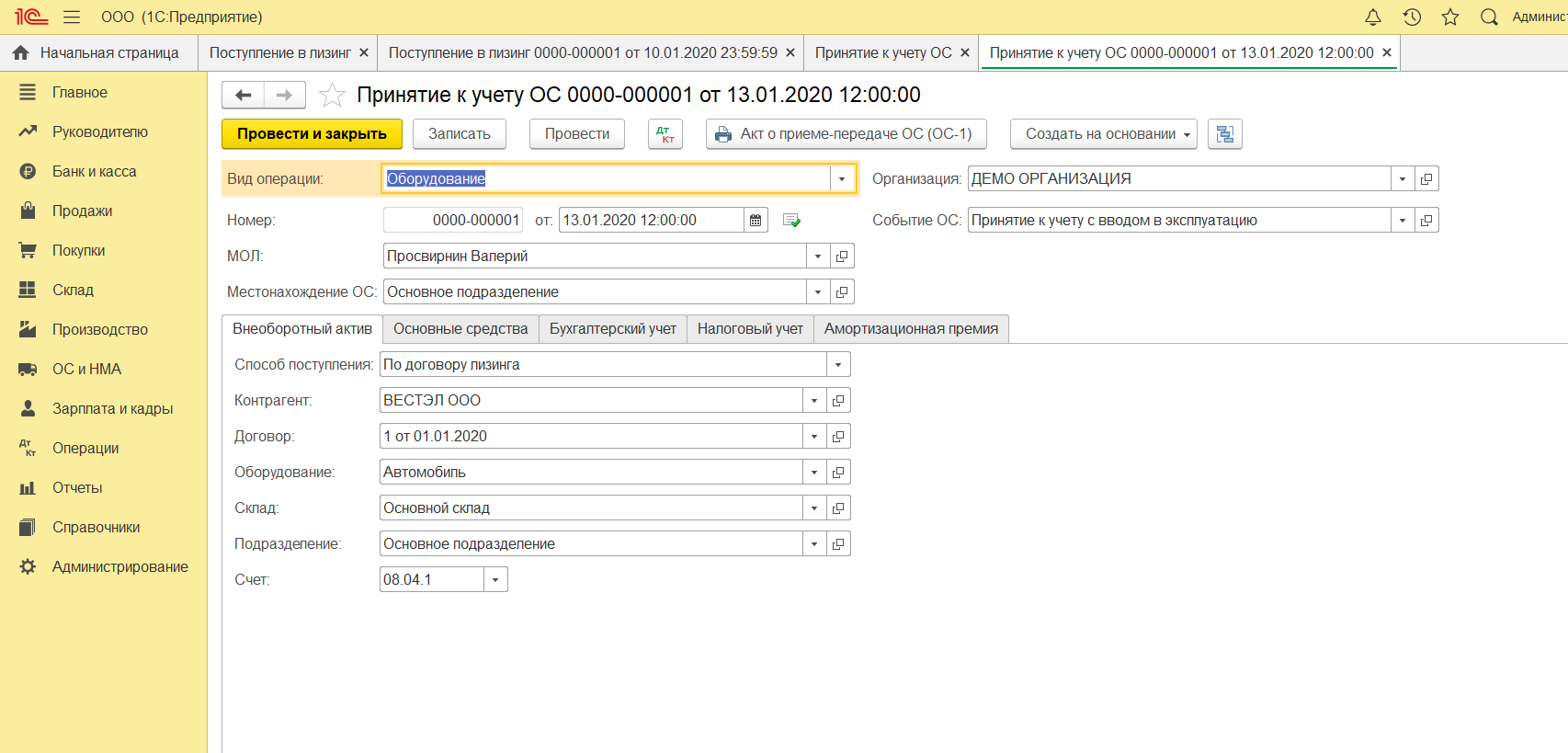

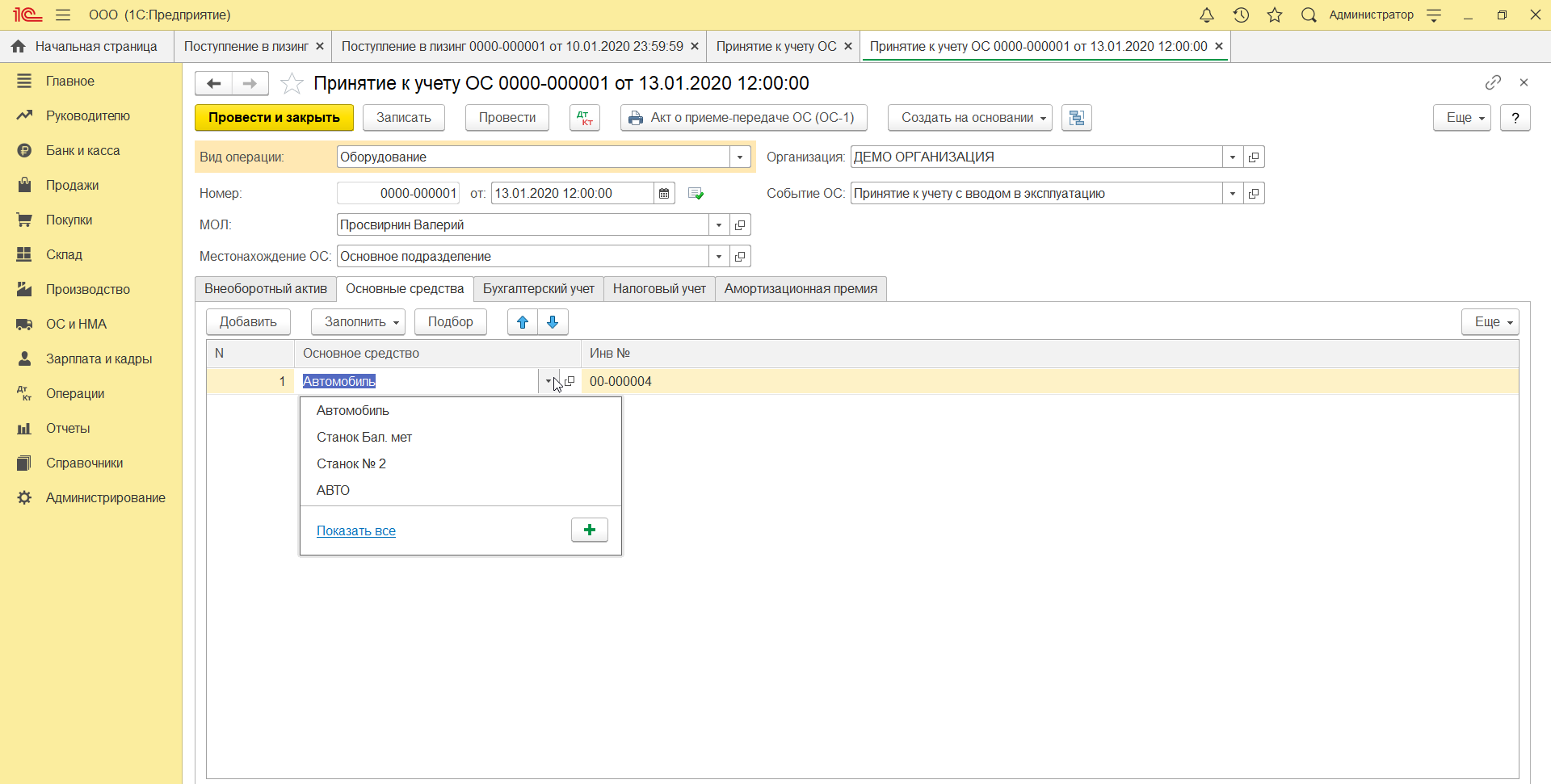

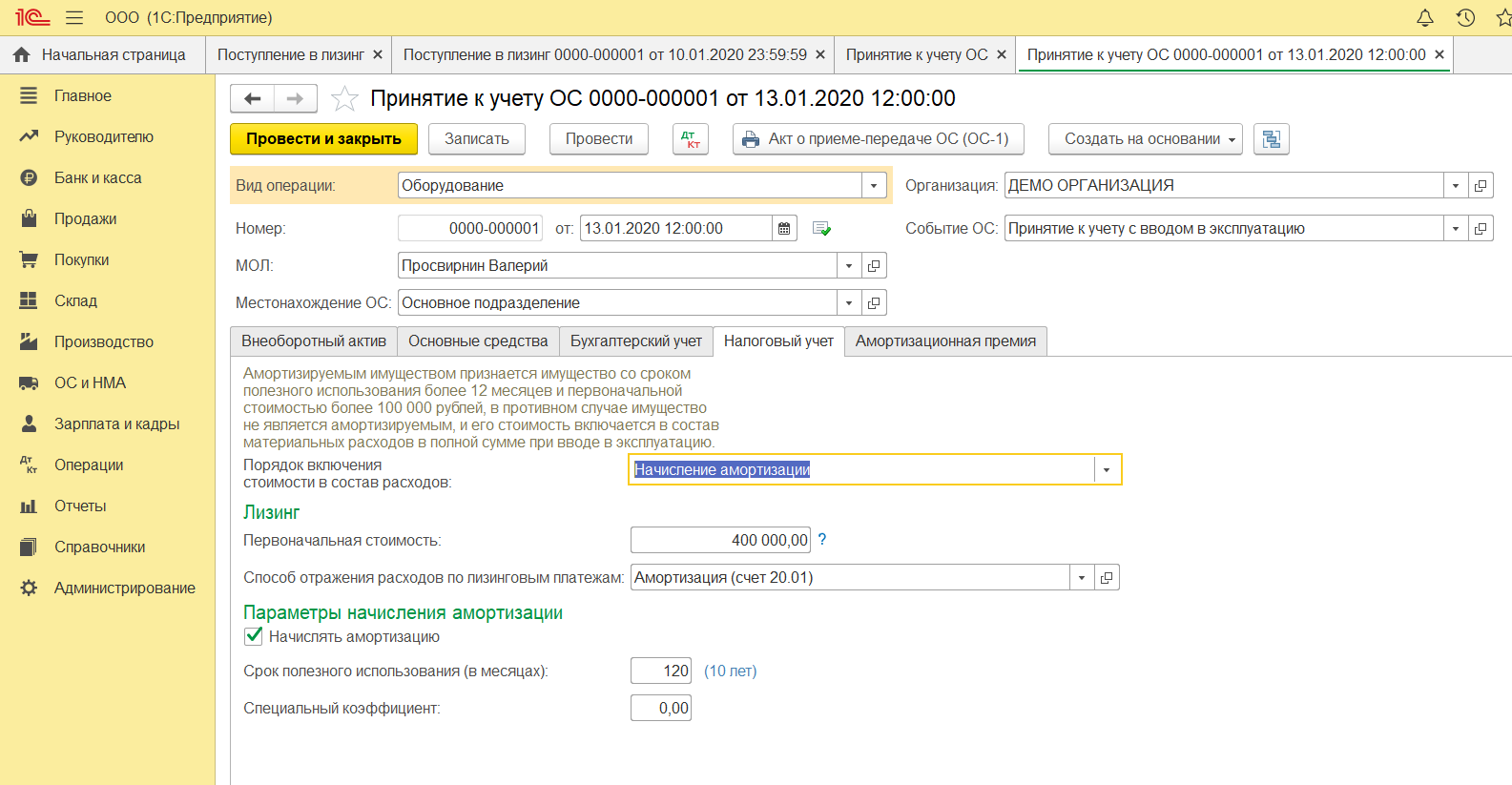

Следующий этап – в меню раздела откройте «Принятие к учету ОС». Для этого нужно создать новый документ и ввести требуемые реквизиты в верхние поля формы:

- вид операции;

- номер/дата – введите дату, а номер подставится автоматически;

- МОЛ – определите и обозначьте материально ответственное лицо;

- местонахождение – в этом поле отразите, где оборудование будет использоваться;

- событие ОС – исходя из задачи укажите, что будет поставлено на учет и эксплуатироваться.

После можно переходить к заполнению нижних вкладок. Первая вкладка – «Внеоборотный актив». Здесь нужно отобразить следующую информацию:

- «Способ поступления» – укажите «По договору лизинга»;

- «Контрагент» – наименование лизингодателя;

- «Договор» – введите реквизиты договора лизинга;

- «Оборудование» – предмет лизинговой операции;

- «Склад» – где будет находиться имущество;

- «Счет» – выбрать из перечня подходящий вариант.

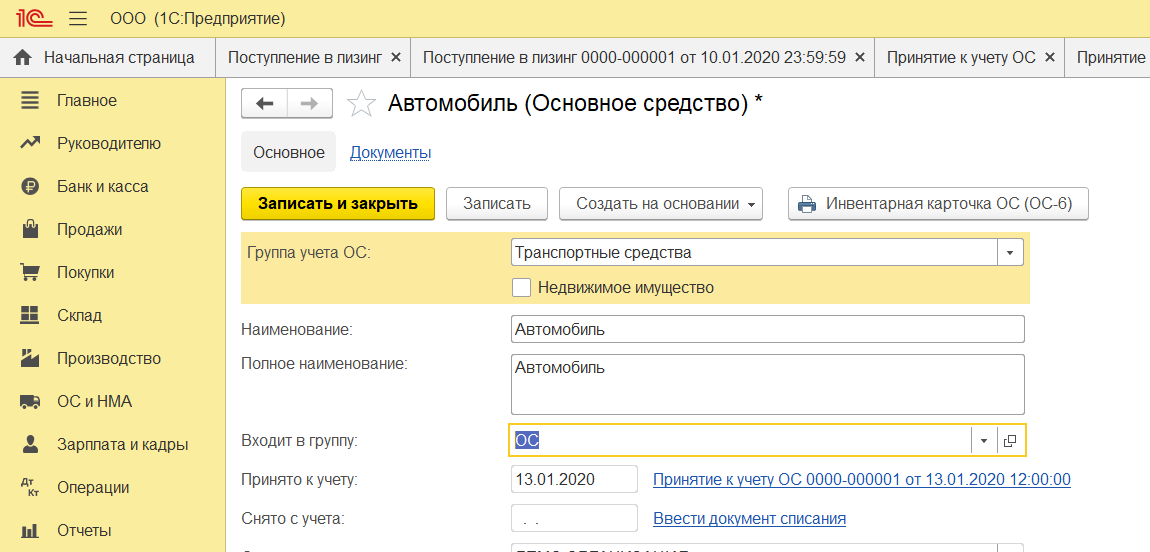

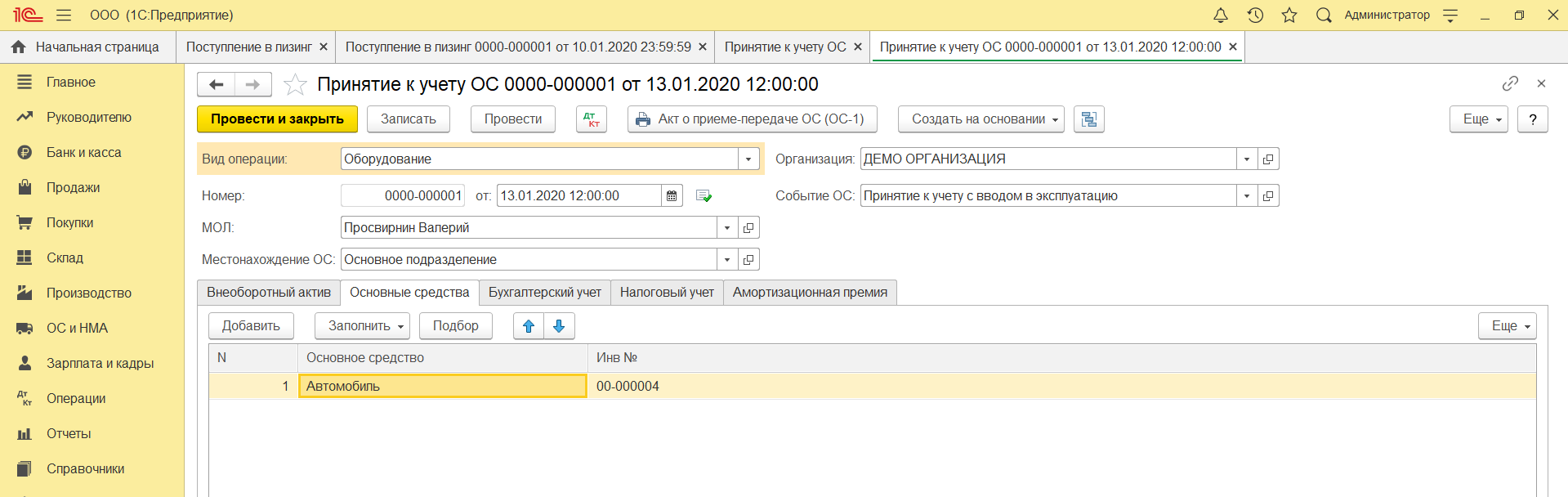

Во вкладке «Основные средства» следует создать новое ОС в справочнике, кликнув на кнопку «+». Должна открыться форма для создания в справочнике ОС.

В появившейся форме заполните поля:

- «Группа учета ОС» – выберите необходимое название из списка, к примеру «Транспортные средства»;

- «Наименование» – укажите название ОС;

- «Входит в группу» – ОС.

После заполнения нажмите «Записать и закрыть». Когда в справочнике появилось основное средство, можно продолжать заполнение, выбрав новое ОС. Инвентарный номер присваивается автоматически.

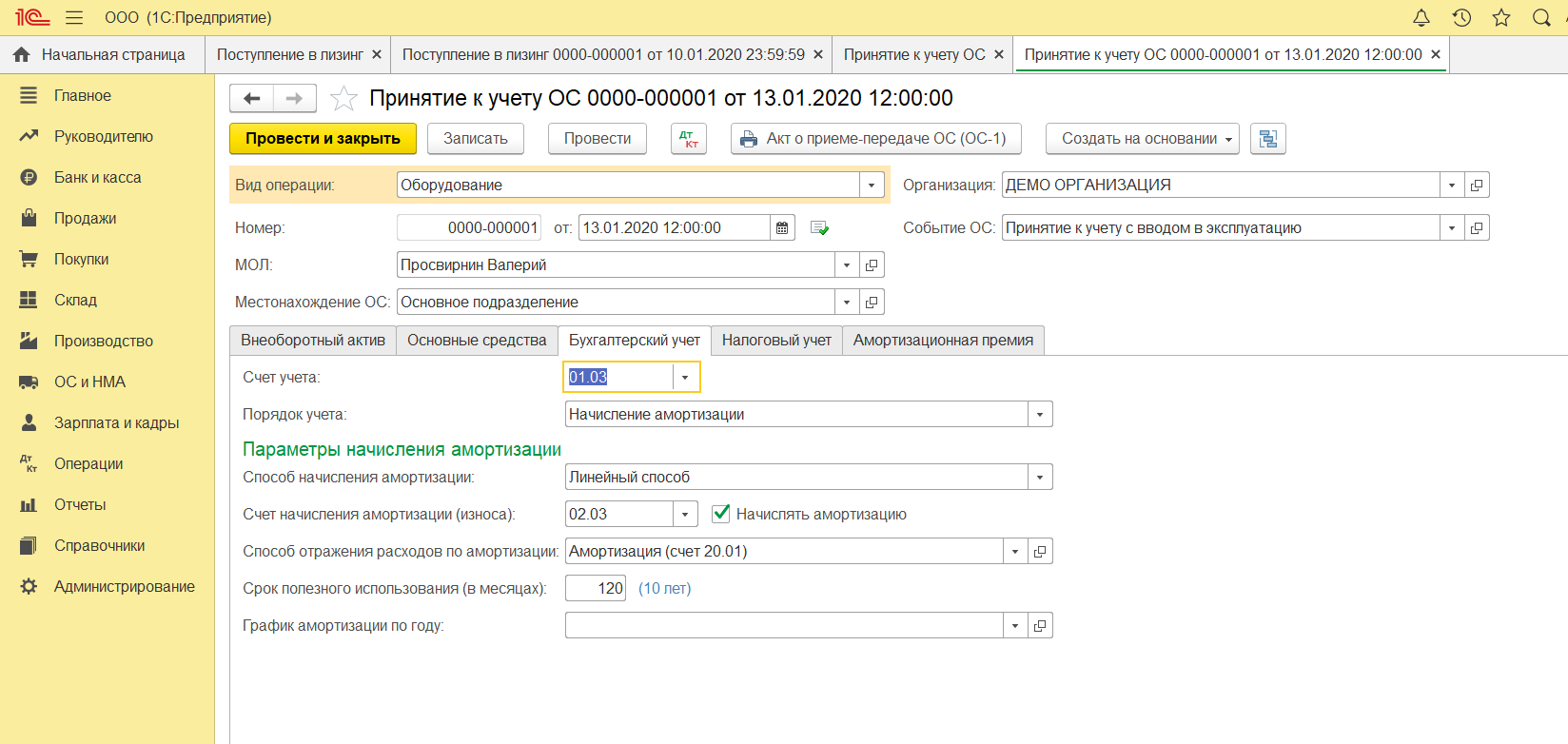

Далее откройте вкладку «Бухгалтерский учет» и заполните следующие поля:

- «Счет учета» – 01.03 Арендованное имущество;

- «Порядок учета» – выберите из перечня «Начисление амортизации»;

- «Способ начисления амортизации» – выберите «Линейный»;

- «Счет начисления амортизации» – укажите 02.03 «Амортизация арендованного имущества»;

- В поле «Отображение расходов» обозначьте, по дебету какого бухучета будет отображаться износ;

- В сроке полезного использования введите, сколько планируете амортизировать оборудование. Этот показатель указывается в месяцах.

На вкладке «Налоговый учет» введите в поля следующие данные:

- В порядке включения стоимости в состав расходов укажите «Начисление амортизации».

- В первоначальной стоимости введите сумму расходов (без учета НДС) лизингодателя на покупку имущества. Данные по этим расходам указаны в лизинговом договоре.

- В способе отражения расходов поставьте «Амортизация».

- В сроке напечатайте количество месяцев амортизации имущества.

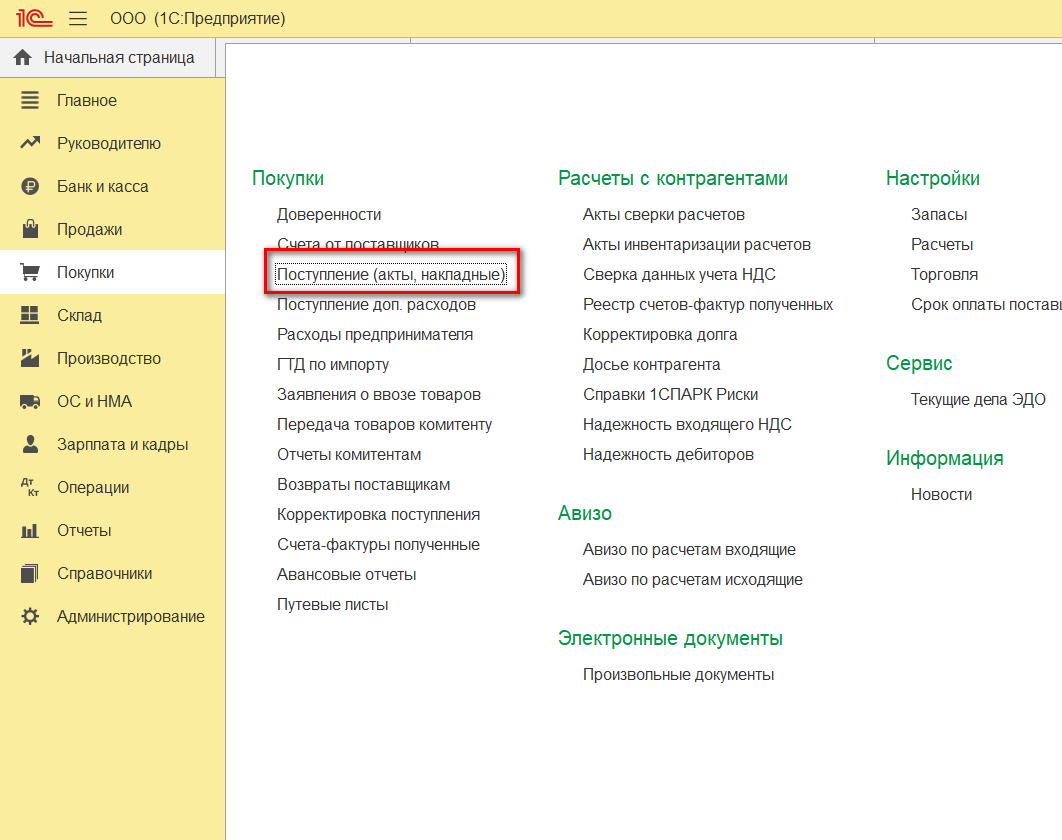

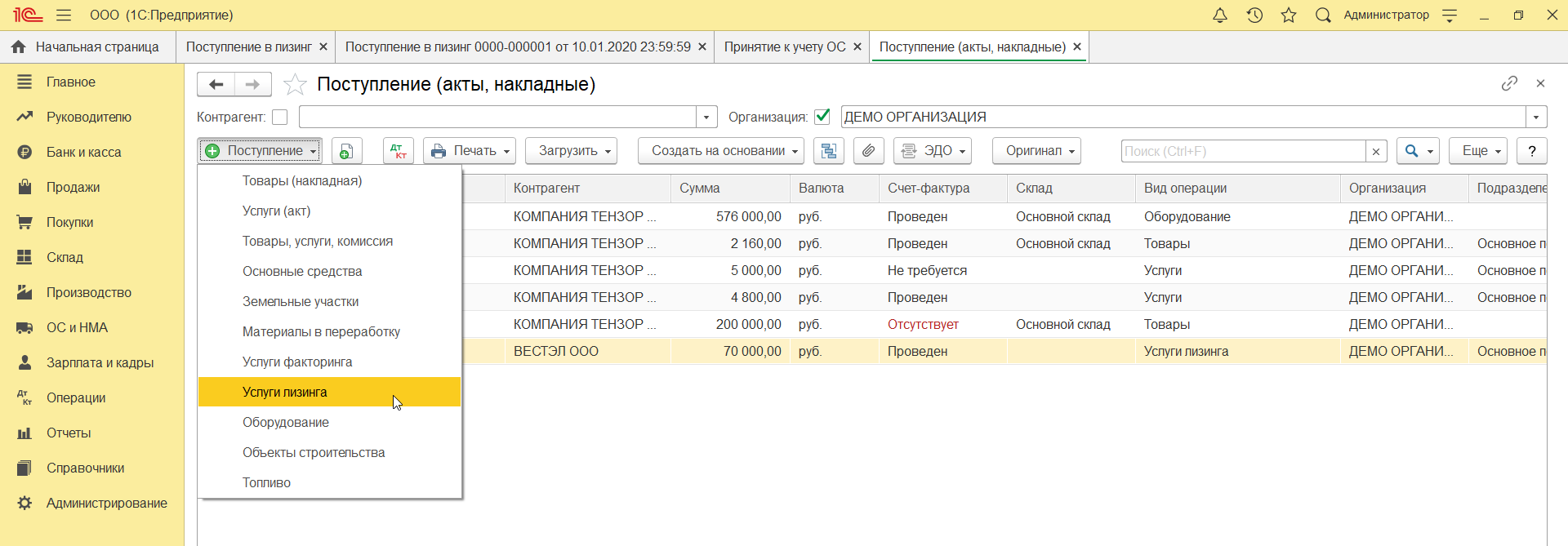

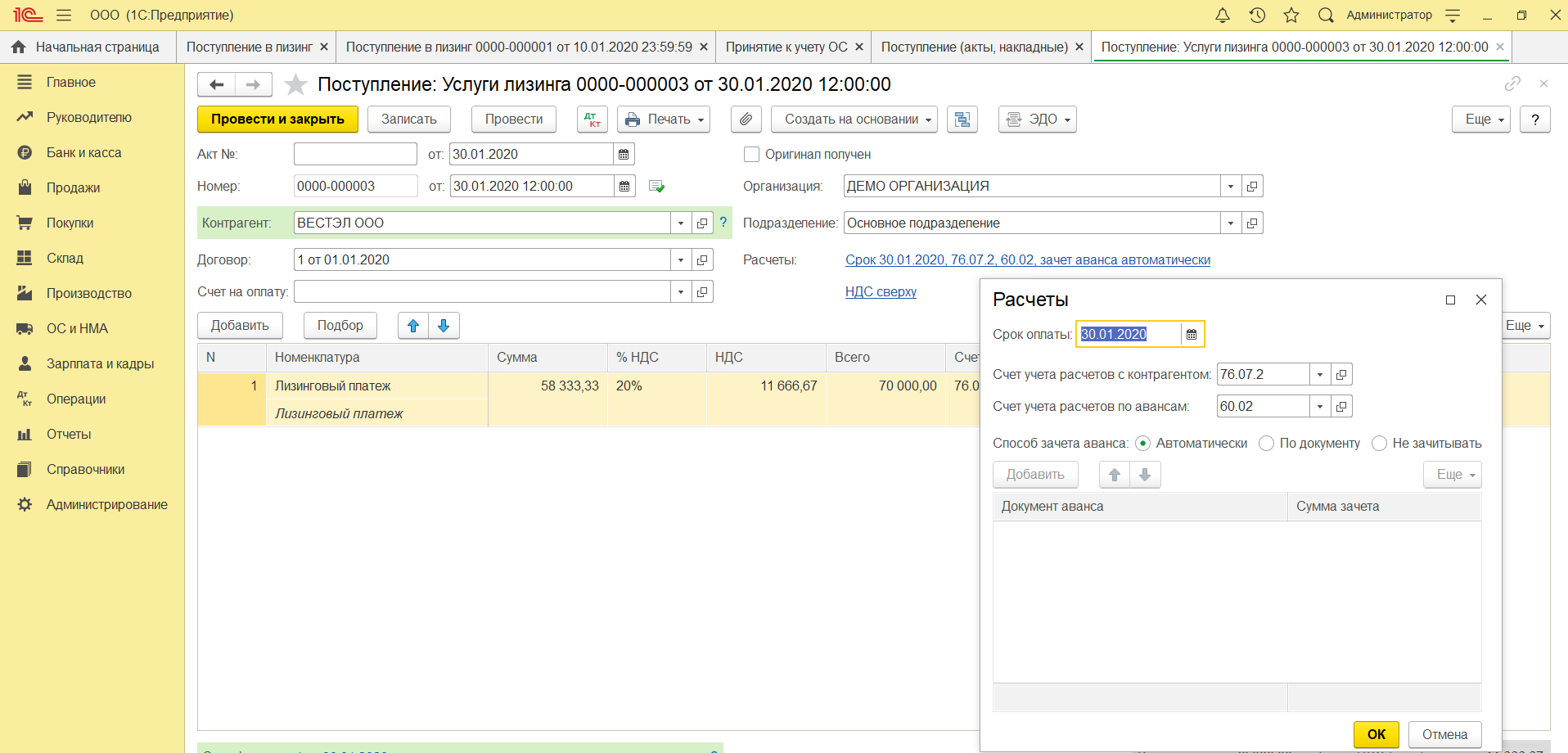

На лизинговые услуги лизингодатель может каждый месяц выставлять счет-фактуру. Чтобы отражать эти услуги, зайдите в меню «Покупки» и найдите «Поступление (акты, накладные)», кликните по нему. В результате этих действий должно открыться окно для создания акта.

Выберите «Услуги лизинга» при создании поступления.

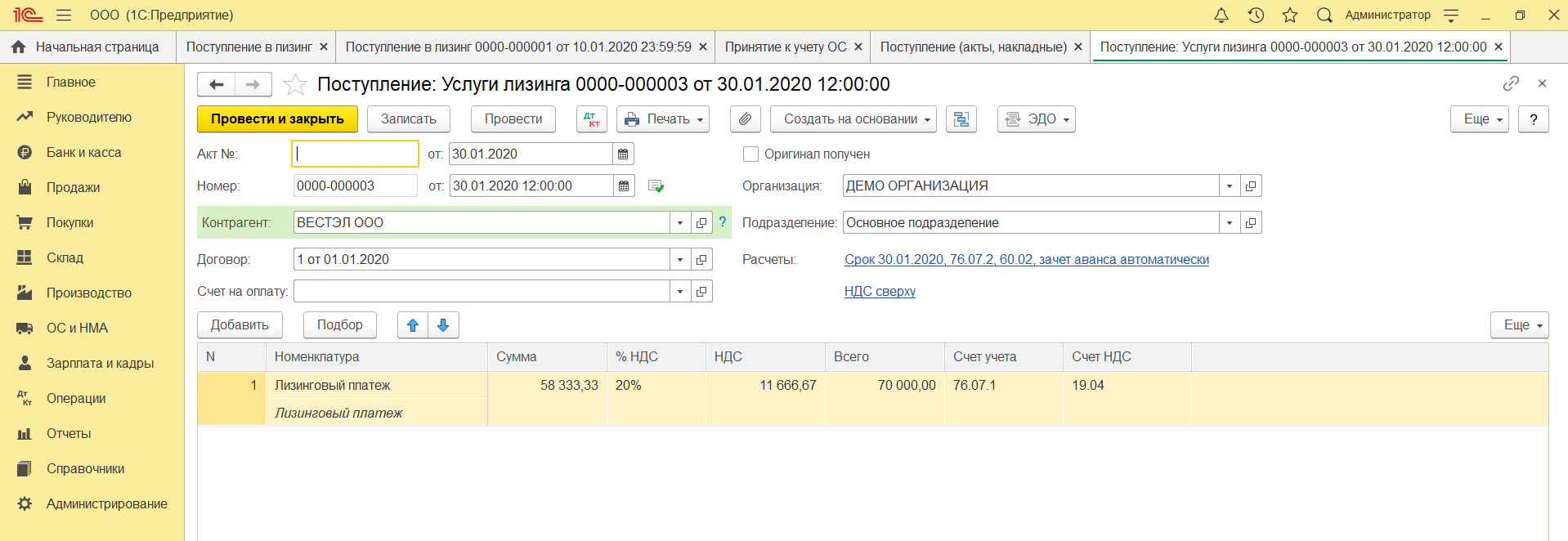

В открывшемся акте для отражения лизинговых услуг укажите:

- номер и дату полученного от лизингодателя акта;

- реквизиты лизингового договора;

- названия организаций лизингополучателя и лизингодателя.

Поле «Номенклатура» предназначено для указания «Лизинговый платеж», «Сумма» – для обозначения суммы из акта лизингодателя (счета-фактуры). Укажите дату и номер счета-фактуры и кликните «Зарегистрироваться».

Обратите внимание, что 76.07.2 – счет для расчетов с контрагентом, а 60.02 – счет для расчета по авансам.

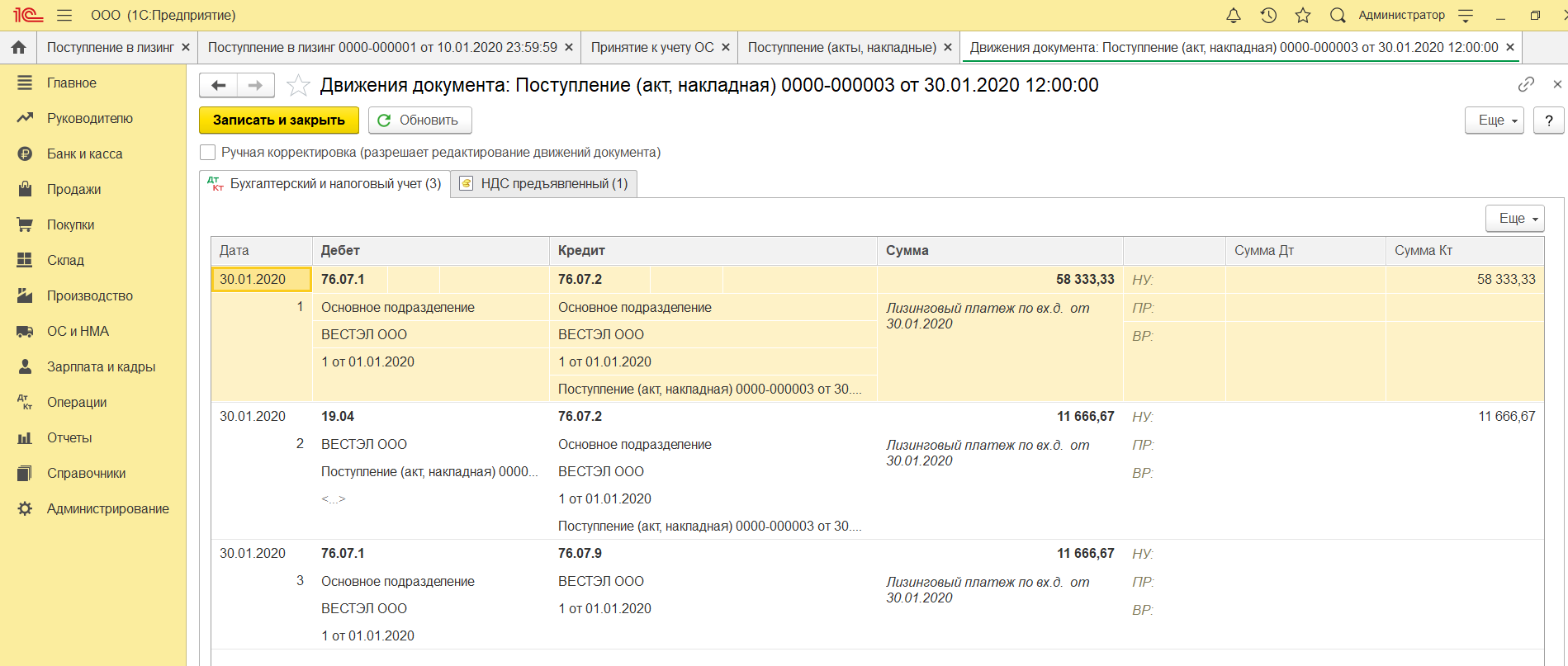

Когда данные введены, нажмите «Провести». Теперь в бухучете и налоговом учете находятся записи по расходам на услуги лизинга. Чтобы посмотреть проводки по расходам, нажмите ДтКт и проверьте получившиеся проводки.

В бухгалтерском учете платежи по лизингу принадлежат к дебету 76.07.1 Арендные обязательства, а не принадлежат к расходам. Стоимость поступившего в лизинг оборудования учитывается по кредиту этого счета. Счет 76.07.1 закроется после проведения всех платежей по лизинговому договору.

На балансе лизингополучателя

Если же по условиям соглашения имущество будет числиться на балансе получателя, то полученный объект должен быть учтен в составе объектов основных средств. Первоначальная стоимость объекта будет определяться как совокупность всех периодических платежей по заключенному договору. Налог на добавленную стоимость в первоначальную цену основного средства включать не нужно. Срок полезного использования данного актива будет равен сроку договора.

Типовые записи в бухучете:

- Формирование стоимости актива отразите по дебету счета 08 «Вложения во внеоборотные активы» в корреспонденции со счетом 76 (субсчет «Обязательства по аренде»).

- НДС по договору отразите отдельно, проводка: Дт 19 Кт 76.

- При вводе ОС в эксплуатацию сделайте запись Дт 01 Кт 08.

- Начисление периодического платежа: Дт 76, субсчет «Обязательства по аренде» Кт 76 «Задолженность по лизинговым платежам».

- Платеж перечислен с расчетного счета: Дт 76 Кт 51.

- НДС по платежу принят к вычету: Дт 68 Кт 19.

- Начислена амортизация: Дт 20, 44, 90.1 Кт 02.

В основах бухучета объектов лизинга у получателей разобрались. Более подробно о составлении бухгалтерских записей — в специальном материале «Пример проводки по лизингу на балансе лизингополучателя».

Проводки при выкупе или возврате автомобиля

Как уже отмечалось выше, весь учет операций по лизингу, включая выкуп/возврат автомобиля, зависит от того, какие условия прописаны в договоре. Для рассматриваемого нами ЛП будут характерны такие распространенные нюансы:

Если автомобиль учтен на балансе ЛП, то его по завершении расчетов по выкупу с ЛП необходимо перевести из категории объектов в лизинге в категорию собственных объектов:

| Содержание проводки | Дт | Кт | Примечание |

| Выкупленный автомобиль переводится в собственные основные средства | 01/ Основные средства | 01/ Имущество в лизинге | В той сумме, в какой был оприходован при получении |

| Аналогично поступаем с амортизацией, которую успели начислить за время действия договора | 02/ Амортизация имущества в лизинге | 02/ Амортизация | В той сумме, которая накопилась на 02 для лизинга к моменту выкупа |

ОБРАТИТЕ ВНИМАНИЕ! После перевода выкупленного автомобиля в состав собственных основных средств можно ставить в вычет НДС по авансам в счет выкупа. Если автомобиль до выкупа учитывался на балансе ЛД, то ЛП при выкупе совершает такие операции:

Если автомобиль до выкупа учитывался на балансе ЛД, то ЛП при выкупе совершает такие операции:

| Содержание проводки | Дт | Кт | Примечание |

| Выкупленный автомобиль снимается с забалансового учета | 001/ Имущество в лизинге | В той сумме, в какой был оприходован при получении по договору лизинга | |

| Выкупленный автомобиль принимается на баланс | 08 | 76 | На 76 может быть 2 варианта учета:

|

Далее ЛП ведет учет выкупленного автомобиля как обычного основного средства, полученного, например, при купле-продаже. НДС со стоимости выкупа принимается в вычет стандартным порядком.

О вычете НДС с расходов, которые понес лизингополучатель при получении имущества (например, на транспортировку), а также с лизинговых платежей и выкупной стоимости лизингового имущества, подробно рассказано в Готовом решении от КонсультантПлюс. Получите пробный демо-доступ к системе К+ и бесплатно изучите материал.

Иногда встречается ситуация, когда автомобиль должен быть возвращен ЛД по окончании договора. Для бухгалтерии ЛП это упрощает учетную задачу, т. к. обычно если автомобиль подлежит возврату, то он не переходит на баланс ЛП. Учет выбытия такого автомобиля в данном случае будет похож на учет обычной аренды. По завершении лизинговых платежей и по факту возврата автомобиля его нужно снять с забалансового счета 001. Оплата выкупной стоимости у ЛП отражена не будет, оприходование авто на баланс тоже.

Все подробности, связанные с отражением лизингополучателем в учете операций по договору лизинга, если он применяет ФСБУ 25/2018, приведены в Готовом решении от КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.